Анализ прибыли и рентабельности

Содержание:

- Факторный анализ рентабельности организации

- Введение

- 1. Экономическое содержание рентабельности предприятия

- Методика расчета пофакторных влияний на прибыль

- Стадия 1. Расчет влияния фактора «выручка от продаж»

- Стадия 2. Расчет влияния фактора «цена»

- Стадия 3. Расчет влияния фактора «количество проданной продукции»

- Стадия 4. Расчет влияния фактора «себестоимость проданной продукции»

- Стадия 5. Расчет влияния фактора «коммерческие расходы»

- Стадия 6. Расчет влияния фактора «управленческие расходы»

- ФАКТОРНЫЙ АНАЛИЗ: ОБЩАЯ ХАРАКТЕРИСТИКА И СПОСОБЫ ПРОВЕДЕНИЯ

- Исследование факторов, влияющих на размер чистой прибыли

- Анализ качества и использования чистой прибыли

- Диаграммы в Excel для факторного анализа

- 1.5 Учет использования прибыли

- Результаты факторного анализа прибыли от продаж

- Дисперсионный анализ в Excel

- Факторная модель рентабельности продаж

Факторный анализ рентабельности организации

Тихоокеанский государственный экономический университет

Кафедра

бухгалтерского учёта, анализа и аудита

Курсовая работа

По дисциплине:

Экономический анализ

Факторный

анализ рентабельности организации

Студент(ка):

Нефедьева Марина Геннадьевна

Группа: 541

Специальность:

Менеджмент организации

Владивосток

2010

Введение

Выявление и количественное измерение степени выявления

отдельных факторов на изменение результативных показателей хозяйственно финансовой

деятельности предприятия представляет собой одну из важнейших задач экономического

анализа.

Если изучение конкретной совокупности показателей

приводит к выявлению общей закономерности, то делается предположение о наличии

связей между показателями. Источником возникновения ‘может быть

причинно-следственная связь между показателями, зависимость ряда показателей от

общего фактора, случайное совпадение

Влияние факторов по-разному отражается на изменении

результативных показателей хозяйственной деятельности. Разобраться в причинах

изменения исследуемых явлений, точнее оценить место и роль каждого фактора в

формировании величины результативных показателей позволит классификация

факторов.

Исследуемые в анализе факторы могут быть

классифицированы по разным признакам.

Целью написания данной работы является изучение

методики расчета показателей рентабельности и применение ее на практике. Для

достижения поставленной цели необходимо решить следующий круг задач:

ü дать определение понятия

рентабельности, раскрыть его значение для финансового анализа и

охарактеризовать основные области его применения;

ü рассмотреть систему

показателей рентабельности в соответствии с их классификацией на показатели

рентабельности хозяйственной деятельности, финансовой рентабельности и

показатели рентабельности продукции;

ü рассмотреть общую методику

факторного анализа показателей рентабельности организации.

1. Экономическое содержание рентабельности предприятия

Методика расчета пофакторных влияний на прибыль

Методика расчета пофакторных влияний на прибыль от деятельности организации проходит несколько стадий.

Стадия 1. Расчет влияния фактора «выручка от продаж»

Рассчитаем влияние этого фактора в два приема. Выручка организации – количество, умноженное на цену продаваемой продукции. В первую очередь логично рассчитать влияние цены на прибыль от продаж. Во вторую очередь рассчитаем влияние изменение физической массы продукции на прибыль.

Пример 3

ОАО «Конус» имеет своей продукцией чугун и сталь. Учитываем инфляционное влияние – 14%. Учитываем повышение цен на собственную продукцию. В нашем случае используем только данные по инфляции.

Индекс ценn=100+14100=1,14.

Выручка от продаж в отчетном периоде составит

B’=B1Jп.

Где В′ — выручка от продаж в сопоставимых ценах, Вt, — выручка от продаж в отчетном периоде. ОАО имеет выручку в сопоставимых ценах:

В’=202 102 7311,14=177 283 097 тыс. руб.

Выручка увеличилась на 24,8 млрд. руб. Рост количества продаваемой продукции увеличил выручку в отчетном периоде на 24, 4 млрд. руб.

∆Bη=В1-В1Jп=В1-В’= 202 102 731-177 283 097==24 819 633 тыс. руб.;

∆Вкол=В’-В=177 283 097-154 880 576=22 402 521 тыс. руб.

Прирост за счет увеличения цены больше, чем за счет увеличения количества. Это говорит о росте качества продукции, положительный показатель для предприятия.

Нужна помощь преподавателя?

Опиши задание — и наши эксперты тебе помогут!

Описать задание

Стадия 2. Расчет влияния фактора «цена»

Определяем, как изменение цены влияет на прибыль от продаж.

∆Пп(к)=∆Вк·Rп100.

Где Rп – рентабельность продаж в основном периоде, то есть степень прибыли от продаж в процентах к выручке.

∆Пп(к)=∆Вк·Rп100=24 819 633·32100=7 942 283 тыс. руб.

Инфляционное влияние в сравнении с прошлым годом привело к росту прибыли от продаж, и сумма составила 7 942 283 тыс. руб.

Стадия 3. Расчет влияния фактора «количество проданной продукции»

Если количество продукции, которая продана меняется, это влияет на прибыль от продаж. Показатель рассчитывается так:

∆Пп(к)=((В1-В)-∆Вк)·Rп100=∆Вк·Rп100.

Где ∆П – меняющаяся прибыль продаж;

В и В – выручка от продаж в двух периодах периодах;

∆Вк – изменение выручки, на которую повлияла цена;

Rп – процентное соотношение уровня прибыли к выручке.

∆Пп(к)=((В1-В)-∆Вк)·Rп100=∆Вк·Rп100==22 402 521·32100=72 168 807 тыс. руб.

Наблюдается положительное влияние фактора, потому что рост объема выручки в отчетном периоде дал увеличение прибыли от продаж на 7 168 807 тыс. руб.

Стадия 4. Расчет влияния фактора «себестоимость проданной продукции»

∆Пп(с)=В1·УС1-УС100.

УС1 и УС – степень себестоимости в отчетном и базисном периодах

∆Пп(с)=В1·УС1-УС100==202 102 731·56,69-60,08100=-6 312 702 тыс. руб.

Нужно учесть, что расходы влияют на прибыль в обратном порядке. Наблюдается увеличение себестоимости на 22,1 млрд. руб. Но в соотношении с выручкой уровень продаж стал ниже на 3,13 %. Прибыль от продаж увеличилась на 6,3 млрд. руб. за счет экономии.

Стадия 5. Расчет влияния фактора «коммерческие расходы»

∆Пп(р)=В1·УКР1-УКР100.

УКР1 и УКР – степень расходов коммерческого направления в двух периодах.

∆Пп(р)=В1·УКР1-УКР100==202 102 731·5,37-5,89100=-1 058 047 тыс. руб.

Наблюдается увеличение прибыли от продаж на 1,06 млрд. руб., благодаря экономии коммерческих расходов и понижения их уровня по отношению к выручке.

Стадия 6. Расчет влияния фактора «управленческие расходы»

∆Пп(уур)=В1·УУР1-УУР100

УУР1, и УУР — степень управленческих расходов в двух периодах.

∆Пп(уур)=В1·УУР1-УУР100==202 102 731·1,83-1,9100=-136 699 тыс. руб.

Прибыль от продаж увеличилась на 136 699 тыс. руб. за счет снижения УР по отношению к выручке. Их уровень снизился на ,07%.

Факторный анализ прибыли и рентабельности организации позволил сделать вывод о том, что факторы хорошо влияют на прибыль.

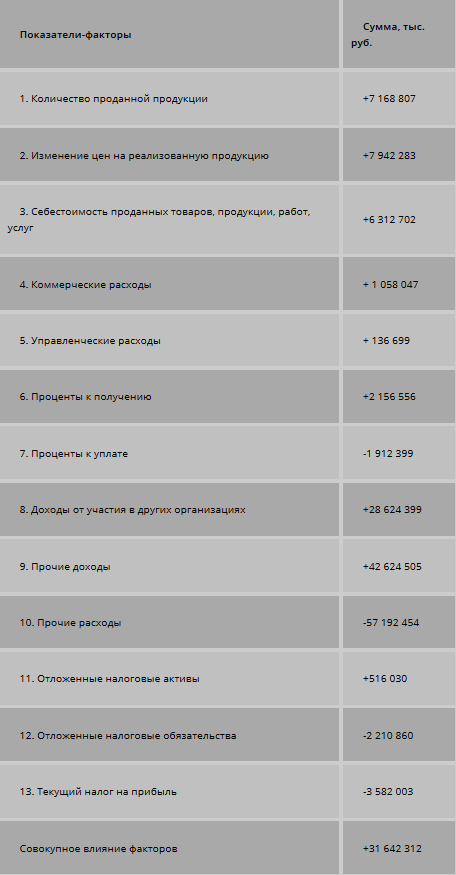

Другие факторы не оказывают воздействия на прибыль от продаж так существенно, как хозяйственные. Представим обобщенную информацию факторного анализа рентабельности в таблице:

Мы видим, что факторы прибыль увеличивают. Рассмотрим коэффициент соотношения доходов и расходов:К=Все доходыВсерасходы. Если коэффициент больше единицы, деятельность организации можно считать эффективной. Для ОАО «Конус» это 1,256 в отчетном и 1,212 – в предыдущем периодах.

ФАКТОРНЫЙ АНАЛИЗ: ОБЩАЯ ХАРАКТЕРИСТИКА И СПОСОБЫ ПРОВЕДЕНИЯ

Факторный анализ — это способ комплексного и системного исследования влияния отдельных факторов на размер итоговых показателей. Основная цель проведения такого анализа — найти способы увеличить доходность фирмы.

Факторный анализ позволяет определить общее изменение прибыли в текущем периоде по отношению к предыдущему (базовому) периоду или изменение фактических показателей прибыли по отношению к плану, а также влияние на эти изменения следующих факторов:

- объем продажи продукции;

- себестоимость реализуемой продукции;

- цены реализации;

- ассортимент реализуемой продукции.

Таким образом, с помощью факторного анализа можно установить объем продаж, себестоимость или цену реализации, которые увеличат прибыль компании, а факторный анализ по ассортименту реализуемой продукции даст возможность выявить товар, который продается лучше всего, и товар, пользующийся наименьшим спросом.

Показатели для факторного анализа берут из бухгалтерского учета. Если анализируют итоги за год, то используют данные формы № 2 «Отчет о финансовых результатах».

Факторный анализ можно проводить:

1) способом абсолютных разниц;

2) способом цепных подстановок.

Математическая формула модели факторного анализа прибыли от продаж:

ПР = Vпрод × (Ц – Sед),

где ПР — прибыль от продаж (плановая или базовая);

Vпрод — объем продаж продукции (товаров) в натуральных величинах (штуки, тонны, метры и т. д.);

Ц — продажная цена единицы реализованной продукции;

Sед — себестоимость единицы реализованной продукции.

Способ абсолютных разниц

За основу факторного анализа берется математическая формула ПР (прибыль от продаж). Формула включает три анализируемых фактора:

- объем продаж в натуральных единицах;

- цену;

- себестоимость одной единицы продаж.

Рассмотрим ситуации, влияющие на прибыль. Определим изменение величины прибыли за счет каждого фактора. Расчет строится на последовательной замене плановых значений факторных показателей на их отклонения, а затем на фактический уровень этих показателей. Приведем формулы расчета для каждой ситуации, оказавшей влияние на прибыль.

Ситуация 1. Влияние на прибыль объема продаж:

ΔПРобъем = ΔVпрод × (Цплан – Sед. план) = (Vпрод. факт – Vпрод. план) × (Цплан – Sед. план).

Ситуация 2. Влияние на прибыль продажной цены:

ΔПРцена = Vпрод. факт × ΔЦ = Vпрод. факт × (Цфакт – Цплан).

Ситуация 3. Влияние на прибыль себестоимости единицы продукции:

ΔПРSед = Vпрод. факт × (–ΔSед) = Vпрод. факт × (–(Sед. факт – Sед. план)).

Способ цепной подстановки

Используя такой метод, сначала рассматривают влияние одного фактора при неизменности прочих, затем второго и т. д. За основу берут все ту же математическую формулу модели факторного анализа прибыли от продаж.

Выявим влияние факторов на сумму прибыли.

Ситуация 1. Изменение объема продаж.

ПР1 = Vпрод. факт × (Цплан – Sед. план);

ΔПРобъем = ПР1 – ПРплан.

Ситуация 2. Изменение цены продаж.

ПР2 = Vпрод. факт × (Цфакт – Sед. план);

ΔПРцена = ПР2 – ПР1.

Ситуация 3. Изменение себестоимости продаж единицы продукции.

ПРSед = Vпрод. факт × (Цфакт – Sед. факт);

ΔПРSед = ПР3 – ПР2.

Условные обозначения, применяемые в приведенных формулах:

ПРплан — прибыль от реализации (плановая или базовая);

ПР1 — прибыль, полученная под влиянием фактора изменения объема продаж (ситуация 1);

ПР2 — прибыль, полученная под влиянием фактора изменения цены (ситуация 2);

ПР3 — прибыль, полученная под влиянием фактора изменения себестоимости продаж единицы продукции (ситуация 3);

ΔПРобъем — сумма отклонения прибыли при изменении объема продаж;

ΔПРцена — сумма отклонения прибыли при изменении цены;

ΔПSед — сумма отклонения прибыли при изменении себестоимости единицы реализованной продукции;

ΔVпрод — разница между фактическим и плановым (базисным) объемом продаж;

ΔЦ — разница между фактической и плановой (базисной) ценой продаж;

ΔSед — разница между фактической и плановой (базисной) себестоимостью единицы реализованной продукции;

Vпрод. факт — объем продаж фактический;

Vпрод. план — объем продаж плановый;

Цплан — цена плановая;

Цфакт — цена фактическая;

Sед. план — себестоимость единицы реализованной продукции плановая;

Sед. факт — себестоимость единицы реализованной продукции фактическая.

Замечания

- Способ цепной подстановки дает те же результаты, что и способ абсолютных разниц.

- Суммарное отклонение прибыли будет равно сумме отклонений под влиянием всех факторов, по которым проводят факторный анализ.

Исследование факторов, влияющих на размер чистой прибыли

Чистая прибыль (нижняя строка) – самый точный и важный критерий при оценке эффективности работы, испытывающий самый большой объем различных влияний. Это величина заслуживает особого внимания, поэтому изучается наиболее детально. Определяются показатели, формирующие «нижнюю строку». Основной источник данных – отчет о прибыли/убытках.

Все факторы, влияющие на этот показатель, делятся на внутренние и внешние. К первой группе относят способы учета, методы формирования структуры затрат, ко второй – влияние климата, изменения тарифов и цен на сырье, изменения в договорах, форс-мажорные обстоятельства. Чистая прибыль рассчитывается вычитанием из выручки производственной себестоимости, управленческих и коммерческих издержек, прочих расходов, налогов.

Для расчетов применяется формула:

∆Рч = ∆Р + ∆С + ∆К + ∆У + ∆П + ∆НП, где

- ∆Р — изменение выручки

- ∆С — изменение себестоимости

- ∆К — изменение коммерческих издержек

- ∆У — изменение управленческих издержек

- ∆П — изменение прочих доходов/расходов

- ∆НП — изменение размера налога на прибыль после корректировки

При расчетах изменений отдельных факторов используется формула:

ΔИ2 = И0 — И1, где

- И0 – издержки текущего периода в ценах прошедшего

- И1 – издержки отчетного периода в текущих ценах

Исследование ключевых показателей

Аналогично проводится исследование доходов от дополнительных видов деятельности, например, участия в других предприятиях, депозитов, вкладов в облигации. Это позволяет определить факторы, влияющие на доходность, и целесообразность вкладывания средств. Например, если доходы от процентов по депозитам снизились, не стоит в будущем использовать этот вид инвестирования.

При работе с «нижней строкой» проводится также исследование качества и использования чистой прибыли. Этот показатель можно улучшить путем сокращения разрыва между цифрой в балансе и реальным объемом средств. Для этого меняется способ начисления амортизации, методы списания стоимости и формирования резервов.

Для исследования использования заработанных средств применяется формула расчета доходности одной акции:

Па = (Пч — Дпр) / Qо, где

- Па – прибыльность одной акции

- Пч – чистая прибыль

- Дпр – размер дивидендов на привилегированную акцию

- Qо – количество в обращении обыкновенных акций

Чистая прибыль используется для:

- выплаты дивидендов

- формирования накоплений и резервов

- отчислений в социальные и благотворительные фонды

Факторный анализ можно провести и по этим показателям, чтобы сравнить объемы и отклонения по двум или более периодам.

Факторный анализ дает возможность более глубоко и детально оценить состояние финансов предприятия за счет выявления факторов, имеющих самое большое влияние на доходность бизнеса. По результатам можно точно определить, какие мероприятия требуются для повышения эффективности предпринимательской деятельности.

Анализ качества и использования чистой прибыли

Качеством прибыли принято считать обобщенную структуру источников формирования чистой прибыли. Анализ качества чистой прибыли направлен на сокращение разрыва между суммами чистой прибыли, отраженными в бухотчетности, и ее реальной величиной, подкрепленной фактическим притоком денег в компанию.

Коммерсанты сами способны влиять на величину прибыли посредством формирования рациональной учетной политики. Например, фирма вправе определить и закрепить в своей учетной политике такие способы учета активов, как амортизация ОС (линейный метод, способ уменьшаемого остатка и др.), порядок списания стоимости МПЗ (ФИФО, по средней себестоимости и др.), порядок формирования резервов и т. д. Все эти факторы способны оказать значительное влияние на величину чистой прибыли.

Другой немаловажной задачей для компании является анализ использования чистой прибыли. Чистая прибыль участвует в расчете прибыли на 1 акцию — характеристику рыночной активности фирмы, свидетельствующую о заработанной в отчетном периоде чистой прибыли, приходящейся на 1 акцию:. ПРА=(ЧП – ДПА) / КА,

ПРА=(ЧП – ДПА) / КА,

где:

ПРА — прибыль на акцию;

ДПА — дивиденды на привилегированные акции;

КА — количество обыкновенных акций в обращении.

Анализировать использование чистой прибыли акционерных обществ может любой пользователь отчетности. Публичные акционерные общества обязаны раскрывать в своей отчетности 2 показателя: базовую прибыль (убыток) на акцию и разводненную прибыль (убыток) на акцию.

При этом базовая прибыль определяется на основе фактических данных, а показатель разводненной прибыли имеет прогнозный характер и показывает возможную степень уменьшения прибыли или увеличения убытка, приходящегося на 1 обыкновенную акцию, в случае:

Таким образом, разводнение представляет собой уменьшение прибыли (или увеличение убытка) в расчете на 1 обыкновенную акцию за счет возможного в будущем выпуска дополнительных обыкновенных акций без соответствующего увеличения активов АО.

Диаграммы в Excel для факторного анализа

На днях приезжала моя теща и попросила помочь ей с построением достаточно замороченных диаграмм в Excel’е (для презентации). Опыт оказался интересным и которым я, собственно, хочу поделиться.

Итак, имеем два значения – одно плановое, второе проектное (или базовое и отчетное) и имеем значения отклонения факторов. Задача: построить в Excel красивую диаграмму отображения этих факторов.

Рис.0. Окончательный результат.

Создаем в Excel таблицу, в которой у нас находятся необходимые данные (см.рис.1).

Рис.1. Исходные данные

После этого разносим их следующим образом (рис.2)

Рис.2. Подготовка данных

Теперь подпишем столбцы – столбец I – Значение, далее – Основа, далее Влияние фактора (рис.3).

Рис.3. Названия столбцов.

В качестве базовой диаграммы мы будем использовать либо гистограмму либо линейчатую с наполнением.

Рис.4. Используемые типы диаграмм

Теперь поясню на рис.5 что я имею в виду под основой – это такое значение некоторого ряда которое позволит построить нам диаграмму максимально точно.

В вычислении значений этого ряда поступаем следующим образом:

1. Значение первой основы (сразу после базового значения) принимаем равным либо базовому значению (если первый фактор имеет позитивное влияние) либо (базовое значение – величина влияния) – если фактор имеет негативное влияние.

2. Для последующих основ применяется та же схема. Если значение фактора положительное, то за основу берем результирующее значение, полученное на предыдущем факторе. Если же отрицательное, то берем (результирующее – абсолютное значение негативного фактора).

Что такое основа легко понять по рис.5.

Ту величину, которую я назвал “Влияние фактора” вычисляем как значение изменения фактора по модулю (абсолютное значение) с помощью функции ABS() – рис.6.

Рис.6. Вычисленные значения “Влияния фактора”

Далее по описанному выше алгоритму рассчитываем значения основы для каждого фактора.

Для первой основы используются следующая функция:

=ЕСЛИ(L6>0;I5;I5+L6) — т.е. если первый фактор больше нуля, то берем базовое значение, в противном случае берем базовое + значение изменения фактора (в нашем примере получается просто 100).

Для всех последующих:

=ЕСЛИ(L7>0;M6;M6+L7) — т.е. если фактор больше нуля, то берем полученное на предыдущем факторе результирующее значение, в противном случае берем базовое + значение изменения фактора.

Ахтунг! Не забывайте про правила сложения – если я говорю “плюс значение”, это значит, что подразумевается не абсолютное значение, а позитивное или негативное. Т.е. для третьего фактора получим следующую логику:

Значение изменения фактора меньше нуля, следовательно берем сумму предыдущего результирующего значения и значения изменения фактора, т.е. основа будет равна 170+(-30)=170-30=140.

Результирующее значение вычисляется по формуле:

=ЕСЛИ(L6>0;J6+L6;J6) – т.е. если изменения фактора позитивное, то результирующим значением будет сумма предыдущего результирующего значения и величины изменения фактора, а в противном случае – просто значение основы. Далее переходим уже непосредственно к построению диаграммы. Выделяем ячейки от названия категорий до столбца “Влияние фактора” включительно.

Рис.7. Выделяемая область.

И вставляем необходимый тип диаграммы (в данном случае – гистограмму).

Рис.8. Полученный результат

Дальше наводим красоту – переносим на новый лист диаграмму и заодно поправляем мою ошибку в выборе исходных данных (Отчетное значение принимаем 160, а не 150).

Удаляем вертикальную ось, удаляем основные вертикальные и горизонтальные линии осей и у нас получается нечто вроде рис.9.

Дальше в свойствах ряда изменяем боковой зазор до 10% и ряду “Основа” выставляем отсутствие заливки и линий – т.е. делаем его невидимым.

1.5 Учет использования прибыли

Для обобщения информации о наличии и движении сумм нераспределенной прибыли или непокрытого убытка организации предназначен счет 84 «Нераcпределенная прибыль (непокрытый убыток)»

В течение отчетного года финансовый результат деятельности организации (прибыль или убыток) отражается на счете 99 «Прибыли и убытки».

31 декабря каждого года при реформации баланса сумма полученной чистой прибыли (убытка) списывается со счета 99 на счет 84 «Нераспределенная прибыль (непокрытый убыток)».

Чтобы было удобнее вести учет использования прибыли, к счету 84 можно открыть субсчета:

Счет84 субсчет «Прибыль, подлежащая распределению»;

Счет84 субсчет «Нераспределенная прибыль»;

Счет 84 субсчет «Непокрытый убыток».

Если по итогам отчетного года организация получила прибыль, производится запиcь в кредит счета 84:

Дебет 99 Кредит 84 субсчет «Прибыль, подлежащая распределению»

— отражена чистая прибыль отчетного года.

Если по итогам отчетного года организация получила убыток, производится запись в дебет счета 84:

Дебет 84 субсчет «Непокрытый убыток» Кредит 99

— отражен чистый (непокрытый) убыток отчетного года.

Решение о распределении чистой прибыли принимают собственники (учредители) организации (например, общее собрание акционеров в ЗАО или ОАО или собрание участников в ООО). Такое решение обычно принимается в начале года, следующего за отчетным.

Раcпределение чистой прибыли находится в исключительной компетенции общего собрания участников (акционеров) и не может осуществляться единоличным распоряжением (приказом) руководителя организации.

Чистая прибыль может быть использована на:

— выплату дивидендов акционерам (участникам) организации;

— создание и пополнение резервного капитала;

— погашение убытков прошлых лет.

В первых двух случаях использование чистой прибыли отражается по дебету счета 84:

Дебет 84 субсчет «Прибыль, подлежащая распределению» Кредит 75 (70)

— начислены дивиденды акционерам (участникам) организации;

Дебет 84 субсчет «Прибыль, подлежащая распределению» Кредит 82

— направлена чистая прибыль на создание и пополнение резервного капитала организации.

Еcли собственники организации приняли решение направить чистую прибыль на погашение убытков прошлых лет, в учете делается проводка по субсчетам счета 84:

Дебет 84 субсчет «Прибыль, подлежащая распределению» Кредит 84 субсчет «Непокрытый убыток»

— чистая прибыль направлена на погашение убытков прошлых лет.

После того как отразили в учете использование прибыли (погашение убытка), сальдо по субсчету «Прибыль, подлежащая распределению» счета 84 показывает сумму нераспределенной прибыли. Эту сумму можно перенести на соответствующий субсчет:

Дебет 84 субсчет «Прибыль, подлежащая распределению» Кредит 84 субсчет «Нераспределенная прибыль»

— отражена сумма нераспределенной прибыли организации.

Cобрание акционеров (участников) организации может принять решение вообще не распределять полученную прибыль (или оставить нераспределенной какую-то ее часть).

Решение о том, за счет каких средств будет погашен полученный убыток, тоже принимают собственники (учредители) организации (общее собрание акционеров в ЗАО или ОАО или собрание участников в ООО).

Убыток может быть погашен за счет:

— целевых взносов акционеров (участников) организации;

— средств резервного капитала;

— средств нераспределенной прибыли прошлых лет.

В первых двух случаях, следует сделать проводки по кредиту счета 84:

Дебет 75 (70) Кредит 84 субсчет «Непокрытый убыток»

— на погашение убытка направлены целевые взносы акционеров (участников) организации;

Дебет 82 Кредит 84 субсчет «Непокрытый убыток»

— на погашение убытка направлены средства резервного капитала.

Если собственники организации приняли решение погасить убыток за счет нераспределенной прибыли прошлых лет, в учете делается проводка по субсчетам счета 84:

Дебет 84 субсчет «Нераспределенная прибыль» Кредит 84 субсчет «Непокрытый убыток»

— нераспределенная прибыль прошлых лет направлена на погашение убытка.

Убыток также может быть списан с баланса, если общее собрание примет решение уменьшить уставный капитал до величины чистых активов организации.

Поcле того как будут зарегистрированы соответствующие изменения в учредительных документах, оформляется проводка:

Дебет 80 Кредит 84 субсчет «Непокрытый убыток»

— уставный капитал уменьшен до величины чистых активов организации.

Общее собрание акционеров (участников) может также принять решение не погашать убыток отчетного года и оставить его на балансе организации.

Результаты факторного анализа прибыли от продаж

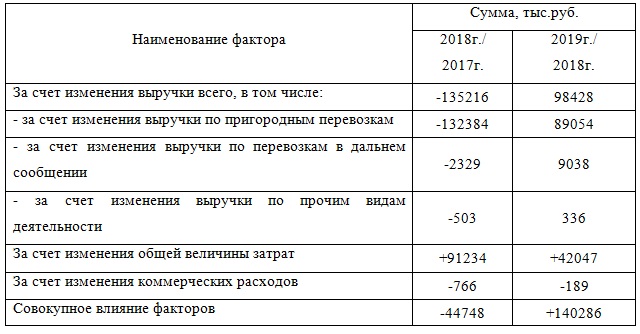

В таблице 2 представлены итоговые данные факторного анализа прибыли от продаж компании за 2017-2019 гг.

Таблица 2 — Оценка результатов факторного анализа прибыли от продаж

Таблица «Оценка результатов факторного анализа прибыли от продаж» в формате .docСкачать

Таким образом, прибыль от продаж в 2018 году относительно 2017 года сократилась на 44748 тыс.руб., в том числе за счет снижения выручки по пригородным перевозкам на 132384 тыс.руб., за счет снижения выручки по перевозкам в дальнем сообщении на 2329 тыс.руб. и за счет снижения выручки по прочим видам деятельности на 503 тыс.руб. Положительно на величину прибыли от продаж повлияло снижение себестоимости, за счет чего прибыль от продаж увеличилась на 91234 тыс.руб. В 2019 году относительно 2018 года величина прибыли от продаж возросла на 140286 тыс.руб., основная причина роста данного показателя заключается в росте выручки от пригородных перевозок на 89054 тыс.руб., росте выручки от перевозок в дальнем сообщении на 9038 тыс.руб., а так же росте выручки по прочим видам деятельности на 336 тыс.руб. Положительно на прибыль от продаж повлияло и общее снижение затрат, за счет чего данный показатель возрос на 42047 тыс.руб.

Просмотров

8 185

Дисперсионный анализ в Excel

Условно цель дисперсионного метода можно сформулировать так: вычленить из общей вариативности параметра 3 частные вариативности:

- 1 – определенную действием каждого из изучаемых значений;

- 2 – продиктованную взаимосвязью между исследуемыми значениями;

- 3 – случайную, продиктованную всеми неучтенными обстоятельствами.

В программе Microsoft Excel дисперсионный анализ можно выполнить с помощью инструмента «Анализ данных» (вкладка «Данные» — «Анализ»). Это надстройка табличного процессора. Если надстройка недоступна, нужно открыть «Параметры Excel» и включить настройку для анализа.

Работа начинается с оформления таблицы. Правила:

- В каждом столбце должны быть значения одного исследуемого фактора.

- Столбцы расположить по возрастанию/убыванию величины исследуемого параметра.

Рассмотрим дисперсионный анализ в Excel на примере.

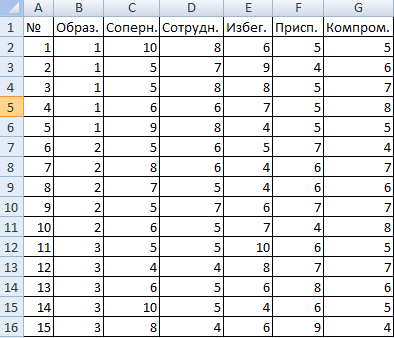

Психолог фирмы проанализировал с помощью специальной методики стратегии поведения сотрудников в конфликтной ситуации. Предполагается, что на поведение влияет уровень образования (1 – среднее, 2 – среднее специальное, 3 – высшее).

Внесем данные в таблицу Excel:

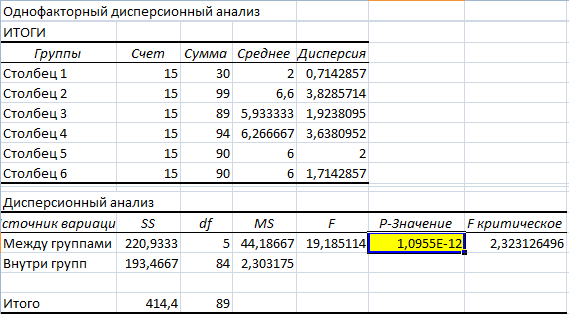

- Открываем диалоговое окно нашего аналитического инструмента. В раскрывшемся списке выбираем «Однофакторный дисперсионный анализ» и нажимаем ОК.

- В поле «Входной интервал» ввести ссылку на диапазон ячеек, содержащихся во всех столбцах таблицы.

- «Группирование» назначить по столбцам.

- «Параметры вывода» — новый рабочий лист. Если нужно указать выходной диапазон на имеющемся листе, то переключатель ставим в положение «Выходной интервал» и ссылаемся на левую верхнюю ячейку диапазона для выводимых данных. Размеры определятся автоматически.

- Результаты анализа выводятся на отдельный лист (в нашем примере).

Значимый параметр залит желтым цветом. Так как Р-Значение между группами больше 1, критерий Фишера нельзя считать значимым. Следовательно, поведение в конфликтной ситуации не зависит от уровня образования.

Факторная модель рентабельности продаж

Составляем модель для проведения факторного анализа:

Pn=Пn/B=B-(c/c+к.р.+у.р.)/B=(B-З)/B

где, Пп – прибыль от продаж; В –

выручка (товарооборот); c/c – себестоимость; к.р. – коммерческие расходы

(издержки обращения); у.р.- управленческие расходы; З – затраты (расходы)

1. Определим изменение

рентабельности объема продаж в 2014 — 2016

году за счет изменения объема реализации ∆ Pn (∆ Вp)

по формуле:

ΔPn(B)=(Bотч. — Збаз.)/Bотч. — (Bбаз.-З баз.)/Bбаз. или Pn — Pnбаз.

2015 г. к 2014 г.: ΔPn(B) =

(18067-(9418+4497))/18067 — (19974-(9418+4497))/19974 = 0,2298 – 0,3033 = — 0,0735

2016 г. к 2015 г.: ΔPn(B) =

(17574-(9374+4807))/17574 — (18067-(9374+4807))/18067 = 0,193 – 0,215 = -0,022

2016 г. к 2014 г.: ΔPn(B) =

(17574-(9418+4497))/17574 — (19974-(9418+4497))/19974 = 0,2082 – 0,3033 = — 0,0951

2. Рассчитаем изменение

рентабельности объема продаж за счет увеличения затрат ∆ Pvп(∆S) по формуле:

ΔPn(s)=(Bотч. — Зотч.)/Bотч. — (Bотч.-З баз.)/Bотч.

2015 г. к 2014 г.: ΔPn(s) = (18067 – (9374+4807))/18067 — (18067-(9418+4497))/18067 =

0,215 – 0,2298 = -0,0148

2016 г. к 2015 г.: ΔPn(s) = (17574 – (9870+4975))/17574 —

(17574-(9374+4807))/17574 = 0,1552–

0,193 = -0,0378

2016 г. к 2014 г.: ΔPn(s) = (17574 – (9870+4975))/17574 —

(17574-(9418+4497))/17574 = 0,1552– 0,2082 =

-0,053

3. Проверим соответствие общего

применения рентабельности продаж и совокупность влияния факторов:

∆Pvп = ∆Pvп (∆Vp) + ∆Pvп(∆S)

2015 г. к

2014 г.: — 0,0883 = -0,0735 – 0,0148 = —

8,83%

2015 г. к

2014 г.: — 0,0598 = -0,022-0,0378 = -5,98%

2015 г. к

2014 г.: -0,1481 = -0,0951 – 0,053 = -14,81%

Результаты факторного анализа рентабельности продаж представлены в таблице 2.

Таблица 2 – Результаты факторного анализа рентабельности продаж в %

|

Наименование фактора |

2015-2014 | 2016-2015 | 2016-2014 |

|

За счет изменения физического объема продаж |

-7,35 | -2,2 | -9,51 |

|

За счет изменения себестоимости и издержек обращения |

-1,48 | -3,78 | -5,3 |

| Всего | -8,83 | -5,98 | -14,81 |