Выдаем работнику справку о доходах

Содержание:

- Когда понадобится

- Разновидности

- Как составить справку

- Как оформлять сведения о среднем заработке для СЗН?

- Как заполнять справку

- Как заполнить справку: инструкция

- Как сделать справку 2 ндфл самостоятельно (инструкция)

- В каких случаях оформляется справка о доходах для соцзащиты?

- Ответы на вопросы читателей

- Общая характеристика документа

- Составление документа

- Зачем необходим документ

- Отличительные черты и формы справок

Когда понадобится

Как правило, гражданам документ о среднем заработке нужен в следующих случаях:

- постановка на учет в Центре занятости населения;

- оформление кредитов и других займов;

- оформление визы для выезда за границу;

- оформление пособий и пенсии;

- оформление субсидий;

- судебные споры.

Получить этот документ вправе любой работник. Для этого достаточно обратиться к работодателю с соответствующим заявлением. В соответствии со статьей 62 ТК РФ, его готовят и выдают в течение трех дней с момента обращения. При постановке на учет в качестве безработного работнику потребуется справка о среднем заработке за последние 3 месяца для центра занятости — по такому документу рассчитывают размер пособия по безработице. Об этом говорится в пункте 2 статьи 3 Федерального закона от 19.04.1991 № 1032-1. Форма бумаги о среднем заработке, подходящая для этого случая, приводится в письме Минтруда от 10.01.2019 № 16-5/В-5. Как и в письме Минтруда от 15.08.2016 № 16-5/В-421, чиновники подчеркивают, что если документ о среднем заработке содержит все необходимые сведения для определения размера пособия, но составлен в произвольной форме, то он тоже действителен. Что касается порядка исчисления размера пособия, то он определен постановлением Минтруда от 12.08.2003 № 62.

Разновидности

Существует 2 основных вида документа: внешние и внутренние. Первые предназначаются для внешнего использования. Внешние пользователи – это лица, не являющиеся сотрудниками организации. К примеру, это компании-контрагенты, представители госорганов. Внутренние справки – это бумаги, предназначенные для внутренних пользователей. Как правило, это руководящий состав компании.

От вида справки зависит ее оформление. Если это внешняя бумага, для ее заполнения следует использовать общий бланк компании. Если же это внутренний документ, для его оформления потребуется стандартный лист. Составление справки, в этом случае, практически аналогично составлению докладной записки.

На справках внешнего типа ставится подпись руководителя или его зама. Если это финансовый документ, актуальна подпись главбуха. Желательно также поставить печать. На внутренних справках обычно ставит свою роспись менеджер подразделения или же непосредственно составитель.

Справки также подразделяются на служебные и личные. Рассмотрим их особенности:

- Служебная. В документе содержатся данные об основной деятельности компании. К примеру, справка может касаться численности сотрудников, исполнения плана.

- Личная. В документе содержатся биографические или служебные данные. Обычно такая справка запрашивается частными лицами.

Распространенный вид служебной справки – сводки. Представлены они, как правило, в форме таблицы.

Если это справка личного характера, для ее заполнения потребуется лист А5. На документе ставят подписи 2 сотрудника. К примеру, это может быть руководитель компании и главбух. Бумага заверяется печатью.

Как составить справку

Обязательными реквизитами справки с места работы являются следующие:

- Регистрационные данные предпринимателя. Справка составляется на фирменном бланке, поэтому такая информация как правило содержится в шапке справки;

- Номер справки и дата ее заполнения;

- Данные по работнику, по которому заполняется справка. Данные включают в себя ФИО работника, его должность, общий срок работы у предпринимателя, его заработок и прочую информацию;

- Место предъявления. Если справку нужна для предъявления в конкретное учреждение, то это следует указать, в противном случае просто указывают: «По месту требования»;

- Подпись предпринимателя и печать (если она имеется).

Для наглядности приведем основные образцы таких справок.

Как оформлять сведения о среднем заработке для СЗН?

Справка о зарплате для соцзащиты оформляется в свободной форме. Хорошо, если будет использован фирменный бланк организации, в противном случае необходимо вручную прописать реквизиты компании, где работает лицо, сведения о заработке которого предоставляются.

Кроме реквизитов, в форме справки нужно указать:

- наименование бланка – о среднем заработке (доходе) за последние 3 (6, 12) месяцев;

- ФИО работника, которому выдается;

- подтверждение того, что указанный человек работает в организации – период деятельности, должность, подразделение;

- средний заработок за месяц из расчета за определенный период (3, 12 месяцев, 2 года);

- сведения о заработной плате помесячно – необходимо оформить в виде таблицы, именно табличную форму обычно требует соцзащита;

- наименование органа, куда предъявляется справка о доходах;

- подписи ответственных лиц с расшифровкой;

- дата составления.

Как составить бланк о доходах за последние 3 месяца?

Справка о заработке за последние 3 месяца обычно просят в центре занятости для постановки на учет в качестве безработной и назначения пособия по безработице.

Соцзащита может попросить предъявить справку о заработной плате за 3 месяца для признания семьи малоимущей.

Такой статус необходим для оформления многих льгот, субсидий.

Например, льготная оплата детского сада, питания в школе, проезда, оплаты коммунальных услуг и т.д.

Для получения такого бланка работнику следует написать заявление с просьбой о выдаче сведений о доходах за последние 3 календарных месяца.

Работодатель, в свою очередь, должен подготовить в срок до трех дней справку, где будут показаны данные о размере заработной платы за три последних месяца.

Подготовленный бланк обязательно нужно подписать и выдать сотруднику на руки. При необходимости справка может быть направлена почтой.

Скачать пример

Особенности составления для получения детских пособий

Под «детскими» пособиями понимается декретные выплаты по беременности и родам и по уходу за ребенком. Соцзащита выплачивает безработным минимальные декретные на ребенка до 1.5 лет, но для этого справка о заработке не нужна.

Данный документ пригодится в случае увольнения сотрудника в связи с ликвидацией.

В этом случае для сохранения размера декретного пособия в соцзащиту подаются сведения о заработке за 2 расчетных года.

На основании этих данных орган рассчитывает размер положенной выплаты (по беременности или на ребенка) и выплачивает ее с учетом имеющихся ограничений.

Справка о доходах для оформления детского пособия предъявляется в соцзащиту по месту прописки вместе с прочими документами.

О зарплате за 12 месяцев

Как правило, соцзащите не требуются сведения о среднем заработке сотрудника, исчисленном за 12 месяцев.

Как правило, соцзащите не требуются сведения о среднем заработке сотрудника, исчисленном за 12 месяцев.

Обычно данные о доходах за такой период интересуют банки для принятия решения о выдаче заявителю кредита.

Также такая справка может пригодиться для нового работодателя с целью определения уплаченного подоходного налога в текущем году и наличие права на налоговые вычеты.

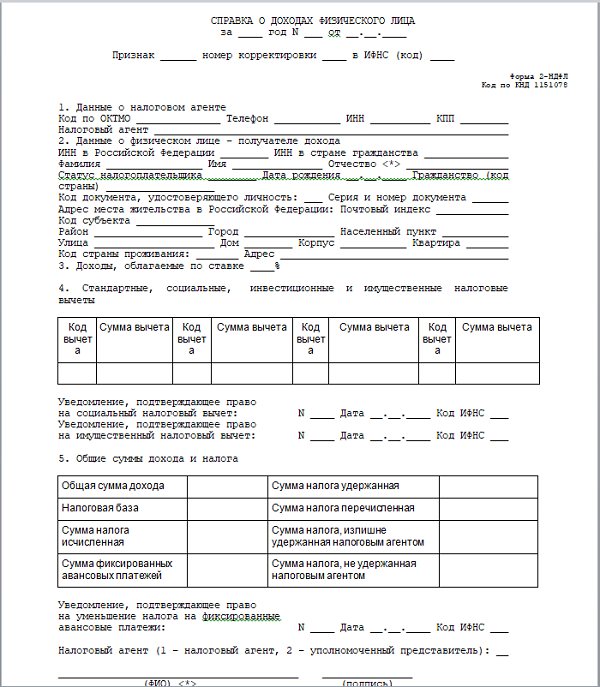

Оформляется форма по типовому бланку 2-НДФЛ, где указываются не только суммы доходов помесячно, но и применяемые вычеты, размеры удержанного НДФЛ.

Как заполнять справку

Пример заявления по форме банка есть в каждом отделении Альфа-Банка, а также на его официальной интернет-странице. Выбрав вкладку с одной из кредитных программ, нужно войти в “Полезные документы” и скачать PDF-шаблон. Обязательно должны заполняться следующие пункты документа:

- точное название организации (как в уставе), включая указание правовой формы;

- актуальный адрес организации, а также телефонный номер для связи (директора, менеджера по персоналу, главбуха);

- ИНН компании;

- необходимые реквизиты (название банка, номер счета и т.д.);

- имя и должность сотрудника, который предоставляет информацию;

- имя сотрудника, который получает справку;

- паспортные данные и дата рождения получателя справки;

- должность получателя;

- срок работы получателя в данной организации (сколько лет, сколько месяцев);

- информация и величине заработной платы (в валюте РФ, с учетом налогов) за шесть месяцев;

- справки должна быть заверена росписью руководителя и главбуха организации, а также официальной печатью;

- обязательно указать дату оформления документа.

Как заполнить справку: инструкция

Порядок заполнения бланка 2-НДФЛ утвержден в Приложении 2 к Приказу ФНС ММВ-7-11/566@. При составлении экземпляра для сотрудников (из Приложения 5) можно руководствоваться теми же правилами.

Разделы и поля

Общие требования при внесении данных в налоговую отчетность:

- без исправлений и помарок;

- машинописным способом или от руки черными или фиолетовыми чернилами;

- во всех незаполненных полях нужно проставить прочерки;

- страницы нумеруются сквозным способом.

Заполнение общей части бланка.

| Поле | Правила заполнения |

|---|---|

| ИНН и КПП | Для ИП заполняется только ИНН. Для ликвидированных субъектов заполняются данные правопреемников |

| Номер справки | Нумерация справок 2-НДФЛ производится сквозным способом в пределах года с разбивкой по подразделениям и разным ОКТМО |

| Отчетный год | В 2020 году организация должна отчитаться за 2019 год. Если исправляются показатели ранее поданных отчетов, то указывается исправляемый период |

| Признак | От 1 до 4 в зависимости от основания выписки документа (по доходам с удержанием или без него, от правопреемника) |

| Код налогового органа | Четырехзначный код ИФНС |

| Наименование налогового агента | Краткое (или, при его отсутствии, полное) наименование организации |

| Код по ОКТМО | Одиннадцатизначный код в соответствии с Классификатором ОК 033-2013 |

Данные о физлице-получателе указываются в 1 разделе. Кроме ИНН и полной расшифровки ФИО нужно заполнить.

| Поле | Правила заполнения |

|---|---|

| Статус плательщика | От 1 до до 6 – в зависимости от того, является ли получатель налоговым резидентом, беженцем, переселенцем или высококвалифицированным специалистом |

| Дата рождения | Последовательно, арабскими цифрами |

| Гражданство | Код страны по Классификатору |

| Код документа для установления личности | В соответствии с |

| Серия и номер | Знак «№» не проставляется |

Второй раздел должен содержать данные о полученных доходах.

| Поле | Правила заполнения |

|---|---|

| Ставка | Указывается процентная ставка удержаний. Если ставок было несколько, то на каждую заполняется отдельная страница |

| Общая сумма | Начисленная сумма заработка |

| Налоговая база | Та часть дохода, которая облагается подоходным |

| Сумма исчисленная | Сколько налога нужно было удержать |

| Сумма удержанная | Какая сумма удержана фактически |

| Сумма перечисленная | Сколько было перечислено в бюджет |

| Сумма не удержанная | Размер налога, который агент не мог удержать у получателя |

В разделе 3 необходимо указать виды вычетов, предоставленных налогоплательщику. Данные приводятся в суммированном виде с разбивкой по кодам вычетов. Помесячная расшифровка выплаченных доходов и удержаний из них приводится в отдельном приложении к форме. При этом месяц указывается арабскими цифрами от 1 до 12, а виды поступлений обозначаются в кодовом выражении.

Печать и подпись в справке

Обязательным реквизитом данной отчетной формы является дата подачи, а также личная подпись ответственных за составление лиц и оттиск печати предприятия. Если информация передается в электронном виде, то квалифицированная ЭЦП должна быть оформлена на каждого подписанта и печать организации.

О Признаке 1 и 2

В поле «признак» коды проставляются в зависимости от типа составителя документа:

- 1 – если агент сумел удержать и перечислить налог в бюджет;

- 2 – если возможности удержания у агента не было;

- 3 или 4 – если та же информация подается правопреемником.

Особенности сдачи справки для индивидуальных предпринимателей

Доходы предпринимателя можно подтвердить с помощью копии декларации 3-НДФЛ или отчета по УСН. Информация в виде 2-НДФЛ выдается ИП только если он параллельно был трудоустроен у другого нанимателя.

Частые ошибки

Наиболее частой ошибкой при заполнении отчетного бланка является ситуация, когда суммы начисленного, удержанного и фактически перечисленного налога не совпадают. Если данные справки не будут откорректированы самим агентом, его ждет штраф в размере 500 за каждого получателя.

Подать уточненку нужно также, если ошибки были допущены в данных физлица или агента. Если отчетность подана не по территориальности, ее посчитают неподанной, и штрафа уже не избежать.

Корректировка и аннуляция справки

В общей части обязательно заполняется поле «номер корректировки». В зависимости от вида документа в нем проставляется:

- 00 – при первичной подаче;

- 01, 02 или 03 – по порядковому номеру уточненки по каждому получателю отдельно;

- 99 – если сдается аннулирующий бланк.

Как сделать справку 2 ндфл самостоятельно (инструкция)

Если нет времени ждать справку от работодателя, есть возможность получить ее на сайте Федеральной Налоговой Службы. Для этого нужно сделать несколько шагов:

Шаг 1. Зайти в личный кабинет налогоплательщика:

Шаг 2. Выбрать вкладку «Мои налоги»:

Шаг 3. Нажать на ярлык «Сведения о доходах»:

На экране отобразится история справок о доходах:

Шаг 4. Сохранить документ на компьютер. Доступны для скачивания 2 вида справки: обычная и с усиленной электронной подписью налоговой службы, которая выглядит так:

Документ с такой подписью имеет юридическую силу, его можно отправить по электронной почте в банк, юристам или в другие инстанции.

Важно! Справки 2-НДФЛ на сайте ФНС показывают доходы и уплату налогов за предыдущий год. А для получения кредита или других целей обычно требуют сведения о зарплате за последние 3-6 месяцев, поэтому, вероятнее всего, все равно придется обращаться к работодателю

Чем грозит подделка справки 2 НДФЛ

У некоторых людей возникает соблазн собственноручно заполнить чистый бланк, подделав подпись работодателя. Нужно понимать, что это уголовно наказуемое преступление. Основное большинство подделок совершаются с целью получить кредит.

Банки перед выдачей кредита проверяют справки на подлинность. Если возникли сомнения, кредитный инспектор может позвонить в бухгалтерию фирмы, узнать, выдавался ли работнику документ, верны ли сведения.

Если поддельная справка поступит в банк, это чревато негативными последствиями:

- при обнаружении подлога до заключения сделки – она прекращается, а нарушитель заносится в «черный список», единый для всех кредитных учреждений. Попадание туда гарантирует отказ от сотрудничества при обращении в любой банк страны;

- банк может инициировать подачу жалобы в отделение полиции или в прокуратуру, в результате чего последует возбуждение уголовного дела по статье 327 УК РФ, за подделку документов.

- если займ уже выдан, кредитный договор может быть расторгнут. Иногда, при своевременном погашении платежей, банк может «закрыть глаза» на этот проступок, но гарантии никто не даст;

- в случае, когда действия квалифицируются как мошенничество в кредитной сфере, вступает в силу статья 159.1 УК РФ. Наказанием в этом случае будет крупный штраф, исправительные работы либо лишение свободы.

Но, как известно, спрос рождает предложение. Поэтому на просторах интернета и в реальности не составит труда найти бухгалтерскую, либо юридическую фирму, готовую составить фальшивый документ за определенную плату. Такие действия расцениваются, как служебный подлог и подделка документов, и влекут за собой наказание по статье 292 и Уголовного Кодекса РФ. При этом ответственность понесут как исполнители, так и заказчики.

В каких случаях оформляется справка о доходах для соцзащиты?

Бланк, который подтверждает официальный заработок гражданина, запрашивается у физического лица службой соцзащиты в следующих типичных ситуациях:

- Назначение гражданину надлежащих пенсионных доплат.

- Оформление целевых субсидий для лиц, отнесенных к категории малообеспеченных.

- Предоставление определенных льгот малоимущим (например, по оплате коммунальных услуг).

- Оформление физлицом социальной финансовой помощи.

- Открытие выплат, связанных с пребыванием в декретном отпуске.

- Назначение нуждающемуся лицу социальных пособий (например, «детских»).

- Прочие ситуации подобного рода, в которых граждане заявители обращаются в службу соцзащиты для оформления соответствующей социальной помощи.

Этот документ понадобится гражданину, чтобы официально доказать свою принадлежность к группе нуждающихся лиц. Кроме того, на основании сведений, указанных в данной справке, выполняется расчет суммы назначаемого пособия. Размер официального дохода физического лица может повлиять на величину оформляемой соцвыплаты.

За какой период предоставляется?

Если гражданин оформляет субсидию, или иную соцвыплату, у него могут потребовать справку о заработке за последние 6 (шесть) месяцев.

Иногда соцзащита просит заявителя подтвердить полученный доход за 3 (три) месяца – это практикуется, если речь идет о получении так называемых «детских» пособий. Документ о зарплате за прошедший трехмесячный интервал может потребоваться службе занятости при определении средней зарплаты для вычисления денежного пособия по безработице. Студенты и пенсионеры, которые считаются социально незащищенными группами, часто подтверждают имеющиеся доходы (стипендии, пенсии) за последний трехмесячный период, запрашивая нужные документы через администрацию своего ВУЗа и ПФР соответственно.

В некоторых случаях требуется справка о получаемых доходах за последние 12 (двенадцать) месяцев.

Так или иначе, документ о заработке физичесого лица может оформляться за любой необходимый промежуток времени. Нужное количество месяцев или конкретные периоды гражданин указывает в заявлении о выдаче справки, адресованном своему работодателю или иному источнику (плательщику) подтверждаемого дохода.

Если просрочить тридцатидневный период представления, оформленную справку могут посчитать недействительной – её нужно будет получать заново, так как в отчетном интервале появится новый последний месяц.

Правила оформления

Чтобы получить документ, подтверждающий доходы за необходимый промежуток времени, гражданин подает заявление соответствующего содержания своему работодателю или иному источнику поступлений.

Работодатель не вправе отклонить эту просьбу, он должен подготовить и предоставить надлежащую справку в трехдневный срок, отсчитываемый с момента получения указанного заявления.

Если заявитель доказывает свой заработок за период 2020 года, подтверждающий документ оформляется для него по шаблону 2-НДФЛ.

Если нужно доказать доход физического лица за любой период 2021 года, с 01.01.2021 следует оформлять подтверждающую справку по форме, введенной Приказом ФНС РФ № ЕД-7-11/753@ от 15.10.2020:

- Приложением 1 к указанному Приказу регламентируется новый шаблон отчета 6-НДФЛ, представляемого работодателем.

- Приложением 4 к этому же Приказу устанавливается новая форма подтверждающего документа, выдаваемого работнику заявителю. Данный бланк используется для периодов 2021 года. Иначе говоря, этой справкой доказываются доходы, получаемые физлицом с января 2021 года и далее.

Структура нового подтверждающего документа сильно не изменилась. Как и прежде, справка включает следующие сведения:

- Информация о плательщике (источнике) дохода – работодателе.

- Информация о получателе – работнике.

- Сведения о налогооблагаемых доходах физического лица.

- Сведения о НДФЛ вычетах, предоставленных физлицу.

- Общие размеры начислений и налогов.

Порядок составления подтверждающего документа регламентируется содержанием Приказа ФНС РФ № ЕД-7-11/753@ от 15.10.2020. Если гражданину нужно получить такие справки от нескольких плательщиков дохода, он обращается к каждому из них с надлежащим заявлением.

Ответы на вопросы читателей

Нигде. Если ИП осуществляет только предпринимательскую деятельность, он не платит налог на доходы физических лиц, поэтому получить документ не представляется возможным. В случае, когда ИП дополнительно работает по найму, он может запросить у работодателя справку в отношении этих доходов.

3 НДФЛ – это налоговая декларация, подаваемая в ИФНС с целью отчитаться по налогу на доходы физических лиц. Ее подают не организации, а граждане, если они получили доход не от основной деятельности и обязаны уплатить налог с этого дохода. Также 3 НДФЛ заполняют, чтобы вернуть часть уже уплаченного в казну налога на доходы физлиц. А форма 2 НДФЛ служит основой для составления декларации 3 НДФЛ.

Бланк подписывается руководителем и главным бухгалтером компании. Печать ставится, если это требование выдвигает организация, в которую предъявляется справка. Но и без печати документ имеет юридическую силу. К тому же, некоторые работодатели, например, многие ИП, ведут деятельность без использования печати. То есть, если печать имеется, то лучше ее поставить, но можно предъявить справку и без печати – это не является нарушением.

Это то значение, от которого рассчитывается НДФЛ. Налоговая база представляет собой разницу между общей суммой дохода и всеми вычетами, положенными работнику. Если сумма вычетов больше, чем сумма доходов, налоговая база равна 0.

В среднем такая услуга стоит 2 – 3 тысячи рублей. Но последствия ее покупки могут обойтись гораздо дороже.

Учетная запись на сайте «Госуслуги» позволит авторизоваться и зайти на сайт ФНС, где можно скачать документ. Порядок получения справки описан выше.

Подайте работодателю заявление в письменном виде, составленное в свободной форме. Лучше, чтобы его зарегистрировали, это обяжет сотрудников бухгалтерии выдать вам справку в течение 3 дней.

Нет. 2 НДФЛ – это урегулированная законодательством форма, которая имеет специальный бланк. Помимо нее, может выдаваться справка о доходах, разработанная в самой компании, она не строго регламентирована. Также применяется справка для расчета больничного листа, составленная по форме 182н. Это все разные виды справок.

Если, находясь в отпуске по уходу за ребенком, вы не получали облагаемый доход, то справка на вас в налоговую не подается, так как при отсутствии дохода налог не взимается. Можно получить справку в свободной форме, подтверждающую ваш статус и отражающую нулевой доход. В случае выплаты вам в этот период облагаемого дохода, выдается стандартная справка 2 НДФЛ.

Общая характеристика документа

Чаще всего справка о доходах выдается или в день обращения работника или в течение последующих 2 дней. Никаких конкретных сроков в законодательстве не устанавливается, поэтому все просто исходят из того, что они должны быть в рамках разумного.

Но если бухгалтерия предприятия работает в удаленном режиме (то есть располагается в другом городе или даже регионе), сроки изготовления этого документа могут существенно увеличиться из-за времени, затрачиваемого на доставку.

На заметку! Никаких сроков действия справки в законе также не устанавливается, поэтому данный документ считается бессрочным. Но у организации есть право самостоятельно определить срок действия справки.

Правила оформления

Никакого унифицированного образца, считающегося обязательным для оформления, у данной справки не существует. Поэтому этот документ может быть заполнен в свободной форме или по специальному шаблону, разработанному в организации. Главное, чтобы в готовой справке была отражена следующая информация:

- Наименование организации;

- Данные о работнике;

- Среднемесячный размер заработной платы;

- Фактически начисленные суммы.

Размер отчислений в налоговую инспекцию и фонды в справке не прописывается.

Все данные, которые вносятся в этот документ, должны быть достоверными. Ошибки и исправления не допускаются. При выявлении факта указания в справке недостоверных данных, администрация организации привлекается к ответственности в виде крупного штрафа.

Инструкция по заполнению

Если рассматривать этот документ с точки зрения делопроизводства, то у сотрудника организации не должно возникнуть никаких проблем с его составлением, так как он имеет стандартную форму:

- В верхней части документа — реквизиты организации. При использовании для справки фирменного бланка организации, прописывать эти данные повторно не требуется;

- Ниже — наименование документа;

- Далее — данные о сотруднике, а именно его Ф. И. О., данные паспорта, должность, дата оформления трудового договора;

- Доходы за определенный промежуток времени. Оформление возможно и в виде списка, и в виде таблицы;

- Срок действия трудового договора;

- Подпись уполномоченного лица.

Вид справки

Единственный госорган, который предъявляет требования к составлению справки о доходах — соцзащита. Для всех прочих организаций достаточно, чтобы в документе была перечислена основная информация, а именно:

- Реквизиты организации, выдавшей справку;

- Период, за который предоставляются сведения;

- Данные о сотруднике;

- Продолжительность его работы в организации;

- Данные о доходах;

- Данные о лице, завизировавшем документ.

Данный документ может быть составлен или через программу, или вручную, главное, чтобы он соответствовал действительности и отвечал всем требованиям делопроизводства.

В законодательстве срок действия этой справки никак не ограничен, однако данные требования могут быть заявлены организацией, которой предоставляется документ.

Органы местной власти вправе принять унифицированную форму документа, которая используется для передачи сведений в органы муниципальные и государственные учреждения.

Важно! При увольнении сотрудника работодатель обязан предоставить ему справку о полученных доходах за все время его работы в организации. Этот документ составляется по форме 2-НДФЛ.

https://youtube.com/watch?v=XVTZUy3n6Yk

Посмотрите видео о разнице между справками о заработной плате и 2-НДФЛ

Составление документа

Предположим, что вам необходимо составить справку о доходах в свободной форме, чтобы предоставить ее сотруднику собственной фирмы. В этом разделе мы оговорим, как это сделать, а также приложим образец готового документа.

Справка о доходах физического лица, образец

Итак, рассмотрим, какие данные должен содержать в себе этот документ.

Таблица 1. Данные для справки о доходах физического лица

| Сведения, касающиеся организации, осуществившей выдачу документа | Данные о сотруднике, на имя которого оформляется искомый документ |

|

|

Согласно установленным нормам, получению справки в обязательном порядке предшествует заявление, если ее хочет предоставить куда-либо сотрудник. В случае, когда компания предоставляет регулярную отчетность, никакого заявления от налоговой не требуется. Порядок передачи бумаг на рассмотрение в данном случае регулируется приказом искомой службы.

Зачем необходим документ

Работнику имеет право на получение нескольких видов справок о заработной плате, отличающихся составом сведений. То, что указывается в справке 2-НДФЛ, не совпадает с информацией других справок. Форма является наиболее полной, позволяет получить следующую информацию:

- Данные о работодателе, его реквизитах.

- Сведения о работнике, его статусе, периоде получения вознаграждения.

- Данные о заработке с разбивкой по месяцам, налоговых льготах.

- Сведения об исчисленном, удержанном, перечисленном налоге.

Простая форма изложения информации позволяет использовать документ любым пользователем. Это весьма удобно.

Налоговому агенту

Организации или ИП выступают налоговыми агентами по отношению к работникам при найме физических лиц и выплатах вознаграждений за исполнение условий трудовых договоров. В обязанность налоговых агентов входит:

- Учет выплат и налоговых льгот (вычетов), полученных сотрудником.

- Исчисление налогов, своевременное удержание, перечисление в бюджет. В учете используются регистры, разработанные предприятием.

- Предоставление информации о начисленных сотрудникам доходах, предоставленных льготах, исчисленном, удержанном и перечисленном налоге. Подача сведений осуществляется в территориальный орган ИФНС.

Частным лицам (работникам организации)

Документ предоставляется работодателем по запросу физического лица, выступающего наемным работником. В письменном запросе с просьбой о выдаче документа можно определить количество необходимых экземпляров справок. Срок исполнения 2-НДФЛ для физических лиц – 3 рабочих дня с момента обращения сотрудника в бухгалтерию предприятия. Согласия на выдачу документа от руководителя не требуется. Лицо имеет право получить сведения, связанные с исполнением трудовых обязанностей.

ИП (индивидуальным предпринимателям)

Физические лица, признанные ИП, не являются наемными работниками. Доход, полученный при ведении коммерческой деятельности, облагается в зависимости от применяемой системы налогообложения. При использовании ОСНО возникает выручка, облагаемая НДФЛ по ставке 13%. Подтверждением полученной выручки, отчисленных налогов является декларация формы 3-НДФЛ. Исключением является случай, когда ИП одновременно является и наемным работником с отдельным учетом доходов, полученных физическим лицом.

Пенсионерам

Лица пенсионного возраста при трудоустройстве обладают одинаковыми с другими работниками правами. Сведения о доходах могут понадобиться пенсионерам за период, предшествующий увольнению в связи с выходом на пенсию. Работающие пенсионеры не освобождены от уплаты налога с доходов, что позволяет получить форму 2-НДФЛ по запросу.

Отличительные черты и формы справок

Если работник хочет получить от работодателя справочные документы, то он обязан подать письменное заявление со своими требованиями. В нем нужно указать, что будет отражено в получаемом документе, цели использования сведений, временной промежуток. Что касается цели, то её работник может не обозначать, тогда работодатель поставит прочерк и напишет, что все придет по месту получения.

Справка о прибыли от работодателя делится на 2 типа:

- Удостоверяет квалификацию работника, должность и период работы. Также иногда указывают ступень образования работника.

- Удостоверяют прибыль работника на последних шесть месяцев или определенный период.

Необходимым к заполнению являются такие вещи, как: реквизиты компании, в которой работал человек; вообще все сведения о гражданине; документ, удостоверяющий личность работника. Если присутствует такая информация, которую разглашать нельзя, то от нанимателя потребуют подпись о неразглашении.

От работающего гражданина требуются такие данные о себе, как:

- налоговые документы;

- трудовая книжка;

- все платежи;

- личные дела.