Как посчитать ндс

Содержание:

- Правила расчета НДС онлайн

- Формула для расчета по ставке 18%

- Формула расчета НДС 20%

- Как посчитать НДС от суммы

- Примеры расчета НДС к уплате в бюджет

- Как рассчитать НДС 18% от суммы?

- Что такое Налог на добавленную стоимость

- Можно ли избежать НДС?

- Что такое проценты, доли и физический смысл умножения.

- Расчет НДС онлайн

- Пример расчета НДС

Правила расчета НДС онлайн

Размер налога на конкретный товар или услугу можно вычислить самостоятельно при помощи формул. Но это не самая простая процедура, при которой возможны некоторые ошибки в вычислениях. Гораздо проще НДС рассчитать онлайн, воспользовавшись соответствующим интернет-калькулятором.

Обычно электронная форма предлагает выбрать тип расчёта – выделить или начислить НДС. После нажатия соответствующей кнопки или клика по строке с названием режима работы изменится используемая формула. Помимо этого для расчёта НДС онлайн действуют и другие правила:

- возможность изменения ставки;

- сохранение в памяти калькулятора последних введенных данных о режиме работы и ставке налога;

- в любой момент расчёт можно сбросить к первоначальным настройкам и ставке в 20 %;

- результаты расчёта выдаются в виде чисел и прописью, что удобно использовать для копирования;

- нажатие кнопки сохранения позволяет зафиксировать результат расчёта;

- в форму допускается вносить изменения и удалять ненужные расчёты;

- кликнув по строке таблицы с сохраненными результатами, можно перенести информацию в основные расчеты;

- ссылку на полученные расчеты можно переслать по e-mail или через мессенджер.

Важно! Зная, как высчитать НДС в 20 % через онлайн-калькулятор, можно сберечь время и собственные нервы. Не имеет смысла только использование конвертера /0 при заполнении отчётности на экспортируемые товары

Формула для расчета по ставке 18%

Для большей части коммерческой деятельности предусмотрена ставка 18%.Формула НДС к уплате выглядит следующим образом:

Размер НДС = стоимость продаваемой продукции (или услуг) с учетом акцизов без НДС * 0,18

Для наглядности рассмотрим несколько примеров:

- Стоимость товара — 400 рублей. Размер НДС составит 72 рубля (400 * 0,18). Итоговая цена для покупателя получится 400 (доход организации) +72 (налог, перечисляемый в бюджет) = 472 рубля;

- Товар в магазине стоит 620 рублей. Чтобы определить цену товара без НДС, необходимо разделить эту сумму на 1,18. Итого получается: 620/1.18 = 525 р. 40 коп. Вычитываем размер НДС: 620 – 525,4 = 94 рубля 60 копеек.

Формулы не обязательно запоминать наизусть, так как они находятся в свободном доступе.

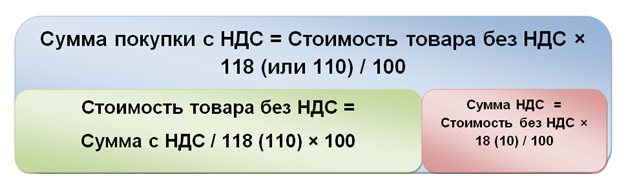

Готовые формулы для расчета

Формула расчета НДС 20%

Расчет НДС проводится по специальным формулам. Используя программу, можно определять сумму автоматически и за короткий промежуток времени, не требуется вручную рассчитывать показатели. Однако, если такой возможности нет, производится вычисление по формуле суммы НДС.

Например, известен показатель С. Надо определить показатель тарифа, который составляет 20%. Тогда значение равно С * 20/100. К примеру, значение составляет 2000. Если 2000*20/100, будет показатель 400.

Можно также рассчитать число с налогом. Например, известна сумма С. Нужно определить параметр с начислением взноса. Формула будет следующей: С+С*20/100. Если используются другие ставки, их размер ставится вместо числа 20. Например, нужно определить, сколько составит сумма с тарифом, если без него она равна 500. Рассчитывается как 500*1,2= 600.

Другая ситуация, когда известна цена с учетом ставки, а нужно узнать показатель без нее. Тогда выводится формула С+(20/100) *С. К примеру, исходная сумма составляет 1120. Тогда согласно выражению 1200/1,2=1000.

Существует способ выделить размер взноса из общей суммы. К примеру, известен показатель с прибавленным тарифом и нужно определить его размер. Для этого применяется сначала способ расчета тарифа без налога. Размер сбора будет вычисляться так: Сумма со сбором – показатель с тарифом/1,2, если ставка составляет 20%. В ином случае используются цифры 1,1, 1,18. Не требуется проводить расчеты, если размер налога имеет нулевой процент.

Как посчитать НДС от суммы

Чтобы разобраться, как правильно выделить НДС из суммы, не надо обладать особыми знаниями или опытом работы в финансовой структуре. Можно понять механизм на самом простом примере.

Индивидуальный предприниматель купил у поставщика для своего магазина запчасть на машину за 1200 рублей. 200 рублей в этой сумме заложено в качестве обязательного сбора. Получается «чистая» стоимость товара составляет 1000 руб. Реализовать деталь владелец магазина планирует за 1500 рублей (стандартная наценка для этой категории продукции 25%). Но в розничную цену тоже необходимо заложить 20% ставку. Значит, ценник будет составлять 1800. При этом в бюджет предприниматель заплатит за вычетом уже заплаченной ставки поставщику: 1800 х 20% — 200 = 160.

Кроме того, законодательством предусмотрена в ряде случаев компенсация, так называемый налоговый вычет. В зависимости от вложений в бизнес (инвестиции в оборудование, открытие новых филиалов, выход на региональный уровень) и личных обстоятельств (покупка жилья в ипотеку, обучение детей, опекунство над родителями или инвалидами) каждый добросовестный плательщик может претендовать на возврат, уплаченных в бюджет средств. Причём это качается не только предпринимателей и юридических лиц, но и рядовых потребителей.

Формула расчета НДС

Для точного расчёта налога на добавленную стоимость применяются формулы, определенные законодательством. Для человека, далекого от бухгалтерии и ведения отчетности, заучивать их нет необходимости. Достаточно изучить принцип действия. Существует несколько формул для выделения сбора на добавленную стоимость:

Простой расчёт от определенной суммы: Х умножить на 20/100.

Цена продукции 15 000 рублей, из неё необходимо продавцу заплатить в бюджет 20%. 15 000 х 20/100 = 3 000. Именно столько будет составлять государственная наценка, которая станет частью общего финансового фонда страны.

Формула для определения общей суммы со сбором: Х + Х умноженное на 20/100

Например, партия из 10 комплектов нижнего белья стоит 60 000 рублей, с включенным взносом в бюджет. Чистая цена составляет 48 000 рублей. 12 000 рублей – налог. Несложные вычисления подтверждаются приведенной формулой: 48 000 + 60 000 х 20/100 = 60 000.

Формула для определения суммы без сбора: Х/Y х 100 на Х, где Х – чистая стоимость, Y – налог равный 20% (20/100).

Бюджет на закупку чая для специализированного магазина составил 150 000 рублей. Чтобы высчитать цену реализации продукции, необходимо подставить значения в формулу 150 000 / 120 х 100 = 125 000 или 150 000 / 1,2 = 125 000.

Каждый пользователь может начислить НДС на калькуляторе. Достаточно ввести исходные данные, чтобы за секунды получить основную информацию о платежах. Программа работает на актуальных формулах, разработанных ФНС. С помощью инструмента можно выделить или начислить налог на любую сумму. Алгоритм действий предельно прост:

- в верхнем поле ввести сумму товаров или услуг;

- ввести ставку налогообложения – 20% или 10%;

- выбрать действие – прибавить или вычесть 20% из суммы онлайн (выделить/начислить).

Выделить НДС прописью

Одним из преимуществ онлайн калькулятора налога на добавленную стоимость является вывод результата прописью. Это позволяет пользователю грамотно заполнить финансовые документы, в частности декларации для сдачи в ФНС. Ошибки в официальных отчётах, кассовых ордерах и другой документации недопустимы. Даже единичная опечатка может стать причиной отказа в принятии финансовой отчётности государственными органами. В свою очередь это повлечёт материальные убытки, в частности невозможно будет оформить налоговый вычет или подтвердить уплату сбора за уже приобретенный товар. Штраф – самое мягкое наказание за незначительные на первый взгляд ошибки.

Калькулятор помогает исключить даже вероятность негативного сотрудничества с госструктурами. Преимущества сервиса может оценить, как потребитель товаров и услуг, так и узкопрофильный специалист (менеджер, бухгалтер, аудитор, финансовый консультант). Программа существенно экономит ценное время, и позволяет лишний раз проверить знания в области российского налогообложения.

Примеры расчета НДС к уплате в бюджет

Для наглядности обратимся к данным конкретной организации и рассчитаем на их основании сумму НДС, которую следует перечислить в бюджет.

Пример №1

ООО «Дубочки» занимается продажей сахара и кофе (ставки НДС 10% и 20% соответственно). В течение 1 квартала 2021 года выручка от реализации сахара составила 160000 рублей, а кофе – 320000 рублей без НДС. Компания является посредником – она приобрела товары у поставщика, затратив на рассматриваемые партии 115000 рублей и 224000 рублей без НДС. Найдем сумму НДС, которую нужно уплатить в бюджет:

- Определим сумму НДС, начисленную в результате реализации сахара и кофе: 160000 × 0,1 + 320000 × 0,2 = 16000 + 64000 = 80000 рублей.

- Вычислим НДС к вычету (сумму налога, которую компания уплатила поставщику при покупке товаров): 115000 ×0,1 + 224000 × 0,2 = 11500 + 44800 = 56300 рублей.

- Рассчитаем НДС к уплате в бюджет: 80000 – 56300 = 23700 рублей.

Уплата НДС за отчетный период (квартал) осуществляется посредством перечисления в бюджет трех равных платежей. В нашем примере фирме следует заплатить по 7900 рублей (23700 / 3 = 7900) три раза – до 25 апреля, до 27 мая и до 25 июня.

Пример №2

- Определяем сумму НДС, начисленную при продаже комплектов посуды: 4570 × 320 × 0,2 = 292480 рублей.

- Так как в данном случае расходные материалы были куплены у организации, не применяющей НДС, вычитать из полученной цифры нечего, следовательно, всю сумму необходимо перечислить в бюджет.

Как рассчитать НДС 18% от суммы?

В статье рассмотрим методы расчета НДС с помощью онлайн-калькулятора и формулы. Данный расчёт нужен в случаях, когда его нужно добавить в стоимость товара или услуги, а также для внесения полученных значений в налоговую декларацию.

Как посчитать (выделить, начислить) 18-10%% НДС — онлайн-калькулятор

Для расчёта суммы НДС 18% (или 10%) можно воспользоваться онлайн-калькулятором — инструментом автоматического расчёта по заданной сумме на странице сайта.

Самостоятельный расчёт НДС по формуле (пример)

Расчет НДС, который в обязательном порядке начисляется на все реализованные товары и предоставленные услуги, делается по следующей формуле:

НДС = БдН х СтН / 100, где:

- БдН — налогооблагаемая база;

- СтН — ставка налога для данной категории товаров или услуг.

Как рассчитать НДС от суммы: онлайн-калькулятор, формула расчета, примеры?

Пример 1

Пример № 1: ООО «Куб» оказало услуги клиенту и предоставляет ему счет к оплате. Стоимость оказанных услуг составляет 8 650 руб. Ставка НДС — 18%. Применив формулу, получаем: НДС = 8 650 х 18 / 100 = 1 557 руб. Следовательно, организация выставляет клиенту счет за оказанные услуги, в который включена стоимость услуг + НДС, рассчитанный на эту стоимость. В этом случае счет для клиента будет содержать:

- Наименование видов работ и их перечень.

- Раздел «Итого», где будет указана стоимость оказанных услуг — 8 650 руб.

- НДС — 18% и сумму этого налога — 1 557 руб.

- Раздел «Всего к оплате», состоящий из стоимости работ и НДС.

Итого к оплате = 8 650 + 1 557 = 10 207 руб. Именно эту сумму должен выплатить клиент организации.

Пример 2

Пример № 2: ООО «Интеграл» осуществило поставку детского питания на сумму 28 200 рублей. Данная категория товара в России относится к льготной категории и ставка НДС для нее составляет 10%. Используя вышеуказанную формулу, производим расчет: НДС = 28 200 х 10 /100 = 2 820 руб. Общая сумма, которую должен оплатить покупатель детского питания составляет: 28 200 + 2 820 = 31 020 руб.

Что такое Налог на добавленную стоимость

Это косвенный налог, который государственные органы взимают с юридических лиц и предпринимателей. Уплачивается он несколько раз — по количеству совершённых операций. Начисляется на услуги и товары. Наиболее распространённая ставка в России — 20 процентов, хотя некоторые товары попадают под сниженную 10-процентную ставку. Также существует льготный тариф в 0%.

Такой платёж — наиболее действенный и простой способ пополнения государственной казны. Полный список услуг и товаров, которые им облагаются, можно узнать на сайте местной Налоговой службы. Если коротко, то онлайн расчёт НДС 20 процентов требуется предпринимателям, которые совершают следующие операции:

- продажа готового продукта сетям розничных магазинов;

- розничная продажа конечному потребителю;

- реализация производственного сырья.

В некоторых случаях уплата производится три раза, что снижает возможность уклонения.

Налог обязаны уплачивать:

- ИП и физические лица, которые работают в семейном бизнесе;

- хозяйственные, муниципальные, промышленные и производственные предприятия, имеющие банковский расчётный счёт;

- иностранные компании, работающие в России;

- банки и страховые фирмы;

- некоммерческие организации (то есть НКО), если они занимаются коммерческой или хозяйственной деятельностью.

С первого взгляда может показаться, что налог платят только фирмы и предприниматели. На самом деле вся нагрузка в итоге ложится на конечного покупателя, так как производитель закладывает объём выплат государству в стоимость конечного продукта.

Можно ли избежать НДС?

Оплату налога сложно обойти, но проценты вычисляются не со всех производителей, а только с тех, кто зарегистрирован в общей системе налогообложения. В специальном режиме можно избежать дополнительных затрат. Для этого необходимо оформления патента, тогда уплата становится необязательной. Сумма налога возвращается в том случае, если компания реализует продукцию заграницу — это происходит благодаря использованию 0% ставки.

Основные способы снижения НДС:

- производство льготных категорий товаров;

- внесение вклада в другую организацию с последующим выводом;

- получение вычетов при взаимодействии с организациями-плательщиками НДС;

- заключение агентских и комиссионных договоров между производителями.

Все методы легальные и действенные, не нарушают устав Налогового Кодекса. Незаконный уход от уплаты наказывается штрафами и санкциями.

Что такое проценты, доли и физический смысл умножения.

Начнём с простого: Доля — это часть от чего-нибудь целого. Нас двое, яблоко одно — у каждого по половине яблока, т.е. мы делимся в равных долях.

Процент (обозначается знаком %), это сотая доля числа. Т.е. если мы разрежем яблоко на сто частей, то его уже можно измерять в процентах. Одно яблока разделённое на 2 части — это две доли или 2 половины по 50%.

- 1 яблоко = 100% = 1

- Половина яблока = 50% = 0,5 (или в дробной записи 50/100 = 1/2)

- Четверть яблока = 25% = 0,25 (или в дробной записи 25/100 = 1/4)

- И так далее…

Теперь разберёмся с умножением. Как умножать яблоко на половину?

1 яблоко умножаем на единицу получаем 1 яблоко (из школьной программы вспоминаем 1*1 = 1, умножение в физическом смысле означает, сколько раз мы взяли предмет). Если умножать яблоко на два, это означает что мы взяли яблоко 2 раза.

И наконец, как вычислить проценты?

1 яблоко * 1 (или 100%) = 1 яблоко

1 яблоко * 0,5 (или 50% или 1/2) = половине яблока

1. Как посчитать скидку в 30%? Если мы даём скидку в 30% от цены, это значит что цена со скидкой будет равна исходной цене за вычетом суммы скидки, а именно: цена со скидкой = исходная цена — исходная цена*0,3 (или 30%)

Можно пойти с другой стороны: цена со скидкой будет равна 70% от исходной. Математически это вычисляется так = цена * 0,7.

Пример: Цена на бутылку виски 1000р., скидка в 30% означает, что цена будет считаться по формуле 1000р. — 1000р. * 0,3 (или 30%) = 700р., или вторым способом 1000р. * 0,7 (или 70%) = 700р.

На самом деле второй способ выходит из первого путём математического сокращения уравнения, где X — исходная цена, а Y — цена со скидкой.

Y = X — X*0,3 = X*(1 — 0,3) = 0,7*X

2. Как сделать надбавку 25% (из оптовой цены получить розничную)? Почему-то на практике я выяснил, что этот пример даётся сложнее.

Нужно к исходной цене добавить ещё 25%. Как описано выше, 25% — это четверть яблока, тогда оптовая цена наших услуг будет целое яблоко, а розничная яблоко и ещё четвертинка.

Пример: Цена на бутылку виски 1000р., надбавка в 25% означает, что цена будет считаться по формуле 1000р. + 1000р. * 0,25 (или 25%) = 1250р., или вторым способом 1000р. * 1,25 (или 125%) = 1250р.

Как и пример выше, умножение на 1,25 получается из математического упрощения уравнения, где X — исходная оптовая цена, а Y — розничная цена после наценки.

Y = X + X*0,25 = X*(1 + 0,25) = 1,25*X

Расчет НДС онлайн

Рассчитать НДС поможет онлайн калькулятор nds-calculator.net. Теперь не нужно производить никаких расчетов вручную, достаточно ввести в калькулятор сумму, процентную ставку, выбрать «Выделить» или «Начислить» и моментально получить расчет НДС с прописью.

https://youtube.com/watch?v=IMMtqL7Xm60

Расчет НДС вручную

Для самостоятельного расчета налога (он в РФ установлен в размере 18% на большинство товаров и услуг), нужно действовать в следующем порядке:

- Пусть налогооблагаемая сумма равна 1000 рублей.

- Размер НДС составит = (1000 х 18):100 = 180 рублей.

Существуют также льготные ставки НДС (например 0% или 10%). Расчет налога и подача декларации производятся за каждый квартал до 20-го числа месяца, следующего за отчетным периодом.

Пример расчета НДС

Предположим, вы приобрели тонну зерна за 10 000 рублей. После помола и продажи муки предприятие получило 30 000 рублей. Зерно и мука относятся к группе продовольственных товаров, продажа которых облагается ставкой НДС 10%.

Расчет НДС, который вы обязаны уплатить с этой сделки:

- Выделяется НДС из суммы затрат на покупку зерна по формуле:

10 000 : 1,1 = 9 090 руб.

10 000 – 9 090 = 910 руб. - Отразите сумму в 910 руб., как налог, оплаченный поставщику. Эту сумму потребуется учесть в окончательном расчете, после реализации муки.

- Партия муки продана за 30 000 руб. Из этой суммы 3 000 руб. Это НДС, который нужно уплатить по закону в бюджет, остальными средствами можно распорядиться по своему усмотрению.

- Производится окончательный расчет суммы НДС, подлежащего уплате с учетом оплаченного при покупке зерна налога — 910 руб.

- Итого, в бюджет надлежит оплатить:

3 000 — 910 = 2090 руб.

Такая процедура называется принятием к зачету уплаченного ранее налога за зерно. Чтобы иметь возможность делать расчет НДС таким образом, требуется:

- подтверждать стоимость приобретения материалов и сырья счет-фактурами;

- все материалы, приобретаемые для производства, должны стоять на приходе и фиксироваться в бухгалтерских документах.

Если учет закупаемого сырья не ведется должным образом, вы не сможете зачесть налог и будете переплачивать.

НДС — это налог, который вы должны оплатить с суммы, вырученной за произведенный и реализованный товар, и уменьшенный на сумму налога, оплаченного при покупке сырья. Этот онлайн калькулятор поможет начинающим предпринимателям рассчитать НДС.

НДС в 2018

Что изменилось? Утверждена новая форма декларации по НДС. За 1 квартал 2018 года она должна подаваться уже по новой форме.

Пример расчета НДС

Используя приведенные выше формулы, разберем, как правильно считать НДС (сверх суммы и в том числе), на примерах.

Пример 1

- Сначала определим стоимость партии без НДС (налоговую базу):

55 руб. × 100 000 шт. = 5 500 000 руб.

- Посчитаем НДС от суммы:

5 500 000 × 20/100 = 1 100 000 руб.

- Вычислим сумму с НДС:

5 500 000 + 1 100 000 = 6 600 000 руб.

- Или определить итоговую сумму можно сразу, без предварительного расчета налога:

5 500 000 × 1,20 = 6 600 000 руб.

Соответственно, в расчетных документах и счетах-фактурах нужно указать:

- стоимость без НДС — 5 500 000 руб.,

- НДС 20% — 1 100 000 руб.,

- итого с НДС — 6 600 000 руб.

Пример 2

По прайс-листу ООО «Икс» цена бордюрного камня с учетом НДС составляет 240 руб. за 1 шт. Покупатель заказал партию из 10 тыс. штук. Посчитаем НДС 20%.

- Сначала определим итоговую стоимость партии:

240 руб. × 10 000 шт. = 2 400 000 руб.

- Посчитаем НДС в том числе:

2 400 000 / 120 × 20 = 400 000 руб.

- Остается сумма без НДС:

2 400 000 – 400 000 = 2 000 000 руб.

Ее также можно найти без предварительного выделения налога:

2 400 000 / 1,20 = 2 000 000 руб.

Проверить правильность расчета можно, начислив НДС на полученную стоимость без налога:

2 000 000 × 20/100 = 400 000 руб.

Соответственно, в расчетных документах и счетах-фактурах нужно указать:

- стоимость без НДС — 2 000 000 руб.,

- НДС 20% — 400 000 руб.,

- итого с НДС — 2 400 000 руб.

О том, как отразить в декларации по НДС и в бухучете рассчитанную сумму НДС, смотрите в Готовом решении от КонсультантПлюс. Пробный доступ к К+ получите бесплатно.