Как посчитать доходность облигаций?

Содержание:

- Как оценить риски при покупке облигации?

- Как инвестировать в облигации

- Субординированные облигации

- Как устроены облигации

- Какие бывают облигации

- Что будет, если продать облигацию до выплаты процентов

- Как платить налоги

- Как приобрести акции — пошаговая инструкция

- Как расшифровываются аббревиатуры в конце названия облигации

- Способ второй: ОФЗ через брокера

- Топ-10 самых надежных

- Что такое облигации

- Корпоративные облигации

- Как зарабатывать на евробондах

- Как и где купить облигации?

- Где можно приобрести облигации

Как оценить риски при покупке облигации?

Стоит внимательно оценить риски и не покупать активы на «авось». Основные мероприятия, которые позволят снизить риски при покупке облигаций:

Не рекомендуется обращать внимание на высокодоходные облигации. ВДО сопряжены с одним или сразу комплексом недостатков, среди которых: низкая ликвидность, неполное раскрытие информации, политические или геополитические риски.

Провести тщательный анализ эмитента, тем самым выяснив его надежность

Если это компания, то стоит обратить внимание на финансовую отчетность, если государство — на макроэкономические показатели.

Обратить внимание на срок погашения облигации, чем он больше, тем выше риски.

Следует знать уровень прав. Если облигации субординированные, то в случае дефолта по ним приоритетными станут права владельцев классических бумаг. Учитывая риски, владельцы «субордов» получают на 1–3 % больше прибыли, чем владельцы стандартных активов.

Произвести оценку стоимости облигации, как упоминалось ранее – цена находится в постоянном движении. Если диапазон движения цены не характерен стандартному, то стоит воздержаться от покупки.

Как инвестировать в облигации

Торговля облигациями происходит на фондовых биржах. Например, в Москве это ММВБ или Московская фондовая биржа. Прежде чем вложить деньги в облигации, инвестору необходимо иметь клиентский счет, открытый в любой брокерской компании. Вторым условием покупки является наличие на компьютере специального программного обеспечения – специальной торговой платформы.

Облигациями принято торговать поштучно. Российские облигации почти всегда имеют номинальную стоимость в 1000 рублей. Инвестиционная же стоимость всегда отталкивается от номинала. Торги данными ценными бумагами производятся в режиме Т+ и Т+0. При этом Т+0 означает, что взаиморасчеты и поставка по заключенной сделке будут произведены в день ее заключения. Т+1(2) 0 означает, что взаиморасчеты и поставка по заключенной сделке будут произведены на следующие сутки (через сутки соответственно) после заключения сделки.

Режим Т+0 характерен для сделок с корпоративными, субфедеральными и муниципальными облигациями. Т+1 работает для ОФЗ. Режим Т+2 характерен для еврооблигаций.

Цены на облигации на фондовой бирже принято выражать в процентах от номинальной стоимости. Например, 95, 97,7 или 105%. То есть если наша ценная бумага выпущена с номиналом 1000 рублей, то при цене 96,5% ее инвестиционная (рыночная) стоимость составляет 965 рублей.

Необходимо помнить, что при приобретении облигаций, кроме инвестиционной стоимости, вы будете должны уплатить НКД или накопленный купонный доход. В данном случае речь идет о купонном доходе, который накопился к дате заключения сделки. НКД имеет рублевое выражение. Возвращаясь к нашему примеру, если цена ценной бумаги составляет 96,5%, а НКД 15 рублей, то общая сумма к выплате составляет 980 рублей.

Для оптимизации издержек инвестиции в облигации лучше всего производить непосредственно после выплаты купона. Такая стратегия избавит вас от необходимости оплачивать продавцу ценной бумаги НКД.

Инвестор посредством торгового терминала всегда может выбрать подходящие ему облигации. При этом следует ориентироваться на их основные характеристики, которые мы подробно рассматривали выше по тексту.

Облигации можно покупать по текущей рыночной стоимости. В случае если она вас не устраивает, вы можете выставить заявку с той ценой, которая бы вас устроила. После этого нужно выставить количество облигаций, которые вы готовы приобрести по данной стоимости. Теперь вам осталось лишь выставить заявку в стакан и ожидать исполнения сделки.

Следует помнить, что за 4–7 суток, оставшихся до выплаты купона или финального погашения облигации, торги по данной ценной бумаге будут заморожены. Это делается с целью формирования точных списков собственников данных инвестиционных активов. Естественно, что в это время торговля замороженными ценными бумагами не производится.

Субординированные облигации

Выделяется еще отдельная группа субординированных облигаций. Суборды – это облигации, которые банк или финансовая компания выпускают для пополнения своего капитала, если по каким-то причинам не хотят выпускать акции или обыкновенные облигации.

Кроме того, часто суборды используют в мошеннических схемах – для вывода денег из банков или обналичивания вкладов. И это вместо благой цели – докапитализации банка и удержания его на плаву.

Поэтому неопытному инвестору лучше держаться от субординированных облигацией подальше. Узнать, является облигация обыкновенной или субординированной, можно из оферты.

Как устроены облигации

У всех облигаций есть эмитент, номинал, купон и срок погашения.

Эмитент — это тот, кто выпустил облигацию. Эмитентом облигации может стать государство, федеральные субъекты, например, Москва или Самарская область, а также государственные или частные компании.

Облигации субъектов федерации в обращении на март 2021 год. Их можно найти в приложении Газпромбанк Инвестиции по фильтру «Тип бумаги», выбрав «Муниципальные». На иллюстрации бумаги упорядочены по доходности.

Номинал — стоимость облигации, установленная эмитентом при ее выпуске. У каждой облигации есть своя номинальная цена. Как правило, на российском рынке она составляет 1000 рублей. Иногда компании выпускают облигации в долларах или в евро, такие облигации называются еврооблигациями и помогают компаниям привлечь деньги в иностранной валюте.

Купон — это проценты от номинала облигации, которые получают владельцы облигаций. Чаще всего их платят один или несколько раз в год. Частоту и размер выплат определяет эмитент облигации.

Если владелец автомоек оценит стоимость своего проекта и поймет, что сможет обеспечить возврат инвесторам в размере 6,24% годовых к дате погашения, это значит, что в конце срока обращения облигации каждый инвестор вернет себе полную стоимость облигаций и 6,24% годовых.

Срок погашения — это время, на которое компания или государство берет деньги в долг. Для краткосрочных облигаций этот показатель составляет 1-3 года, для среднесрочных — 3-7 лет, долгосрочных — 7-30, для бессрочных — более 30 лет. Срок погашения влияет и на доходность ценной бумаги. Как правило, чем дольше срок займа, тем выше купонный доход по облигации. Это связано с тем, что на длительном промежутке времени у компаний-эмитентов больше рисков. Поэтому в доходность бумаги закладывается еще и премия за срок владения бумагой.

В приложении Газпромбанк Инвестиции можно отсортировать облигации по нескольким параметрам, например, по сроку погашения облигации.

Рыночная цена облигации — это цена, по которой облигация торгуется на вторичном рынке, то есть на бирже. Если те, кто купит облигации сети автомоек, решат продать их на бирже другим инвесторам, то они сформируют уже не номинальную, а рыночную цену на облигации.

Эта цена может быть как выше номинальной, так и ниже. Например, облигация номиналом в 1000 рублей может стоить на рынке 970 или 1150 рублей. Она подвержена множеству факторов: заинтересованности других инвесторов во владении этой бумагой, финансовому состоянию эмитента, экономической ситуации в стране и так далее.

Накопленный купонный доход или НКД — сумма, которая накопилась после выплаты предыдущего купона или с момента выпуска облигации. Когда инвестор продает облигации, он получает часть купона, накопленного на момент продажи. Таким образом, даже продержав ценную бумагу всего пару дней, он зарабатывает часть купона. НКД автоматически рассчитывается брокером и добавляется к сумме покупке или продажи.

Например, инвестор решил продать облигацию номиналом 1000 рублей с купоном 80 рублей в год. С даты выплаты купона на момент продажи прошло 90 дней. Следующий купон инвестор уже не получит, но за 90 дней ему доплатит покупатель, рассчитав НКД по формуле: НКД = 80 * 90 / 365 = 19,7 рубля.

Сумму накопленного купонного дохода можно посмотреть в приложении Газпромбанк Инвестиции или на веб-версии сервиса.

Какие бывают облигации

Существует несколько основных классификаций этих ценных бумаг:

- по эмитенту;

- по типу купона;

- по номиналу;

- по валюте;

- по длительности обращения;

- наличию оферты;

- по уровню риска.

Выпуск таких долговых обязательств вправе производить:

- Министерство финансов России. В этом случае документ обозначается аббревиатурой ОФЗ (облигация федерального займа).

- Министерство финансов одного из субъектов РФ. Бумага получает статус муниципальной.

- Частные компании. Такие активы называют корпоративными.

Среди многообразия выпусков ОФЗ выделяют ОФЗ-н. Эта разновидность не обращается на вторичном рынке и имеет ограниченную доходность, т.к. не может быть использована в качестве инструмента спекулирования, зарабатывать на росте ее цены не получится.

В зависимости от можно разделить на инструменты инвестирования, дающие:

- постоянный доход на протяжении всего срока обращения;

- выплаты переменной величины, определяемой в момент утверждения выпуска;

- прибыль, размер которой не установлен в момент первичного размещения и зависит от таких обстоятельств, как краткосрочная ставка Минфина или темпы инфляции.

Существуют и бескупонные облигации. Они не предполагают получения регулярных выплат от эмитента. Весь доход, который имеет держатель такого актива, определяется разницей в цене покупки и продажи.

Большинство облигаций имеет фиксированный номинал. Однако существуют выпуски, у которых этот параметр является переменным. В первую очередь это муниципальные активы с амортизацией. Часть тела долговой бумаги выплачивается вместе с купоном.

Второй тип такого актива — это ОФЗ с индексируемым номиналом. Разработаны как инструмент защиты от инфляции.

Различают рублевые облигации и еврооблигации. Причем последние могут быть эмитированы в валюте любого государства. Чаще всего используют доллары США.

В зависимости от срока, в течение которого облигация будет находиться на рынке с момента выпуска до дня погашения, различают:

- краткосрочные, существующие не более 3 лет;

- среднесрочные, обращение которых длится до 10 лет;

- долгосрочные, длительность жизни такой бумаги может достигать 30 лет.

Оферта характерна только для корпоративных облигаций. Она может быть 2 видов. Первый из них представляет собой право эмитента выкупить актив, не дожидаясь окончания его обращения на рынке. Второй — право держателя потребовать досрочного погашения. Дата этого события устанавливается в момент утверждения выпуска. Наступление этого дня не означает, что все бумаги будут изъяты. Эта процедура не является обязательной.

Кроме того, выбирая, какие облигации можно купить для своего портфеля, инвестор должен учитывать, что у бумаг с офертой купон устанавливается только до момента ее наступления. После этого его размер будет пересмотрен и может быть резко уменьшен. Это может нарушить планы человека, который рассчитывал держать его до момента погашения.

Уровень риска инвестирования в облигации определяется ее эмитентом. Для ОФЗ он имеет минимальное значение. Среди корпоративных активов можно выделить бумаги “голубых фишек”, крупных компаний с государственным участием. Вероятность их отказа от своих обязательств невысока.

К высокорисковым активам относят так называмые “мусорные” облигации. Они выпущены организациями с недостаточным кредитным рейтингом. Держатель такого инвестиционного инструмента может столкнуться с тем, что эмитент прекратил свое существование. Однако в случае банкротства владелец такой ценной бумаги имеет приоритетные права на имущество компании по сравнению с акционером.

Что будет, если продать облигацию до выплаты процентов

Если инвестор продаст облигацию до выплаты следующего купона, он не потеряет проценты, как может произойти, если досрочно закрыть банковский вклад. Продавец облигации заработает накопленный купонный доход — часть купонного дохода, накопившаяся после выплаты последнего купона.

Например, инвестор купил облигацию с купоном 78 ₽ сразу после его выплаты. Следующий купон выплатят через 182 дня. Инвестор продержал облигацию 50 дней, а затем продал её. Купон выплатят через 132 дня, но наш инвестор его уже не получит — его начислят новому владельцу ценной бумаги. Поэтому при покупке облигации новый владелец выплатит нашему инвестору купонный доход, который уже «накопился» на момент сделки. НКД в этом примере составит: 78 ₽ / 182 × 50 = 21,43 ₽

Если вы покупаете облигацию между выплатой купонов, вам придётся выплатить накопленный купонный доход тому инвестору, у которого вы её купили.

Как платить налоги

Инвесторы платят налоги со всех доходов на бирже, в том числе по купонам облигаций и положительную разницу между ценой покупки и продажи. НДФЛ в каждом из случаев составляет 13% и его автоматически удерживает и платит брокер. В случае с купоном это произойдет сразу при совершении операции, а в случае с доходом от купли-продажи — по итогам года или при выводе средств.

Есть несколько способов снизить сумму налога за продажу облигаций, которые доступны владельцам ИИС и брокерских счетов.

Владельцы ИИС могут не платить налог за продажу облигаций, воспользовавшись вычетом типа Б. Согласно условиям, держатель счета освобождается от уплаты НДФЛ на торговлю ценными бумагами. Доход от продажи облигаций попадает под это условие, поэтому, если инвестор купил облигацию по номиналу за 1000 рублей, а продал за 1200 рублей, его доход в 200 рублей не будет облагаться налогом в 13%.

Если купить облигации на обычный брокерский счет и продержать их не менее 3 лет, то можно воспользоваться льготой на долгосрочное владение. Тогда платить налог на продажу облигаций тоже не придется.

Допустим, инвестор купил 1000 облигаций по номиналу в 1000 рублей за штуку в декабре 2018 года на сумму 1 млн рублей на брокерский счет. В январе 2022 году цена облигаций достигла 1200 рублей, и инвестор решил продать ценную бумагу. Таким образом, сумма его дохода составит 200 000 рублей, а налог 13% ему платить не придется.

Как приобрести акции — пошаговая инструкция

Обычные граждане думают, что рынок акций доступен лишь для профессионалов, нельзя начать торговать на фондовой бирже физилицам, здесь нужны большие деньги и т.д. Это мифы, которые распространяют люди, которые далеки от реального мира финансов.

Торговля ценными бумагами доступна каждому физическому лицу с любой начальной суммой денег.

Крупные компании торгуются на Московской бирже ММВБ (Московской межбанковской валютной бирже, MOEX). Чтобы получить доступ к торгам потребуются услуги фондового брокера. Закон запрещает физическим лица напрямую открыть торговый счёт на ММВБ. Для этого нужно промежуточное звено в виде брокера.

Рассмотрим пошаговую инструкцию: как купить акции обычному гражданину, не выходя из дома.

Шаг 1. Регистрация у брокера

В РФ существует множество брокеров для работы с ценными бумагами. Я рекомендую работать со следующими (сам торгую через них):

Это самые крупные и надёжные брокерские компании в России. У них отсутствуют комиссии за ввод/вывод денег. Комиссия берётся лишь за торговый оборот. По сравнению с другими компаниями комиссии минимальная. Клиенты имеют доступ ко всем биржевым финансовым инструментам: акциям, облигациям, ETF фондам, опционам, валютам.

Форма регистрация у брокера выглядит следующим образом:

После регистрации потребуются загрузить сканы следующих документов: паспорт, ИНН (для автоматической выплаты налога на прибыль), СНИЛС.

Шаг 2. Открытие брокерского счёта

После регистрации появится возможность открытия брокерского счёта. На этом счёте могут одновременно находится деньги (рубли и другие валюты), ценные бумаги (акции, облигации), деривативы (фьючерсы, опционы), ETF фонды.

Для открытия брокерского счёта в личном кабинете брокера нажмите на ссылку «Открыть новый договор»:

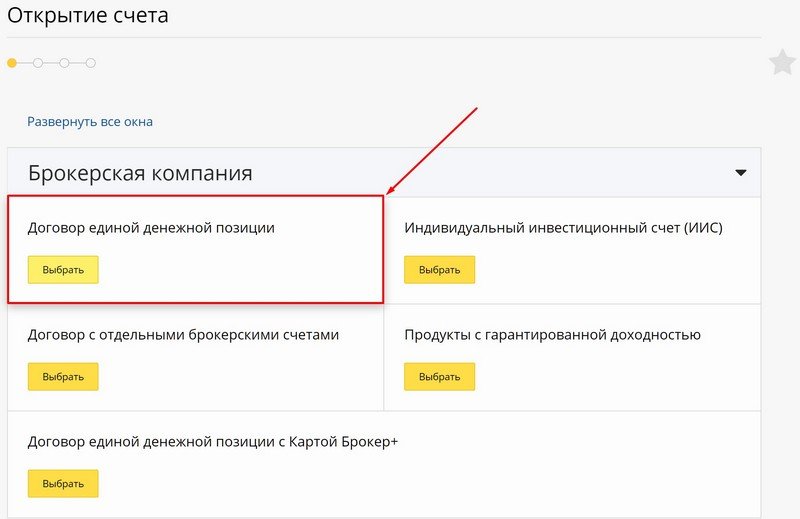

Выбираете тип счёта:

Брокеры предлагают разные виды счётов. Самыми популярными являются два: ЕДП (единая денежная позиция) и ИИС (индивидуальный инвестиционный счет). Второй вид включает все возможности первого, но также даёт возможность получать налоговые льготы.

ИИС позволяет вернуть 13% налога от суммы инвестирования на свой счёт (тип вычета А, на взнос), либо полностью освободить его от налогов на прибыль (тип вычета Б). Единственным условием для получения льготы является время существования ИИС минимум 3 года. При регистрации нигде не указывается тип вычета. Выбор можно осуществить позже. Более подробно про условия и процедуру возврата налога читайте в статьях:

Шаг 3. Пополнение брокерского счёта

Пополнять брокерский счёт можно без комиссий на любую сумму. Но думаю, что нет смысла инвестировать менее 100 тыс. рублей, поскольку на эту сумму можно будет купить слишком мало акций. Однако никто не запрещает пополнять и меньше.

Как выгоднее пополнить счёт

Есть два варианта как пополнить свой счёт: наличкой или межбанковским переводом.

Шаг 4. Покупка акций

Брокер предоставит доступ к торговым терминалам (Quik и мобильные приложения). Если нет желания ставить программное обеспечение и разбираться, то можно бесплатно подать поручение на покупку/продажу бумаг по телефону. Такой подход подойдет для тех, кто редко торгует.

В приложении есть удобная возможность просмотреть текущий график торгов:

Биржевой стакан со всеми активными лимитными заявками:

Акции можно покупать и продавать в день сколько угодно раз. Никто не запрещает торговать или наоборот, не торговать. Кто-то выбирает активный трейдинг, кто-то составляет долгосрочный инвестиционный портфель и держит ценные бумаги годами. Как лучше поступить решаете только вы. И тот, и другой способ могут приносить солидные годовые прибыли.

Рекомендую изучить:

Как расшифровываются аббревиатуры в конце названия облигации

А теперь поговорим о том, что такое все эти странные ПД, ПК, АД, об, боб и другие аббревиатуры после наименования бонда. Это не что иное, как обозначение типа облигации, чтобы инвесторам было проще с первого взгляда понять, с какой бумагой они имеют дело.

Итак, поехали.

Облигации с постоянной купонной доходностью имеют на конце названия аббревиатуру ПД, например, ОФЗ-26214-ПД. Что такое постоянный купон, я уже писал. Эмитент выплачивает оговоренную сумму раз в год, полгода или квартал. Например, выплата составляет 15% годовых. Номинал облигации – 1000 рублей. Значит, инвестор, владеющий облигацией на дату выплаты купона, получит 150 рублей. Если выплата раз в полгода, то за один раз он получит 75 рублей.

Облигации с переменной купонной доходностью имеет на конце названия обозначение ПД. Ставка не постоянная, а зависит от некоторых показателей, например, ставки рефинансирования ЦБ. Допустим, доходность купона определяется как +3 процентных пункта к ставке рефинансирования. Сейчас значение ставки 7,75%. Следовательно, купонная выплата составит 10,75%.

Облигация с амортизацией долга имеет на конце названия аббревиатуру АД, например, ОФЗ-46022-АД. Это означает, что эмитент будет постепенно погашать облигацию, чтобы полная выплата не легла на его нежный капитал тяжким бременем. Чаще всего погашают равными пропорциями – например, по 10% от начального номинала. К примеру, если номинал облигации составляет 1000 рублей, а срок погашения – 10 лет, то каждый год компания будет платить купон и еще по 100 рублей, уменьшая номинал ценной бумаги

Обратите внимание, что при уменьшении номинала снижается и купонная выплата!

Обыкновенная облигация – на конце названия ставится сокращение «об». Это стандартная корпоративная облигация с постоянным купонным доходом.

Биржевая облигация – на конце названия находится сокращение «боб». Биржевая облигация считается более надежной, чем обыкновенная, так как ее погашение гарантируется биржей, а не только эмитентом.

Способ второй: ОФЗ через брокера

Читая обо всех комиссиях банка, невольно начинаешь думать, что всё это совсем не выгодно простому человеку. Выгода действительно сомнительная, но есть решение – офз можно купить без гигантстких комиссий, если воспользоваться компаниями, которые являются брокерами. И разобраться в этом не так сложно, как многие думают.

Понятие фондового рынка и торговля

Справка. Фондовый рынок (иначе называемый рынком ценных бумаг) — некое пространство для торговли ценными бумагами (акциями и облигациями) различных эмитентов.

Торговля на фондовом рынке происходит через биржи, и ею могут заниматься, как юридические лица, так и практически каждый желающий (физическое лицо), имеющий компьютерное устройство с выходом в интернет для совершения необходимых операций и отслеживания финансовых потоков.

Как простой человек может выйти на биржу?

Чтобы стать участником биржевых торгов, все, что для этого нужно:

- заключить с ним договор.

После этого инвестор может покупать и продавать ценные бумаги на бирже, пользуясь брокерскими услугами.

Справка. Брокер — это доверенное лицо клиента на фондовом рынке, хорошо знающее определённые его сегменты, умеющее прогнозировать действия эмитентов и других инвесторов. Кроме того, используя свои опыт и знания, этот специалист профессионально может помочь найти уникальные решения, удовлетворяющие финансовые нужды клиента, не разглашая конфиденциальной информации.

Хороший брокер – тот, с помощью которого можно принять правильное торговое решение и не потерять вложенные средства, а также быть в курсе главных новостей и тенденций, что, согласитесь, немаловажно для начинающего трейдера

Небольшой процент за операции

ФАКТ. Комиссии на брокерские операции настолько мизерны, что можно сказать их практически нет.

Цифры комиссии за брокерские услуги такие, что ими можно пренебречь, так как погоды они не сделают. Дело в том, что в этом случае между инвестором и его облигациями отсутствует агент в виде банка, который взимает львиную долю комиссии — 3%. Сюда же приплюсовывается ещё и процент брокерского счёта

При работе напрямую с брокером (внимание: это касается только ОФЗ, но не ОФЗ-н), остаётся только брокерский процент

Например, в БКС это выглядит так:

Если у вас вложено меньше 30000 рублей, то это 170 рублей за месячные услуги депозитария в месяц при совершении сделки в текущем месяце + 0,043% за саму сделку. Итого выходит 0,343% (в сравнении с 3% в случае с ОФЗ-н). Если же вы серьёзно относитесь к инвестициям и вложили больше 30000, комиссия так и останется 0,043%.

Покупать облигации выгодно можно только на фондовой бирже через официального брокера.

Как покупать?

ОФЗ можно приобрести только после открытия брокерского счёта. После открытия счета, брокеры предлагают разные способы на выбор:

- купить через мобильное приложение (сегодня оно есть уже почти у каждого брокера);

- настроить торговый терминал quik и купить через него;

- воспользоваться торговым терминалом webquik – это аналог quik, но работает прямо в браузере (ссылку и данные для входа предоставляет брокер);

- обратиться напрямую к брокеру, с которым заключён договор, и по телефону попросить его оформить покупку.

Таким образом, физические лица, получившие выход на биржу через брокера, могут купить любые облигации федерального займа с минимальными комиссиями. Но есть способы уменьшить их ещё больше, и даже заработать, получив специальный вычет.

ИИС и налоговый вычет

Преимуществом покупки ОФЗ можно считать дополнительную доходность в виде 13% по вычету индивидуального инвестиционного счёта (ИИС), а это при 400000 приносит до 21 % годовых. Как это сделать будет написано в отдельной статье.

Обратите внимание: ОФЗ-н (народные) нельзя покупать на ИИС

Облигации компаний

Доходность ОФЗ равная {year_ofzdohod} является эталоном «безрисковости». Справедливости ради стоит отметить, что возможна также покупка корпоративных облигаций, имеющих большую доходность, которая составляет от 6%, но может достигать и до 22% годовых. Примеры таких эмитентов можно найти на специальных сайтах, вот некоторые из таких долговых бумаг: Система АФК, РУСАЛ Братск, РусГидро и другие (цифры и эмитенты постоянно обновляются).

Топ-10 самых надежных

Я собрал самые ликвидные облигации с максимальным объемом сделок за неделю к 18.10.19.

| Выпуск | Дата погашения | Доходность к погашению, % год. | Объем торг. за неделю, млн RUB | В обращении, млн RUB |

| РЖД-001P-05R | 01.02.2033 | 7,28 | 1 722,54 | 20000 |

| МТС-001P-10 | 25.06.2025 | 7,22 | 1 539,29 | 15000 |

| Роснефть-9-боб | 28.11.2024 | 7,29 | 1 203,11 | 20000 |

| ГПБ-001Р-11Р | 01.07.2024 | 7,31 | 1 026,43 | 10000 |

| ГазпромКапитал-БО-001Р-02 | 11.07.2024 | 7,18 | 744,79 | 15000 |

| Газпром капитал-4-боб | 15.02.2028 | 7,23 | 650,37 | 10000 |

| Почта России-001Р-02-боб | 11.05.2027 | 6,45 | 512,39 | 5000 |

| БКЕ-001Р-02-боб | 23.04.2022 | 7,35 | 506,62 | 15000 |

| ИКС 5 Финанс-001P-06-боб | 07.09.2034 | 7,23 | 504,02 | 10000 |

| РЖД-001P-07R | 26.05.2033 | 7,11 | 494,14 | 10000 |

Что такое облигации

Облигация — это долговая ценная бумага с фиксированной доходностью. Компании выпускают облигации, чтобы взять деньги в долг у частных инвесторов, а затем вернуть их с процентами. Сколько процентов выплатит компания и когда вернет основную сумму долга, известно заранее.

Разберем на примере, как это работает. Допустим, к вам пришел приятель и попросил одолжить ему 50 000 рублей на покупку автомобиля. Он готов вернуть деньги только через год, зато с процентами — 10 000 рублей. Чтобы зафиксировать вашу договоренность, приятель составляет расписку, в которой указано, что через год он вернет вам 50 000 рублей, а до этого времени обязуется 4 раза выплатить по 2500 рублей в качестве процентов. По сути долговая расписка — это и есть облигация.

У каждой облигации есть эмитент, номинал, купоны и срок погашения. Расшифруем эти понятия:

Эмитент облигации — это компания или правительство.

Номинал — сумма, которую компания или правительство обязуется выплатить. Номинал российских облигаций, как правило, составляет 1000 рублей.

Купоны — процентные платежи, график которых известен заранее.

Срок погашения — дата, в которую компания или правительство обещает вернуть долг.

Корпоративные облигации

Чтобы получить дополнительное финансирования для развития собственного бизнеса, крупная компания выпускает бонды. Большинство из них выплачивают доход два раза в год. В среднем их ставка не превосходит 9%.

Чем длиннее срок, тем выше проценты, но мало кто соглашается вложиться в компанию на срок дольше 5 лет. Самые большие проценты можно найти у банковских депозитов.

Короткие бонды

Рейтинг компаний с самыми высокими процентами:

- Тульская Обл-34004-об, 8,32%, до 15.05.2019г.

- ОФЗ-26216-ПД, 7,92%, до 15.05.2019г.

- Липецкая Обл-34009-об, 7,38%, до 04.06.2019г.

Из-за короткого срока прибыль будет мизерной.

Длинные бонды

В лидерах долгосрочных бондов находится Министерство финансов Российской Федерации, указанные в разделе ОФЗ, за ними следует Агентство по ипотечному жилищному кредитованию.

- АИЖК-15-об, 8,39%, до 15.09.2028 г.

- АИЖК-20-об, 8,32%, до 15.12.2027 г.

- Ростелеком-1-боб, 8,04%, до 16.05.2025 г.

Как зарабатывать на евробондах

Евробонды – это облигации в иностранной валюте (чаще всего в долларах). Зарабатывать по этому виду облигаций можно точно так же, как и по обычным долговым обязательствам: за счет купонов, разницы в цене (дисконта) и, наконец, за счет спекулятивной торговли (купил дешевле – продал дороже). В последних вариантах прибыль предполагается без купонного дохода.

Специфика этого вида бумаг в том, что все выплаты осуществляются в иностранной валюте, поэтому доходность по ним существенно ниже, чем по рублевым облигациям.

Как выбрать облигации

Выбор облигаций зависит от предпочтений инвестора. Кто-то выберет еврооблигации корпоративные: тот же «Газпром» выпускает бонды в иностранной валюте. Доходность по ним выше, чем дает государство, занимая в долларах, но и риск больше.

Самые надежные – государственные евробонды. Прибыль может доходить до 6 % – это гораздо выше, чем валютный вклад в любом из банков! Риск банкротства минимальный, так как, помимо рядовых граждан, эти бумаги покупают крупные международные организации.

На что обратить внимание в первую очередь

Главное, о чем стоит помнить, – цена покупки. Желающих купить выгодные еврооблигации бывает много, участники рынка толкают рыночную цену вверх и тем самым уменьшают общую доходность.

Сколько можно заработать

Доходность корпоративных еврооблигаций в отдельных случаях составляет 9 % годовых (примеры бумаг – СибГосБ2Р1, Совком 2В3, ДелПорт1Р2). Но в целом доходность входит в диапазон от 0 до 5 %.

Выгодно ли покупать

Еврооблигации выгодно покупать в одном случае – когда необходимо хранить средства в иностранной валюте. Это полезно для диверсификации активов. В остальных случаях можно выбрать более доходные финансовые инструменты.

Можно ли покупать на ИИС

Индивидуальный инвестиционный счет (ИИС) предусматривает широкие возможности: доступны для покупки все финансовые инструменты на Московской и Санкт-Петербургской биржах. Это распространяется на все виды облигаций, в том числе и на еврооблигации.

Где посмотреть список доступных к покупке бумаг

Список доступных еврооблигаций указан в торговом терминале. Брокер обеспечивает доступ ко всем финансовым инструментам Московской биржи. На свой вкус можно настроить столбцы с изображением информации о ставке купона, количестве дней до погашения, эффективной доходности к погашению и многом другом.

Как и где купить облигации?

Не удовлетворяет статус владельца только «народных облигаций»? Имеются амбициозные планы, воплотить которые в реальность может лишь активное инвестирование в облигации и перспективные акции, с краткосрочными сделками по ценным бумагам?

Для этого необходимо открыть свой брокерский счет. Выбрать брокера. Их сейчас достаточно. Все крупные банки предоставляют брокерские услуги своим клиентам (БКС, ВТБ, Сбербанк, Тинькофф).

Цифровые технологии предоставляют современным инвесторам и трейдерам огромное преимущество – удаленное открытие и управление брокерским счетом. Не нужно тратить время, чтобы ехать в офис брокера и оформлять там документы.

После того, как будет выбран брокер, заключен с ним договор и открыт брокерский счет, необходимо выбрать торговый терминал. Установить его на компьютер или смартфон. Используя эти программные решения, начинать инвестиции в активы и торговлю ценными бумагами.

Не поддавайтесь очарованию фразы «Лучший брокер». У брокера задача кардинально отличается от той, которую решает на бирже инвестор

Для него важно в точности выполнить заявку клиента. А про доходность этих сделок – должен думать сам клиент

Поэтому, выбирая брокера, в первую очередь смотрим на тарифы. Чем меньше комиссия, тем лучше. Ведь доходы от инвестирования и торговли ценными бумагами – это результат интеллектуальной деятельности клиента. Следовательно, необходимо снижать «непроизводственные» затраты

Спасибо за внимание, всегда ваш Максимальный доход!

Где можно приобрести облигации

Это можно сделать через брокера на бирже, облигационный ПИФ или ETF.

Самостоятельно на Московской бирже

Для покупки облигаций нужно открыть брокерский или индивидуальный инвестиционный счет (ИИС) у брокера и получить доступ на биржу через его торговый терминал.

Тарифы брокеров на российском рынке обычно составляют:

- Комиссия за сделки – 0,025–0,05 % от оборота.

- Депозитарные услуги – от 0 до нескольких сотен рублей в месяц.

- Комиссия за обслуживание – от 0 до нескольких сотен рублей в месяц.

В составе ПИФа

Существуют паевые инвестиционные фонды облигаций и смешанных инвестиций. ПИФ – фонд без образования юридического лица в составе управляющей компании. При покупке пая инвестор передает средства в доверительное управление. Пай – это ценная бумага, удостоверяющая право владельца на часть имущества фонда.

При инвестировании в ПИФ следует учитывать высокие комиссии управляющей компании. Это надбавка при покупке пая, скидка при погашении, и ежегодное вознаграждение за управление, которое может составлять до 5 %. Кроме того, паи можно продать только управляющему. То есть они не имеют ликвидности биржевого актива. Стоимость же пая может составлять от нескольких до десятков тысяч рублей.

ETF

Большинство ETF – индексные. Они берут за основу существующий или составляют свой индекс, например, пула облигаций. И четко следуют ему при покупке, наполняя свой портфель в соответствии с индексом. Это упрощает управление. Как следствие, комиссии ETF, в отличие от ПИФа, составляют десятые или сотые доли процента в год.

Портфель ETF прозрачен и заранее определен. Его состав инвестор может в любой момент посмотреть на сайте фонда или управляющей компании. ПИФ публикует данные раз в квартал. Акции биржевого фонда абсолютно ликвидны: покупка или продажа возможна в любой момент. Стоимость акции ETF может составлять несколько сотен рублей.

Где лучше покупать

Для пассивного инвестирования оптимальный вариант – ETF. Варианты для покупки акций российских и международных биржевых фондов:

- на внебиржевом рынке через маркетмейкера, на сайте фонда или управляющей компании;

- на бирже через брокера;

- через мобильные приложения.

Приобрести паи ПИФа можно через сайт российской управляющей компании.

Лучшие брокеры

Все брокеры, работающие на российском фондовом рынке, – надежные компании, выполняющие требования регулятора. По существу, основная функция брокера – предоставить вам доступ к торговой площадке. Поэтому в вопросе, как правильно выбрать брокера, во главу угла можно смело ставить выгодность тарифов.

- Открытие

- Промсвязь

- Риком

- БКС

- Кит

- Тинькофф

- Финам

Один из мастодонтов рынка. Прекрасный вебпортал, очень низкие комиссии и адекватная поддержка. Рекомендую!

Инвестотдел известного банка. Особых плюсов нет, но и минусов тоже. Середнячок.

Один из самых первых российских брокеров. Комиссии высоковаты, но зато есть интересные стратегии автоследования.

Еще один очень крупный брокер. Хорошая поддержка и низкие комиссии — их конек.

Маленький, но надежный брокер. Отлично подходит новичкам, потому что не навязывает свои услуги и комиссии очень низкие. Рекомендую.

Самый молодой брокер РФ. Есть классное приложение для инвесторов, но комиссии слишком высокие.

Самая крупная инвесткомпания России. Самый большой выбор инструментов, свой собственный терминал. Комиссии средние.