Методика анализа бухгалтерского баланса предприятия

Содержание:

- Финансовый анализ предприятия по балансу

- Как заполнить строки

- Анализ финансовой устойчивости

- Коэффициент автономии: оцениваем независимость от кредиторов

- Ключевые финансовые показатели

- Список литературы

- Студенту

- Логика повышения доходов предприятия

- Повышение доходов за счет изменения характеристик товара или услуги

- Введение

- Первый подход

- Аналитическая основа формирования мероприятия и подходы

- Введение

- О методике анализа

- Коэффициент соотношения кредиторской и дебиторской задолженности: анализируем систему расчетов с контрагентами

- Можно ли использовать результаты анализа для официальных целей, в суде?

- Финансовый анализ предприятия онлайн бесплатно с выводами

Финансовый анализ предприятия по балансу

Программа ФинЭкАнализ позволяет проводить финансовый анализ предприятия по балансу.

ФинЭкАнализ Онлайн можно применить для проведения экспресс-анализа любого из предприятий, в том числе, холдингов, как специалистами, так и нет. Сейчас программа насчитывает более тридцати аналитических блоков, в которых размещено много графиков, таблиц и текстовых выводов.

Для расширенного анализа необходимо вводить данные форм №№3-5. Ниже представлен финансовый анализ, созданный в программе ФинЭкАнализ . Анализ финансового состояния организации начинается со сравнительного аналитического баланса. При этом выявляются важнейшие характеристики: — общая стоимость имущества организации; — стоимость иммобилизованных и мобильных средств; — величина собственных и заемных средств организации и др.

Оценка данных сравнительного аналитического баланса – это, по сути, предварительный анализ финансового состояния, позволяющий судить о платеже-, кредитоспособности и финансовой устойчивости организации, характере использования финансовых ресурсов Оценка состава и структуры баланса предприятия позволяет выделить следующие признаки «хорошего» баланса (устойчивого финансового состояния): — общая стоимость имущества увеличилась — собственный капитал организации превышает заемный — темп роста собственного капитала выше, чем темп роста заемного — доля собственных средств в оборотных активах больше 10%.

Как заполнить строки

Рассмотрим, какие счета и каким образом используются при формировании баланса, в соответствии с Планом счетов БУ (приказ Минфина № 94н).

Актив

Так заполняется 1-й раздел актива баланса «Внеоборотные активы»:

- Нематериальные активы (НМА), стр. 1110. Дт 04 – Кт 05. Издержки на исследования и разработки НИОКР не показываются.

- Результаты исследований и разработок, стр. 1120. Дт 04 в части НИОКР.

- Нематериальные поисковые активы (ПА), стр. 1130. Дт 08 – Кт 05 (оба счета берутся в части нематериальных ПА).

- Материальные ПА, стр. 1140. Дт 08 – Кт 02 (оба счета берутся в части материальных ПА).

- Основные средства, стр. 1150. Дт 01 – Кт 02 (исключая амортизацию доходных вложений в мат. ценности).

- Доходные вложения в мат. ценности, стр. 1160. Дт 03 – Кт 02 (исключая амортизацию ОС).

- Финансовые вложения, стр. 1170. Дт 58 – Кт 59 (только по долгосрочным вложениям финансов) + Дт 73/1 (только по процентным займам долгосрочного характера, счет 73/1 — расчеты с сотрудниками по выданным займам).

- Отложенные налоговые активы (ОНА), стр. 1180. Дт 09.

- Прочие внеоборотные активы, стр. 1190. Дт 07 + Дт 08 (за исключением поисковых активов) + Дт 97 (издержки со сроком списания свыше 12 месяцев после отчетной даты).

Порядок заполнения 2-й раздела актива баланса «Оборотные активы»:

- Запасы, стр. 1210. Дт 10 + Дт 11 – Кт 14 + Дт 15 + Дт 16 + Дт 20 + Дт 21 + Дт 23 +Дт 28 + Дт 29 + Дт 41 – Кт 42 + Дт 43 + Дт 44 + Дт 45 + Дт 97 (по расходам со сроком списания не выше 12 месяцев после отчетной даты).

- НДС по приобретенным ценностям, стр. 1220. Дт 19.

- Дебиторская задолженность, стр. 1230. Дт 46 + Дт 60 + Дт 62 – Кт 63 + Дт 68 + Дт 69 + Дт 70 + Дт 71 + Дт 73 (субсчет 73-1 не берется) + Дт 75 + Дт 76 (исключается отраженный на счетах учета расчетов НДС с выданных и полученных авансов).

- Финансовые вложения (без денежных эквивалентов), стр. 1240. Дт 58 – Кт 59 (только по краткосрочным финансовым вложениям) + Дт 55/3 (счет 55/3 – депозитные счета) + Дт 73/1 (только по краткосрочным процентным займам).

- Денежные средства и денежные эквиваленты, стр. 1250. Дт 50 + Дт 51 + Дт 52 + Дт 55 + Дт 57. Не берется субсчет 50/3 и сальдо по субсчету 55/3.

- Прочие оборотные активы, стр. 1260. Дт 50/3 + Дт 94.

Пассив

Так заполняется 3-й раздел пассива баланса «Капитал и резервы»:

- Уставный капитал (и его законодательно закрепленные разновидности), стр. 1310. Кт 80.

- Собственные акции, выкупленные у акционеров, стр. 1320. Дт 81 (указывается в скобках, вычитаемый или отрицательный показатель).

- Переоценка внеоборотных активов, стр. 1340. Кт 83 (на сумму дооценки ВНА).

- Добавочный капитал (без переоценки), стр. 1350. Кт 83 (без дооценки ВНА).

- Резервный капитал, стр. 1360. Кт 82.

- Нераспределенная прибыль (непокрытый убыток), стр. 1370. Кт 99 + Кт 84 (либо Дт 99 + Дт 84, берется в скобки; Кт 84 – Дт 99, Кт 99 – Дт 84 если получен минус, берется в скобки).

Порядок заполнения 4-го раздела пассива баланса «Долгосрочные обязательства»:

- Заемные средства, стр. 1410. Кт 67 (период погашения задолженности на отчетную дату не выше 12 месяцев).

- Отложенные налоговые обязательства (ОНО), стр. 1420. Кт 77.

- Оценочные обязательства, стр. 1430. Кт 96 (только обязательства со сроком исполнения более 12 месяцев после отчетной даты).

- Прочие обязательства, стр. 1450. Кт 60 + Кт 62 + Кт 68 + Кт 69 + Кт 76 + Кт 86 (долгосрочная задолженность по всем счетам).

Приведен порядок заполнения 5-го раздела пассива баланса «Краткосрочные обязательства»:

- Заемные средства, стр. 1510. Кт 66 + Кт 67 (если на счете есть задолженность со сроком погашения не выше 12 месяцев на отчетную дату).

- Кредиторская задолженность, стр. 1520. Кт 60 + Кт 62 + Кт 68 + Кт 69 + Кт 70 + Кт 71 + Кт 73 + Кт 75 + Кт 76 (только задолженность краткосрочного характера, исключается учтенный на счетах учета расчетов НДС с выданных и полученных авансов).

- Доходы будущих периодов, стр. 1530. Кт 98.

- Оценочные обязательства, стр. 1540. Кт 96 (только обязательства со сроком исполнения не выше 12 месяцев после отчетной даты).

- Прочие обязательства, стр. 1550. Кт 86 (только краткосрочные обязательства).

Коды строк баланса проставляются согласно приказу Минфина № 66н от 02/07/10 г. в ред. от 19/04/19 г. (п. 5). Они перечислены в приложении № 4.

В приведенной схеме задействованы типовые счета, как правило, используемые для заполнения тех или иных строк баланса. Учетной политикой фирмы, рабочим планом счетов в стандартную схему могут вноситься изменения.

Анализ финансовой устойчивости

- расчет коэффициентов финансовой устойчивости

- анализ динамики и структуры оборотных средств

- анализ дебиторской и кредиторской задолженности.

| Показатели | Начало года | Конец года |

| Денежные средства | 7045 | 35444 |

| Краткосрочные финансовые вложения | ||

| Наиболее ликвидные активы (А1), руб. | 7045 | 35444 |

| Готовая продукция, товары для перепродажи | 225102 | 110000 |

| Товары отгруженные | 45000 | 23000 |

| Дебиторская задолженность | 341021 | 568879 |

| Быстро реализуемые активы (А2), руб. | 611123 | 701879 |

| Производственные запасы | 170594 | 3379 |

| Незавершенное производство | ||

| Расходы будущих периодов | 1314 | 801 |

| Медленно реализуемые активы (А3), руб. | 171908 | 4180 |

| Основные средства | 279495 | 760410 |

| Нематериальные активы | 1926 | 1110 |

| Долгосрочные финансовые вложения | 96530 | |

| Незавершенное строительство | 265000 | 206509 |

| Труднореализуемые активы (A4), руб. | 546421 | 1064559 |

| Кредиторская задолженность | 923040 | 1046207 |

| Наиболее срочные обязательства (П1), р. | 923040 | 1046207 |

| Кредиты банка | ||

| Краткосрочные пассивы (П2), р. | ||

| Долгосрочные кредиты банка и займы | ||

| Долгосрочные пассивы (П3), р. | ||

| Собственный капитал | 216691 | 15310 |

| Собственный капитал предприятия (П4), руб. | 216691 | 15310 |

| Показатель | Формула | Начало года | Конец года | Нормативное значение |

| Общий показатель ликвидности | (A1+0.5A2+0.3A3)/(П1+0.5П2+0.3П3) | 0.3945 | 0.3705 | >=1 |

| Коэффициент абсолютной ликвидности | A1 / (П1+П2) | 0.0076 | 0.0339 | 0,1-0,7 |

| Коэффициент срочной ликвидности | (А1 + А2) / (П1 + П2) | 0.6697 | 0.7048 | Допустимое значение 0,7-0,8, желательное – 1 |

| Коэффициент текущей ликвидности | (А1 + А2 + А3) / (П1 + П2) | 0.8559 | 0.7088 | Необходимое значение 1,5 |

| Коэффициент маневренности функционирующего капитала | Собственные оборотные средства / (стр.490 (Капитал и резервы) | -1.5217 | -68.53 | Положительная динамика |

| Доля оборотных средств в активах | стр.290/стр.300 | 0.7055 | 0.5692 | >= 0,5 |

| Коэффициент обеспеченности собственными средствами | Собственные оборотные средства / Стр.210 (Запасы) | -0.746 | -7.65 | >= 0,1 |

| Показатели | Формула | Начало года | Конец года | Нормативное значение |

| Коэффициент капитализации (плечо финансового рычага) | ||||

| Коэффициент обеспеченности собственными источниками финансирования | ((стр.490 (Капитал и резервы) + стр.590 (Долгосрочные обязательства)) — стр.190 (Внеоборотные активы)) / стр.290 (Оборотные активы) | -0.2518 | -0.746 | >0,1 |

| Коэффициент финансовой независимости (автономии) | (стр.490 (Капитал и резервы) / Баланс | 0.1168 | 0.0062 | 0,4-0,6 |

| Коэффициент финансирования | (стр.490 (Капитал и резервы) / (стр.510 (Долгосрочные займы и кредиты) + стр.610 (Краткосрочные займы и кредиты))) | 0.0766 | >=0,7 | |

| Коэффициент финансовой устойчивости | (стр.490 + стр.590) / Баланс | 0.1168 | 0.0062 | >=0,6 |

| Показатели | На начало года | На конец года | Изменение |

| Уставный капитал | 2250 | 2250 | |

| Резервный фонд | |||

| Фонд специального назначения | 201381 | -201381 | |

| Добавочный капитал | 13060 | 13060 | |

| Итого собственных средств | 216691 | 15310 | -201381 |

| Исключаются: | |||

| Нематериальные активы | 1926 | 1110 | -816 |

| Основные средства | 279495 | 760410 | 480915 |

| Незавершенные капитальные вложения | 265000 | 206509 | -58491 |

| Прочие внеоборотные активы | |||

| Долгосрочные финансовые вложения | 96530 | 96530 | |

| Убыток | |||

| Итого исключается | 546421 | 1064559 | 518138 |

| Собственные оборотные средства | -329730 | -1049249 | -719519 |

Коэффициент автономии: оцениваем независимость от кредиторов

Формула:

Норматив: ≥0,3–0,5.

Требуемая динамика: рост.

В чем измеряется: в долях, единицах или процентах.

Что показывает: долю собственного капитала в источниках образования имущества. Чем она больше, тем лучше. Это легко понять, так как в условиях обычной операционной деятельности собственный капитал не требуется отдавать/погашать в отличие от долгов.

Особенности расчета и трактовки: данный показатель универсален в следующем: на его основе легко вычислить удельный вес обязательств организации – той самой задолженности перед работниками, бюджетом, поставщиками, банками и т.п. Вычитайте из единицы значение коэффициента автономии и узнаете, каков объем заимствований у компании. Для них ситуация – прямо противоположная. Слишком большая доля долгов – зачастую верный признак проблем с ее своевременным погашением.

Не хотите стать одним из «ждунов», претендующих неизвестно когда заполучить оплату за поставленные ценности? Тогда остерегайтесь связываться с организациями, чей коэффициент автономии существенно ниже норматива.

В отношении его минимальной планки мнения различаются. Стандартный вариант таков: собственные источники должны формировать не менее половины пассива. Но есть и иной взгляд. Он соответствует так называемому агрессивному подходу в управлении капиталом. Его приверженцы снижают нормативную величину до 30%. На обязательства тогда приходится не более 70%.

В действительно это рискованная ситуация. Судите сами: 7 рублей из 10, вложенных в активы, взяты взаймы. А что если доходность бизнеса снизится? А вдруг денежные потоки оскудеют? Очень высокой становится вероятность не выбраться из долговой ямы и оказаться банкротом.

Еще важный момент: данный коэффициент может оказаться отрицательным. Так будет, когда компания несколько лет работала с убытком и накопила его в величине, перекрывающей уставный, добавочный и резервный капиталы. Для фирм-однодневок вряд ли актуально – они попросту не существуют так долго. Для других организаций – вполне возможно. Совет: десять раз подумайте, прежде чем заключать договор с подобным контрагентом.

Пример: посчитаем коэффициент на конец 2017-2019 гг. по двум выбранным компаниям и посмотрим, какая из них более надежна по данному параметру.

Таблица 1. Динамика коэффициента автономии

| Показатель | ООО «Верофарм» | ОАО «Синтез» | ||||

| 31.12.2017 | 31.12.2018 | 31.12.2019 | 31.12.2017 | 31.12.2018 | 31.12.2019 | |

| Капитал и резервы | 11 647,7 | 11 561,4 | 11 448,7 | 4 563,7 | 5 473,3 | 6 307,4 |

| Пассив | 13 572,1 | 14 005,0 | 15 328,9 | 7 016,3 | 8 464,7 | 12 858,2 |

| Кавт., ед. | 0,86 | 0,83 | 0,75 | 0,65 | 0,65 | 0,49 |

Позиции ООО «Верофарм» с точки зрения независимости от кредиторов намного крепче. Даже несмотря на снижение доли собственного капитала на конец 2019 г. именно он формировал ¾ пассива. У ОАО «Синтез» – тоже неплохая финансовая устойчивость по этому показателю, но очевидно, что хуже, чем у первой компании.

Структура капитала у обеих организаций говорит о незначительной закредитованности. По первому критерию это надежные компаньоны.

Ключевые финансовые показатели

| Показатель | Сравнение показателей за 2019 год | |

|---|---|---|

| с отраслевыми(46.69.5 «Торговля оптовая производственным электротехническим оборудованием, машинами, аппаратурой и материалами», 3,1 тыс. организаций с выручкой до 10 млн. руб.) | с общероссийскими(624 тыс. организаций с выручкой до 10 млн. руб.) | |

| 1. Финансовая устойчивость | ||

| 1.1. Коэффициент автономии (финансовой независимости) |

0,62 |

0,62 |

| 1.2. Коэффициент обеспеченности собственными оборотными средствами |

0,6 |

0,6 |

| 1.3. Коэффициент покрытия инвестиций |

0,6 |

0,6 |

| 2. Платежеспособность | ||

| 2.1. Коэффициент текущей ликвидности |

2,3 |

2,3 |

| 2.2. Коэффициент быстрой ликвидности |

1,8 |

1,8 |

| 2.3. Коэффициент абсолютной ликвидности |

0,7 |

0,7 |

| 3. Эффективность деятельности | ||

| 3.1. Рентабельность продаж |

0,7% 3,5% |

0,7% 5,8% |

| 3.2. Норма чистой прибыли |

0,1% 1,9% |

0,1% 2,7% |

| 3.3. Рентабельность активов |

0,2% 3,2% |

0,2% 4,4% |

| Итоговый балл | +0,1Финансовое состояние организации примерно соответствует среднему по отрасли. | +0,3Финансовое состояние организации лучше среднего по РФ. |

Список литературы

- Артеменко В.Г., Белендир М.В. Финансовый анализ. — М.: «ДИС», 2012. — 266 с.

- Блинов А.О., Шапкин И.Н. Малое предпринимательство: Теория и практика. — М.: «Дашков и К0», 2009. — 519 с.

- Бочаров В.В. Финансовый анализ. Краткий курс. 2-е изд. — СПб.: Питер, 2009. — 240 с.

- Веснин В.Р. Основы финансового анализа. Учебник для вузов. — М.: Триада, Лтд, 2011. — 288 с.

- Горьков, Г. На пути к рыночному ценообразованию // Российский экономический журнал. — М.: Спутник +. 2013. — №1-3. — С. 3-10.

- Добросердова И.И., Самонова И.Н., Попова Р.Г. Финансы предприятий. — СПб.: Питер, 2011. — 159 с.

- Донцова Л.В., Никифорова Н.А. Анализ бухгалтерской отчетности: Учебник. — М.: Перспектива, 2009. — 146 с.

- Ермолович Л.Л. Анализ финансово-хозяйственной деятельности предприятия. — Мн.: БГЭУ, 2010. — 348 с.

- Ибадова Л.Т. Финансирование и кредитование малого бизнеса в России: правовые аспекты. — М.: Волтерс Клувер, 2010. — 258 с.

- Ковалев В.В. Введение в финансовый менеджмент. — М.: Финансы и статистика, 2009. — 713 с.

- Кошелева Т.Н. Финансирование деятельности малого предпринимательства в процессе его стратегического развития // Сборник научных статей института бизнеса и права г. С.-Петербург. — вып. 9. — 2010. — С. 32-36.

- Крейнина М.Н. Финансовое состояние предприятия. Методы оценки. — М.: Дис, 2011. — 549 с.

- Литвинова Ю. Малый бизнес: финансовая адаптация к кризису (интервью с директором российского микрофинансового центра Мамута М.) // Банковское кредитование. — 2013. — №7. — С. 21-25.

- Любушин Н.П., Лещев В.Б., Дьякова В.Г. Анализ финансово-экономической деятельности предприятия: под ред. проф. Любушина Н.П. — М.:ЮНИТИ, 2011. — 397 с.

- Любушкин Н.П. Экономический анализ: Учебник для ВУЗов. — М.: Юнити-Дана, 2012. — 642 с.

- Николайчук Н.Е. Маркетинг и менеджмент услуг. Деловой сервис. — СПб.: «Питер», 2010. — 608 с.

- Орехов В.И., Балдин К.В. Антикризисное управление: М.: Инфра-Иженерия, 2010. — 496 с.

- Пястолов С.М. Анализ финансово-хозяйственной деятельности предприятия. Учебник/С.М. Пястолов. — М.: Академия, 2011. — 336 с.

- Ржаницына С.В. Как правильно составить отчет о прибылях и убытках // Бухгалтерский учет. — №23.2012. — 541 с.

- Ронова Г.Н. Финансовый менеджмент: Учебно-методический комплекс. — М.: Изд. центр ЕАОИ., 2011. — 170 с.

- Савицкая Г.В. Анализ хозяйственной деятельности предприятия: 5-е изд., испр. и доп. — М.: ИНФРА-М, 2012. — 953 с.

- Савицкая Г.В. Экономический анализ: 14-е издание. — М.: Новое знание, 2012. — 422 с.

- Сергеев, П.В. Менеджмент: Вопросы и ответы/П.В. Сергеев. — М., 2012. — 151 с.

- Терентьев, В.К. Истины управления: взгляд на основы менеджмента/В.К. Терентьев. — М.: Сентябрь, 2010. — 110 с.

- Управление организаций: под ред. А.Г. Поршева, З.П. Румянцевой, Н.А. Саломатина. — 5-е изд., перераб. и доп. — М.: ИНФРА — М, 2012. — 661 с.

- Фатхутдинов, Р.А. Стратегический маркетинг: Учебник. — М.: ЗАО «Бизнес-школа «Интел-Синтез», 2009. — 270 с.

- Финансовый менеджмент: под ред. акад. Г.Б. Поляка. — 4-е изд., доп. — М.:ЮНИТИ — ДАНА, 2012. — 632 с.

- Финансы организаций (предприятий): Учебник для вузов/ Н.В. Колчина, Г.Б. Поляк, Л.М. Бурмистрова и др.; Под ред. Проф. Н.В. Колчиной. — 3-е изд., перераб. и доп. — М.: ЮНИТИ-ДАНА, 2009. — 368 с.

- Финансы предприятий: Н.В. Колчина, Г.Б. Поляк, Л.П. Павлова и др.; Под ред. проф. Н.В. Колчиной. — М.: ЮНИТИ, 2009. — 479 с.

- Хелферт Э.Я. Техника финансового анализа. — М.: ЮНИТИ, 2011. — 412 с.

- Шеремет В.В., Сайфулин Р.С. Методика финансового анализа: Учебник. — М.: Инфра-М, 2009. — 286 с.

- Экономика организации (предприятия): под ред. Н.А. Сафронова. — 4-е изд., перераб. и доп. — М.: Экономистъ, 2012. -449 с.

Студенту

Материалы для студентов, которые могут помочь в написании дипломных, курсовых, ВКР, отчетов в сфере финансового анализа.

Логика повышения доходов предприятия

Основные резервы повышения дохода предприятия находятся в маркетинговой сфере деятельности компании. Классический комплекс маркетинг-микса состоит из четырех основных элементов, а именно продукта, цены, продвижения и каналов продаж.

Повышение доходов за счет изменения характеристик товара или услуги

Соответственно, мероприятиями повышения дохода может быть улучшение характеристик товара, снижение его стоимости за счет тех элементов, которые не ценятся конечными потребителями, повышение привлекательности товарного предложения за счет добавления тех характеристик, на которые непосредственно обращают внимание потребители

Введение

Себестоимость продукции, услуг, товаров может включать в себя большое количество различных элементов, например, материальные расходы, оплату труда сотрудников, расходы на социальное обеспечение сотрудников, амортизацию, прочие элементы. Соответственно, оптимизационные рекомендации, которые нацелены на улучшение этого аспекта функционирования предприятия, могут быть представлены большим количеством альтернатив.

Первый подход

Конкурентоспособность предприятия означает такую совокупность технических, маркетинговых, управленческих и других характеристик, которые позволяют предприятию вытеснять своих конкурентов на рынке или хотя бы занимать устойчивую позицию в долгосрочной перспективе

Из такого определения можно сделать вывод, что для повышения конкурентоспособности важно использовать все доступные мероприятия, которые позволят усилить текущее рыночное положение

Аналитическая основа формирования мероприятия и подходы

Производительность труда сотрудников связана с большим количеством факторов, в том числе технологией производства, используемым оборудованием, мотивацией сотрудников, уровнем их квалификации, а также прочими факторами, которые связаны со сферой управления персоналом. Поэтому можно утверждать, что для выявления оптимальных направлений дальнейшего повышения эффективности и продуктивности труда сотрудников необходимо проанализировать различные аспекты управления трудовым коллективом.

Поэтому рекомендации и решения, которые позволят повысить производительность труда, могут состоять в улучшении системы финансового стимулирования персонала, покупке более эффективных основных средств, улучшении условий труда, в том числе систем охраны труда. Например, если анализ показывает, что предприятие теряет человеко-часы в связи с производственными травмами, то целесообразно проанализировать каждый такой инцидент более детально, предложить снизить время влияния негативных факторов на здоровье и трудоспособность сотрудников.

Введение

Для повышения деловой активности предприятия важно понять, по каким именно направлениям у предприятия наблюдается недостаточно эффективная политика управления активами

Если обратить внимание на основные показатели деловой активности, то можно понять, что для обеспечения роста деловой активности стоит работать в направлении повышения выручки и снижения объема привлеченных активов

О методике анализа

Выше приведен сравнительный анализ финансового положения и результатов деятельности организации.

В качестве базы для сравнения взята официальная бухгалтерская отчетность организаций Российской Федерации за 2019,

представленная в базе данных ФНС (2.3 млн. организаций).

Сравнение выполняется по 9 ключевым финансовым коэффициентам (см. таблицу выше).

Сравнение финансовых коэффициентов организации производится с медианным значением показателей всех организаций РФ и организаций в рамках отрасли,

а также с квартилями данных значений. В зависимости от попадания каждого значения в квартиль присваивается

балл от -2 до +2 (-2 – 1-й квартиль, -1 – 2-й квартиль, +1 – 3-й квартиль; +2 – 4-й квартиль;

0 – значение отклоняется от медианы не более чем на 5% разницы между медианой и квартилем, в который попало значение показателя).

Для формирования вывода по результатам анализа баллы обобщаются с равным весом каждого показателя,

в итоге также получается оценка от -2 до +2:

| значительно лучше (+1 — +2вкл) | |

| лучше (от 0.11 до +1вкл) | |

| примерно соответствует (от -0.11вкл до +0.11вкл) | |

| хуже (от -1вкл до -0.11) | |

| значительно хуже (от -2вкл до -1) |

Изменение за год вычисляется путем сравнения итогового балла финансового состояния в рамках отрасли за текущий год с баллом за предыдущий год.

Результат сравнения может быть следующим:

| значительно улучшилось (положительное изменение более чем на 1 балл). | |

| улучшилось (положительное изменение менее чем 1 балл); | |

| не изменилось (балл не изменился или изменился незначительно, не более чем на 0,11); | |

| ухудшилось (ухудшение за год менее чем на 1 балл); | |

| значительно ухудшилось (ухудшение за год более чем на 1 балл); |

Источник исходных данных: При анализе использованы официальные данные Росстата и ФНС,

публикуемые в соответствии с законодательством Российской Федерации. Если вам доступен оригинал бухгалтерской отчетности,

рекомендуем сверить его с отчетностью ООО «Онлайн» по данным ФНС, чтобы исключить опечатки и неточности возможные при занесении отчетности в электронную базу налогового ведомства.

Нужен официальный отчет? Если вам требуется письменное заключение по результатам сравнительного анализа,

пишите нам, мы подготовим детальный отчет аудиторской фирмы (услугу оказывают аттестованные аудиторы на платной основе).

Внимание: Представленный анализ не свидетельствует о плохом или хорошем финансовом состоянии организации,

а дает его характеристику относительно других российских предприятий. Для детального финансового анализа воспользуйтесь

программой «Ваш финансовый аналитик»

— загрузить данные в программу >>

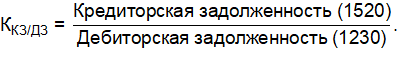

Коэффициент соотношения кредиторской и дебиторской задолженности: анализируем систему расчетов с контрагентами

Формула:

Норматив: ≈1,1.

Требуемая динамика: сохранение в пределах нормативного уровня или небольшой рост.

В чем измеряется: в единицах или рублях на рубль.

Что показывает: сколько рублей кредиторки приходится на каждый рубль дебиторки.

Особенности расчета и трактовки: идеальная ситуация – примерное равенство долгов дебиторов и обязательств перед кредиторами с небольшим перевесом в пользу последних. Считается, что в таком случае «денежный насос» организации функционирует оптимально:

- средства, которые пришли от покупателей и заказчиков, направляются на погашение задолженности перед поставщиками и подрядчиками, работниками, бюджетом, банками и т.д. Так как другу друг они примерно равны, то денег на покрытие обязательств хватает;

- предприятие живет в долг в чуть большей мере, нежели кредитует сторону. Это тоже отличная ситуация. В текущей кредиторке нет ничего плохого. Напротив, ведь, по сути, средства чужого бизнеса работают на вашу компанию.

О чем говорят перекосы в величинах задолженности? Слишком большие обязательства перед кредиторами расскажут о высоком риске не рассчитаться вовремя, заполучить штрафы и пени за невыполнение в срок договорных условий, а то и вовсе стать банкротом. Значительные долги дебиторов обескровливают бизнес, легально замораживая его деньги на счетах других компаний. Очевидно, что лучше держаться «золотой» середины.

Пример: посмотрим, удалось ли ее найти анализируемым организациям.

Таблица 5. Динамика соотношения кредиторской и дебиторской задолженности

| Показатель | ООО «Верофарм» | ОАО «Синтез» | ||||

| 31.12.2017 | 31.12.2018 | 31.12.2019 | 31.12.2017 | 31.12.2018 | 31.12.2019 | |

| Кредиторская задолженность | 535,4 | 636,5 | 985,3 | 1 074,4 | 1 437,8 | 1 544,8 |

| Дебиторская задолженность | 2 343,1 | 2 389,3 | 2 715,1 | 3 338,8 | 4 123,5 | 4 297,7 |

| ККЗ/ДЗ, ед. | 0,23 | 0,27 | 0,36 | 0,32 | 0,35 | 0,36 |

Нет, не удалось. Значение ККЗ/ДЗ говорит, что «Верофарм» и «Синтез» обедняют свой оборот, так как задолженность дебиторов в разы выше обязательств перед кредиторами.

Возможно, причина такого в поставках преимущественно по госконтрактам, которые не предполагают предварительной оплаты, и расчет производится лишь по факту отгрузки. А может, предприятия отдают препараты в коммерческие аптечные сети с условием поступления денег от них после продажи медикаментов конечным потребителям. К сожалению, мы не в курсе. Но одно скажем точно: ситуация, когда на рубль дебиторки приходится 36 копеек кредиторки, свидетельствует, что денег в обороте в разы меньше, чем могло бы быть при других условиях расчетов с контрагентами. Для потенциального партнера это не самый лучший сигнал.

На диаграмме обобщили значения коэффициентов для ООО «Верофарм» и ОАО «Синтез», которые сложились по итогам 2019 г. По двум параметрам из пяти надежность второй компании как потенциального бизнес-партнера выше, по оставшимся трем – схожа.

Рисунок 3. Значения показателей экспресс-диагностики финансового состояния

Резонен вопрос: какая из двух компаний надежнее для начала или продолжения сотрудничества? Однозначного ответа мы не дадим. Причина: полученные значения коэффициентов, за исключением рентабельности продаж, не отличаются разительно, поэтому не обнаруживают явного фаворита.

В такой ситуации дополняйте экспресс-диагностику финансовых показателей анализом проекта договора

Более лояльные условия по срокам оплаты и поставки, скидки за объем и продолжающееся партнерство имеют важное значение и помогут определиться с выбором контрагента. А расчет коэффициентов поможет изначально отсечь тех, чья отчетность говорит о высоком риске бизнеса и/или его номинальности.

В статье мы предложили несложный способ экспресс-оценки контрагента на предмет его финансовой состоятельности. Применяйте его при выборе нового поставщика или покупателя и сохраняйте результаты. Кто знает, может, именно это когда-то убережет вашу компанию от претензий со стороны налоговиков.

Можно ли использовать результаты анализа для официальных целей, в суде?

Это возможно, зависит от целей. Если речь идет о банкротстве, требования к такому анализу определены

Правилам проведения арбитражным управляющим финансового анализа (утв. Постановлением Правительства РФ от 25.06.2003 г. N 367).

Методика анализа реализована в специализированных

отчетах для арбитражных управляющих.

Сравнительный анализ не является заменой такому анализу, но может быть полезен в суде, налоговых или других официальных органах,

чтобы подтвердить финансовое положение предприятия относительно среднего по отрасли.

Отличительная особенность сравнительного анализа – с ним сложно спорить,

т.к. субъективная составляющая, присущая любому анализу, здесь минимальна.

Для анализа используются данные Росстата и ФНС, которые были обработаны нами по всем правилам статистики

(нормализация данных, расчет медианы, квартилей и т.д.).

Сервис ТестФирм реализован аудиторской фирмой

с 28-тилетним опытом в области финансов и 19-тилетним в сфере IT-технологий.

Если вам требуется письменное заключение аудиторской фирмы по результатам проведенного сравнительного анализа,

мы можем подготовить для вас такой отчет (услугу оказывают аттестованные аудиторы на платной основе). В отличие от схематического представления на сайте,

в отчете результат сравнительного анализа будет подробно описан, включая методику расчета,

заверен печатью аудиторской компании и подписью аттестованного аудитора. Пишите нам.

Финансовый анализ предприятия онлайн бесплатно с выводами

Анализ платежеспособности предприятия online Данная страница предназначена для выполнения автоматизированного анализа платежеспособности предприятия. Данная страница предназначена для выполнения автоматизированного анализа абсолютных показателей финансовой устойчивости предприятия. Данная страница предназначена для выполнения автоматизированного анализа относительных показателей финансовой устойчивости предприятия.

All Righte Reserved

Финансовый анализ (если есть данные) 25

На этой странице расположена бесплатная автоматическая таблица финансового анализа, аналогичная таблице Excel (xls).

Данная страница предназначена для выполнения автоматизированной диагностики банкротства предприятия. Данная страница предназначена для выполнения автоматизированного анализа показателей движения основных средств. Статьи и доклады Кроссворды Экономика и менеджмент. Статьи и учебные материалы, 2010-2021.

В учебных работах (дипломах, диссертациях, курсовых), связанных с финансовым анализом деятельности и состояния предприятия, для проведения анализа требуются 3 года. Меньше нельзя, потому что нельзя будет увидеть тенденции изменения финансового состояния, а больше — просто не требуется. Если у вас нет реальной отчётности, то создать её можно здесь: бухгалтерская отчётность для финансового анализа.

После создания подходящего варианта отчётности воспользуйтесь вот этой ссылкой: финансовый анализ за 3 года, так как она создана именно для варианта с придуманной отчётностью. Что входит в финансовый анализ, представленный на этой странице: Надеюсь, данный сервис будет вам полезен, и вы вернётесь на эту страницу ещё много-много раз.