Стоимость капитала

Содержание:

- Как посчитать собственный капитал по балансу?

- Что такое собственный капитал организации

- Уставной капитал в балансе

- В активе

- Что показывает рентабельность собственного капитала (ROE)

- Влияние собственных оборотных средств на финансовые показатели предприятия

- Собственный капитал: определение, формула, компоненты >

- Пример расчета

- Формула коэффициента маневренности собственного капитала по балансу

- Финансовая структура капитала и финансовый риск

- Правила создания собственного капитала

- Для чего нужен анализ основного капитала

- Нормальная величина показателя

- Отрицательная чистая стоимость

Как посчитать собственный капитал по балансу?

Для расчета собственного капитала часто используется простой традиционный метод: берется итог строки 1300 баланса.

Также для расчета собственного капитала может использоваться его среднегодовая величина:

СК = (СКнг + СКкг) / 2,

где:

СК — размер годового собственного капитала;

СКнг — размер собственного капитала (стр. 1300 баланса) на начало года;

СКкг — размер собственного капитала на конец года.

Совокупность активов компании за вычетом общих обязательств — это собственный капитал в балансе. Часто понятие собственного капитала используется наравне с понятием чистых активов. Международные стандарты финансовой отчетности обозначают собственный капитал как чистые активы (пп. 4.20–4.23 Концептуальной основы финансовой отчетности). Можно сказать, что чистые активы — это материальная база, которая при наступлении неблагоприятных условий для компании может быть использована для исполнения всех ее обязательств и гарантии защиты ее интересов.

Проще говоря, показатель стоимости чистых активов выражает стоимость имущества компании, которое остается при ее ликвидации или банкротстве после выполнения всех принятых на себя обязательств. Как посчитать чистые активы? Особенно этот вопрос актуален для акционерных обществ. На этапе создания компании ее чистые активы равны уставному капиталу. Универсальная формула расчета чистых активов по данным баланса выглядит следующим образом:

Чистые активы = Стр. 1600 – Задолженность учредителей в составе стр. 1230 +

Стр. 1530 – Стр. 1400 – Стр. 1500.

Формула расчета чистых активов установлена законодательно — приказом Минфина от 28.08.2014 № 84н. Согласно данному приказу объекты бухгалтерского учета, учитываемые на забалансовых счетах, при определении стоимости чистых активов к расчету не принимаются.

Величина чистых активов всегда должна быть больше уставного капитала компании. В этом случае деятельность компании считается успешной. Чем выше величина чистых активов, тем более рентабельна компания. Соответственно, отрицательная величина чистых активов говорит о неплатежеспособности общества и/или его долгах. По окончании каждого года акционерные общества и общества с ограниченной ответственностью сравнивают величину чистых активов с уставным капиталом. Увеличить чистые активы можно за счет увеличения уставного, резервного или добавочного капитала. Также можно провести переоценку основных средств и нематериальных активов по правилам, зафиксированным в ПБУ 6/01 «Учет ОС» (приказ Минфина России от 30.03.2001 № 26н) и ПБУ 14/2007 «Учет НМА» (приказ Минфина России от 27.12.2007 № 153н) соответственно.

Оценка собственного капитала — очень важный финансово-аналитический процесс. Если компания не имеет задолженности перед кредиторами, то величина ее имущества будет равна собственному капиталу.

Теперь вы знаете, как посчитать собственный капитал по балансу.

Что такое собственный капитал организации

Это финансовый показатель, который характеризует размер средств, принадлежащих участникам организации. Определение собственного капитала (СК) приведено в пункте 66 Положения по ведению бухгалтерского учета и бухгалтерской отчетности (утв. приказом Минфина от 29.07.98 № 34н). Там сказано, что в СК входят:

- капиталы: уставный (складочный), добавочный, резервный;

- нераспределенная прибыль;

- прочие резервы.

СПРАВКА

По сути, СК (его также называют собственными средствами) — это активы компании за минусом ее обязательств. Аналогичным образом определяют и другой показатель — стоимость чистых активов организации (п. 4 Порядка определения стоимости чистых активов, утв. приказом Минфина от 28.08.14 № 84н). Поэтому между понятиями «собственный капитал» и «чистые активы» зачастую ставят знак равенства.

Оцените финансовое состояние своей организации и получите советы по его улучшению

Уставной капитал в балансе

Собственный капитал предприятия – это его базовая платформа, на которой строится все дальнейшее развитие бизнеса. Чем выше этот показатель, тем стабильнее компания, тем более привлекательно она выглядит для инвесторов. Рассмотрим два варианта формул и примеров того, как можно определить величину собственного капитала предприятия по бухгалтерскому балансу.

Определение собственного капитала

Собственный капитал предприятия – это совокупность его чистых активов, вложенных изначально учредителями, плюс нераспределенная прибыль.

По сути, собственный капитал компании состоит из уставного капитала, добавочного и резервного капитала, нераспределенной прибыли и различных спецфондов. Сюда же плюсуются суммы после переоценки внеобротных активов и собственные акции, выкупленные обратно у акционеров. При этом последний показатель учитывается в пассиве баланса как отрицательный и при суммировании уменьшает размер собственного капитала компании. Это логично – если уставный капитал, входящий в состав капитала собственного, формируется при оплате акций акционерами, то их обратный выкуп должен вести к его уменьшению.

Уставный капитал – формируется при образовании предприятия и состоит из вкладов учредителей.

Добавочный капитал образуется в том случае, если учредители компании вкладывают в нее дополнительные средства сверх своей доли в уставной капитал. Кроме того, добавочный фонд может образоваться в случае получения дохода от эмиссии, сюда же могут направляться средства от переоценки внеобротных средств и часть прибыли, оставшейся после распределения.

Резервный капитал – это средства, отложенные предприятием на различный форс-мажор, чтобы можно было возместить убытки.

Нераспределенная прибыль – это оставшиеся свободные средства из прибыли, после того, как предприятие выплатит все налоговые и другие обязательные платежи. В балансе по этой строке также отражаются остатки различных спецфондов, образованных на предприятии.

Собственный капитал по балансу

Если взять действующую на текущий момент форму бухгалтерского баланса (ОКУД 071001, с учетом последней редакции от 06.04.2015 г.), то показатель размера собственного капитала можно найти в итоговой строке раздела III «Капитал и резервы». Согласно этому, собственный капитал будет равен сумме строк этого раздела.

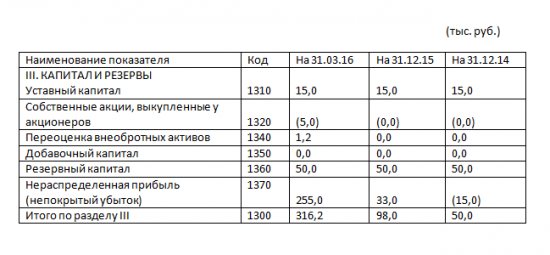

Рассмотрим пример № 1

определения собственного капитала по балансу.

Соответственно, собственный капитал на конец первого квартала 2016 года будет равен: (15,0-5,0) + 1,2 + 50,0 + 255,0 = 316,2 тыс. руб. Если посмотреть на предыдущие периоды, становится заметно, что компания находится в стадии активного роста своего финансового благополучия.

Этой формулой для определения собственного капитала чаще всего пользуются в бухгалтерии. Существует второй путь нахождения показателя – через левую, активную часть баланса.

В активе

В занимаемого владельцами рынка жилья , падение в рыночной стоимости в виде заложенного дома или квартиры / квартиры есть обычная причина отрицательного капитала. Это может произойти, когда владелец недвижимости получает вторичные ипотечные ссуды под залог собственного капитала , в результате чего сумма ссуд превышает стоимость дома, или просто потому, что первоначальная ипотека была слишком щедрой. Если заемщик не выполняет свои обязательства, повторное вступление во владение и продажа собственности кредитором не принесет достаточно денежных средств для погашения непогашенной суммы, и заемщик по-прежнему будет в долгах, а также потерять имущество. Некоторые штаты США, такие как Калифорния, требуют от кредиторов выбирать между судебными исками (такими как удержание заработной платы) против заемщика или возвращением права собственности, но не обоими сразу.

Отрицательный капитал также часто возникает, когда стоимость товара падает вскоре после его покупки. Это часто происходит в автокредитовании, когда рыночная стоимость автомобиля может упасть на 20-30%, как только автомобиль будет выгружен со стоянки.

Хотя обычно в результате колебаний цен на активы, отрицательный собственный капитал может возникнуть, когда стоимость актива остается фиксированной, а сальдо ссуды увеличивается, потому что выплаты по ссуде меньше процентов, ситуация, известная как отрицательная амортизация . Типичными активами, обеспечивающими такие ссуды, являются недвижимость — коммерческая, офисная или жилая. Когда ссуда является безвозвратной , кредитор может рассчитывать только на обеспечение, то есть на стоимость собственности, только тогда, когда заемщик не может погасить ссуду.

Что показывает рентабельность собственного капитала (ROE)

Рентабельность капитала определяет, насколько эффективно работают собственные средства владельцев компании, инвестированные в бизнес. Другими словами, сколько копеек дохода приносит предприятию каждый рубль его собственного капитала.

Регулярно просчитывать значение ROE в первую очередь необходимо руководству организации, чтобы понять какую отдачу они получают от своего детища, насколько целесообразно заниматься текущей деятельностью и каковы перспективы дальнейшего развития бизнеса в этом секторе рынка.

Кроме того, ROE является основным показателем, на который опираются инвесторы, чтобы определить степень привлекательности финансовых вложений в конкретное предприятие. Именно величина ROE помогает понять, на какие дивиденды может рассчитывать вкладчик.

Важно!

Проводить анализ рентабельности капитала, как и любого относительного показателя, важно в динамике нескольких периодов. Если организации удается в течение длительного срока поддерживать стабильный уровень прибыльности капитала, то такое положение дел позволяет сделать заключение о ее финансовой устойчивости, что гарантирует сохранность и приумножение вложенных средств

Если организации удается в течение длительного срока поддерживать стабильный уровень прибыльности капитала, то такое положение дел позволяет сделать заключение о ее финансовой устойчивости, что гарантирует сохранность и приумножение вложенных средств.

Расчет ROE целесообразен только тогда, когда у компании имеется чистый собственный капитал, так как в ином случае получается отрицательное значение коэффициента, малопригодное для дальнейшего анализа.

На первый взгляд ROE крайне близка по смыслу другому показателю доходности — рентабельности активов (ROA). Однако, в отличие от ROA, при расчете которой используется стоимость всех активов организации, в том числе купленных на заемные средства, ROE анализирует работу именно чистого капитала компании. Другими словами, учитывает активы за вычетом обязательств.

Влияние собственных оборотных средств на финансовые показатели предприятия

Анализ оборотных средств, их структуры и оборачиваемости необходим для принятия управленческих решений. В отношении оборотных средств целью менеджмента является увеличение их рентабельности и в то же время обеспечение финансовой устойчивости и платежеспособности. При этом следует помнить, что повышение рентабельности оборотных средств во многом идет за счет финансовой устойчивости.

При неизменном показателе собственных оборотных средств может меняться его структура, увеличение активов связано с оттоком денежных средств, и наоборот, уменьшение активов приводит к увеличению денежных средств. Если идет рост собственных оборотных средств, то он происходит, как правило, за счет роста неденежных активов — дебиторской задолженности, запасов, а значит, падает ликвидность и снижается текущая платежеспособность. Если всё же рост происходит за счет денежных средств, то вместе с выводом о росте ликвидности и платежеспособности следует отметить, что организация, возможно, неэффективно использует денежные средства, накапливая их на текущих счетах.

Рост дебиторской задолженности всегда надо сопоставлять с выручкой от продаж. При росте выручки закономерно возрастание дебиторской задолженности, но если выручка падает или остается неизменной, а дебиторская задолженность растет, то можно говорить о том, что организация кредитует своих покупателей и неэффективно работает с дебиторской задолженностью.

Увеличение запасов следует оценивать с точки зрения производственной необходимости. В состав запасов входят материалы, товары на складах, готовая продукция, незавершенное производство. В анализе динамики материалов нужно учесть влияние их структуры, фактора сезонности, инфляционного фактора, особенности работы с поставщиками. Для незавершенного производства, в первую очередь, имеет значение его ритмичность. На остаток готовой продукции и товаров влияет уровень отпускных цен, качество продукции, структура рынка сбыта.

Для увеличения финансовой устойчивости необходимо увеличение собственных оборотных средств. Но если финансовая устойчивость достигается финансированием текущей деятельности за счет более дорогих источников по сравнению с краткосрочными источниками финансирования, то это приведет к снижению капитализации предприятия.

На основании анализа собственных оборотных средств можно принять решение о выборе политики финансирования предприятия. С целью анализа и оценки стратегий финансирования оборотные средства часто делят на постоянную часть и активы, необходимые в связи с сезонностью производства, с сезонным ростом объемов продаж. Постоянная часть оборотных активов — это и есть собственные оборотные средства. Постоянная потребность в активах этой группы требует большей надежности в их финансировании, в то время как вторую группу оборотных средств можно финансировать за счет краткосрочных обязательств.

Анализ собственных оборотных средств может применяться и для оценки методов инвестирования. Если величина собственных оборотных средств растет, то это значит, что всё большая часть активов направляется на получение доходов, и организация теряет прибыль, а значит, инвестирование не может считаться эффективным.

Собственный капитал: определение, формула, компоненты >

Собственный капитал (по англ . Shareholder’s equity или Stockholder’s equity) – это сумма капитала, предоставленного бизнесу его акционерами плюс прибыль, полученная от бизнес деятельности компании, за вычетом любых выплаченных дивидендов. На балансе капитал рассчитывается следующим образом:

Активы – Обязательства = Собственный капитал

Альтернативный расчет акционерного капитала:

Уставный капитал + Нераспределенная прибыль – Казначейские акции

Оба расчета приводят к тому же размеру собственного капитала. Эта сумма отображается в балансе, а также в отчете о собственном капитале.

Концепция собственного капитала важна для оценки объема средств, удерживаемых в бизнесе. Негативный баланс собственного капитала, особенно в сочетании с крупной долговой нагрузкой, является сильным индикатором предстоящего банкротства.

Компоненты

Собственный капитал включает следующие компоненты :

— Обыкновенные акции. Это номинальная стоимость обыкновенных акций, которая обычно составляет $ 1 за акцию.

— Добавочный капитал. Это дополнительная сумма, которую акционеры заплатили за свои акции сверх номинальной стоимости. Обычно размер добавочного капитала существенно превышает размер обыкновенных акций.

— Казначейские акции (по англ. Treasury stock)– сумма, уплаченная для выкупа акций у инвесторов. Сальдо счета является отрицательным .

— Нераспределенная прибыль (по англ. Retained earnings). Это совокупный объем прибыли и убытков за вычетом дивидендных выплат акционерам. Нераспределенная прибыль – это прибыль бизнеса, которая не была распределена в виде дивидендов акционерам, а вместо этого была направлена на инвестиции обратно в бизнес. Нераспределенная прибыль может быть использована, помимо прочего, для финансирования оборотного капитала, покупки основных средств или обслуживания долга.

Для расчета нераспределенной прибыли начальный баланс нераспределенной прибыли добавляется к чистой прибыли или убыткам, а затем вычитаются дивидендные выплаты. Результат публикуется в балансе и отдельном отчете о нераспределенной прибыли .

Формула нераспределенной прибыли выглядит следующим образом:

Нераспределенная прибыль на начало периода + Чистый доход / убыток – Дивиденды

Собственный капитал может упоминаться как балансовая стоимость бизнеса (или книжная стоимость , по англ . book value ), поскольку он теоретически представляет собой остаточную стоимость предприятия, если все обязательства исполнены за счет активов. Однако, рыночная стоимость и балансовая стоимость активов и обязательств не всегда совпадают .

Пример

По состоянию на 31 декабря 2021 года банк JP Morgan Chase имел общие активы в размере $2,533,600 млн . и общие обязательства в размере $2,277,907 млн .

Собственный капитал JP Morgan Chase :

$2,533,600 (активы) – $2,277,907 (обязательства) = $255,693

Полученное значение также можно найти в отчете об изменениях собственного капитала , где представлена разбивка по компонентам , включая

- привилегированные акции ($26,068 млн . )

- обыкновенные акции ($4,105 млн . )

- добавочный капитал ($90,579 млн .)

- нераспределенную прибыль ($177,676 млн . )

- накопленный прочий доход (-$140 млн . )

- Казначейские акции (- $42,595 млн .)

$26,068 + $4,105 + $90,579 + $177,676 – $140 – $42,595 = $255,693

Стоимость капитала в размере $255,693 млн . представляет собой сумму, оставшуюся у акционеров, если теоретически JP Morgan Chase погасит все свои обязательства.

Выводы

Собственный капитал используется в фундаментальном анализе для определения значений коэффициентов, таких как отношение долга к собственному капиталу (D ebt to equity ) и рентабельность собственного капитала (ROE) .

Пример расчета

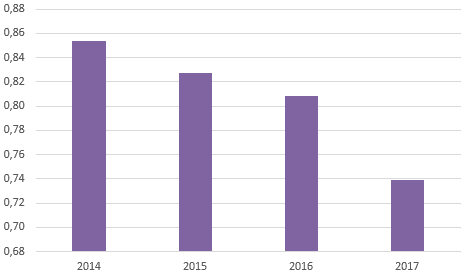

Для примера рассчитаем коэффициент за последние 4 года на условном предприятии. Таблица 2. Расчет коэффициента

| Год | Капитал и резервы, т. р. | Активы, т. р. | ККСК |

| 2014 | 175 000 | 205 000 | 0,85 |

| 2015 | 187 000 | 226 000 | 0,83 |

| 2016 | 198 000 | 245 000 | 0,81 |

| 2017 | 204 000 | 276 000 | 0,74 |

Вывод: ККСК на условном предприятии находится в разумных пределах. Однако его значение медленно опускается с 0,85 до 0,74. Это говорит о возрастающей доли заемного капитала в структуре всех активов. Значение 0,74 далеко от критичного 0,5, поэтому поводов для волнения нет

Но важно продолжать следить за ситуацией, т.к. наблюдается тенденция увеличения займов и кредитов, и у компании должны быть ресурсы для своевременного возврата долгов

Рис. 1. Динамика коэффициента

Формула коэффициента маневренности собственного капитала по балансу

Понятие коэффициента маневренности

Наличие требуемым объемом собственных оборотных средств считается ключевым условием развития бизнеса, так как эти ресурсы чаще всего выступают в качестве основного источника инвестиционной деятельности и модернизации производства.

Формула коэффициента маневренности собственного капитала по балансу вычисляется путем отношения суммы собственных оборотных средств предприятия к показателю, который соответствует объему собственного капитала.

Формула коэффициента маневренности собственного капитала по балансу

Существуют несколько основных формул коэффициента маневренности, при расчете которых используют данные бухгалтерского баланса компании.

Самая простая формула коэффициента маневренности собственного капитала по балансу требует данные из строк 1100 и 1300 ББ. Разница между строкой 1300 и строкой 1100 составляет величину собственных оборотных средств предприятия. Строка 1300 показывает величину капитала компании.

Первая формула коэффициента маневренности собственного капитала по балансу выглядит так:

КМ = (строка 1300 – строка 1100) / строка 1300

Когда в структуре пассивов предприятия существуют большие объемы долгосрочных обязательств, то формула коэффициента маневренности собственного капитала по балансу должна быть дополнена показателями строки 1400 бухгалтерского баланса. В результате формула примет следующий вид:

КМ= ((строка 1300 + строка 1400) — строка 1100) / строка 1300

Предприятия, которые имеют значительные объемы краткосрочных обязательств, могут рассчитывать коэффициент маневренности при помощи формулы, которая определяет величину собственных основных средств разницей между строкой 1200 и 1500 бухгалтерского баланса.

Третий вариант формулы при этом выглядит следующим образом:

КМ = (строка 1200 — строка 1500) / строка 1300

В экономическом анализе хозяйственной деятельности предприятия большое распространение нашла еще одна формула коэффициента маневренности собственного капитала по балансу, в которой задействованы показатели бухгалтерского баланса из строки 1530:

КМ=((строка 1300+ строка 1400+ строка 1530)— строка 1100)/(строка1300+ строка1530)

Нормативное значение

Формула коэффициента маневренности собственного капитала по балансу дает возможность получить следующую информацию:

<?php related_posts(); ?>

- Доля собственных средств фирмы, которая находится в обороте;

- Степень финансовой независимости компании.

В зависимости от полученного значения по формуле можно судить об эффективностибизнес-модели компании:

- При значении коэффициента меньше 0,3, можно говорить о серьезных проблемах развития предприятия, высокой степени его зависимости от заемных источников, низкой платежеспособности. Часто в этой ситуации кредиторы вынуждены отказать фирме в предоставлении значительных сумм денежных средств, а инвесторы подвергают сомнению перспективу вложений в это дело.

- При нахождении коэффициента маневренностив интервале0,3-0,6 получается вполне оптимальное значение.

- При превышении коэффициентом маневренности значения 0,6, его интерпретация находится в зависимости от структуры текущих займов, включая степень ликвидности собственных оборотных средств.

Высокий коэффициент маневренности при наличии низкой ликвидности собственных оборотных средств предприятия считается приемлемым лишь в случае, когда значение превышает 0,6. Если же в данном случае коэффициент равен 0,6 (или больше), предприятие может начать испытывать сложности в сфере своевременной конвертации собственных оборотных средств в инвестиции, которые направлены на расширение (модернизацию) производства.

Примеры решения задач

| Задание | Предприятие имеет следующие показатели по строкам бухгалтерской отчетности за текущий и прошлый отчетный период: |

Строка 1100 – 7350 тыс. руб.,

Строка 1300 – 8075 тыс. руб.,

Строка 1400 – 1145 тыс. руб.

Строка 1100 – 7300 тыс. руб.,

Строка 1300 – 7900 тыс. руб.,

Строка 1400 – 1191 тыс. руб.

Найти коэффициент маневренности собственного капитала за 2 года.

Финансовая структура капитала и финансовый риск

Финансовый капитал предприятия состоит из собственного и заемного.

Собственный капитал

Собственный капитал и резервы включают вложенный капитал и накопленную прибыль.

Вложенный капитал — это капитал, инвестированный собственником (уставный капитал, добавочный капитал, целевые поступления). Собственный капитал предприятия — нераспределенная прибыль, резервный капитал, различные фонды.

Накопленная прибыль — это прибыль за вычетом налогов и дивидендов, которую предприятие заработало в предшествующий и настоящий период.

Заемный капитал (обязательства предприятия)

Заемный капитал в структуре капитала предприятия состоит из кратко- и долгосрочных обязательств.

Долгосрочные обязательства — это кредиты и займы со сроком погашения более года.

Краткосрочные обязательства — это обязательства со сроком погашения менее 1 года (например, краткосрочные кредиты и займы, кредиторская задолженность).

Различия между собственным и заемным капиталом предприятия

|

Признак |

Вид капитала в структуре капитала предприятия |

|

|

Собственный |

Заемный |

|

|

Непосредственное право на участие в управлении предприятием |

Дает такое право |

Не дает такого права |

|

Отношение к финансовому риску |

Увеличение доли собственного капитала снижает финансовый риск |

Увеличение доли заемного капитала увеличивает финансовый риск |

|

Право на получение прибыли |

По остаточному принципу |

Первоочередные |

|

Очередность удовлетворения требований при банкротстве |

По остаточному принципу |

Первоочередные |

|

Срок и условия оплаты и возврата капитала |

Однозначно не установлены |

Четко определены кредитным соглашением |

|

Основное направление финансирования |

Долгосрочные активы |

Краткосрочные активы |

| Снижение налога на прибыль за счет отнесения финансовых издержек на затраты | Такая возможность отсутствует | Такая возможность присутствует |

| Источники финансирования | Внутренние и внешние источники | Внешние источники финансирования (за исключением кредиторской задолженности) |

| Связь дохода владельца капитала с прибыльностью предприятия | Доход владельца капитала непосредственно связан с финансовым результатом | Доход владельца капитала не связан с финансовым результатом |

Финансовая устойчивость предприятия — его платежеспособность.

Коэффициенты оценки финансовой устойчивости предприятия следующие:

1. Коэффициент концентрации собственного капитала

где Кс — собственный капитал; К — суммарный (собственный и заемный) капитал; Ккск — доля собственного капитала в финансовой структуре капитала.

Для сохранения финансовой устойчивости Ккск должен быть не менее 60% (Ккск ≥ 60%).

2. Коэффициент финансовой зависимости

где Кз — заемный капитал; Кс — собственный капитал; Кфз — характеризует финансовую зависимость предприятия от внешних займов.

Чем выше Кфз, тем выше финансовая зависимость хуже финансовая устойчивость предприятия.

Финансовая устойчивость предприятия связана с понятием «цена капитала».

Цена (стоимость) капитала — это общая сумма средств, которую необходимо уплатить за использование определенного объема финансовых ресурсов, выраженная в процентах к этому объему.

Цена капитала характеризует:

- уровень цены, которую предриятие должно уплатить владельцам

- норму прибыли инвестированного капитала

Каждый источник финансовых средств имеет свою цену. Поэтому выделяют показатель средневзвешенной цены капитала.

Цена источников привлеченных средств рассчитывается в процентах к привлеченным средствам. Зная цены отдельных источников и их долю в общей сумме авансированного капитала, можно определить средневзвешенную цену капитала:

где Цк — цена капитала предприятия; j — количество источников средств; Цj — цена каждого источника; qj — доля источников в общей сумме капитала.

Правила создания собственного капитала

Рассмотрим ключевые правила, которых стоит придерживаться, чтобы ваш собственный капитал создавался эффективно и безопасно.

Правило 1. Дисциплина. Создавая личный капитал, вы, прежде всего, должны придерживаться строгой финансовой дисциплины. То есть, откладывать деньги на создание капитала не от случая к случаю, а в первую очередь и в той сумме, которую вы запланировали.

Правило 2. Грамотность. Вкладывать свой капитал необходимо только в те активы и инструменты, в которых вы хорошо разбираетесь, которые понимаете и в идеале — «чувствуете». Вложения во что-то неизведанное и непонятное, тем более — сулящее баснословный доход, чревато финансовыми потерями.

Правило 3. Диверсификация. Собственный капитал требует обязательной диверсификации вложений. Нельзя вкладывать все деньги в один актив, даже если он кажется очень стабильным, надежным и высокодоходным. Необходимо создавать инвестиционный портфель, состоящий из инструментов с разной степенью риска и доходности — так вы сможете добиться максимального дохода при максимальной защите капитала от потерь.

Правило 4. Контроль. Личный капитал необходимо всегда держать под контролем, и в случае возникновения объективных угроз, проводить ребалансировку портфеля — вывод средств из опасных активов и перевод их в менее опасные.

Для чего нужен анализ основного капитала

Анализ состояния ОК организации позволяет оценить уровень ее технической оснащенности, сделать выводы о заинтересованности участников в наращивании внутренних инвестиционных ресурсов, о надежности, стабильности и конкурентоспособности предприятия в целом.

Тщательное исследование структуры ОК выявляет скрытые возможности для более эффективного его использования, следствием чего становится увеличение доходности организации (в виде получения дополнительной прибыли, снижения себестоимости продукции, уменьшения временных затрат на выполнение работ и пр.).

Для полноценного анализа состояния основного капитала и расчета коэффициента эффективного использования основных фондов понадобится также информация, представленная в приложении № 3 к балансу, и статотчет формы № 11, утвержденной приказом Росстата от 26.06.2017 № 428.

Анализ ОК включает в себя несколько этапов:

- Исследование динамики изменения показателя ОК.

- Контроль за техническим состоянием основных фондов, их своевременным обновлением и техобслуживанием.

- Анализ эффективности использования активов и выявление негативно влияющих на них обстоятельств.

- Поиск дополнительного резерва для улучшения или пополнения собственных основных фондов.

Нормальная величина показателя

Рентабельность – показатель, который нужно анализировать в динамике конкретного предприятия. Чем он выше, тем лучше на фирме обстоят дела с управлением заемными средствами.

Оптимально, чтобы доля кредитов в структуре источников финансирования постепенно снижалась, за счет этого будут сокращаться экономические риски предприятия. При этом рентабельность должна увеличиваться.

Рассчитывать РЗК необходимо параллельно с рентабельностью собственных средств. Эти два показателя нуждаются в совместном анализе.

У работающего несколько лет на рынке предприятия не может быть значение РЗК,, равное 1 (или 100%). То есть, прибыль не должен обеспечивать только заемный капитал. Такое возможно только на старте.

Отрицательная чистая стоимость

Можно сказать, что лицо с отрицательным капиталом имеет «отрицательную чистую стоимость», когда обязательства человека превышают его активы. У кого-то может появиться отрицательный капитал в результате получения значительной необеспеченной ссуды. Например, можно использовать студенческую ссуду для получения высшего образования. Хотя образование увеличивает вероятность более высоких доходов в будущем, сам по себе потенциал не является финансовым активом.

В Соединенных Штатах студенческие ссуды редко подлежат погашению в случае банкротства , и обычно кредиторы предоставляют студенческие ссуды, не требуя обеспечения. Это контрастирует с тем, что кредиторы требуют, чтобы заемщики имели долю в ссуде на недвижимость сопоставимого размера, как описано выше, обеспеченной как первоначальным взносом, так и ипотекой. Объяснение готовности кредиторов предоставлять необеспеченные студенческие ссуды заключается в том, что с практической точки зрения американские студенческие ссуды обеспечиваются будущими доходами заемщика. Это так, поскольку кредиторы могут на законных основаниях увеличивать заработную плату в случае дефолта заемщика.