Классификация прямых затрат

Содержание:

- Косвенные расходы на содержание и эксплуатацию оборудования

- Методика анализа косвенных затрат

- Сокращаем перечень прямых расходов

- Закрытие счета 26

- Прямые затраты

- Анализ коммерческих расходов

- Расходы есть, доходов нет

- Косвенные затраты

- Капитальные затраты

- Как отразить издержки в декларации

- Классификация прямых расходов

- Специфика по отраслям

- Состав косвенных расходов

- Переменные и постоянные расходы

- Строительство

- СТРУКТУРА КОСВЕННЫХ РАСХОДОВ

Косвенные расходы на содержание и эксплуатацию оборудования

В этой категории косвенными являются затраты, которые включают в себя амортизацию, затраты на ремонт и обновление всех машин и технологического оборудования, которые так или иначе влияют на создание конечного продукта.

Некоторые агрегаты в процессе своей эксплуатации предназначены для длительного использования, независимо от объема работ на них. Затраты такого типа называются условно-постоянными. Другое оборудование изнашивается в зависимости о того, сколько деталей на нем будет сделано. Расходы на такие машины будут классифицироваться как условно-переменные.

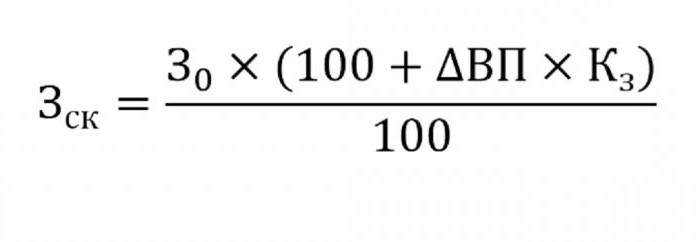

Определение косвенных затрат на содержание оборудования войдет в себестоимость продукции. Для этого используют формулу, приведенную ниже.

- где Зск — скорректированные затраты;

- З — планированная сумма затрат;

- ВП — изменение объема выпуска продукции;

- Кз — коэффициент, который высчитывается корреляционным способом, свидетельствующий об зависимости расходов от объема выпускаемой продукции.

Методика анализа косвенных затрат

Анализ косвенных издержек осуществляется с целью поиска резервов их снижения без ухудшения качественных характеристик продукта.

Чаще всего аналитические мероприятия проводятся в следующие несколько этапов:

- Сравнение косвенных издержек на рубль продукции в динамике и с плановыми показателями;

- Исследование факторов и причин, инициировавших эти изменения;

- Рассчитываются отклонения от сметных показателей и изучается их изменение в динамике по каждой статье трат;

- Исследуются причины и обоснованность экономии/перерасхода, дается положительная либо отрицательная оценка этим явлениям, делаются выводы, формулируются рекомендации.

Сокращаем перечень прямых расходов

Насколько свободной может быть организация в части определения перечня конкретных разновидностей прямых расходов?

Существует точка зрения, согласно которой налогоплательщик имеет полное право определять перечень прямых издержек так, как посчитает нужным. Например, ориентируясь на извлечение наибольшей коммерческой выгоды. Подобной позиции в ряде случаев придерживаются также официальные инстанции и суды (постановление ФАС Северо-Западного округа от 04.10.2011 № А56-55568/2010).

Важно! Отнесение издержек к прямым либо косвенным всегда должно быть обоснованно (письмо ФНС России от 24.02.2011 № КЕ-4-3/2952) и не может к тому же противоречить положениям НК РФ (определение ВАС РФ от 13.05.2010 № ВАС-5306/10). Гораздо проще сужать перечень прямых расходов тем фирмам, которые выпускают относительно немного разновидностей продукции, и совсем просто, если речь идет всего об 1 типе товаров

В этом случае к косвенным можно относить практически любые непроизводственные издержки, например те, которые связаны с арендой или зарплатой персонала, не вовлеченного в процесс выпуска товаров

Гораздо проще сужать перечень прямых расходов тем фирмам, которые выпускают относительно немного разновидностей продукции, и совсем просто, если речь идет всего об 1 типе товаров. В этом случае к косвенным можно относить практически любые непроизводственные издержки, например те, которые связаны с арендой или зарплатой персонала, не вовлеченного в процесс выпуска товаров.

Отметим, что политика сокращения перечня прямых издержек не всегда может рассматриваться как приносящая экономическую выгоду. Это может прослеживаться в 2 аспектах:

- Во-первых, предприятие может выпускать товары с выраженным сезонным спросом, например мороженое или прохладительные напитки. В этом случае фирме может быть выгоднее сокращать налоговую базу именно в период менее интенсивных продаж — за счет сумм, не зачтенных в уменьшение налогов в теплое время года.

- Во-вторых, размер сумм, доступных для использования к уменьшению налоговой базы, не всегда адекватен налоговым и репутационным рискам, которые могут возникнуть при тех или иных манипуляциях с определением прямых и косвенных расходов. Фирме может быть попросту выгоднее воспользоваться уменьшением налога чуть позже, чем тратиться на судебное противостояние с ФНС и впоследствии восстанавливать имидж на рынке.

Закрытие счета 26

Затраты, не связанные с производством продукции, выполнением работ, оказанием услуг, в себестоимость производства не включаются (п. 26 ФСБУ 5/2019).

Поэтому с 2021 года на счете 26 в программе следует учитывать только управленческие затраты.

Теперь в настройках учетной политики не требуется выбирать порядок распределения общехозяйственных затрат — они в полном объеме включаются в расходы текущего периода. Но порядок списания затрат, учтенных на счете 26, будет различаться для организаций, использующих и не использующих в учете счет 20.

На счет 90.08

Если в настройках учетной политики организации включены флаги Выпуск продукции и/или Выполнение работ, оказание услуг заказчикам, то затраты, учтенные на счете 26, при закрытии месяца списываются на счет 90.08 «Управленческие расходы» (ранее в программе такой метод именовался «директ-костингом»).

На практике в ряде случаев управленческие расходы требуется распределять. Это касается контрактов, например, с бюджетными учреждениями или с госкорпорациями, когда стоимость контракта определяется в том числе затратами, понесенными исполнителем. В этом случае исполнитель должен отчитываться перед заказчиком о понесенных затратах, в том числе о доле управленческих расходов, приходящихся на контракт с конкретным заказчиком. Организациям с особенностями учета, вызванными участием в контрактах такого рода, рекомендуется использовать «1С:Бухгалтерию 8 КОРП».

В «1С:Бухгалтерии 8 КОРП» при закрытии месяца управленческие расходы могут быть распределены по номенклатурным группам пропорционально базе распределения, указанной в учетной политике. Для этого к счету 90.08 необходимо добавить субконто Номенклатурные группы.

Если организация, которая работает по госконтрактам, использует особые правила распределения затрат, то их следует указать не только для счета 25, но и для счета 26.

На счет 90.02

Организации, деятельность которых не связана с производственным процессом, также используют счет 26 для обобщения информации о расходах на ведение этой деятельности.

Это комиссионеры, агенты, брокеры, дилеры и другие организации, оказывающие услуги непроизводственного характера, кроме организаций, осуществляющих торговую деятельность (приказ Минфина России от 31.10.2000 № 94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению»).

Для таких организаций, не использующих в учете счет 20, все затраты со счета 26 должны списываться на счет 90.02 «Себестоимость продаж», чтобы достоверно сформировать показатель валовой прибыли. Ведь если все затраты относить на счет 90.08, то валовая прибыль всегда будет равна выручке, что не соответствует сути показателя.

Чтобы этого не произошло, в настройках учетной политики флаги Выпуск продукции и Выполнение работ, оказание услуг заказчикам должны быть выключены. В этом случае при выполнении регламентной операции по закрытию счетов затрат в бухгалтерском учете все затраты со счета 26 будут списаны на счет 90.02.

В налоговом учете косвенные затраты, учтенные на счете 26, всегда списываются на счет 90.08.

Затраты торговых организаций рекомендуется учитывать на счете 44 «Расходы на продажу».

Как в программе «1С:Бухгалтерия 8» редакции 3.0 с 2021 года распределяются затраты, учтенные на счете 26

Прямые затраты

Под классификацию прямых затрат попадают те из них, которые могут быть легко отнесены к конкретному объекту затрат (продукции, услуге или проекту). К ним относятся сырье и материалы, которые непосредственно используются для производства продукции, или затраты на оплату труда, непосредственно связанного с ее производством.

Например, если компания занимается разработкой программного обеспечения, затраты на оплату труда программистов являются прямыми. Также примером таких затрат является сдельная оплата труда рабочих.

Следует помнить, что в большинстве случаев прямые затраты являются переменными, но это не всегда так. Как правило, переменные затраты увеличиваются пропорционально объему произведенной продукции, что будет справедливо по отношению к используемому сырью и материалам. Однако заработная плата супервизора, осуществляющего непосредственный контроль за производством, относится уже к постоянным затратам.

Анализ коммерческих расходов

В первую очередь, сюда относятся затраты на отгрузку товара покупателю, изучения рынка, рекламу, маркетинговую программу и так далее. Расходами на доставку товаров обычно занимается логистика — наука, посвященная тому, как правильно экономить при движении товара от производителя до потребителя. Сюда включается все: расходы на содержание складов, расстояние до пользователя, наиболее рациональные виды топлива и т.д.

Анализ прямых и косвенных затрат имеет одну основную задачу: подсчитать резервы и возможности их сокращения для уменьшения себестоимость продукции или увеличения резервного фонда, средства от которого будут направлены на улучшение производства.

Расходы есть, доходов нет

Случается, что в одном или нескольких из отчетных периодов организация не смогла добиться прибыли или даже оказалась в убытке. Как в таких случаях производить учет расходов?

Ответ логичен: раз отсутствуют доходы, значит, прямых расходов на производство или реализацию в этот период не было. Это объясняется требованиями НК к прямым расходам:

- обоснование с точки зрения экономики;

- подтверждение по документам;

- направленность на финансовую выгоду.

Поскольку прибыли – финансовой выгоды – в данный период организацией не получено, признавать следует только косвенные расходы, они не имеют отношения к заработанной выручке.

Расход, даже не принесший прибыли в данный период, также может быть обоснован, например, направлен на будущие доходы. Таким образом, нет противоречий для признания расходов в бездоходный период косвенными (письма Минфина РФ от 25.08.2010 г. № 03-03-06/1/565, от 21.05.2010 г. № 03-03-06/1/341, от 08.12.2006 г. № 03-03-04/1/821).

ОБРАТИТЕ ВНИМАНИЕ! Если не удастся доказать экономическое обоснование (направленность на будущую прибыль) расхода в периоде, когда нет финансового дохода, то нельзя признавать его ни прямым, ни косвенным (письма УФНС России по г. Москва от 12.11.07 № 20-12/107022, от 26.12.06 № 20-12/115144)

Косвенные затраты

Согласно Федеральному стандарту бухгалтерского учета ФСБУ 5/2019 «Запасы» (утв. приказом Минфина России от 15.11.2019 № 180н), косвенными считаются затраты, которые не могут быть прямо отнесены к конкретной продукции, работе, услуге. При этом организация самостоятельно определяет классификацию затрат на прямые и косвенные, а также порядок распределения косвенных затрат между конкретными видами продукции, работ, услуг (п.п. 23-25 ФСБУ 5/2019).

Таким образом, ФСБУ 5/2019 закрепляет практику, которая применялась и ранее.

Курс в Учебном центре №1 фирмы 1С

Но теперь стандарт (п. 26 ФСБУ 5/2019) не разрешает включать в фактическую себестоимость незавершенного производства (НЗП) и готовой продукции:

-

затраты, возникшие в связи с ненадлежащей организацией производственного процесса (сверхнормативный расход сырья, материалов, энергии, труда; потери от простоев, брака, нарушений трудовой и технологической дисциплины);

-

расходы на хранение, за исключением случаев, когда хранение является частью технологии производства (например, процесс сушки древесины);

-

управленческие расходы, кроме случаев, когда они непосредственно связаны с производством продукции (выполнением работ, оказанием услуг).

В соответствии с новыми правилами в «1С:Бухгалтерии 8» начиная с версии 3.0.89 изменены настройки распределения косвенных затрат, а также порядок закрытия счетов затрат:

-

20.01 «Основное производство»;

-

23 «Вспомогательные производства»;

-

25 «Общепроизводственные расходы»;

-

26 «Общехозяйственные расходы»;

-

28 «Брак в производстве».

Косвенные затраты, которые включаются в стоимость готовой продукции, работ и услуг, можно учитывать на счетах 20.01, 23 и 25.

Что касается счета 26, то теперь в программе он выделен исключительно для управленческих затрат. Например, затрат на приобретение канцелярских товаров, содержание административно-управленческого персонала, услуги связи, информационные и аудиторские услуги, а также другие услуги, которые не включаются в себестоимость НЗП и готовой продукции. И если раньше на счете 26 могли учитываться общехозяйственные затраты, связанные с производственным процессом в целом, то сейчас учет таких затрат рекомендуется перенести на счета 25, 23 или 20.

На счете 28 учитываются потери от брака в производстве.

Напоминаем, что для расчета налога на прибыль затраты разделяются на прямые и косвенные исходя из перечня прямых расходов, заданного организацией в настройках по налогу на прибыль (раздел Главное — Налоги и отчеты — Налог на прибыль — Перечень прямых расходов). Поэтому себестоимость продукции в бухгалтерском и налоговом учете может не совпадать. Это, в свою очередь, может привести к возникновению временных разниц и признанию отложенного налога согласно ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина России от 19.11.2002 № 114н).

Рассмотрим, как новые возможности программы учитывают изменения законодательства по бухгалтерскому учету и упрощают процесс закрытия счетов затрат.

Капитальные затраты

Здесь также нужны подробные данные; практика общих сумм неприемлема.Следует составить список конкретных проектов с указанием предполагаемой общей суммы капитальных расходов по каждому из них. Необходимо оценить сопряженные издержки, чтобы они не выпали из соответствующих бюджетов накладных расходов, например стоимости дополнительного программного обеспечения для приобретаемых персональных компьютеров. Нельзя упускать из виду оборудование, которое потребуется заменить, например имеющуюся телефонную станцию на более мощную, иначе возросшее количество звонков не сможет быть обработано должным образом.Месяцы, когда поставщики будут выставлять счета на каждую очередную порцию капитальных затрат, необходимо выделить как особую часть детального бюджета. Можно подумать, что это чрезмерная детализация, однако это не так. Комбинация предполагаемого графика капитальных затрат и не совпадающих с ним потребностей бизнеса в оборотных средствах на протяжении года может превысить заемные возможности компании. Единственный способ избежать этого — планировать капитальные расходы по месяцам.Каждый менеджер должен понимать, что включение проекта в одобренный план капитальных вложений никоим образом не означает автоматического санкционирования затрат. В большинстве компаний справедливо требуют, чтобы по каждому проекту капитальных вложений, превышающему установленный лимит, было представлено на одобрение подробное технико-экономическое обоснование. С другой стороны, нелепо в разгар бюджетного года говорить менеджеру, что расходы по какому-то проекту не будут санкционированы, поскольку его нет в плане. Несомненно, если обстоятельства или приоритеты изменились, предлагаемый проект следует одобрить при условии, что какие-то другие статьи капитальных расходов на равноценную величину будут вычеркнуты.

Бюджет денежных средств

Для многих видов бизнеса денежные средства планировать труднее, чем прибыль. Даже когда фактические продажи месяц за месяцем находятся в полном соответствии с бюджетом, нет гарантии, что покупатели оплатят счета в сроки, запланированные в бюджете. Тем не менее бюджет денежных средств, несмотря на его неизбежную неточность, является самым важным из всех финансовых планов. При этом годовой бюджет денежных средств совершенно недостаточен, если нет дальнейшей детализации. Бюджет должен просчитываться месяц за месяцем, ибо в течение года возможны широкие колебания в размерах необходимого овердрафта.Должна быть включена каждая статья денежных средств, в частности:

- деньги, полученные от покупателей, исходя из запланированных в бюджете сроков оплаты;

- проценты к оплате или получению;

- платежи поставщикам — исходя из запланированных в бюджете сроков оплаты с момента получения счетов;

- оплата труда и другие расходы по линии персонала, например пенсии и взносы обязательного cтрахования;

- капитальные затраты по месяцам.

Необходимо включить квартальные, полугодовые и годовые платежи, в частности:

- плату за аренду и лизинг,

- местные налоги,

- промежуточный и итоговый дивиденды,

- предоплату налога на корпорации,

- налог на корпорации,

- платежи страхования,

- премиальные выплаты.

Помесячная разбивка бюджета

Очевидно, что подготовка месячных бюджетов денежных средств означает, что годовые продажи необходимо планировать по месяцам, так же как текущие и капитальные расходы. Такой месячный анализ часто называют составлением календаря или фазированием бюджета.Месячный календарь продаж должен быть максимально точным. У многих компаний наблюдаются сезонные колебания продаж, вызванные разнообразными факторами. Это необходимо учитывать. К счастью, история может стать надежным ориентиром для помесячной разбивки плана продаж.

Полезным занятием является расчет процента годовых продаж, который имел место в каждом месяце на протяжении трех последних лет. Графики могут оказаться достаточно похожими, чтобы служить надежным ориентиром для планируемого года.Аналогичным образом, планируемая годовая прибыль должна быть расписана по месяцам для того, чтобы знать, находится ли компания на пути к ее достижению, или нет; поквартальные данные не дают достаточно раннего предупреждения о снижении прибыли.

Как отразить издержки в декларации

В налоговой декларации положено отражать все расходы. Кроме прямых и косвенных, необходимо указывать там внереализационные. Делать это нужно в каждом отчетном периоде. Считается, что налоговый период составляет год, а отчетные – квартал, полугодие и девять месяцев. В каждом документе оба вида издержек вносятся в приложение № 2 ко второму листу. Вот в какие строки:

- в строку 10 необходимо вписать прямые издержки;

- в строку 40 вписываются косвенные.

Не только бухгалтеру, но и руководителю фирмы важно различать два вида расходов. Чем грамотнее компания будет классифицировать издержки, тем меньше будут ее убытки, которые могут возникнуть, если снизится выручка с продаж

Классификация прямых расходов

Разработана общепринятая классификация расходов. Таким образом прямые издержки складываются из:

- материальных затрат;

- затрат на оплату труда;

- отчислений из зарплаты;

- амортизационных затрат;

- других издержек, которые связаны с основным направлением деятельности компании.

Рассмотрим более подробно, что включают в себя эти экономические элементы. Материальные затраты включают в себя общую стоимость затраченных материалов, за исключением продукции собственного производства, а это: основные материалы, сырье, приобретенные полуфабрикаты, комплектующие материалы, топливо и электроэнергия, запасные части, стройматериалы, упаковочные материалы и иные вспомогательные материалы. Прямые расходы на материальные ресурсы уменьшают на общую сумму стоимости всех обратных отходов, таких как: остатки сырья, материальных ресурсов, которые возникают в процессе производства товара либо услуги.

Расходы на оплату труда включают в себя все выплаты зарплаты по указанным тарифам и установленным окладам, а также поощрения, премии, выплата отпускных и оплату неотработанного времени.

Прямые затраты на отчисления включают удержания на соцстрахование.

В понятие амортизационных отчислений принято включать сумму износа основных производственных фондов, нематериальных активов и иного рода активов, таких как: временные постройки, инвентарная тара, которые непосредственно участвуют в процессе товаропроизводства.

К остальным прямым издержкам включают: услуги связи, командировочные расходы, оплата расчетно-кассового обслуживания и другое.

Предприятия, где производство специализируется только лишь на одном виде продукции, практически все расходы можно смело отнести к разряду прямых расходов. Прямые расходы на большинстве предприятий промышленного направления учитываются на базе прогрессивных норм расходования различных видов ресурсов. В зависимости от вида управленческих задач классификация затрат может быть очень и очень разнообразной. К основным управленческим задачам можно отнести: расчет себестоимости; расчет предполагаемого дохода; планирование; контролирование и регулирование производства. Для решения каждой вышеперечисленной задачи существует конкретная классификация издержек. Учет прямых затрат на производство дает возможность без труда рассчитать себестоимость продукции. Рост части этих расходов в общей себестоимости влияет на повышение точности расчета издержек.

Разработаны следующие методы учета затрат производства:

- позаказный;

- нормативный.

Первый метод используют в том случае, когда единица продукции имеет свои характерные свойства, а сама продукция изготавливается отдельными партиями. При этом, объектом учета служат конкретные заказы на партию либо единицу товарной продукции. Учет издержек, который основан на калькулировании отдельных процессов, осуществляется следующим образом: во-первых, определяется стоимость единицы продукции на каждом процессе, далее суммируется себестоимость всех единиц продукции и рассчитывается общая стоимость конечной продукции.

Нормативный метод учета расходов производства базируется на создании системы определенных норм и нормативов. На их основании составляется калькуляция нормативной себестоимости и учитываются только те издержки, которые непосредственно связаны с отклонением от уже установленных нормативов. Фактическая себестоимость определяется при корректировке нормативной себестоимости по всем статьям затрат.

Специфика по отраслям

Проведение указанного выше анализа для различных компаний в конечном итоге выдаст абсолютно разные результаты, вследствие чего унификация косвенных и прямых расходов, предложенная действующим ранее законодательством, абсолютно недопустима с точки зрения анализа экономической деятельности.

Но в то же время в разрезе отраслей можно определить некоторые закономерности. Для каждой отдельной сферы деятельности в течение длительного времени действовали специализированные методические рекомендации касательно учета затрат на производство, а также определения себестоимости продукции, причем эти рекомендации были разработаны различными отраслевыми министерствами.

Таким образом, можно отметить несколько самых типичных отраслей:

- производство – на примере различных промышленных предприятий;

- выполнение работ – на примере определенной строительной компании;

- торговля – для всех торговых организаций порядок определения расходов действует определенная статья Налогового кодекса;

- оказание услуг – для данной сферы действующее законодательство устанавливает право в любом отчетном периоде включать полную сумму прямых расходов в раздел уменьшения доходов от производства и реализации без распределения на остатки незаконченного производства.

Состав косвенных расходов

Прочие затраты, возникающие в процессе хозяйственной деятельности субъекта и не относящиеся к прямым, классифицируются как косвенные. Их общая сумма входит в состав затрат текущего периода. Исключение составляют внереализационные расходы, которые учитываются отдельной строкой.

Косвенные расходы могут быть связаны с производством продукции (оказанием услуг), но конкретно отнести всю их сумму на затраты по определенному виду товаров (услуги) не удается. По этой причине косвенные расходы распределяются пропорционально. Здесь учитываются общехозяйственные и прочие общепроизводственные расходы.

При определении косвенных расходов организации ориентируются на закрепленный в учетной политике список прямых затрат. Все прочие, кроме внереализационных, допускается отнести к косвенным.

Налогоплательщикам более выгодно иметь в своем составе как можно больше косвенных расходов, так как допускается их полное списание в налоговом (отчетном) периоде. В то время как прямые затраты можно учесть лишь частично, в зависимости от реализованного товара (оказанных услуг), остатка продукции на складе и незавершенного производства. Увеличение расходов в сторону косвенных позволяет полностью учитывать их, экономя на налоговых платежах.

Для организаций, оказывающих услуги, существует возможность все проводимые затраты относить к косвенным. Но это право им тоже следует закрепить в учетной политике предприятия. По мнению Минфина, предприятия, занятые выполнением определенных видов работ, полностью квалифицировать свои расходы как косвенные не вправе.

Не все косвенные расходы при списании подчиняются общему правилу:

- Расходы на НИОКР учитываются в том периоде, когда они были завершены.

- Расходы на добровольное страхование учитываются в том периоде, когда имелся факт перечисления денежных средств в фонды.

Косвенные расходы в торговых организациях ― это содержание помещений (в том числе оплата коммунальных услуг), представительские расходы, оплата труда, затраты на прочие налоги и сборы. Сюда можно отнести и транспортные расходы, если они напрямую не связаны с доставкой товара покупателям.

Переменные и постоянные расходы

В зависимости от того, как затраты

реагируют на изменение деловой активности организации – на

увеличение или уменьшение объемов производства, – их можно

условно разделить на переменные и постоянные.

Переменные расходы возрастают или уменьшаются пропорционально

изменению объема производства, то есть зависят от деловой активности

организации. Их, в свою очередь, можно подразделить на:

- производственные переменные затраты: прямые материалы, прямой

труд, а также часть общепроизводственных затрат, таких как затраты

вспомогательных материалов; - непроизводственные переменные затраты (расходы на упаковку и

транспортировку готовой продукции, комиссионное вознаграждение

посредникам за продажу товара и т.д.).

Постоянные расходы в общей сумме не зависят от объема

производства и остаются неизменными в течение отчетного периода.

Примерами постоянных затрат являются арендная плата, амортизация

основных средств, расходы на рекламу, охрану и т.д.

Смысл в том, что общая сумма постоянных расходов обычно не

зависит от того, сколько именно и какой продукции выпустит компания в

данном месяце. Например, если компания арендовала помещение под

производственный цех или торговую точку, ей придется каждый месяц

вносить оговоренную арендную плату, даже если в одном из месяцев совсем

ничего не будет произведено или продано, но, с другой стороны, если в

этом помещении будут работать круглосуточно, а не по восемь часов в

день, арендная плата от этого выше не станет. Аналогичным образом

обстоит, когда дают рекламу, – безусловно, цель в том, чтобы

продавать больше продукции, но сумма расходов на рекламу (например,

стоимость услуг рекламного агентства, стоимость размещения рекламы на

телевидении или в газете и т.д.) напрямую от количества проданной в

текущем месяце продукции зависеть не будет.

А вот переменные затраты четко реагируют на изменение объемов

производства и продаж. Не произвели продукцию – не пришлось

закупать материалы, платить зарплату рабочим и т.д. Не продал посредник

товары – не надо платить ему комиссионное вознаграждение

(если оно установлено в зависимости от количества проданных товаров,

как это обычно и делается). И наоборот, если объемы производства

увеличиваются, надо закупать больше сырья, привлекать больше работников и т.д.

Конечно, на практике, особенно в долгосрочном периоде, все

затраты имеют тенденцию к повышению (например, может повыситься

арендная плата, увеличиться сумма амортизации вследствие приобретения

дополнительных основных средств и т.д.). Поэтому иногда расходы

называют условно-переменными и условно-постоянными. Но рост постоянных

расходов, как правило, происходит скачкообразно (ступенчато), то есть

после повышения суммы расходов они некоторое время остаются на

достигнутом уровне, – и причиной их роста является либо

повышение цен, тарифов и т.д., либо изменение объемов производства и

продаж сверх «релевантного уровня», приводящего к увеличению или

уменьшению производственных площадей и оборудования.

Строительство

Специфика ведения учета в сфере строительства включает в себя гораздо большее количество субподрядочных работ по сравнению с производством. В отличие от большинства крупных заводов, которые в преимущественном большинстве случаев образуют относительно замкнутый цикл производства, в строительстве присутствует необходимость в специфических технических навыках, а также наличии соответствующих разрешений. Таким образом, косвенные затраты (расходы) формируются здесь несколько иначе.

Для того чтобы провести грамотное проектирование объекта, следует привлечь специализированные проектные институты, в то время как для изучения местности нанимаются специалисты по геодезии, для земляных работ субподрядчики, у которых присутствует специализированная техника, а для электрификации – специалисты, у которых есть соответствующее разрешение, а также специализированные знания в данной области. Этот список на самом деле гораздо больше, но в данном случае определены только основные.

Функция генерального подрядчика в данном случае представляет собой максимально грамотное привлечение различных специализированных субподрядчиков, а также максимально четкий контроль над их работой. В ситуации, когда раньше различные субподрядные работы, которые включал в себя учет косвенных расходов, списывались на конечный финансовый результат, у строительных компаний появлялись бы различные необоснованные убытки.

Налоговое ведомство в своих ответах рекомендовало, осуществляя списание таких расходов, руководствоваться положениями действующего законодательства, рассматривая принцип равномерности признания расходов и доходов, и впоследствии соблюдать это для тех договоров, которые предусматривают получение дохода на протяжении более чем одного отчетного периода. Таким образом, нужно было «завешивать» различные расходы в тех ситуациях, когда статьи действующего законодательства не предусматривали таких случаев незавершенного производства, но при этом налоговиками не рассматривалось, как именно нужно «завешивать» расходы в этих случаях. Таким образом, принципы определенной статьи Налогового кодекса не могли реализоваться в силу положений из других статей.

Именно по этой причине современные эксперты крайне рекомендуют современным строительным компаниям не включать подрядные работы в косвенные расходы. Прибыль компании уже нужно рассматривать с другой точки зрения налогообложения.

СТРУКТУРА КОСВЕННЫХ РАСХОДОВ

К косвенным расходам относятся:

• общепроизводственные расходы;

• общехозяйственные расходы;

• коммерческие расходы.

МЕТОДЫ РАСПРЕДЕЛЕНИЯ КОСВЕННЫХ РАСХОДОВ

Распределение расходов на прямые и косвенные зависит от отраслевых особенностей предприятия, организации производства и принятого метода расчета себестоимости.

Косвенные расходы, в свою очередь, могут распределяться в два этапа:

Важный момент — предварительно нужно выбрать базу (показатель) распределения.

Рассмотрим примеры распределения косвенных расходов по видам продукции и их влияние на финансовый результат на небольшом предприятии по производству кожгалантереи «Соло» и выберем оптимальный способ распределения косвенных расходов для этого предприятия.

Ситуация 1

Согласно учетной политике общепроизводственные и общехозяйственные расходы, произведенные за отчетный месяц, распределяются пропорционально зарплате производственных рабочих.

База распределения — фонд оплаты труда основного персонала.

Заработная плата производственного персонала за месяц — 3 654 800 руб.

Общепроизводственные расходы (ОПР) за месяц составили 2 010 140 руб., общехозяйственные расходы (ОХР) — 1 096 441 руб.

Сначала рассчитаем коэффициенты косвенных расходов (общепроизводственных и общехозяйственных):

• коэффициент общепроизводственных расходов (КОПР):

КОПР = ОПР / ЗПр,

где ЗПр — зарплата рабочих;

• коэффициент общехозяйственных расходов (КОХР):

КОХР = ОХР / ЗПр.

В нашем случае:

• КОПР = 2 010 140 / 3 654 800 = 0,55;

• КОХР = 1 096 441 / 3 654 800 = 0,30.

Результаты распределения косвенных расходов пропорционально зарплате основного персонала по видам продукции приведены в табл. 1.

Итак, мы видим, в каких пропорциях косвенные расходы (ОПР и ОХР) распределились на каждый вид продукции.

Чтобы проанализировать распределение косвенных расходов по элементам затрат, сформируем табл. 2.

Из таблицы следует, что при распределении косвенных расходов наибольший объем общепроизводственных и общехозяйственных расходов по всем элементам затрат приходится на выпуск кожаных рюкзаков, поскольку процесс изготовления кожаных рюкзаков наиболее трудоемкий, соответственно, заработная плата рабочих, занятых производством данного вида продукции, самая большая.

Но так как зарплата значительно отличается при производстве разных видов продукции, делаем вывод, что метод распределения косвенных расходов пропорционально зарплате производственных рабочих нецелесообразен на данном предприятии.

Ситуация 2

Косвенные расходы распределяются пропорционально объему произведенной продукции (26 210 шт.). Посчитаем, правильно ли выбран метод распределения расходов.