Назначение платежа: что писать плательщику в соответствующей графе платежного поручения

Содержание:

- Что такое «назначение платежа» в Сбербанке Онлайн?

- Как правильно написать письмо

- В каком случае поле выдает ошибку и что делать в такой ситуации?

- Как заполнять

- Уточняющее письмо об изменении назначения платежа

- Образец заполнения платежки по НДФЛ в 2021 году

- Какое бывает назначение платежа?

- От ИП на личную карту

- Как оформить письмо

- Перечисляем деньги под отчет на банковскую карту сотрудника

- Как заполнять графу

- Налоговый период

- Как заполнять «Назначение платежа» физическим лицам

- Платежное поручение в 2021

Что такое «назначение платежа» в Сбербанке Онлайн?

Работая в интернет-банкинге «Сбербанк Онлайн», пользователь может обнаружить поле «назначение платежа» — что это такое и зачем оно нужно в реквизитах, разумеется, Сбербанк не указывает.

Все достаточно просто: юридические лица могут производить массу операций со своим расчетным счетом. Денежный перевод может быть связан с чем угодно — от обычной оплаты ЖКХ до нелегального отмывания доходов, полученных преступных путем. Сбербанк, в свою очередь, должен полностью следовать законодательству РФ, в т.ч. по части отслеживания незаконных операций.

Именно для этого и нужно заполнять эту строку: банк таким образом идентифицирует цель перевода и законность операции. Все данные вносятся в базу данных Сбербанка, так что при возникновении спорных ситуаций указанное пользователем назначение платежа может значительно упростить расследование.

Таким образом, например, можно снять с себя обвинения в укрывательстве доходов от налогового сбора (это особенно полезно тем физическим лицам, кто сдает квартиру в аренду, не выплачивая при этом государству налог в 13%).

Обязательно ли заполнять графу?

Заполнение соответствующего поля обязательно лишь в том случае, если над окошком для ввода данных стоит красная звездочка. Этот знак — условное обозначение обязательности заполнения. Без указания данных в строке вы просто не сможете перечислить денежные средства, т.к. банк не примет к обработке вашу транзакцию.

Ввод данных должен производиться в обязательном порядке, если перевод совершается:

- Частному лицу в другой банк по реквизитам;

- Другой коммерческой организации;

- На имя благотворительного фонда или иной некоммерческой организации, связанной с благотворительностью;

- В качестве «социального пособия», «субсидии» и т.д., т.е. перевод не связан напрямую с коммерческой деятельностью;

- В счет налогового сбора — но без указания конкретного индекса, напечатанного на квитанции, а по реквизитам ФНС;

- В качестве погашения задолженности перед другими банками, организациями и т.д.

Однако, «красная звездочка» над полем ввода может отсутствовать. В таком случае вам не понадобится ничего писать в графе. Отсутствие обязательности возникает в тех ситуациях, когда вы изначально выбирали направление перевода с ясным назначением платежа: оплата мобильной связи, уплата коммунальных услуг, погашение штрафов ГИББД, переводы между своими счетами и т.д.

Как правильно написать письмо

Письмо об уточнении назначения платежа не имеет унифицированного образца, обязательного к применению, соответственно, писать его можно в произвольной форме или по шаблону, утвержденному в учетной политике фирмы. При этом есть ряд сведений, которые указывать в нем необходимо. Это:

- название предприятия-отправителя,

- его юридический адрес,

- данные об адресате: название компании и должность, ФИО руководителя.

- ссылку на платежное поручение, в котором была допущена ошибка (его номер и дату составления),

- суть допущенной неточности

- исправленный вариант.

Если неверно внесенных сведений несколько, то вписать их надо отдельными пунктами.

Все суммы следует вносить в бланк как цифрами, так и прописью.

При составлении письма важно придерживаться делового стиля. Это значит, что формулировки послания должны быть предельно четкими и корректными, а содержание довольно кратким — строго по делу

В каком случае поле выдает ошибку и что делать в такой ситуации?

Поле может выдавать ошибку только в двух случаях:

- Если над графой стоит красная звездочка, означающая обязательность заполнения, но при этом вы ничего не вписали в поле;

- Если вы превысили лимит в 210 знаков, включая значимые пробелы.

Соответственно, в первом случае вам нужно указать назначение платежа: воспользуйтесь инструкциями в настоящей статье, чтобы правильно сформировать платежное поручение. Во втором случае сократите текст до требуемых размеров. Как правило, банк без проблем принимает короткие сообщения по типу: «Налог на имущество», «Оплата услуг частного репетитора», «Оплата по счету №ХХХ» и т.д. Поэтому не бойтесь писать кратко — крайне маловероятно, что из-за этого банк вернет обратно платежное поручение.

Во всех остальных ситуациях поле не выдаст ошибку, а операция будет принята к обработке, несмотря на возможные опечатки, ошибки и прочее. Если вы уже отправили платежку, а затем спустя время обнаружили в назначении ошибки, срочно свяжитесь с колл-центром Сбербанка по номеру 8 800-555-5550, сообщите оператору о сложившейся ситуации. Пока платежное поручение находится в обработке, сотрудник колл-центра имеет право аннулировать запрос — в таком случае вам просто понадобится сформировать новый документ.

Как заполнять

Правила формирования платежки прописаны в положении №383-П и приказе №107н.

Вот как заполнить платежное поручение на оплату товаров, работ, услуг построчно:

- 1 и 2 — наименование документа (платежное поручение) и код бланка по ОКУД — 0401060.

- Строки №3 и 4 отведены под реквизиты документа — номер и дату. Внутренний регистрационный номер платежки не превышает 6 значений, а дата указывается в формате ДД.ММ.ГГГГ.

- 5 (вид платежа) — вносится способ передачи платежки. Для электронного способа это поле оставляют незаполненным либо вписывают значение, указанное банком заказчика.

- 6 — указывается сумма по контракту прописью, а в 7 строке — это же значение в цифровом варианте.

- 8 — полное (краткое) наименование заказчика. Для бюджетного учреждения необходимо вписать номер лицевого счета в органах Казначейства.

- 9 строка — для расчетного счета заказчика, открытого в банке (20-значный расчетный счет организации).

- 10 — вносится полное наименование банка заказчика.

- В 11 поле платежного поручения указывается БИК банка (значение из справочника БИК РФ).

- В 12 — корреспондентский счет (при наличии) банковского учреждения.

- В полях с 13 по 17 необходимо прописать наименование поставщика, его расчетный счет и реквизиты банка.

- В строки 60 и 102 вносят ИНН и КПП заказчика, а в 61 и 103 — аналогичные сведения об исполнителе.

- 18 — это строка для указания вида операции, в этой ячейке всегда проставляют значение «01» (Правила ведения бухгалтерского учета в кредитных и банковских организациях).

- Поля 19, 20 и 23 платежного поручения заполняются только в тех случаях, когда банк требует предоставление дополнительной информации.

- 21 — очередность платежа. Для расчетов с поставщиком очередность — 5 (ст. 855 ГК РФ).

- В поле 24 для отправки денежных средств исполнителю госконтракта прописывается назначение платежа. Оплата или авансирование производится на основании контракта (указывается его номер и дата) по выставленному счету и документам приемки (товарная накладная, акт выполненных работ и проч.). Для расчетной документации необходимо указать все реквизиты. В обязательном порядке отмечается величина НДС. Если товары, работы или услуги не облагаются налогом на добавленную стоимость, то необходимо написать «НДС не облагается».

При формировании платежки на оплату исполнителям по контракту поля 22 (код УИН) и 101 (статус плательщика) не заполняются. Строки 104—110 остаются пустыми при взаиморасчетах с подрядчиками. Эти поля заполняются в том случае, когда заказчику необходимо сформировать платежное поручение в налоговую инспекцию.

Уточняющее письмо об изменении назначения платежа

- как его оформить — напечатать на компьютере или написать от руки;

- как заверить — достаточно подписи руководителя или нужна печать;

- каким способом доставить контрагенту — письмо об изменении назначения платежа можно передать с курьером, отправить почтой заказным письмом с уведомлением, переслать электронным способом и т. д.

Если уточнение назначения платежа в определенной компании или ИП происходит регулярно в силу организационных, логистических или технологических обстоятельств, можно единожды разработать шаблон такого документа и заполнять письмо с уточнением платежа по образцу.

При написании текста лучше использовать деловой стиль и придерживаться структуры официального документа. Напечатать текст можно на фирменном бланке или на обычной бумаге. В тексте кратко изложить суть вопроса. Заверяет письмо о назначении платежа руководитель или иное лицо, уполномоченное подписывать такие документы.

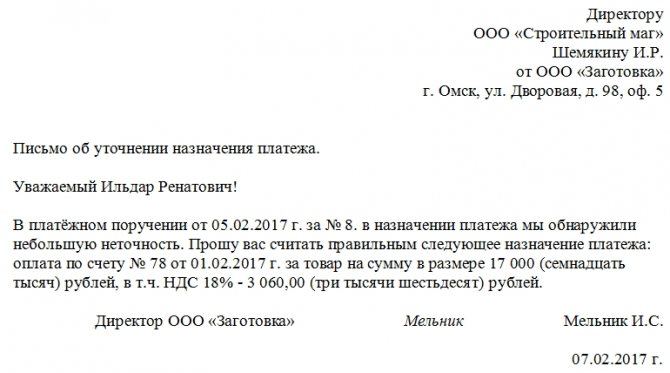

Как может выглядеть образец уточняющего письма о назначении платежа, смотрите ниже:

Ошибки в назначении платежа могут повлечь негативные последствия. Их следует своевременно исправлять. Право на внесение корректировок есть только у собственника денежных средств — плательщика. Он может внести исправления по своей инициативе или по просьбе контрагента. Правил по оформлению письма об уточнении назначения платежа не существует. Однако составить его лучше в деловом стиле и заверить подписью руководителя или другого ответственного лица.

Образец заполнения платежки по НДФЛ в 2021 году

Если информация о документе-основании отсутствует, то в соответствующих полях платежного поручения ставится значение 0.

Как выглядит образец платежного поручения на уплату НДФЛ с отпускных в 2021 году? В какие сроки вообще нужно платить НДФЛ с отпускных в 2021 году? Какие особенности заполнения платежки для ООО и ИП? На какие КБК перечислять «отпускной» НДФЛ? Приведем пример заполнения и расскажем про особенности удержания налога с отпускных. Надо также помнить, что если работник был трудоустроен и в головном офисе, и в одном из подразделений, а затем полностью увольняется, то платить налог необходимо по отдельности с обоих рабочих мест. Также дважды по одному сотруднику надо отчитываться в ИФНС.

При перечислении страхвзносов на «травматизм» в ФСС и прочих бюджетных платежей, не администрируемых налоговыми органами, в поле платежки 101 организации и ИП указывают код 08.

Вопрос налогообложения окончательного расчета по заработной плате не возникает. Всю зарплату, которая положена специалисту за фактически отработанное время, следует обложить подоходным налогом. Отметим, что если сотруднику положены налоговые вычеты, то их применяйте в общем порядке.

Иностранные организации и физлица смогут указывать «0» в поле «ИНН плательщика», если они не состоят на учёте в налоговой. Исключение — платежи, администрируемые налоговыми органами. Поправка вступает в силу с 1 января 2021 года.

Всегда готовы помогать в правовых вопросах для всех категорий населения. Размещайте свои вопросы, мы быстро проконсультируем Вас. Постоянное обновление информации.

При удержании из дохода физлица-должника денег на погашение задолженности, указывайте его ИНН в поле «ИНН плательщика». Вписывать ИНН организации нельзя с 17 июля 2021 года.

Расчет по страховым взносам — это отчет, в котором указываются информация о начисленных и уплаченных суммах на обязательное пенсионное и медицинское страхования и сведения персонифицированного учета в организации. РСВ сдают в ФНС ежеквартально. Отчитаться за 4 квартал 2021 года нужно до 01.02.2021.

С 1 января 2021 года в части начисления и уплаты НДФЛ произошли существенные изменения. Чиновники ввели прогрессивную шкалу налога на доход физических лиц и добавили в платежные поручения новые реквизиты. О том, как теперь платить НДФЛ, расскажем в этой статье.

Первое отличие — КБК (реквизит 104). Для пеней по налогам существует отдельный код бюджетной классификации, в 14–17-м разрядах которого указывается код подвида дохода — 2100.

Если вы как налоговый агент по НДФЛ при перечислении НДФЛ все же допустили ошибку, платеж можно уточнить при соблюдении трех условий. Подробнее о них читайте в КонсультантПлюс.

При предоставлении недостоверной информации или документа, заполненного с ошибками, контролирующий орган может привлечь организацию к ответственности путем наложения штрафных санкций. Платежное поручение является документов, в котором указываются реквизиты банковской организации для дальнейшего перевода в нее денежных средств для выплаты работникам заработной платы и иных денежных средств.

С 1 января 2021 года изменились правила обложения доходов НДФЛ: введена прогрессивная шкала налогообложения, изменились реквизиты платёжного поручения по НДФЛ. Расскажем, как рассчитывать и уплачивать в бюджет налог на доходы физлиц с учётом всех изменений.

Бывает так, что физическое лицо получает доход от нескольких работодателей, и размер каждой из выплат не превышает 5 млн рублей, а в сумме — превышает. В таком случае в конце года налоговая самостоятельно посчитает НДФЛ с общей суммы и направит уведомление налогоплательщику.

При удержании из дохода физлица-должника денег на погашение задолженности, указывайте его ИНН в поле «ИНН плательщика». Вписывать ИНН организации нельзя с 17 июля 2021 года.

КБК (104) должен быть действующим на момент уплаты и соответствовать перечисляемому налогу, или взносу.

Для НДФЛ с суммы превышения Минфин создал отдельный КБК — 182 1 0100 110 (утв. Приказом Минфина РФ №236н от 12.10.2020).

Какое бывает назначение платежа?

Перечисление денег может производиться по следующим назначениям:

- На другие счета этой же фирмы.

- Погашение налоговых платежей: уплата налогов, внесение штрафов, погашение долгов по налогам.

- Выплата заработной платы сотрудникам компании.

- Подотчетному лицу или компании, которые расходуют деньги в интересах плательщика.

- Перечисление учредителям взносов и прочих платежей.

- Контрагентам: в виде аванса, платы за отгруженный товар, в качестве штрафа за просрочки и нарушения условий договора.

В каждой из описанных ситуаций есть особые правила заполнения графы 24, в которой указано назначение платежа.

Что писать в назначении платежа при уплате налогов?

Многие фирмы и предприниматели используют безналичную форму уплаты налога. Это удобно, а потому вопросы, как именно заполнять платежку, возникают все реже, предприниматели начинают ориентироваться в этом процессе. Для оплаты необходимо в поле 24 указать следующие данные:

- конкретный вид налога – НДС, НДФЛ, другие виды;

- период, за который вносится налог или за который налог требуют контролирующие органы;

- если есть необходимость – указать основания для платежа, например требования налоговых органов.

Назначение платежа в платежном поручении на взносы

Есть свои особенности заполнения платежного поручения и при внесении обязательных платежей ОПС. Написать необходимо вид взносов, период, за который они совершаются, а также регистрационный номер того, кто платит взносы в ПФР. Если обязательные взносы идут в отдел социального страхования, то также следует вписать регистрационный номер плательщика.

Как заполнить поле 24 при уплате налога третьим лицом?

Несколько лет назад закон разрешил вносить налоговые платы за других лиц

Но в такой ситуации также важно правильно заполнить платежный документ. Правильно вносить следующие данные:

ИНН того, кто по факту платит налог // КПП этого же лица // название компании, которая является должником по налогам // сведения о конкретном налоге.

ВАЖНО! Количество знаков не должно превышать 210, а при заполнении поля в данном случае обязательно использовать разделительный символ //

Как заполнять поручение при выдаче зарплаты?

Предприниматель также может оплачивать заработную плату по платежному поручению. Для этого в документе, все в той же графе 24, следует указать:

- разновидность дохода сотрудника;

- сумма, которую нужно оплатить;

- период, за который производится выплата.

ВАЖНО! Все данные необходимо вписывать крайне внимательно, чтобы не пришлось отменять платеж, а также чтобы все выплаты банком были произведены вовремя

Как заполнить поле 24 при переводе средств контрагентам?

Контрагенты – это одна из сторон, участвующая в договоре гражданско-правового характера. При заключении договоров гражданско-правового характера контрагентами могут быть:

- юридические лица;

- предприниматели;

- граждане, которые ведут частную практику, например врачи, юристы, репетиторы;

- любые физические лица без предпринимательского статуса.

В поле 24 должны быть указаны 3 пункта:

- разновидность оплаты – аванс или конечная оплата;

- название работы, услуг, а также имущества, за которые производятся выплаты;

- реквизиты документа, на основании которого производится платеж.

К документам, которые могут служить основанием для проведения платежа, относятся:

- договор;

- счет;

- товарная накладная;

- акт;

- исполнительный документ.

ВАЖНО! В этом же платежном поручении при заполнении необходимо уточнить информацию об уплате НДС. Следует уточнить ставку и сумму налога или просто внести запись «без НДС», если это предусмотрено

Назначение платежа учредителям

Учредители получают со своих компаний дивиденды, которые остаются после уплаты налогов. Если учредителем компании является юридическое лицо, то фирма дополнительно удерживает с него налог на прибыль. Если учредитель – физическое лицо, соответственно, нужно заплатить НДФЛ. В платежке на налоги учредителям помимо налога следует прописать в строке 24 дату, когда происходит выплата дивидендов.

Сам платежный документ по сумме дивидендов в строке 24 должен содержать информацию о реквизитах протокола, на основании которого распределяется и выплачивается прибыль конкретной компании. Обычно это протокол за определенную дату, когда проводилось общее собрание акционеров по вопросам распределения прибыли.

От ИП на личную карту

Предприниматели могут совершать переводы на карточные продукты:

- личные. Вывести денежные средства возможно только через личную карту, оформленную на имя предпринимателя. В подобном случае не требуется предоставлять налоговым органам каких-либо подтверждающих документов расходования, ведь согласно законам, доходы, полученные от предпринимательства, могут быть израсходованы по усмотрению ИП, без ограничений. Обязательно прописать назначение платежа при переводе со счёта ИП на личный счёт карты: «перевод личных средств»;

- на карточные счета сторонних лиц. При пополнении карт других физических лиц, требуется указать назначение и, по требованию, предоставить подтверждающие документы. Налогообложение зависит от вида операции.

Переводы ИП на личную карту подлежат контролю со стороны налоговых органов, как и прочие платежи. Для совершения подобного перевода в рамках закона, необходимо его правильно оформить, указав корректное назначение платежа, которое защищает от несанкционированного вывода денежных средств.

Запрещено осуществлять переводы на карты, открытые на имя родственников или знакомых без налоговых последствий: удержания НДФЛ и перечисления в бюджет.

Как оформить письмо

Как к информационной части письма, так и к его оформлению закон не предъявляет ровно никаких требований, поэтому писать его можно на простом чистом листе или на фирменном бланке организации, при этом допустимы как печатные, так и рукописные варианты.

Единственное правило, которое надо соблюдать неукоснительно: письмо должно быть подписано директором фирмы или уполномоченным на визирование подобной документации лицом.

Проштамповывать послание не обязательно, поскольку с 2021 года юридические лица по закону освобождены от необходимости это делать (при условии, что данное требование не прописано во внутренних нормативных актах компании).

Письмо нужно составлять как минимум в четырех экземплярах:

- один следует оставлять себе,

- второй передавать контрагенту,

- третий в банк плательщика,

- четвертый в банк получателя.

Все копии должны быть идентичны и заверены должным образом.

Перечисляем деньги под отчет на банковскую карту сотрудника

Перечисление под отчет денег на карточку работника намного удобнее по сравнению с наличными расчетами: не нужно оформлять кассовые документы, ездить в банк для снятия наличных денежных средств.Однако, как показывает практика, эти удобства перечеркиваются списанием поступивших денег в уплату долгов работника (например, кредитов), блокировкой карточки работника.

Подотчетные деньги компания может перечислить на зарплатную либо личную банковскую карту работника.

В перечень подотчетных расходов входят представительские, командировочные расходы, расходы на административно-хозяйственные нужды (приобретение канцелярии, хозяйственного инвентаря, обслуживание офисной техники и аналогичные расходы). Основанием для выплаты подотчетной суммы является приказ (распоряжение, решение), подписанное руководителем компании. Необходимости оформлять работнику заявление на выдачу денежных средств под отчет нет.

При этом выдача (перечисление на банковскую карту) подотчетных сумм может осуществляться и при наличии задолженности у подотчетного лица.

Законодательством не установлен конкретный срок, в течение которого работник должен отчитаться о потраченных подотчетных суммах. Согласно п. 6.3 Указания ЦБ РФ от 11.03.2014 г. № 3210-У, работник обязан предоставить в бухгалтерию отчет по полученным суммам не позднее трех рабочих дней после истечения срока, на который эти суммы были выданы. Если такого приказа в компании нет, можно считать, что срок выдачи подотчетных сумм не установлен, и значит, расчеты по подотчетным суммам должны быть осуществлены в пределах одного рабочего дня (Письмо ФНС РФ от 24.01.2005 г. № 04-1-02/704).

Важно! Денежные средства, выдаваемые под отчет своим сотрудникам, могут перечисляться на банковские карты сотрудников для осуществления операций, связанных:

- с оплатой расходов организаций по поставкам товаров, выполнению работ, оказанию услуг;

- с командировочными расходами;

- с компенсацией сотрудникам документально подтвержденных расходов (Письмо Минфина РФ от 21.07.2017 г. № 09-01-07/46781).

Как правило, подотчетные деньги перечислить на банковскую карту, на которую компания перечисляет заработную плату работника.

Для перечисления подотчетных денег на банковскую карту работника, в компании издается приказ, образец которого приведен ниже:

о перечислении подотчетных сумм на банковскую карту работника

В целях приобретения хозяйственных товаров

1. Перечислить на банковскую карту работника Цветочкина Т.Е. 50 000 (пятьдесят тысяч) рублей для приобретения хозяйственных товаров по следующим реквизитам:

номер карты 845044442000008882, счет номер 40817425550000567044 в Банк ПАО ОТП, БИК банка 044573474.

2. Ответственным за исполнение приказа назначить начальника финансового отдела П.Г. Ромашкину.

Генеральный директор Д.И. Лютиков

Как отмечают финансисты, «…учитывая положения ст.8 Федерального закона от 06.12.2011 г. № 402-ФЗ «О бухгалтерском учете», при перечислении денежных средств на личные банковские карты сотрудников для оплаты хозяйственных нужд (товаров, материалов) в нормативном акте, определяющем учетную политику организации, следует предусмотреть положения, определяющие порядок расчетов с подотчетными лицами (Письмо Минфина РФ от 25.08.2014 г. № 03-11-11/42288)».

Фрагмент Положения:

О порядке выдачи денежных средств под отчет, представлении, проверки и утверждения авансовых отчетов АО «Лютик»

Приложение №1 к приказу №48 от 01.01.2019 г.

ПОЛОЖЕНИЕ о расчетах с подотчетными лицами

Настоящее Положение разработано в соответствии:

- с Указом ЦБ РФ «О порядке ведения кассовых операций» от 11.03.2014 г. № 3210-У;

- Федеральным законом «О бухгалтерском учете» от 06.12.2011 г. № 402-ФЗ;

- Приказом Минфина России «Об утверждении Плана бухгалтерских счетов» от 31.10.2000 г. №94н;

- Трудовым кодексом РФ.

Целью Положения является обеспечение правильности учета и контроль при расчетах с подотчетными лицами АО «Лютик».

Как заполнять графу

Графа «Назначение платежа» может быть заполнена в произвольном порядке. Клиент банка, заполняющий данное поле должен указать информацию о назначении платежа в форме, наиболее удобной для него. Главное чтобы эти данные были максимально информативные для Сбербанка, поставщика товара или оплачиваемой услуги, лицу, которое получает денежный перевод.

Информация, указанная в этой графе должна идентифицировать отправителя и понять, за что была внесена плата. Часто возникают ситуации, когда через неправильно заполненные поля приходится отзывать введенные данные и переоформлять заново.

Выполнить эту операцию с использованием систему Сбербанк Онлайн нельзя. Поэтому нужно будет отправиться лично в ближайший офис Сбербанка, терять свое время и нервы.

Важно знать, что текст, который вводится в эту графу, не может составлять более 210 знаков, включая пробелы и разделительные знаки. Есть несколько способов заполнения этой ячейки в зависимости от характера платежа

При переводе на свой счет

Данное поле может иметь обозначение в виде звездочки красного цвета. В этом случае необходимо вписать в него слова:

- «Перевод своих средств»;

- «Перевод средств на свой счет»;

- «Перевод собственных денег» и др.

Если красной звездочки нет, заполнять эту графу не обязательно, ее можно опустить при оформлении платежа.

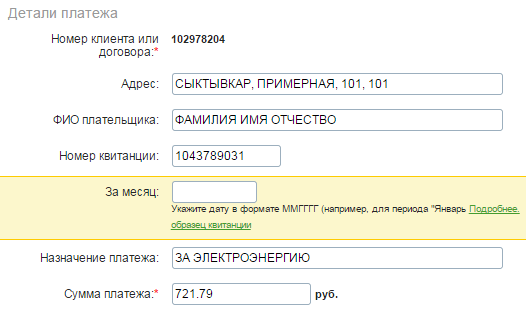

При оплате ЖКХ и других услуг

При внесении платы за квартиру, услуги жилищно-коммунального хозяйства в графе «Назначение платежа» плательщик может вносить следующую информацию:

- название или содержание операции (оплата за электроэнергию, газ, ЖКХ, воду, тепло, услуги, товар и др.);

- период, за который вносится плата (название месяца);

- разновидность платежа (предоплата, авансовый платеж, возврат задолженности и пр.);

- № договора (идентификатора, ЛС, квартиры и др.);

- адресные данные;

- ФИО.

При переводе другому лицу в Сбербанке

Во время перевода денег не постороннему лицу, не являющемуся родственником, можно написать: «частный неторговый (некоммерческий, неторгового вида) перевод».

ВО время приобретения товара с оплатой через Сбербанк Онлайн и переводе средств физическому лицу нужно в графу с назначением платежа внести информацию, что платеж является коммерческим. Но если человек, у которого был приобретен товар, занимается розничной торговлей без регистрации торговой деятельности, он может попросить не указывать в данном поле никакой информации или писать, что платеж не является коммерческим, чтобы счет такого лица не был заблокирован. Сбербанк также может не пропустить подозрительную операцию.

При переводе в другой банк

В случае необходимости осуществления перевода в другой банк в поле «Назначение платежа» можно вставить номер счета, на который совершается платеж, если нет уверенности в том, что какая-либо другая информация будет уместна в данной графе.

Если средства переводятся из системы Сбербанк Онлайн в какой-либо иной банк, будет снята комиссия, которую при необходимости возврата суммы по причине ошибки перевода банк не вернет. Поэтому нужно внимательно вписывать все необходимые для платежа данные и проверять правильность их введения перед отправкой на оплату.

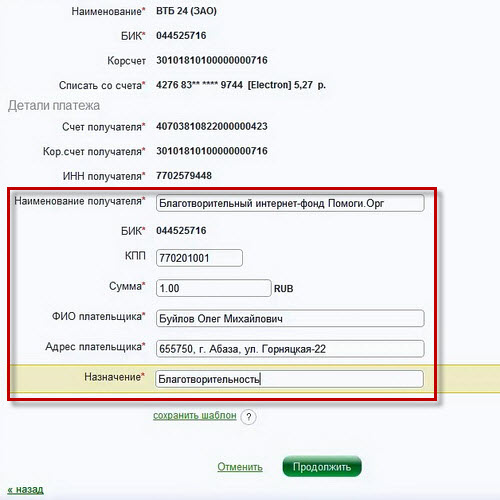

Другие варианты

Деньги могут переводиться на счета благотворительных организаций. При этом в строке «Назначение платежа» нужно вписывать «благотворительность», «помощь» и др.

При перечислении средств на социальные нужды нужно писать, к примеру: «алименты» «помощь ребенку», и др.

Налоговый период

Этот реквизит вносится в поле 107. Под него отводится 10 знаков, 2 из которых (3-й и 6-й) являются разделительными точками («.»). В общем виде он выглядит так: ХХ.ХХ.ХХХХ.

Показатель отражает периодичность уплаты налогового платежа или конкретную дату его уплаты, установленную законом.

Периодичность может быть месячной (МС), квартальной (КВ), полугодовой (ПЛ) или годовой (ГД).

В 4-м и 5-м знаках для месячных платежей проставляется номер месяца (от 01 до 12), для квартальных платежей — номер квартала (от 01 до 04), для полугодовых — номер полугодия (01 или 02).

7–10 знаки — это год, за который производится уплата налога.

При уплате налогового платежа 1 раз в год на месте 4-й и 5-й знаков показателя налогового периода ставится ноль (0). Если по годовому платежу предусматривается более 1 срока уплаты и установлены конкретные даты, то указываются эти даты.

Образцы заполнения показателя налогового периода:

МС.02.2020; КВ.01.2020; ПЛ.02.2020; ГД.00.2020; 04.09.2020.

Подробнее об отражении этого реквизита читайте в статье «Указываем налоговый период в платежном поручении – 2020 — 2021».

Налоговый период указывается для платежей текущего года, а также в случае самостоятельного обнаружения ошибки в ранее представленной декларации и добровольной уплаты доначисленного налога (сбора) за истекший налоговый период при отсутствии требования налогового органа об уплате налогов (сборов). Основания платежа в поле 106 — ТП и ЗД соответственно.

Если гасится задолженность по требованию ИФНС, в формате «день.месяц.год» указывается срок уплаты, установленный в требовании, если задолженность по акту проверки (АП) — ставится 0.

В случае досрочной уплаты налога приводится 1-й предстоящий налоговый период, за который должна производиться уплата.

Как заполнять «Назначение платежа» физическим лицам

Поле «Назначение платежа» может называться по-разному. Например, в Сбербанк.Онлайн при отправке денег от частного лица в адрес другого человека, поле называется «сообщение получателю». Но это поле появляется только при условии, что получатель перевода – клиент Сбербанка

. В противном случае написать сообщение не получится.

Если же клиент делает перевод в счет оплаты налогов, сборов или других автоматически прописывается назначение

. Например:

Заполнив поле «Назначение платежа», клиент может избежать множества проблем. Например, родственник пересылает вам деньги на обучение. Если сумма будет большая (в зависимости от правил внутреннего контроля банка), то операционист или сотрудник службы безопасности банка может попросить уточнить цель перевода

денег и сопутствующие документы.

При условии, что будет указано назначение платежа, банк увидит, что деньги направлены на конкретную цель. Но это все еще не гарантирует, что платеж будет проведен. Чаще всего переводы на сумму более 600 тысяч рублей

проверяются. Также подлежат проверке расчеты по оплате недвижимости, сумма которых больше 3 миллионов рублей.

Если клиент хочет заплатить налог, то в назначении платежа должны стоять название налога и период оплаты. То же касается и платных образовательных программ или кружков. В этом случае в назначении платежа необходимо указать ФИО ребенка, название кружка и период оплаты.

.ХХ .ХХХХ. Сумма ХХХХ,ХХ рублей, включая НДС в сумме ХХХ,ХХ рублей / без НДС» . Информацию о заполнении поля «Назначение платежа» можно уточнить у продавца.

Аналогичная ситуация происходит и при условии оплаты налога или счета за кого-то другого. В соответствии с законодательством любой совершеннолетний человек имеет право распоряжаться своими сбережениями как хочет, в том числе оплачивать счета других людей. Но в данном случае в назначении платежа надо прописать, за кого производится перевод, можно указать номер счета/заказа при наличии или другие пояснения.

Очень часто такой способ используют ИП, руководители и владельцы предприятий

– так как они имеют право вносить собственные деньги в деятельность как беспроцентные или процентные займы, или как временную помощь.

Поле «Назначение платежа» стоит заполнять, если перевод в пользу другого человека относится к категории обязательных. Например, если плательщик обязан перечислять алименты, арендные или другие платежи. При указании конкретного назначения получатель не сможет сказать, что не получал денег – все подтверждается документами.

Платежное поручение в 2021

Это поле 101. Его заполняют в налоговых платежках. Перечень кодов статуса приведен в приложении 5 к приказу Минфина России от 12.11.2013 № 107н. Основные коды:

- 01 — налогоплательщик (плательщик сборов) — юрлицо;

- 02 — налоговый агент;

- 08 — плательщик-юрлицо (ИП), осуществляющий уплату страховых взносов и иных платежей в бюджетную систему РФ;

- 09 — налогоплательщик (плательщик сборов) — ИП;

- 14 — налогоплательщик, производящий выплаты физическим лицам;

- 24 — плательщик-физлицо, осуществляющий уплату страховых взносов и иных платежей в бюджетную систему РФ.

Узнайте, как заполнять платежки по страховым взносам.

Для указания суммы в платежке имеется 2 поля:

- 6 — в нем ставится сумма прописью. Поле заполняется в бумажных поручениях. Сумма указывается с начала строки с заглавной буквы, при этом слово «рубль» в соответствующем падеже не сокращается. Копейки приводятся цифрами, слово «копейка» в соответствующем падеже также не сокращается. Если сумма выражена в целых рублях, то копейки можно не указывать.

- 7 — в нем указывается сумма цифрами. В бумажной платежке рубли отделяются от копеек знаком тире «—». Если сумма в целых рублях, то копейки можно не указывать, в этом случае приводится сумма платежа и знак равенства «=». В электронном поручении сумма ставится в формате банка.

Для нее предусмотрены следующие поля:

- 8 — в нем приводится полное или сокращенное наименование юрлица, Ф. И. О. предпринимателя и его правовой статус либо Ф. И. О. и указание на вид деятельности частнопрактикующих лиц;

- 60 — ИНН;

- 102 — КПП.

Об особенностях заполнения платежного документа при оплате налога третьим лицом читайте в статьях:

- «Утверждены правила заполнения платежных поручений при уплате налогов третьими лицами»;

- «Нюансы платежки при уплате налога за третье лицо».

Поля 19 «Срок платежа» и 20 «Назначение платежа» заполняются только в тех случаях, когда это прямо предусмотрено указаниями Банка России (приложение 1 к положению Банка России от 19.06.2012 № 383-П).

Так, в поручениях по налогам и взносам их оставляют пустыми. С 01.06.2020 в поле 20 нужно проставлять код вида дохода при платежах в адрес работников (по зарплате, пособиям и др.).

Подробнее о новых кодах в платежках на зарплату читайте здесь.

В поле 21 нужно указать очередность платежа в соответствии с гражданским законодательством. Для самостоятельно уплачиваемых налогов и взносов это 5.

Подробнее о заполнении данных об очередности платежа читайте здесь.

Это поле предназначено для уникального идентификатора платежа (УИП). Его проставляют только тогда, когда он установлен получателем средств и доведен до плательщика (п. 1.1 указания Банка России от 15.07.2013 № 3025-У). Для текущих платежей по налогам, сборам и страховым взносам идентификатор не устанавливается. При этом в поле «Код» ставится 0. Оставлять поле незаполненным нельзя — банк не возьмет такую платежку к исполнению.

А вот резервное поле 23 в налоговых поручениях, наоборот, не заполняют.

Подробнее об УИП и о том, чем он отличается от УИН, читайте в этой статье.

- Правила заполнения платежных поручений

- Изменения в КБК

- Заполнение реквизитов банка Федерального казначейства по классификатору БИК

- Платежи в бюджет на казначейские счета с 01.01.2021

- Изменение статуса плательщика и оснований платежа при перечислении в бюджет с 01.10.2021

- Прочие платежи контрагентам-бюджетникам

С 1 января 2021 года предусмотрено изменение для плательщиков-физлиц, не являющихся ИП. Приказом Минфина от 14 сентября 2021 г. № 199н обновлены правила, утвержденные приказом Минфина от 12 ноября 2013 № 107н.

Ранее, чтобы проверяющие могли определить, от кого пришел платеж, физлицо должно было указать свой ИНН. Вместо ИНН можно было заполнить поле 108 «Номер документа, который является основанием платежа», или в поле 22 «Код» внести УИН (при отсутствии УИН допускалось указание адреса проживания или пребывания).

Теперь при отсутствии ИНН и УИН можно указать серию и номер паспорта или СНИЛС.

С 1 января 2021 года для НДФЛ, рассчитываемого по прогрессивной шкале, введены новые КБК.

Приказом от 12 октября 2021 № 236н Минфин добавил в перечень КБК новые коды для перечисления НДФЛ с доходов, превышающих 5 млн. руб. в год:

- для налога: 182 1 0100 110

- для пеней: 182 1 0100 110

- для штрафов: 182 1 0100 110.