Налоговый вычет за обучение: сколько можно вернуть и как это сделать

Содержание:

- План действий

- Экономим деньги, или как вернуть налог за обучение в институте

- Как получить вычет — 2 способа

- Условия получения вычета за обучение

- Какие документы нужны для возврата части средств за обучение через «Госуслуги»?

- Как получить налоговый вычет 13% за обучение?

- Кто может получить налоговый вычет за обучение?

- Как заполнить декларацию на возврат налога за 2020 год по образовательным услугам?

План действий

Вычет удастся получить через один, два или три года после оплаты. Если человек оплатил учебу в 2018 году, вычет он получит в 2019, 2020 или 2021. Процесс займет до 3 месяцев.

Сперва собираются документы. Подать их можно лично — в инспекции, к которой человек относится по прописке, или отправить по почте ценным письмом, приложив опись вложения.

Налоговой дается 3 месяца, чтобы изучить бумаги и решить, получит ли человек вычет.

Если решение положительное, налоговая перечисляет деньги на банковский счет, который указан в заявлении.

Документы для оформления вычета

заверенная копия паспорта: главная и страница с пропиской;

налоговая декларация 3-НДФЛ;

справка 2-НДФЛ, подтверждающая уплату подоходного налога

Если человек сменил несколько мест работы, важно приложить справку из каждого;

заявление на возврат налога с реквизитами счета, на который вернутся деньги;

заверенные копии платежных документов;

заверенная копия договора на обучение с приложениями;

заверенная копия лицензии учебного учреждения, если в договоре не указаны ее реквизиты.. Для вычета за ребенка, брата или сестру список дополнит свидетельства о рождении всех участников и документы, подтверждающие очную форму занятий

Если договор составлен на другого родителя, понадобится копия свидетельства о браке

Для вычета за ребенка, брата или сестру список дополнит свидетельства о рождении всех участников и документы, подтверждающие очную форму занятий. Если договор составлен на другого родителя, понадобится копия свидетельства о браке.

Для компенсации учебы за границей необходимы нотариально заверенные переводы иностранных документов.

Экономим деньги, или как вернуть налог за обучение в институте

Для того чтобы воспользоваться своим законным правом и немного сэкономить на оплате за контракт в институте, необходимо собрать пакет документов и обратиться в местную налоговую службу.

Для студентов, которые учатся на заочной форме и при этом официально трудоустроились — это отличный способ вернуть частично средства, вложенные в образование.

Пакет документов включает в себя:

- справка с места работы о заработной плате;

- заполненная декларация об уплате налогов;

- заполненное заявление на возврат суммы излишне уплаченного налога;

- справка с банковскими реквизитами для перечисления средств;

- копия паспорта и ИНН;

- документ об опекунстве или попечительстве;

- свидетельство о рождении обучающегося (ребенка или ближнего родственника);

- квитанция об оплате учебы с персональными данными плательщика;

- копия договора на обучение. Если в документе не указана форма обучения (очная или заочная), то в этом случае необходимо дополнительно предоставить справку.

Для оформления налогового вычета придётся предоставить ФНС целый пакет документов

Учитывайте, что персональные данные на любых банковских документах (чеки, квитанции, ордеры, договор на обучение, в случае заявления за родственников) должны быть от того человека, который подает заявление на налоговый вычет.

Пример. В семье два работающих человека: мать, отец и один студент 21 года. Но при этом только мать может подтвердить свой официальный доход и ежемесячную оплату налога. Семья может рассчитывать на возврат 13% за обучение из оплаченных подоходных налогов. В этом случае для получения налоговой компенсации именно мать должна оплачивать обучение ребенка и должна быть указана в договоре на обучение как представитель. По крайней мере, на квитанциях должны находиться ее персональные данные с обязательным указанием ФИО ребенка, за которого оплачивается обучение.

Многих граждан, которые имеют законное право на получение налоговой компенсации, интересует вопрос, в течение которого срока можно претендовать на возмещение. Налоговый вычет полагается в течение всего срока обучения, но до наступления 24 летнего возраста в случае компенсации обучения детям или ближним родственникам.

Таким образом, при стандартном пятилетнем обучении ребенка в ВУЗе, сразу после школы, все 5 лет один из родителей может экономить 13% на оплате. При этом также может учитываться и академический отпуск, если он необходимо ученику.

Документы на возмещение можно подать не более чем за три года, предыдущих году подачи декларации, и не раннее года, являющегося первым годом оплаты.

Бывают ситуации, когда по какой-либо причине гражданин не сразу обратился за положенной ему компенсацией. В таком случае можно вернуть сумму сразу за несколько лет учебы, но не больше последних трех. Например, гражданин Иванов платил за обучение сына с 2012-2016 год включительно, но ранее не обращался в фискальные органы. Обратившись в 2017 с заявлением на налоговый вычет, он может рассчитывать на возврат только за 2014-2016 года. При этом предъявить он должен все чеки за эти три года.

Как получить вычет — 2 способа

До 2016 года существовал только один способ возврата налогов за обучение — через налоговую инспекцию и только по истечению года. Теперь можно получать деньги практически сразу, напрямую у работодателя, не дожидаясь начала года. Давайте рассмотрим оба способа и сравним, что лучше.

Через налоговую

Для возврата 13% от понесенных вами расходов на обучение нужно предоставить в налоговую инспекцию пакет документов. После камеральной проверки, максимальный срок которой составляет 3 месяца с момента подачи документов, в течении месяца вам будет перечислен излишне уплаченный налог на банковский счет.

Подавать документы можно в любое время года. Здесь налоговая не вводит никаких ограничений.

Список документов для получения вычета:

- Справка по форме 2-НДФЛ

- Договор с учебным заведением об оказании платных услуг

- Документы подтверждающие ваши расходы

- Декларация по форме 3-НДФЛ

- Заявление о перечисление денег на ваш расчетный счет

Через работодателя напрямую

Сама процедура выглядит следующим образом. После понесенных расходов, не дожидаясь окончания года, нужно отнести документы в налоговую инспекцию для подтверждения права на налоговый вычет. В течении 30 дней происходит проверка и вам выдадут подтверждение, которое нужно отнести своему работодателю.

Далее, с текущего месяца с вас не будет удерживаться подоходный налог, то тех пор, пока вы не исчерпаете право на налоговый вычет полностью.

Важно! Отличием возврата налога на обучения через работодателя является то, что вам не нужно заполнять декларацию 3-НДФЛ и не нужна справка о ваших доходах.

Пример:

Иванов в феврале текущего года понес затраты на обучение на сумму — 100 тысяч рублей. Он предоставил в налоговую инспекцию документы, подтверждающие понесенные им расходы. Через месяц инспекция выдала подтверждение, дающая Иванову право на налоговый вычет в размере 13 тысяч, которое он в марте передал в бухгалтерию по месту работы.

Начиная с этого месяца с него не будет удерживаться подоходный налог и зарплата будет выплачиваться полностью.

Его доход — 30 тысяч в месяц. На руки он получал 26 100, а 3 900 — это 13% налог. С марта месяца Иванов будет получать на руки 30 000 рублей. И так вплоть до июня включительно, пока не будет использовано право на получение налогового вычета в полном объеме.

Важно понимать, что работодатель не имеет право возвращать удержанный налог за более ранние месяца. То есть, если вы принесли уведомление от налоговой в ноябре, то за январь — октябрь текущего года вы ничего не получите.. Те деньги, который работодатель не успеет вам выплатит до конца года, на следующий период не переносятся

Для получения остатка недополученной суммы, нужно будет обращаться в налоговую

Те деньги, который работодатель не успеет вам выплатит до конца года, на следующий период не переносятся. Для получения остатка недополученной суммы, нужно будет обращаться в налоговую.

Пример:

Наш знакомый Иванов с той же зарплатой 30 000 рублей (26 100 — на руки и 3 900 — налог) потратил на обучение 100 тысяч рублей. Он имеет право вернуть обратно 13 тысяч. В октябре он предоставил в бухгалтерию подтверждение от налоговой на возврат налога.

Всего он получит деньги только за 3 месяца (октябрь, ноябрь, декабрь) — 11 700 (3 900 х 3 месяца). Оставшуюся невыплаченную сумму 1 300 рублей он у работодателя получить уже не сможет.

Как лучше и выгоднее

У каждого способа есть свои плюсы и минусы. И ответить однозначно никак нельзя. Каждый налогоплательщик выбирает для себя более удобный или выгодный вариант.

- Вычет через работодателя вы можете начать получать практически сразу, не дожидаясь окончания календарного года. Но если сумма возврата большая и подана во второй половине года, то работодатель может не успеть выплатить полностью все, по причине того, что год закончится. В таком случае для получения невыплаченного остатка нужно будет опять обращаться в налоговую инспекцию.

- Если в течении года у вас запланировано несколько платежей на обучение, то целесообразней все же один раз в следующем году обратиться в налоговую инспекцию и получить вычет сразу за весь год, чем в течении года несколько раз.

- Для получение денег через работодателя вам не нужно заполнять декларацию 3-НДФЛ. Нужно отнести только документы, подтверждающие расходы. Но с другой стороны, вы потратите больше времени на оформление: нужно 2 раза обратиться в налоговую, потом в свою бухгалтерию. В случае получения денег через налоговую вам нужно только ОДИН РАЗ предоставить им пакет документов и ждать перечисления денег.

- Если по истечении года вам все равно нужно подавать декларацию, например для получения имущественного вычета, то логичнее и вычет на обучение включить в нее и получить все деньги за один раз

Условия получения вычета за обучение

Для начала напомним, что вычет можно получить не только за высшее или среднее-специальное образование, его можно получить даже по оплате обучения ребенка в детском саду (письмо Минфина России от 09.06.2011 № 03-04-05/5-414).

Главных условий для вычета два:

- Социальный налоговый вычет позволяет уменьшить доход, облагаемый НДФЛ по ставке 13% (за исключением доходов от долевого участия в организациях), то есть уплачивать налог в меньшей сумме. Таким образом, физлицо должно иметь доходы, облагаемые по ставке 13 процентов, например, зарплату.

- физлицо должно иметь статус налогового резидента (п. 3 ст. 210, п. 1 ст. 224 НК РФ).

Но это еще не все:

Во-первых, у физица должны быть документы, подтверждающие фактические расходы на обучение (пп. 2 п. 1 ст. 219 НК РФ), например, договоры с образовательной организацией.

Во-вторых, у образовательного учреждения должна быть соответствующая лицензия или иной документ, подтверждающий статус учебного заведения.

Однако Минфин против заявления к вычету:

- проценты, уплаченные налогоплательщиком по кредитам, израсходованным на оплату его обучения (Письмо от 02.11.2011 N 03-04-05/7-851);

- проценты, уплаченные банку в виде комиссии за перечисление платы за обучение (Письмо от 30.12.2011 N 03-04-05/9-1132).

Кроме того, если образовательная организация оказывает иные услуги, например, питание, то сумма за необразовательные услуги не может быть зачтена в суммы оплаты обучения для целей предоставления вычета. Такую сумму за необразовательные услуги лучше выделить в договоре отдельной строкой

Чтобы учесть в сумме оплаты за образования и учебные пособия, важно, чтобы стоимость учебных пособий, необходимых для обучения, входила в его стоимость. Желательно также, чтобы она там отдельно не выделялась (Письмо Минфина России от 25.08.2015 № 03-04-05/48936)

Вопрос: Налогоплательщик НДФЛ — налоговый резидент оплачивает обучение ребенка в спортивной секции. Может ли он использовать социальный налоговый вычет, предусмотренный пп. 2 п. 1 ст. 219 НК РФ?

Ст. 84 Федерального закона № 273-ФЗ прямо устанавливает особенности реализации образовательных программ в области физической культуры и спорта. Следовательно, налогоплательщик НДФЛ — налоговый резидент, оплачивающий обучение ребенка в спортивной секции, вправе использовать социальный налоговый вычет, предусмотренный пп. 2 п. 1 ст. 219 НК РФ, при условии, что организация, в которой занимается ребенок, и программа занятий соответствуют требованиям Федерального закона № 273-ФЗ.

Вопрос: Можно ли получить социальный налоговый вычет по обучению у индивидуального предпринимателя, занимающегося образовательной деятельностью, и нужна ли для этого лицензия?

Наличие лицензии или иного документа, который подтверждает статус учебного заведения — одно из условий получения вычета на обучения.

Согласно ч. 1 и 5 ст. 32 Закона об Образовании предприниматель ведет образовательную деятельность непосредственно или с привлечением педагогических работников. В случае привлечения сторонних педагогов ему нужна лицензия. Если же он преподает исключительно сам, то лицензия ему не требуется. Это мнение подтверждают письма Минфина и ФНС (письмо ФНС России от 18.11.2015 № БС-4-11/20124@ и Минфина России от 07.05.2015 № 03-04-05/26529).

Таким образом, гражданин вправе претендовать на получение социального вычета в сумме, уплаченной им за свое обучение у предпринимателя, имеющего соответствующую лицензию, при привлечении им педагогических работников, а также у предпринимателя, ведущего образовательную деятельность непосредственно, вне зависимости от факта наличия у него лицензии.

Напомним, что единственным официальным документом в данном случае будет свидетельство о государственной регистрации индивидуального предпринимателя, в котором в качестве вида экономической деятельности указана образовательная деятельность. Об этом было сказано, например, в письме Минфина России от 18.08.2014 № 03-04-05/41163.

Какие документы нужны для возврата части средств за обучение через «Госуслуги»?

Какие документы нужны для возврата части средств за обучение через «Госуслуги»? Помимо 3-НДФЛ (мы ее заполнили посредством портала «Госуслуги»), понадобятся и другие документы для расчета суммы налога и проверки инспектором ФНС правильности заполнения заявления. Итак, следует подготовить такие бумаги:

- лицензию учреждения (где проводилось обучение);

- договор, подтверждающий оказание образовательных услуг;

- чеки или квитанции, посредством которых можно подтвердить оплату;

- справку 2-НДФЛ.

Этих документов будет достаточно, если учащийся лично подает бумаги. В том случае, когда процедурой занимаются родители, дополнительно нужно предоставить документы, которые подтвердят родство (для законных представителей нужны бумаги для подтверждения опекунства или усыновления), а также справку об очной форме обучения.

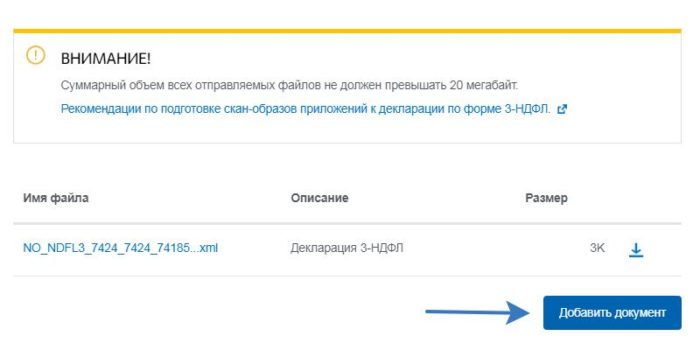

Учитывайте, что все эти бумаги можно подать и через портал «Госуслуги». Как это сделать? Достаточно щелкнуть по кнопке «Добавить документы» и загрузить нужные бумаги в электронном или отсканированном виде. При этом общий объем всех загруженных файлов должен быть менее 20 мегабайтов.

Консультация юриста бесплатно

Как получить налоговый вычет 13% за обучение?

Существует всего два способа оформления социального налогового вычета на получение образования:

- Заполнение налоговой декларации 3-НДФЛ и подача документов в налоговую инспекцию.

- Получение вычета по НДФЛ за обучение через своего работодателя.

Каждый из этих способов имеет свои достоинства и недостатки.

Самостоятельный возврат налога

Основное достоинство получения налогового вычета через налоговую инспекцию – это возможность возврата сразу всей полагающейся по закону суммы за обучение (из ранее уплаченного НДФЛ) на свой расчетный счет.

Недостаток же этого метода заключается в определенной сложности заполнения налоговой декларации 3-НДФЛ, разобраться с которой самостоятельно, порой, не так просто.

Подать заполненную налоговую декларацию с пакетом необходимых документов можно несколькими способами:

- Лично в налоговой инспекции, к которой вы прикреплены по адресу вашей регистрации;

- Через интернет – из личного кабинета налогоплательщика на сайте ФНС, либо на портале государственных услуг;

- Отправить полный пакет документов на возврат налога в налоговую инспекцию Почтой России.

Но самый простой способ вернуть всю сумму вычета за обучение сразу – это обратиться за помощью к налоговому консультанту, который за небольшую плату сделает всё за Вас.

Подача документов на вычет через интернет

Чтобы иметь возможность подавать налоговую декларацию на вычет через личный кабинет налогоплательщика, необходимо заранее позаботиться о регистрации на сайте ФНС. Для этого необходимо обратиться в свою налоговую инспекцию за получением логина и пароля для входа в кабинет.

То же касается и портала госуслуг – регистрацию для доступа к онлайн-сервисам сайта можно пройти в любом ближайшем к Вам МФЦ.

После того, как через личный кабинет все документы будут загружены, система выдаст сообщение о принятии документации, и если все оформлено правильно, то примет их в обработку.

Деньги могут быть перечислены на расчетный счет налогоплательщика не ранее чем через 1 месяц после подачи заявления, этот срок отведен на камеральную проверку представленной документации. Максимальный предусмотренный законом срок возврата налога – до четырёх месяцев.

Получение вычета через работодателя

Основное достоинства данного способа – это его простота: для получение вычета не нужно заполнять декларацию и подавать её в налоговую инспекцию. Но и деньги при этом Вы не получаете сразу, просто с заработной платы какое-то время не будет исчисляться подоходный налог (до тех пор, пока его сумма не достигнет размера вычета).

Чтобы воспользоваться возможностью получения налогового вычета на образование через работодателя, налогоплательщик сперва должен обратиться в налоговую инспекцию, которая в письменной форме подтвердит его право на получение данной налоговой льготы.

Таким образом, нужно собрать следующие документы:

- Справку из налоговой инспекции о праве на вычет;

- Договор на оказание образовательных услуг;

- Квитанции об оплате обучения.

Далее необходимо написать заявление о зачете подоходного налога в счет вычета, и передать его в бухгалтерию по месту своей работы со всеми перечисленными выше документами. Образец заявления можно взять в бухгалтерии.

После сверки документов с налоговой инспекцией и получения от неё положительного решения по вычету, подоходный налог с заработной платы удерживаться не будет. То есть сотрудник будет получать полную зарплату до тех пор, пока вся сумма вычета за обучение не будет исчерпана.

Кто может получить налоговый вычет за обучение?

Регламент получения зачета ранее уплаченного налога и определение термина социально значимого вычета за проведенные расходы, связанные с оплатой образования приведены в ст. 219 НК РФ. По сути, это определенная законодательством конкретная сумма, за счет которой уменьшается сумма подоходного налога за получение гражданином разного рода доходов.

Возможность получения налогового вычета за обучение доступна только для граждан России или её налоговых резидентов, имеющих постоянную регистрацию по месту своего проживания. С перечнем всех видов вычетов доступных на территории РФ для физических лиц можно ознакомиться на этой странице.

Кому положен вычет на оплату обучения

Согласно требованиям закона, налоговый вычет за обучение могут получить следующие категории физических лиц:

- Официально трудоустроенные граждане, регулярно исчисляющие ставку подоходного налога 13% в бюджет страны, и получающие образовательные услуги на платной основе.

- Кормилец семьи, у кого на иждивении находятся несовершеннолетние дети, если он может предъявить все квитанции об оплате за их обучение.

При этом учеба не обязательно должна оплачиваться за счет личных денежных средств, с которых был удержан налог на доходы физических лиц (сокращенно – НДФЛ). В соответствии с Письмом МинФина России №03-04-05/7-238 от 18 марта 2013 года, вычет можно получить, даже если обучение оплачивал супруг или супруга, и все документы оформлены на него / неё.

Ещё одним обязательным условием для получения вычета по НДФЛ за оплату обучения является наличие у образовательного учреждения сертификата и/или лицензии Министерства образования и науки.

Кому социальный вычет не положен

Есть и отдельные категории граждан, которые не могут воспользоваться налоговой льготой за оплату образования. К ним относятся:

- Индивидуальные предприниматели, домохозяйки, безработные и другие физические лица, без официального трудоустройства и заработка, с которого удерживается НДФЛ.

- Люди престарелого возраста, единственным доходом которых является пенсия по старости, следовательно, не уплачивающие подоходный налог.

- Граждане, получающие зарплаты «в конвертах», то есть по устной договоренности со своим работодателем, и не отчисляющие обязательные налоги в государственный бюджет.

ВАЖНО! Если учебная организация не имеет обязательной государственной лицензии и соответствующего сертификата, то налоговый орган откажет в получении вычета за обучение в таком учреждении.

Как заполнить декларацию на возврат налога за 2020 год по образовательным услугам?

Расположенная ниже инструкция будет полезна тем гражданам, кто решил самостоятельно заполнить 3-НДФЛ. Процесс этот несложный и занимает не больше 10 минут.

В декларации много листов, но для возврата НДФЛ по затратам на обучение заполняются:

- титульный;

- первый раздел и приложение к нему с заявлением;

- второй раздел;

- приложение 1;

- приложение 5.

В первую очередь, рекомендуется указать годовой заработок в первом приложении и показать сумму уплаченного подоходного налога за 2020 год. Он будет ограничивать сумму к возврату.

Далее можно обозначить затраты на образование — за себя не больше 120 000, за детей — не больше 50 000 за каждого. Данные заполняются в приложении 5. Если были расходы на лечение, медикаменты, их нужно показать на этой же страницы.

Далее проводится расчет НДФЛ к возврату в разделе 2, сумма переносится в раздел 1 и готовится заявление в приложении к первому разделу.

Инструкция по заполнению

Титульный лист — это обязательная для всех страница, которая отражает реквизиты налогоплательщика, а также данные о самой декларации. Заполнить ее нужно в следующем порядке:

- вверху прописать ИНН;

- указать номер страницы 001;

- корректировка — 0;

- период — 34;

- год — 2020;

- код ФНС — номер отделения налоговой по адресу налогоплательщика;

- код страны — 643;

- категория налогоплательщика — 760;

- ФИО из паспорта;

- данные о рождении из паспорта;

- реквизиты паспорта;

- статус — 1 для резидентов РФ;

- телефон для связи;

- количество заполненных листов 3-НДФЛ;

- количество страниц прилагаемых документов;

- подтверждение достоверности — 1 для личной подачи налогоплательщиком, 2 для передачи через доверенное лицо.

Образец заполнения титульной страницы можно посмотреть в примере ниже.

Ниже в таблице указано, как именно заполнять строки декларации 3-НДФЛ налогоплательщику, который оплатил учебу в 2020 году, и в связи с этим хочет вернуть 13 процентов от затрат в 2021 году.

|

Поле декларации |

Инструкция по заполнению |

|

Раздел 1 |

|

|

010 |

2 – означает возврат НДФЛ. |

|

020 |

КБК — 182 1 01 02030 01 1000 110. |

|

030 |

ОКТМО – посмотреть по адресу. |

|

050 |

Сумма НДФЛ, которая будет перечислена декларанту в связи с его расходами на обучение. |

|

Приложение к разделу 1 |

|

|

095 |

1 – номер заявления. |

|

100 |

Сумма к возврату – из строки 050 разд. 1. |

|

110 |

КБК из строки 020 разд. 1. |

|

120 |

ОКТМО из стр. 030 разд. 1. |

|

130 |

ГД.00.2020 – при подаче декларации 3-НДФЛ за 2020 год. |

|

140 |

Наименование банка, клиентом которого является налогоплательщик. |

|

150 |

БИК банковского учреждения |

|

160 |

Выбирается текущий счет 02. |

|

170 |

Реквизиты расчетного счета для перечисления денежных средств. |

|

180 |

ФИО владельца счета. |

|

Раздел 2 |

|

|

001 |

13 – налоговая ставка, по которой вычисляется налог для возврата. |

|

002 |

3 – выбирается иной доход. |

|

010 |

Заработок за год, согласно приложению 1. |

|

030 |

Налогооблагаемый заработок – обычно та же сумма, что и в предыдущем поле. |

|

040 |

Сумма положенного вычета за обучение – из поля 200 прил.5. |

|

060 |

База для исчисления налога с учетом вычета – стр.030 минус стр. 040. |

|

070 |

Налог к уплате от налоговой базы – стр. 001 * стр. 060. |

|

080 |

НДФЛ, удержанный источниками выплат за 2020 год – из стр. 080 прил.1. |

|

160 |

Налог к возврату – стр. 160 минус стр. 080. |

|

Приложение 1 |

|

|

010 |

13 — ставка, по которой облагается полученный доход. |

|

020 |

Указывается код доход, если это зарплата, то 07. |

|

030, 040, 050, 060 |

Реквизиты организации работодателя из справки 2-НДФЛ. Данную форму нужно взять на работе. |

|

070 |

Общая зарплата за год из п.5 2-НДФЛ. |

|

080 |

Уплаченный НДФЛ за год из п. 5 2-НДФЛ. |

|

Приложение 5 |

|

|

100 |

Расходы за обучение детей – на каждого можно учесть не более 50 000. |

|

120 |

Повторно указывается показатель стр. 100. |

|

130 |

Затраты на свое обучение, а также брата или сестры – не более 120 000. |

|

180 |

Повторно указывается показатель стр. 130. |

|

190 |

Общий вычет – стр. 120 + стр. 180. |

|

200 |

Повторяется показатель стр. 190. |

Пример оформления

Ниже приведен образец заполнения для Петрова Семена Ивановича, который в 2020 году оплатил свое образование в размере 90 000 руб., а также учебу своего ребенка 30 000 руб. В 2020 году он трудился в ООО «Орион» и заработол 900 тыс. руб., с которого уплачен НДФЛ 117 000 руб.

Сумма НДФЛ к возврату = (90 000 + 30 000) * 13% = 15 600 руб.

Пример заполнения: