Выручка и оборот

Содержание:

- Классификация

- Выручка и доход — в чем разница?

- В чем разница между доходом и выручкой?

- Зачем рассчитывать выручку

- Что такое выручка простыми словами, за счет чего она формируется

- Виды выручки

- Как легально уменьшить прибыль?

- Основная разница между понятиями прибыль и выручка

- Доход валовый и чистый

- Объективные теории об источнике прибыли[править | править код]

- Выручка и прибыль

- Чем отличаются показатели EBIT и EBITDA?

- Прочие виды и источники дохода

Классификация

Валовая и чистая выручка

Также под таким понятием подразумевается определенная ценность договора, если вести речь не о финансовых, а об обменных (бартерных) сделках. Данный показатель с точки зрения оценки эффективности предприятия не представляет никакого интереса, поскольку имеются налоги, акцизы и пошлины, которые всегда включены в конечную стоимость товара.

Поэтому они должны извлекаться из покупательской оплаты и отдаваться государству. Все, что после этого остается, носит название – чистая выручка. Именно этот показатель является ключевым в ходе характеристики деятельности организации. Определение всегда носит точный характер и имеет отражение в базовых документах бухгалтерии.

Предельная выручка

Зачастую многие люди, не посвященные в тему экономики, задают вопрос: чистая предельная валовая выручка – это доход или прибыль? Рассмотрим основные аспекты данного показателя.

Выручка предполагает реальные деньги, которые получает продавец.

Понятие «предельный» означает гипотетический. В данной ситуации предельная выручка – это возможный размер денежного вознаграждения, образованный посредством продажи.

В экономической практике для таких целей предусмотрен определенный порядок, в котором проводятся основные расчеты этих показателей.

- Общая (TR) – она определяется в экономической практике достаточно легко и представлена умножением количества реализованных товаров на их цену (стоимость единицы).

- Общие издержки предприятия (TC) – представлены финансовыми затратами, используемыми с целью привлечения капитала, производства и его расширения.

- Прибыль фирмы (PROFIT) – это то, что остается за разностью дохода – (TR) и расхода (TC).

- Дополнительная (MR) – представлена теми средствами, которые компания принимает за счет других проданных продуктов, дополнительных.

- Дополнительные издержки (MC) – это затраченные средства, чтобы изготовить новые единицы продукции, а затем их реализовать.

На основании того, как между собой соотносится дополнительная выручка с дополнительными издержками, компания регулирует количество продукции, которая выпускается.

Такая формула выручки позволяет принимать определенные решения, оценивать платежеспособность и прочие показатели компании более объективно:

- Когда добавочная выручка больше дополнительных расходов, фирма занимается активным расширением производства, поскольку от выпуска дополнительной продукции ее прибыль только возрастает.

- Если эти показатели равны (MC=MR), то фирма принимает решение остановиться в процессе наращивания объемов выпуска.

- Если доход меньше расходов на производства, то необходимо в срочном порядке пересмотреть политику по вопросу количества выпускаемой продукции.

Есть еще одно понятие – валовая выручка. Рассмотрим, что это такое – валовая выручка и прибыль и как они между собой различаются.

Валовая выручка

Она представлена всеми поступившими в кассу средствами от основного вида деятельности компании, при этом не ведется пока учет никаких расходов.

Предположим, что компания работает в сфере розничной торговли и получает деньги в ходе продажи, при этом не учитываются различные расходы (оплата труда персонала, услуги поставщиков, накладные расходы).

Обычно этот параметр не выступает в качестве базового показателя для оценки, но есть ситуации, в которых ее стоит принять во внимание. Существуют статьи расходов, которые в процессе ведения деятельности могут оказать влияние на существующую разницу между понятиями дохода и выручки валовых. Прибыль фирмы (PROFIT) – это то, что остается за разностью дохода – (TR) и расхода (TC).

Прибыль фирмы (PROFIT) – это то, что остается за разностью дохода – (TR) и расхода (TC).

Например, компания, недавно начавшая свою деятельность на рынке, обычно поначалу несет колоссальные затраты, которые должны быть осуществлены перед тем, как она станет прибылью или доходом.

Для формирования других параметров от значения ВВ (выручки валовой) отнимаются остальные параметры, связанные с расходами на приобретение сырья и других элементов производства.

Выручка и доход — в чем разница?

Прежде чем определить отличия между представленными терминами, необходимо разобраться в том, что они означают:

- Выручка — сумма денежных средств, заработанная организацией в результате продажи, производимой продукции или услуг. При расчёте не учитываются расходы компании, поэтому такой термин зачастую называется «грязными деньгами». Во всех случаях является положительной или нулевой величиной, так как она не может быть отрицательной, потому что стоимость продукта всегда положительна. Высчитывается по формуле: В = количество проданных предметов * стоимость единицы продукции.

- Доход — сумма денежных средств, заработанная компанией за определённый период. Представленное значение формируется в результате деятельности предприятия. Также он определяется таким понятием как, «чистые деньги». Таким образом, представленное значение определяет текущее финансовое состояние предприятия. Высчитывается по формуле: Д = выручка — расходы.

Разница между выручкой и доходом предприятия заключается в следующем:

- Полученный результат. Вырученные деньги во всех случаях являются положительной или нулевой величиной. Деньги в свою очередь могут быть, как положительными, так и отрицательными или нулевыми.

- Способы формирования. Сумма выручки формируется в результате основной деятельности предприятия, то есть за счёт продажи, произведённых товаров или услуг. Деньги в свою очередь могут формироваться из активов компании (аренда помещений, депозит в банке, сторонние инвестиции и т. д.) и основной деятельности предприятия.

- Деятельность предприятия. Выручку могут добывать только те предприятия, которые непосредственно занимаются производством и продажей товаров или услуг. Прибыль же могут получать лица, не занимающиеся производством и продажей товаров или услуг.

- Соотношение. Значение выручки практически всегда выше значения полученных денег. В исключительных случаях, она может быть равна доходу. Однако он в свою очередь никогда не будет выше выручки.

Отличия дохода от прибыли:

- Соотношение. Прибыль всегда значительно меньше дохода. Дело в том, что при его расчёте не учитываются расходы предприятия на производство товаров.

- Разница в расчётах. Прибыль считается по формуле: стоимость одной единицы товара * количество проданных товаров. При расчёте используется следующая формула: стоимость производимого товара — расходы на производство.

- Значение для предпринимателя. Прибыль является более значительной величиной для предпринимателя, так как именно эта величина показывает, то, насколько выгодно работает его предприятие. Поэтому предприниматели в основном стремятся к увеличению доходности своего дела.

Рекомендуем посмотреть видео о понятиях:

В чем разница между доходом и выручкой?

Понятие “выручка ” ограничено отношением к поступлениям от реализации товаров или оказанных услуг, выполненных работ.

“Доход” имеет более широкие рамки.

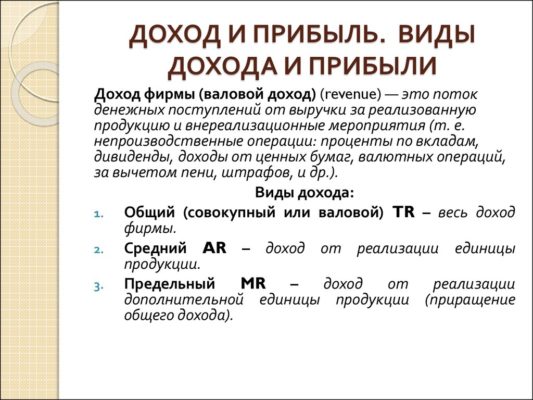

Под валовым доходом понимаются все виды доходов, указанные в предыдущем разделе.

В розничной торговле сумма выручки определяется по поступлениям в кассы компании, фирмы, а чистый доход определяется по сумме реализованных наценок на проданный товар и полученных торговых скидок от поставщиков.

Доходы от финансовой, инвестиционной деятельности также не определяются по сумме средств фактически поступающие на текущий счет, а рассчитываются как окончательный результат операций с финансовым или инвестиционным активом.

В чем отличия

Другим важным отличием понятий выручка и доход является методика их определения. Пример. Списана признанная безнадежной кредиторская задолженность в сумме 50 тысяч рублей. Эта сумма отнесена в состав внереализационного дохода предприятия.

В результате этой хозяйственной операции предприятие не получило материальных благ в виде поступления денежных или материальных средств, что характерно для получения выручки. Основанием для включения этой суммы в доход стало уменьшение обязательств перед поставщиками.

Именно доходы в соотношении с расходами хозяйствующих субъектов по отдельным видам их деятельности и в целом по предприятию, корпорации дают возможность определить ее конечный финансовый результат – обобщающий показатель, больше всего интересующий собственников и пользователей официальной статистической отчетности.

Поэтому правильность понимания и расчета выручки и дохода компании, фирмы, организации и точный ответ на вопрос : «доход и выручка, в чём разница?», имеет первостепенное значение.

Наверх

Напишите свой вопрос в форму ниже

Зачем рассчитывать выручку

Выручка – один из главных показателей деятельности компании, поэтому значение ее расчета нельзя переоценить. Определяя выручку, предприниматель может преследовать такие цели:

- Проведение мониторинга покупательского спроса на товары или услуги. Такое мероприятие поможет оценить, какая продукция более востребована и пользуется спросом, за счет этого можно скорректировать ассортиментную и ценовую политику компании.

- Анализ выручки в динамике. Сравнение объема проданной продукции и вырученных за нее денег в разрезе времени позволяет создать стратегию дальнейших продаж или производства, составить план закупочной деятельности.

- Нахождение финансовой устойчивости компании, определение состояния оборотных средств, обеспечение своевременных расчетов с контрагентами, например, с сотрудниками по оплате труда, с кредитными организациями, с поставщиками и т.д.

- Определение рентабельности предприятия, отдельного проекта или производства. Выручка непосредственно связана с нахождением рентабельности. При расчете коэффициентов рентабельности применяются формулы, использующие величину выручки. На основе полученных данных делаются выводы об эффективности бизнеса.

Показатели выручки в финансовой отчетности компании позволяют руководству оценить потенциал дальнейшего развития, разработать стратегический план действий. Кроме того, эта информация может потребоваться деловым партнерам, инвесторам, контролирующим инстанциям и кредиторам.

Что такое выручка простыми словами, за счет чего она формируется

В общем смысле термин «выручка» означает поступление денег за проданные товары, выполненные работы или оказанные услуги. Но сюда же можно отнести и иные, полученные предприятием средства.

Различают несколько источников получения выручки:

1 От основной деятельности. Это все деньги, которые получил предприниматель или фирма за реализованную продукцию или оказанные услуги по основному профилю деятельности.

Пример:

Автомастерская по ремонту «Ваша машина» в сентябре выполнила техобслуживание 18 автомобилей. У восьми автомобилей заменили масло, цена этой услуги 650 руб. Покраска одной машины обошлась хозяину в 35 тыс. руб. Удаление царапин на трех машинах стоила владельцам по 4000 руб. Стоимость ремонта остальных техсредств составила 72 тыс. руб. Всего за сентябрь автосервис заработал: (8 * 650) + 35000 + (3 * 4000) + 72000 = 124200 руб. Это и будет выручка компании.

2 Инвестиционная выручка. Получается в результате инвестиционной деятельности. Это те средства, которые могут возникнуть от вложения денег и последующей продажи внеоборотных активов: земельных участков, зданий, помещений, станков, а также нематериальных активов, например, прав собственности на изобретение. Сюда же относятся денежные поступления от выпуска долгосрочных ценных бумаг, длительных финансовых вложений в сторонние организации.

Продолжим наш пример:

владелец автосервиса «Ваша машина» за 10 тыс. руб. приобрел автомобиль «Ниссан» в аварийном состоянии и поставил его на баланс фирмы. В течение трех месяцев машина была полностью восстановлена, а затем продана за 70 тыс. руб. Можно сказать, что компания осуществила инвестиции, которые принесли 70 тысяч выручки. Для определения выручки цена приобретения не имеет значения, учитываются только вырученные деньги.

3 Финансовая выручка. Образуется за счет участия компании в финансовых вложениях на краткий период, в выпуске и выбытии краткосрочных ценных бумаг. Сюда же относится предоставление займов другим компаниям на период до 1 года. Так, СТО «Ваша машина» выдала займ индивидуальному предпринимателю Игнатову в размере 200 тыс. руб., сроком на 6 месяцев, под 15% годовых. Деньги, полученные от этой операции, будут являться финансовой выручкой автосервиса.

Выручка всегда больше или равна нулю, она не может принимать отрицательного значения, так как оплата за товары или услуги сразу, или через некоторое время поступает на банковский счет либо в кассу предприятия.

Выручка складывается из двух позиций:

- цены закупки продукции (сырья) и материалов для ее выработки;

- добавочной стоимости, которая включает внутренние расходы компании (зарплату, налоги, амортизацию, арендные платежи и т.д.).

Полученная добавочная стоимость представляет собой наценку, которую продавец «накручивает» на товар.

Найдем выручку от реализации двух сортов колбасы ООО «Мясные продукты»:

| Наименование продукции | Количество выпуска (кг.) | Себестоимость за 1 кг. | Наценка (в %) | Наценка (в руб.) |

| Сервелат «Ореховый» | 500 | 250 | 30 | 75 |

| Колбаса п/к «Краковская» | 700 | 290 | 30 | 87 |

Определим конечную цену продукции:

- Сервелат будет стоить: 250 + 75 = 325 руб. за 1 кг.;

- Стоимость краковской колбасы будет равна: 290 + 87 = 377 руб. за кг.

Найдем выручку:

- 500 * 325 = 162500 руб. – принесет продажа сервелата;

- 700 * 377 = 263900 руб. можно выручить при реализации краковской колбасы.

Общая выручка составит: 162500 + 236900 = 426400 руб.

Средний размер наценки на товар обычно колеблется от 25 до 100%. Если на продукцию возник ажиотажный спрос, наценка может достигать и 300%, и даже больше.

Виды выручки

Чаще всего определяют валовую и чистую выручку. В предприятиях торговли и общественного питания рассчитывают торговую (розничную) выручку, иначе говоря, выручку от продаж. Некоторые компании получают валютную выручку. Также рассчитывают средний показатель выручки за конкретный период (месяц, квартал, год). Рассмотрим подробнее каждый из этих видов.

Валовая выручка (ВВ)

Иначе ее называют общей, или совокупной выручкой, а также выручкой-брутто. Валовая выручка включает в себя все денежные поступления на расчетный счет и в кассу предприятия, полученные от продажи основной продукции, реализации имущества, вложения средств в ценные бумаги или инвестиционные проекты, других операций. За счет ВВ формируются фонды возмещения затрат предприятия, фонд оплаты труда, фонды накопления и потребления. В нее заложены налоговые платежи, отчисления в бюджет, нераспределенная прибыль.

Показатель валовой выручки отражается в «Отчете о финансовых результатах» компании, в строке 2110.

Чистая выручка

Имеет другое название – нетто-выручка. Она получается, если от валовой выручки отнять следующие компоненты:

- НДС (налог на добавленную стоимость);

- акцизы;

- скидки, предоставляемые покупателям на товар;

- стоимость продукции, возвращенной потребителями.

Показатель чистой выручки применяется при расчете прибыльности или убыточности компании. За счет нее формируется бюджет предприятия. Чистая выручка отражает реальное состояние дел фирмы, ее размер позволяет понять, на какую прибыль можно рассчитывать, стоит ли дальше осуществлять проект, развивать бизнес.

Торговая (розничная) выручка

Этим термином пользуются при определении выручки на предприятиях торговли и общепита, реализующих продукцию в розницу. Иначе она называется выручкой от продаж. Товары продаются потребителям для личного некоммерческого использования. Торговые компании, осуществляющие розничную продажу товаров, могут использовать как наличный, так и безналичный расчет (оплату по банковским картам). При этом применяется контрольно-кассовая техника, и на каждую покупку выдается чек. После завершения рабочего дня кассир снимает показания счетчиков кассы и рассчитывает выручку, отнимая от суммы продаж на конец дня показатель на начало дня. Так находят размер выручки за день. Одновременно кассир делает запись в специальном журнале учета – кассовой книге.

Торгово-розничную выручку за месяц, квартал или год отражает оборотно-сальдовая ведомость.

Отслеживая выручку от продаж в динамике, можно определить, какие товары пользуются спросом, а какие – нет. Анализ поможет составить план закупок продукции, спрогнозировать объемы выпуска при собственном производстве. Размер торгово-розничной выручки от реализации разных товарных групп показывает, насколько востребован имеющийся ассортимент продукции или нужна его корректировка, правильно ли установлены цены на различные виды товаров.

Валютная выручка

Может быть получена от реализации товаров на экспорт, при ведении расчетов в иностранной валюте.

Если компания имеет выручку от проданных за границу товаров, она должна открыть валютный банковский счет. Банк при этом заводит еще один валютный счет – транзитный, он необходим для зачисления оплаты в валюте. Для использования валюты происходит списание с транзитного счета на валютный либо на расчетный счет в рублях.

Расчет полученной в валюте выручки нужен для определения рентабельности экспортных операций.

Чистая валютная выручка-нетто образуется как разница валютной выручки-брутто и расходов на экспорт, произведенных в иностранной валюте. К таким расходам можно отнести затраты на перевозку, страховку, хранение грузов, уплату комиссионных и брокерских вознаграждений, таможенные сборы.

Среднемесячная и среднегодовая выручка

Рассчитывается для того, чтобы отследить динамику продаж, проанализировать эффективность сбыта продукции.

Среднемесячная выручка находится как сумма выручки за все месяцы года, поделенная на 12 месяцев. Среднегодовая выручка обычно рассчитывается за 2 – 5 лет. Для этого берется общий объем выручки за эти года, и делится на количество лет. Данные расчета позволяют оценить эффективность деятельности компании в долгосрочной перспективе.

Как легально уменьшить прибыль?

Казалось бы, законодательство четко определяет порядок признания доходов и расходов. Однако пространство для маневра все-таки остается и налоговая оптимизация может помочь компании сэкономить значительные суммы. Вот лишь один из примеров легальной оптимизации.

Организация решает провести реконструкцию производственного здания. Для этого заключается договор со сторонней компанией на реконструкцию. В результате выполненных работ получается объект основных средств.

Соответственно, расходы невозможно списать в текущем периоде, т. к. стоимость основных средств списывается путем начисления амортизации. Получается, что организация потратила огромные деньги, но на бумаге она все равно осталась прибыльной, т. к. списание этих затрат растянется на многие годы.

Организация может заключить с подрядчиком два договора:

- На реконструкцию. Сюда будут входить создание проекта, демонтаж стен и перекрытий, строительные работы, перепланировка и т. д.

- На ремонт. Этот договор включает в себя покраску стен, замену полов, сантехники, окон, установку оборудования и т. д.

С реконструкцией ничего не поделаешь: данные затраты придется списывать путем амортизации. А вот расходы по ремонту организация сможет принять к учету сразу после их совершения. Это позволит снизить налог на прибыль в текущем периоде и оставить сэкономленные деньги в обороте (что фактически означает получение беспроцентного кредита от государства).

А вот так делать нельзя

Пример из предыдущей главы не нарушает ни один закон РФ и совершенно легален. Для наглядности приведем пример незаконного уменьшения налогооблагаемой прибыли.

Производственная организация создает свою дочернюю компанию в оффшорной зоне с нулевой ставкой налога на прибыль. Вся произведенная продукция продается по себестоимости своей «дочке». Та, в свою очередь, занимается реализацией конечному потребителю. В результате компания, находящаяся в РФ, по документам еле сводит концы с концами, а маленькая оффшорная контора получает огромную прибыль.

Естественно, такой метод незаконен. Да, компания имеет полное право продавать свою продукцию кому угодно, однако налоговые органы очень быстро заинтересуются методами ценообразования. Если цена реализации окажется значительно ниже рыночной, да еще и выявится связь этих двух компаний, организатору такой схемы будут грозить серьезные неприятности. Но не секрет, что в российских реалиях большую роль играют связи наверху.

Основная разница между понятиями прибыль и выручка

Для того чтобы лучше понимать отличия рассматриваемых экономических показателей друг от друга, необходимо ознакомиться с их значением. Умение разбираться в тонкостях экономики позволяет предпринимателю построить успешный бизнес.

Что такое прибыль, ее основные виды

Деятельность каждой компании направлена на получение дохода. Данный экономический показатель отражает общую сумму денежных средств, полученных благодаря основному и дополнительному направлению деятельности фирмы. Прибыль представляет собой разницу между этим показателем и статьей сопутствующих затрат. К последней статье относятся все производственные издержки, оплата труда сотрудников и налоговые выплаты.

Далеко не все производственные компании и коммерческие структуры получают положительную прибыль. В некоторых случаях даже при получении крупного дохода, прибыль компании приравнивается к нулевой отметке. Гораздо хуже, когда данный показатель имеет отрицательное значение. Как уже было сказано выше, основным источником прибыли является доход компании, из которого вычитают все затраты, связанные с ведением бизнеса. Однако в экономической теории приводится информация о факторах, которые формируют дополнительные источники прибыли. К таким факторам можно отнести:

- Уникальность предложения компании.

- Умение владельца фирмы адаптироваться к изменению экономических условий.

- Уровень финансовых вложений в производственный процесс.

- Уровень занятости выбранной ниши.

Разница между выручкой и прибылью заключается в том, что последний показатель включает в себя не только основные, но и дополнительные финансовые источники. Специалисты в сфере экономического анализа выделяют пять основных видов прибыли. Бухгалтерская форма показателя используется исключительно при составлении финансовых отчетов. Данный вид прибыли часто применяется при расчете величины налоговых платежей. Для того чтобы определить величину этого показателя, необходимо от общей суммы выручки компании отнять все прямые затраты на производство. Расчет экономической прибыли несколько отличается от бухгалтерской формы этого экономического инструмента. В данном случае учитываются как прямые, так и косвенные затраты, связанные с рабочей деятельностью.

Арифметический вид прибыли также имеет уникальную специфику. При расчете этой величины используется валовый доход компании. Четвертым видом данного показателя является хозяйственная прибыль. Для того чтобы найти эту величину, необходимо сложить между собой экономическую и нормальную прибыль. Как правило, такие расчеты составляют для того, чтобы принять решение о том, как потратить денежные средства, поступившие в бюджет. Последним видом прибыли является «стандартный» показатель, величина которого зависит от дохода фирмы.

Прибыль – это разница между выручкой предприятия и затратами на её получение

Прибыль – это разница между выручкой предприятия и затратами на её получение

Что такое выручка (или оборот)

Понятие выручка отсутствует в экономической теории. В сфере предпринимательства и коммерции этот инструмент используется для отображения величины заработка, полученного от основной деятельности фирмы. На основе этой величины дается оценка эффективности хозяйственной деятельности. Также нужно отметить, что именно выручка используется при составлении отчетов.

На сегодняшний день существует два основных способа подсчета величины выручки компании. При использовании кассового метода учитываются все денежные средства, полученные компанией. В том случае, когда компания предоставляет своим контрагентам рассрочку, то кассовая выручка рассчитывается после получения денежных средств. Начисленный метод позволяет учитывать в расчетах как уже полученные денежные средства, так и те финансовые ресурсы, что будут получены после того, как контрагенты реализуют отправленный товар.

В предпринимательской сфере используется два вида выручки. Валовая выручка фирмы – это денежные средства, полученные благодаря продаже товарной продукции или оказанию услуг. Чистая выручка используется лишь при составлении бухгалтерской отчетности. Для того чтобы определить данное значение, необходимо от валовой прибыли отнять затраты на оплату акцизов, налоговых пошлин и косвенных налогов.

Доход валовый и чистый

Доход показывает, на какую величину за отчетный период вырос капитал предприятия. Он может быть валовым. Не облагаемый налогом валовый доход будет равен чистому.

Отметим, что доход, равно как и выручка, всегда является положительным экономическим показателем, тогда как прибыль может быть и отрицательной в случае убыточного вида деятельности. Этим отличается валовый доход от прибыли.

После вычета налоговых и других обязательных платежей доход становится чистым. Тогда он подразделяется на три составляющие:

- Затраты на оплату труда и социальную политику предприятия или фонд потребления.

- Полученные от успешной инвестиционной деятельности денежные средства или инвестиционный доход.

- Затраты на страховые взносы или страховой доход.

Объективные теории об источнике прибыли[править | править код]

Объективные теории объясняют происхождение прибыли некими внешними причинами, так или иначе связанными с нарушениями конкурентного равновесия.

Конъюнктурные теорииправить | править код

В условиях рыночного равновесия весь доход фирмы распределяется между различными факторами соответственно их предельному продукту. При этом не возникает ни прибыль, ни убыток. Если в результате каких-то внешних причин изменилась рыночная конъюнктура (например, произошло повышение спроса на товар из-за случайного упоминания известными людьми), это приведёт к изменению как цены, так и выручки. Однако цены факторов производства не изменились, их производительность также осталась неизменной. Таким образом, нет причин выплачивать владельцам факторов доход сверх прежнего. Следовательно, у фирмы остаётся некая часть, не доставшаяся никакому фактору. Это и есть прибыль или убыток фирмы.

Монополияправить | править код

Одно из объяснений появления прибыли связано со ссылками на несовершенство конкуренции. Прибыль получается фирмой вследствие нарушения конкурентного равновесия из-за доминирования на рынке с элементами диктата цен вплоть до полной монополии.

Капиталправить | править код

Общепринятой в XVIII—XIX вв. была трактовка «прибыли на капитал» как третьей составной части валового дохода наряду с заработной платой и рентой. Экономисты того времени не делали различия между явными и неявными затратами и считали прибылью излишек, получаемый капиталистом после возмещения расходов. «Прибыль на капитал» А. Смит (1723—1790), Н. У. Сениор (1790—1864) и Дж. С. Милль (1806—1873) разделяли на процент на вложенный капитал — «вознаграждение за воздержание» предпринимателя от расходования собственного капитала на текущее потребление; и на предпринимательский доход — плату за управление предприятием и несение определённого делового риска.

О той же триаде прибыли писал и И. Г. фон Тюнен во 2-м томе своего «Изолированного государства». Однако большинство авторов, даже если упоминали о том, что прибыль распадается на процент и предпринимательский доход, рассматривали их, как правило, вместе, не делая между ними принципиального различия, тем самым под «прибылью» понимая на самом деле процент на капитал. Характерна цитата из популярного в дореволюционной России учебника политической экономии:

Представители классической школы и социалисты XIX века приравнивали предпринимателя к капиталисту. Проще всего это объяснить тем обстоятельством, что в те времена собственники и управляющие фирмами действительно в большинстве случаев были представлены одними и теми же людьми. Однако ещё до А. Смита его соотечественник Р. Кантильон (1680—1734) в работе «Опыт о природе торговли вообще» (издана в 1759 г. в переработанном виде), разделил функции капиталиста и предпринимателя, понимая под последним человека, берущего на себя ответственность (риск) за продажу товара или услуги по заранее непредсказуемой цене.

Прибавочная стоимостьправить | править код

Карл Маркс показал в «Капитале» (1867 год), что основу прибыли составляет прибавочная стоимость, которую капиталист присваивает в форме результата «работы» его капитала. При этом не происходит обмана или принуждения. Прибыль образуется из-за того, что специфический товар «Рабочая сила» способен создавать новую стоимость, размер которой превышает реальный размер стоимости самой рабочей силы. Но прибыль является превращённой формой прибавочной стоимости, а не собственно прибавочной стоимостью, так как часть прибавочной стоимости трансформируется в форму «затрат» — проценты по кредиту, рента, налоги, надбавки к зарплате.

Выручка и прибыль

Они постоянно присутствуют в деятельности всякой фирмы. Сферы финансов, бизнеса и экономики используют их в значении «деньги» (или их эквивалент), которые получает субъект хозяйственной деятельности или физическое лицо.

Бухучет использует эти значения при подсчете выручки и прибыли на уровне бизнеса. Их расчет выполняется также для оценки национальных экономик.

Выручка появляется, когда бизнесом реализованы товары или услуги. А рассчитывается она просто: достаточно перемножить количество проданного товара и цену за его единицу. А прибыль будет рассчитана, когда выполнены все необходимые отчисления и подсчитаны расходы.

Оба показателя задействованы в производственном цикле. Выручка участвует в расчете прибыли, которая, в свою очередь, выполняет роль источника денежных средств для дальнейшего производства и появления новой выручки.

Чем отличаются показатели EBIT и EBITDA?

Существуют еще два показателя, которые активно используются в финансовом моделировании. EBIT (earnings before interest and taxes — прибыль до вычета процентов и налогов) и EBITDA (earnings before interest, taxes, depreciation and amortization — прибыль до вычета процентов, налогов и амортизации основных средств и нематериальных активов) не являются обязательными показателями в финансовой отчетности, однако широко используются инвесторами и аналитиками для более точной оценки финансового положения предприятия.

Существуют еще два показателя, которые активно используются в финансовом моделировании. EBIT (earnings before interest and taxes — прибыль до вычета процентов и налогов) и EBITDA (earnings before interest, taxes, depreciation and amortization — прибыль до вычета процентов, налогов и амортизации основных средств и нематериальных активов) не являются обязательными показателями в финансовой отчетности, однако широко используются инвесторами и аналитиками для более точной оценки финансового положения предприятия.

На практике EBIT и EBITDA используются для более точного расчета величины налога. К примеру, крупная организация, имеющая филиалы в различных странах, сталкивается с тем, что системы налогообложения, как правило, очень сильно отличаются, и чистая прибыль как показатель доходности становится бесполезна.

В такой ситуации вычисляется так называемая очищенная прибыль – EBIT. Это размер прибыли до уплаты налогов и процентов. Однако EBIT – не окончательный показатель. Существует еще более «очищенная» прибыль – EBITDA, учитывающий дополнительно расходы на амортизацию основных средств.

СОВЕТ: Эти показатели помогают оценить финансовое состояние фирмы независимо от системы налогообложения, долговых обязательств и инвестиций.

У этого показателя есть и еще одно важное практическое преимущество. Так как размер налога обычно рассчитывается на основании чистой прибыли, многие предприниматели занижают ее размер в отчетах за сет увеличения расходов

Однако EBITDA не привязан к размеру чистой прибыли, соответственно, с его помощью можно боле надежно вычислить истинное состояние финансов компании.

Прочие виды и источники дохода

Прочую классификацию доходов и источники их получения рассмотрим в следующей таблице:

| Критерий классификации | Вид дохода | Источник дохода |

|---|---|---|

| пополучателюдохода | доходы государства |

|

| доходы юридических лиц |

|

|

| доходы физических лиц |

|

|

| похарактеристикеисточникадохода | факторные |

|

| нефакторные (не связанные с производством или иной коммерческой деятельностью) |

|

|

| поучастиюполучателядоходав егоформировании | пассивные (получение дохода не требует ежедневной деятельности) |

|

| активные (получение дохода требует вложения сил, знаний, навыков) | все виды деятельности человека, за которые осуществление которых выплачивается материальное вознаграждение |