Мультипликаторы для инвесторов. анализ акций и компаний

Содержание:

- Понятие

- Кто использует EBITDA

- EBITDA Formula and Calculation

- What Is EBITDA/EV Multiple?

- Где можно посмотреть ЕБИТДА?

- The Top 12 Valuation Multiples

- Как рассчитывают мультипликаторы на основе EBITDA

- Оценка стоимости компании на основе рыночной капитализации

- Акции в рублях

- Мультипликатор P/BV

- Price / Cash Flow

- Модификации показателя[править | править код]

- Практика применения

Понятие

EBITDA – что это такое и как рассчитать? Для начала дадим определение, которое вы могли уже видеть в различных справочниках или на Википедии.

EBITDA – аналитический показатель, показывающий объем прибыли предприятия без учета расходов на уплату процентов по займам, налога на прибыль и амортизационных отчислений. Именно так и расшифровывается это сокращение: Earnings before Interest, Taxes, Depreciation and Amortization.

Эта прибыль вычисляется на основе бухгалтерских документов, соответствующих либо американскому стандарту US GAAP, либо регламентам Международных стандартов финансовой отчетности (или сокращенно МСФО).

При желании EBITDA можно узнать и при использовании бухгалтерского баланса, составленного по правилам, РСБУ. О том, как это сделать, вы узнаете дальше.

Итак, что же отражает этот показатель?

С помощью EBITDA мы получаем возможность оценить сравнительно «чистую» эффективность компании за отчетный период, без учета особенностей налоговой системы государства, в котором ведет свою деятельность фирма, ее долговой нагрузки и безденежных статей бухгалтерского учета.

Таким образом, мы можем продемонстрировать денежные потоки любого бизнеса.

Потому этот показатель и является столь популярным среди западных инвесторов, банков и финансовых аналитиков, хоть он и не относится к стандартам МСФО или US GAAP, а лишь рассчитывается на основе документации, созданной по этим регламентам. EBITDA позволяет хорошо оценить привлекательность компании для ее поглощения, выдачи кредита или вложения средств. Кроме того, она достаточно просто и быстро рассчитывается, что является еще одним его преимуществом, но уже для бухгалтеров.

Но у любой медали есть и обратная сторона – при расчете этого показателя возможно искажение реального положения дел того или иного предприятия. Во многом это связано как раз с амортизационными отчислениями – в некоторых отраслях расходы на покупку и модернизацию основных фондов (оборудования, инфраструктуры и зданий) могут оказывать значительное влияние на величину прибыли.

Но можно упустить из виду этот момент, если оценивать эффективность фирмы лишь по EBITDA.

А потом после поглощения компании или инвестиций в ее деятельность обнаружить, что ввиду специфики отрасли, к которой относится предприятие, для него требуются огромные средства на обновление и улучшение средств труда, и по этой причине ожидаемая прибыль будет значительно меньше.

Потому EBITDA хорошо годиться для «первого знакомства» и быстрой оценки фирмы, но дальнейшая деятельность потребует от вас более глубокого анализа эффективности компании и перспектив ее развития.

Однако стоит повториться, что, несмотря на указанный выше недостаток, она неплохо выполняет свою работу при оценке способности фирмы обслуживать долг или при бенчмаркинге – сопоставлении показателей компании с эталонными и сравнении ее с другими предприятиями в той же сфере деятельности.

Следует помнить, что EBITDA, в силу своего быстрого расчета, является «экспресс-тестом» платежеспособности фирмы, который используют некоторые иностранные банки.

Потому, если ваша компания планирует взять заем за границей, то рассчитать и проанализировать его нужно обязательно.

Кто использует EBITDA

Кому выгодно использовать такой показатель, как EBITDA? Прежде всего компаниям с большими затратами, которые списывают активы в течение длительного периода времени. Для компании с большими авансовыми затратами показатель EBITDA стал возможностью сделать их бизнес более заманчивым.

Фактически, с помощью EBITDA происходит сокрытие затрат. Но с другой стороны, если бы инвесторы смотрели на бизнес с точки зрения реального денежного потока, он был бы уже не таким привлекательным. По мнению некоторых экспертов, этот показатель ведет к краху.

Но несмотря на все предупреждения, инвесторы зачастую прибегают именно к этому показателю в оценке компании. И причина кроется в том, что с помощью EBITDA можно определить, сможет ли компания в будущем позволить себе реинвестировать средства, развивать свой бизнес и обслуживать свои долговые обязательства.

Помимо этого, с помощью сравнительной оценки можно определить положение компании в ее отрасли. Основная задача такой оценки заключается в том, чтобы определить стоимость бизнеса на основе рыночной стоимости похожих компаний. В сравнительной оценке используются два основных компонента – определение рыночной стоимости и нахождение компании для сравнения.

Компании, которые работают в одной и той же сфере, могут отличаться друг от друга такими показателями, как потенциал роста, возможные риски и денежные потоки. Поэтому необходимо как-то смягчить эти показатели, чтобы провести сопоставление нескольких фирм. Для чего это делается? Для того, чтобы оценить компанию, к примеру, для будущих инвестиций на рынке акций.

Рекомендованные для вас статьи:

- Методы фундаментального анализа и его Критика

- Фундаментальный анализ фондового рынка

- Фундаментальный анализ ценных бумаг

- Что такое Коэффициент P/S (цена / выручка) и Как его применять

- Фундаментальный анализ областей экономики

Насколько важна EBITDA

Показатель EBITDA отлично подходит для анализа различных компаний в одной отрасли. Он не показывает систему налогообложения компании и не отражает долговую нагрузку на предприятие, но может показать объем прибыли, как показатель популярности компании в секторе, как потенциал.

К примеру, есть 2 компании, которые выставляют показатели в 60 млн и 10 млн. Если посмотреть на прибыль в процентах, то вторая компания может приносить больший процент, но первая компания демонстрирует популярность и объемы продаж / услуг, которые продаются в 6 раз больше. И, возможно, амортизации, налогов и прочего у нее тоже больше. Тем не менее в следующем квартале стоит ей сократить выплату налогов или амортизации – ее прибыль имеет все шансы увеличиться вдвое.

Существует много мнений относительно этого показателя, Международные стандарты финансовой отчётности (IFRS), а также правила ведения бухгалтерского учёта США (US GAAP) выступают против учета этого показателя. Собственно, EBITDA не входит в бухгалтерию.

Разносторонние мнения говорят о том, что показатель финансовой отчетности Earnings Before Interest, Taxes, Depreciation and Amortization работает, но использовать его можно не всегда, а также он необходим в сравнении с предыдущими показателями и другими компаниями в секторе, являясь скорее дополнительным инструментом при фундаментальном анализе акций компании.

EBITDA Formula and Calculation

EBITDA is calculated in a straightforward manner, with information that is easily found on a company’s income statement and balance sheet.

EBITDA

=

Net Income

+

Interest

+

Taxes

+

D

+

A

where:

D

=

Depreciation

A

=

Amortization

\begin{aligned} &\textit{EBITDA} = \text{Net Income} + \text{Interest} + \text{Taxes} + \text{D} + \text{A} \\ &\textbf{where:} \\ &\text{D} = \text{Depreciation} \\ &\text{A} = \text{Amortization} \\ \end{aligned}

EBITDA=Net Income+Interest+Taxes+D+Awhere:D=DepreciationA=Amortization

EBITDA

=

Operating Profit

+

DE

+

AE

where:

DE

=

Depreciation expense

AE

=

Amortization expense

\begin{aligned} &\textit{EBITDA} = \text{Operating Profit} + \text{DE} + \text{AE} \\ &\textbf{where:} \\ &\text{DE} = \text{Depreciation expense} \\ &\text{AE} = \text{Amortization expense} \\ \end{aligned}

EBITDA=Operating Profit+DE+AEwhere:DE=Depreciation expenseAE=Amortization expense

Key Takeaways

- EBITDA is a widely used metric of corporate profitability

- EBITDA can be used to compare companies against each other and industry averages.

- Also, EBITDA is a good measure of core profit trends because it eliminates some extraneous factors and allows a more «apples-to-apples» comparisons.

- EBITDA can be used as a shortcut to estimate the cash flow available to pay the debt of long-term assets.

What Is EBITDA/EV Multiple?

The EBITDA/EV multiple is a financial valuation ratio that measures a company’s return on investment (ROI). The EBITDA/EV ratio may be preferred over other measures of return because it is normalized for differences between companies. Using EBITDA normalizes for differences in capital structure, taxation, and fixed asset accounting. The enterprise value (EV) also normalizes for differences in a company’s capital structure.

Key Takeaways

- The EBITDA/EV multiple is a financial valuation ratio used to calculate a company’s ROI.

- EBITDA/EV ratio is more complicated than other return measures, but it often used because it provides a normalized ratio for measuring the operations of different companies.

- The enterprise value (EV) ratio harmonizes within the capital structure of a company.

Где можно посмотреть ЕБИТДА?

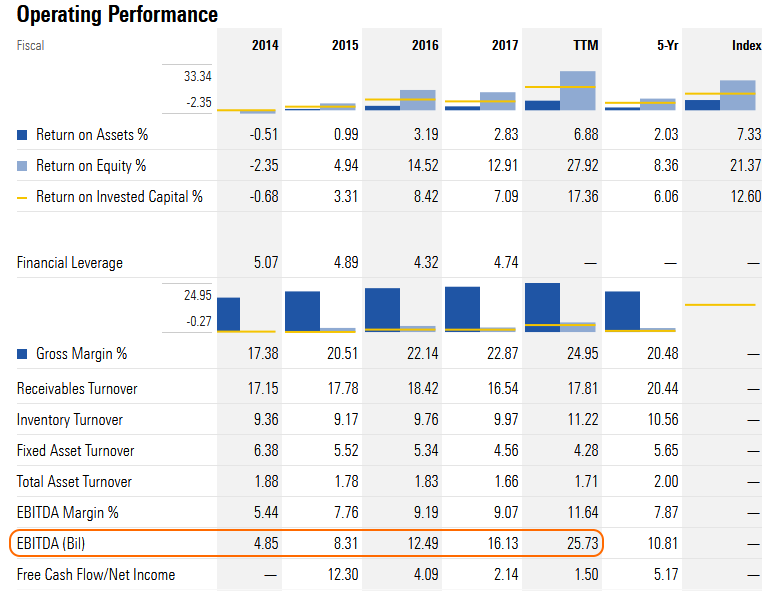

В случае известных зарубежных компаний искать их отчетность и считать показатель самому необходимости нет — в интернете есть несколько бесплатных финансовых сайтов с его значением. Для примера возьмем крупную компанию Амазон и выясним, где можно посмотреть для нее показатель прибыли.

2. morningstar.com

Этот сайт удобен тем, что позволяет смотреть значения показателя за последние 10 лет, т.е. в данном случае с 2008 по 2017 год. Видно, что ЕБИТДА компании Amazon даже в последние годы растет бурными темпами.

3. finbox.io

Этот сайт позволяет сравнивать прибыль EBITDA разных компаний за промежуток до 10 лет. Для примера сравним значение показателя у Амазон с компаниями Ebay и Google:

Отсюда можно заключить, что у Ebay показатель прибыльности практически не изменился — и если в декабре 2008 года компания обходила Амазон, то через 10 лет уступает последней в несколько раз. Alphabet (Google) тоже вырос, однако рос с заметно меньшей скоростью, чем Амазон. Очевидно, что акции Амазон на рассматриваемом отрезке должны были вырасти лучше всего — и действительно, рост с июля 2008 по июль 2018 при реинвестировании дивидендов составил около 2500%. Акции Alphabet при этом выросли «всего» на 350%, акции Ebay на 200%.

Плюсы и минусы показателя

Плюс показателя в том, что из него можно быстро понять, прибыльна компания или нет, и посмотреть доход в абсолютном выражении. Как видно из примера выше, на длинных промежутках времени прибыльность компании по показателю хорошо коррелирует с курсом ее акций.

Однако без вычета амортизации действительность несколько искажается, поскольку предполагается, что средства на замену своих мощностей фирма добудет как-нибудь потом. Чем чаще требуется замена и чем более дорогостоящим является оборудование, тем больше вносимое амортизацией искажение. Не отражает этот вид прибыли и закредитованность фирмы, т.е. выплачиваемые государству и кредиторам проценты, а также потребность в новых заемных средствах.

Стоит ли использовать ЕБИТДА для принятия инвестиционных решений? Это можно делать, однако следует учитывать и другие фундаментальные показатели. К примеру, сильный рост компании не может продолжаться бесконечно, хотя формальный перенос многолетнего увеличения EBITDA в будущее предскажет такой вариант. Кстати, указанные выше недостатки привели к различным модификациям показателя, например EV/EBITDA или EBITDA Margin.

В таблице ниже показаны основные пользователи отчетности, вид дохода, который они получают, степень информативности показателя для конкретных пользователей и альтернативные варианты. Это не означает, что перечисленные показатели единственные, но они являются важными сигналами при принятии решения об инвестировании.

| Пользователь отчетности | Вид дохода | Использование показателя EBITDA | Альтернативные варианты |

| Акционер | Дивиденды | Мало информативен | Чистая прибыль, политика компании по выплате дивидендов |

| Акционер | Увеличение стоимости акций | Информативен в динамике, а также в сравнении с аналогичными компаниями | EBIT, чистая прибыль, чистые денежные потоки, политика компании по выплате дивидендов |

| Кредитор | Процентные платежи | Информативен, но меньше, чем EBIT | EBIT |

| Менеджмент | Заработная плата, премии | Достаточно информативен | OIBDA |

| Мажоритарные собственники | Денежные потоки | Наиболее информативен | Чистая прибыль, чистый денежный поток |

The Top 12 Valuation Multiples

Before I get into the valuation multiples, I want to highlight the relationship between enterprise value and equity value multiples.

Computationally, it’s important to recognize the connection between the numerators and denominators used in calculations. Since enterprise value sums the value available to debt and equity holders, the denominators used in enterprise value ratios typically include earnings available to both types of stakeholders (like EBITDA or EBIT).

Likewise, equity value multiples aren’t usually computed using income before interest expense because shareholders can’t claim earnings before paying interest on the issued debt.

You can blame it on my investment banking, but in practice, I prefer to discuss valuations based on enterprise value multiples. There are exceptions of course, such as commercial banks and investment funds wherein enterprise value multiples are difficult to calculate and therefore less meaningful.

Why the preference for enterprise value multiples you ask? Enterprise value multiples have two key advantages over equity value multiples:

Adjust for Differences in Capital Structure

Enterprise value multiples aren’t easily skewed by differences in capital structure (the mix of debt and equity). All other things being equal, firms with more debt in their capital structure will have higher P/E multiples since their returns on equity will be higher.

While that’s not all bad, it can make it more difficult to compare valuations based on operating performance and earnings.

Don’t Assume That Equity Definitely Has Value

Enterprise value multiples don’t immediately assume that the equity of a business has value. This can be a dangerous assumption. For example, a firm may have $10 in EBITDA, $2 in Net Income, and $60 in debt. Similar firms in the sector may trade at EBITDA multiples around 5x and P/E multiples of 10x.

If an investor relied only on the P/E multiple to estimate the value of equity, they would conclude that the equity is worth $20 ($2 Net Income * 10x P/E multiple). If they used the EBITDA multiple they would accurately conclude that the firm is insolvent and that the equity is actually worthless.

Here’s the math that would lead them there:

Debt = $60EBITDA = $10 x 5xSelected EBITDA multiple = 5xEnterprise Value = EBITDA x EBITDA multiple = ($10 * 5x) = $50Equity Value = Enterprise Value – Debt = $50 – $60 = -$10

That said, equity value multiples are still useful when these two weaknesses aren’t of concern. Equity multiples are also more popular in the news media since they’re easier to compute and minority shareholders can’t influence capital structure decisions.

Lastly, enterprise value multiples are not meaningful for most stocks in the financial sector since stocks in this sector have a large amount of debt in their capital structure. That’s why I’ve picked a mix of six commonly-used enterprise value multiples and six equity value multiples for this list.

For multiples that use earnings in the denominator, it’s common to compute ratios using historical and forecasted data. Historical valuation multiples are calculated based on the last twelve months (LTM) of data.

Forecast or forward (Fwd) multiples are typically based on the nearest fiscal year or the fiscal year after next fiscal year. Valuation ratios vary significantly by Sector, so it’s important to adjust expectations accordingly.

Как рассчитывают мультипликаторы на основе EBITDA

Коэффициенты, используемые для сравнения компаний, называют мультипликаторами. Некоторые из них рассчитывают с применением EBITDA.

EBITDA interest

Это показатель покрытия к процентам или иначе — охват EBITDA. Он показывает, обладает ли компания достаточной прибыльностью для погашения расходов по процентам.

Для расчёта применяют следующую формулу:

EBITDA interest = EBITDA ÷ Процентные платежи

Иногда применяют формулу такого вида:

(EBITDA + лизинговые платежи) ÷ (платежи по кредитным процентам + арендные платежи)

Значение больше 1 свидетельствует о наличии достаточного капитала для закрытия процентных расходов. Коэффициент показывает, во сколько раз «грязная» прибыль превышает расходы на уплату процентов.

Важно понимать, что это относительный показатель, и он не всегда соответствует действительности. При расчёте EBITDA не считают расходы на амортизацию

Допустим EBITDA interest превысил 1. Теоретически компания способна уплатить кредитные проценты. Но в реальности окажется, что компания большую часть прибыли тратит на замену изношенного оборудования. Денег на выплату процентов не хватит.

EV/EBITDA

Этот коэффициент показывает период окупаемости инвестиций — за какое время чистая прибыль компании окупит совокупные затраты на приобретение компании. Показатель применяют инвесторы при рассмотрении инвестиционных решений.

Для расчёта сначала высчитывают EV — рыночную стоимость:

EV = сумма капитализации* + (краткосрочные долги + долгосрочные долги – денежные средства и их эквиваленты) + доля меньшинства**

* рыночная стоимость общего количества акций

** доля акций, принадлежащая внешним владельцам

Зная рыночную стоимость и EBITDA, можно рассчитать период окупаемости инвестиций — EV/EBITDA. Результатом станет количество лет, за которые инвесторы окупят вложения в приобретение компании.

EBITDA margin

Данный коэффициент показывает рентабельность компании до всех отчислений. С его помощью можно примерно оценить доходность деятельности компании.

Считают EBITDA margin по формуле:

EBITDA margin = EBITDA / Выручка от продаж × 100

EBITDA margin — относительный показатель в процентах. Когда значение рентабельности выше 12 — компания прибыльная, если ниже 12 — компания может уйти в «минус» и стать убыточной.

Debt/EBITDA

Коэффициент отображает уровень закредитованности компании и её способность к обслуживанию и закрытию долгов. Коэффициент помогает определить, за какой срок компания сможет погасить текущий долг без учёта дополнительных инвестиций.

Формула расчёта:

Debt/EBITDA = суммарные долги компании / EBITDA

Чем выше полученное значение, тем сильнее долговая нагрузка. Соответственно, риск банкротства компании выше. ЦБ РФ признаёт чрезмерно закредитованными организации, у которых Debt/EBITDA превышает 4.

Оценивать следует Debt/EBITDA в динамике. Если показатель стабильно растёт — долги увеличиваются быстрее прибыли. И, наоборот, при стабильном уменьшении очевидно улучшение финансового состояния компании.

Пример отчёта о динамике к снижению закредитованности X5 RETAIL GROUP

Высокий Debt/EBITDA отрицательно влияет и на размер дивидендов, если компания начисляет выплаты от чистой прибыли. Обусловлено это тем, что большой долг обходится дороже в обслуживании. Следовательно, что чем больше компания выплатит процентов, тем меньше будет чистая прибыль и, значит, меньше будут дивидендные выплаты.

В целом, мультипликаторы показывают соотношение рыночной капитализации компании и её финансовых результатов. Это даёт возможность сопоставлять разные компании

Но важно учитывать, что анализ по мультипликаторам следует осуществлять по совокупности показателей.

Оценка стоимости компании на основе рыночной капитализации

Как правило, стоимость компании, рассчитанная по этой методике, оказывается выше. Это объясняется дивидендной доходностью акций и ожиданиями будущих прибылей. Чем больше показатель free float, т. е. доля акций, находящихся на рынке в свободном обращении, тем объективнее будет оценка. Стоимость компании принято обозначать аббревиатурой EV, что расшифровывается как Enterpise Value.

Этот показатель применяется для расчёта популярного среди инвесторов индикатора EV/EBITDA, дающего ориентировочное представление, насколько быстро окупятся затраты на приобретение компании или пакета акций. Иногда используют и такие индикаторы, как EV/Sales и EV/Net Income, где Sales – годовая выручка фирмы, а Net Income – годовая чистая прибыль.

EV равна сумме рыночной капитализации компании и её чистой долговой нагрузки:

EV = MC + ND, где

MC (Market Capitalization) – рыночная капитализация;

ND (Net Debt) – чистый долг.

Знак сложения объясняется тем, что покупателю компании, кроме выкупа акций с рынка, придётся решать и вопросы выплаты долга, поэтому общие затраты равны сумме этих составляющих. В свою очередь, рыночная капитализация равна произведению стоимости одной акции на общее число акций:

MC = ShP х N, где

ShP (Share Price) – цена одной акции;

N – общее количество акций компании.

Чистый долг складывается из краткосрочных и долгосрочных долговых обязательств минус денежные средства и их эквиваленты. Это означает, что чем большими финансовыми ресурсами обладает компания, тем меньше будут затраты покупателя на решение долговых проблем.

ND = TD – Cash

TD = Краткосрочный долг + Долгосрочный долг

Cash – денежные средства и их аналоги;

TD (Total Debt) – долговая нагрузка.

Тогда полная формула выглядит так:

EV = (ShP x N) + TD – Cash

В реальности расчёты не столь просты и понятны для непосвящённых. Например, в них необходимо включать амортизационные отчисления, долю миноритарных акционеров в дочерних компаниях и некоторые другие поправки, но на результат они влияют незначительно. Поэтому мы не будем в них погружаться. Для фундаментального анализа стоимости компании вполне достаточно приведённых примеров.

Акции в рублях

| № | Название | Тикер | Текущ.цена | Изм, день % | Кол-во | Цена покупки | Тек. стоим. | доля,% | Прибыль ₽ | Изм, % | ||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 1 | ПИК ао | PIKK | 1 105.0 | -1.34% | 2704 | 369.7 | 2 987 920 | 4.7 | +1 988 251 | +198.89% | ||

| 2 | НЛМК ао | NLMK | 261.58 | -0.12% | 8997 | 111.14 | 2 353 435 | 3.7 | +1 353 509 | +135.36% | ||

| 3 | Магнит ао | MGNT | 5 365.0 | -0.57% | 427 | 2 337.0 | 2 290 855 | 3.6 | +1 292 956 | +129.57% | ||

| 4 | ФосАгро ао | PHOR | 4 917 | -0.91% | 460 | 2 172 | 2 261 820 | 3.6 | +1 262 700 | +126.38% | ||

| 5 | СевСт-ао | CHMF | 1 656.0 | -0.17% | 1287 | 776.8 | 2 131 272 | 3.4 | +1 131 530 | +113.18% | ||

| 6 | AGRO-гдр | AGRO | 992.4 | + 1.27% | 2047 | 488.4 | 2 031 443 | 3.2 | +1 031 688 | +103.19% | ||

| 7 | АЛРОСА ао | ALRS | 128.81 | + 0.17% | 15735 | 63.55 | 2 026 825 | 3.2 | +1 026 866 | +102.69% | ||

| 8 | Роснефть | ROSN | 549.50 | -0.14% | 3603 | 277.50 | 1 979 849 | 3.1 | +980 016 | +98.02% | ||

| 9 | МРСК Центр | MRKC | 0.4368 | + 1.58% | 4484304 | 0.2230 | 1 958 744 | 3.1 | +958 744 | +95.87% | ||

| 10 | МосБиржа | MOEX | 176.10 | + 0.2% | 10906 | 91.69 | 1 920 547 | 3.0 | +920 575 | +92.06% | ||

| 11 | МРСК ЦП | MRKP | 0.2949 | -0.51% | 6480881 | 0.1543 | 1 911 212 | 3.0 | +911 212 | +91.12% | ||

| 12 | ММК | MAGN | 65.670 | + 1.73% | 28571 | 35.000 | 1 876 258 | 3.0 | +876 273 | +87.63% | ||

| 13 | РусГидро | HYDR | 0.8349 | -1.01% | 2100399 | 0.4761 | 1 753 623 | 2.8 | +753 623 | +75.36% | ||

| 14 | Россети ап | RSTIP | 2.021 | -0.59% | 836820 | 1.195 | 1 691 213 | 2.7 | +691 213 | +69.12% | ||

| 15 | ГАЗПРОМ ао | GAZP | 276.19 | + 0.3% | 6107 | 163.73 | 1 686 692 | 2.7 | +686 793 | +68.69% | ||

| 16 | НКХП ао | NKHP | 363.0 | 0% | 4618 | 216.5 | 1 676 334 | 2.6 | +676 537 | +67.67% | ||

| 17 | ДетскийМир | DSKY | 151.70 | -0.34% | 10871 | 91.98 | 1 649 131 | 2.6 | +649 216 | +64.93% | ||

| 18 | ОГК-2 ао | OGKB | 0.8300 | + 0.23% | 1956947 | 0.5110 | 1 624 266 | 2.6 | +624 266 | +62.43% | ||

| 19 | ФСК ЕЭС ао | FEES | 0.22286 | -0.33% | 6849315 | 0.14600 | 1 526 438 | 2.4 | +526 438 | +52.64% | ||

| 20 | Ростел -ап | RTKMP | 92.30 | -0.11% | 16393 | 61.00 | 1 513 074 | 2.4 | +513 101 | +51.31% | ||

| 21 | ЛУКОЙЛ | LKOH | 6 571.5 | + 1.03% | 221 | 4 511.5 | 1 452 302 | 2.3 | +455 260 | +45.66% | ||

| 22 | +МосЭнерго | MSNG | 2.4230 | -0.29% | 592066 | 1.6890 | 1 434 576 | 2.3 | +434 576 | +43.46% | ||

| 23 | Газпрнефть | SIBN | 409.00 | + 0.6% | 3497 | 285.90 | 1 430 273 | 2.3 | +430 481 | +43.06% | ||

| 24 | ГМКНорНик | GMKN | 26 464 | + 1.5% | 54 | 18 500 | 1 429 056 | 2.3 | +430 056 | +43.05% | ||

| 25 | ВСМПО-АВСМ | VSMO | 27 140 | + 0.44% | 52 | 19 120 | 1 411 280 | 2.2 | +417 040 | +41.95% | ||

| 26 | FIVE-гдр | FIVE | 2 289.5 | + 1.28% | 608 | 1 643.0 | 1 392 016 | 2.2 | +393 072 | +39.35% | ||

| 27 | ЧеркизГ-ао | GCHE | 2 268.5 | -0.11% | 584 | 1 712.0 | 1 324 804 | 2.1 | +324 996 | +32.51% | ||

| 28 | МТС-ао | MTSS | 343.00 | 0% | 3663 | 272.95 | 1 256 409 | 2.0 | +256 593 | +25.66% | ||

| 29 | Сургнфгз-п | SNGSP | 46.240 | -0.69% | 26979 | 37.065 | 1 247 509 | 2.0 | +247 532 | +24.75% | ||

| 30 | ТГК-1 | TGKA | 0.012814 | -0.05% | 91074681 | 0.010980 | 1 167 031 | 1.8 | +167 031 | +16.70% | ||

| 31 | ЛСР ао | LSRG | 775.8 | -1.77% | 1478 | 676.4 | 1 146 632 | 1.8 | +146 913 | +14.70% | ||

| 32 | Юнипро ао | UPRO | 2.914 | -0.72% | 387596 | 2.580 | 1 129 455 | 1.8 | +129 457 | +12.95% | ||

| 33 | Татнфт 3ап | TATNP | 498.8 | + 0.52% | 2192 | 456.0 | 1 093 370 | 1.7 | +93 818 | +9.39% | ||

| 34 | Транснф ап | TRNFP | 154 950 | + 2.04% | 7 | 141 650 | 1 084 650 | 1.7 | +93 100 | +9.39% | ||

| 35 | Аэрофлот | AFLT | 73.44 | + 2.89% | 14068 | 71.08 | 1 033 154 | 1.6 | +33 200 | +3.32% | ||

| 36 | ЭнелРос ао | ENRU | 0.8280 | -1.43% | 1230012 | 0.8130 | 1 018 450 | 1.6 | +18 450 | +1.85% | ||

| 37 | НКНХ ап | NKNCP | 76.88 | -0.39% | 12667 | 78.94 | 973 839 | 1.5 | -26 094 | -2.61% | ||

| 38 | РсетВол ао | MRKV | 0.06030 | -0.25% | 15748031 | 0.06350 | 949 606 | 1.5 | -50 394 | -5.04% | ||

| 39 | НМТП ао | NMTP | 7.100 | -1.39% | 121580 | 8.225 | 863 218 | 1.4 | -136 778 | -13.68% | ||

| 40 | Башнефт ап | BANEP | 1 174.0 | 0% | 722 | 1 383.5 | 847 628 | 1.3 | -151 259 | -15.14% | ||

| 41 | iQIWI | QIWI | 806.5 | + 0.25% | 1049 | 953.0 | 846 019 | 1.3 | -153 679 | -15.37% | ||

| 42 | ТрансК ао | TRCN | 0% | 117 | 8 535 | 0.0 |

| Нач. стоимость активов, руб | 41 971 939 ₽ |

| Текущ. стоимость активов, руб | 63 382 226 ₽ |

| прибыль/убыток | + 22 408 882 ₽ |

| прирост активов, % | + 53.39% |

Мультипликатор P/BV

Финансовый мультипликатор «P/BV» (price to book value), «Цена/Балансовая стоимость»

Является вторым по важности показателем. Часто сокращённо пишут «P/B»

Балансовая стоимость активов — это чистая стоимость активов (СЧА) компании. Активы (Total Assets) минус обязательства (Total Liabilities).

P/B показывает сколько реальных активов, которые принадлежат акционерам приходится на один вложенный рубль. Например, если P/B = 1.5, то на 1.5 рубля приходится только 1 рубль стоимости.

Нормальными значениями считаются P/B до 3.

На рынке можно найти компании с P/B меньше 1. Эти компании считаются недооценёнными, поскольку их капитализация меньше её балансовой стоимости. Другими словами инвестор покупает компанию дешевле её реальной стоимости. Например, P/B = 0,65, тогда за 0,65 рубля инвестор становится владельцем активов стоимостью 1 рубль.

Бенджамин Грэм рекомендовал брать недооценённые компании. В 1950-1970-ых годах в США были такие акции. После 1980-ых начался мощный бычий рынок, после чего цены всех акций значительно подорожали, крупных бизнесов практически не осталось с низким мультипликатором P/B.

Price / Cash Flow

Price / Cash Flow compares a firm’s equity value to the Cash from Operations (OCF) reported on its Statement of Cash Flows. Investors often prefer to use Cash Flow vs. Net Income as the denominator, since it’s more difficult for management to skew OCF with clever accounting practices.

FormulaPrice / Cash Flow = Market Cap / Cash Flows from Operations

| Sector | Price / Operating Cash Flow |

|---|---|

| Consumer Discretionary | 9.5x |

| Consumer Staples | 13.2x |

| Energy | 7.7x |

| Financials | 12.4x |

| Healthcare | 18.8x |

| Industrials | 14.1x |

| Information Technology | 19.5x |

| Materials | 11.1x |

| Telecom | 6.5x |

| Utilities | 9.6x |

Модификации показателя[править | править код]

EBIT (англ. Earnings before interest, taxes) — аналитический показатель, равный объёму прибыли до вычета расходов по выплате процентов, налогов.

EBIT = Net income + Interest + Taxes = EBITDA – Depreciation and Amortization expenses = Прибыль + расходы по процентам + налогиОперационная прибыль = операционная выручка – операционные расходы (OPEX) = EBIT – non-operating profit + non-operating expenses

EBITD (Earnings before interest, taxes, and depreciation) (или EBDIT), или иногда называется profit before depreciation, interest, and taxes (PBDIT). EBITD используется при планировании капиталовложений, в качестве отправной точки для создания расчётных шаблонов, которые могут быть легко изменены, чтобы наблюдать влияние изменения переменных (налоговые ставки, надбавки за инфляции или изменения методов амортизации) на чистую текущую стоимость (NPV) или внутренней нормы доходности (IRR), и, следовательно, на жизнеспособность потенциальных инвестиций или проекта.

EBITA (Earnings before interest, taxes, and amortization) — финансовый показатель, широко используемый в качестве показателя эффективности и прибыльности. Показатель EBITA использется в качестве замены или в сочетании с показателем EBITDA, поскольку корпорации демонстрируют растущий уровень амортизации нематериальных активов.

EBITDAR (Earnings before interest, taxes, depreciation, amortization, and restructuring or rent costs) — аналитический показатель, равный объёму прибыли до вычета процентов, налогов, амортизации и затрат на реструктуризацию или аренду.

EBITDAR = доходы-расходы (без учета налогов, процентов, амортизации и расходов на аренду)

Показатель EBITDAR полезен при сравнении двух компаний в одной отрасли с разной структурой их активов. Например, рассмотрим две компании: одна компания арендует свои здания, а другая владеет своими зданиями и, таким образом, не платит арендную плату, а вместо этого должна производить капитальные расходы, которые не обязательно имеют тот же порядок величины, что и амортизация. Глядя на EBITDAR, можно сравнить эффективность деятельности компаний, независимо от структуры их активов. Анализ прибыли до реструктуризации затрат также полезен, и такой показатель можно назвать «скорректированная EBITDA». Связанный с EBITDAR есть показатель EBITDAL, где “арендные затраты” заменяются на “расходы по аренде”.

EBITDAX (Earnings Before Interest, Taxes, Depreciation, Amortization and Exploration) — аналитический показатель, означающий прибыль до вычета процентов, амортизации и геологоразведочных работ -это показатель, который может использоваться для оценки финансовой устойчивости или эффективности нефтегазовой или минеральной компании. Затраты на разведку варьируются в зависимости от методов и затрат. Удаление разведочной части баланса позволяет лучше сравнивать энергетические компании.Вместо EBITDAX может быть использован EBIDAX.

EBITDAM (Earnings Before Interest, Taxes, Depreciation, Amortization and Management) — аналитический показатель, означающий прибыль до вычета процентов, налогов на прибыль, амортизации и расходов на топ-менеджмент.

EBITDAM = доходы-расходы (без учета налогов, процентов, амортизации и расходов на менеджмент)

Показатель EBITDAM полезен при сравнении двух компаний в одной отрасли с разной структурой их расходов на топ-менеджмент. Можно сравнить эффективность деятельности компаний, независимо от их затрат на выплаты вознаграждений совету директоров, различных управленческих и консультационных услуг.

Практика применения

Изначально родившись в среде финансистов и аналитиков, показатель у них же и приобрел свою широкую популярность. Более того, зачастую игнорируются первичные данные из балансовых форм в пользу синтетических. Тому есть причины, главная из которых – универсальность для потенциальных субъектов, его использующих. А направлений эксплуатации много:

Определение рыночной стоимости компании.

Амортизация и нерегулярные доходы от непрофильной деятельности способны на протяжении нескольких лет значительно искажать финансовую картину предприятия. С EBITDA и его производными картинка однозначно прояснится.

Сравнение компаний, работающих в одной отрасли и при схожем качественном уровне налогообложения, однако пользующимися разными учетными политиками и имеющими разный режим взимания налогов.

В данном случае показатель продемонстрирует выгоду режима налогообложения, и поможет прояснить, чем одно преимущественней другого.

Оценка долгосрочной рентабельности компании.

Особенно актуально для потенциальных инвесторов. Самое время отбросить все лишнее и принимать лишь те цифры, которые отражаются на расчетном счету.

Определение эффекта работы предприятия через его операционный результат.

В сущности, с точки зрения заработка, у бизнеса может быть только один результат – операционный. Тогда получится четко разделять как потоки генерируемой прибыли по каждому проекту, так и необходимые для них затраты. Один из производных показателей – EBIT – как раз заточен для такой сепаратной оценки.

Общая оценка бизнеса.

Сторонние наблюдатели (инвесторы и кредиторы) специально и придумали семейство этих показателей, чтобы облегчить себе процедуру обзора. А управляющим и собственникам полезно держать этот показатель в оперативной памяти, поскольку он наглядно демонстрирует возможности бизнеса в каждый анализируемый промежуток времени.

Отрицательные стороны EBITDA, как аналитического показателя или практика неприменения:

Международные стандарты не принимают EBITDA в стройные ряды аналитических индексов и показателей. Формальная причина отказа – формула не учитывает множество ключевых данных и, как следствие, не может служить эффективным индикатором финансового состояния предприятия. Таким вот образом, одним взмахом пера беспощадная бюрократическая процедура вытеснила практичный и эргономичный показатель в сферу прикладного управленческого анализа.

Не рекомендуется применение показателя и для анализа движения денежных средств. Дело в том, что графы «Прочее» в списке позиций дохода и статей расхода могу превалировать над основными видами деятельности достаточно долгое время. Особенно в период становления бизнеса

Классический бухгалтерский учет не делает здесь различий, а вот некоторые производные EBITDA – акцентирует на этом внимание.

Плюс к тому, при расчете долговой нагрузки относительно показателя в расчет не принимаются накопленные резервы и капитал в обороте. В результате, к примеру, у компании EBITDA может расти опережающе стремительно, а чистая прибыль по балансу будет полностью расходоваться на обслуживание и погашение задолженности. Таким образом, показатель будет терять свою значимость.

- В расчет не принимаются капитальные расходы. И если анализируемый бизнес – капиталоемкий, то это означает повышенный расход крупных сумм (на финансирование основных средств). Чистая прибыль при этом пойдет в расход в первую очередь (как и все резервы, если они только будут появляться). Показатель EBITDA при этом может быть достаточно высоким при минимальной ликвидности.

- Амортизация не учитывается по определению. Однако это не всегда условная величина. Иногда это очень даже конкретные поломки, замены и модернизации отдельных узлов. В случае, если эти расходы не осуществлять, то появятся проблемы с ликвидностью парка основных средств (и с его принципиальным наличием). Основные средства – это всегда длительный период эксплуатации и окупаемости (даже если речь идет о лизинге). Поэтому если речь идет об анализе периода, свыше года, то применение EBITDA может сослужить дурную службу: с учетом возможного ремонта оборудования бизнес может показаться не таким уж и прибыльным.

Пожалуй, это основные контраргументы, почему показатель EBITDA лучше оставить для управленческого финансового анализа коротких периодов работы предприятия. Доходность любого бизнеса всегда лучше оценивать адекватно.