Упрощенный бухгалтерский баланс

Содержание:

- Обзор документа

- Правила заполнения упрощенного бухгалтерского баланса

- Учет финансовых вложений

- Для чего нужен заполненный баланс бухгалтерский: пример

- Что значит ББ?

- Какую бухгалтерскую отчетность сдают некоммерческие организации

- Упрощенный баланс для УСН в 2021 году

- Упрощенная бухгалтерская финансовая отчетность кнд 0710096 — образец

- Как сдать бухгалтерскую отчетность через Экстерн

Обзор документа

Поправками от 29 декабря 2020 г. упразднен обязательный аудит годовой бухотчетности для некоторых категорий субъектов малого предпринимательства и НКО. В результате они смогут с 2021 г. применять упрощенные способы ведения бухучета и составлять упрощенную бухотчетность начиная с отчетности за 2021 г.

В части малого бизнеса речь идет о субъектах с доходами до 800 млн и активами до 400 млн руб. Ранее это были выручка до 400 млн и активы до 60 млн.

Для НКО условия пересмотрели аналогичным образом. Также аудит упразднили для фондов с поступлениями до 3 млн и потребкооперативов.

Решение о применении упрощенных способов оформляется в соответствии с ПБУ 1/2008 «Учетная политика организации». Последствия изменений, которые влияют или могут влиять на финансовое положение организации, результаты ее деятельности и (или) движение средств, можно отражать в отчетности перспективно.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Правила заполнения упрощенного бухгалтерского баланса

Имея перед собой бланк упрощенного бухгалтерского баланса, давайте подробнее остановимся на его заполнении. Какой строке в отчетности соответствует та или иная строка оборотно-сальдовой ведомости (ОСВ)?

| Код строки (наименование) | Пояснения | Формула из номеров счетов ОСВ (сальдо счетов на конец периода) |

| 1150 — материальные внеоборотные активы | Данные по остаточной стоимости ОС и незавершенным капитальным вложениям | Дт 07 «Оборудование к установке» + Дт 08 (за исключением Дт 08.5 «Приобретение НМА») + Дт 01 «ОС» — Кт 02 «Амортизация» |

| 1120 — нематериальные, финансовые и другие внеоборотные активы (ВОА) | Информация по результатам исследований, разработок, вложения в лицензии, права, товарные знаки. Деловая репутация фирмы, организационные расходы | Дт 08.5 «Приобретение НМА» + Дт 04 «НМА» — Кт 05 «Амортизация НМА» |

| 1210 — запасы | Сырье и материалы, используемые для продажи или собственных нужд | Дт 10 «Материалы» + Дт 11 «Животные на выращивании и откорме» + Дт 15 «Заготовление и приобретение ТМЦ» + Дт 16 «Отклонение от стоимости ТМЦ» + Дт 20 «Незавершенное производство» + Дт 21 «Произведенные полуфабрикаты» + Дт 23 «Вспомогательные производства» + Дт 28 «Брак» + Дт 29 «Обслуживающие производства» + Дт 41 «Товары» + Дт 44 «Затраты» + Дт 43 «Готовая продукция» + Дт 45 «Товары отгруженные» + Дт 97 (запасы) — Кт 14 «Резервы под снижение стоимости ТМЦ» – Кт 16 «Отклонение в стоимости ТМЦ» – Кт 42 «Наценка» |

| 1250 — денежные средства и денежные эквиваленты | Денежные средства и ликвидные финансовые вложения | Дт 50 «Касса» + Дт 51 «Расчетные счета» + Дт 52 «Валютные счета» + Дт 55 «Спец.счета» + Дт 57 «Переводы в пути» |

| 1230 — финансовые и другие оборотные активы | Активы, которые нельзя включить в состав строки 1250 (ДЗ, инвестиции до 12 месяцев, входящий НДС и т. п.) | Дт 19 «НДС по приобретенным ТМЦ» +Дт 46 «Выполненные этапы по незавершенным работам» + Дт 58 «Финвложения» + Дт 60 «Уплаченные авансы поставщикам» + Дт 62 «Дебиторская задолженность покупателей» + Дт 68 «Авансы по налогам» + Дт 69 «Авансы по страхвзносам» + Дт 70 «Авансы по зарплате» + Дт 71 «Дебиторская задолженность подотчетника» + Дт 73 «Задолженность персонала по иным операциям»+ Дт 75 «Долги учредителей» + Дт 76 «Долги прочих дебиторов» — Кт 63 «Резервы по сомнительным долгам» |

| 1600 — баланс (актив) |

Суммируют строки 1150 + 1120 + 1210 + 1250 + 1230 |

|

| 1370 — капитал и резервы | Указывается нераспределенная прибыль или непокрытый убыток. Перед заполнением необходимо произвести реформацию баланса | Кт 80 «Уставный капитал» +Кт 83 «Добавочный капитал» + Кт 82 «Резервный капитал» + Кт 84 «Нераспределенная прибыль» + Кт 99 «Текущая прибыль» — Дт 81 «Собственные доли» –- Кт 99 «Текущий убыток» |

| 1410 — долгосрочные заемные средства | Займы и кредиты сроком свыше 12 месяцев | Кт 67 «Долгосрочные обязательства» |

| 1450 — другие долгосрочные обязательства | Отложенные налоговые обязательства (ОНО) и прочая кредиторская задолженность более 1 года | Кт 77 «ОНО» + 76 (со сроком более года) |

| 1510 — краткосрочные заемные средства | Займы менее 1 года | Кт 66 «Краткосрочные обязательства» |

| 1520 — кредиторская задолженность | Вся кредиторская задолженность | Кт 60 «Кредиторская задолженность перед поставщиками» + Кт 62 «Авансы покупателей» + Кт 76 «НДС с авансов» + Кт 68 «Задолженность по налогам» + Кт 69 «Задолженность по взносам» (развернуто по субсчетам и фондам) + Кт 70 «Задолженность по зарплате» + Кт 71 «Расчеты с подотчетниками» + Кт 73 «Задолженность перед персоналом по иным операциям» + Кт 76 «Задолженность передпрочими контрагентами» (развернуто по субсчетам, контрагентам, договорам) |

| 1540 — другие краткосрочные обязательства | Целевое финансирование и т. п. |

Кт 86 «Целевое финансирование» + Кт 98 «Ожидаемые доходы» |

| 1700 — баланс (пассив) | Суммируют строки 1370 + 1410 + 1450 + 1510 + 1520 + 1540 |

Если значение строки 1600 равно величине строки 1700, баланс составлен правильно.

***

Бухгалтерскую отчетность, будь она простой или упрощенной, обязаны сдавать все хозсубъекты, кроме индивидуальных предпринимателей. Если предприятия этого не сделают, им грозит штраф в размере 200 руб. за каждую несданную форму (п. 1 ст. 126 НК РФ). С 2021 года бухгалтерская отчетность представляется только в электронном виде.

Еще больше материалов по теме – в рубрике «Бухгалтерская отчетность».

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Учет финансовых вложений

Этот раздел бухгалтерского учета регулируется ПБУ 19/02 «Учет финансовых вложений», утвержденным приказом Минфина РФ от 10.12.2002 № 126н. К финансовым вложениям относятся:

- различные ценные бумаги,

- облигации,

- векселя,

- вклады в уставные капиталы,

- займы выданные,

- депозиты и т. д.

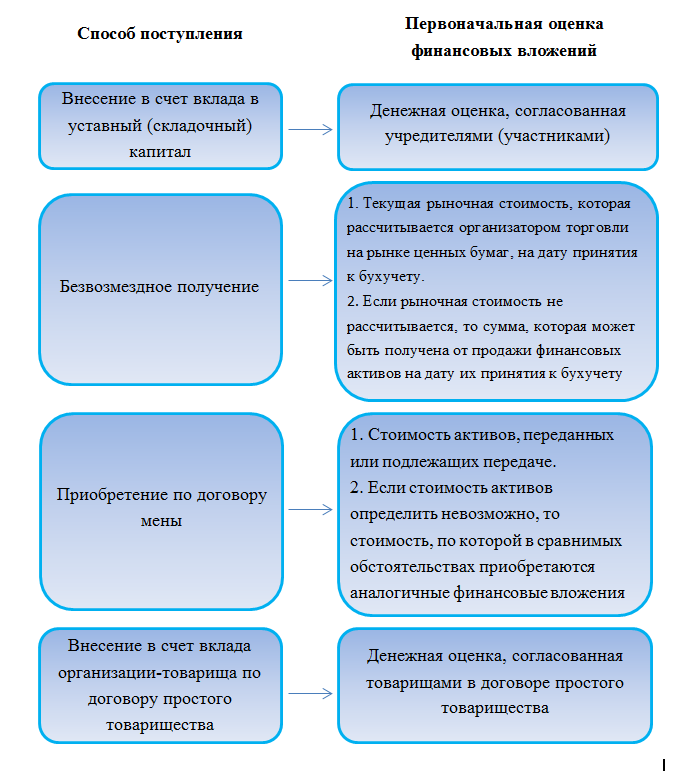

Оприходование ФВ происходит по первоначальной стоимости, которая включает в себя сумму всех затрат на покупку: выплаты непосредственно продавцу по договору, расходы на консультации специалистов, плату посредникам и т. д. Помимо покупки ФВ могут поступать и другими способами. На схеме представлены прочие варианты оценки первоначальной стоимости ФВ.

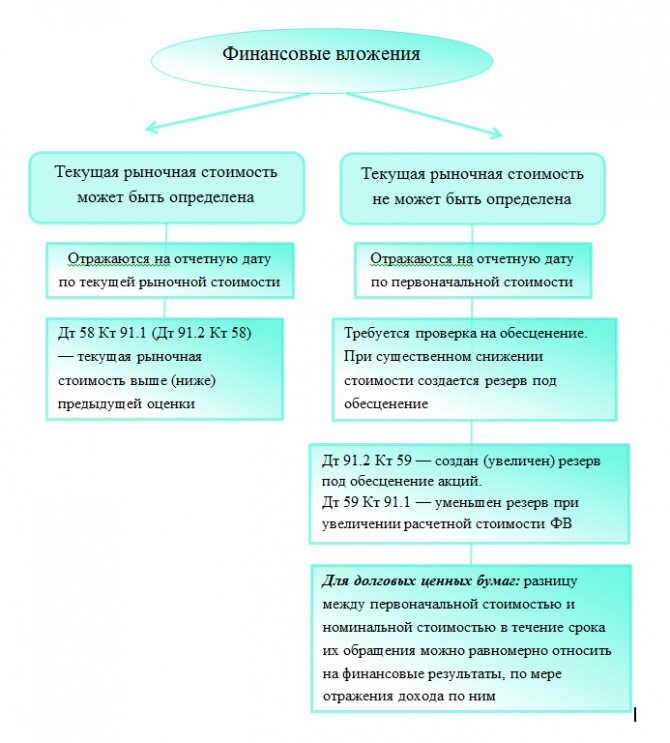

В дальнейшем ФВ должны быть рассмотрены на возможность переоценки. ПБУ 19/02 подразделяет ФВ на два вида, в зависимости от вида происходит последующая оценка ФВ. Варианты последующей оценки представлены на схеме.

Рассмотрим на примере первоначальное и последующее отражение долговых ценных бумаг.

Пример

1 марта

Дт 58.2 Кт 76 — 700 000 руб. — оприходованы облигации в составе финвложений.

Дт 76 Кт 51 — 700 000 руб. — произведена оплата облигаций.

31 марта

Дт 76 Кт 91.1 — 12 740 руб. (10 000 × 100 / 365 × 31× 15%) — начислены проценты по облигациям за март.

Дт 58.2 Кт 91.1 — 25 479 руб. (10 000 – 7 000) × 100 / 365 × 31) — частично отражена разница между первоначальной и номинальной стоимостью, относящаяся к марту.

Последние две записи делаются аналогично каждый месяц. В конце срока обращения облигации числятся на балансе по номинальной стоимости. На дату погашения бухгалтер сделал записи:

Дт 76 Кт 91.1 — 1 000 000 руб. — показан доход по погашенным облигациям.

Дт 91.2 Кт 58.2 — 1 000 000 руб. — списаны погашенные облигации.

Дт 51 Кт 76 — 1 000 000 руб. — получены деньги по облигациям.

Что касается применяющих упрощенный бухучет, п. 19 ПБУ 19/02 разрешает учитывать любые ФВ как те, по которым текущая рыночная стоимость не определяется, то есть не переоценивать их.

Уделим также некоторое внимание обесценению ФВ. Тест на обесценение делается для ФВ, по которым не рассчитывается текущая рыночная стоимость

Организация сама разрабатывает методику расчета суммы снижения стоимости финвложения. На эту сумму должен быть создан резерв, который учитывается на счете 59 и относится на прочие расходы. Тогда в балансе ФВ будут показаны в сумме, равной учетной стоимости за минусом резерва.

Для чего нужен заполненный баланс бухгалтерский: пример

Бухгалтерский баланс за 2020 год представляет собой документ, в котором обобщаются учетные бухгалтерские данные о финансовых показателях деятельности организации за определенный период.

ВНИМАНИЕ!C 2020 года бухгалтерская отчетность сдается исключительно в электронном виде. Бумажный бланк больше не примут. Подробнее об изменениях правил представления бух.отчетности читайте здесь. Также напомним, в 2019 году формы отчетности обновлены. . Грамотное прочтение формы бухгалтерского баланса 2020 года предоставляет достаточно широкую информацию экономического характера заинтересованному пользователю

К таким пользователям относятся, прежде всего:

Грамотное прочтение формы бухгалтерского баланса 2020 года предоставляет достаточно широкую информацию экономического характера заинтересованному пользователю. К таким пользователям относятся, прежде всего:

- собственники организации;

- финансово-экономическая служба предприятия;

- ИФНС;

- органы госстатистики;

- банки, в которых предприятие получает кредиты;

- инвесторы;

- спонсоры;

- контрагенты, с которыми осуществляется текущее взаимодействие;

- администрации регионов деятельности предприятия.

Бухгалтерский баланс образца 2020 года, так же как и бухгалтерский баланс за 2019 год, позволяет увидеть не только конкретную финансово-экономическую ситуацию на отчетную дату, но и проанализировать ее изменение в сопоставлении с данными за прошедшие годы. А с учетом перспективных планов развития дает возможность составить прогноз деятельности предприятия и, соответственно, прогнозный бухгалтерский баланс.

Внешним пользователям, как правило, достаточно представления бухгалтерского баланса на бланке 2020 года с определенной периодичностью (месяц, квартал, год). Их может устраивать стандартная отчетная форма, которая используется для сдачи отчета в ИФНС и органы государственной статистики, но возможны варианты трансформации данных в другие похожие на бухгалтерский баланс 2020 года отчетные формы.

Для внутренних целей, главной из которых является текущий анализ деятельности и своевременное принятие мер по корректировке работы предприятия, бухгалтерский баланс – форма 1 на бланке 2020 года – может составляться с любой периодичностью и в очень широком спектре его видов.

Таким образом, значение бухгалтерского баланса выходит очень далеко за границы обычной бухотчетности, создаваемой для ИФНС

Поэтому с особым вниманием следует относиться к его заполнению и знаниям о том, как составить бухгалтерский баланс правильно

Об общих требованиях, предъявляемых к бухгалтерской отчетности, читайте в статье «Каким требованиям должна удовлетворять бухотчетность?».

Что значит ББ?

Бухгалтерский баланс – свод, где отображаются данные о деятельности компании за год. ББ после написания отправляется в налоговую. Обязательства по его составлению имеют все фирмы, которые зарегистрированы как юрлица.

ББ представляется в виде таблицы, где отражаются все активы и пассивы предприятия. При этом активы должны равняться пассивам. В ней указываются: резерв по сомнительным долгам, долгосрочные обязательства, материальные внеоборотные активы, готовая продукция и т.д.

Здесь каждый раздел и строчка (резерв по сомнительным долгам, долгосрочные обязательства, материальные внеоборотные активы, готовая продукция и т.д.) заполняется определенным образом. В самом документе нельзя ничего удалять, но можно добавлять новые строки. Остальные виды изменений не вносятся. Поэтому сколько строк будет, зависит от самого предприятия.

Какую бухгалтерскую отчетность сдают некоммерческие организации

При составлении бухгалтерской отчетности некоммерческих организаций за 2020 год необходимо руководствоваться:

- законом «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ;

- Положением по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденным приказом Минфина России от 29.07.1998 № 34н;

- ПБУ 4/99;

- планом счетов бухучета и инструкцией по его применению;

- приказом Минфина России «О формах бухгалтерской отчетности организаций» от 02.07.2010 № 66н и др.

Также полезно ознакомиться со информацией Минфина России «Об особенностях формирования бухгалтерской отчетности некоммерческих организаций» (ПЗ-1/2015).

бухгалтерский баланс (ОКУД 0710001);

ВАЖНО! Бухотчетность за 2020 год нужно сдавать исключительно в электронном формате. Бумажный отчет налоговики не примут.Подробнее об изменениях правил представления бух.отчетности читайте здесь. . На нашем сайте вы узнаете, как правильно его заполнить, с помощью статьи «Порядок составления бухгалтерского баланса (пример)»

На нашем сайте вы узнаете, как правильно его заполнить, с помощью статьи «Порядок составления бухгалтерского баланса (пример)».

Скачайте бланк бухгалтерского баланса на нашем сайте в статье «Заполнение формы 1 бухгалтерского баланса (образец)».

отчет о финансовых результатах (ОКУД 0710002);

Ознакомьтесь с правилами его заполнения на нашем сайте в статье «Заполнение формы 2 бухгалтерского баланса (образец)».

отчет о целевом использовании средств (ОКУД 0710006).

Узнайте, как заполнить отчет, на нашем сайте из статьи «Заполнение формы 3, 4 и 6 бухгалтерского баланса».

ВАЖНО! С 01.06.2019 действуют обновленные бланки бухгалтерской отчетности, утвержденные приказом Минфина от 19.04.2019 № 61н. Согласно данным поправкам все показатели следует вносить в тысячах рублей, т.к

единица измерения «млн.руб.» и код «385» ее обозначающий исключены. Кроме того вместо ОКВЭД действует ОКВЭД 2, а в отчете о целевом использовании денежных средств исправлен код ОКУД с 0710006 на 071003.

Электронный формат представления упрощенной отчетности направлен письмом ФНС от 16.07.2018 № ПА-4-6/13687@.

В путеводителе КонсультантПлюс вы найдете пошаговое руководство по заполнению бухгалтерской отчетности за 2020 год. Чтобы все сделать правильно, получите пробный доступ к системе К+ и бесплатно переходите в материал.

При этом такие организации могут представлять бухгалтерскую отчетность и в полном варианте. Решение принимается организацией самостоятельно.

Некоммерческие организации, не ведущие предпринимательскую деятельность и не имеющие реализационных оборотов, могут представлять бух. отчетность в упрощенном виде 1 раз в год. Она также будет состоять из баланса, отчета о финансовых результатах и отчета о целевом использовании средств. Религиозные организации, которые не имеют обязательств по уплате налогов, бухотчетность могут не сдавать.

Некоммерческая организация может разрабатывать табличную форму пояснений к бухбалансу и отчету о финансовых результатах самостоятельно. Согласно Положению по ведению бухгалтерского учета некоммерческие структуры могут самостоятельно устанавливать детализацию показателей по статьям бухотчетности и определять уровень их существенности.

О том, как формируется учетная политика некоммерческой организации, читайте в этом материале.

Изменения, вступившие в силу в 2020 году, затронули целый веер нормативных актов и привнесли ряд новшеств в бухгалтерскую отчетность некоммерческих организаций. Подробнее о новых требованиях к бухотчетности узнайте в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Упрощенный баланс для УСН в 2021 году

Обновлённую форму РСВ в редакции Приказа ФНС России № ЕД-7-11/751 от 15.10.2020 начинают применять с отчётности за 2020 год. Сдать её нужно до 1 февраля 2021 г. включительно (с учётом переноса срока сдачи с субботы 30 января на понедельник).

Что изменилось:

- На титульном листе появилась строка для среднесписочной численности.

- Добавили новые коды тарифа плательщика, которые нужно указывать отчёте за 2021 год в строках 001 приложений 1 и 2 к разделу 1:«20» – для организаций и ИП из реестра МСП; «21» – для субъектов МСП, которых освободили от уплаты страховых взносов за 2 квартал 2020 года.

- Для IT-компаний ввели новый код тарифа плательщика «22» и несколько кодов категорий застрахованных лиц.

- Добавили приложение № 5.1, которое нужно заполнять IT-компаниям начиная с отчёта за 1 квартал 2021 год.

С 2021 года сдавать сведения о среднесписочной численности за предшествующий год больше не нужно. Отчёт отменили приказом ФНС № ЕД-7-11/ от 15.10.2020.

С отчётности за 2021 год среднесписочная численность работников указывается в расчёте по страховым взносам (РСВ), поэтому лишнюю форму убрали.

Формы 2-НДФЛ и 6-НДФЛ

Форму 2-НДФЛ за 2021 год нужно сдать в последний раз (пп. «а» п. 19 ст. 2 Закона № 325-ФЗ от 29.09.2019). Срок сдачи — до 1 марта 2021 г. включительно.

С отчётности за 2021 год её объединили с ежеквартальным расчётом 6-НДФЛ. Новую форму утвердили приказом ФНС № ЕД-7-11/753 от 15.10.2020. Впервые отчитаться нужно не позднее 30 апреля 2021 г.

Что изменилось:

- Раздел 1 теперь называется «Данные об обязательствах налогового агента». В нём указывают сроки перечисления и суммы НДФЛ. Появилась строка для налога, удержанного за последние 3 отчётных месяца. Даты получения и удержания НДФЛ больше не указывают.

- Раздел 2 — обобщённая информация об исчисленном, удержанном и перечисленном налоге. Появились строки для доходов по трудовым и гражданско-правовым договорам.

- В оба раздела добавили поле для КБК, так как в 2021 году появился ещё один код — для уплаты НДФЛ с доходов свыше 5 млн руб. по повышенной ставке 15 %. Для каждого КБК нужно заполнять отдельные разделы.

- Приложение к расчёту — это справки 2-НДФЛ. Их заполняют при составлении отчёта за календарный год.

С 2021 года их отменили (Федеральный закон № 63-ФЗ от 15.04.2019). За 2021 год отчитываться по транспортному и земельному налогам уже не надо. Организации будут получать из налоговой сообщения с рассчитанными суммами налогов.

Но не нужно дожидаться информации от ИФНС, чтобы оплатить. Если вы не получили сообщение, рассчитайте налоги самостоятельно.

Сроки уплаты теперь одинаковы для всех регионов:

- Налог за 2021 г. — не позднее 01.03.2021.

- Авансовые платежи — не позднее последнего числа месяца, следующего за отчётным кварталом. С учётом переносов из-за выходных дней в 2021 году это 30.04.2021, 02.08.2021 и 01.11.2021.

У организаций появилась новая обязанность — отправлять в ИФНС сообщение о наличии транспортных средств и (или) земельных участков. Это нужно сделать, если налоговики не прислали сообщения с суммами налогов.

Форма сообщения утверждена приказом ФНС № ЕД-7-21/ от 25.02.2020. К нему нужно приложить копии документов, подтверждающие право владения транспортом и (или) земельным участком.

Срок подачи – до 31 декабря года, следующего за истёкшим налоговым периодом. За нарушение – штраф 20 % от неуплаченной суммы налога с объекта, о котором надо было сообщить.

Новая редакция формы утверждена приказом ФНС России № КЧ-7-21/889 от 09.12.2020 и вступает в силу 15 марта 2021 года. Действует с отчёта за 2021 год. Срок сдачи декларации — не позднее 30 марта 2021 года.

Что изменилось:

- В раздел 1 добавили строку 005 «Признак налогоплательщика». Она нужна, чтобы определить, был ли у организации в 2021 году перенос сроков уплаты налога и авансовых платежей из-за коронавируса. Если сроки продлевали по нормативным актам Правительства, ставят «1». Если по региональному законодательству — «2». Остальные указывают признак «3».

- В разделах 1–3 появилась строка 007 «Признак СЗПК». Если налог и авансы рассчитаны по недвижимости, связанной с выполнением соглашений о защите и поощрении капиталовложений, ставят «1». Если не связаны с СЗПК — «2».

- Добавили раздел 4. В нём нужно указать информацию о среднегодовой стоимости движимого имущества, которое учитывают в бухучёте как основные средства.

- В приложении № 6 к порядку заполнения увеличили список кодов налоговых льгот, в том числе для организаций из реестра МСП, которые работают в наиболее пострадавших от коронавируса отраслях.

Упрощенная бухгалтерская финансовая отчетность кнд 0710096 — образец

Бухгалтерскую упрощенную отчетность сдают, как минимум единожды в год, абсолютно все субъекты предпринимательской деятельности. Год — всегда календарный (01/01 – 31/12).

Следует представлять упрощенную бухгалтерскую отчетность по форме и образцу вовремя, так как за несвоевременность каждый документ будет насчитан штраф в размере 200 рублей. За нарушение в учете доходов и расходов объектов налогообложения тоже полагается штраф:

- 10 тыс. рублей для сделанных в одном налоговом периоде;

- 30 тыс. – если период более одного.

Существует три основных формы бухгалтерской отчетности:

- Бухгалтерский Баланс;

- Отчет о финансовых результатах;

- Отчет о целевом использовании средств (исключительно для некоммерческих организаций).

С целью исправления ошибок в упрощенных формах сдать нужно корректировку. Для этого оформляется новая бумага, где на первой странице обязательным является указание, что это уже не первичный документ, и какая это корректировка по счету:

Закон формы бухгалтерской отчетности

Пункт 1, статьи 14 Федерального закона № 402-ФЗ от 06 декабря 2011 («О бухгалтерском учете») подразумевает заполнение трех основных документов:

- Баланс;

- Отчет о финансовых результатах;

- Пояснительная записка к годовой отчетности.

Шестым пунктом Приказа Минфина России № 113н от 17 августа 2012 утверждены первая и вторая формы упрощенной бухгалтерской отчетности для малых предприятий.

Кроме того, в декабре 2015 ФНС приказом установила порядок сдачи именно в электронном виде форм. Упрощенная бухгалтерская финансовая отчетность для малых фирм кнд 0710096 имеет машиночитаемый формат.

Бланк упрощенной бухгалтерской финансовой отчетности, как заполнить?

Рассмотрим, как заполнить бланк КНД 0710096, более детально:

- По закону ООО положено утверждать в марте-апреле года, что будет после отчетного, а для АО – в марте-июне.

- Если форму подпишет не директор, обязательно следует указать документ, уполномочивающий сотрудника компании сдавать отчетность. Образец такого документа – доверенность.

- Адрес указывается юридический.Далее заполняется упрощенный баланс.

1. Следует заполнять по строкам данные: Актив отдельно каждую строку, затем – Пассив. В отличие от обычного отчета, в упрощенках в одной ячейке указывается несколько значений показателей, — то есть, определенная группа показателей. Код необходимо выбрать по тому показателю, чей удельный вес самый большой в сумме всех.

2. Код следует подбирать исходя из Приложения №4 Приказа Минфина №66. Отчет о финансовых результатах заполняется так же в обязательном порядке. Его итогом является отражение прибыли или убытка, понесенным предприятием.

Коды строк

Строки в заполняются согласно Приложению номер четыре. Обычный баланс по финансовым результатам мало чем отличается от отчета. Главное различие – то, что так называемые «упрощенники» указывают укрупненные значения.

Кто имеет право сдавать упрощенную бухгалтерскую отчетность?

По закону имеют право таким образом отчитаться:

- Субъекты малого бизнеса;

- Участники проекта «Столково»;

- Некоммерческие организации.

Заметим, что не при каких условиях нельзя применять упрощенную форму тем фирмам, кого в обязательном порядке согласно законодательству РФ проверяет аудит.

Так же запрещено пользоваться таким субъектам предпринимательской деятельности, как жеки, КПК (в том числе и сельхоз), микро финансовые компании, госсектор, политические партии, компании, занимающиеся юридической, адвокатской, нотариальной деятельностью – не имеют права отчитываться посредством сдачи «упрощенок».

Заполнение финансовых документов предприятия — важный момент, так как при ошибках в подобных актах могут возникнуть серьезные неприятности с налоговой инспекцией при проверке. В случае возникновения дополнительных вопросов по данной тематике, можно обратиться к нашим юридическим консультантам за справкой.

Как сдать бухгалтерскую отчетность через Экстерн

Экстерн — система для электронной сдачи отчетности, которая доступна с любого компьютера. Она помогает сдавать через интернет отчетность в налоговую, Росстат, государственные фонды, ФСРАР и РПН. Формы отчетов и деклараций обновляются автоматически.

Заполните отчет в Экстерне или загрузите готовый — сервис автоматически проверит документ на ошибки и сразу отправит получателю, если все в порядке. Статус отчета можно отслеживать в личном кабинете, а еще можно подключить смс-уведомления.

Чтобы работать в Экстерне, понадобится электронная подпись. Все новые пользователи могут подключить тест-драйв на 3 месяца и оценить возможности сервиса.