Особенности оборотно-сальдовой ведомости по счету 70

Содержание:

- Счет 70: расчеты с персоналом по оплате труда. Проводки, пример

- Что учитывается в счете 20

- Счет 70 в бухгалтерском учете: для чего применяется, характеристика, субсчета, примеры проводок

- Начисление заработной платы

- Примеры бухгалтерских проводок по счету

- Порядок выдачи денег в подотчет

- Как формируется оборотно-сальдовая ведомость по счету 70?

- Активные счета бухгалтерского учета

- Счет 70: основная информация

- Расчеты, касающиеся формирования уставного капитала АО и ООО

Счет 70: расчеты с персоналом по оплате труда. Проводки, пример

Счет 50 «Касса»

Счет 70 – активный или пассивный?

Счет 63 в бухгалтерском учете

НДФЛ с материальной помощи

Специальный 73 счет в бухгалтерии предназначается для отражения всевозможных расчетов в пользу сотрудников фирмы, кроме подотчетных и зарплатных сумм. Какие именно выплаты имеются в виду? Как выполняются проводки по сч. 73? Рассмотрим все нюансы на типовых примерах.

Помимо обязательного начисления вознаграждения за труд работников, учитываемого на 70 счете, и оплаты подотчетных сумм, израсходованных по авансовым отчетам и списываемых по сч. 71, в организациях могут возникать и другие виды выплат персоналу. К примеру, это предоставление заемных средств или же взыскание сумм по недостачам от порчи/потери ТМЦ. 73 счет в бухгалтерии используется с целью учета дополнительных видов расчетов с работниками фирмы.

Счет 73.01 – предназначается для отражения данных по предоставленным займам на различные цели и нужды.

Счет 73.02 – используется для ввода сведений по возмещению материального ущерба, причиненного предприятию по неосторожности, в результате хищения и пр.

Счет 73.03 – здесь могут отображаться все прочие виды операций. Это такие нетипичные выплаты как – подотчетные суммы, невозможные к удержанию из зарплаты; компенсации за эксплуатацию личного транспорта в служебных целях; долги работника перед предприятием за форменную одежду, проданное имущество, ТМЦ и т.д.. Счет 73 относится к активно-пассивным счетам, то есть может иметь сальдо как по дебету, так и по кредиту с отражением данных по средствам и их источникам

При этом дебетовый остаток показывает величину задолженности сотрудника перед компанией. В свою очередь кредитовый остаток формирует долг предприятия перед физлицом-работником. Финансовая характеристика счета 73 понятна, а вот как происходит взаимодействие с другими счетами?

Счет 73 относится к активно-пассивным счетам, то есть может иметь сальдо как по дебету, так и по кредиту с отражением данных по средствам и их источникам. При этом дебетовый остаток показывает величину задолженности сотрудника перед компанией. В свою очередь кредитовый остаток формирует долг предприятия перед физлицом-работником. Финансовая характеристика счета 73 понятна, а вот как происходит взаимодействие с другими счетами?

Что учитывается в счете 20

Счет 20 используется для учета следующих затрат:

- изготовление продукции сельскохозяйственных и промышленных предприятий, а также подсобных сельских хозяйств;

- затраты на ремонтные работы, техобслуживание автомобилей и прочего транспорта;

- затраты организаций, предоставляющих транспортные услуги;

- затраты по выполнению строительно-монтажных и проектно-изыскательских работ;

- затраты по выполнению научно-исследовательских и конструкторских работ;

- издержки организаций общепита;

- заработная плата основного и административного персонала;

- амортизация производственного оборудования;

- суммы платежей на аренду помещений и оплату коммунальных услуг;

- иные траты, связанные с деятельностью предприятия по производству.

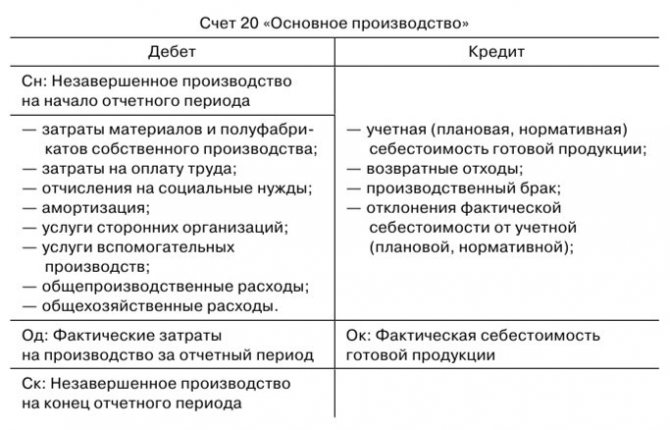

По дебету 20 отражаются все прямые издержки, связанные с изготовлением продукции (выполнением работ и оказанием услуг), издержки вспомогательных производств, косвенные издержки, а также потери от брака. По кредиту 20 отражается сумма фактической себестоимости товара, изготовление которой уже завершено, либо выполненных работ и оказанных услуг.

Схема счета 20

При определении вида счета 20 — активный он или пассивный — необходимо понять следующее: так как предприятие не может израсходовать сырья и материалов больше, чем на то было списано, таким образом, дебетовые обороты по сч. 20 всегда будут больше кредитовых. А это значит, что сч. 20 — активный. Сальдо (остаток) по сч. 20 на конец месяца отражает сумму затрат незавершенного производства.

Счет 70 в бухгалтерском учете: для чего применяется, характеристика, субсчета, примеры проводок

В своей деятельности субъекты хозяйствования используют труд наемных сотрудников, привлекаемых по трудовым соглашениям. За выполнение ими трудовых функций руководство компании или предприниматель должны осуществлять выплаты соответствующего вознаграждения. Для учета расчетов с персоналом по зарплате применяется счет 70 в бухгалтерском учете.

Для чего применяется счет 70 в бухгалтерском учете

На этом счете аккумулируется информация о начислении зарплаты во всех ее составных частях:

- оплата по окладу;

- премии;

- доплаты;

- отпуска;

- компенсации;

- выплата пособий и материальной помощи и т. д.

С помощью данной информации администрация может принимать необходимые решения по затратам на оплату труда. На этом счете обобщается зарплата в целом работников по всем подразделениям компании. С другой стороны в зависимости от корреспондирующего счета можно установить затраты на оплату труда по каждому структурному подразделению.

Здесь отражается информация о наличии имеющейся задолженности как работника по выплаченной ему излишне зарплате, так и самого предприятия по не выданной в установленные сроки оплате труда.

Характеристика счета

Для учета расчетов по оплате труда применяется счет 70. На вопрос какой счет 70 активный или пассивный, можно однозначно ответить, что это активно-пассивный счет.

Он в зависимости от ситуации может иметь сразу два сальдо. Сальдо по дебету отражает задолженность работающих на предприятии лиц по выплаченной им предприятием зарплате. Сальдо по кредиту же наоборот отражает долг работодателя перед трудящимися в компании сотрудниками.

При определении конечного остатка по счету имеет значение на какой стороне находится сальдо. Если по дебету, то дебетовый оборот отражает увеличение задолженности, а кредитовый ее погашение.

Начальное сальдо складывается с оборотом по дебету, после чего полученный результат нужно сопоставить с кредитовым. Если итоговое значение разницы с оборотом по кредиту окажется положительным, то конечный остаток является дебетовым.

Когда начальный остаток по счету 70 находится в кредите, то увеличение задолженности отражается по кредитовой стороне, а погашение ее по дебету. Если разница между суммой начального сальдо и оборотом по кредиту счета с дебетовым оборотом положительна, то сальдо на конец находится в кредите. В противном случае на конец периода получается дебетовое сальдо по счету 70.

В бухгалтерском балансе остатки по счету 70 отражаются следующим образом:

- В активе в составе оборотных средств по строке 1230 как дебеторская задолженность.

- В пассиве в составе краткосрочных обязательств по строке 1520 как кредиторская задолженность.

Какие применяются субсчета

Аналитический учет по счету 70 строится по каждому работнику в отдельности. Как правило, информация по людям объединяется в вышестоящие субсчета, которые заводятся на каждый отдел в компании.

План Счетов не устанавливает рекомендованные к открытию субсчета, поэтому принято самостоятельно создавать субсчета высшего порядка со следующей группировкой:

- Расчеты со штатными сотрудниками.

- Расчеты по договорам подряда.

- Расчеты с совместителями.

- Расчеты с персоналом, имеющим инвалидность.

Корреспондирует со счетами

Счет 70 может корреспондировать со следующими счетами:

По дебету счета 70 в кредит счетов:

- Счет 50 — при выплате зарплаты наличными из кассы;

- Счет 51 – при выплате зарплаты перечислением с расчетного счета;

- Счет 52 – при выплате зарплаты перечислением с валютного счета;

- Счет 55 – при выплате зарплаты перечислением со специального счета;

- Счет 68 — в части удержаний налогов из заработной платы;

- Счет 69 — при удержании средств, непокрытых из фонда соцстраха (к примеру, при оплате путевки);

- Счет 71 — при удержании несданных подотчетных сумм;

- Счет 73 — при удержании средств в пользу компании (например, при покрытии ущерба или брака);

- Счет 76 — при депонировании невыданной зарплаты, либо удержаниях по исполнительным листам;

- Счет 79 — при расчетах между головной компанией и филиалом;

- Счет 94 — при разовом взыскании недостачи с виновного лица.

По кредиту счета он корреспондирует с дебетом следующих счетов:

Начисление заработной платы

Расходы на заработную плату списываются на себестоимость продукции или товаров, поэтому с 70 счетом корреспондируют следующие счета:

- для производственного предприятия — 20 счет «Основное производство» или 23 счет «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные (управленческие) расходы», 29 «Обслуживающие производства и хозяйства»;

- для торгового предприятия — 44 счет «Расходы на продажу».

Проводка выглядит следующим образом:

Д20 (44,26,…) К70

Эта проводка делается на общую сумму начисленной зарплаты за месяц, либо по каждому сотруднику, если учет на 70 счете организован с аналитикой по сотрудникам.

Проводка по начислению аванса аналогичная. Её дата зависит от способа расчетов, установленного в организации:

1. Если аванс выплачивается в фиксированной сумме от месячного оклада работника, то проводка по начислению аванса не нужна. Сделайте только проводку по начислению зарплаты за месяц в последний день этого месяца;

2. Если аванс зависит от времени, которое работник фактически отработал в первой половине месяца, то, как правило, дополнительно делают резервные удержания НДФЛ, алиментов и других выплат. Проводку по начислению аванса создайте по окончании первой половины месяца, за который он начислен. На ту же дату сформируйте проводку по удержаниям.

Примеры бухгалтерских проводок по счету

Все перечисленные ниже проводки в 1с формируются в автоматическом режиме путем оформления необходимых документов.

Начисление зарплаты

| Дебет | Кредит | Описание |

| 08 | 70 | Начислена зарплата сотрудникам, занятым на подготовке внеоборотного средства к эксплуатации |

| 20 | 70 | Начислена зарплата сотрудникам основного цеха |

| 23 | 70 | Начислена зарплата сотрудникам вспомогательного цеха |

| 25 | 70 | Начислена зарплата сотрудникам общепроизводственного значения |

| 26 | 70 | Начислена зарплата административному персоналу |

| 29 | 70 | Начислена зарплата сотрудникам обслуживающего цеха |

| 44 | 70 | Начислена зарплата сотрудникам, производящим реализацию продукции |

| 97 | 70 | Начислен отпуск будущего периода |

Выплаты зарплаты

| Дебет | Кредит | Описание |

| 70 | 50 | Произведена выплата наличными из кассы |

| 70 | 51 | Произведена выплата путем перечисления с расчетного счета |

| 70 | 55 | Произведена выплата путем перечисления со специального счета |

Учет начисления зарплаты в учете головной компании для филиала

| Дебет | Кредит | Описание |

| 20 | 79/2 | Произведено начисление зарплаты сотрудникам основного цеха филиала |

| 26 | 79/2 | Произведено начисление зарплаты административному персоналу филиала |

| 79/2 | 51 | Перечислены средства на выдачу зарплаты |

Начисление зарплаты в филиале

| Дебет | Кредит | Описание |

| 20 | 70 | Произведено начисление зарплаты работникам основного цеха |

| 26 | 70 | Произведено начисление административным работникам |

| 79/2 | 20 | Начисление зарплаты работникам цеха отнесено на расчеты с головной компанией |

| 79/2 | 26 | Начисление зарплаты административному персоналу отнесено на расчеты с головной компанией |

| 51 | 79/2 | Поступили средства от головной компании на выплату зарплату |

| 50 | 51 | Средства получены в кассу |

| 70 | 50 | Произведена выдача зарплаты наличными из кассы |

Погашение материального ущерба

| Дебет | Кредит | Описание |

| 73/3 | 94 | Сумма материального ущерба отнесена на виновного работника |

| 70 | 73/3 | Сумма ущерба удержана из зарплаты сотрудника |

| 94 | 91 | Отражено возмещение материального ущерба |

Порядок выдачи денег в подотчет

Выдача средств подотчет работнику может быть осуществлена несколькими путями.

Вам будет интересно:

План счетов бухгалтерского учета на 2020 год с пояснениями и проводками

Самым простым и распространенным способом является выдача денег из кассы. При этом кассир в момент выдачи оформляет операцию расходным кассовым ордером.

До середины 2020 года при выдаче денег подотчет в обязательном порядке работник должен быть оформить заявление о выдаче суммы. Это должен был делать любой сотрудник организации, включая директора. Заявления разрешено было не оформлять при возмещении излишнего подотчета и выдаче суточных на командировку.

С 2020 года в данную процедуру были внесены изменения. Компания может продолжать использовать заявления, либо оформить приказ руководителя, в котором будет указаны Ф.И.О. подотчетников, суммы и сроки отчета по полученным средствам.

Внимание! При отсутствии заявления или приказа, либо некорректном их составлении, на компанию и ответственных лиц могут налагаться штрафы до 50 тысяч рублей. Заявление для директора должно отличаться от бланков простых работников — в нем он не просит выдать ему подотчет, а дает распоряжение выполнить данное действие

Заявление для директора должно отличаться от бланков простых работников — в нем он не просит выдать ему подотчет, а дает распоряжение выполнить данное действие.

Последние поправки к порядку кассовых операций разрешают выдавать подотчет новую сумму, если работник по старой еще не отчитался. Ранее такой шаг был запрещен.

Помимо наличных средств, выдавать подотчет можно также путем перечисления с расчетного счета на карточку работника. Для такого шага он оформляет заявление, и включает в него банковские реквизиты для выполнения платежа.

В случае, если заявление оформлено не будет, то налоговый орган при проверке решит, что было выполнено перечисление доходы (зарплаты), и доначислит на сумму налог НДФЛ. Также в платежном поручении нужно указывать, что производится именно выдача подотчет.

Если выдача произведена на карту, то в качестве подтверждающего документа работник может приложить чек из терминала, банкомата, банковскую выписку и аналогичные бланки. В случае, если работник находится в командировке и ему перечисляется дополнительная сумма суточных, то оформлять еще одно заявление не нужно. Но отчитаться по всем суммам нужно будет одновременно.

Внимание! В случае, если работником подотчетная сумма была потрачена не полностью, то после оформления авансового отчета он должен вернуть неиспользованный остаток назад в кассу

Как формируется оборотно-сальдовая ведомость по счету 70?

Оборотно-сальдовая ведомость по счету 70 дает детализированную информацию о состоянии расчетов с персоналом компании. Именно в ней можно просмотреть задолженность по заработной плате перед работниками и определить общий размер расходов на оплату труда.

Характеристика и назначение оборотно-сальдовой ведомости по сч. 70

Методика создания и заполнения оборотно-сальдовой ведомости по сч. 70

Характеристика и назначение оборотно-сальдовой ведомости по сч. 70

Описываемый регистр учета позволяет аккумулировать данные о сальдо на начало и конец периода, а также о суммах по дебету и кредиту сч. 70 «Расчеты с персоналом по оплате труда» за период. Вся информация должна быть представлена в разрезе сотрудников компании.

Методика применения сч. 70 утверждена в приказе Минфина РФ «Об утверждении плана счетов бухгалтерского учета» от 31.10.2000 № 94н. Основные требования к процедуре фиксации расчетов на сч. 70:

| Виды хозяйственных операций по дебету сч. 70 | Виды хозяйственных операций по кредиту сч. 70 |

| Перечисление на счет работника или выдача через кассу всех составных частей заработной платы, рассчитанных ранее, а также компенсационных и гарантийных выплат | Формирование суммы заработной платы сотрудника за период исходя из направления затрат, на которые она списывается (себестоимость, первоначальная стоимость внеоборотного актива, прочие расходы) |

| Удержание налогов с фонда оплаты труда | Оформление суммы предусмотренных законодательством пособий |

| Прочие удержания по различным законным основаниям | Отражение сумм, причитающихся лицам, участвующим в капитале компании |

| Депонирование не выданной сотрудникам заработной платы |

Последний пункт, касающийся дебетовых проводок по сч. 70, начинает постепенно исчезать из делового оборота. Связано это с повсеместным внедрением пластиковых карт и минимизацией расчетов наличными с сотрудниками. Подобная операция проводится только в случае наличия не выданной по платежной ведомости заработной платы.

Возможно возникновение остатка как по дебету, так и по кредиту счета.

Возникающее сальдо в подавляющем большинстве случаев будет кредитовым, основная предпосылка для этого — начисление заработной платы по окончании месяца с выплатой через несколько дней после.

Дебетовый или дебетово-кредитовый остаток не очень типичен для данного счета и возникает, как правило, в случае излишне переведенной работнику заработной платы. Нередко подобные ситуации появляются из-за допущенных счетных ошибок.

Скачать образец

Методика создания и заполнения оборотно-сальдовой ведомости по сч. 70

Для внесения данных по остатку невыплаченной заработной платы в балансе используется поле «Кредиторская задолженность» в разделе «Краткосрочные обязательства».

В ситуации, когда возникает дебетовое и кредитовое сальдо, оно должно попасть и в актив, и в пассив баланса, при этом никаких вариантов взаимозачета сумм не допускается на основании п. 34 ПБУ 4/99.

Дебетовую составляющую остатка вносят во второй раздел баланса «Оборотные активы» по строке «Дебиторская задолженность». Если сальдо значимо с точки зрения критерия существенности для отчетности, его нужно вписывать отдельно по активу и пассиву.

Для этого рекомендуется создавать дополнительные поля:

- в пассиве — в части «Краткосрочные обязательства» под названием «Невыплаченная сотрудникам заработная плата»;

- в активе — в пункте «Оборотные активы» в виде подпункта «Авансы, полученные работниками».

Несмотря на функциональность и простоту понимания, оборотно-сальдовая ведомость имеет довольно ограниченную область применения на практике, обусловленную недостаточным объемом информации для конечного пользователя. В частности, порой необходимо предоставить данные отдельным пользователям в следующих разрезах:

- по составным частям применяющейся системы оплаты труда;

- по виду затрат, к которым относится заработная плата;

- по варианту выплаты или удержания сумм.

Но весь спектр указанных данных отразить в рамках указанной ведомости нереально. В связи с этим для получения более подробной информации о начислениях и выплатах следует прибегать к таким регистрам, как свод начислений, расчетная ведомость, карточка счета и др.

* * *

Для получения сводной информации по расчетам с персоналом используется ведомость по сч. 70. Отражая данные по итоговой сумме рассчитанной и выплаченной заработной платы в разрезе работников, она широко применяется для составления бухгалтерской отчетности. Для получения развернутой информации необходимо обратиться к другим видам бухгалтерских отчетов.

Активные счета бухгалтерского учета

Прежде всего, необходимо определить типы активных счетов бухучета. Обычно их подразделяют на четыре следующие категории:

Инвентарные счета, которые учитывают все имущество организации, а именно:

– основные денежные средства предприятия;

– нематериальные активы фирмы, сюда также можно отнести вложения в научно исследовательские и опытно конструкторские работы;

– материалы, которые используются с целью учета количества материалов, сырья, полуфабрикатов и так далее;

- Денежные счета, которые отражают средства компании как в наличном, так и безналичном виде;

- Собирательно-распределительные счета, которые служат для разнообразных затрат предприятия. Они не связаны напрямую с производственным процессом, тем не менее, они включаются в расчет из-за распределения пропорционально какому-либо признаку;

- Затратные или калькуляционные счета, которые созданы для формирования себестоимости готовых товаров и услуг.

Приведем основные активные счета бухгалтерского учета:

- 01 «Основные средства»;

- 03 «Доходные вложения в материальные ценности»;

- 04 «Нематериальные активы»;

- 07 «Оборудование к установке»;

- 08 «Вложения во внеоборотные активы»;

- 09 «Отложенные налоговые активы»;

- 10 «Материалы»;

- 11 «Животные на выращивании и откорме»;

- 15 «Заготовление и приобретение материальных ценностей»;

- 16 «Отклонение в стоимости материальных ценностей»;

- 19 «Налог на добавленную стоимость по приобретенным ценностям»;

- 20 «Основное производство»;

- 21 «Полуфабрикаты собственного производства»;

- 23 «Вспомогательные производства»;

- 25 «Общепроизводственные расходы»;

- 26 «Общехозяйственные расходы»;

- 28 «Брак в производстве»;

- 29 «Обслуживающие производства и хозяйства»;

- 40 «Выпуск продукции»;

- 41 «Товары»;

- 43 «Готовая продукция»;

- 44 «Расходы на продажу»;

- 45 «Товары отгруженные»;

- 46 «Выполненные этапы по незавершенным работам»;

- 50 «Касса»;

- 51 «Расчетные счета»;

- 52 «Валютные счета»;

- 55 «Специальные счета в банках»;

- 57 «Переводы в пути»;

- 58 «Финансовые вложения»;

- 81 «Собственные акции»;

- 94 «Недостачи и потери от порчи ценностей»;

- 97 «Расходы будущих периодов».

Счет 70: основная информация

Выплаты работникам подразделяются на:

- заработную плату (сюда же можно отнести: отпускные, премии, доплаты и пр.);

- социальные выплаты (в том числе пособия, надбавки предприятия за выслугу лет, пенсионные надбавки и т.д.);

- материальную помощь;

- уплату положенной прибыли акционерам фирмы, являющимся одновременно ее сотрудниками.

Удержания также можно дифференцировать по нескольким категориям:

- алименты;

- взыскания, связанные с решениями органов судебной власти (к ним же можно отнести удержания, касающиеся обязательств сотрудника по компенсации материального ущерба);

- налоги (в частности, НДФЛ в размере 13%);

- аванс (если предприятие разбивает сумму полученного работником дохода на несколько выплат);

- расчет с сотрудником предприятия в натуральном виде (материалами, товарами по установленным рыночным ценам).

Аванс должен выплачиваться в объеме, не превышающем половину от суммы оклада, за вычетом НДС.

Расчеты, касающиеся формирования уставного капитала АО и ООО

Для расчетов по вкладам создается субсчет 1 к счету 75. Размер уставного капитала и долги учредителей по вкладам отражаются этой проводкой: ДТ75/1 КТ80.

Как учесть помощь от учредителя при расчете налога на прибыль?

Проводка выполняется на основании сведений из учредительных бумаг. В течение 90 суток с даты регистрации учредители должны внести не менее половины вкладов в капитал. Оставшиеся 50% вносятся в течение 12 месяцев с даты регистрации. В учредительном договоре может быть оговорен меньший срок. Если создатели организации не успели в срок, в бухучете нужно зафиксировать проводку, приведенную выше.

Когда происходит внесение вклада в форме денег в капитал, выполняется эта проводка: ДТ50, 51, 52 КТ75/1. В капитал внесены деньги.

Вопрос: Как отразить в учете организации (заемщика) получение и возврат денежного процентного займа от физического лица — учредителя (заимодавца), если условиями договора предусмотрен расчет процентов по формуле сложных процентов? Физическое лицо является налоговым резидентом РФ.Организацией получен процентный заем в размере 2 000 000 руб. Согласно договору проценты начисляются (капитализируются) ежедневно по формуле сложных процентов по ставке 18% годовых ежемесячно, исходя из количества дней действия договора в текущем месяце, со дня, следующего за днем предоставления займа, по день возврата займа включительно. Заем получен 19 февраля и возвращен 24 апреля. Проценты, начисленные за период действия договора займа (64 дня), уплачиваются в день возврата займа в безналичной форме. Заемные средства использованы на финансирование текущей деятельности.Доля участия заимодавца в организации составляет более 25%. При этом сделка между заемщиком и заимодавцем в целях применения Налогового кодекса РФ не является контролируемой.Посмотреть ответ

Если вклад выполняется в форме имущества, нужны эти проводки:

- ДТ08, 10, 41, 58 КТ75/1. В капитал внесены нематериальные или материальные активы, продукция, акции или другие объекты.

- ДТ19 КТ75/1. Фиксация НДС по внесенному вкладу.

Бухучет предполагает выполнение оценки вкладов. Это не всегда просто сделать. К примеру, сложно оценить нематериальный актив. Оценка выполняется на основании взаимного согласия создателей. Соответствующее соглашение фиксируется в учредительных бумагах. Если актив представлен не в денежной форме, оценка выполняется независимым оценщиком. Сумма, полученная в результате профессиональной оценки, может быть уменьшена учредителями. Однако она не может быть увеличена на основании пункта 2 статьи 66 ГК РФ.

Пример

Размер капитала фирмы «Земля» составляет 200 тысяч рублей. Он разделен на четыре части:

- АО «Луна» владеет тремя долями. Это 75% от уставного капитала. То есть 150 тысяч рублей.

- Иван Иванов владеет одной долей. Это 25% от капитала. То есть это 50 тысяч рублей.

Для фиксации вкладов открываются эти субсчета:

- Счет 75/1/1. Расчеты по вкладам с АО «Луна».

- Счет 75/1/2. Расчеты по вкладам с Иваном Ивановым.

АО «Луна» внесла в качестве вкладов материалы на сумму 150 тысяч рублей. Сумма НДС составила 22 882 рублей. Иван Иванов внес свой вклад деньгами. Выполняются эти проводки:

- ДТ75/1/1 КТ80. Долг «Луны» на сумму 150 тысяч рублей.

- ДТ75/1/2 КТ80. Долг Иванова на сумму 50 тысяч рублей.

- ДТ08 КТ75/1/1. «Луна» внесла материалы на сумму 140 880 рублей.

- ДТ19 КТ75/1/1. Восстановленный НДС по внесенным материалам на сумму 22 992 рублей.

- ДТ50 КТ75/1/2. Иванов внес вклад на сумму 50 000 рублей.

По окончании всех расчетов сальдо открытого субсчета должно быть равно нулю. Нулевое значение говорит о том, что капитал полностью сформирован.