Рентабельность собственного капитала

Содержание:

- What Does ROE Tell You?

- ROE and DuPont Analysis

- Интерпретация РСК

- 7.Формула порога рентабельности.

- How to Calculate ROE Using Excel

- О чем вам говорит рентабельность вложенного капитала?

- Показатель рентабельности примененного капитала ROCE

- Снижение рентабельности: о чем это говорит

- Рентабельность собственного капитала — определение

- Рентабельность собственного капитала — что показывает

- Рентабельность собственного капитала — формула

- Рентабельность собственного капитала — значение

- Средние статистические значения по годам для предприятий РФ

- О чем говорит индикатор?

- Рентабельность своего капитала

- Что показывает рентабельность собственного капитала (ROE)

- Применение формулы Дюпона

What Does ROE Tell You?

Whether ROE is deemed good or bad will depend on what is normal among a stock’s peers. For example, utilities have many assets and debt on the balance sheet compared to a relatively small amount of net income. A normal ROE in the utility sector could be 10% or less. A technology or retail firm with smaller balance sheet accounts relative to net income may have normal ROE levels of 18% or more.

A good rule of thumb is to target an ROE that is equal to or just above the average for the peer group. For example, assume a company, TechCo, has maintained a steady ROE of 18% over the past few years compared to the average of its peers, which was 15%. An investor could conclude that TechCo’s management is above average at using the company’s assets to create profits. Relatively high or low ROE ratios will vary significantly from one industry group or sector to another. When used to evaluate one company to another similar company, the comparison will be more meaningful. A common shortcut for investors is to consider a return on equity near the long-term average of the S&P 500 (14%) as an acceptable ratio and anything less than 10% as poor.

Using ROE to estimate growth rates

Sustainable growth rates and dividend growth rates can be estimated using ROE, assuming that the ratio is roughly in line or just above its peer group average. Although there may be some challenges, ROE can be a good starting place for developing future estimates of a stock’s growth rate and the growth rate of its dividends. These two calculations are functions of each other and can be used to make an easier comparison between similar companies.

To estimate a company’s future growth rate, multiply the ROE by the company’s retention ratio. The retention ratio is the percentage of net income that is retained or reinvested by the company to fund future growth.

ROE and a sustainable growth rate

Assume that there are two companies with identical ROEs and net income, but different retention ratios. Company A has an ROE of 15% and returns 30% of its net income to shareholders in a dividend, which means company A retains 70% of its net income. Business B also has an ROE of 15% but returns only 10% of its net income to shareholders for a retention ratio of 90%.

For company A, the growth rate is 10.5%, or ROE times the retention ratio, which is 15% times 70%. Business B’s growth rate is 13.5%, or 15% times 90%.

This analysis is referred to as the sustainable growth rate model. Investors can use this model to make estimates about the future and to identify stocks that may be risky because they are running ahead of their sustainable growth ability. A stock that is growing at a slower rate than its sustainable rate could be undervalued, or the market may be discounting risky signs from the company. In either case, a growth rate that is far above or below the sustainable rate warrants additional investigation.

This comparison seems to make business B more attractive than company A, but it ignores the advantages of a higher dividend rate that may be favored by some investors. We can modify the calculation to estimate the stock’s dividend growth rate, which may be more important to income investors.

ROE and DuPont Analysis

Though ROE can easily be computed by dividing net income by shareholders’ equity, a technique called DuPont decomposition can break down the ROE calculation into additional steps. Created by the American chemicals corporation DuPont in the 1920s, this analysis reveals which factors are contributing the most (or the least) to a firm’s ROE.

There are two versions of DuPont analysis, the first involving three steps:

ROE

=

NPM

×

Asset Turnover

×

Equity Multiplier

where:

NPM

=

Net profit margin, the measure of operating

efficiency

Asset Turnover

=

Measure of asset use efficiency

Equity Multiplier

=

Measure of financial leverage

\begin{aligned} &\text{ROE} = \text{NPM} \times \text{Asset Turnover} \times \text{Equity Multiplier} \\ &\textbf{where:} \\ &\text{NPM} = \text{Net profit margin, the measure of operating} \\ &\text{efficiency} \\ &\text{Asset Turnover} = \text{Measure of asset use efficiency} \\ &\text{Equity Multiplier} = \text{Measure of financial leverage} \\ \end{aligned}

ROE=NPM×Asset Turnover×Equity Multiplierwhere:NPM=Net profit margin, the measure of operatingefficiencyAsset Turnover=Measure of asset use efficiencyEquity Multiplier=Measure of financial leverage

Alternatively, the five-step version is as follows:

ROE

=

EBT

S

×

S

A

×

A

E

×

(

1

−

TR

)

where:

EBT

=

Earnings before tax

S

=

Sales

A

=

Assets

E

=

Equity

TR

=

Tax rate

\begin{aligned} &\text{ROE} = \frac{ \text{EBT} }{ \text{S} } \times \frac{ \text{S} }{ \text{A} } \times \frac{ \text{A} }{ \text{E} } \times ( 1 — \text{TR} ) \\ &\textbf{where:} \\ &\text{EBT} = \text{Earnings before tax} \\ &\text{S} = \text{Sales} \\ &\text{A} = \text{Assets} \\ &\text{E} = \text{Equity} \\ &\text{TR} = \text{Tax rate} \\ \end{aligned}

ROE=SEBT×AS×EA×(1−TR)where:EBT=Earnings before taxS=SalesA=AssetsE=EquityTR=Tax rate

Both the three- and five-step equations provide a deeper understanding of a company’s ROE by examining what is changing in a company rather than looking at one simple ratio. As always with financial statement ratios, they should be examined against the company’s history and its competitors’ histories.

For example, when looking at two peer companies, one may have a lower ROE. With the five-step equation, you can see if this is lower because creditors perceive the company as riskier and charge it higher interest, the company is poorly managed and has leverage that is too low, or the company has higher costs that decrease its operating profit margin. Identifying sources like these leads to better knowledge of the company and how it should be valued.

Интерпретация РСК

Согласно параметру РСК, объект предпринимательской деятельности является удовлетворяющим по исследуемой характеристике, если данное значение превышает среднюю окупаемость на основе государственных облигаций

В противном случае, акционерам стоит обратить внимание на менее рисковые вложений

Тем не менее, РСК не способен продемонстрировать нынешнюю стоимость ценных бумаг, ведь активы с максимальной рентабельностью способных и так располагать завышенной рыночной оценкой, и их приобретение по данной стоимости не будет выгодным.

Основываясь на этом нюансе, РСК более подходит для анализа в связке с показателями стоимости/прибыли и стоимости/балансовой стоимости. Коэффициент не демонстрирует генерацию выгоды активами, полученными за одолженные финансы, то есть здесь потребуется и оценка рентабельности активов. Наблюдение за изменениями требуется проводить при закупке предприятием активов при помощи одолженных денег.

В связи с тем, что чистая выручка предполагает весьма волатильные показатели, РСК также отличается данной особенностью

То есть, вместе с РСК важно применять показатели рентабельности продаж и другие мультипликаторы, которые отличаются сниженным волатильным фактором

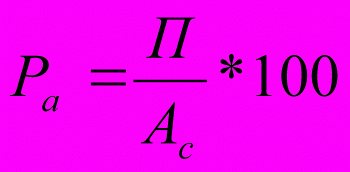

7.Формула порога рентабельности.

Порог рентабельности раскрывают такие понятия, как количество проданных изделий в натуральном выражении, прибыль предприятия. Они являются гарантами покрытия как условно-постоянных, так и переменных расходов при выручке, равной нулю.

Порог рентабельности представлен объёмом продаж. При нём фирма, не добившись дохода, сама покрывает все насущные издержки.

Это уровень реализации изделий, когда компания, не получая убытка, не смогла добиться в своей деятельности и прибыли.

Формула порога рентабельности в рублях:

- 1. из дохода вычитаем переменные расходы;

- 2. выручку перемножаем на постоянные затраты;

- 3. полученное произведение делим на разность.

У каждой компании своя норма рентабельности, формула успеха. Но, в общем, прибыльность является относительным показателем. Может выражаться в доходе на единицу средств вложений, а чаще – в процентах.

How to Calculate ROE Using Excel

As stated above, the formula for calculating a company’s ROE is its net income divided by shareholders’ equity. Here’s how to use Microsoft Excel to set up the calculation for ROE:

- In Excel, get started by right-clicking on column A. Next, move the cursor down and left-click on column width. Then, change the column width value to 30 default units and click OK. Repeat this procedure for columns B and C.

- Next, enter the name of a company into cell B1 and the name of another company into cell C1.

- Then, enter «Net Income» into cell A2, «Shareholders’ Equity» into cell A3, and «Return on Equity» into cell A4.

- Enter the formula for «Return on Equity» =B2/B3 into cell B4 and enter the formula =C2/C3 into cell C4.

- When that is complete, enter the corresponding values for «Net Income» and «Shareholders’ Equity» into cells B2, B3, C2, and C3.

О чем вам говорит рентабельность вложенного капитала?

ROCE может быть особенно полезен при сравнении показателей компаний в капиталоемких секторах, таких как электроэнергетика и телекоммуникации. Это связано с тем, что в отличие от других фундаментальных показателей, таких как рентабельность капитала (ROE), которая анализирует только прибыльность, связанную с собственным капиталом компании, ROCE рассматривает заемные и собственные средства . Это может помочь нейтрализовать анализ финансовых показателей компаний со значительным долгом.

В конечном счете, расчет ROCE показывает сумму прибыли, которую компания генерирует на 1 доллар задействованного капитала. Очевидно, что чем больше прибыли на 1 доллар США, тем лучше. Таким образом, более высокий ROCE указывает на более высокую прибыльность в сравнении с другими компаниями.

Для компании тренд ROCE на протяжении многих лет также может быть важным показателем эффективности. В целом инвесторы склонны отдавать предпочтение компаниям со стабильным и растущим уровнем ROCE, а не компаниям, в которых ROCE нестабилен или имеет тенденцию к снижению.

Показатель рентабельности примененного капитала ROCE

Что касается ROCE, этот коэффициент рентабельности использованного капитала определяется как отношение аналитического бизнес-критерия к капиталу, как личному, так и от полученных вкладов. Применяя данный критерий, возможно анализировать операционный менеджмент предприятия, не отталкиваясь от источников имеющихся финансовых активов.

Высокое значение ROCE для бизнеса заключается в возможности сравнивать подсчитанный коэффициент рентабельности с прочей деятельностью в ситуациях, когда нужно оценить целесообразность возможных вложений. Нормативного значения у ROCE нет, но часто вкладчики относят его к средней кредитной ставке.

Расчет таков: если ROCE предприятия превышает среднюю займовую ставку, компания может стать хорошим инвестиционным объектом. Иначе увеличение предприятия посредством других займов можно лишь осложнить финансовое положение, вызовет снижение выручки или даже появление убытков.

При снижении ROCE можно сделать следующие выводы:

- Повышается личный капитал и выплаты по задолженностям.

- Снижается оборот финансовых средств.

Если же имеет место возрастание ROCE, можно констатировать:

- Рост выручки компании.

- Повышение финансового рычага.

Коэффициент ROCE часто сравнивают с РСК, но определить значение рентабельности можно с помощью прибыли до налогообложения и процентных выплат, а в совокупности с акционерными активами принимаются во внимание и существующие задолженности предприятия. В том случае, если организация не обладает долгосрочными обязательствами и не должна выплачивать дивиденды, оба коэффициента будут равны

Взаимосвязь между данными критериями демонстрирует воздействие финансирования на доходность и риски предпринимательской деятельности, показывая эффективность применения внешних инвестиций для повышения дивидендов. Также РСК и ROCE позволяют оценить риски организации и акционеров при применении внешних денежных вливаний.

Преимущества внедрения ROCE при финансовой оценке компании имеют огромную значимость для финансовой грамотности и правильного использования имеющейся денежной базы. Среди них можно выделить следующие положительные стороны:

- С помощью анализа можно получить выгодный ориентир для принятия важнейших решений по будущим вкладам. К примеру, обретается понимание вероятности побочной эмиссии ценных бумаг или касаемо дивидендного направления организации.

- ROCE может стать великолепным ориентиром при анализе целесообразности займов для предприятия. В ситуации, если процентная ставка превышает показатель ROCE, это означает, что компания не способна извлечь выгоду из денежных вливаний и справиться с выплатой процентов.

- Повышенный ROCE демонстрирует эффективность применения капитала в будущем, а также дальнейшее повышение цены для акционеров.

- Коэффициент активно применяется в целях анализа эффективности деятельности в тех или иных сферах предпринимательской деятельности. С его помощью можно оценить, извлекает ли организация достаточную выгоду для оправдания цены привлечения финансовых вливаний.

Снижение рентабельности: о чем это говорит

Логично предположить, что снижение рентабельности говорит о снижении эффективности работы производства и вопросе о дальнейшем его существовании.

Ведь, если снижается показатель рентабельности производства, что является один из ключевых коэффициентов, это означает, что производство неэффективно использует данные им ресурсы, или же не заказывает продвижение сайта через Яндекс или ещё что-то для раскрутки компании.

Если же снижается рентабельность капитала, здесь уже, как мы говорили, ставиться чёткий вопрос: «стоит ли вообще вкладывать инвестиции в данную компанию». А если этот показатель опускает ниже «красной линии» и становится ниже процентов от вкладов, тогда процесс производства в кротчайшие сроки останавливать или немедленно что-то предпринимать для роста продаж.

Рентабельность собственного капитала — определение

Рентабельность собственного капитала — коэффициент равный отношению чистой прибыли от реализации к среднегодовой стоимости собственного капитала. Данные для расчета — бухгалтерский баланс.

Рентабельность собственного капитала рассчитывается в программе ФинЭкАнализ в блоке Анализ рентабельности как Рентабельность собственного капитала.

Скачать программу ФинЭкАнализ

Рентабельность собственного капитала — что показывает

Рентабельность собственного капитала показывает величину прибыли, которую получит предприятие на единицу стоимости собственного капитала.

Рентабельность собственного капитала — формула

Общая формула расчета коэффициента:

Формула расчета по данным старого бухгалтерского баланса

где стр.190 — значение из Бухгалтерского баланса на конец отчетного периода, стр. 490нач, стр. 490кон — значения на начало и на конец отчетного периода из Отчета о прибылях и убытках (форма №2).

Формула расчета по данным нового бухгалтерской отчетности

где параметрами формулы являются соответствующие строки Бухгалтерского баланса и Отчета о финансовых результатах.

Рентабельность собственного капитала — значение

Рентабельность собственного капитала (Kрск) — по сути главный показатель для стратегических инвесторов (в российском понимании — вкладчиков средств на период более года). Показатель определяет эффективность использования капитала, инвестированного собственниками предприятия. Собственники получают рентабельность от инвестиций в виде вкладов в уставный капитал. Они жертвуют теми средствами, которые формируют собственный капитал организации и получают взамен права на соответствующую долю прибыли.

С позиции собственников рентабельность наиболее достоверно отображается в виде рентабельности на собственный капитал. Показатель важен для акционеров компании, так как характеризует прибыль, которую собственник получит с рубля инвестиций в предприятие.

У применения этого коэффициента есть ограничения. Доход появляется не от активов, а от продаж. На основе Kрск нельзя оценить эффективность бизнеса компании. Кроме того, большинство компаний используют весомую долю заемного капитала. Как бухгалтерский показатель Рентабельность собственного капитала дает представление о доходах, которые компания зарабатывает для акционеров.

Рентабельность собственного капитала сравнивают с возможным альтернативным вложением средств в акции других предприятий, облигации, банковский депозит и т.д.

Минимальный (нормативный) уровень доходности предпринимательского бизнеса — уровень банковского депозитного процента. Минимальное нормативное значение показателя Рентабельности собственного капитала (Kрск) определяется по следующей формуле:

где:

- Крнк – нормативная величина рентабельности собственного капитала, отн.ед.;

- Сд – средняя ставка по банковским депозитам за отчетный период;

- Снп – ставка налога на прибыль.

Если показатель Kрск за период анализа оказался ниже минимального Крнк или вовсе отрицательным, то собственникам не выгодно вкладывать средства в компанию. Инвестору стоит проанализировать вложение средств в другие компании.

Для окончательного приема решение о выходе из капитала компании лучше проанализировать Kрск за последние годы и сравнить с минимальным уровнем доходности за этот период.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка < 10 млн. руб.) | -0.080 | 0.000 | -0.090 | -0.130 | 0.015 | -0.257 | -0.190 |

| Минипредприятия (10 млн. руб. ≤ выручка < 120 млн. руб.) | -0.015 | 0.031 | -0.049 | 0.028 | 0.082 | -0.005 | 0.017 |

| Малые предприятия (120 млн. руб. ≤ выручка < 800 млн. руб.) | 0.049 | 0.077 | -0.013 | 0.043 | 0.098 | 0.037 | 0.063 |

| Средние предприятия (800 млн. руб. ≤ выручка < 2 млрд. руб.) | 0.091 | 0.068 | 0.003 | 0.060 | 0.119 | 0.081 | 0.030 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.123 | 0.091 | 0.079 | 0.110 | 0.130 | 0.095 | 0.130 |

| Все организации | 0.107 | 0.081 | 0.052 | 0.089 | 0.121 | 0.077 | 0.107 |

Значения таблицы рассчитаны на основании данных Росстата

О чем говорит индикатор?

Операционная рентабельность продаж компании является хорошим показателем того, насколько хорошо она управляется и насколько она рискованна. Он показывает долю доходов, которая доступна для покрытия внереализационных расходов, таких как уплата процентов

Поэтому инвесторы и кредиторы обращают на это пристальное внимание

Сильно изменчивое значение коэффициента является основным индикатором бизнес-риска. Кроме того, анализ прошлой операционной рентабельности продаж – это хороший способ оценить, будет ли у компании наблюдаться существенное улучшение доходов.

Операционная рентабельность продаж – это финансовый коэффициент, который рассчитывает, насколько эффективно компания получает прибыль от своей выручки. Он измеряет эффективность компании путем анализа процента от общего дохода, который конвертируется в операционную прибыль.

Инвесторы, кредиторы и другие заинтересованные лица полагаются на этот индикатор, поскольку он точно отображает процент операционной наличности, которую компания получает от своей выручки, и дает представление о потенциальных дивидендах, потенциале реинвестирования и способности компании погасить долг.

Операционная рентабельность продаж используется для сравнения расчетов текущего периода с расчетами предыдущих периодов. Это позволяет компании проводить анализ тенденций, сравнивать показатели внутренней эффективности с течением времени. Также полезно сравнивать данный коэффициент по одной компании с аналогом конкурирующей компании, независимо от масштаба.

Рентабельность своего капитала

Важная роль в финансовом анализе зависит от показателя рентабельности своего капитала. Он обуславливает наличие прибыли в расчете на капитал, который вложен акционерами (собственниками этой организации). Рентабельность своего капитала выражают следующей формулой: прибыль, которая осталась в распоряжении предприятия умножена на 100% делится на величину своего капитала (результат третьего раздела баланса).

Если сопоставить рентабельность своего капитала и рентабельность активов, то данное сравнение укажет уровень применения этой организацией финансовых рычагов (кредитов и займов) для увеличения уровня доходности.

Отдача своего капитала увеличивается, когда процент источников займа в сумме источников создания активов увеличивается.

Разницу меж рентабельностью суммарной величины капитала и рентабельностью своего капитала называют эффектом финансового рычага. Поэтому влияние финансового рычага являет собой прирост рентабельности своего капитала, которое получается ввиду применения кредита.

Для того, чтобы приобрести прирост прибыли благодаря применению кредита, нужно, чтобы рентабельность активов минус проценты за использование кредита была больше, чем ноль. В этой ситуации эффект экономии, который получен в итоге применения кредита, будет больше расходов по привлечению займовых источников средств, то есть проценты за использование кредита.

Также существует понятие плеча финансового рычага, которое представляет собой удельную долю (вес) источников средств займа в общей сумме денежных источников создания имущества организации.

Отношение источников образования активов организации станет наилучшим, когда оно снабдит наибольшее увеличение рентабельности своего капитала в совокупности с допустимой величиной денежного риска.

В некоторых случаях предприятию лучше приобретать кредиты и в условиях, когда есть достаточная величина своего капитала, так как рентабельность своего капитала становится больше ввиду того, что эффект от инвестиций добавочных средств станет намного больше, нежели процентная ставка за использование кредита.

Кредиторы этого предприятия равно, как и ее акционеры (собственники) рассчитывают на приобретение определенных сумм доходов от представления средств данного предприятия. С точки зрения кредиторов показатель цены (рентабельности) заемных средств выразится такой формулой:

Плата за использование заемных средств (это прибыль для кредиторов) умножена на 100% и делится на величину краткосрочных и долгосрочных заемных средств.

Что показывает рентабельность собственного капитала (ROE)

Рентабельность капитала определяет, насколько эффективно работают собственные средства владельцев компании, инвестированные в бизнес. Другими словами, сколько копеек дохода приносит предприятию каждый рубль его собственного капитала.

Регулярно просчитывать значение ROE в первую очередь необходимо руководству организации, чтобы понять какую отдачу они получают от своего детища, насколько целесообразно заниматься текущей деятельностью и каковы перспективы дальнейшего развития бизнеса в этом секторе рынка.

Кроме того, ROE является основным показателем, на который опираются инвесторы, чтобы определить степень привлекательности финансовых вложений в конкретное предприятие. Именно величина ROE помогает понять, на какие дивиденды может рассчитывать вкладчик.

Важно!

Проводить анализ рентабельности капитала, как и любого относительного показателя, важно в динамике нескольких периодов. Если организации удается в течение длительного срока поддерживать стабильный уровень прибыльности капитала, то такое положение дел позволяет сделать заключение о ее финансовой устойчивости, что гарантирует сохранность и приумножение вложенных средств

Если организации удается в течение длительного срока поддерживать стабильный уровень прибыльности капитала, то такое положение дел позволяет сделать заключение о ее финансовой устойчивости, что гарантирует сохранность и приумножение вложенных средств.

Расчет ROE целесообразен только тогда, когда у компании имеется чистый собственный капитал, так как в ином случае получается отрицательное значение коэффициента, малопригодное для дальнейшего анализа.

На первый взгляд ROE крайне близка по смыслу другому показателю доходности — рентабельности активов (ROA). Однако, в отличие от ROA, при расчете которой используется стоимость всех активов организации, в том числе купленных на заемные средства, ROE анализирует работу именно чистого капитала компании. Другими словами, учитывает активы за вычетом обязательств.

Рентабельность оборотных активов

Применение формулы Дюпона

Часто с той же целью применяется формула Дюпона, которая позволяет разделить искомый коэффициент на три части и проанализировать с большей эффективностью, для объективного понимания – что именно влияет на итог расчета. Это называется трехфакторным анализом для ROE. Формулы Дюпона выглядит так:

Первое применение формулы зафиксировано в 1920-х гг. в корпорации DuPont. Три основные составляющие формулы Дюпона – это три показателя, помноженные друг на друга: операционные продажи; оборотность активов; масштабы кредитного плеча или леверидж.

По своей сути формула Дюпона не отличается от первой, но дает возможность выделить три ведущих фактора и углубить аналитику состояния капитала.