Клиринг

Содержание:

- Что такое клиринг и зачем он нужен

- Этапы

- Разновидности клининговых услуг

- Клиринговые организации в России

- Клиринг: общие сведения

- Примеры клиринга

- Клиринг на бирже

- Виды

- Клиринг и биржи

- Направления деятельности

- Посредники в клиринговых услугах

- Что такое клиринг?

- Требования

- Клиринг на Московской и Санкт-Петербургской биржах

Что такое клиринг и зачем он нужен

Вся система безналичных расчетов контрагентов производится через клиринговые центры. Задача центра – открытие корсчетов, на которые засчитываются взаимные требования сторон, сведение денежных потоков к нулю, повышение мобильности активов.

Простыми словами, это безналичный взаиморасчет двух сторон (страны, компании, фирмы, банки) за товары, услуги, ЦБ.

Функции

Из основных функций можно выделить:

- ведение документооборота;

- контролирование исполнения всех договоренностей сторон;

- управление возможными рисками.

Также можно отдельно рассмотреть функционал части клиринга, отвечающей за размеры счетов, риски с ЦБ, то есть фьючерсными операциями:

- накопление депозита;

- произведение расчетов;

- регулирование рисков;

- создание гарантийных фондов.

Участники клиринговой деятельности

Обычно участники сделки – заказчик и организация, оказывающая услуги клиринга. Также бывают случаи, когда привлекается еще третья сторона – центральный контрагент. Чаще всего это небанковская кредитная организация.

Закон о клиринге и клиринговой деятельности

Кроме Гражданского кодекса, деятельность клиринговой организации регулирует федеральный закон от 07.02.2011 № 7-ФЗ. Эти же требования распространяются и на центрального контрагента.

Среди видов клиринга выделяют несколько основных:

Банковский

Обороты денег не обходятся без банков. Они производят безналичные расчеты с помощью клиринговых палат, ведомств Центрального банка или коммерческих банков. Расчеты между отделениями крупного банка называются межфилиальным клирингом.

Товарный

Подразумевает расчеты между биржей и рынком действительной продукции на валютном рынке. Или же предприятия производят взаиморасчеты друг с другом.

Валютный

К данному виду относятся все расчеты государственных правительств при внешнеэкономических связях. Для этого создана так называемая клиринговая валюта. Расчеты могут производиться только безналичным путем по интернациональным платежным договорам между государствами – участниками процесса.

Этапы

Клиринг происходит в четыре этапа. На первом этапе заключают сделку, на втором — сверяют все условия, на третьем — вычисляют, кто и кому должен перевести деньги, а на последнем этапе исполняют все договоренности путем взаимозачетов.

Вот как эта схема выглядит в банковском клиринге, если банк — член клиринговой палаты:

- Клиенты сдают в банк чеки и векселя на инкассо. Это первый этап — заключение сделки.

- Банк создает ведомость всех сданных чеков и векселей и передает ее в клиринговую палату. Это второй этап — сверка условий внутри клиринговой палаты.

- Клиринговая палата собирает все ведомости банков-участников и определяет, кто должник, а кто кредитор. После этого клиринговая палата направляет общую ведомость в центральный банк, а векселя и чеки — обратно в банки. Это третий этап — сверка расчетов в ЦБ.

- ЦБ списывает соответствующие суммы с корреспондентских счетов банков-участников. Это четвертый этап — исполнение сделки.

Разновидности клининговых услуг

Рассматриваемая сфера деятельности состоит из уборки объектов недвижимости и прилегающей территории. Во время данного процесса, специалистами службы используются различные специализированные чистящие растворы

Важно обратить внимание на то, что неправильное использование химических компонентов может привести к повреждению поверхности. Благодаря наличию специфических знаний и навыков, специалисты клининговых компаний могут выбирать необходимый раствор, основываясь на параметрах покрытия и уровня загрязнений

Базовый пакет услуг, предоставляемый частным лицам, состоит из мытья окон и полов. Помимо этого, работники службы очищают различные поверхности, чистят мебель и ковры, а также убирают ванную комнату. После завершения выполненных данных действий, сотрудниками фирмы осуществляется вынос мусора. Помимо стандартного пакета услуг, заказчик может поставить перед работниками дополнительные задачи. Примером такой задачи является уход за домашними или садовыми растениями.

Специализированные клининговые компании сегодня предоставляют самые разнообразные услуги уборки и обеспечивают широкий спектр работ

При зачислении в штат персонала обычного уборщика, руководитель компании берет на себя обязательства по оплате труда своего сотрудника

Важно обратить внимание, что штатный персонал получает заработную плату независимо от длительности рабочего дня и объема выполненных работ. Оплата клининговых услуг рассчитывается на основе таких параметров, как сложность поставленной задачи, времени, потраченного на её решение и общий объем работ. Это значит, что заказчик платит только за выполненные действия и экономит значительную сумму

Это значит, что заказчик платит только за выполненные действия и экономит значительную сумму.

Также следует сказать о том, что в клининговых службах, имеются работники, контролирующие качество выполнения работ. Это означает, что клиенту службы нет необходимости самостоятельно контролировать весь процесс уборки. Стандартный пакет услуг, предоставляемых юридическим лицам, включает в себя очистку офисных помещений, дверей и напольных покрытий, удаление загрязнений с зеркал и стеклянных поверхностей. Помимо этого, уборщики полируют столы, очищают мягкую мебель и офисную технику.

Последним видом услуг, представляющихся клининговыми службами, является разовая очистка вверенного объекта. Как правило, такая необходимость возникает в случае проведения ремонтных работ или переезда компании. В такой ситуации, фирмам требуется срочное удаление мусора с большой территории. Нужно понимать, что профессиональные уборщики выполнят все необходимые действия значительно быстрее штатных уборщиц. Разовый пакет услуг может включать в себя как уборку снега, так и подготовку объекта к проведению различных мероприятий. Помимо этого, заказчик может выбрать такие услуги, как удаление плесени на стенах здания или химчистку мягких напольных покрытий.

Cleaning — этим словом называют комплекс мер, обеспечивающих чистоту офисов, торговых комплексов, отелей, коттеджей, квартир и т. д.

Клиринговые организации в России

Клиринги скрепляют единый РЦБ России, особенно после принятия закона о них в 2011 году (материалы в конце статьи).

Общая информация о клиринговых центрах

Система клиринга обслуживает всех профессиональных участников фондового рынка. Комплекс клиринга рассчитывает нетто-позицию заключенных договоров.

Допустим, брокер приобрел семь акций утром и тут же реализовал четыре. Вечером купил еще семь и продал пять. В конце торговой сессии его общая позиция равна семи акциям. По клиринговой операции часть сделок будет закрытой, а конечная позиция трейдера – покупка семи акций. Он оплачивает их цену своему партнеру, то есть расчетной палате.

Примерная схема информационных потоков Клиринговой палаты

Клиринговый сбор

Для снижения рисков на РЦБ участники собирают определенную сумму. Клиринговый сбор – это комиссионные, которые постоянно вносятся членами фондовых, товарных, и фьючерсных рынков для хеджирования клиринговой компании. Клиринговый сбор зачастую взимается также с биржи или регистраторов.

Примеры по конкретным комиссиям смотрите чуть ниже.

Расчетно-клиринговые структуры

На РЦБ на стыке веков на бирже на порядок выросло количество участников и сделок. Это объективно привело к созданию расчетно-клиринговых структур, ведущих учет, контроль и страхование сделок. Они называют себя клиринговыми палатами или расчетными и фактически выполнят функции клиринга:

- Определений позиций профучастников, их регуляцию;

- Понижение суммы сбора за обслуживание;

- Мгновенные расчеты по времени;

- Минимальные риски при договорах.

Расчетно-клиринговые учреждения работают для клиентов онлайн. На их официальных сайтах найдется необходимая информация для торговли ценными бумагами.

НКО «Национальный Клиринговый Центр»

НКО «НКЦ» учреждена в 2005 года, специализировался исключительно на операциях на ММВБ. С 2007 года НКЦ делал клиринг на валютном рынке ММВБ, с 2011 года на рынке ценных бумаг, с 2012 на срочном рынке. В 2013 Национальному Клиринговому Центру Центробанком РФ был присвоен титул единственного центрального контрагента.

К организации присоединялись другие организации, добавляя собственный капитал. НКЦ стал работать на других биржах и рынках. На первый квартал 2020 года сумма активов-нетто составляла более 4 трлн. рублей.

На 1 января 2020 года объем нетто-активов НКЦ составил 4,0 трлн рублей, объем собственных средств – 70,5 млрд рублей. За 2019 года НКЦ демонстрирует прибыль в размере 16,2 млрд рублей. 100% владелец клирингового центра – ПАО Московская биржа.

Клиринговые палаты

Эта организация обрабатывает и выполняет платежи продавцов и покупателей на бирже цифровым методом. КП – профучастник фондового рынка. Основные функций учреждения:

- Сбор информации по всем заключенным в ходе сессии сделкам, анализ, учет и корректировка данных.

- Учет проведенных на бирже операций.

- Выяснение обязательств между участниками, расчет.

- Перевод ЦБ и других ценных документов и денег продавцу.

- Гарантия и снижение рисков для всех сторон.

Клиринговый центр МФБ

АО «Клиринговый центр МФБ» создано в 2009 году. Процесс проходил в форме реорганизации «Московской фондовой биржи» в ОАО. До 2013 года фирма выполняла функции биржи совместно с клиринговыми услугами. В 2013 году было принято решение о прекращении торгов и стратегическом движении на клиринговую работу. По заявлению руководства были аннулированы лицензии на биржевую деятельность. Компания сосредоточилась на одном, набирающем обороты сегменте.

Клиринг: общие сведения

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Клиринг – это процесс расчетов, проводимый не через исполнение всех имеющихся обязательств, а путем их взаимозачета. Обработка данных о биржевых заявках производится не параллельно процессу торгов. Это происходит при подведении итогов сессии.

Если бы вы закрыли эту позицию за день, никаких движений акций Б по вашему счету в результате взаимозачета зафиксировано не было

Это важно, чтобы понимать, как и почему брокер удерживает депозитарную или клиринговую комиссию. Если нет изменения в количестве активов, значит, нет и необходимости платить

Для трейдера, работающего по внутридневной стратегии, клиринг – это фактически оценка эффективности его торговли. Положительный результат взаимозачета всех заключенных им сделок означает прибыль, которая будет зачислена на счет. Отрицательный – убыток, который спишется с депозита. Ниже на рисунке приведена простейшая схема торгов на фондовом рынке:

- деньги не переводятся с одного счета на другой по несколько раз за день;

- снижается количество ценных бумаг, которые переходят из депозитария одного брокера к другому.

В первую очередь это важно знать тем, кто работает на срочном рынке: проведение клиринга неразрывно связано с начислением вариационной маржи. Инвестору необязательно держать в голове все эти тонкости, достаточно научиться выбирать перспективные активы и точки входа в позицию

Но на самом деле понимание принципов работы биржи необходимо всем участникам торгов. Это делает вас профессионалом, которому не нужно лишний раз объяснять, из чего складывается брокерская комиссия и справедлива ли она, как происходит покупка активов в портфель и в каких процессах они участвуют.

Примеры клиринга

В качестве наглядного примера рассмотрим клиринговую схему межбанковских расчетов. В схеме участвуют четыре банка, которые в течение дня должны выполнить платежи в адрес друг друга. Размеры обязательств и требований каждого банка представлены в таблице. Для расчетов используются условные единицы (у.е.).

| Банки-отправители платежей | Суммы переводов банкам-получателям платежей (в у.е.) | Общие обязательства (в у.е.) | |||

| №1 | №2 | №3 | №4 | ||

| №1 | — | 150, 250, 300, 400 | 150, 200, 250 | 300, 400 | 2400 |

| №2 | 700, 500 | — | 350, 350 | 300 | 2200 |

| №3 | 300, 400 | 300 | — | 500 | 1500 |

| №4 | 450, 150 | 100 | 200 | — | 900 |

| Общие требования (в у.е.) | 2500 | 1500 | 1500 | 1500 | 7000 |

Урегулировать взаимные обязательства можно несколькими способами:

- Индивидуальные расчеты. Банк №1 имеет требования на оплату по 9 сделкам (первая строка таблицы) на общую сумму 2400 у.е. Он также должен принять 6 переводов (второй столбец) на сумму 2500 у.е. Общее количество платежей — 15. Итоговое сальдо составит +100 у.е.

- Двусторонний взаимозачет. Банк №1 выполняет всего три платежа на ту же общую сумму – 2400 у.е. Получатели платежей: №2 – 1100 у.е., №3 – 600 у.е. и №4 – 700 у.е. Также Банк №1 принимает три объединенных платежа от банков №2, №3 и №3 на общую сумму – 2500 у.е. Итоговое сальдо, как и при индивидуальных расчетах 100 у.е., однако банк участвует лишь в 6 платежах вместо 15

- Многосторонний взаимозачет. Сальдо всех платежей банка №1 устанавливается клиринговым центром в конце дня. Итоговое сальдо будет таким же — 100 у.е. Однако банк №1 не будет совершать ни одного платежа. Клиринговому центру достаточно будет выполнить сальдирование (окончательное погашение долга), переведя банку №1 100 у.е. Все остальные платежи будут погашены взаимозачетами

Обратите внимание! Суть клиринговых операций одинакова во всех секторах экономики, поскольку задача всегда одна и та же — «очистка» платежных обязательств контрагентов. Ниже показан еще один пример клиринга в система Visa

Сам процесс при этом делится на несколько стадий, чтобы исключить отмену операции в случае сбоя у одного из участников. После согласования всех стадий происходит взаимозачет обязательств и одна транзакция. Данная схема также известна как интернет-эквайринг:

Ниже показан еще один пример клиринга в система Visa. Сам процесс при этом делится на несколько стадий, чтобы исключить отмену операции в случае сбоя у одного из участников. После согласования всех стадий происходит взаимозачет обязательств и одна транзакция. Данная схема также известна как интернет-эквайринг:

Клиринг на бирже

Организации, занимающиеся процессами взаимозачета между участниками рынка, называют клиринговыми компаниями, центрами или палатами. Фактически это центральные контрагенты при осуществлении множества различных действий.

Клиринговый центр выполняет следующие функции:

- Сбор данных по сделкам и расчеты по ним

- Анализ взаимных обязательств

- Обеспечение доставки ценных бумаг между контрагентами, организация финансовых расчетов

- Гарантирование выполнения обязательств, взятых на себя участниками рынка

Клиринговый центр должен соответствовать ряду требований законодательства РФ :

- Иметь капитал в сумме не менее 50 млн. рублей (в том числе собственные средства — не меньше 20 млн. рублей)

- Обладать высоким рейтингом кредитоспособности

- Получить лицензию ЦБ. Требование лицензирования клиринговых компаний прописано в ФЗ №7 «О клиринге, клиринговой деятельности и центральном контрагенте».

Этапы клиринга при купле/продаже ценных бумаг:

- Проведение сделки между контрагентами

- Проверка соответствия сделки заданным условиям

- Проверка документации

- Уточнение, корректировка параметров сделки

- Регистрация сделки

- Подтверждение статуса сделки ее субъектами

- Выдвижение взаимных требований контрагентами (суммы к перечислению, комиссионные и т.д.)

- Оплата со стороны покупателя и поставка со стороны продавца

- Подтверждение оплаты покупателем и направление документов в депозитарий

- Выдача справки из реестра или депозитария о получении покупателем ценных бумаг

Клиринговыми расчетами российских бирж занимается ЗАО «Национальный клиринговый центр». Его операции распространяются не только на фондовые, но и на товарные и валютные рынки. Выше показан частный случай клиринга на фондовой бирже (фондовой секции Московской биржи), тогда как более общая схема в России следующая:

В течение суток на ММВБ проводится три клиринговых сессии:

- Дневная . Начинается в 2 часа дня и длится всего три минуты.

- Промежуточная . Расчетная и самая продолжительная: с 5 до 6 вечера

- Вечерняя . С 18.45 до 19.00

В это время клиринговый центр занимается фиксацией сделок и внесением их в базу данных. К примеру, если одна и та же акция была многократно куплена и продана между клиринговыми сессиями, клиринговый центр проведет взаимозачет и учтет результат как одну операцию. Кроме того, клиринговый центр регулярно пересчитывает маржу для сделок на срочном рынке, устанавливает размер гарантийного обеспечения и пр.

К числу крупнейших в мире клиринговых компаний относятся:

- «Eurex Clearing» (Германия)

- «Depository Trust and Clearing Corporation» (США)

- «LCH. Clearnet» (Великобритания)

- «Euroclear» (Бельгия)

- «ICE Clear Europe» (США)

- «NYSE Liffe Clearing» (собственная платформа NYSE)

Выводы

Клиринг как финансовая операция применяется повсеместно: от крупнейших банков и владельцев кредитных карт до множества биржевых операций на различных секциях рынка. Клиринговая организация при этом может служить и гарантом, и страховщиком сделки. Сделки на фондовом рынке с записью активов в депозитарий отличаются большой надежностью, несмотря на техническую сложность и объем клиринговых процессов.

Источник

Виды

Среди видов клиринга выделяют несколько основных:

- банковский;

- валютный;

- товарный.

Банковский

Обороты денег не обходятся без банков. Они производят безналичные расчеты с помощью клиринговых палат, ведомств Центрального банка или коммерческих банков. Расчеты между отделениями крупного банка называются межфилиальным клирингом.

Товарный

Подразумевает расчеты между биржей и рынком действительной продукции на валютном рынке. Или же предприятия производят взаиморасчеты друг с другом.

Валютный

К данному виду относятся все расчеты государственных правительств при внешнеэкономических связях. Для этого создана так называемая клиринговая валюта. Расчеты могут производиться только безналичным путем по интернациональным платежным договорам между государствами – участниками процесса.

Клиринг и биржи

Операции клиринга и расчеты осуществляются после совершением биржевых сделок. Они включают в себя прохождение ряда этапов, в которых принимающих участие биржи, участники торги, расчетные и депозитарные организации, других элементами всей биржевые инфраструктуры. При этом клиринга и расчеты, как правило, осуществляются специализированные органами, которыми могут быть самостоятельных юридические лица, такие как клиринговой (расчетная) палата.

В общем виде можно выделить следующие ключевых функцией биржевого клиринга:

зачет взаимных требования и обязательства участников биржевый рынка;

гарантийное обеспечения исполнение сделок;

выполнение денежные расчетов;

обеспечение поставки биржевое товара (актива) по заключенные сделкам.

Для нормального функционирование клиринговой палаты нужно, чтобы каждого член биржи действовал согласно Правилам биржевой торговли. В течения операционного дня на бирже совершают большое количество сделок, поэтому главной задача клиринговой палатой — объединить соглашения одного члена палата с другими, завершить операции в течение рабочий день, а также гарантировать выполнения каждого контракта.

Член клиринговой палаты должен соответствует жестко установленным финансовые и другим требованиям.

Клиринговая палата на бирже:

обеспечивать скорость и беспрепятственность заключением контрактов, позволяя легко открывает и закрывать позиция (ликвидировать их);

упрощает процесс поставками товара по фьючерсным контракты;

обеспечивает единую для всех долговременная защиту от убытков по контрактом.

Еще одной особенностью работой клиринговые палаты является то, что они выступающие стороной в сделках по всем фьючерсным и опционным контрактами. В данном случае покупатели и продавцы последних берут на себя финансовые обязательством не другом перед другом, а перед клиринговой палатой через фирмой — членами палаты.

Сегодня созданный и продолжается создаваться отдельных и разнородных системы клиринга не только на разные биржевые рынки (фондовом, срочном, товарном), но иногда и по разным финансовые инструменты в пределах одних и тех же фондовых биржи. Очевидно, что такое положение вещей не стимулируются развитие клиринговых расчетов и не приносит полноценной выгодой его потенциальным участниками.

Клиринговые операции подразделяются так же по принцип проведения денежных расчетов. Компенсационные транзакции с полным обеспечение сводят риск финансовых потерь на нет. Сделки совершаются лишь при наличии на счетах всех сторона необходимой для транзакции суммы или количество ценных активов.

Клиринг с частичным обеспечением требует присутствие на счетах части средств. В остальном платежеспособность подтверждается путем предоставление данных о зачислениях по другим контрактам. К этому прилагается оценки полного объема активов компаний, которую делает клиринговую организацию.

Самый рискованный тип клиринговых операций – без предварительного обеспечения. Такие сделки проводят даже при пустых счетах.

Операции взаимозачета могут совершаться как по срочные, так и по иным видам сделок. Кроме того, обозначаются разового тип клиринга и постоянно действующих транзакции.

По масштабам клиринговые операции делятся на локальных и масштабных. К последним, к примеру, относится международный клиринг. К нему прибегают чаще всего те государству, валюты которых являются неконвертируемыми. Можно было бы рассчитаться золото и имеющимися конвертируемыми активам, но их количество в стране бывает ограниченными. Тогда и прибегают к компенсационными транзакциям. Они регулируются клиринговыми соглашениями. Локального же клиринг регулируется, обычно, векселями и осуществляется между конкретными, некрупными хозяйствующими субъектами.

Направления деятельности

Клининговые компании предлагают сотрудничество на основе временного или постоянного обслуживания. Вы можете заказать ежедневное обслуживание или составить постоянный договор, в котором указана определенная частота уборки – в этом случае фирмы по клинингу предлагают клиентам индивидуальный подход. Вы можете заказать как полное обслуживание, т.е. от мытья окон до чистки ковров, так и какую-то узкопрофильную деятельности, например, чистку кондиционеров, наведение порядка в помещении после ремонта с вывозом мусора, чистку санузла и др.

Обратиться за помощью в клининговую фирму можно и в случае необходимости уборки квартиры или загородного дома. Особенно это актуально, если вы долго не жили в своем частном доме – сотрудники специализированной организации способны решить поставленные задачи по наведению чистоты всего за один день. После выполненной работы можно насладиться комфортом и свежим приятным ароматом чистоты.

Посредники в клиринговых услугах

Транзакциями в процессе клиринга занимается специальная клиринговая организация, которая выступает посредником в осуществляемых сделках. Если продавец хочет продавать свой товар путем взаиморасчетов, то есть, одновременно планирует купить необходимые товары или услуги за вырученные средства, он обращается в клиринговую организацию, которая предлагает продавцу нужного покупателя. Итого, клиринговые организации занимаются обеспечением заказов между сторонами, чтобы каждый участник этой системы смог наладить сотрудничество с искомым партнером. Следовательно, процесс клиринга меняет привычную схему купли продажи из «продавец-покупатель» на «поставщик-поставщик».

Что такое клиринг?

Клиринг — это алгоритм, по которому осуществляются расчеты по различным обязательствам за выполненные услуги или поставленные товары. Другими словами, клиринг — это встречная торговля, при которой за один вид услуг либо товары передаются другие. Клиринг также – особая процедура, когда субъект выступает в роли посредника, при этом имеет качества одновременно и покупателя и продавца, обеспечивая при этом исполнение заказа между обоями сторонами сделки. Подобная процедура принята при исполнении международных сделок.

Сферы применения

Клиринговые операции могут также применяться и в банковском секторе в виде одного из способов очищения взаимных обязательств. Для выполнения данных функций банки прибегают к услугам специальных клиринговых компаний. В этом контексте клиринг имеет форму многосторонних связей между партнерами.

Основой клиринга является торговый контракт, уравновешивающий стоимости оборотов и определяющий тип и количество товара при взаимных расчетах. Оплата наличными деньгами может быть произведена между обеими сторонами контракта

Существует несколько видов клиринга: банковский клиринг, операции между различными предприятиями, торговые операции между государствами.

В России клиринговая компания может иметь любую форму собственности. Осуществлять деятельность подобная компания может как на коммерческой, так и на некоммерческой основе. Процесс клиринга основывается на взаимных требованиях сторон контракта друг другу. При этом денежные потоки сводятся к минимуму. Особо это актуально при ведении международной торговли. Клиринг значительно увеличивает степень мобильности активом и при этом сокращает наступление возможных рисков у всех сторон операции.

Виды клиринга

На практике принято разделять клиринг на некоторые его виды:

- Банковский клиринг — тип расчетов между банками при помощи специальных клиринговых палат или особых подразделений Центробанка либо известными банками;

- Валютный — используется при осуществлении международных операций и производится в установленной договором валюте и безналично;

- Товарный — тип взаиморасчетов между рынком и самой биржей в виде натуральной продукции.

Составная часть клиринга — неттинг. Это процесс в котором денежные претензии со стороны покупателя идут вразрез с его собственными обязательствами. По исходу клиринговой операции приятно рассчитывать сальдо. Процесс неттинга осуществляется без движения денежных активов. Именно поэтому данный тип операций менее затратен, так как в нем нет комиссий банков.

Также существенным преимуществом неттинга является необязательность строгого определения денежной суммы, которая подлежит уплате.

Клиринг также бывает простым и многосторонним. В последнем количество сторон не ограничивается, но больше двух.

Клиринговая компания

Это организация, имеющая специальную лицензию на проведение подобных операций. Клиринговые палаты созданы для гарантий финансовой безопасности бирж и ее участников. Эти организации призваны упорядочить расчеты и сделать их более дешевыми. Такие компании берут на себя весь массив информации, касающийся торговых операций и тем самым регулируют их ведение. Своего рода, это посредник по договорам, которые необходимо каждый день контролировать. Палата для этого выбирает своего партнера, который собирает все претензии сторон друг другу и регулирует их. Клиринговый процесс протекает непрерывно и в ходе него постоянно принимаются определенные решения.

Эта информация становится известна всем участникам торгов. Если участник не успел или не смог зарегистрировать эту сумму, он обязан в течении данной сессии закрыть свою позицию. Если закрытие даже всех позиций этого участника не способно покрыть все расходы, недостающая сумма вычитается со всех членов палаты или этот участник должен оформить на себя кредит. Для того, чтобы избежать подобных рисков, заранее формируется специальный фонд. Минимальный объем этого фонда определяется приказом Центрального Банка. Денежные средства двигаются только внутри самой организации, что обеспечивают постоянную высокую ликвидность и ускоряет процесс взаиморасчетов на рынке.

Гарантия исполнения все требуемых взаиморасчетов палатой называется «новэйшн». Это обуславливает условие закрытия всех длинных позиций в заранее установленный срок вне зависимости от факта получения средств с них.

Требования

Предоставление профессиональных услуг требует наличия серьезных финансовых гарантий, чтобы не только избежать рисков собственной деятельности, но и уберечь участников торгов. Для этого формируется специальный денежный фонд, размер которого определяется Федеральной комиссией по рынку ценных бумаг.

Поступления в фонд возможны за счет прибыли от клиринговой деятельности:

- регистрационные платы;

- способы продажи данных;

- оборот имеющихся средств;

- продажа технологий;

- прочие доходы.

Востребованность предоставляемых расчетно-клиринговыми организациями данных очень высока, ведь она отображает ход и объем торгов по каждому эмитенту и по всему рынку. У биржи и особенно у участников торгов имеется потребность в получении информации в режиме реального времени.

В эпоху высоких технологий не только обслуживающие операции выполняются автоматизировано, но и торговля с помощью многочисленных торговых роботов и алгоритмов.

Как правило, клиринговые компании являются закрытыми акционерными обществами. Для осуществления клиринговой деятельности обязательно получение лицензии Центробанка РФ. Для оптимизации взаимодействия договор на оказание услуг заключается непосредственно с биржей, чтобы на ней была единая расчетная служба.

Клиринг на Московской и Санкт-Петербургской биржах

Время для сессии клиринга устанавливается торговой площадкой самостоятельно. На Московской бирже эта процедура проводится дважды в день:

- с 14:00 до 14:05 МСК;

- с 18:45 до 19:00 МСК.

В день исполнения опционов вечерний клиринг удлиняется на пять минут. За все расчеты отвечает АО «Национальный Клиринговый Центр». Эти две сессии не равнозначны. В течение дневной сессии фактического поступления денег на брокерский счёт не происходит. Они только блокируются на счетах, с которых должны быть списаны.

Если вы работаете на фондовой секции, то в период дневного клиринга будет только проведена проверка правильности исполнения заявок и расчета комиссионного вознаграждения брокера и биржи. Фактически ценные бумаги поступят на ваш счет или будут списаны с него только во время вечерней клиринговой секции дня исполнения сделки. После вечернего клиринга снимаются все неисполненные лимитные заявки. Кстати, не стоит забывать про режим торгов Т+2 для акций и Т+1 для ОФЗ.

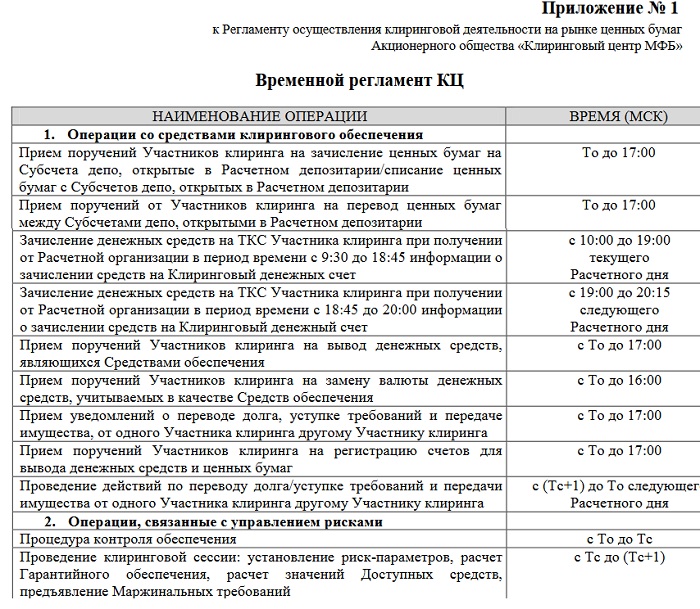

На Санкт-Петербургской бирже регламент работы клирингового центра устроен сложнее, он расписан на три страницы. Ниже приведено начало этого документа:

Основные расчеты приходятся на период с 16:00 МСК до 22:00 МСК. По внутриброкерским договорам время обработки продлено до полуночи. Полностью все перечисления завершаются только к началу следующего торгового дня.Тем, кто работает с кредитным плечом, нужно знать, что клиринг, связанный с расчетом гарантийного обеспечения, проводится сразу по окончании основной торговой сессии. В 19:00 МСК начинается предъявление маржинальных требований. На их удовлетворение отводится время до 17:00 МСК следующего расчетного дня. Если до этого срока они не будут исполнены, произойдет принудительное закрытие позиций.

За подведение итогов торгов ответственно АО «Клиринговый центр МФБ». В связи с ростом активности трейдеров по иностранным инструментам, торговая площадка намерена получить у ЦБ лицензию центрального контрагента. Ради этого летом 2020 г. была проведена докапитализация клирингового центра Санкт-Петербургской биржи.