Что такое факторинг? его виды и особенности

Содержание:

Разновидности факторинга

Существует несколько видов систематизации. Первый из них (по порядку взаимодействия сторон) включает две разновидности факторинговых услуг:

- Открытый. Наиболее распространённый вариант, подразумевающий заключение договора между коммерческими структурами: и продавец, и покупатель, и финансовый агент — индивидуальные предприниматели или юридические лица, отвечающие за неисполнение обязанностей в рамках контракта и российского законодательства. Схема сотрудничества полностью соответствует приведённой выше: стороны заключают трёхсторонний договор, продавец поставляет товар или оказывает услугу, получая часть денег от покупателя и основную — от фактора, после чего потребитель в установленные сроки погашает задолженность перед финансовым агентом.

- Закрытый. В этом случае продавец привлекает деньги «посредника» без ведома покупателя. Последний, не участвуя в подписании договора оказания факторинговых услуг, по факту получает небольшую отсрочку оплаты, а по её окончании возвращает средства в полном объёме кредитору, не взаимодействуя с агентом.

Второй вид (по распределению коммерческих и страховых рисков) также подразумевает два варианта:

- Без регресса. Финансовый агент принимает на себя все риски и издержки, в том числе связанные с досудебным урегулированием споров с покупателем, подачей искового заявления в суд и дальнейшими разбирательствами.

- С регрессом. Более выгоден для «посредника», поскольку, в соответствии с условиями договора, он получает право требовать погашения задолженности от продавца, если покупатель пренебрегает своими обязанностями или не может их исполнить по объективным причинам.

Третий вид — по времени начала действия договора факторинга:

- Предварительный (консенсуальный). Покупатель принимает на себя долговые обязательства, а продавец уступает фактору право истребования задолженности ещё до того, как основной контракт (купли-продажи, оказания услуг и так далее) вступит в силу. Часто практикуется, однако связан с повышенными рисками для потребителя и, следовательно, «посредника»: первому в случае недобросовестности поставщика придётся доказывать свою правоту и выдвигать новые требования, а финансовому агенту — всё это время ждать погашения задолженности.

- По факту. Договор оказания факторинговых услуг, в какой бы момент времени он ни был составлен, вступает в силу уже после исполнения продавцом обязательств в отношении покупателя, а иногда — и после внесения последним своей доли оплаты. Более безопасный для финансового агента вариант, поскольку на момент возникновения задолженности перед ним потребитель уже имеет возможность удостовериться в качестве товаров или услуг.

Четвёртый вид — по странам присутствия:

Внутренний. Все участники сделки — резиденты одной страны; соответственно, договорные отношения между сторонами развиваются в едином правовом поле (и необходимость корреляции отсутствует).

Внешний. Оказание факторинговых услуг производится на международном уровне

При этом неважно, находятся ли все участники договорных отношений или только один из них в разных юрисдикциях; имеет значение лишь соответствие условий сделки нормам международного и местного законодательства.

Пятый вид — по числу финансовых агентов:

- Один фактор. Самый привычный вариант: и продавец, и покупатель заключают договор с одним и тем же «посредником» и исполняют перед ним обязательства в обмен на кратковременное предоставление заёмных средств.

- Два фактора или больше. Сложная схема, в которой поставщик привлекает одного агента (или нескольких), а потребитель — другого. Чем больше сторон сделки, тем сложнее процедура составления договора оказания факторинговых услуг, поэтому прибегать к этому варианту имеет смысл, если один «посредник» не может предоставить нужную сумму или продавец и покупатель сильно не доверяют друг другу.

Существуют и другие способы классификации факторинга — например, по использованию электронных или бумажных документов или по специализации фирмы-посредника. Однако эти критерии — лишь частности, не влияющие на схему предоставления денежных средств под заключение сделки, а потому заниматься дальнейшими перечислениями не имеет смысла.

Бухгалтерский и налоговый учет факторинговых операций

При бухгалтерском и налоговом учете основная проблема состоит в том, чтобы правильно отразить разницу между суммой приобретенной задолженности и размером кредита, который был предоставлен клиенту. Отправлять ее в состав финансовых доходов будет неприемлемым, так как не вся сумма является чистым доходом. Даже в лучшем случае фактору останется только комиссия за предоставленные услуги и средства.

Именно поэтому фактору вначале нужно зачислить сумму дисконта на счет резерва, а потом уменьшать данный резерв по мере поступления средств от дебиторов. Если же не удастся взыскать всю сумму, то остаток резерва можно будет отправить в убытки.

Налог на прибыль

Следует отметить, что с точки зрения налогового законодательства РФ, существует мало различий между операциями факторинга и уступками требований. К обоим случаям применяются статьи 155 и 279 НК РФ, в которых содержатся особенности исчисления налоговой базы по НДС.

Налоговые обязательства для поставщика

Особенность факторинговой операции в том, что она позволяет поставщику сократить временной разрыв между получением выручки от клиента и моментом, когда выручка будет признана доходом.

Статья 279 НК РФ дает возможность поставщику моментально вычитать убыток от продажи прав требований, принимая во внимание следующие особенности:

- Сумма убытков не может быть больше, чем размер процентов, уплаченных по долгу. Но данное положение имеет силу только в том случае, если контракт уступки был заключен до срока платежа, оговоренного в договоре о реализации продукции.

- Если договор уступки был заключен после наступления срока платежа, то половина суммы убытка уменьшит налоговую базу.

Именно благодаря вышеизложенным положениям факторинг считается интересным инструментом налогового планирования. Факторинговые операции можно использовать для эффективного структурирования сделок по реализации ценных бумаг и т. д.

Если же поставщик планирует использовать факторинг для признания НДС, то уступка прав требования будет рассчитываться как оплата товаров или услуг. НДС в данном случае будет выводиться на основе стоимости реализации продукции, а не суммы, которая указывается в договоре факторинга.

Налоговые обязательства для фактора

При определении налоговой базы, факторинговая компания может уменьшить доход на сумму разницы между продажей и покупкой права требования.

Проводки

Согласно ПБУ 10/99, комиссионное вознаграждение необходимо включать в состав операционных расходов компании. Факторинговые операции нужно отражать на счетах бухгалтерского учета следующими записями:

- Д62 К90 – отражается непогашенный долг от дебитора.

- Д90 К98 – с реализованной продукции начислен НДС.

- Д76 К91/1 – деньги были отправлены на счета фактора.

- Д91/2 К62 – было списано требование, переданное компании-фактору.

- Д51 К76 – компания-фактор перечислила деньги.

- Д91/2 К76 – начисление комиссии в пользу фактора.

- Д19 К76 – вычет НДС с размера комиссии.

- Д68 К19 – НДС был принят к вычету.

Как уже отмечалось, факторинг также может быть с регрессом. Если организация пользовалась именно этим видом финансирования, то необходимо сделать следующие записи:

- Д76 К51 – деньги были возвращены фактору.

- Д76/2 К76 – из-за непогашенного долга была выставлена претензия.

Таким образом, факторинг представляет собой интересный финансовый инструмент, благодаря которому компания может увеличить свои продажи и эффективнее использовать оборотные средства.

Современные предприятия часто оказываются перед дилеммой: если реализовывать продукцию исключительно по предварительной оплате, то можно потерять потенциальных клиентов, а если предложить условия отсрочки, то можно потерять часть оборотных средств. Факторинговые операции призваны решить эту проблему, предложив финансирование под уступку денежного требования.

Опубликовано:

Добавить комментарий

Вам понравится

Плюсы и минусы факторинга

Мы разобрали достаточно подробно понятие факторинга, теперь поговорим о плюсах и минусах факторинга для всех участников сделки.

Для поставщика

Особенности факторинга и его преимущества по сравнению с банковским кредитом следующие:

- не требует обеспечения;

- нет лимита на финансирование;

- сумма финансирования может варьироваться в зависимости от объема продаж;

- пакет документов меньше по сравнению с услугой кредитования;

- комиссия рассчитывается за количество дней фактического использования денежных средств.

Недостатки:

- общая стоимость факторинга, как правило, дороже ставки по кредиту;

- фактор может не одобрить финансирование сделок с конкретным покупателем;

- бухгалтерский учет факторинга немного сложнее в сравнении с прямыми поставками.

Для покупателя

Преимущества факторинга для компании-покупателя:

- более выгодные условия расчетов;

- повышение покупательной способности (как было упомянуто выше, отсрочка оплаты позволяет продавать товар со скидками, увеличивая количество покупателей).

Для фактора

Основным плюсом является более высокий доход от факторинговых операций по сравнению с другими видами займов. Из недостатков можно отметить только риски, которые, впрочем, возникают при любых видах кредитования и обычно закладываются в размер комиссионного вознаграждения. В частности, это могут быть риски банкротства одной из сторон сделки.

Когда целесообразен факторинг?

О необходимости привлечения к совершению сделок финансовых агентов было рассказано ранее; здесь же имеет смысл ещё раз перечислить ситуации, в которых использование денег фактора особенно полезно:

- Срочная потребность в привлечении заёмных оборотных средств. В наибольшей степени это относится к сфере малого предпринимательства, испытывающего колоссальную налоговую нагрузку и не избалованного выгодными кредитными предложениями.

- Первостепенная задача — привлечение новых клиентов и удержание постоянных. Получать товар в рассрочку, изначально внося небольшую часть его стоимости, удобнее для многих потребителей, особенно в условиях перманентного финансового кризиса. Факторинг позволяет продавцу подойти к делу с новой стороны, не рискуя своими деньгами и не тратя время на общение с кредиторами.

- Покупатель ненадёжен или поставщик ранее не имел с ним дела. Сложно сказать, согласится ли фактор предоставить деньги при таких обстоятельствах, но, найдя подходящего финансового агента, продавец, не обременяя себя заключением договора цессии, перекладывает на него получение денег от потребителя.

- Несовпадение масштабов деятельности контрагентов. Если мелкое предприятие поставляет продукцию промышленному гиганту или, напротив, закупает у него какие-либо изделия, скорее всего, их графики оплаты не совпадают. Факторинг позволяет избавиться от этого неудобства, нивелируя разрывы во времени: кредитор получает оплату за товар сразу и в полном объёме, а потребитель может заплатить за поставку без срочного изъятия оборотных средств.

Схема и этапы факторинга

Схема факторинга предполагает участие трех сторон, однако договор в большинстве случаев является двусторонним – между фактором и поставщиком, так как важна уступка денежного права к покупателю с целью получения финансирования.

Важно: заключение договора между тремя сторонами не исключение и также допускается. Итак, в сделке участвует 3 стороны:

Итак, в сделке участвует 3 стороны:

- фактор – приобретатель требований;

- кредитор – поставщик товара;

- дебитор – покупатель товара.

Кроме этого при взаимодействии на электронной площадке существует 4 сторона – поставщик.

При этом сотрудничество сторон состоит из следующих этапов:

| Этапы | Описание |

| Подписание договора | В этом процессе участвует поставщик и покупатель |

| Договор между фактором и поставщиком | В данном случае покупатель должен выполнить оповещение, что его работа предполагает применение факторинга, именно на этапе начинается погашение долгов перед фактором, который далее начинает перечислять средства поставщику |

| Предоставление первичных документов | Поставщик фактору после отгрузки товара покупателю, документы являются доказательством отгрузки товара в качестве основания для возникновения дебиторской задолженности |

| Перечисление средств | До 100% выплата фактором поставщику, а покупатель совершит оплату в оговоренный срок на счет фактора |

| Перевод оставшейся части средств | На счет поставщика фактором за минусом суммы премии |

Важно: данная схема является достаточно распространенным вариантом, позволяющим ускорить оборот средств и решить основные задачи

Когда в факторинге появляется необходимость

Использование факторинга для поставщика необходимо с целью повышения ликвидности активов, оборотности капитала и рентабельности деятельности бизнесмена.

Вместе с тем покупатель прибегает к факторингу при необходимости получить сиюмитно актуальный товар, который обеспечит доходность предприятия. Конечно к подобным услугам прибегают в форс-мажорных ситуациях, но именно в такой обстановке банк очень несговорчив.

Понятие и особенности факторинга.

В большинстве случаев услуги фактора применяются, если:

- поставщик небольшая компании, покупатель крупная компания, работа с которой престижна, но она имеет жесткую систему отсрочки по платежам за поставленный товар;

- необходимость в пополнении оборотов капитала для представителей не крупного бизнеса, банки кредитуют подобные компании проблематично и невыгодно, а вот факторинг подойдет оптимально;

- необходимость в предоставлении покупателю отсрочки платежа и повышении его лояльности.

Важно: в условиях РФ факторинг применяется часто небольшими предприятиями с целью сотрудничества с крупными поставщиками на их условиях

Что лучше – кредит или факторинг

Прибегая к применению факторинга, предприниматель должен понимать, что он не имеет ничего общего с кредитом и стоимость у них разная. Поэтому перед применением следует разобраться, что такое факторинг и какие у него базовые отличия от кредита.

| Факторинг | Кредит |

| Не требуется залога | В современное время также залог крайне редок |

| Погашается из средств уплаченных дебитором | Возврат происходит за счет заемщика |

| Выплачивается на срок отсрочки платежа по факту | Период кредитования фиксированный |

| Выплата в день поставки товара | Выплата в оговоренный договором день |

| Размер финансирования нестабилен, так как он может повышаться пропорционально росту продаж | Выдается в размере ранее оговоренном |

| Выплата происходит только при получении подтверждающих документов относительно совершения сделки | В некоторых случаях требуется полный пакет документов заемщика с указанием цели кредитования |

| Предоставление комплекса услуг по управлению дебиторской задолженностью | Предоставление дополнительных услуг отсутствует |

| Бессрочное финансирование при необходимости | Новое кредитование возможно только при полном погашении первого займа, отдельные учреждения обеспечивают до 3 займов одновременно |

Факторинг, что это простыми словами? Виды факторинга.

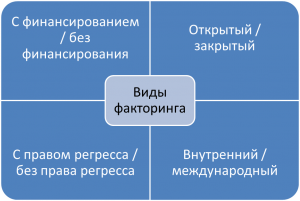

Существует всего 4 вида факторинга, которые необходимо знать каждому:

Факторинг, что это простыми словами? Виды факторинга.

- с финансированием и без него;

- публичный (открытый) и конфиденциальный;

- с правом возврата и без возврата;

- внутренний и международный.

Каждый из них имеет свои особенности и подразделы. Если заниматься именно изучением видом, на это может уйти достаточно много времени. Тем не менее знать даже основную информацию обязательно.

С финансированием и без

Факторинг с финансированием отличается тем, что процент клиенту варьируется от 80% до 90%. Оставшиеся проценты автоматически блокируются на счете. Это необходимо для того, чтобы решить проблемы в случае поступления жалоб на качество товара или цену. Они вернутся поставщику в момент, когда покупатель оплатит товар.

Данный вид выгоден предприятию, так как позволяет ускорить движение средств и минимизировать количество неплатежей. Посредник предоставляет множество слуг, за которые получает от 0,75 до 3 процентов от суммы сделки. Если посмотреть на мировой рынок, там фиксированный процент: 1-2 пункта выше учетной ставки.

В случае факторинга без финансирования компания или банк предоставляет счета через посредника только после отправки товара. Посредник должен следить за получением платежа в срок, чтобы клиент смог выйти в плюс.

Публичный (открытый) и конфиденциальный

В открытом факторинге должник осведомлен в таком процессе, как участие в расчетах посредника. Если же это конфиденциальный факторинг, покупателю не приходят сообщения об участии в расчетах. В таком виде должник и поставщик напрямую ведут переговоры. Поставщик после того, как получит платеж, перечисляет заранее оговоренную часть банку или компании. Перечисление средств посреднику дает возможность погасить задолженность.

С правом возврата и без возврата

Поставщик в факторинге без права возврата может уберечь себя от различных рисков, в том числе риска задолженности. В факторинге с правом возврата клиент может вернуть услугу или товар, которые не были оплачены. На практике данный фактор редко можно встретить, ведь компании зачастую берут риск неплатежа на себя.

Внутренний и международный

Логично, что внутренний факторинг осуществляется внутри одной страны. Причем поставщик, клиент и банк не имеют права осуществлять какие-либо финансовые операции вне страны. Международный факторинг ещё называют экспортным, ведь все три стороны могут осуществлять финансовые операции в разных странах

Если брать иностранные компании, они зачастую кроме кредитования, предоставляют следующие услуги:

- обслуживание всех видов: рекламное, юридическое, страховое и так далее;

- различные консультации, в том числе все, что касается рынков сбыта, расчеты, договоры;

- бухгалтерский учет гражданских или юридических лиц, которые имеют определенную задолженность.

Особенности данной финансовой системы по отношению к предприятиям:

- запрещен спекулятивный бизнес;

- компании, занимающиеся бартерными сделками;

- строительные и другие похожие фирмы, которые работают субподрядчиками;

- на факторинговое обслуживание крайне сложно попасть компаниями, которые производят узкоспециализированную продукцию;

- с большим числом мелких должников.

Виды факторинга

Факторинг существует нескольких видов и разделяется на основании определенных принципов:

| Принципы разделения | Виды |

| Временной | · Реальный – наличие денежного требования на момент подписания договора

· Консенсуальный – возникновение требования в будущем |

| Количественный | · Прямой – в сделке участвует один фактор

· Взаимный – принимает участие в сделке нескольких факторов |

| Объемные риски | · Регрессивный факторинг – при отсутствии оплаты долга покупателем доступно получение средств с поставщика, этот вариант достаточно распространенный, так как покупатель зачастую оказывается неплатежеспособным

· Частично регрессивный – когда поставщик и фактор договорились заранее о случаях, при которых произойдет процесс требований средств с поставщика вместо покупателя · Без регресса – такой вариант является дорогим для факторинговой компании, так как все убытки при неоплаченных счетах она несет в полной мере самостоятельно |

| Территориальный | · Внутренний – нахождение сторон сделки в пределах одной страны

· Международный – нахождение участников в различных странах |

| По осведомленности | · Открытый – когда покупатель извещен об участии в сделке фактора и совершает все операции согласно договору

· Закрытый – когда покупателя не ставят в известность относительно наличия договора факторинга и он совершает платы в пользу поставщика, который в свою очередь направляет платежи в пользу фактора |

| По объекту | · Классический – кредитование поставщика

· Реверсивный – обеспечение средствами происходит покупателя, при этом он является расчетным лицом по услугам фактора |

| По документообороту | · Электронный – когда общение происходит на основании электронных документов в удаленном/автоматическом режиме |

Варианты выбора компании

Чтобы факторинговая компания показала отличные результаты в процессе сотрудничества и была надежной, нужно при ее выборе учесть несколько факторов, которым она должна соответствовать:

- положительная репутация компании на рынке;

- положительные отзывы клиентов и упоминание в прессе;

- стаж и опыт работы фирмы на рынке;

- наличие рейтинга;

- объем портфеля факторинговых сделок;

- сроки реагирования на заявку;

- предоставление полного спектра услуг;

- качество программного обеспечения и работы интернет-ресурса.

Схема факторинга.

Схема факторинга.

ТОП-10 банков

Факторинг предлагает множество финансовых учреждений, среди которых выделяется 10-ка выгодных предложений от ведущих банков РФ:

| Банки | Условия |

| Сбербанк | · Финансирование до 95% от первоначальной суммы

· Начальный лимит от 5 млн. рублей · Период отсрочки до 180 дней · Используется факторинг без регрессии · Экспресс-анализ, электронный документооборот, период рассмотрения заявки 3 дня |

| Альфа-банк | · Для представителей среднего и купного бизнеса

· Электронный формат общения посредством крупнейших торговых сетей · Финансирование до 100% первичной суммы · Перечисление средств в течение 15 минут |

| ВТБ24 | · Погашение 90% первичной стоимости

· Взаимодействие покупателя с банком · Заявка онлайн |

| Газпромбанк | · Индивидуальный подход к каждому клиенту

· Валюта кредитования национальные рубли · Выплата 90% от первичной суммы · Финансирование до срока оплаты · Отсрочка платежа до 90 дней |

| Кредит Европа банк | · Факторинг с регрессом

· Принятие решения в течение 2 дней с момент предоставления всего 2-х документов · Электронный документооборот |

| МСП Банк | · Кредитование до 150 млн. рублей

· Период отсрочки до 180 дней · Ставка мне выше 2-го процента по кредиту · Кредитование без залога и поручительства под уступку прав на дебиторскую задолженность |

| Банк НФК | · Работа со всеми предприятиями без исключения

· Работа без уведомления покупателя, отсутствие штрафов за просрочку, возможность в процессе сотрудничества улучшить условия договора · Электронный документооборот · Период ожидания решения от 1 часа |

| Возрождение | · До 95% от первичной суммы

· Перечисление средств на счет поставщика в течение 24 часов · Период отсрочки до 180 дней · Онлайн-заявка · Электронный документооборот · Без залога с возможным увеличением лимита в будущем |

| Промсвязьбанк | · Полный спектр услуг

· Оплата до 95% от первоначальной стоимости · Отсутствие предела по срокам · Финансирование беззалоговое |

| ОТП банк | · Отсрочка до 180 дней

· Оплата первоначальной суммы до 90% · Работа без ограничений срока и предварительной истории обслуживания |

Что такое факторинг

Понятнее всего объяснить, что представляют собой услуги факторинга, можно на простом примере. Представьте ситуацию: поставщик заключает договор с заказчиком, согласно которому заказчик имеет право оплатить товар в течение 120 дней с момента доставки. Такие условия выгодны покупателю, потому что позволяют отсрочить платёж, но совсем не выгодны поставщику — отложенный режим оплаты лишает его оборотных средств и рискует спровоцировать кассовый разрыв.

Если поставщик не хочет потерять клиента и не может сменить условия контракта на более безопасные, стоит прибегнуть к услугам факторинговой компании. Это третья сторона, которая выплатит поставщику от 75% до 90% долга дебитора. Схема выгодна всем сторонам сделки: продавец забирает деньги, заказчик — поставку, а фактор (так называют посредника, выплачивающего долг) зарабатывает на комиссии. По итогам сделки заказчик или поставщик возвращают всю необходимую сумму фактору.

Факторинг — это услуга финансового посредничества, которая помогает бизнесу увеличивать обороты и темпы работы

Факторинг — это услуга финансового посредничества, которая помогает бизнесу увеличивать обороты и темпы работы

То есть, факторинговые компании выплачивают дебиторскую задолженность поставщикам, зарабатывая на комиссии. Все средства фактор в итоге получает обратно: покупатель возвращает ему полную стоимость товара. Факторинг помогает быстрее продавать и вводить в эксплуатацию новую технику, что положительно сказывается на доходах обеих сторон.

Виды

Факторинг — это объединяющий термин для большого числа услуг финансового посредничества. Осуществляют факторинг банки и специализированные организации, поэтому в каждом отдельном случае условия сделки и перечень доступных операций отличается. Например, банки предлагают в дополнение инкассацию, а специализированная компания — быстрое рассмотрение заявки. Разновидностей много, а каждая операция одновременно соответствует нескольким классификациям.

Распространение на рынке получали следующие виды факторинга:

- Открытый и закрытый. При открытом факторинге покупатель знает о факторе и оплачивает задолженность напрямую ему. При закрытом — покупатель сначала платит продавцу, а тот передаёт деньги факторинговой компании.

- С регрессом и без права регресса. Разница между факторингом с регрессом и без регресса заключена в распределении рисков. При разновидности с регрессом, когда покупатель нарушает контракт, посредник возвращает продавцу непогашенные счета и требует долг с него. При варианте без регресса факторинговая организация в конфликтной ситуации самостоятельно решает все проблемы.

- Внутренний и внешний. Во внутреннем все стороны сделки зарегистированы в одной стране, во внешнем участвуют резиденты разных государств.

- Реальный и консенсуальный. Реальную разновидность заключают после осуществления поставки, консенсуальный — заранее, то есть участники сделки заблаговременно знают, что по счетам сначала платит фактор.

- Узкий и широкий. Отличаются спектром оказываемых услуг. Если посредник занимается только погашением задолженности — это узкий факторинг. Если в дополнение предлагается инкассация, страхование и любые другие услуги — широкий.

Применение

Факторинговые операции востребованы организациями, работающими в сфере торговли. Эта услуга для бизнеса, физические лица использовать такое посредничество не могут. Прибегать к оплате товара через факторинговую компанию разрешается только тогда, когда срок оплаты не просрочен. Факторы не выкупают чужие долги, иначе их правильнее было бы назвать коллекторами.

Использование финансового посредничества перспективно всем сторонам сделки. Поставщик оплачивают его работу в более короткие сроки, он сохраняет больший объём оборотных средств, предотвращает убытки и кассовые разрывы. Покупатель получает товар в укороченные сроки и на более выгодных условиях. Фактор зарабатывает на комиссии.

Разнообразие вариантов помогает находить оптимальное решение для любых ситуаций. Например, можно подстраховаться и использовать консенсуальную сделку — заранее договориться об оплате через посредника. Если покупатель против заключения договора с третьей стороной, используют закрытый тип сделки и не уведомляют его о посреднике.

В факторинге участвуют 3 стороны: покупатель, продавец и фактор-посредник

В факторинге участвуют 3 стороны: покупатель, продавец и фактор-посредник