Как получить дивидендную выплату, куда смотреть и что считать

Содержание:

- Сроки и порядок выплат дивидендов

- Как выбрать дивидендные акции

- Когда выплачиваются участникам?

- Промежуточные дивиденды в ООО: как начислять

- На какую прибыль можно рассчитывать?

- Налогообложение

- Оформление и порядок выплаты дивидендов учредителю

- Где зафиксирован показатель чистой прибыли в бухгалтерской отчетности?

- Как часто можно выплачивать дивиденды в ООО

- Хотите выплатить дивиденды без нотариуса – проверяйте свои уставы!

- Понятие

- Если участник — сотрудник ООО

- Возможные проблемы при выплате дивидендов

- Как начисляются доходы с чистой прибыли

Сроки и порядок выплат дивидендов

И сроки, и порядок выдачи средств устанавливаются уставом АО. Если в уставе нет этой информации, соответствующее решение принимается на собрании акционеров. Если решение о сроках принято не было, то средства должны быть выданы участникам в течение 2 месяцев с даты установления необходимости выплат.

Существуют определенные правила, которых нужно придерживаться при выплате дивидендов. В частности, согласно статье 29 ФЗ от 08.02.1998 №14, для выдачи средств нужно соблюдать следующие требования:

- Полная выплата уставного капитала.

- Полная выплата доли акционеру, который официально уходит из общества.

- Чистые активы, с которых платятся дивиденды, должны быть больше уставного капитала. Это соотношение должно оставаться и после выдачи всех средств.

- Отсутствие симптомов банкротства. Признаков финансовой несостоятельности не должно появиться и после выдачи дивидендов.

АО должно соответствовать перечисленным требованиям и на дату принятия решения о выплатах, и на дату самой выдачи дивидендов. Если на дату выплаты ограничения не соблюдены, средства распределяются только после наступления возможности удовлетворения всех требований. Данное правило установлено пунктом 2 статьи 29 ФЗ от 08.02.1998 №14.

Решение о выплатах принимается на общем собрании, как уже говорилось ранее. Организовывать это собрание можно не раньше даты составления бухгалтерской отчетности. Только из отчетности можно понять, соответствует ли организация всем принятым ограничениям. Собрание должно сопровождаться заполнением протокола по установленной форме. Она определяется ООО в индивидуальном порядке. В документе нужно указать следующую информацию:

- Год выплаты средств.

- Общую сумму дивидендов.

- Порядок выдачи и принятые сроки.

Порядок распределения средств обычно указывается в уставе. Альтернативный вариант – распределение средств соответственно долям акционеров. Данное правило установлено пунктом 2 статьи 28 ФЗ от 08.02.1998 №14.

К СВЕДЕНИЮ! Ранее уже упоминалось, что дивиденды могут выплачиваться как деньгами, так и собственностью. Однако при проведении последней формы сделка будет считаться реализацией. Это значит, что компании придется выплачивать много налогов. Поэтому подобная форма выдачи дивидендов считается очень невыгодной.

ВНИМАНИЕ! Если в ООО есть только один учредитель, никакого собрания ему организовывать не нужно. Не оформляется также и протокол

Достаточно издать решение учредителя.

Как выбрать дивидендные акции

Не все компании выплачивают дивиденды. И даже если в прошлом году те или иные акции обеспечивали высокий дивидендный доход, это не гарантирует, что в будущем он не уменьшится.

Обратите внимание, в каком секторе экономики работает компания. Иногда случается просадка всего сектора, например так было недавно на фоне пандемии в транспортной сфере

Акции транспортных компаний упали, и дивиденды практически все компании перестали выплачивать.

Традиционно большие дивиденды платят крупные стабильные компании, которые не планируют ещё больше расширять бизнес, — например нефтегазовые. А так называемые компании роста — например представители IT-сектора — часто вообще отказываются от дивидендов, потому что рассчитывают на бурный рост своего бизнеса и всю прибыль вкладывают в дело.

Учитывайте дивидендную политику компании. Дивидендная политика — это те правила, по которым компания определяет размер дивидендов. У разных организаций она разная. Кто-то использует базовую формулировку, указанную в законе, — просто пишет, что компания вправе выплачивать дивиденды. Лучше приобретать акции тех компаний, которые называют конкретные цифры: например обязуются выплачивать 30 % от прибыли раз в квартал.

Инвесторы могут изучить дивидендную политику компании на её сайте в соответствующем разделе — например вот дивидендная политика банка ВТБ.

Смотрите историю дивидендных выплат. Если компания стабильно и регулярно платит дивиденды на протяжении нескольких лет, можно надеяться, что она продолжит делать это в будущем. Историю дивидендных выплат тоже можно найти на сайте компании — например здесь опубликована история выплат банка ВТБ.

Диверсифицируйте инвестиционный портфель. Не вкладывайте все деньги в акции одной компании, даже если она выглядит надёжным источником дивидендного дохода. Формируйте инвестиционный портфель из акций разных организаций.

Когда выплачиваются участникам?

Юрлицо (ООО) выплачивает дивиденды дольщикам, если оно реально осуществляет деятельность, по итогам которой за определенный промежуток времени образовался положительный финансовый результат (прибыль).

Как уже говорилось ранее, прибыль, подлежащая распределению между учредителями юрлица, может фиксироваться отчетностью не только за год, но и за промежуточные периоды (имеется в виду квартал, полугодие).

Следовательно, решение о дивидендных выплатах может выноситься собранием участников один раз в год, один раз в полгода или, как вариант, один раз в квартал, что предусмотрено 28 (двадцать восьмой) статьей 14-ФЗ.

Возможна или нет ежемесячная выдача?

Выплачивать дивиденды за более короткие периоды (например, месяц) не разрешается.

Окончательный итог чистой прибыли определяется за минувший год, который уже полностью завершился.

Любые промежуточные выплаты рекомендуется осуществлять, когда имеется уверенность в получении нужного объема прибыли по итогам всего года.

Как получить – способы получения

Выплата дивидендов выполняется либо по решению единоличного собственника юридического лица, либо на основании протокола всеобщего собрания совладельцев.

Чтобы принять нужные решения, необходимо сформировать отчетность ООО за соответствующий промежуток времени и созвать собрание дольщиков – собственников ООО.

Вердикт должен содержать следующие сведения:

- конкретный период выплаты;

- часть заработанной прибыли, направленная совладельцами юрлица на дивидендную выплату;

- форма и график погашения дивидендов (обозначается окончательный срок совершения данных выплат).

В протоколе совсем не обязательно указывать порядок распределения, поскольку дивиденды обычно выплачиваются учредителям пропорционально долям их участия, если иной алгоритм не оговорен уставом ООО.

Можно ограничиться указанием совокупной суммы дивидендов, подлежащих выплате.

Порядок начисления и оплаты

Существует определенный порядок, в соответствии с которым учредителям хозяйственного общества (ООО) начисляются и выплачиваются дивиденды.

Этот порядок предусматривает последовательную реализацию таких этапов:

- Определение актуальной величины чистых активов юрлица. Формула расчета регламентируется нормами действующего законодательства.

- Действительная величина чистых активов ООО должна быть больше суммы актуальных величин его уставного капитала (УК) и резервного фонда (РФ). Если это требование не соблюдается, дивиденды не подлежат выплате.

- Принимается окончательный вердикт о распределении прибыли между участниками. Собрание совладельцев решает, как распорядиться чистой прибылью – выплатить дольщикам дивиденды или, как вариант, направить на развитие компании. Если все же решили выплачивать дивиденды, нужно уточнить, какую часть чистой прибыли стоит распределить между учредителями. Кроме того, следует определиться с тем, как именно прибыль будет распределяться между дольщиками (к примеру, пропорционально актуальным долям).

- Решение утверждается большинством, оформляется протоколом всеобщего собрания. В протоколе отражаются наименование юрлица, перечень действующих участников с указанием долей, список вопросов для обсуждения, вынесенный вердикт, а также сумма, сроки и способ выплаты. Если срок не уточняется в протоколе, дивиденды выплачиваются учредителям на протяжении шестидесяти дней с момента вынесения надлежащего вердикта.

- Руководитель хозяйственного общества издает распоряжение, в котором главному бухгалтеру или иному уполномоченному лицу поручается обеспечить исполнение вердикта, вынесенного всеобщим собранием дольщиков и оформленного надлежащим протоколом. Приказ этот оформляется обычно секретарем или делопроизводителем. Протокол собрания дольщиков является основанием для издания данного распоряжения и приложением к нему.

- Суммы выплачиваемых дивидендов вычисляются по избранному алгоритму. Самый распространенный вариант – общая величина чистой прибыли, подлежащая распределению, умножается на процентную долю каждого из участников. Из полученных значений сразу же удерживаются налоги (например, НДФЛ для дольщиков-граждан), которые перечисляются непосредственно в бюджет. Дивиденды (без налоговых сумм) могут выплачиваться как безналичным перечислением с расчетного счета, так и наличностью из кассы.

- Составляется необходимая отчетность, которая передается в налоговую службу с соблюдением установленных сроков. Например, на каждого из учредителей-граждан оформляются и подаются 2-НДФЛ и 6-НДФЛ.

Промежуточные дивиденды в ООО: как начислять

Суммы дивидендов рассчитываются исходя из размеров нераспределенной прибыли, величина которой отражена в строке 1370 баланса. Этот показатель – прибыль, находящаяся в распоряжении фирмы, формируется он по итоговым значениям за все годы деятельности предприятия. Собрание учредителей, объявляя величину дивидендов к выплате, руководствуется объемом накопившейся прибыли.

Начисляют дивиденды, опираясь на их величину к выплате, утвержденную решением учредителей. Обычно доходы в ООО распределяются пропорционально долям участников, вложенным в уставный капитал, в рамках означенной в протоколе суммы причитающихся дивидендов, а в АО – по видам и количеству акций у держателей.

На какую прибыль можно рассчитывать?

Для того чтобы рассчитать доход от каждой акции, важно знать, какой процент прибыли и за какой период выплачивает компания. Поскольку выплаты прямо влияют на капитализацию (заметно снижая ее), то в среднем, размер дохода определяется в процентном соотношении к каждой ценной бумаге

Для того чтобы понимать на какой суммарный дивидендный доход можно рассчитывать, стоит воспользоваться формулой расчета. Но при этом стоит понимать, как именно начисляется прибыль:

- фиксированный процент на каждую ценную бумагу, указанный в документах компании;

- плавающий процент в зависимости от финансовых результатов деятельности за определенный период.

Расскажу, как рассчитать дивидендный доход быстро и точно. Для этого величину дивиденда на 1 ценную бумагу (размер решается на собрании акционеров) необходимо разделить на рыночную стоимость акции и умножить на 100%. Разумеется, что инвестиции в интернете быстрее окупаются и предлагают более сжатый период работы, но при этом с увеличенной долей риска.

Коэффициент выплаты дивидендов

Основное правило: дивидендный доход рассчитывается как коэффициент годовой прибыли компании на каждую акцию. Сложно спрогнозировать развитие в текущем году, поэтому за основу берутся данные прошлого года. Предлагаю познакомиться с ТОП-10 российскими компаниями с самой большой дивидендной доходностью за последние 12 месяцев.

| # | Название компании | Размер дивидендного дохода (в %) | Особенность получения прибыли на тип акции |

|---|---|---|---|

| 1 | Мечел | 15,75 | Привилегированная |

| 2 | Северстал | 15,7 | Обычная |

| 3 | МРСК Центра и Приволжья | 14,2 | Обычная |

| 4 | МРСК Волга | 13,86 | Обычная |

| 5 | Энел Россия | 13,63 | Обычная |

| 6 | Ленэнерго | 13,46 | Привилегированная |

| 7 | Аэрофлот | 12,58 | Обычная |

| 8 | Ростелеком | 12,43 | Привилегированная |

| 9 | Мостотрест | 11,94 | Обычная |

| 10 | ЛСР Группа | 11,93 | Обычная |

Чистая процентная маржа

Говоря, что это такое дивидендный доход для акционеров, можно провести параллель с чистой процентной маржой. Коэффициент характерен для деятельности банка, но этот принцип применяется и для ОАО или ЗАО. Фактически, это соотношение чистого процентного дохода и средней величины активов. Также в формуле учитывается разница между процентными доходами и процентными расходами. Коэффициент указывает на эффективность менеджмента любой коммерческой организации.

Взаимный фонд

Если стоимость акций достаточно большая, применяется сотрудничество с взаимным фондом. В этом случае коэффициент дивидендного дохода остается тем же за минусом комиссий. Принцип в том, что вкладываются в компанию небольшие акционеры. Очень популярный инвестиционный инструмент в США, а в России это понятие имеет свой аналог — паевой фонд. Выбирая среди предложенный, стоит определить: что показывает результат работы: количество вкладчиков, общий дивидендный доход, больше узнать о репутации. Среди мировых гигантов инвестиционные фонды Vanguard High Dividend Index и Vanguard Index Fund.

Обращу внимание: дивиденды могут выплачиваться не только деньгами, но продукцией компании или же ее акциями.

Биржевые ноты

Это финансовая часть, которая частично влияет на дивидендный доход, ведь ETNs — это необеспеченный актив, и предлагаемая ставка дивиденда компанией зависит от такого долгового обязательства, его размера, как и от того: будет ли выплачен дивиденд. Фактически, это кредит, который можно дать переделённой организации, но при грамотном менеджменте нота принесет прибыль. И особенность в небольшой цене (не более 1 доллара), возможности покупки большого количества, а также в том, что они частично координируют волатильность рынка.

Налогообложение

Относительно уплаты налогов операция по передаче имущества считается реализацией. Отсюда и вытекают последующие обязательства по выплатам в бюджет:

- П. 1 ст. 39 НК РФ говорит о том, что если товары и права собственности на них безвозмездно передаются другому лицу, то это тоже считается реализацией, как и при передаче за плату.

- По ст. 38 НК РФ товаром может считаться любой вид имущества, предназначенный для продажи.

- Ст. 48 ГК РФ позволяет учредителям и акционерам распределять полученную прибыль между собой.

- Право собственности на имущество после передачи переходит к владельцам долей, акций, следовательно налогооблагаться такая операция будет как реализация.

Внимание! Передача имущества в счет выплаты дивидендов признается реализацией

НДС

При расчете налога базой будет признаваться стоимость переданного имущества. Цены определяются с учетом норм ст. 40 НК РФ. НДС при расчете в стоимость не включается. Если на товар налагаются акцизы, они подлежат включению.

Налог на прибыль

Переданное имущество на уплату дивидендов с точки зрения расчета налога на прибыль будет считаться проданным. По ст. 249 НК РФ выручка от реализованных имущественных прав признается доходом, в том числе если реализация не включала в себя перечисление денежных средств. Эквивалент денежного выражения переданных в натуральной форме товаров должен включаться в налоговую базу для расчета налога на прибыль.

П. 1 ст. 268 НК РФ позволяет уменьшить ее. Стоимость для уменьшения налоговой базы будет определяться для разных групп имущества так:

- Для купленных товаров с целью дальнейшей перепродажи — в сумме, за которую их купили. При определении стоимости обязательно учитываются положения, закрепленные в учетной политике конкретной организации.

- Если передается имущество, на которое начисляется амортизация, учитывается остаточная стоимость, полученная после вычитания амортизационных отчислений.

- По имуществу, на которое не предусмотрено начисление амортизации, база снижается на первоначальную покупную стоимость.

НДФЛ

Так как имущество, переданное участникам, является доходом в натуральной форме, с его стоимости нужно удерживать НДФЛ. Обязанность по расчету и уплате лежит на организации, выплачивающей дивиденды. Норма закреплена ст. 214, 226 НК РФ. Налоговая база для исчисления налога на доход определяется как рыночная стоимость имущества. Налог рассчитывается умножением базы на процентную ставку. Для выплаты по дивидендам лицам, имеющим долю, она равна 9%. Перечисление в бюджет должно быть исполнено не позднее дня фактического получения участниками доходов. Поскольку долю имущества передать в качестве бюджетных платежей нельзя, НДФЛ вычитается из заработной платы или иных выплат в денежной форме. И перечисляется в бюджет в тот же день, когда перечислена зарплата. В соответствии со ст. 138 ТК РФ единовременно удержать из нее можно не более 50%. Данные по выплатам НДФЛ по дивидендам также необходимо подавать в налоговую инспекцию в форме отчета 2-НДФЛ.

Страховые взносы: ПФ, НС, ПЗ, ТФОМС, ФФОМС, ФСС

По ФЗ от 24.07.2009 г. №212 , ст. 7 страховые взносы начисляются на доходы лиц, полученные за выполнение работ или оказание услуг. При этом лица должны быть работниками организации, оформленными по трудовому договору или исполняющими трудовую функцию по договору ГПХ. Выплата дивидендов не является вознаграждением за труд. Это отчисление за вклад в уставный капитал фирмы. Даже если учредитель, акционер занимает должность в организации, официально числится в ее штате и платит НДФЛ из своей зарплаты, полученные дивиденды не будут относиться к трудовым доходам. Он будет получать свою долю прибыли от взноса в бизнес. Поэтому оснований для начислений страховых взносов на выплаты по дивидендам нет.

Законодательно возможность выплатить участнику часть прибыли в натуральной форме предусмотрена

Но важно предусмотреть, чем будет обосновано это решение и выгодно ли это стратегически. Выплата дивидендов – не только исполнение обязательств, но и показатель стабильности, надежности и солидности компании для партнеров и потенциальных участников

Оформление и порядок выплаты дивидендов учредителю

Унифицированной формы документа, которым оформляется принятое единоличное решение о распределении соответствующей части прибыли общества, не существует. Однако в любом случае составление документа о принятом решении (например протокола) в письменном виде обязательно.

В нем указывается повестка дня и принятые решения, например:

- об установлении размера дивидендов, подлежащих выплате;

- о форме выдачи дивидендов;

- о сроке выдачи.

На основании протокола составляется приказ о выплате дохода учредителю, который и будет основанием для проведения расчетов.

В соответствии с пп. 1 п. 1 ст. 208 НК РФ дивиденды, полученные от российских организаций, относятся к доходам от источников в РФ.

При определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло (п. 1 ст. 210 НК РФ).

Если источником дохода налогоплательщика (физического лица), полученного в виде дивидендов, является российская организация, указанная организация признается налоговым агентом и определяет сумму НДФЛ отдельно по каждому налогоплательщику применительно к каждой выплате указанных доходов по ставке, предусмотренной п. 4 ст. 224 НК РФ, в порядке, предусмотренном ст. 275 НК РФ (п. 2 ст. 214 НК РФ).

В п. 2 ст. 275 НК РФ установлен зачетный метод исчисления налогов с доходов от капитала. Его суть заключается в том, что налог (налог на прибыль и НДФЛ в соответствии с п. 2 ст. 214 НК РФ) рассчитывается не со всей суммы выплачиваемых дивидендов, а за вычетом дивидендов, которые получены самим налоговым агентом.

Данные доходы облагаются налогом по ставке 9% (п. 4 ст. 224 НК РФ).

Удержание НДФЛ организацией производится в момент фактической выплаты дивидендов (п. 4 ст. 226 НК РФ). В свою очередь, суммы удержанного НДФЛ перечисляются в бюджет не позднее дня фактического получения в банке наличных денежных средств на выплату дохода, а также дня перечисления дохода со счета организации в банке на счета физических лиц (п. 6 ст. 226 НК РФ).

В соответствии с Положением по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденным приказом Минфина России от 29.07.1998 N 34н (далее — Положение), бухгалтерская прибыль (убыток) представляет собой конечный финансовый результат (прибыль или убыток), выявленный за отчетный период на основании бухгалтерского учета всех хозяйственных операций организации и оценки статей бухгалтерского баланса по правилам, принятым в соответствии с Положением.

Начисление годовых див-дов по результатам деятельности организации за отчетный год признается событием после отчетной даты (п.п. 3, 5 ПБУ 7/98 «События после отчетной даты»). Поэтому начисление годовых див-дов раскрывается в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках.

При наступлении события после отчетной даты в бухгалтерском учете периода, следующего за отчетным, в общем порядке делается запись, отражающая это событие (абзацы 1, 4 п. 10 ПБУ 7/98).

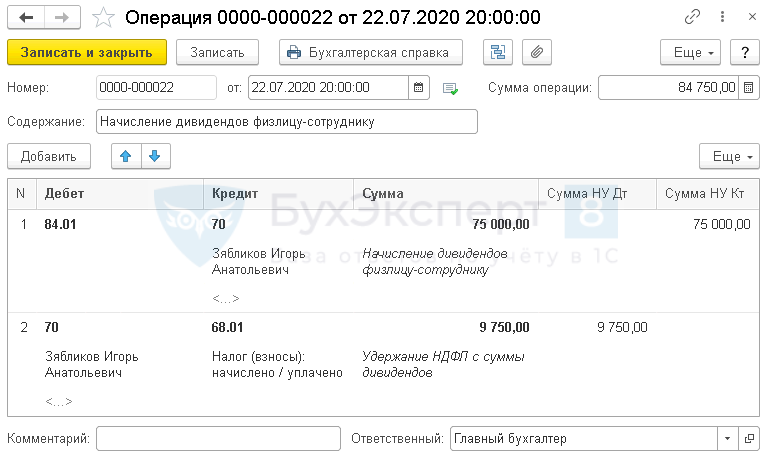

Поскольку в рассматриваемом случае учредитель также является генеральным директором (т.е. сотрудником организации), на наш взгляд, начисление дивидендов следует отражать по кредиту счета 70 «Расчеты с персоналом по оплате труда».

Таким образом, на дату принятия учредителем решения в бухгалтерском учете на основании Инструкции при применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31.10.2000 N 94н, отражаются следующие операции:

Дебет 84 субсчет «Прибыль к распределению» Кредит 84 субсчет «Прибыль на выплату дивидендов»

отражено распределение прибыли на выплату дивидендов;

Дебет 84 субсчет «Прибыль на выплату дивидендов» Кредит 70

отражена задолженность перед учредителем по выплате дивидендов;

Дебет 70 Кредит 68, субсчет «Расчеты по НДФЛ»

удержан НДФЛ;

Дебет 68, субсчет «Расчеты по НДФЛ» Кредит 51

перечислен НДФЛ, удержанный с начисленных дивидендов;

Дебет 70 Кредит 51 (50)

дивиденды перечислены на расчетный счет (выданы через кассу).

Где зафиксирован показатель чистой прибыли в бухгалтерской отчетности?

— В 3 разделе бухгалтерского баланса «Капитал и резервы» прибыль фигурирует по строке «нераспределенная прибыль (непокрытый убыток)». В бухгалтерском балансе отражают всю прибыль по состоянию на определенную отчетную дату. В этой строке учитывается размер чистой прибыли не только за последний отчетный период, но и за прошлые годы, если она осталась и в свое время не была распределена.

— Если нужно выяснить размер чистой прибыли за отчетный период, то обратитесь к отчету о финансовых результатах. Здесь показатель чистой прибыли за отчетный период (например, за отчетный год) показан по строке «Чистая прибыль или убыток».

Если у предприятия нет чистой прибыли, то речи о выплате дивидендов не может идти до тех пор, пока убыток, полученный фирмой, не будет перекрыт прибылью, полученной в последующие периоды.

Как часто можно выплачивать дивиденды в ООО

Выплата дивидендов ООО может производиться:

- ежеквартально;

- раз в полугодие;

- ежегодно.

Обратите внимание! По поводу возможности выплаты с более частой периодичностью (например, раз в месяц) в практике существуют две противоположные точки зрения. Руководящих разъяснений судов по данному вопросу нет

Согласно первому мнению ежемесячные платежи незаконны. Так, налоговая инспекция обычно расценивает их как незаконный способ минимизировать налогообложение. Например, вместо заработной платы фирма перечисляет работнику дивиденды, тем самым достигается экономия сумм страховых взносов с фонда оплаты труда. К примеру, в определении Верховного суда РФ от 12.07.2016 № 306-КГ16-8176 по делу № А55-8231/2015 суд признал ежемесячные выплаты дивидендов платежами зарплатного характера.

Ранее встречалась также точка зрения, что ежемесячные выплаты допустимы (определение ВАС РФ от 18.12.2009 № ВАС-13819/09).

Рекомендуем! В связи с противоречивой судебной практикой не рекомендуется начислять дивиденды ежемесячно. В противном случае существует риск признания выплат зарплатными и доначисления сумм страховых взносов.

Хотите выплатить дивиденды без нотариуса – проверяйте свои уставы!

С 25.12.2019 года все протоколы собраний участников ООО и даже решения единственного участника должны быть заверены нотариально, если иное прямо не предусмотрено уставом.

В конце декабря 2021 года вышел Обзор судебной практики по некоторым вопросам применения законодательства о хозяйственных обществах (утв. Президиумом Верховного Суда РФ 25.12.2019) с позицией о том, что все протоколы участников ООО или решения единоличного участника по умолчанию должны заверяться нотариально, если только иной способ прямо не указан в Уставе или касательно него не принято отдельное решение. Причем решение о выборе другого способа также должно быть заверено нотариально.

Сама норма заверения участниками ООО протокола или удостоверения решения единственного участника (пп. 3 пункта 3 статьи 67.1 ГК РФ) как была, так и осталась неизменной. Там и раньше была ссылка на нотариуса, но на практике благополучно обходились просто подписями. Теперь же трактовка жесткая – только нотариальное заверение, если уставом (отдельным решением) не установлен альтернативный способ.

Например, дивиденды за 2021 год. Если вашим клиентом будет принято решение о выплате дивидендов за 2021 год, то нужно свериться с уставом, и если в уставе нет альтернативного порядка, то до выплаты дивидендов — прямой путь к нотариусу.

С одной стороны, защита корпоративных интересов — это хорошо, а с другой, если вдумываться в техническое воплощение, то что, всем участникам к нотариусу приходить или приглашать его на свои собрания? И вообще, если и дальше по этому пути двигаться, то так и до нотариального заверения учетной политики дойти можно…

Чтобы избежать неожиданностей, лучше заранее обговорить эти тонкости с клиентами. Скорее всего в большей массе «старых» уставов такие условия, позволяющие заверять протоколы и решения без нотариуса, не прописаны.

Если решите сделать информационную рассылку по своим клиентам, то сделать это можно через автоматическую почтовую рассылку Мультибухгалтера, причем клиенты будут видеть именно вашу почту, а не домен Мультибухгалтера.

Андрей Жильцов, руководитель сервиса «Мультибухгалтер».

Понятие

Распределение прибыли в ООО реализуется через механизм дивидендных выплат. Так, дивидендами обычно называют часть чистой прибыли юридического лица, распределяемую между совладельцами пропорционально их актуальным долям (частям) в уставном капитале (УК) этого юрлица или другим доступным способом, предусмотренным уставом.

Чистой прибылью организации считается прибыль, оставшаяся в ее распоряжении после уплаты налоговых и других необходимых платежей.

Из чистой прибыли ООО дивиденды могут выплачиваться его участникам только при соблюдении конкретных условий, предусмотренных актуальным законодательством.

Именно прибыль, заработанная юридическим лицом, является источником дивидендных выплат, совершаемых в пользу учредителей ООО.

Прибыль, подлежащая распределению между учредителями хозяйственного общества, рассчитывается по данным его бухгалтерского учета.

Прибыль, подлежащая распределению между учредителями хозяйственного общества, рассчитывается по данным его бухгалтерского учета.

Таким образом, чтобы принять обоснованное решение о начислении и выплате дивидендов по итогам конкретного периода, соучредители ООО должны сначала удостоверить его отчетность, четко подтверждающую наличие достаточного объема чистой прибыли.

Как известно, официальная финансовая отчетность составляется и направляется в налоговую службу один раз за год.

Однако актуальными нормами закона об ООО предусматривается возможность выплаты дольщикам дивидендов не только за год, но и за промежуточные периоды (имеются в виду квартал, полугодие).

Источник промежуточных дивидендов – нераспределенная прибыль юридического лица, зафиксированная отчетностью в текущем году.

Следует учесть, однако, что ООО вправе выплачивать своим участникам промежуточные дивиденды, если нераспределенная прибыль нужной величины была фактически получена юрлицом за соответствующий период (квартал, полугодие).

Важно учесть и тот факт, что прибыль определяется нарастающим (накопительным) итогом за календарный год. Если совладельцы примут решение о дивидендных выплатах по итогам прошедшего года, им придется учесть суммы промежуточных дивидендов, уже выплаченных (полученных) на протяжении этого года

Если совладельцы примут решение о дивидендных выплатах по итогам прошедшего года, им придется учесть суммы промежуточных дивидендов, уже выплаченных (полученных) на протяжении этого года.

Можно ли не платить?

ООО вправе выплатить назначенные дивиденды своим учредителям, если неукоснительно соблюдаются следующие условия, предусмотренные действующим законодательством:

- У хозяйственного общества (ООО) не наблюдаются признаки финансовой несостоятельности. В отношении данного юрлица не проводится процедура банкротства.

- Выбывшему учредителю полностью выплатили (возместили, компенсировали) актуальную стоимость доли, переданной хозяйственному обществу.

- Уставный капитал ООО полностью оплачен действующими участниками. Непогашенная задолженность учредителей отсутствует.

- Величина чистых активов превышает суммарную величину его уставного капитала (УК) и резервного фонда (РФ).

Вышеперечисленные требования предусматриваются двадцать девятой статьей 14-ФЗ.

Если они не соблюдаются одновременно на момент предполагаемого распределения прибыли, выплату дивидендов осуществлять нельзя (до полного устранения или прекращения имеющихся несоответствий).

Если участник — сотрудник ООО

Начисление дивидендов

Если учредитель — сотрудник, то документ Начисление дивидендов не подойдет: он формирует проводки через счет 75.02. При расчетах с учредителем-сотрудником используется счет .

Перейдите в раздел Операции и заполните документ Операция, введенная вручную.

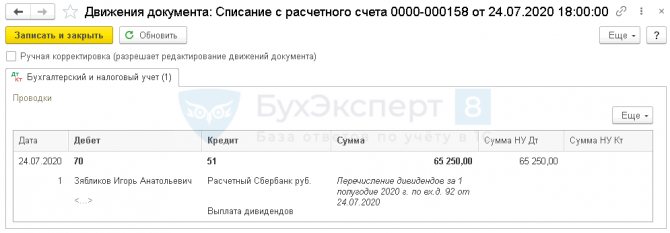

Выплата дивидендов

Фактическую выплату дивидендов зарегистрируйте документом Списание с расчетного счета. Для этого перейдите в Банковские выписки из раздела Банк и касса.

Установите:

- Вид операции — Прочее списание;

- Получатель — не заполняйте несмотря на то, что поле подчеркивается красным: оно необязательно для заполнения и не влияет на данные;

- Сумма — сумма дивидендов за вычетом НДФЛ;

- раздел Отражение в БУ — аналитика, аналогичная той, что указана при начислении дивидендов: Счет дебета — ;

- Работники организации — учредитель-сотрудник.

Проводки

Учет НДФЛ

На вкладке Доходы отразите дату выплаты дивидендов и их начисленный размер, а также исчисленный НДФЛ.

Для отражения НДФЛ в справке 2-НДФЛ снимите флажок Соотв. Ст. 226.1 НК РФ.

Также заполните следующие вкладки, кроме Перечислено по всем ставкам: НДФЛ, уплаченный в бюджет отразится в регистрах при оформлении документа Списание с расчетного счета на перечислении этого налога.

Возможные проблемы при выплате дивидендов

Основные проблемы, которые могут возникнуть при распределении и выплате дивидендов, обычно связаны с подготовкой требуемых документов. В первую очередь, необходимо отразить действующий в ООО порядок расчета и перечисления подобных выплат в уставе. Кроме того, на каждом этапе необходимо подтверждение соответствующими документами — протоколом или решением, отчетностью, справками об уплаченных налогах и другими.

Наличие систем электронного документооборота и бухгалтерского учета, предусматривающих инструменты для работы с дивидендами, может упростить этот процесс. Ряд операций, проводимых таким образом, можно автоматизировать — например, составление некоторых документов и расчет налогов. Кроме того, у вас будут актуальные формы требуемых документов, что позволит соответствовать требованиям контролирующих органов.

Также необходимо обратить внимание на условия подобных переводов в банках. В одних случаях на них могут действовать общие лимиты и комиссии

В других на подобные операции распространяются отдельные условия, которые действуют при правильном указании целей платежей. Лимиты и комиссии часто зависят от конкретного тарифа расчетно-кассового обслуживания.

Среди банков, предлагающих отдельные условия выплаты дивидендов, можно выделить:

- Точку — позволяет без ограничений и комиссий переводить дивиденды физлицам на тарифе «Развитие» и выше

- Модульбанк — бесплатно переводит дивиденды на «Ничего лишнего» и «Безлимитном»

- Почта Банк — переводит дивиденды вне общего лимита на платежи физлицам при предоставлении подтверждающих документов

- Открытие — переводит дивиденды физлицам в любом объеме и без комиссии на счета в банке

Как начисляются доходы с чистой прибыли

По окончании каждого финансового года на компанию ложится обязанность по составлению годового отчёта. Когда по итогам работы есть нераспределённая прибыль, её можно направить на развитие бизнеса, на накопление или разделить в равных долях между участниками. Чтобы рассчитать сумму дохода каждого участника общую сумму начислений умножают на процент доли, внесённой учредителем.

Расчёт доходов с прибыли в ООО с одним учредителем

Общая сумма выплаты дивидендов в ООО единственному учредителю зафиксирована в бухгалтерском учёте. Основанием для выплат всем учредителям является протокол общего собрания членов общества. Если организация учреждена единственным участником, выступающим в роли генерального директора, он вправе сам принимать решения по всем вопросам, входящим в компетенцию общего собрания.

Когда речь идёт о дивидендах для ООО на УСН, организация обязана исправно вести все отчётные бухгалтерские документы и рассчитывать величину прибыли, принимая во внимание данные бухучёта

Примеры начисления

Расчёт суммы дивидендов в ООО делается согласно выбранной схеме. Сразу рассчитываются обязательные налоги, которые отчисляются с каждой суммы.

Пример, как рассчитать размер дивидендов в ООО: общество с ограниченной ответственностью имеет чистый доход по годовым итогам величиной в 313440 рублей. В формировании уставного капитала принимали участие 3 человека: Селин (доля 20%), Хомяков (35%), Николаев (45%). Установленные законодательством условия для выплаты доходов с чистой прибыли соблюдены.

Рассмотрим, как начислить прибыль каждому участнику соразмерно его доле в УК:

- Селин: 313440 умножаем на 20% и получаем 62688 рублей.

- Хомяков: 313440 умножаем на 35% и получаем 109704 рублей.

- Николаев: 313440 умножаем на 45% и получаем 141048 рублей.

Рассмотрим, как рассчитаются налоги, которые взимаются со средств к выплате:

- Селин: 62688 умножаем на13%, в результате – 8149 рублей.

- Хомяков: 109704 умножаем на 13%, в результате – 14262 рубля.

- Николаев: 141048 умножаем на 13%, в результате – 18336 рублей.

На руки участники получат:

- Селин: 62688 минус 8149 – 54539 рублей.

- Хомяков: 109704 минус 14262 – 95442 рубля.

- Николаев: 141048 минус 18336 – 122712 рублей.

После совершения платежей нужно оформить отчётность на каждого получателя доходов от чистой прибыли: отчёты 6-НДФЛ и справки 2-НДФЛ. В документах обозначают суммы, полученные учредителями.

Пример, как начислять доход от прибыли при УСН: общество с ограниченной ответственностью «Маяк» работает по 6% УСН. Доходы организации с учётом налоговой базы составили 1 850 000 рублей в 2015 году

Затраты для ведения налогового учёта фирма не принимает во внимание. В отчётном году 1 370 000 рублей ушло на следующие цели:

- Оплата труда персонала.

- Аренда помещения.

- Услуги сторонних организаций и др.

На заработную плату служащих потрачено 450 000 рублей. В фонды за работников уплачены взносы величиной в 135 900 рублей. Размер налогового платежа с учётом его снижения за счёт взносов – 55 500 рублей.

По данным бухучёта, сумма чистой прибыли составила: 1 850 000 минус 1 370 000 и минус 55 500 – 424 500 рублей.