Учет движения денежных средств на счете 55 «специальные счета в банках»

Содержание:

- Счет 50 в бухгалтерском учёте: типовые проводки, примеры

- Анализ 51 счета по контрагентам, договорам и документам

- Учетные документы

- Отличие поступлений и платежей в отчете ДДС от доходов и расходов

- Учет кассовых операций

- Приобретение валюты

- Бухгалтерский учет денежных средств на валютных счетах

- План счетов

- Понятие денежных средств, основные задачи учета

- Где лучше открыть валютный счет физическому лицу: платежные системы

- Анализ движения денежных средств предприятия: зачем нужен

- Как отражается бухгалтерский учет денежных средств на расчетных и прочих счетах?

Счет 50 в бухгалтерском учёте: типовые проводки, примеры

Счет 50 бухгалтерского учета — это активный счет «Касса», служит для учета движения наличных средств в кассе предприятия, контроля за их поступлением, расхода и целевым использованием. Рассмотрим с какими счетами корреспондирует 50 счет, а также типовые проводки по счету 50 на примере операции выдачи наличных средств из кассы в подотчет для оплаты услуг контрагента.

Счет 50 «Касса» в бухгалтерском учёте

Расчеты наличными средствами с юридическими и физическими лицами, контрагентами осуществляются посредством кассовых операций, среди которых основными являются:

- Выдача заработной платы;

- Административно-хозяйственных расходы;

- Поступления от продаж за наличный расчет;

- Расходы на покупку МПЗ подотчетными лицами и др.

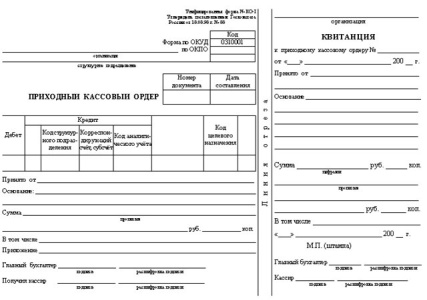

Все кассовые операции, связанные с выбытием, поступлением и движением денежных средств, учитываются в бухучёте по счёту 50 «Касса» и отражаются в кассовой книге. Основанием для совершения записей являются первичные документы — расходный и приходный кассовые ордера (форма КО-2 и КО-1).

С помощью счета 50 «Касса» можно получить всю информацию о наличных денежных средствах в организации, источниках их поступления и дальнейшего обращения.

Сальдо 50 счета показывает общую сумму наличных средств и денежных документов. Счет является активным, поэтому по дебету счета учитывается поступление, приход наличных средств в кассу.

По кредиту счета отражаются суммы наличных средств, выданных из кассы.

К счету 50 «Касса» могут открываться субсчета, представленные на рисунке:

Типовые проводки и примеры операций по 50 счету

Рассмотрим типовые проводки по данному счёту в таблице 1 и 2.

Таблица 1. Наиболее часто встречающиеся и распространенные проводки по дебету счета 50:

Получите 267 видеоуроков по 1С бесплатно:

| Счет Дт | Счет Кт | Описание проводки по операции | Документ-основание |

| 50 | 50-2 | Денежные средства переданы из операционной кассы в кассу | КО-1, КМ-6, КМ-4 |

| 50 | 51 | Перемещение денежных средствс расчетного счёта в кассу | КО-1, выписка из банка по счёту,корешок чека (чековая книжка) |

| 50 | 52 | Перемещение денежных средств с валютного счёта в кассу | КО-1, выписка из банка по счёту |

| 50 | 62 | Получен аванс от покупателя/получена оплата за товар | КО-1, кассовый чек. |

| 50 | 70 | Возврат в кассу излишка по з/плате. | КО-1 |

| 50/50-3 | 71 | Возврат в кассу остатка подотчётных сумм/денежных средств | КО-1 |

| 50 | 73-1 | Оплата по займам от сотрудников | КО-1 |

| 50 | 75-1 | Взнос учредителя в уставный капитал | КО-1, учредительные документы |

| 50-1 | 90.01.1 | Выручка от продаж/поступление доходов от прочих операций | Кассовый реестр |

Таблица 2. Основные проводки по кредиту счёта 50:

| Счет Дт | Счет Кт | Описание проводки по операции | Документ-основание |

| 04 | 50-1 | Покупка НМА | КО-2 |

| 51 | 50 | Передача наличности из кассы в банк | КО-2 |

| 60 | 50-1 | Оплата поставщику (подрядчику) за полученные товары (выполненные работы) | КО-2 |

| 52 | 50-1 | Возврат аванса покупателю со специального банковского счета | КО-2 |

| 70 | 50 | Выдача з/платы работникам | КО-2, Т-53 |

| 70 | 50 | Выплата доходов от участия в организации работникам | КО-2 |

| 71 | 50/50-3 | Выдача подотчетных сумм/ денежных документов | КО-2 |

| 73-1 | 50 | Получение займа работником | КО-2 |

| 75-2 | 50 | Выплата доходов от участия в организации лицам, не являющимся сотрудниками | КО-2 |

| 76 | 50-1 | Оплата обязательств в виде задолженности перед прочими контрагентами | КО-2 |

| 94 | 50 | Отражение недостачи по кассе | ИНВ-15, ИНВ-26 |

Практический пример с проводками

Между ООО «ВолгаДон» и ООО «Гарант» заключен договор на оказание юридических услуг на сумму 8 800,00 руб. Для оплаты консультационных юридических услуг по договору сотрудник ООО «ВолгаДон» Юзик К.М. получил средства в подотчёт в сумме 9 000,00 руб. По выполнению расчётов с ООО «Гарант» Юзик К.М. предоставил бухгалтеру авансовый отчёт, а остаток вернул в кассу.

Бухгалтер ООО «ВолгаДон» сформировал следующие проводки по выдаче из кассы наличных в подотчет для оплаты юридических услуг сторонней организации:

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки по операции | Документ-основание |

| 26 | 60 | 7 458,00 | Услуги ООО «Гарант» отражены в составе затрат (8 800,00-1 342,00) | Акт выполненных работ (далее – Акт) |

| 19 | 60 | 1 342,00 | Выделен НДС от стоимости услуг | Акт |

| 68 НДС | 19 | 1 342,00 | НДС принят к вычету | Акт, счёт-фактура |

| 71 | 50-1 | 9 000,00 | Из кассы ООО «ВолгаДон» денежные средства выданы под отчёт Юзик К.М. | КО-2, заявление подотчётного лица |

| 60 | 71 | 8 800,00 | Отражена оплата за услуги от лица ООО «ВолгаДон» | Акт, авансовый отчёт |

| 50-1 | 71 | 200,00 | Остаток неиспользованных средств Юзик К.М. возвратил в кассу организации | Акт, авансовый отчёт, КО-1 |

Анализ 51 счета по контрагентам, договорам и документам

Ведение аналитического учета предполагает наличие расшифровки по оборотам и сальдо в разрезе банковских структур по каждому из открытых в них расчетных счетов. Обычно, в бухпрограммах аналитический учет по счету 51 осуществляется при помощи двух инструментов:

- карточка счета;

- оборотно-сальдовая ведомость по счету 51.

С их помощью можно ежедневно контролировать движение денег и реализовывать функции оперативного распоряжения финансовыми активами в рамках конечного сальдо. Анализ счета 51 – пример правильного формирования сальдо на конец периода любой продолжительности. Последовательность действий при вычислении остатка предполагает сложение начального сальдо с дебетовыми оборотами и последующим вычитанием общего объема кредитовых движений в заданном промежутке времени.

ОСВ 51 счета – это баланс по синтетическому счету, выводимый на конец месяца. Он предполагает наличие начального и конечного сальдо, итоговых сумм оборотов по дебету и кредиту. ОСВ по счету 51 можно формировать в разрезе субсчетов.

Когда проводится итоговый анализ счета 51, образец методики подразумевает выполнение нескольких условий:

- обороты и остатки по счету, сформированные в бухгалтерском учете предприятия, должны совпадать с данными банковских выписок;

- правило двойной записи обеспечивает равенство сумм дебетовых и кредитовых операций, правильные проводки по 51 счету и другим счетам составляют основу для заполнения баланса;

- ОСВ по счету 51 должна обеспечивать наличие информативной составляющей путем внесения сведений о номере счета с его расшифровкой, остатках на начало и конец рассматриваемого периода с приведением всех оборотов.

Для отражения всех видов операций с расчетными счетами предприятия ведут журнал-ордер по счету 51. Промышленные учреждения пользуются формой № 2, строительные компании – № 2-с, фирмы, специализирующиеся на сбыте и снабжении, – № 2-сн. Он предназначен для хронологической фиксации кредитовых оборотов по расчетным счетам в корреспонденции с другими счетами.

Если не поможет — тестирование базы в конфигураторе (тоже копии). Попробуйте сделать непроведенным док, который ввел 3488.51, как изменится анализ?

Кроме того, существует возможность настроить традиционно синтетические отчеты для вывода данных аналитического учета (например, «Оборотно- сальдовая ведомость»).

Отчет «Карточка счета» также может выводить как движения по счету 51 в целом, так и по отдельным банковским счетам. Для этого в диалоге отчета следует выбрать нужный банковский счет. Установив показ оборотов по дням. можно добиться того, что форма отчета «Карточка счета» приблизится к банковской выписке, что может быть удобно для контроля введенных данных.

При формировании синтетических отчетов (таких, как «Шахматка», «Главная книга», «Журнал-ордер») выводятся сводные остатки и обороты по счету 51. Но эти сводные цифры могут быть развернуты в других отчетах. Чтобы это сделать, достаточно просто дважды щелкнуть левой клавишей «мыши», установив ее указатель на нужной ячейке отчета.

Если же из отчета «Оборотно- сальдовая ведомость» открыть «Карточку счета» или «Отчет по проводкам» (по 51-му счету), то программа выведет проводки по всем банковским счетам. Отбор по банковскому счету можно установить, перейдя в режим настройки и указав нужный банковский счет. Для этого банковский счет в «Карточке счета» следует выбрать в поле «Субконто1», а в «Отчете по проводкам»{amp}amp;#8211; вписать его наименование в поле «Фильтр» (дописать в конец строки).

Аналогично «Оборотно-сальдовой ведомости» можно расшифровать сводные данные по 51-му счету при просмотре других синтетических отчетов.

Основными отчетами, которыми современный бухгалтер получает информацию это:

- Оборотно-сальдовая ведомость по 51 счету;

- Анализ счета;

- Карточка счета.

Рассмотрим примеры каждого из них в программе 1С.

Учетные документы

Учет денежных средств кратко осуществляется на основе первичных документов — расходных и приходных кассовых ордеров в регистрах бухучета. Ордера может выписывать уполномоченный бухгалтер или кассир. Первичка имеет ряд обязательных реквизитов:

- наименование организации и ее реквизиты;

- номер;

- дата составления;

- сумма операции;

- назначение операции;

- Ф.И.О. и подпись уполномоченного за прием, выдачу денег лица.

Приход наличных денег в кассу оформляется приходным ордером, а выдача — расходным. Получатель денег должен собственноручно написать, сколько наличных денег получил, и подписаться. Ордера регистрируются в специальном журнале, где им присваиваются порядковые номера.

Для массовых выплат сотрудникам (зарплата, премии, аванс и т. п.) применяется платежная ведомость. В ней пишется список фамилий и инициалов получателей и причитающиеся им суммы. Напротив каждой суммы ставится подпись в ее получении. На основании ведомости все равно оформляется сводный расходный ордер, к которому она прикладывается.

Кроме того, обязательным является ведение кассовой книги. В этом регистре фиксируются все движения наличности за каждый день и выводится остаток средств на следующий день. Книга заполняется в двух экземплярах: один лист остается в ней, второй (отрывной) подлежит сдаче в бухгалтерию вместе с первичными документами за день. Никаких исправлений в самой книге, а тем более в первичных кассовых документах не допускается.

Отличие поступлений и платежей в отчете ДДС от доходов и расходов

Отличий много, поэтому путать поступления и доходы нельзя. Во-первых, эти два понятия чаще всего разнесены во времени, например, из-за отсрочки по платежу. Во-вторых, не каждое поступление — это доход, и не каждый платеж — расход.

Как видите, доход в примере признан раньше, чем реально пришли деньги. То же и с расходами. А вот займ — это вообще не доход, так как деньги нужно вернуть. Но в отчете о ДДС приход займа фигурирует. Если бы ООО “Моя оборона” выдало кому-то займ, то мы бы зачли его сумму в оттоке, но никак не в расходе.

При бартере денежных потоков не будет в принципе, так как деньги не перемещаются. А вот доходы и расходы будут. Доход — стоимость полученного имущества, расход — стоимость переданного.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Учет кассовых операций

Для приема, хранения и расходования наличных денег предприятие имеет кассу.

Размер сумм наличных денег в кассе предприятия ограничен лимитом, устанавливаемым банком по согласованию с предприятием. Сверх установленных норм наличные деньги могут хранится в кассе только в дни выдачи заработной платы, пенсий, пособий в течение трех дней, включая день получения денег.

Касса принимает наличные деньги по приходным кассовым ордерам, подписанным главным бухгалтером. Выдача наличных денег производится по расходным кассовым ордерам. При завершении операций кассир обязан подписать расходные и приходные кассовые ордера, а приложенные к ним документы погасить.

В кассе предприятия могут также хранится денежные документы: ценные бумаги (путевки, проездные билеты, марки), бланки строгой отчетности (трудовые книжки и т.д.). Ценные бумаги также учитываются на счете 50 «Касса», бланки строгой отчетности — трудовые книжки, вкладные листы к ним, учитываются на забалансовом счете «Бланки строгой отчетности»).

Каждое предприятие имеет кассовую книгу. Подчистки и неоговоренные исправления в ней запрещаются. Кассир обязан подсчитать итоги операций по кассе за день, вывести остаток денег в кассе.

Для учета наличия и движения денежных средств в кассе используется активный счет 50 «Касса». Сальдо счета означает наличие денег в кассе, оборот по дебету — суммы, поступившие наличными, оборот по кредиту — выданные суммы.

Указанием Центрального Банка России определен лимит наличных расчетов между юридическими лицами. В 2012 году он был установлен

100 000 руб. по одной сделке. Свыше этой суммы расчеты между юридическими лицами должны осуществляться осуществляются только в безналичном порядке.

На банки возложена ответственность систематически проверять соблюдение предприятиями требований порядка ведения кассовых операций.

Ст.15.1 КоАП установлена ответственность за нарушение кассовой дисциплины:

- Осуществление расчетов наличными деньгами с другими организациями сверх установленного лимита в 100 000 руб.

- Не оприходование (или не полное оприходование) в кассу наличных денег.

- Не соблюдение порядка хранения свободных денежных средств.

- Накоплении в кассе наличных денег сверх установленного организацией (предпринимателем) лимита.

Влечет наложение штрафов:

- на юридических лиц — от 40 000 до 50 000 руб.,

- на должностных лиц — от 4 000 до 5 000 руб.

Проверка кассы и кассовых операций проходит по трем направлениям:

- инвентаризация наличных денежных средств;

- проверка полноты и своевременности оприходования денежных средств, поступающих в кассу;

- проверка правильности списания денег на расход.

При инвентаризации кассы необходимо сопоставить выписки банка с корешками чеков и сверить записи с бухгалтерией.

Выявленные излишки наличных денег приходуются с последующим перечислением в доход предприятия по следующей счетной формуле:

Дт 50 «Касса» сумма излишка руб.

Кт 91.1 «Прочие доходы» сумма излишка руб.

В случае выявления недостач их сумма подлежит взысканию с материально ответственного лица и оформляется проводками:

Дт 94 «Недостачи и потери от порчи ценностей» сумма недостачи руб.

Кт 50 «Касса» сумма недостачи руб.

Дт 73 «Расчеты с персоналом по прочим операциям» сумма недостачи руб.

Кт 94 «Недостачи и потери от порчи ценностей» сумма недостачи руб.

Для самостоятельной проверки знаний по учету денежных средств можно использовать

тест по бухучету — тема основы бухучета, банк, касса

из раздела

тесты по бухучету.

Приобретение валюты

Приобрести иностранную валюту организация вправе только через уполномоченный банк (ст. 11 Закона от 10 декабря 2003 г. № 173-ФЗ).

Чтобы приобрести иностранную валюту, составьте расчетный документ (п. 3.1 Инструкции Банка России от 4 июня 2012 г. № 138-И). Единая форма расчетного документа законодательством не установлена. Как правило, в банках есть необходимые бланки. В расчетном документе перед текстовой частью в реквизите «Назначение платежа» укажите код вида операции из перечня валютных и иных операций (п. 3.2 Инструкции Банка России от 4 июня 2012 г. № 138-И). При покупке валюты укажите код валютной операции 01 030 (приложение 2 к Инструкции Банка России от 4 июня 2012 г. № 138-И).

О покупке иностранной валюты для командировки сотрудника см. Как отразить в учете безналичное приобретение валюты для загранкомандировки.

Для отражения операции по покупке валюты в бухучете можно использовать счет 57 «Переводы в пути». Это возможно, если выдача расчетного документа банку на приобретение валюты не совпадает с датой ее поступления на валютный счет. Однако если списание рублей со счета, их продажа и зачисление валюты происходят в один день (это можно определить по выпискам банка), то счет 57 можно не применять.

При переводе рублей на приобретение валюты сделайте проводку:

Дебет 57 (76) Кредит 51 – перечислены деньги на покупку валюты.

Поступление купленной валюты на текущий счет отразите так:

Дебет 52 Кредит 57 (76) – зачислена валюта на валютный счет (на основании выписки банка).

Поступившую валюту оприходуйте по официальному курсу, действующему на дату зачисления денег на валютный счет организации. При этом записи в регистрах бухгалтерского учета проведите как в валюте расчетов (рублях), так и валюте платежей.

Такой порядок следует из пунктов 4–6, 20 ПБУ 3/2006, п. 24 Положения по ведению бухгалтерского учета и отчетности и Инструкции к плану счетов (счета 52, 57, 76).

Курс валюты, по которому ее покупает банк, обычно отличается от официального. Если валюта куплена дороже, чем курс Банка России, возникает прочий расход от операции покупки валюты (п. 11 ПБУ 10/99). Если дешевле – прочий доход (п. 7 ПБУ 9/99).

В большинстве банков за покупку иностранной валюты придется заплатить комиссию. В бухучете эту сумму включите в состав прочих расходов (абз. 7 п. 11 ПБУ 10/99).

Пример отражения в бухучете операции по покупке иностранной валюты

ООО «Альфа» заключило внешнеторговый контракт. Для его исполнения «Альфе» необходимы доллары США. На валютном счете организации денег нет. Поэтому 30 января «Альфа» дала поручение банку приобрести необходимую валюту (1000 долл. США). Для этого составили расчетный документ и перевели на покупку валюты 31 000 руб.

2 февраля банк купил валюту по курсу 30,50 руб. за доллар и зачислил ее на валютный счет организации за минусом комиссионного вознаграждения в сумме 200 руб.

Курс доллара США на 2 февраля (условно) составил 29,70 руб. за доллар.

Бухгалтер организации сделал в учете следующие записи.

30 января:

Дебет 57 Кредит 51 – 31 000 руб. – перечислены деньги на покупку валюты.

2 февраля:

Дебет 52 Кредит 57 – 29 700 руб. (1000 USD × 29,70 руб./USD) – зачислена валюта на валютный счет организации;

Дебет 91-2 Кредит 57 – 200 руб. – удержано банком комиссионное вознаграждение;

Дебет 91-2 Кредит 57 – 800 руб. (1000 USD × (30,50 руб./USD – 29,70 руб./USD)) – отражена разница между курсом покупки валюты и курсом Банка России;

Дебет 51 Кредит 57 – 300 руб. (31 000 руб. – 1000 USD × 30,50 руб./USD – 200 руб.) – возвращен остаток неизрасходованных денег.

Бухгалтерский учет денежных средств на валютных счетах

Валютные счета необходимы для осуществления финансовых отношений с иностранными компаниями. Для этого открываются бухгалтерские счета:

- Текущий валютный счет – учет операций внутри страны;

- Транзитный счет – учет поступления денежных средств от экспорта продукции/услуг.

- Специальный счет – учет получения иностранных кредитов, займов, операции с иностранными ценными бумагами и т.д.

Пример №6. Бухгалтерский учет движения средств по валютному счету

Организация осуществляет торговлю с иностранными компаниями и была осуществлена продажа экспортной продукции в размере 200 000 евро. Также был получен гран для модернизации производственной линии в размере 100 000 евро. При отгрузке продукции были ошибочно перечислены таможенные платежи за осуществления контроля на сумму 5000 евро. С валютного счета организации были осуществлены перечисления на расчетный счет по отгруженной продукции в размере 10000 евро. Курс валюты ЦБ РФ 50 руб. за 1 евро.

Следует заметить, что пересчет стоимости активов (денежных средств) осуществляется в день совершения операции. Рассмотрим проводки по данным условиям.

Пример №7. Бухгалтерский учет покупки иностранной валюты

Компания приобрела иностранную валюту на сумму в 10 000 евро. по курсу 60 руб. за 1 руб. Официальный курс по данным ЦБ РФ составляет 50 руб. за 1 евро. Банку, приобретающему валюту, было уплачено вознаграждение в размере 1%.

При приобретении денежных средств необходимо оценить их текущую стоимость в день совершения операции, для этого используют данные Центрального Банка РФ по валютным курсам. При получении иностранной валюты возникла курсовая разница, что привела к внереализационным расходам, которые были отражены на счете 91.2. Рассмотрим проводки по данным операциям.

План счетов

Учет движения денежных средств в наличном варианте осуществляется по счету 50 «касса» в плане счетов бухучета. Этот счет является активным синтетическим и к нему обычно открывают субсчета, показывающие движение наличных денежных средств в разрезе:

- 50-1 «Касса организации» — для отражения операций с наличными непосредственно по кассе организации (выдача денег на хознужды, командировочные расходы и т. д.);

- 50-2 «Операционная касса» — для отражения операций с наличными, осуществляемых в обособленных подразделениях и участках предприятия (в магазинах, кафе, киосках и т. п.);

- 50-3 «Денежные документы» — для отражения операций с бланками строгой отчетности, а также прочими ценными бумагами (марками, путевками, векселями и т. д.);

- других субсчетов, при необходимости.

По каждому из субсчетов необходимо вести аналитику в разрезе движения по каждому отделу.

Понятие денежных средств, основные задачи учета

Современная экономика определяет денежные средства как одни из главных атрибутов хозяйственной деятельности. Расчеты с поставщиками за приобретаемое сырье, покупка основных средств, расчеты с бюджетом по налогам и сборам, все это и многое другое предполагает использование денежных средств. Кроме того, деньги являются важнейшим элементом кругооборота средств предприятия.

Происхождение понятия «деньги» относится к древнегреческому слову «донака», что переводится как «медная монета». Данное понятие пришло в русский язык из тюркских языков.

Издревле кругооборот товаров предполагал бартерные отношения, т. е. обмен определенного количества одного товара на другой. Позднее у разных народностей в качестве всеобщего эквивалента для обмена товаров стали выступать драгоценные камни, золото, шкуры, меха, металл и т.д. Первые монеты появились в VII веке до н.э., а первые бумажные деньги в Китае в 910 г. н. э.

Более подробно сущность понятие «деньги» раскрывается в экономической теории и определяется как мера стоимости, как товар с абсолютной ликвидностью. В рамках бухгалтерского учета данное понятие трактуется следующим образом.

Где лучше открыть валютный счет физическому лицу: платежные системы

Желающим открыть зарубежный счет для физических лиц мы рекомендуем обратить внимание также на платежные системы. Чем они отличаются от банков и в чем их преимущества?. Сразу стоит отметить, что платежные системы являются прекрасным вариантом для тех, кто является резидентом «высокорисковых» стран

Россия, Украина, Беларусь и другие страны СНГ по умолчанию считаются таковыми для многих банков, особенно европейских и азиатских. Платежные системы более лояльны к клиентам из этих стран, процедуры комплаенса в них помягче.

Сразу стоит отметить, что платежные системы являются прекрасным вариантом для тех, кто является резидентом «высокорисковых» стран. Россия, Украина, Беларусь и другие страны СНГ по умолчанию считаются таковыми для многих банков, особенно европейских и азиатских. Платежные системы более лояльны к клиентам из этих стран, процедуры комплаенса в них помягче.

Однако это совершенно не означает, что они менее надежные, чем банки, особенно инвестиционные банки. В некоторых случаях их можно считать даже более надежными. Многие из них не занимаются одалживанием денег или игрой на фондовых рынках, что очень рискованно и может привести к банкротству. К тому же, платежные сервисы открывают счета новым клиентам значительно быстрее, чем зарубежные банки, и требуют меньше документов.

Выбирая, где открывать счет – в классическом банке или платежной системе – нужно решить, с какой целью вы хотите открыть валютный счет. Если речь идет о небольших суммах, частых платежах и высокорисковой деятельности, то быстрее и выгоднее будет открыть счет в платежном сервисе. Если речь идет о сохранении средств, о депозитах и диверсификации, то лучше выбрать банк.

Если ваша цель – взаиморасчеты, то выбирая платежную систему, убедитесь, что она осуществляет платежи в те страны, которые вам необходимо. Также не все из небанковских финансовых учреждений могут проводить платежи на крупные суммы. Это тоже нужно учитывать.

Многие платежные системы были основаны в Лондоне. И это неудивительно, ведь именно в Великобритании сосредоточено множество стартапов в сфере финансовых технологий. В целом, только в Европе лицензии имеют более 300 платежных систем. А еще есть Азия (сингапурские и гонконгские платежные системы), США, Канада и т.д. Самостоятельно сделать лучший выбор из всего этого разнообразия непросто.

Россиянам, украинцам и гражданам других стран СНГ, желающим открыть валютный счет за рубежом, мы рекомендуем присмотреться в первую очередь к британской и литовской платежных системам. Клиенты этих учреждений могут открывать мультивалютные счета, осуществлять переводы SEPA, SWIFT и другие, оформлять карты и т.д.

Мы готовы бесплатно подобрать для вас подходящую платежную систему или банк для открытия иностранного счета. Каждая платежная система, которую мы вам порекомендуем, прошла проверку нами на уровень надежности, и речь идет не только о наличии лицензии, но и о репутации в сети и отзывах наших клиентов. Мы отталкиваемся не просто от теории – у нас есть более чем десятилетний опыт работы с множеством банков и платежных систем. Мы знаем, насколько та или иная платежная система будет соответствовать вашим целям и потребностям.

Напоследок хотелось бы подытожить: никогда не ограничивайтесь одним валютным счетом, так как это очень рискованно. Мы подберем для вас наилучшие решения, просто напишите нам на электронный адрес: info@offshore-pro.info или позвоните по телефонам, указанным вверху страницы.

Для чего нужен валютный счет?

Зарубежный счет в первую очередь убережет ваши накопления от рисков в родной стране. В целом, он может быть открыт для самых разных целей, например, для проведения взаиморасчетов за границей, инвестирования, получения доступа к услугам, недоступным в вашей стране проживания.

Что нужно для открытия валютного счета для физических лиц?

Чтобы открыть валютный счет за границей, физическому лицу нужно выбрать подходящий надежный банк, который будет предоставлять нужные вам услуги. Пакет документов зависит от конкретной страны и банка. Если хотите открыть счет как можно быстрее и проще, и получить что-то максимально современное – выбирайте платежные системы. Если нужно больше солидности или вы хотите открыть депозит – выбирайте банки.

В каком банке выгоднее открыть валютный счет?

Выбирать банк нужно исходя из ваших целей открытия валютного счета за рубежом. Какие услуги вам нужны? Готовы ли вы ехать за границу или хотите открыть счет через Интернет? В каких валютах вы заинтересованы? Готовы ли вы внести определенную сумму при открытии счета? От ответов на все эти и другие вопросы и будет зависеть выбор иностранного банка для открытия валютного счета на физическое лицо.

Анализ движения денежных средств предприятия: зачем нужен

Проведение комплексного финансового анализа дает ответ на вопрос: «По какой причине у компании сложились такие результаты деятельности?». Если переложить эту общую фразу на частные моменты, связанные с движением денег, то задачи их анализа сведутся к следующим:

- понять, почему чистый денежный поток уменьшился или вовсе стал отрицательным;

- узнать, какой вид деятельности «съедает» деньги предприятия и насколько это оправданно;

- разобраться, из-за чего при наличии прибыли есть постоянная нехватка денег;

- оценить, насколько эффективно используются денежные ресурсы организации.

Как отражается бухгалтерский учет денежных средств на расчетных и прочих счетах?

Бухгалтерский учет денежных средств организации в безналичной форме организуется с применением счетов бухучета:

- 51 — расчетный счет;

- 52 — валютный счет;

- 55 — специальный счет;

- 57 — переводы в пути.

При этом расчетные счета применяются по рублевым операциям, а валютные счета отражают списание и поступление денег в валюте других стран. Специальные счета предусматривают наличие аккредитивов, чековых книжек и депозитных вкладов, на которых размещаются деньги организации или предпринимателя.

Что касается сч. 57, он используется в случаях, когда даты списания денежных средств из кассы (поступления в кассу) и их оприходования на расчетный счет (списания с расчетного счета) отличаются. В частности, это может быть, если фирма пользуется услугами инкассатора.

Поступление денег на любой из счетов хозсубъекта отражается по их дебету (Дт 51, 52, 55, 57), а списание — по кредиту (Кт 51, 52, 55, 57).