Как ип подать налоговую декларацию через личный кабинет налогоплательщика

Содержание:

- Электронный документооборот (ЭДО) или зачем ИП подавать налоговую декларацию через интернет

- Что представляет собой сдача отчетности онлайн?

- Как отправить декларацию в цифровом формате: способы

- Налоги для УСН

- Пошаговая инструкция, как сдать отчетность ИП через Госуслуги

- Оплата налога и представление отчётности

- Как отправить отчетность ИП через интернет

- Способы сдачи декларации в налоговую через интернет

- В чем преимущества отправки налоговой отчетности по ЭДО

- Как открыть

- Кто должен отчитываться электронно

- Шаг 5. Отправка отчёта

- Кто и как сдает налоговую отчетность

Электронный документооборот (ЭДО) или зачем ИП подавать налоговую декларацию через интернет

Развитие данного вида документооборота — одно из приоритетных направлений деятельности ФНС (Федеральной налоговой службы). Можно отправить документы по телекоммуникационным каналам связи и не тратить время на посещение.

Преимущества передачи отчетности через интернет

Сдача отчетности через интернет для ИП — добровольное решение, кроме случаев передачи деклараций по НДС.

Обратите внимание! Эту декларацию в электронном виде должны сдавать все налогоплательщики, кроме указанных в Налоговом кодексе (ст. 174, п.5, абзац 2,3). Однако для ИП в предоставлении налоговой декларации через интернет есть несомненные преимущества:

Однако для ИП в предоставлении налоговой декларации через интернет есть несомненные преимущества:

- Время и место отправления отчетности налогоплательщик выбирает самостоятельно.

- Если предприниматель не имеет опыта заполнения деклараций, использование программ для ЭДО облегчает ему задачу: программа сама производит все расчеты, в том числе и сумму налоговых обязательств, которую необходимо оплатить. Поэтому сдать налоговую декларацию через интернет ИП может, не прибегая к услугам других специалистов.

- Когда отчетность отправляется по ТКС, фиксируется время отправки. Временем предоставления отчетности Налоговую инспекцию считается именно это время. Это означает, что если по какой-либо причине отчетность поступит с опозданием — штрафные санкции применяться не будут. Следует отметить, что простое изменение настроек «Дата\время» на компьютере, откуда производится отправка, — не поможет избежать штрафа. Время фиксируется из настроек сервера, а не машины пользователя.

- Сервисы передачи обычно имеют очень высокую степень защиты. Документация, которую передают через интернет, обязательно заверяется электронной подписью. Электронная подпись покупается в удостоверяющем центре (или у оператора связи), служит дополнительным средством защиты информации, без которой отправка документов невозможна.

Недостатки передачи отчетности через интернет

Избежать посещения отделения ИФНС полностью не получится.

Во-первых, на некоторых видах деклараций нужно в Налоговой инспекции ставить печать на бумажном бланке для подтверждения приема документов. Например, декларация ЕНВД (Единый налог на вмененный доход), обязательно заверяется таким штампом.

Во-вторых, любая автоматизированная система может дать сбой. Сбои эти часто случаются при критическом возрастании нагрузки, которая происходит в последние дни приема отчетности. Поэтому лучше сдавать декларации заранее.

В-третьих, предпринимателям обязательно нужно посещать отделение Налоговой службы, чтобы быть в курсе последних изменений налоговом законодательстве.

Что представляет собой сдача отчетности онлайн?

В сервисе «Астрал Отчёт 5.0» представлены все актуальные на сегодня формы, в том числе, и налоговой отчетности. Вы можете как загрузить документ, что был создан в другой программе, так и заполнить форму онлайн в удобном редакторе. Интерактивный помощник подскажет, какие ошибки (если они есть) следует исправить. После этого документ можно отправлять в Налоговую.

Узнать, на какой стадии проверки находится отправленный документ (например, с финансовой отчетностью), также можно в данном сервисе

Обратите внимание на статусы:

- создан (отчет находится в системе);

- отправлен (документ направлен в контролирующий орган – ИФНС), подтверждена дата отправки;

- принят (поступил адресату);

- обработан (есть извещение о вводе).

Сведения о статусе обработки налоговой отчетности можно распечатать либо же отправить на электронную почту. Программа «Астрал Отчёт 5.0» облегчит вам ведение и составление бухгалтерской отчётности в онлайн-режиме. Быстрое заполнение форм, их проверка и отправка помогут не только экономить время, но и минимизировать риск непринятия отчетности и получения штрафов.

Как отправить декларацию в цифровом формате: способы

На выбор налогоплательщиков предложено сразу несколько инструментов. Все они позволяют сдать отчетность удаленно. Предприниматели могут пользоваться любым из методов. Ограничений не установлено.

Отправка документов через сайт налоговой службы

Сервис приемки отчетности на официальном портале ФНС РФ работает в пилотном режиме. Воспользоваться онлайн-инструментом могут все налогоплательщики. Отправка деклараций с аккаунтов доверенных представителей приказом № ММВ-7-6/443@ не предусмотрена. Однако в будущем запуск такой функции не исключают.

Важным условием является соблюдение утвержденного формата. Технические требования к бланкам налоговая служба вводит отдельными распоряжениями. Отправка отчетности допускается из любой точки мира.

Пользоваться сервисом с целью отправки отчетности могут только обладатели квалифицированной цифровой подписи и средств криптографической защиты. Сертификаты проверки выдают центры, аккредитованные Минкомсвязи РФ. Пользователь отправляет ключ ЭЦП в момент регистрации в системе. Программа присваивает абоненту идентификационный номер и регистрирует на портале ФНС РФ.

Предпринимателям, избравшим этот инструмент, необходимо установить комплекс «Налогоплательщик ЮЛ». Разработка позволяет автоматически упаковывать декларации, справки и расчеты в машиночитаемые контейнеры. Продукт создан ведомственными экспертами, снабжен функцией обновления и распространяется бесплатно.

Отчетность через портал ЕСИА

Сайт государственных услуг позволяет сдать декларацию 3-НДФЛ и расчет 4-ФСС. Иных опций для ИП пока не предусмотрено. Чтобы использовать сайт в полном объеме и получать все госуслуги, необходимо активировать учетную запись. Для этого следует обратиться в многофункциональный центр или отделение почты. Альтернативным способом верификации на портале является усиленная цифровая подпись. Однако ее наличие открывает доступ к более удобным сервисам.

Регистрация на сайте ЕСИА дает представителям бизнеса ряд дополнительных возможностей. В числе услуг значатся постановка на учет юридических лиц и ИП, проверка текущей задолженности, оперативная консультативная поддержка.

Передача деклараций через операторов ЭДО

Сотрудничество со специализированными центрами позволяет отправлять в цифровом все виды отчетов. Документы отсылаются по защищенным телекоммуникационным каналам. Доступ к информации получают только сотрудники контролирующей службы. Оператор ЭДО является независимым арбитром на случай споров. Кроме того, клиентам предоставляют дополнительные опции, включая отправку расчетов во внебюджетные фонды и органы статистики.

В качестве подтверждения исполнения обязанности выступает электронная квитанция. Нельзя обойтись без оцифровки отчетности:

- при достижении численности персонала 100 человек;

- при уплате налогов, по которым предусмотрены только электронные декларации.

Соответствующие требования закреплены пунктом 3 статьи 80 НК РФ. Наличие у пользователя квалифицированной ЭЦП является обязательным условием. Применять разрешено только усиленный вариант.

Налоги для УСН

Упрощенная система налогообложения для ИП в 2021 году предусматривает уплату лишь одного налога – единого. В связи с этим ИП, применяющие данный режим, освобождены от уплаты НДС, НДФЛ и налога на имущество за некоторыми исключениями.

К таким исключениям относится:

- НДС, уплачиваемый при ввозе товаров на территорию РФ, при выставлении контрагенту счет-фактуры с выделенной суммой налога и в случаях, установленных ст. 160 и 174.1 НК РФ.

- Налог на имущество, уплачиваемый в случае включения недвижимости ИП в региональный перечень. В данном списке власти субъекта РФ указывают объекты, налоговая база по которым рассчитывается исходя из их кадастровой стоимости (ТЦ, административно-деловые центры и помещения в них).

Порядок и особенности расчета налога на УСН в 2021 году зависят от того, какой объект выбран: «Доходы» или «Доходы минус расходы».

УСН 6% (объект «Доходы»)

Индивидуальные предприниматели, выбравшие объект «Доходы», рассчитывают налог исходя из полученного дохода по следующей формуле:

(Доход х 6%) – страховые взносы – уплаченные авансовые платежи

Пример расчета налога для ИП в 2021 году (упрощенка 6 % без работников)

Расчет аванса за 1 квартал

– Доход за 1 квартал – 865 000 р.

– Страховые взносы, уплаченные в 1 квартале – 10 218 р.

Сумма авансового платежа к уплате за 1 квартал: (865 000 х 6%) – 10 218 = 41 682 рублей.

Расчет аванса за полугодие

– Доход за полугодие (1 квартал + 2 квартал) – 1 300 000 р.

– Страховые взносы за полугодие – 20 437 р.

Сумма авансового платежа к уплате за полугодие: (1 300 000 х 6%) – 41 682 – 20 437 = 15 881 рубль.

Расчет аванса за 9 месяцев

– Доход за 9 месяцев – 1 920 000 р.

– Страховые взносы за 9 месяцев – 30 656 р.

Сумма авансового платежа к уплате за 9 месяцев: (1 920 000 х 6%) – 41 682 – 15 881 – 30 656 = 26 981 рубль.

Расчет налога за год

– Доход за год – 2 780 000 р.

– Страховые взносы за год – 40 874 р.

Сумма налога к уплате за год: (2 780 000 х 6%) – 41 682 – 15 881 – 26 981 – 40 874 = 41 382 рублей.

Особенности расчета налога на УСН 6% для ИП в 2021 году:

- Нет дохода – ничего платить не нужно. Если в отчетном периоде у предпринимателя не было никаких доходов, то ничего в бюджет платить не нужно. Связано это с тем, что платеж по УСН рассчитывается исходя из полученного дохода, а раз его нет – платить налог не с чего.

- Расчет платежей производится нарастающим итогом. При расчете налога на УСН доход берется за весь год, а не за отдельный квартал.

- Получен убыток – налог все равно придется уплатить. Если ИП в отчетном период вышел в убыток (расходы превысили доходы) ему все равно придется уплатить 6% от суммы полученного дохода. При этом учесть убыток при расчете налога в следующем году (как это могут ИП на УСН 15%) предприниматель не сможет.

- Страховые взносы можно учесть при расчете налога. Как было сказано выше, налог и авансы по УСН 6% ИП может уменьшить на взносы за себя в полном размере, если в 2021 году он вел деятельность без работников.

Предприниматели, имеющие наемных сотрудников, также могут снизить платеж по УСН на взносы за себя и сотрудников, но не более 50% от суммы налога.

УСН 15% (объект «доходы минус расходы»)

ИП на УСН 15% рассчитывают налог с разницы между доходами и расходами по следующей формуле:

(Доходы – Расходы) х 15%

Пример расчета налога на УСН 15% ИП без работников

Расчет аванса за 1 квартал

– Доход за 1 квартал – 1 250 000 р.

– Расход за 1 квартал – 980 000 р.

Сумма аванса, подлежащая уплате за 1 квартал: (1 250 000 – 980 000) х 15% = 40 500 рублей.

Расчет аванса за полугодие

Сумма аванса к уплате за полугодие: (1 870 000 – 1 400 000) х 15% – 40 500 = 30 000 рублей.

Расчет аванса за 9 месяцев

– Доход за 9 месяцев – 2 620 000 р.

– Расход – 2 120 000 р.

Сумма аванса к уплате за полугодие: (2 620 000 – 2 120 000) х 15% – 40 500 – 30 000 = 4 500 рублей.

Расчет налога за год

– Доход за год – 3 790 000 р.

– Расход – 3 100 000 р.

Сумма аванса к уплате за полугодие: (3 790 000 – 3 100 000) х 15% – 40 500 – 30 000 – 4 500 = 28 500 рублей.

Особенности расчета налога на УСН 15% для ИП в 2021 году:

- Получен убыток – нужно уплатить минимальный налог. Если ИП получил убыток, ему необходимо будет уплатить минимальный налог – 1% с полученного дохода. Сумму убытка и минимального налога предприниматель сможет включить в расходы в следующем году.

- Если рассчитанный налог меньше 1% с дохода, то придется уплатить минимальный налог. Рассчитывая платеж по УСН в обычном порядке (с разницы между доходом и расходом), необходимо всегда сравнивать его с минимальным налогом. Платит ИП на УСН тот платеж, что выше.

- Расчет платежей нарастающим итогом. При расчете налога доходы и расходы берутся за весь год, а не за отдельный квартал.

- Страховые взносы включаются в расходы. При расчете налога на УСН 15% ИП может включить в расходы страховые взносы, уплаченные в 2021 году за себя. Ограничение в 50% в данном случае не действует.

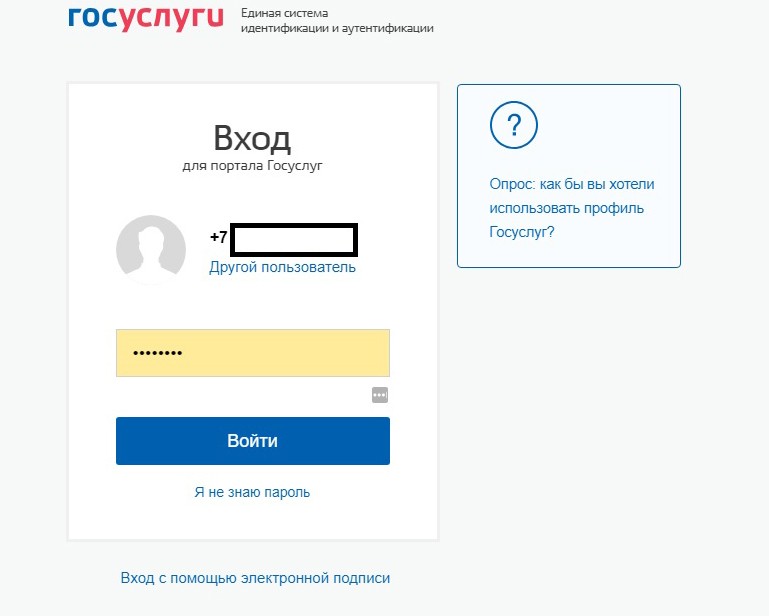

Пошаговая инструкция, как сдать отчетность ИП через Госуслуги

Если пользователь не зарегистрирован в системе государственных услуг, он не сможет сформировать отчетность онлайн для налоговой. Для регистрации достаточно указать личные данные и придумать пароль. Созданная учетная запись будет использоваться при каждой авторизации.

Шаг 1

Как было сказано ранее, чтобы получить доступ ко всем возможностям сайта Госуслуги, необходимо авторизоваться в системе. Для этого пользователь должен нажать на клавишу «Личный кабинет».

После этого автоматически откроется окно авторизации, где необходимо указать данные от учетной записи, используемые при регистрации.

Шаг 2

Далее необходимо перейти в раздел «Услуги» с главной страницы сайта, а затем выбрать раздел «Органы власти», среди представленных учреждений выбрать «ФНС России».

Шаг 3

Далее откроется перечень всех услуг, которые предоставляет налоговая служба через портал государственных услуг. После этого выбрать пункт «Прием налоговых деклараций (расчетов)».

Далее выбрать первый пункт, а именно «Прием налоговых деклараций физических лиц».

Шаг 4

Затем пользователь должен выбрать, что именно ему необходимо сделать. Выбор представлен под пунктом «Какие Ваши дальнейшие действия?». После этого нажать на клавишу «Получить услугу».

Дальнейшие действия зависят от того, какую услугу выбрал пользователь. После этого откроется форма документации, которую нужно заполнить перед отправкой. Это не вызывает затруднений, так как каждый пункт подписан, что именно должен указать пользователь. После заполнения всех пунктов декларация передается в налоговую службу в электронном формате.

Оплата налога и представление отчётности

^

Отчетный период

Квартал

Полугодие

9 месяцев

Налоговый период

Год

Порядок действий

1

Платим налог авансомНе позднее 25 календарных дней со дня окончания отчетного периода. Уплаченные авансовые платежи засчитываются в счет налога по итогам налогового (отчетного) периода (года) ()

2Заполняем и подаем декларацию по УСН

- Организации — не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели- не позднее 30 апреля года, следующего за истекшим налоговым периодом

3

Платим налог по итогам года

- Организации — не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели — не позднее 30 апреля года, следующего за истекшим налоговым периодом

- Через банк-клиент

- Сформировать платёжное поручение

- Квитанция для безналичной оплаты

Подача декларации

Порядок и сроки представления налоговой декларации

- Организации — не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели — не позднее 30 апреля года, следующего за истекшим налоговым периодом

- Налогоплательщик — не позднее 25-го числа месяца, следующего за месяцем, в котором прекращена предпринимательская деятельность по УСН

- Налогоплательщик — не позднее 25-го числа месяца, следующего за кварталом, в котором утрачено право применять УСН

За налоговый период до 2021 года налоговая декларация представляется по форме, утвержденной Приказом ФНС России от 26.02.2016 № ММВ-7-3/99@ «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме.

Начиная с налогового периода за 2021 год налоговая декларация представляется по форме, утвержденной Приказом ФНС России от 25.12.2020 № ЕД-7-3/958@ «Об утверждении формы, порядка заполнения и формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме и о признании утратившим силу приказа ФНС России от 26.02.2016 № ММВ-7-3/99@» (Зарегистрирован 20.01.2021 № 62152).

Форма налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияpdf (401 кб)

Загрузить

Формат представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной формеdoc (266 кб)

Загрузить

Порядок заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияdoc (253 кб)

Загрузить

Cхема по налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияxsd (61 кб)

Загрузить

Форма налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияpdf (401 кб)

Загрузить

Формат представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной формеdoc (266 кб)

Загрузить

Порядок заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияdoc (253 кб)

Загрузить

Cхема по налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияxsd (58 кб)

Загрузить

Обращаем внимание, что налоговые декларации за налоговый период 2020 года налоговыми органами принимаются по формам и форматам, утвержденным приказом ФНС России от 26.02.2016 № ММВ-7-3/99@, а также с приказом ФНС России от 25.12.2020 № ЕД-7-3/958@, в случае их представления с 20.03.2021 (письмо ФНС России от 02.02.2021 № СД-4-3/1135@).

Контрольные соотношения для целей самостоятельной проверки декларации, утвержденной приказом ФНС России от 26.02.2016 № ММВ-7-3/99@, на предмет корректности ее заполнения направлены письмом ФНС России от 30.05.2016 № СД-4-3/9567@.

Налоговые декларации, действовавшие в предыдущих периодах, и периоды применения, размещены на странице «Представление налоговой и бухгалтерской отчетности» в разделе «Представление на бумажном носителе» в подразделе «Шаблоны форм налоговых деклараций»

Как отправить отчетность ИП через интернет

Благодаря современным сервисам индивидуальным предпринимателям больше не приходится отправлять документы по почте, оформлять доверенность на их передачу или каждый раз лично ездить в контролирующие службы. Сейчас доступна сдача отчетности в электронном виде. Большинство сервисов, предлагающих такую услугу, работают со всеми контролирующими органами: ПФР, Росстат, ФНС, ФСС. При этом данные, как правило, автоматически проверяются перед отправкой. Это позволяет избежать ошибок и связанных с ними проблем. Результат – каждый индивидуальный предприниматель может рассчитывать сумму налогов и сдавать правильно оформленную отчетность, тратя минимум времени. Такой вариант удобен для всех, но особенно актуален для тех ИП, кто предпочитает вести бухгалтерию своими силами.

Сдача отчетности через интернет – один из наиболее надежных способов. Каждый документ заверяется ЭЦП. Это значит, что можно сдавать отчетность в электронном виде, и она будет иметь такую же юридическую силу, как бумажные документы с обычной подписью. Кроме того, этот вид сдачи самый экономичный и быстрый.

Для отправки отчетности индивидуальному предпринимателю достаточно иметь компьютер, подключенный к интернету, и доступ к онлайн-сервису, через который можно отправить документы. Процедура полностью безопасна. При использовании онлайн-сервисов гарантируется полная конфиденциальность. Вы можете быть уверены, что при передаче документов через интернет ваши данные не попадут в третьи руки.

В среднем процедура сдачи отчетности занимает 5-10 минут или даже меньше.

Отчеты формируются автоматически – это снижает риск ошибки. Кроме того, пользователи онлайн-сервисов в любой момент могут получить бесплатную консультацию специалистов.

Подытожим преимущества сдачи отчетности через интернет:

- Экономия времени. ИП больше не нужно отправлять документы по почте или тратить время на поездки в контролирующие службы.

- Нет риска допустить ошибку.

- Конфиденциальность. Для сдачи отчетности используется защищенное соединение. Документы подписываются ЭЦП – в них нельзя внести изменения.

- Нет географических ограничений. Можно сдать отчетность, даже находясь в командировке.

При этом можно использовать не только онлайн сервисы. Отчетность также можно сдавать через интернет с помощью программ, установленных на компьютер – если вам так удобнее.

Способы сдачи декларации в налоговую через интернет

Каждый субъект предпринимательской деятельности может двумя способами сдать отчетность через интернет:

Личный кабинет налогоплательщика на сайте ФНС

В соответствии с регламентом Федерального законодательства России, каждый субъект предпринимательской деятельности, который зарегистрировался на официальном сайте ФНС, должен завести личный кабинет. Здесь будет храниться вся информация, которая необходима контролирующим органам. Каждый налогоплательщик сможет получить доступ к своему личному кабинету следующим образом:

- Посредством электронной подписи (на сертификате ключа). Ее может получить субъект предпринимательской деятельности в удостоверяющем центре.

- При помощи логина (имя налогоплательщика) и пароля регистрационной карточки. Ее можно получить в ФНС, необязательно по месту регистрации ИП или юридического лица. Для этого достаточно иметь при себе гражданский паспорт и идентификационный налоговый номер.

После того, как юридическое лицо или индивидуальный предприниматель зашли в свой кабинет, им нужно перейти в раздел с отчетами. Имея под рукой необходимые данные, налогоплательщик может приступить к заполнению декларации по предоставленному шаблону. Как только все данные были внесены, можно делать отправку отчета посредством интернета. Как только контролирующий орган проведет камеральную проверку полученной декларации, в личном кабинете налогоплательщика отразится соответствующая запись.

Сайт Госуслуг

- можно создавать различные документы;

- заполнение отчетности происходит в автоматическом режиме;

- все документы, которые были заполнены и сохранены, остаются в архиве, поэтому их всегда можно распечатать и т.д.

После того, как налогоплательщики установят на свои компьютеры данное программное обеспечение, им будет необходимо следить за выходом обновлений, которые с регулярной периодичностью появляются на официальном сайте ФНС. Также как и программа «Налогоплательщик», обновления предоставляются пользователям абсолютно бесплатно.

Дальше плательщикам налога нужно действовать в строгой последовательности:

- Выбрать нужную форму декларацию и внести в нее все необходимые данные. После этого заполненный документ следует оставить на персональном компьютере.

- ИП или юридическому лицу потребуется узнать код налоговой службы, в которую будет направляться отчетность.

- На следующем этапе нужно оставить заявку, к которой необходимо прикрепить заполненную декларацию. Налогоплательщик в обязательном порядке должен записать номер этой заявки.

- Выполняется отправка отчета. Теперь субъект предпринимательской деятельности должен следить за статусом своей заявки в личном кабинете на сайте Госуслуг.

- Как только из контролирующего органа будет получено подтверждение о получении отчета, налогоплательщик может распечатать декларацию, заверить ее подписями и поставить мокрую печать.

Теперь индивидуальному предпринимателю или юридическому лицу нужно выбрать время для личного визита в налоговую службу. Перед тем, как нести туда свой экземпляр отчета, нужно убедиться в том, что на нем стоят все подписи и есть мокрая печать. Чтобы не иметь проблем с контролирующим органом, налогоплательщикам необходимо подавать электронную отчетность хотя бы за день до граничного срока. В этом случае у них будет целый день на исправление ошибок, если их выявят операторы портала.

В чем преимущества отправки налоговой отчетности по ЭДО

Преимущества подачи документов в налоговую в электронном виде совершенно очевидны:

- Оперативность.

Доставка документов через онлайн-каналы в ФНС мгновенна (как и отправка исправлений и дополнений). Заполнение отчетов во многих случаях автоматизировано. Сами ИФНС подаче документов в электронном виде предпринимателями очень рады — меньше трудозатрат в сравнении с работой с входящими бумагами.

- Безопасность.

На пути от компьютера налогоплательщика до ФНС вероятность попадания отчетов не в те руки крайне мала.

- Корректность.

При заполнении отчетных документов на ЭДО общераспространено применение программных средств для проверки корректности заполнения отчетов, сверки контрольных соотношений, контроля над соблюдением технических требований к отчетам.

К условным недостаткам электронной подачи документов в налоговую можно отнести:

- Зависимость от доступа в интернет.

Однако в большинстве российских городов (и вероятно, населенных пунктов вообще) интернет (и даже в нескольких вариантах — проводной, мобильный, спутниковый) есть. Крайне маловероятно возникновение ситуации, при которой ни один из коммуникационных каналов не будет доступен.

- Наличие расходов на услуги по отправке документов в налоговую в электронном виде.

Прежде всего, это расходы:

- на электронно-цифровую подпись (ЭЦП);

- доступ к программному обеспечению для ЭДО (опционально);

- интернет.

Но отправка отчетности в налоговую в электронном виде позволяет экономить время, а это в бизнесе не менее ценный ресурс, чем деньги. Потратив время на бумажную волокиту, предприниматель не заработает сумму, возможно, существенно большую в сравнении с расходами на организацию отправки отчетов по ЭДО.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Как открыть

Чтобы зарегистрировать персональный кабинет ИП на сайте Налоговой Службы, нужно сначала зарегистрировать личный кабинет физического лица.

Получение доступа к персональному кабинету гражданина может осуществляться:

- через ЕСИА;

- с использованием логина и пароля, которые представлены в регистрационной карте;

- посредством квалифицированной электронной подписи.

Удобнее всего регистрироваться в кабинете налогоплательщика-физического лица, используя учетную запись на Госуслугах, но сначала потребуется подтвердить ее в любом МФЦ, предъявив паспорт:

- далее нужно нажать “Вход/регистрация с помощью учетной записи портала Госуслуг” на главной странице ЛК, ввести пароль от Единого портала и оценить функционал;

- перейти на вкладку “Профиль”;

- нажать “Сменить пароль” и установить пароль, который должен состоять не менее чем из 7 символов латинского алфавита и должен содержать спецсимволы и символы обоих регистров;

- после установления пароля можно приступать к входу в ЛК для ИП, но сначала необходимо выйти из ЛК для физлиц;

- дальнейшие действия по авторизации см. ниже.

Через Госуслуги

На Госуслугах также возможно создание аккаунта для ИП в режиме онлайн.

При этом аккаунт ИП, который будет создан на Едином портале, и который будет создан на сайте ФНС по инструкции, указанной выше – это совершенно разные учетные записи. Другими словами, создав “учетку” на Госуслугах ИП не сможет войти с использованием ее аутентификационных данных на сайте Налоговой Службы.

Для создания аккаунта ИП на Едином портале потребуется учетная запись физического лица (подтвержденная):

- вход в аккаунт физического лица;

- клик по фамилии и инициалам в правом верхнем углу экрана;

- нажатие “Личный кабинет”, далее “Мои данные и контакты”;

клик “Добавить организацию” и выбор пункта “Индивидуальный предприниматель”;

- заполнение сведений о предпринимателе в похожем порядке, что и на сайте ФНС;

- ожидание автоматической проверки данных и оценка функционала личного кабинета ИП.

С помощью электронной подписи

Для регистрации ЛК ИП при помощи ключа ЭЦП потребуется квалифицированный сертификат ключа проверки ЭЦП, получить который можно в любом удостоверяющем центре.

Найти ближайший удостоверяющий центр поможет специальный сервис, расположенный на сайте Министерства цифрового развития, связи и массовых коммуникаций РФ по данной ссылке.

Пошаговая инструкция по регистрации данным способом:

- получение ключа ЭЦП;

- подключение носителя ключа к компьютеру, с которого будет осуществляться авторизация (ключ может находиться на любом носителе информации – жестком диске, смарт-карте или USB);

- проверка соответствия ПК установленным требованиям (см. ниже);

- установка корневого сертификата из хранилища сертификатов “Доверенные корневые центры” на сайте ГНИВЦ;

- установка ключа в хранилище сертификатов “Личные”;

- выполнение дополнительных настроек – в частности, открытие порта 443 для отправки и приема данных через интернет, а также установка узлов в зону надежных.

Персональный компьютер должен удовлетворять следующим требованиям:

| Требование | Значение |

| Операционная система | Microsoft Windows XP, Mac OS X 10.9 или выше |

| Криптопровайдер | Должен поддерживать алгоритмы шифрования данных по ГОСТ 34.10-2001 и ГОСТ 28147-89 |

| Браузер | Должен поддерживать вышеуказанные алгоритмы шифрования |

| Программный компонент для работы с ЭЦП при помощи интернет-обозревателя | |

| Драйверы и утилиты | Должны содержать электронные ключи eToken PKI Client 5.1. SP1 |

На сайте ФНС можно осуществить предварительную проверку компьютера на соответствие вышеуказанным требованиям. В случае, если что-то не получается, можно воспользоваться данной подробной инструкцией по настройке ПО.

Без обращения в налоговую инспекцию

Подключить кабинет для предпринимателя без прямого обращения к налоговикам можно, кроме вышеуказанных способов, еще и дополнительными:

- Регистрация при помощи

Предпринимателю потребуется либо USB-токен, либо смарт-карта JaCarta, обладающая не подлежащим извлечению ключом ЭЦП. Также нужен сертификат ключа проверки ЭЦП, выданный удостоверяющим центром (см. выше).

Для работы с системой сначала нужно установить программный компонент JC-WebClient 3.4.1. или выше. После его установки проверка подключения носителя JaCarta и выбора сертификата для входа в ЛК будет продолжена автоматически.

- Регистрация при помощи Рутокен ЭЦП 2.0.

Для использования данного метода все также потребуется сертификат проверки ключа, предоставленный удостоверяющим центром. Основное условие – сертификат должен храниться на носителе Рутокен ЭЦП 2.0., выпускаемый в форм-факторе смарт-карточки, USB-токена или microUSB-токена.

Кто должен отчитываться электронно

Отчётность в электронном виде — это не только удобно, но иногда ещё и необходимо. По закону в электронном формате нужно сдавать следующие отчёты:

-

годовую бухгалтерскую отчётность;

-

декларацию по НДС;

-

расчёт по страховым взносам (РСВ), если среднесписочная численность за прошлый год больше 10 человек;

-

отчётность в ПФР и ФСС, если количество сотрудников 25 или больше.

Кроме того, только в электронном виде могут сдавать отчётность в налоговую крупнейшие налогоплательщики и организации и ИП, у которых в предыдущем году среднесписочная численность сотрудников превысила 100 человек.

Шаг 5. Отправка отчёта

Можно ещё раз проверить исполнение всех условий для работы с КЭП, а затем нажать «Начать работу с сервисом». Загрузится окно профиля – в нём нужно указать ключевую для ИП информацию. Далее во вкладке «Загрузка файла» следует выбрать файл контейнера и нажать «Отправить».

После удачной отправки пользователь увидит свою налоговую декларацию в списке переданных файлов со статусом «В ожидании». Когда статус сменится на «Завершено (успешно)», декларация будет считаться представленной.

На этом рассмотрение вопроса о том, как подать налоговую декларацию для ИП на УСН в режиме онлайн, можно завершить. Как видно, у ФНС нет единого ПО или портала, где ИП через интернет мог бы пройти процесс полностью – от формирования отчёта до его отправки. Пользователям приходится работать с разными сервисами и программами, а это не всегда легко. Надеемся, что наша инструкция в этом поможет.

Кто и как сдает налоговую отчетность

Исключительно в электронном виде (например, при помощи онлайн-сервисов) ее обязаны сдавать ИП и фирмы, что платят НДС.

Также перед Налоговой через Интернет отчитываются организации, что признаны крупнейшими налогоплательщиками (в штате более 100 работников).

Для вновь созданных и реорганизованных фирм также действует ограничение по числу персонала. Другие компании могут выбирать и бумажный вариант отчетности, при желании.

При этом важно подчеркнуть, что налогоплательщики, сдающие бухотчетность, уже начиная с годовых отчетов за 2020 год, обязаны это делать исключительно в электронной форме. Ранее действовавшие исключения для субъектов малого предпринимательства были отменены

Важно отметить: данное изменение распространяется именно на бухгалтерскую отчетность, экземпляр которой идет в Государственный информационный ресурс бухгалтерской отчетности