Счет 69 в бухгалтерском учете: для чего применяется, характеристика, субсчета, типовые проводки

Содержание:

- Прямые выплаты из ФСС (программа 1С:ЗУП)

- Перечислены взносы: какие делают проводки

- Регистрация

- Что содержит и как ведется 69-й счет бухгалтерского учета – Юридический справочник бизнеса

- Взыскание суммы долга по взносам. Алгоритм

- Счет 69 «Расчеты по социальному страхованию и обеспечению» — субсчета, проводки.

- Бухгалтерский учет расчетов с бюджетом

- Пример оформления счета 69

- Как составляется оборотно-сальдовая ведомость по счету 69

Прямые выплаты из ФСС (программа 1С:ЗУП)

Прямые выплаты из ФСС

С 2021 года все без исключения регионы перейдут к прямым выплатам социальных пособий из ФСС. Это означает, что пособия по нетрудоспособности и в связи с материнством с нового года будут выплачиваться гражданам уже непосредственно самим ФСС. В свою очередь, работодатели от обязанности по выплате пособий освобождаются. По новым правилам они станут уплачивать страховые взносы в ФСС в полном объеме, без их уменьшения на величины выплаченных работникам пособий.

Работник должен будет представить по месту своей работы необходимые документы на получение пособия (листок нетрудоспособности, заявление и тд.). Далее работодатель обязан будет направить эти документы в ФСС для выплаты пособия. После чего в течении 10 дней пособие выплачивается отделением ФСС.

Рассмотрим порядок оформления документов в конфигурации 1С:Зарплата и управление персоналом, редакция 3.0.

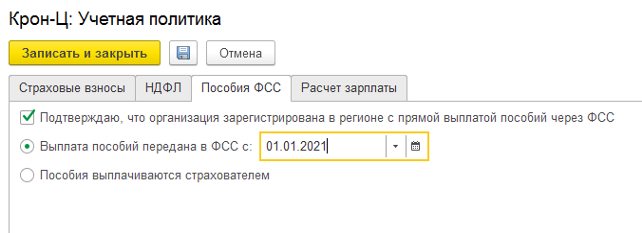

1 шаг. Настройки.

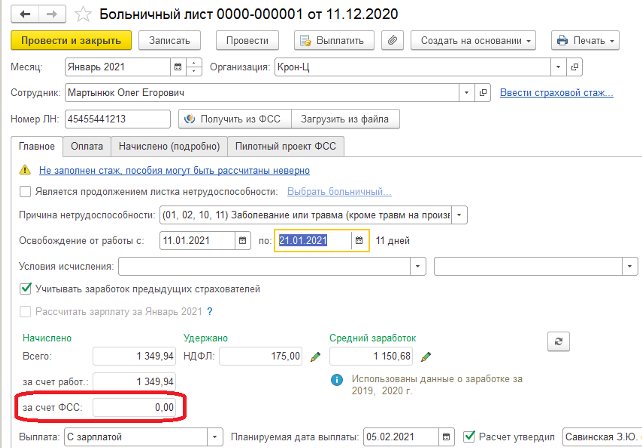

2 шаг. Регистрация листка нетрудоспособности.

В разделе «Зарплата — Больничные листы» создаем документ «Больничный лист». Та часть пособия, которая начисляется за счет ФСС РФ, в документе не рассчитывается, в документе формируются строки с нулевым результатом расчета.

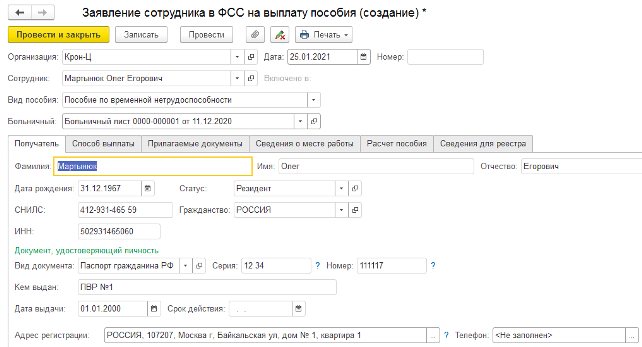

3 шаг. Формирование заявления на выплату пособия по временной нетрудоспособности.

В больничном листе на вкладке «Пилотный проект ФСС» вносятся данные для последующего заполнения формы заявления на выплату пособия, а также реестра сведений, передаваемого в ФСС РФ в электронном виде.

На закладке «Прилагаемые документы» указываются реквизиты листка нетрудоспособности, прилагаемого к заявлению для назначения пособия. В поле «от» укажите дату выдачи листка. Проверьте заполнение всех вкладок в заявлении.

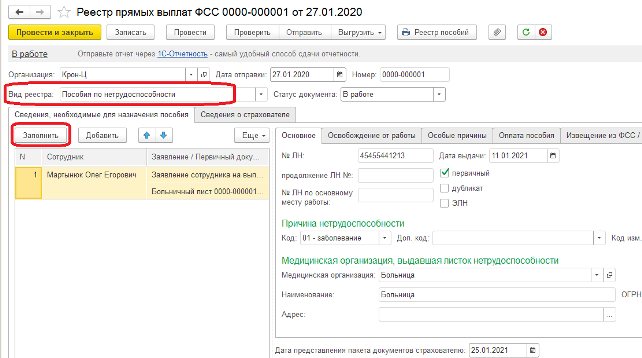

4 шаг. Формирование реестра для назначения и выплаты пособия

Формировать реестр можно из рабочего места «Пособия за счет ФСС» или из раздела «Отчетность, справки — Передача в ФСС сведений о пособиях».

В поле «Вид реестра» выбираем «Пособия по нетрудоспособности» и нажимаем кнопку «Заполнить». Проверяем данные и проводим документ. Это необходимо для того, чтобы при последующем автоматическом заполнении новых реестров в них не попадала информация о документах больничный лист, уже включенных в другой реестр.

5 шаг. Отправка реестра в ФСС

Сформированный реестр можно записать на диск для последующей отправки в ФСС РФ по кнопке «Выгрузить». Если подключен сервис «1С-Отчетность», то по кнопке «Отправить» можно непосредственно из программы отправить реестр сведений в ФСС. При необходимости реестр сведений можно распечатать по кнопке «Реестр пособий».

Короткое видео, в котором рассказывается, как это делать в программе 1С:ЗУП, смотрите на нашем канале Youtube.

Консультацию для Вас составила специалист нашей Линии консультаций.

Закажите тестовую консультацию по Вашей программе у нас по телефону.

*Для оказания консультации необходимо сообщить ИНН вашей организации, регистрационный номер вашей программы (для программ 1С:Предприятие версии ПРОФ необходим активный договор 1С:ИТС ПРОФ)

Перечислены взносы: какие делают проводки

Бухгалтер ООО «Смайлик» перечислила взносы несвоевременно.

Как составить платежку на страховые взносы см. здесь.

В бухучете она отразила следующие проводки:

Дт 69.2 Кт 51 — 19 340,16 руб.;

Дт 69.3 Кт 51 – 6 708,58 руб.;

Дт 69.1 Кт 51 – 1 483,88 руб.;

Дт 69.11 Кт 51 – 264 руб.

Перечисление страховых взносов по каждому из фондов должно проводиться отдельными платежными поручениями

При уплате взносов в фонды нужно обратить особое внимание на сроки их оплаты. За несвоевременное перечисление страховых взносов организациям начисляют пени

Пени рассчитывают за каждый день просрочки оплаты со дня, следующего за сроком оплаты, по день уплаты включительно. Величину процента пени берут из расчета 1/300 ставки рефинансирования ЦБ, а для компаний – 1/300 за первые 30 дней просрочки и 1/150 ставки рефинансирования, начиная с 31 дня.

Также бухгалтер ООО «Смайлик» рассчитала пени с помощью нашего калькулятора и перечислила их в бюджет. В бухучете она отразила следующие проводки:

Дт 99 Кт 69 (по субсчетам) – начислены пени.

Дт 69 (по субсчетам) Кт 51 – пени перечислены в бюджет.

См. также «Бухгалтерские проводки при начислении пени по налогам».

Если страхователь не представит также и расчет по взносам в соответствующий фонд, то дополнительно будет выписан штраф. Он составит 5% за каждый месяц просрочки. Его рассчитывают от суммы начисленных взносов за последние 3 месяца. Максимальный штраф — 30% от этой суммы, минимальный — 1 000 руб.

Проводкой при начислении штрафа или пени будет Дт 91 Кт 69.1. Здесь использован счет 91 «Прочие доходы и расходы». Правда, существует другое мнение, что в этом случае нужно использовать счет 99. Выбор счета зависит от принятого в бухучете порядка учета таких расходов, закрепленного в учетной политике организации.

Разобраться с тем, какой именно счет следует применять для начисления пеней по взносам, вам поможет материал «Основные проводки при уплате пени по страховым взносам».

Начисленные пени и штрафы не уменьшают налогооблагаемую прибыль (п. 2 ст. 270 НК РФ).

О том, какие санкции и штрафы предусмотрены за неуплату взносов, см. материал «Какая ответственность за неуплату страховых взносов?»

Об ответственности за несвоевременную уплату налогов и взносов узнайте в Готовом решении от КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Когда бухгалтеру нужно начислить пособие по временной нетрудоспособности, используют проводку: Дт 69.1 Кт 70 (для обычного больничного) или Дт 69.1.2 (69.11) Кт 70 (для пособия в связи с производственной травмой).

ВНИМАНИЕ! С 2021 года все регионы РФ присоединились к пилотному проекту ФСС «Прямые выплаты». Наши эксперты подготовили памятку для бухгалтера

Чтобы не ошибиться в расчетах, изучите этот материал.

Что касается пособия по временной нетрудоспособности, то первые 3 дня его оплачивает организация, остальные — ФСС. Для расчета используют данные о заработке за 2 года до наступления страхового случая. Сумма пособия за календарный месяц не должна быть меньше исчисленного из МРОТ (12 792 руб. — в 2021 году).

Регистрация

Пример. Учет дополнительных выходных дней по уходу за ребенком-инвалидом Работница ООО «Пассив» Макарова имеет ребенка-инвалида. В апреле Макарова обратилась с заявлением о предоставлении ей четырех дополнительных выходных дней.

В апреле 22 рабочих дня. Оклад Макаровой – 13 000 руб. В «Пассиве» установлена 5-дневная рабочая неделя. Предыдущие 12 месяцев отработаны полностью.

Расчет среднего заработка работника производится исходя из фактически начисленной ему зарплаты и фактически отработанного им времени за 12 месяцев, предшествующих моменту выплаты.

Сумма выплат Макаровой за 12 месяцев (с апреля прошлого года по март отчетного года.) составит:

13 000 руб. x 12 мес. = 156 000 руб.

Общее количество рабочих дней в расчетном периоде (с апреля прошлого года по март отчетного года.) – 250 дней.

Средний дневной заработок Макаровой за расчетный период составит:

156 000 руб. : 250 раб.дн. = 624 руб./дн.

За 4 дополнительных выходных дня Макаровой должно быть выплачено:

624 руб./дн. x 4 вых. дн. = 2496 руб.

Заработная плата Макаровой за апрель составит:

13 000 руб. : 22 раб.дн. x (22 раб. дн. – 4 вых. дн.) = 10 636 руб.

Организация уплачивает взносы на страхование от несчастных случаев на производстве и профессиональных заболеваний по ставке 3,1%, а взносы – по ставке 30%.

Макарова пользуется стандартным вычетом на содержание ребенка-инвалида – 3000 руб.

В апреле бухгалтер «Пассива» должен сделать записи:

ДЕБЕТ 20 КРЕДИТ 70

– 10 636 руб. – начислена зарплата Макаровой за апрель;

ДЕБЕТ 69 СУБСЧЕТ «РАСЧЕТЫ ПО ВЗНОСАМ НА СЛУЧАЙ ВРЕМЕННОЙ НЕТРУДОСПОСОБНОСТИ» КРЕДИТ 70

– 2496 руб. – начислена оплата за дополнительные выходные дни за апрель;

Таким образом, за апрель Макаровой начислено 13 132 руб.

ДЕБЕТ 70 КРЕДИТ 68 СУБСЧЕТ «РАСЧЕТЫ ПО НАЛОГУ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ»

– 993 руб. ((10 636 руб. – 3000 руб.) x 13%) – удержан налог на доходы физических лиц с заработной платы рабочих основного производства;

ДЕБЕТ 70 КРЕДИТ 50-1

– 12 139 руб. ((10 636 – 993) + 2496) – выданы Макаровой из кассы заработная плата и оплата дополнительных выходных дней.

На сумму 13 132 руб. нужно начислить страховые взносы:

- 407, 10 руб. (13 132руб. x 3,1%) – начислены взносы на страхование от несчастных случаев на производстве и профессиональных заболеваний;

- 380,83 руб. (13 132 руб. x 2,9%) – начислены взносы на обязательное социальное страхование;

- 2889,04 руб. (13 132 руб. x 22%) – начислены взносы на обязательное пенсионное страхование;

- 669,73 руб. (13 132 руб. x 5,1%) – начислены взносы на обязательное медицинское страхование;

Из каждой начисленной суммы страховых взносов нужно выделить часть, приходящуюся на оплату дополнительных выходных дней. Таковыми будут:

- взносы на травматизм – 77,38 руб. (407,1 руб. : 13 132 руб. x 2496 руб.);

- взносы на случай временной нетрудоспособности – 72,38 руб. (380,83 руб. : 13 132 руб. x 2496 руб.);

- взносы на ОПС – 549,12 руб. (2889,04 руб. : 13 132 руб. x 2496 руб.);

- взносы на ОМС – 127,30 руб. (669,73 руб. : 13 132 руб. x 2496 руб.).

ДЕБЕТ 69 СУБСЧЕТ «РАСЧЕТЫ ПО ВЗНОСАМ НА СЛУЧАЙ ВРЕМЕННОЙ НЕТРУДОСПОСОБНОСТИ» КРЕДИТ 69 СУБСЧЕТ «РАСЧЕТЫ ПО ОПС» («РАСЧЕТЫ ПО ОМС», «РАСЧЕТЫ ПО ВЗНОСАМ НА СЛУЧАЙ ВРЕМЕННОЙ НЕТРУДОСПОСОБНОСТИ», «РАСЧЕТЫ ПО ВЗНОСАМ НА ТРАВМАТИЗМ»),

— 549,12 руб. (127,30 руб., 72,38 руб., 77,38 руб.) — начислены страховые взносы на ОПС (ОМС, ОСС на случай временной нетрудоспособности, ОСС по взносам на травматизм) с оплаты дополнительных выходных дней по уходу за ребенком-инвалидом.

На совокупность этих сумм 826,18 руб. (549,12 руб. + 127,30 руб. +72,38 руб. + 77,38 руб.), как и на размер оплаты дополнительных выходных дней по уходу за ребенком-инвалидом 2496 руб., работодатель вправе уменьшить сумму страховых взносов на случай временной нетрудоспособности, исчисленную за апрель по организации в целом.

Начисленные страховых взносов с заработной платы нужно отразить проводками:

ДЕБЕТ 20 КРЕДИТ 69-1

– 329,72 руб. (407,1 руб. – 77,38 руб.) – начислены взносы на страхование от несчастных случаев на производстве и профессиональных заболеваний;

ДЕБЕТ 20 КРЕДИТ 69-1

– 308,45 руб. (380,83 руб. – 72,38 руб.) – начислены взносы на обязательное социальное страхование;

ДЕБЕТ 20 КРЕДИТ 69-2

– 2339,92 руб. (2889,04 руб. – 549,12 руб.) – начислены взносы на обязательное пенсионное страхование;

ДЕБЕТ 20 КРЕДИТ 69-3

– 542,43 руб. (669,73 руб. – 127,30 руб.) – начислены взносы на обязательное медицинское страхование.

Что содержит и как ведется 69-й счет бухгалтерского учета – Юридический справочник бизнеса

В бухгалтерском учете 69-й счет предназначен для сбора информации по начислениям и уплате платежей по обязательному страхованию (пенсионному, социальному, медицинскому, от несчастных случаев и профзаболеваний).

Таким образом, счет используется для взаимодействия с внебюджетными фондами: пенсионным, медицинским, социального страхования и прочими.

Указанные фонды созданы для социальной защиты граждан и обеспечения гарантий в виде пенсий по возрасту, выплаты компенсаций при утрате работоспособности и т. д.

Данный счет является пассивным. По кредиту счета 69 учитываются начисления взносов, а по дебету – перечисления взносов или списание задолженности перед различными фондами. В отличие от многих других счетов, счет 69 имеет развернутое сальдо, то есть, по окончании отчетного периода подсчитывается как кредитовое, так и дебетовое сальдо.

Начисление взносов в фонды производится каждый месяц, а оплата – до середины месяца, следующего за отчетным периодом.

Порядок расчетов по счету 69 напрямую зависит от используемого плательщиком налогового режима. Медицинские, социальные и пенсионные отчисления рассчитываются с учетом размера заработных плат сотрудников. Для этого доход работника, утвержденный трудовым договором, умножается на процентную ставку, установленную для каждого вида обязательного социального страхования.

Наибольшая процентная ставка установлена для ПФР – она составляет 22%.

Аналитический учет по счету 69 ведется по видам совершаемых платежей.

Основные из субсчетов представлены в таблице:

| Субсчет | Назначение |

| 69.1 | Используется для отражения платежей в ФСС по обязательному социальному страхованию |

| 69.2 | Предназначен для учета пенсионных начислений, уплачиваемых в ПФР |

| 69.3 | Используется для отражения платежей в ФОМС |

Если фирма проводит расчеты с другими фондами, кроме перечисленных субсчетов, могут открываться дополнительные. К примеру, взносы в накопительную часть пенсии, перечисляемые добровольно, могут отражаться на субсчете 69.

4, отчисления в фонды страхования от несчастных случаев и профзаболеваний – на субсчете 69.11, и т. д.

Дебет счета 69 корреспондирует с кредитом счетов 50, 51 (счета учета денежных средств).

Кредит 69-го счета учитывает начисление средств, которые подлежат уплате во внебюджетные фонды. Кредит счета корреспондирует с дебетом счетов, учитывающих различные затраты (20, 23, 25, 26, 44), и со счетом 70.

Кроме начислений и уплаты обязательных страховых платежей, на 69-м счете отражаются пени, которые были начислены за просрочку данных платежей.

Основные проводки по счету 69

Счет 69 подвергается тщательным проверкам со стороны налоговых органов, поэтому при начислении социальных выплат следует правильно различать дебетуемые счета. Ошибки могут привести к несоответствию финансовых показателей баланса. Основные операции, проводимые по 69-у счету, представлены в таблице.

Основные операции:

| Проводки по дебету | |

| Дт 69 / Кт 50 | Выдача из кассы путевок сотрудникам, оплаченных ФСС |

| Дт 69 / Кт 50 | Уплата обязательных взносов из кассы предприятия |

| Дт 69 / Кт 51 | Перечисление в фонды сумм страховых взносов с расчетного счета |

| Дт 69 / Кт 70 | Начисление выплат работникам за счет средств соцстрахования |

| Проводки по кредиту | |

| Д 20 / Кт 69 | Начисление взносов, подлежащих уплате в фонды, для сотрудников главного производства на ОСС, ОМС, ОПС |

| Дт 23 / Кт 69 | Начисление взносов для сотрудников вспомогательных производств |

| Дт 25 / Кт 69 | Начисление взносов, подлежащих уплате, для сотрудников цехов |

| Дт 26 / Кт 69 | Начисление взносов для работников управления |

| Дт 44 / Кт 69 | Начисление взносов для сотрудников торговых фирм |

| Дт 99 / Кт 69 | Начисление пеней в ПФР, ФОМС, ФСС |

| Дт 51 / Кт 69 | Возвращение излишне уплаченных фондами сумм страховых платежей |

| Дт 70 / Кт 69 | Удержание сумм путевок из заработных плат сотрудников, полученных за средства ФСС |

Начисленные страховые взносы организация может в полном объеме списывать в уменьшение налогооблагаемой прибыли. Это правило применимо и в отношении взносов, начисленных на выплаты, не учитываемые при налогообложении прибыли.

Взносы, как правило, включают в состав прямых, косвенных или других затрат, в зависимости от отражения вознаграждения, с которого был произведен их расчет. Список прямых и косвенных расходов должен быть экономически оправданным и утвержденным в учетной политике организации.

Так, страховые взносы на фонд оплаты труда сотрудников, непосредственно занятых в производственной деятельности, включаются в состав прямых расходов, в то время как начисление взносов на фонд оплаты труда управленческого персонала принадлежат к косвенным расходам.

Взыскание суммы долга по взносам. Алгоритм

При обнаружении неуплаченных сумм взносов, внебюджетные фонды проводят определенные процедуры, направленные на стимуляцию плательщиков перечислить положенную сумму.

Порядок взыскания прописан в законе №212-ФЗ и предусматривает:

- Подачу должнику требования о погашении долга.

- Принудительное изъятие необходимой суммы со счета в банке.

- Взыскание через суд.

Первый шаг – это направление в адрес должника требования с прописанной в нем величиной денежной задолженности по взносам, пени и штрафа. Помимо сумм, требование определяет конкретные даты для их перечисления.

Сознательному страхователю или застрахованному лицу лучше в добровольном порядке на основании полученного требования погасить долг, в противном случае может последовать следующий шаг со стороны ПФР и ФСС, направленный на взыскание задолженности.

Второй шаг – принудительное изъятие требуемой суммы с банковского счета должника, такой порядок именуется бесспорным. Такой шаг можно выполнить при отсутствии оплаты в течение двух месяцев с даты, отраженной в требовании. Если срок в два месяца упущен, то воспользоваться принудительным взысканием задолженности уже будет нельзя, вопрос придется решать через суд.

Существуют специальные типовые бланки, направляемые в банк внебюджетными фондами для снятия необходимой суммы со счета клиента. Данные бланки утверждены Приказом №698н от 27.11.13, для Пенсионного фонда предусмотрена форма 1-ПФР, для Фонда социального страхования – форма 1-ФСС. При наличии денег на счете должника банк обязан удержать требуемую сумму и перечислить ее в пользу фонда.

Самого должника фонд должен уведомить о решении взыскать долг по взносам с его счета в письменном виде посредством отправки заказного письма, после чего можно направлять необходимые документы в банк.

Третий шаг – обращение с иском в суд. Данный шаг выполняется, если упущен двухмесячный срок для принудительного взыскания долга с банковского счета, но не позднее шести месяцев с даты оплаты, указанной в требовании. Если фонд пропустит этот срок, то в более поздней подаче заявления суд откажет при отсутствии уважительных причин.

Такой порядок взыскания долга по страховым взносам правомерен в отношении компаний работодателей, а также ИП. Если физлицо не является ИП, то с него изъять долг можно только через судебные органы.

Счет 69 «Расчеты по социальному страхованию и обеспечению» — субсчета, проводки.

Учет расчетов по социальному страхованию и обеспечению отражается на счете 69. Данный счет предназначен для отражения обязательного медицинского, социального и пенсионного страхования.

В соответствии с нуждами организации можно открыть на счете 69 несколько субсчетов, на каждом из которых будет учитываться свои вид страховых отчислений. Разбиение сч.

69 на субсчета позволит бухгалтеру легче ориентироваться в начислении страховых взносов в различные фонды, а также их уплате. Разбиение на субсчета позволяет четко увидеть, по какому виду страхования числится задолженность перед внебюджетными фондами, а по какому перед организацией.

Субсчета счета 69 «Расчеты по социальному страхованию и обеспечению»

По аналогии со счетом 68 «Расчеты по налогам и сборам» можно выделить несколько субсчетов.

Для начисления и уплаты страховых взносов на обязательное социальное страхование (страховые платежи в ФСС) открывается субсчет 69.1.

Для отражения страховых взносов на обязательное пенсионное страхование (пенсионные отчисления в ПФР) открывается субсчет 69.2.

Начисление и уплата страховых платежей на обязательное медицинское страхование (страховые платежи в ФОМС) отражается на открытом сусбчете 69.3.

Если организация платит страховые платежи по обязательному страхованию от несчастных случаев и профессиональных заболеваний, то для их отражения используется субсчет 69.11.

Добровольные отчисление в накопительную часть пенсии отражаются на субсчете 69.4.

Также можно открыть дополнительные счета в соответствии с нуждами организации.

По дебету счета 69 отражаются:

- перечисленные в бюджет суммы в счет оплаты страховых взносов;

- суммы, компенсируемые застрахованным работникам, в связи с обязательным медицинским и социальным страхованием;

- уплаченные суммы пеней и штрафов.

По кредиту счета 69 отражаются:

- Начисленные к уплате во внебюджетные фонды суммы страховых взносов;

- Начисленные суммы пеней и штрафов;

- Излишне уплаченные суммы страховых взносов, возвращенные фондами.

Бухгалтерские типовые проводки по счету 69

По дебету:

Д69 К51 – оплачены суммы страховых взносов безналичными средствами.

Д69 К70 – начислены суммы страховых выплат, предназначенных для выплаты работникам за счет средств фондов.

По кредиту:

Д20 (23) К69 – начислены страховые взносы на работников основного (вспомогательного) производства.

Д 25 (26) К69 – начислены страховые взносы с зарплаты работников цехов (заводоуправления).

Д44 К69 – начислены страховые взносы с зарплаты работников, занятых в продажах.

Д99 К69 – отражены суммы штрафов, пеней, подлежащих уплате во внебюджетные фонды.

Д51 К69 – возвращены фондами на расчетный счет страхователя суммы, излишне уплаченные.

С сайта: http://buhs0.ru/schet-69-raschety-po-socialnomu-straxovaniyu-i-obespecheniyu-subscheta-provodki/

Бухгалтерский учет расчетов с бюджетом

Счет 68 “Расчеты по налогам и сборам” в организациях используется для учета информации по уплачиваемым налогам. На счете 68 “Расчеты по налогам и сборам” обобщается информация о расчетах с бюджетами по налогам и сборам, уплачиваемым непосредственно организацией.

Порядок исчисления и уплаты налогов и сборов регулируется законодательными и другими нормативными актами.

Аналитический учет на счете 68 “Расчеты по налогам и сборам” ведется по видам налогов.

Счет 68 кредитуется на суммы налога на прибыль в корреспонденции со счетом 99 “Прибыли и убытки”.

Начисление налогов и сборов, которые должны быть уплачены бюджет в соответствии с налоговыми декларациями или расчетами предприятия, отражается по кредиту соответствующих субсчетов счета 68 и может производиться за счет:

- расходов на производство и продажу;

- финансовых результатов деятельности предприятия;

- доходов, выплачиваемых физическим и юридическим лицам.

В первом случае, в учете производится следующая запись:

Д 20, 23, 25, 26, 29, 44 К 68.

Во втором случае, в учете делается запись следующего вида:

Д 91 К 68.

Налог на прибыль организаций, причитающийся к уплате в бюджет, отражается в бухгалтерском учете записью:

Д 99 К 68.

В третьем случае, налоги отражаются по дебету счетов учета расчетов. Например, удержание НДФЛ отражается в учете:

Д 70 К 68.

Начисленная сумма штрафных санкций за несвоевременную или неполную уплату налогов и сборов отражается:

Д 99 К 68.

Фактическое перечисление в бюджет налогов и сборов в учете отражается записью:

Д 68 К 51.

По дебету счета 68 отражаются суммы, уплаченные в бюджет, а также суммы налога на добавленную стоимость, списанные со счета 19 “Налог на добавленную стоимость по приобретенным ценностям”.

Аналитический учет по счету 68 “Расчеты по налогам и сборам” ведется по видам налогов.

Предприятие платит налоги в безналичном порядке со своего расчетного счета. Для этого бухгалтер общества подает в банк платежное поручение на уплату налога.

Иногда у предприятия возникает ситуация по переплате налогов. Переплата может возникнуть, если по итогам налогового периода сумма авансовых платежей по налогу превысит сумму, рассчитанную в налоговой декларации. Кроме того, можно переплатить налог, если бухгалтер ошибся, рассчитывая сумму налога или заполняя платежное поручение.

Если произошла ошибка в расчете налога, главный бухгалтер подает в налоговую инспекцию дополнительную декларацию по этому налогу. В ней указывается излишне уплаченная в бюджет сумма.

Если у общества есть долги перед бюджетом (внебюджетным фондом), куда переплатили налог, вернуть можно только сумму, оставшуюся после зачета переплаты в счет погашения долгов.

Для того чтобы зачесть или вернуть налог, в налоговую инспекцию подается заявление в свободной форме.

Заявление можно подать не позднее трех лет со дня переплаты.

В течение пяти дней с момента получения заявления налоговая инспекция должна принять решение о зачете. Проинформировать же организацию о произведенном зачете налоговики обязаны не позднее двух недель после получения заявления.

Возврата налога придется ждать дольше – налоговой инспекции дан на это месяц с момента получения заявления. Причем месяц – это срок, не позднее которого деньги должны оказаться на счете организации.

Пример оформления счета 69

В компании «Самоцвет», занимающейся изготовлением ювелирных украшений, работает 30 человек. За месяц было начислено и уплачено 36 тыс. рублей взносов в разные внебюджетные фонды. Плата поступила не своевременно, поэтому с бухгалтера удержали начисленную пеню в размере 1 тыс. рублей. В этом же месяце два сотрудника болели и им выплатили по бюллетеню 5 тыс. рублей. В конце месяца пришло возмещение из ФСС. Проводки должны быть следующими:

Дт. 69 – Кт. 51 – 36 000 рублей

Начислена пеня за просрочку с перечислением взносов.

Дт. 73.03– Кт. 69 – 1000 рублей

Пеня удержана с бухгалтера, поскольку пропуск срока произошел по ее вине.

Дт. 69 – Кт. 70 – 5000 рублей

Начислены пособия по бюллетеням сотрудникам компании.

Дт. 51– Кт.69 – 5000 рублей

Резюме: Использование счета 69 считается обязательным, если у предприятия есть наемные сотрудники. Это необходимо, чтобы учесть все действия, связанные с начислением и оплатой социальных выплат.

Как составляется оборотно-сальдовая ведомость по счету 69

Чтобы оформить оборотно-сальдовую ведомость по бухсчету 69, перенесите в новый табличный документ итоговое сальдо по результатам предыдущего отчетного периода. Проставьте обороты по дебету и кредиту, которые осуществлялись в течение отчетного периода, и выведите итоговое сальдо.

Оборотно-сальдовая ведомость по счету 69 наглядно продемонстрирует наличие задолженности или переплаты по каждому из фондов соцстраха

Важно проанализировать начальные и конечные показатели оборотки. Если на начало отчетного периода есть сальдо по кредиту, значит, у предприятия имеется задолженность по страховым взносам

Благодаря тому, что информация заносится в ведомость в разрезе субсчетов, наглядно видно, по какому из платежей возник долг. По окончании отчетного периода итоговая информация из оборотки переносится в баланс (пассив).

***

Счет 69 используется в бухучете для отражения информации о начислениях и уплате обязательных страховых взносов в пользу госфондов и ФНС. Для счета обязательно должен вестись аналитический учет, чтобы проще было сориентироваться относительно состояния расчетов по тому или иному виду соцобеспечения или обязательного страхования. Вносите информацию по всем совершенным в течение отчетного периода операциям в оборотно-сальдовую ведомость — итоговое сальдо из нее используйте для заполнения баланса.