Дисконтируемый срок окупаемости (discounted payback period, dpp): понятие и примеры расчета

Содержание:

- Decision Rule

- Analysis

- Calculating the Discounted Payback Period

- Кто и как проводит оценку бизнес-плана

- Похожие термины:

- Значение формулы экономического эффекта

- A payback period example

- Example

- Упрощенный взгляд на вопрос окупаемости

- Описание

- How do you reduce payback period?

- Суть методик анализа экономической выгоды вложений

- Методы расчета

- Смысл расчёта и исходные данные

- Example 4:

- Срок окупаемости инвестиций: что это такое?

- Повторим основные определения и выводы

Decision Rule

A shorter discounted payback period indicates lower risk. Given a choice between two investments having similar returns, the one with shorter payback period should be chosen. Management might also set a target payback period beyond which projects are generally rejected due to high risk and uncertainty.

Often, the decision may not be an easy one though. For example, where a project with higher return has a longer payback period thus higher risk and an alternate project having low risk but also lower return. In such cases the decision mostly rests on management’s judgment and their risk appetite.

Analysis

Management uses the cash payback period equation to see how quickly they will get the company’s money back from an investment—the quicker the better. In Jim’s example, he has the option of purchasing equipment that will be paid back 40 weeks or 100 weeks. It’s obvious that he should choose the 40-week investment because after he earns his money back from the buffer, he can reinvest it in the sand blaster.

Longer payback periods are not only more risky than shorter ones, they are also more uncertain. The longer it takes for an investment to earn cash inflows, the more likely it is that the investment will not breakeven or make a profit. Since most capital expansions and investments are based on estimates and future projections, there’s no real certainty as to what will happen to the income in the future. For instance, Jim’s buffer could break in 20 weeks and need repairs requiring even further investment costs. That’s why a shorter payback period is always preferred over a longer one. The more quickly the company can receive its initial cost in cash, the more acceptable and preferred the investment becomes.

Keep in mind that the cash payback period principle does not work with all types of investments like stocks and bonds equally as well as it does with capital investments. The main reason for this is it doesn’t take into consideration the time value of money. Theoretically, longer cash sits in the investment, the less it is worth. Money today is worth more than money tomorrow. In order to account for the time value of money, the discounted payback period must be used to discount the cash inflows of the project at the proper interest rate.

Return on InvestmentEnterprise Value

Contents

Calculating the Discounted Payback Period

To begin, the periodic cash flows of a project must be estimated and shown by each period in a table or spreadsheet. These cash flows are then reduced by their present value factor to reflect the discounting process. This can be done using the present value function and a table in a spreadsheet program.

Next, assuming the project starts with a large cash outflow, or investment to begin the project, the future discounted cash inflows are netted against the initial investment outflow. The discounted payback period process is applied to each additional period’s cash inflow to find the point at which the inflows equal the outflows. At this point, the project’s initial cost has been paid off, with the payback period being reduced to zero.

Кто и как проводит оценку бизнес-плана

Построение бизнеса редко начинается на пустом месте. Обычно у учредителя есть начальный капитал, есть идея, которая может стать прибыльной, и есть соратники, согласные приложить интеллектуальные и трудовые усилия для достижения поставленных целей. В постсоветской ментальности формулирование бизнес-целей и оценка их на жизнеспособность до недавних пор являлась чем-то не совсем обязательным. Это объясняется рядом причин, суть которых сводится к одному: потратишь время и деньги на составление прогнозов, а то, что прогнозы оправдаются, гарантий нет никаких. Доля правды в такой оценке ситуации, конечно есть. Однако кому, как не предпринимателю, нужно пытаться поднимать уровень отечественных бизнес-процессов, повышать собственный профессионализм и заставлять государственную машину соответствовать современному социально-экономическому запросу? В связи с этим оценка эффективности собственных бизнес-проектов должна проводиться в первую очередь самим предпринимателем и по его индивидуальной инициативе. Исходные же данные для проведения комплексного анализа можно заказывать у профильных специалистов.

Похожие термины:

-

разность между предельной окупаемостью инвестиций (г) и ставкой ссудного процента (г).

-

период, в течение которого авансированные капитальные вложения окупаются полученным доходом при расчетной норме дисконта: Ток = 1/Ер. В свою очередь, расчетный коэффициент эффективности (Ер) можно

-

возвратность вложенных инвестиционных средств в полном объеме.

-

срок, за время которого доход от капитальных вложений становится равным величине самих капитальных вложений.

-

принцип внешнеэкономической деятельности компаний и фирм, предусматривающий возмещение их расходов в валюте за счет собственных валютных доходов.

-

обратный показатель себестоимости. Экономическая сущность окупаемости заключается в том, сколько продукции произведено на единицу затрат.

-

принцип внешнеэкономической деятельности предприятий, по которому часть выручки в валюте от реализации на экспорт готовой продукции, работ или услуг (по стабильными долгосрочным нормативам) и ве

-

продолжительность периода от начального момента до «момента окупаемости с учетом дисконтирования».

-

Discounted Payback Period) Период времени, который должен пройти прежде, чем дисконтированная текущая стоимость денежных поступлений от проекта станет равна дисконтированной текущей стоимости денежных вы

-

период времени, необходимого для покрытия первоначальной суммы капиталовложений.

-

метод оценки инвестиционных проектов, согласно которому предпочтение должно отдаваться проектам с наименьшим сроком окупаемости.

-

Метод окупаемости — метод оценки инвестиционных проектов, согласно которому предпочтение должно отдаваться проектам с наименьшим сроком окупаемости.

-

продолжительность периода от начального момента до момента окупаемости.

-

Правило принятия инвестиционного решения, предполагающее дисконтирование потоков наличности на процентную ставку, и применение правила окупаемости к полученным дисконтированным потокам налич

-

коэффициент, при котором текущая величина денежных доходов равна сумме текущих инвестиций, а величина чистой текущей стоимости равна нулю.

-

Отношение первоначального вклада капитала к ежегодным наличным поступлениям или количество лет, необходимое для возмещения расходов на инвестиции. Например, оборудование, которое изначально ст

-

(Payback Period — PBP) — число лет, необходимых для того, чтобы сумма, инвестированная в проект, полностью была возмещена полученной от реализации этого проекта чистой прибылью (плюс амортизационные отчисле

-

период, необходимый для погашения кредита с учетом процентной ставки за счет прибыли, полученной от внедрения авансированного кредита.

-

срок со дня начала финансирования инвестиционного проекта до дня, когда разность между накопленной суммой чистой прибыли с амортизационными отчислениями и объемом инвестиционных затрат приобре

-

определяется как отношение средней величины собственного капитала к прибыли (бухгалтерская форма 2 «Отчет о прибылях и убытках»).

Значение формулы экономического эффекта

Сущность и значение формулы для вычисления экономического эффекта состоит в определении степени эффективности, которая в свою очередь способна определять степень выгодности. Показатель эффекта считается относительным, по этой причине его чаще всего применяют при сравнении с существующим нормативом.

В общем смысле выгода от внедрения эффекта характеризуется несколькими фактами: затраты на проведенные мероприятия должны быть небольшими, эффекты от внедрения должны быть большими, желательно максимальными, срок, в течение которого ожидается наступление эффекта.

В зависимости от характера мероприятий, проводимых для роста эффекта, его расчёт осуществляется по-разному. Нет общей формулы экономического эффекта, ее определяют по мере источников получения данного эффекта.

Если при расчете необходимо получение годового эффекта от внедрения мероприятий, то для получения общей суммы эффекта, необходимо его умножение на количество лет, которое способно принести этот эффект.

Источники проблем эффективного управления в российских организациях главным образом заключаются в низком качестве кадров управления. В российской практике малое число лиц, которые обладают практикой эффективного управления. Основная масса менеджеров получает только теоретические знания в ВУЗах, не подкрепляя их практикой. По этой причине на выходе в работу включены личности с небольшим жизненным и управленческим опытом.

Еще одной важной проблемой эффективности управления в России является высокая доля коррумпированности на всех уровнях управления. Если рассматривать практику управления в западных государствах, то там государственные управленцы отделены от распределения материальных благ

В нашей стране наблюдается большая доля чиновников, которые становятся обладателями больших состояний.

Замечание 1

Низкая эффективность управления на уровне государства также связана с большой численностью управленцев, поскольку в России именно управление государственными ресурсами представляет собой доходный и эффективный бизнес. При этом в секторе частных предприятий не хватает высококвалифицированных специалистов высокого уровня.

Если рассматривать предприятия в отдельности, то основная проблема управления заключается в неэффективном использовании своего рабочего времени российскими руководителями.

A payback period example

Cathy currently owns a small manufacturing business that produces 5,000 cashmere scarfs each year. However, if Cathy purchases a more efficient machine, she’ll be able to produce 10,000 scarfs each year. Using the new machine is expected to produce an additional $150,000 in cash flow each year that it’s in use.

The new machine will cost $350,000 to purchase, and Cathy doesn’t want her funds tied up any longer than three years. Let’s calculate the payback period to see how long it will take Cathy to recoup her investment:

$350,000 ÷ $150,000 = 2.3 years

The result means that Cathy can recoup her initial investment in a little over two years. That’s less than her three-year requirement, so Cathy goes ahead and purchases the machine at the beginning of the year.

While the payback period calculation is a helpful tool for decision making, there are a lot of things it doesn’t address, such as capital expenditures and overall operating cash flow, which should also be included in the decision making process.

Example

An initial investment of $2,324,000 is expected to generate $600,000 per year for 6 years. Calculate the discounted payback period of the investment if the discount rate is 11%.

Solution

Prepare a table to calculate discounted cash flow of each period by multiplying the actual cash flows by present value factor. Create a cumulative discounted cash flow column.

| Yearn | Cash FlowCF | Present ValueFactorPV$1=1/(1+i)n | DiscountedCash FlowCF×PV$1 | CumulativeDiscountedCash Flow |

| -2,324,000 | 1.0000 | -2,324,000 | -2,324,000 | |

| 1 | 600,000 | 0.9009 | 540,541 | -1,783,459 |

| 2 | 600,000 | 0.8116 | 486,973 | -1,296,486 |

| 3 | 600,000 | 0.7312 | 438,715 | -857,771 |

| 4 | 600,000 | 0.6587 | 395,239 | -462,533 |

| 5 | 600,000 | 0.5935 | 356,071 | -106,462 |

| 6 | 600,000 | 0.5346 | 320,785 | 214,323 |

Discounted Payback Period

= 5 + |-106,462| ÷ 320,785

= 5 + 106,462 ÷ 320,785

≈ 5 + 0.33

≈ 5.33 years

Упрощенный взгляд на вопрос окупаемости

В отдельной статье мы уже говорили с вами про способы учета окупаемости проекта. Развивая эту тему, следует заметить, что окупаемость проекта подлежит расчету несколько раз до момента непосредственного запуска инвестиционных процедур в реализацию и как минимум один раз – по факту оценки их результатов. В целом же срок окупаемости инвестиций рассчитывается сначала инициатором, а затем разработчиком бизнес-плана или бизнес-кейса.

Предварительно определить простой срок окупаемости инвестиционного проекта инициатора побуждает поиск элементарного смысла дальнейшей работы над идеей. А при оценке эффективности экономист-аналитик обязан оценить данный параметр в составе других показателей (NPV, IRR, PI, MIRR) для того, чтобы оценка носила комплексный характер. При этом выполняется дисконтированный вариант расчета. Впрочем, идея показателя «простой срок окупаемости инвестиций» (PP, Payback Period) состоятельна для обоих подходов.

PP, рассчитываемый на концептуальном уровне, психологически и организационно порой определить бывает труднее, чем тогда, когда большой объем исследований и набора данных произведен в рамках бизнес-планирования. Для этого у инициатора уже должна быть статистика продаж и операционных расходов подобного вида деятельности. Либо этой информацией его наделяет поставщик оборудования, который помогает автору идеи установить также и объем предстоящих инвестиций.

Представим себе достаточно простой вид инвестиционной задачи в медицинском бизнесе: освоение новой лечебной услуги на основе современного высокотехнологического оборудования. Допустим, что идея пришла управляющему после посещения им очередной выставки. Прибыв в свою клинику, он «загорелся» мыслью внедрить новшество во врачебную практику. Достав буклеты фирмы производителя, руководитель решил определить простой период окупаемости инвестиций и выйти на мажоритарных акционеров с предложениями. Рекламные проспекты по оборудованию как раз часто используют показатели PP и прибыльности для привлечения потенциальных покупателей.

Формула расчета PP

В первую очередь, предстояло определиться с размерностью шагов расчетного периода (месяц, год). Размер инвестиций установить не составило труда согласно условиям поставки, монтажа и обучения от торгующей организации. Сложнее дело обстояло с оценкой уровня продаж новой услуги и текущих расходов. И здесь также помог продавец технологии. Всегда есть способ проверить нужные сведения, обратившись с просьбой предоставить возможность получить консультацию в клинике, успешно применяющую оборудование в другом регионе. Наш управляющий позвонил в несколько мест, выяснил данные и затем сравнил экспертную информацию. Полученные сведения он внес в таблицу, представленную ниже, и произвел расчет PP.

Пример расчета PP для проекта внедрения новой услуги на базе современной технологии

Мы рассмотрели частный случай зарождения и первичной проверки идеи локального инвестиционного проекта. Такое в российской действительности происходит нередко, особенно в компаниях малого и среднего бизнеса. Первичная самодиагностика имеет большую ценность, особенно если она оперативна и лаконична. В этом инициатору хорошо помогает простой срок окупаемости инвестиций – именно тот показатель, который позволяет быстро принять решение о ценности замысла и целесообразности его развития.

Описание

Срок окупаемости – критерий, отображающий время окупаемости вложений. Окупаемость – это доходность инвестированных в проект средств, которую получит инвестор через определенное время. Например, для запуска нового проекта требуется вложить два миллиона рублей. Доход за год составит один миллион рублей. Значит, окупить затраты на реализацию проекта удастся через два года.

В зависимости от области вложений, срок окупаемости можно рассмотреть с разных позиций:

Инвестиции. С точки зрения инвестиционного проекта – это временной период, по окончании которого инвестор сможет покрыть вложенные затраты за счет полученной прибыли. Иначе этот промежуток именуют коэффициентом окупаемости. Он показывает перспективность определенного проекта.

Наибольший интерес вызывают те проекты, коэффициент окупаемости которых ниже. Это значит, что вложенные средства вернуться владельцу быстрее и прибыль удастся получить в более короткие сроки. При этом для быстрой окупаемости характерна возможность повторно вложить средства за короткий промежуток времени.

- Вложения в капитал. В данном случае коэффициент окупаемости помогает оценить целесообразность вложения финансов в совершенствование оборудования или производства. Он отражает срок, после которого экономия или доход станет равен сумме потраченных средств.

- Оборудование. Срок окупаемости показывает, когда прибыль, полученная с помощью оборудования, станет равна вложенным в его покупку средствам.

How do you reduce payback period?

A quicker time to replenish CAC is instrumental to an overall improvement in running your SaaS company and generating revenue. VC Tom Tunguz at Redpoint lauds short payback periods because it means your company has smaller working capital requirements and the ability to grow faster.It is generally considered “healthy” for a SaaS company to have a , although it will vary throughout your company’s lifetime as the various factors that contribute to payback period fluctuate and evolve. However, even though it’s considered acceptable, 12 months is a long time to recoup acquisition costs—which underscores why acquisition is a much less financially efficient growth lever than retention, expansion, and monetization.You need to shorten payback period as much as possible to keep CAC’s drain on your revenue to a minimum.

Суть методик анализа экономической выгоды вложений

Понимание того, насколько окупятся вложения в производство или бизнес-проект, имеет большое значение для инвестора. Выполнение оценки результативности инвестиций, в первую очередь, дает понять, какая отдача будет получена с капиталовложений в конкретное предприятие и целесообразно ли это вообще делать. Знание этой информации позволяет инвестору уберечь себя от рисков, связанных с неокупаемостью вложенного им капитала.

Сегодня существуют более десятка методов, которые для удобства восприятия поделены на статические и на динамические. Большое количество методик обусловлено тем, что на результативность капиталовложений в тот или иной бизнес влияние оказывает огромное число внешних факторов. Чем больше этих факторов, чем выше погрешность и непредсказуемость расчетов, тем больше разносторонних методов требуется для их уточнения.

Несмотря на большую важность статических методов выполнения оценки результативности капиталовложений, динамические способы более востребованы среди инвесторов. Это объясняется просто – динамические методы охватывают куда большее количество переменных и факторов

Это актуально при изучении выгодности крупных бизнес-проектов. Благодаря этому достоинству динамических методик они показывают более высокую точность.

Популярность динамических способов анализа эффективности инвестиций вовсе не означает, что статические методы ни для чего не пригодны. Напротив, они незаменимы в случае, когда надо просчитать целесообразность краткосрочных, небольших и единоразовых вложений. Такие способы дают инвестору оперативно определить, насколько правильным будет решение вложиться в тот или иной проект. Для небольшого капитала этого достаточно.

Методы расчета

В зависимости от того, учитывается при расчете срока окупаемости изменение стоимости денежных средств с течением времени или нет, традиционно выделяют 2 способа расчета этого коэффициента:

- простой;

- динамичный (или дисконтированный).

Простой способ расчета представляет собой один из самых старых. Он позволяет рассчитать период, который пройдет с момента вложения средств до момента их окупаемости.

Используя в процессе финансового анализа этот показатель, важно понимать, что он будет достаточно информативен только при соблюдении следующих условий:

- в случае сравнения нескольких альтернативных проектов они должны иметь равный срок жизни;

- вложения осуществляются единовременно в начале проекта;

- доход от инвестированных средств поступает примерно равными частями.

Популярность такой методики расчета обусловлена ее простотой, а также полной ясностью для понимания.

Кроме того простой срок окупаемости довольно информативен в качестве показателя рискованности вложения средств. То есть большее его значение позволяет судить о рискованности проекта. При этом меньшее значение означает, что сразу после начала его реализации инвестор будет получать стабильно большие поступления, что позволяет на должном уровне поддержать уровень ликвидности компании.

Однако помимо указанных достоинств, простой метод расчета имеет ряд недостатков. Это связано с тем, что в этом случае не учитываются следующие важные факторы:

- ценность денежных средств значительно изменяется с течением времени;

- после достижения окупаемости проекта он может продолжать приносить прибыль.

Именно поэтому используется расчет динамического показателя.

Динамическим или дисконтированным сроком окупаемости проекта называют длительность периода, который проходит от начала вложений до времени его окупаемости с учетом дисконтирования. Под ним понимают наступление такого момента, когда чистая текущая стоимость становится неотрицательной и в дальнейшем таковой остается.

Важно знать, что динамический срок окупаемости будет всегда больше, чем статический. Это объясняется тем, что в этом случае учитывается изменение стоимость денежных средств с течением времени.. Далее рассмотрим формулы, применяющиеся при расчете срока окупаемости двумя способами

Однако важно помнить, что при нерегулярности денежного потока или различных по размеру суммах поступлениях удобнее всего пользоваться расчетами с применением таблиц и графиков

Далее рассмотрим формулы, применяющиеся при расчете срока окупаемости двумя способами

Однако важно помнить, что при нерегулярности денежного потока или различных по размеру суммах поступлениях удобнее всего пользоваться расчетами с применением таблиц и графиков

Что такое точка безубыточности и правила ее расчета можно узнать здесь. Порядок и формула расчета рентабельности активов изложены в данной статье. О том, что такое производительность труда рассказано в следующем материале.

Смысл расчёта и исходные данные

Перед тем как посчитать окупаемость проекта, надо понять суть вычислений и собрать необходимые для этого сведения. Показатель возвратности используют при сравнительном анализе нескольких вариантов инвестиций как единственный параметр, или срок окупаемости учитывается в комплексе с другими факторами, раскрывающими эффективность вложений. Если нужна быстрая отдача от финансирования, ориентируются только на период возврата средств: примером могут быть инвестиции для оздоровления компании. Для расчёта окупаемости проекта потребуются следующие показатели:

Чтобы рассчитать дисконтированный срок возвратности или окупаемости, потребуется также просуммировать приход всех денег за рассматриваемый отрезок времени, определить процентную ставку и срок дисконтирования, стартовый размер инвестиций. На период возврата вложений оказывают влияние и другие факторы, их разделяют на внешние и внутренние.

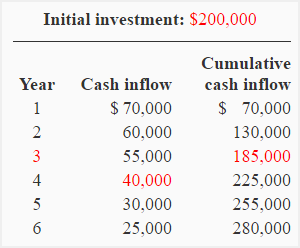

Example 4:

An investment of $200,000 is expected to generate the following cash inflows in six years:

Year 1: $70,000Year 2: $60,000Year 3: $55,000Year 4: $40,000Year 5: $30,000Year 6: $25,000

Required: Compute payback period of the investment. Should the investment be made if management wants to recover the initial investment in 3 years or less?

Solution:

(1). Because the cash inflow is uneven, the payback period formula cannot be used to compute the payback period. We can compute the payback period by computing the cumulative net cash flow as follows:

Payback period = 3 + (15,000*/40,000)= 3 + 0.375= 3.375 Years

*Unrecovered investment at start of 4th year:= Initial cost – Cumulative cash inflow at the end of 3rd year= $200,000 – $185,000= $15,000

The payback period for this project is 3.375 years which is longer than the maximum desired payback period of the management (3 years). The investment in this project is therefore not desirable.

Срок окупаемости инвестиций: что это такое?

Если говорить вкратце, то период возврата инвестированных средств (или же Payback Period, PP) – это заранее просчитанный и определённый временной отрезок, который нужен для того, чтобы прибыль от бизнеса, затраченная на инвестирование проекта, полностью окупилась и вернулась к инвесторам.

Для примера: если инвестиционный капитал бизнес-проекта составил 800 000 долларов, а его ежегодный расчётный прогноз прибыли составляет 120 000 долларов, то РР в среднем составит 6,6 лет

Важно учесть, что при этом ценность материальных ресурсов с учётом фактора времени не учитывается

1) Для закупки оснащения

В этом случае коэффициент окупаемости показывает, за какой временной промежуток то или иное оборудование полностью окупит затраты на свою покупку. Иными словами, данная формула будет отображать доход, который компания будет получать за счёт купленного оснащения.

При подсчётах часто используются формулы с несколькими показателями, к примеру:

- расходы на установку и обслуживание оборудования;

- различные форс-мажорные обстоятельства;

- затраты на обучение и содержание персонала, работающего на оборудовании;

- ремонтопригодность оснащения;

- коэффициент полезного действия.

2) Для капитальных вложений

При этом наибольшую важность приобретает заранее определённый временной отрезок, за который повышенная эффективность бизнес-процессов полностью перекроет расходы, затраченные на модернизацию и обновление производственных и бизнес-процессов. Иными словами, РР для капиталовложения рассматривается в том случае, когда инвестор хочет понять, есть ли смысл вливать материальные и нематериальные ресурсы в модернизацию существующей бизнес-системы, и если да, то насколько эффективными будут данные инвестиции

Иными словами, РР для капиталовложения рассматривается в том случае, когда инвестор хочет понять, есть ли смысл вливать материальные и нематериальные ресурсы в модернизацию существующей бизнес-системы, и если да, то насколько эффективными будут данные инвестиции.

3) Для инвестирования

Это наиболее распространённая сфера применения PP, представляющая собой всё тот же отрезок времени, в период которого должна произойти полная окупаемость инвестиционного проекта, т.е. вся сумма, затраченная на развитие, полностью возвращается инвесторам.

Из этого выходит, что конечный срок отображает то количество времени, которое необходимо для прохождения полного круга рентабельности бизнес-проекта.

Для большинства инвесторов именно коэффициент окупаемости бизнеса является одним из ключевых показателей – чем меньше показатель, тем рентабельнее дело

Поэтому, при составлении бизнес-плана, для привлечения инвесторов рекомендуем обратить внимание на числа коэффициента

Для примера инвестирования рассмотрим таблицу, в которой будут введены следующие условия:

- инвестиции в проект – 1 млн долларов

- денежные потоки представляют собой увеличивающуюся суму

Из таблицы выходит, что при первичных инвестициях в 1 миллион долларов, период полной рентабельности бизнес-проекта составит 4 года, так как уже к 4-му году функционирования бизнеса его кумулятивный (т.е. суммарный) кэш-флоу вышел в плюс, и превысил изначальную сумму на 10 000 долларов.

Повторим основные определения и выводы

- Срок окупаемости инвестиционного проекта — период времени, за который чистый доход нарастающим итогом станет равным нулю.

- Дисконтированный срок окупаемости — это период времени, за который чистый дисконтированный доход нарастающим итогом станет равным нулю.

- Простой срок окупаемости меньше дисконтированного срока окупаемости.

- Формулы расчета срока окупаемости в общем случае не существует.

- С достаточной точностью срок окупаемости можно определить по таблице денежных потоков на шагах инвестирования. Если вы делаете расчеты в Excel, логично сделать и расчет срока окупаемости по алгоритму описанному выше.

Избавьтесь от утомительных расчетов с помощьюэтих Excel-таблиц >>>

- Платежный календарь

- Расчет себестоимости

- Расчет инвестиционных проектов

- Финансовый анализ

- Точка безубыточности. Рентабельность продаж Посмотрите подробнее…

Таблицы отдельно

Платежный календарь. График и прогноз платежей и поступлений

- Платежные Календари на месяц, 3 месяца и год

- Деб.и Кред. задолженность

- Отсрочка, просроченные, с наступающим сроком

- Контроль оплаты

- Расчет ожидаемого остатка

- Кассовый разрыв Посмотрите подробнее…

Расчет себестоимости и рентабельности продукции (услуг)

- Себестоимость

- Рентабельность

- Маржинальный анализ

- Точка безубыточности

- Расходы в 10 валютах Посмотрите подробнее…

Расчет инвестиционных проектов

- Дисконтир. потоки

- WACC, NPV, IRR, ROI, PI

- Срок окупаемости

- Устойчивость проекта

- Расчет и Сравнение семи проектов Посмотрите подробнее…

Финансовый анализ МСФО

- Вертикальный и горизонтальный Анализ баланса и P&L

- 36 коэффициентов

- Динамика за 5 периодов

- Риск банкротства

- ДДС прямым и косвенным методом

- Отчет об источниках и использовании денежных средств Посмотрите подробнее…

Финансовый анализ РСБУ (Россия)

- Вертикальный и горизонтальный Анализ баланса и ОПУ

- 70 коэффициентов

- Динамика за 8 периодов

- Риск банкротства Посмотрите подробнее…

Точка безубыточности. Рентабельность продаж

- Расчет доходности при большом ассортименте

- Прибыль

- Наценка

- Минимальная наценка

- Маржинальный анализ

- Точка безубыточности Посмотрите подробнее…

Оценка стоимости бизнеса

- Все три основных подхода

- Доходный

- Рыночный (сравнительный)

- Затратный (имущественный) Посмотрите подробнее…

Диаграмма Ганта. С семью дополнительными полезными функциями

- Позволяет назначать ответственных

- Контролировать выполнение этапа

- Строит диаграмму ответственных Посмотрите подробнее…

Посмотрите полный список таблиц >>>

Разработка Excel-таблицэкономической и управленческойтематики. Условия тут >>>

По теме страницы

Карта сайта — Подробное оглавление сайта.

]]>

PBP инвестиционного проекта: формула расчета показателя

При запуске любого проекта, а тем более, предприятия важно понимать, а на какой период инвестирования рассчитывать, через сколько эти инвестиции окупятся и т.д. Поэтому расчет срока окупаемости проекта ( pbp) — это основной показатель при оценке целесообразности того или иного проекта

В сегодняшней статье мы подробнее разберем, что это за показатель, как он помогает оценить целесообразность проекта и др.