Средний бизнес: критерии

Содержание:

- Порядок ликвидации кооператива

- Признаки и задачи малого предприятия

- Минусы и риски

- Базовые понятия

- Минусы и риски

- Виды малых предприятий

- Немного об ответственности за нарушения при ведении предпринимательской деятельности

- Правила кадрового учета на микропредприятии

- Плюсы и минусы

- Идеи малого бизнеса с минимальными вложениями для начинающих с нуля

- Преимущества и недостатки мелкого предпринимательства

- Какие преимущества дает данный статус?

- Особенности деятельности малого предприятия

- Что такое малое предпринимательство

- Определение понятий

- Категории бизнеса

- Размер дохода и численность персонала

- Критерии субъектов малого и среднего предпринимательства в 2020 году

- Единый реестр малых и средних предприятий

- Информация о микропредприятии и Единый реестр Субъектов Малого и Среднего Предпринимательства

- Критерии микропредприятия

Порядок ликвидации кооператива

Рассмотрим этапы ликвидации артели:

- Сбор документов о ликвидации. Организация внеочередного собрания участников, на котором объявляется решение о ликвидации. На этом же собрании формируется план мероприятия, выбираются участники ликвидационной комиссии.

- Направление извещения в налоговые органы. После этого вносятся коррективы в Единый государственный реестр.

- В местных СМИ публикуются сведения о ликвидации. При этом указывается адрес ликвидационной комиссии, для того чтобы интересующие могли задать вопросы.

- Если кредиторы не предъявили претензий, нужно создать промежуточный ликвидационный баланс, который утверждается на собрании.

- Формируется акт инвентаризации имущества объединения.

- Если объединение не в силах покрыть долги перед кредиторами, имущество артели продается с торгов.

- После погашения всех задолженностей формируется окончательный баланс, который нужно утвердить на собрании.

- Вносится запись в ЕГРЮЛ о ликвидации.

Прекратить существование объединения можно путем реорганизации.

Признаки и задачи малого предприятия

Исчерпывающий перечень организационно-правовых форм малых предприятий прописан в упомянутом выше законе о малых предприятиях.

Ими потенциально могут быть индивидуальные предприниматели, потребительские и производственные кооперативы, хозяйственные партнерства и общества, крестьянские (фермерские) хозяйства.

Все перечисленные субъекты должны отвечать критериям и особенностям малых предприятий, описанным этим же законом (соответствующие вопросы подробнейшим образом рассматривались нами здесь).

Важнейшими задачами малых предприятий являются:

- совершенствование конкурентной среды в социально-значимых отраслях экономики;

- создание дополнительных рабочих мест, в том числе на низкорентабельных производствах;

- формирование уверенного в своих финансовых возможностях среднего класса;

- стимулирование предпринимательской инициативы в регионах;

- повышение занятости экономически активного населения.

Решение этих задач во многом обусловлено разноуровневой государственной поддержкой малых предприятий, принятием стимулирующих производство законодательных актов, активной политикой государства в сфере развития малого предпринимательства.

Минусы и риски

Для того чтобы начать строить свой бизнес, предприниматель должен ознакомиться с основными минусами различных предприятий. Например, малое предприятие имеет следующие негативные стороны:

- сравнительно большой уровень риска;

- наличие зависимости от крупного бизнеса;

- наличие низкого профессионального уровня руководителей;

- сложности при получении кредита и субсидий.

Размер первоначального капитала также имеет свое значение. Например, если данный размер велик, то фирма сможет продержаться во время кризисного периода.

Средний бизнес тоже обладает определенными недостатками, а именно:

- наличием жесткой конкуренции и угрозой быть поглащеным крупными компаниями;

- наличие преград и трудностей при получении лицензии и патентов;

- частой нехваткой оборотных денежных средств;

- трудности при получении кредитов, по причине недоверия банков.

Большое предпринимательство также не лишено проблем. Главными минусами данного бизнеса являются наличие:

- избыточной экономической концентрации;

- локализацией хозяйственных отношений;

- блокированием горизонтальных коммерческих связей, не выходящие за рамки определенной компании.

Базовые понятия

Малый бизнес — это самая распространенная форма предпринимательства. У таких фирм минимальная численность (до 100 человек) и невысокий годовой доход (не более 800 млн руб.). У средних компаний есть обширные ресурсы и высокая ежегодная доходность. По определению ФНС, малый и средний бизнес — это субъекты МСП. Организации, которые включены в реестр малого и среднего предпринимательства, вправе претендовать на налоговые и бухгалтерские льготы. Крупные предприятия — это форма предпринимательства, которая включает ресурсные компании, охватывающие целую страну или более двух стран мира и пользующиеся большим спросом у потребителей.

Минусы и риски

Как уже говорилось ранее, любая форма предпринимательства имеет свои недостатки. Избежать их практически невозможно, так что коммерсантам остается только принять их и построить работу таким образом, чтобы не чувствовать негативных сторон. Маленьким организациям свойственны следующие несовершенства:

- Высокий риск неудачи, особенно если владелец фирмы не имеет опыта коммерческой деятельности.

- Низкий профессиональный уровень как у сотрудников, так и у руководителей, из-за чего организация не может выйти на должный уровень развития.

- Сложности при необходимости заключения договора кредитования.

Если подвести главный итог, то основным минусом является неопытность и отсутствие полезных связей у руководителя. Имея хотя бы что-то одно, он может выстроить успешный бизнес без особых трудностей.

Недостатками средних компаний можно назвать высочайший уровень конкуренции и необходимости проведения сложной организационной работы. Получение разрешительных документов, привлечение серьезных денежных средств – всего этого удается избежать маленьким фирмам, но не начинающим свой активный рост.

Минусами большой коммерции можно назвать:

- Избыточную концентрацию на экономике стран, в которых ведутся дела.

- Узкую локализацию хозяйственных отношений.

- Невозможность выйти за пределы определенной компании.

Если сравнивать, все формы предпринимательства в части достоинств и недостатков, то в более выигрышном положении все же окажется последний, поскольку его негативные стороны с лихвой покрываются огромными доходами.

Виды малых предприятий

Исходя из производственной специализации принято выделять следующие виды малых предприятий:

А) специализирующиеся на промежуточной сборке или изготовлении отдельных компонентов, деталей, запчастей или узлов и

Б) ориентированные на выпуск готовой продукции.

Первая группа малых предприятий подвержена жесткому влиянию и финансовой зависимости от крупных компаний-заказчиков, имеющих возможность выбирать подрядчиков из множества конкурирующих субъектов малого предпринимательства.

Ко второй группе относится основная масса малых предприятий, задействованных в IT-сфере, строительстве, производстве одежды, продуктов питания и проч.

Они менее зависимы от крупных производств и могут конкурировать с ним наравне за счет более высокого качества и уникальности продукции.

Возможны и иные классификации малых предприятий, например, исходя из формы собственности, организационно-правовой формы, организационной структуры и ряда других.

Какой-то практической значимости такие классификации, как правило, не имеют.

Немного об ответственности за нарушения при ведении предпринимательской деятельности

Федеральный закон № 408-ФЗ также несколько ужесточил ответственность для хозяйствующих субъектов за нарушения при ведении предпринимательской деятельности. Речь идет, прежде всего, о ст. 14.1 КоАП РФ.

В части 3 данной статьи установлено наказание за осуществление предпринимательской деятельности с нарушением требований и условий, определенных специальным разрешением (лицензией). Она предусматривает вынесение предупреждения или наложение административного штрафа на граждан в размере от 1 500 до 2 000 руб.; на должностных лиц – от 3 000 до 4 000 руб.; на юридических лиц – от 30 000 до 40 000 руб.

Но в ч. 4 той же статьи мы находим более высокие ставки наказаний, если это же нарушение признано грубым. Правда, в КоАП РФ не поясняется, что понимается в данном случае под грубым нарушением, лишь указывается, что такое понятие устанавливается Правительством РФ в отношении конкретного лицензируемого вида деятельности.

Так вот, с 01.01.2016 эти более высокие, чем в обычном случае, ставки выросли еще. Так, на предпринимателей налагался штраф в пределах от 4 000 до 5 000 руб., теперь верхняя граница данного диапазона поднялась до 8 000 руб. (вместо этого по-прежнему возможно приостановление деятельности на срок до 90 суток).

Для должностных лиц повышены и верхняя, и нижняя планки штрафов, первая с 4 000 до 5 000 руб., вторая – с 5 000 до 10 000 руб. Также и для юридических лиц нижняя граница повышена с 40 000 до 100 000 руб., верхняя – с 50 000 до 200 000 руб. (для них также вместо этого наказания в качестве альтернативного сохранено приостановление деятельности на срок до 90 суток).

Кроме того, осуществление деятельности, на которую обязательно получение разрешения (лицензии), не всегда связано с извлечением прибыли. Но и в этом случае нарушение требований и условий, предусмотренных специальным разрешением (лицензией), влечет наказание, хотя и в меньших размерах:

- на граждан – предупреждение или штраф от 300 до 500 руб.;

- на должностных лиц – от 15 000 до 25 000 руб.;

- на предпринимателей – от 5 000 до 10 000 руб.;

- на юридических лиц – от 70 000 до 100 000 руб. (с 01.01.2016 – от 100 000 до 150 000 руб.).

Для такой деятельности также определены повышенные ставки наказаний в случае грубого нарушения упомянутых требований и условий:

- для должностных лиц – от 20 000 до 30 000 руб.;

- для предпринимателей – от 10 000 до 20 000 руб. (или приостановление деятельности на срок до 90 суток);

- для юридических лиц – от 100 000 до 150 000 руб. (с 01.01.2016 – от 150 000 до 250 000 руб.) (или приостановление деятельности на срок до 90 суток).

Статья 110 Жилищного кодекса относит к ним и жилищно-строительные кооперативы.

В № 1, 2016 в новостях мы сообщали о том, что этот приказ должен был утратить силу с 01.01.2016 в соответствии с Приказом Росстата от 26.10.2015 № 498. Однако действие Приказа Росстата № 498, в свою очередь, неожиданно и оперативно было отменено этим ведомством (Приказ от 03.12.2015 № 613). То есть в 2016 году следует применять Приказ Росстата № 428.

Вероятно, будет использоваться форма, установленная Приказом ФНС России от 29.03.2007 № ММ-3-25/174@, которую в соответствии с п. 3 ст. 80 НК РФ следует подавать не позднее 20 января года, следующего за истекшим календарным периодом (не позднее 20-го числа месяца, следующего за месяцем, в котором организация была создана (реорганизована)).

Правила кадрового учета на микропредприятии

Кадровый учет на микропредприятии ведется согласно гл. 48.1 ТК РФ, регламентирующей деятельность малого бизнеса. Для микропредприятий ввели упрощенный кадровый учет.

Руководители вправе самостоятельно решить, использовать ли в работе следующие документы:

- Перечень правил внутреннего распорядка;

- Положение, регламентирующее оплату труда;

- Указы о премировании;

- Посменный график;

- прочие документы.

Основным документом кадрового учета на микропредприятии является трудовой договор с сотрудником. В нем фиксируются условия труда, его оплаты, гарантии, дополнительные выплаты и компенсации. Удобно пользоваться специально разработанным для этих целей типовым договором. Некоторые организации внедрили его еще в 2016-м. В 2018-м при повсеместном отказе от внутренней кадровой документации он обязателен. Форму можно найти в свободном доступе в интернете.

Решение об отказе от дополнительных документов оформляется приказом руководителя организации либо предпринимателя. Если ряд таких локальных актов уже был издан, то их можно признать недействительными с 01.01.2018 года.

Плюсы и минусы

Плюсами являются:

- во время налоговых каникул субъекты малого бизнеса не подвергаются плановым проверкам со стороны исполнительных органов. Послабление снимается, если в прошлом предприниматель привлекался к правонарушениям;

- не существует кассового лимита. Фирмы могут действовать без определенного руководителям значения. Если есть желание, разрешено установить любой лимит на кассу;

- упрощенная документация. Достаточно составить минимальную финансовую отчетность и сдать ее в конце года;

- налоговые льготы, которые установлены в большинстве субъектов России. Например, налог на имущества, исчисляемого из кадастровой стоимости, уменьшается. Нюансы размера налога в регионе можно узнать в нормативных актах определенного субъекта.

В минусы можно отнести:

Это интересно: Характеристика на уборщицу служебных помещений для награждения

| Ограничения в финансовых средствах | Одним из главных недостатков является ограничение по размеру капитала, которое сдерживает развитие предпринимательства. Это влияет на объемы производства, инвестиции и маркетинговый бюджет. Малый бизнес разделяется на микропредпринимательство, чтобы соответствовать ограничениям |

| Конкуренция со стороны больших компаний | Большинство крупных предприятий предпочитают иметь дело с большими поставщиками товаров и услуг, так как у них более известные торговые марки, увеличенный уставной капитал и раскрученный бренд, что внушает больше доверия. Малый бизнес зачастую проигрывает большим компаниям из-за ограничений по финансовым показателям. Руководители крупных организаций используют связи и влияния для лоббирования своих целей, что уменьшает шансы выживания малых предприятий |

| Разрешения, патенты и лицензии | При оформлении лицензии малому бизнесу сложнее доказать свою состоятельность, чем более крупным организациям. Это также относится к патентам и разрешениям |

У малого бизнеса есть преимущества и недостатки. Чтобы получить льготы и частичное освобождение от налогов, необходимо соответствовать актуальным требованиям законодательства.

Если предприниматель не планирует увеличивать бизнес, этот статус существенно сократит финансовую нагрузку на дело.

Идеи малого бизнеса с минимальными вложениями для начинающих с нуля

Чтобы добиться успехов в предпринимательской деятельности, рекомендуется создавать инновационный бизнес. Также эффективным решением станет организация, которая применяет нестандартные подходы к решению проблем.

Консультации в сфере финансов

Актуальным и современным направлением бизнеса считается консультирование в финансовой сфере. Многие люди интересуются правилами рационального использования средств, получения кредитов, выгодного вложения финансов, уплаты налогов.

Перспективным и популярным направлением бизнеса считается предоставление финансовых консультаций

Сайт для продажи товаров

Представителям малого бизнеса стоит обратить внимание на создание сайта, с помощью которого можно будет реализовывать товары или предоставлять услуги. При этом проект можно продолжать развивать или продать портал за приличную сумму

Продажа запчастей и поддержанных вещей

В кризисное время люди стараются избегать покупок новых вещей. Потому актуальным направлением становится торговля запчастями или подержанными вещами. Весьма перспективным вариантом заработка станет даже обычное хранение и последующая реализация подержанных шин.

Преимущества и недостатки мелкого предпринимательства

Государство создает для среднего и малого бизнеса льготные условия для развития. После внесения в реестр предприятия получают немалые преимущества:

- Льготы по налогам. Разнообразие систем налогообложения позволяет максимально снизить суммы выплат. При совмещении налоговых режимов ставка еще больше снижается. Кроме того, региональные власти также вправе уменьшать размер налогов, чем пользуются предприниматели. С 2015 по 2020 годы действует программа по предоставлению налоговых каникул, позволяющих не вносить выплаты в ФНС в течение первых 2 лет работы.

- Финансовые преимущества. Государство предоставляет малому бизнесу субсидии, гранты, снижение процентов по кредитам.

- Административные льготы. По сравнению с крупными предприятиями маленькие получают послабления в форме упрощенного бухучета, ограниченного числа проверок, возможности брать сотрудников на работу по срочному договору.

Если малое предприятие оформляет кредит, поручителями выступают государственные организации.

Кроме льготных условий, малый бизнес имеет и другие плюсы:

- малый стартовый капитал;

- простота контроля;

- быстрота принятия решения на уровне руководства, поскольку отсутствует совет директоров;

- лояльное отношение общественности;

- высокое качество сервиса по сравнению с обширными корпорациями;

- гибкость;

- владельцем чаще является одно лицо.

Однако у малого бизнеса есть и ряд недостатков, которые организаторам придется учитывать:

- мало средств для развития;

- жесткая конкуренция со стороны крупных фирм;

- необходимость регистрации;

- сложности, которые испытывают предприниматели во время экономического кризиса;

- угроза поглощения большими компаниями;

- трудности при получении кредита (несмотря на государственную поддержку, банки предпочитают иметь дело с крупными фирмами).

Несмотря на минусы, малый и средний бизнес — это выгодная возможность развития предпринимательской деятельности. Сколько бы ни говорили о трудностях, которые поджидают в этой области, грамотное умение воспользоваться льготами и вести налоговый учет позволяют получать ощутимую прибыль.

Какие преимущества дает данный статус?

Микроорганизации в России обладают рядом льгот. Вот их краткий перечень:

- Упрощенная бухгалтерская отчетность.

- Для поддержания микроорганизаций реализуется политика проведения специализированных государственных закупок (на них попадает около 15 % от всего числа).

- Предусмотрено упрощенное проведение операций по кассе.

- Для организации кадрового учета необходимо иметь минимальное количество документов.

- Сокращены сроки неналоговых проверок.

- Есть субсидии и гранты.

- Можно уйти на налоговые каникулы.

- Более лояльное отношение со стороны госорганов, когда за первое нарушения выносятся предупреждения, а не штрафы. Но об этом не может идти и речи, если произошло причинение вреда гражданам или имуществу.

- Предусмотрены сниженные ставки по налогам.

- Кассовый метод организации бухгалтерского учета.

Льготы

Законодатель предусмотрел ряд преимуществ, которыми с выгодой для себя может воспользоваться микропредприятие:

- Применяющие патентную систему и вмененку до июля 2019 могут обойтись в работе без кассового аппарата. Обязанность применять его осталась в сфере торговли, розницы.

- Отсутствует необходимость устанавливать кассовый лимит.

- Оформление срочных трудовых договоров продолжительностью не более 5 лет. Это можно сделать, только заручившись согласием сотрудника. Численность сотрудников при этом не должна превышать 35. В сфере розничной торговли (а также бытового обслуживания) лимит – 20 человек (ст. 59 ТК РФ).

- Запрещены проверки неналогового характера на предприятиях, предусмотренные планом. Внеплановые контролирующие органы проводить могут. Кроме того, ФНС установленным порядком имеет право проводить оба вида проверок, как и работники Фондов. Льгота действует до конца 2018 года.

Особенности деятельности малого предприятия

Законодательство не устанавливает каких-либо особенностей деятельности субъектов МСП. Соответственно, такие нюансы могут возникать только из-за применения налогоплательщиком тех или иных льгот.

Например, если малое предприятие решит использовать кассовый метод при ведении бухучета, то в этом случае в учете фактически перестанет отражаться дебиторская задолженность. А значит, следить за данным параметром придется на основании информации из других источников.

Кроме того, нужно помнить, что кассовый метод в бухучете вовсе не равнозначен кассовому методу для целей УСН. Так, полученные суммы авансов не формируют бухгалтерские доходы, тогда как при УСН они будут доходом в момент поступления на счет или в кассу (п. 1 ст. НК РФ). Соответственно, такие расхождения тоже нужно учитывать, чтобы не занизить сумму налога или авансовых платежей по нему.

В заключение отметим, что все субъекты малого и среднего предпринимательства должны периодически проверять наличие информации о них в специальном реестре, который ведет ФНС. Исправить неверные сведения можно через форму на сайте службы. И, конечно, необходимо отлеживать основные критерии, которые дают право считаться СМП в 2020 году — выручку, среднесписочную численность и ограничения по составу участников.

Что такое малое предпринимательство

Согласно Конституции РФ и ГК, любой гражданин имеет право на открытие ИП и организацию предприятия. Малый бизнес в России поддерживается на правительственном уровне и получает немалые льготы.

Малое и среднее предпринимательство — это коммерческая деятельность, характеризующаяся установленными критериями. К ним относится годовой доход, численность работников, доля в уставном капитале и т. д.

Малые предприятия считаются важным и наиболее гибким элементом рыночной структуры. Их деятельность направлена на выявление потребностей потребителей в товарах и услугах и их удовлетворении.

Важно! Малый и средний бизнес — важный фактор в стимуляции конкуренции. Чтобы завоевать клиентуру, предприятиям приходится соперничать между собой, благодаря чему выделяются наиболее жизнеспособные субъекты в рамках рыночной экономики.

Определение понятий

Предпринимательством считается любая самостоятельная систематическая коммерческая активность. Это значит, что она изначально направлена на получение прибыли за продажу своих товаров, услуг, предоставление имущества в пользование и так далее. Независимо от того, как ведется работа, она должна быть зарегистрирована в установленном законом порядке.

Размеры предприятия определяют множество уникальных критерий его работы. Небольшие фирмы государство традиционно поддерживает, снижая налоги и другие обязательные платежи, к большим – предъявляет много требований, поскольку они приносят огромный доход

Естественно, что молодым предпринимателям важно понимать разницу между всеми формами, чтобы правильно вести свою деятельность

Малый бизнес на сегодняшний день является самым распространенным. Его проще организовать, даже имея небольшой опыт в работе или его полное отсутствие. Постепенно размеры могут увеличиться до средних, за счет увеличения годового оборота и привлечения большего количества ресурсов.

Крупным предприятием может называться только компания, охватывающая несколько регионов страны или вышедшая на международный уровень. У него всегда есть большое количество конечных потребителей, а значит спрос превышает предложение.

Категории бизнеса

Итак. Существуют 4 формы предпринимательства: микро, малый, средний и крупный бизнес. А чем они отличаются, а также достоинства и недостатки каждой формы, рассмотрим в этой статье.

К «малым» предприятиям относятся фирмы, численность работников которых составляет от шестнадцати до ста человек, а доходы не более 800 млн. рублей за налоговый период. Чаще всего такую форму бизнеса используют начинающие предприниматели, либо фирмы с небольшим оборотом. Обычно это магазины, небольшие парикмахерские, ветлечебницы и т.д. Деятельность таких предприятий ограничена небольшой территорией.

Средними называют предприятия, штат которых составляет от ста одного до двухсот пятидесяти сотрудников, а доходы не превышают 2 млрд. рублей в год.

Здесь обычно встречаются небольшие сети предприятий, которые распространяют свою продукцию, не ограничиваясь одним городом или даже регионом.

Те же предприятия, в которых штат сотрудников превышает двести пятьдесят человек, а доходы за год начинаются от 2 млрд. рублей относятся уже к крупному бизнесу. Часто такие организации работают не только в масштабах целой страны, но и на международном рынке.

Финансовый анализ малого и среднего бизнеса:

Организации, в которых работников менее 16 человек, а годовой доход не превышает 60 млн. рублей называются микробизнесом. Но, такую форму организации предприятия в рамках данной статьи мы рассматривать не станем.

Достоинства различных форм бизнеса

У любой из этих форм организации бизнеса есть как недостатки, так и преимущества.

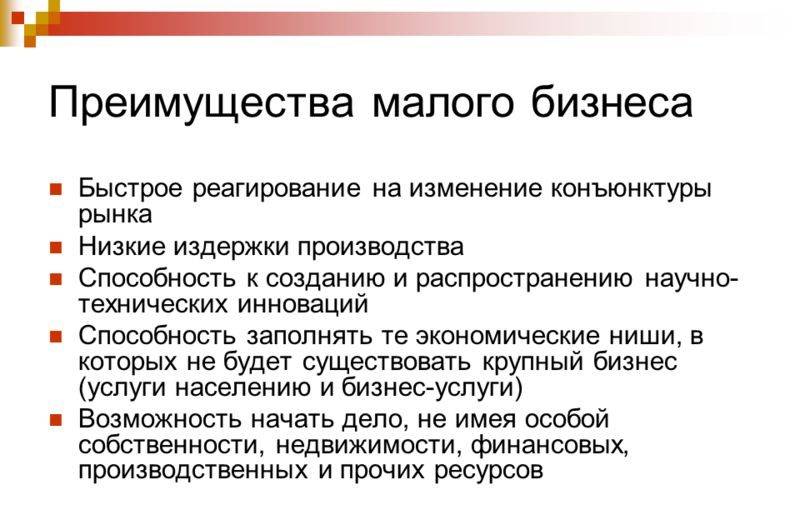

К положительным качествам малого бизнеса можно отнести:

- простота открытия и управления;

- отсутствие необходимости в крупных финансовых вложениях;

- гибкость;

- высокий уровень сервиса.

Главными достоинствами среднего бизнеса являются:

- способность к быстрой адаптации;

- сравнительная простота в системе управления и принятии решений;

- достаточная гибкость, в связи с отсутствием масштабных программ развития в долгосрочной перспективе;

- относительно невысокие операционные расходы и небольшой первоначальный капитал.

К плюсам крупного бизнеса относятся такие факторы, как:

- высокая конкурентоспособность;

- возможность проведения масштабных рекламных акций;

- огромный рынок;

- способность поглощать маленькие предприятия;

- использование самых современных технологий;

- возможность использовать самые дешевые ресурсы.

Плюсы малого бизнеса.

Недостатки различных форм бизнеса

Недостатками малого бизнеса считаются:

- ограниченный капитал;

- низкая конкурентоспособность в сравнении с более масштабными формами бизнеса;

- сложности с получением разрешений на определенные виды деятельности;

- слабая устойчивость к кризисным моментам в экономике.

К минусам среднего бизнеса можно отнести:

- сложности в получении кредитов;

- серьезная конкурентная борьба с крупными предприятиями;

- зависимость от колебаний спроса на продукцию, особенно во время кризиса.

Сложности крупного бизнеса:

- обязательный ежегодный аудит финансово-экономической деятельности, бухгалтерского учета, проверки налоговых органов;

- относительно небольшая мобильность и негибкость.

Размер дохода и численность персонала

Параметрами, которые рассматриваются для определения размера налогоплательщика, является его годовой доход и средняя численность работников за прошлый год. Чтобы относиться к той или иной категории МСП, субъект должен подходить под оба условия: и по размеру дохода, и ко количеству сотрудников.

Итак, критерии 2020 года для отнесения субъекта к малому / среднему бизнесу таковы:

- если годовой доход составляет до 120 млн рублей, а среднесписочная численность работников не превышает 15 человек, то это микропредприятие;

- если годовой доход – до 800 млн рублей, а среднесписочная численность – не более 100 человек – это малое предприятие;

- если годовой доход – до 2 млрд рублей, а среднесписочная численность – не более 250 человек – это среднее предприятие.

Особенности отнесения ИП

Говоря о малом и среднем бизнесе и его критериях в 2020 году, следует отдельно упомянуть индивидуальных предпринимателей.

Выше мы отмечали, что ИП, фермерские хозяйства и кооперативы оцениваются исключительно по доходу и численности сотрудников. Но что касается ИП, тут есть нюансы:

- при отсутствии нанятого персонала учитывается только доход предпринимателя;

- ИП на патенте относятся к микропредприятиям (численность их работников не может превышать 15 человек, а размер выручки они не учитывают).

Критерии субъектов малого и среднего предпринимательства в 2020 году

К обстоятельствам, позволяющим причислить бизнесменов к субъектам МСП, относятся (ч. 1.1 ст. 4 закона № 209-ФЗ):

- Один из приведенных ниже показателей (для хоз. обществ или партнерств):

- совокупное долевое участие государства, религиозных и/или общественных организаций, благотворительных и прочих фондовых компаний в складочном капитале ООО составляет не более 25%, с совокупным процентом собственности зарубежных компаний или фирм, не относящихся к субъектам МСП, не более 49%;

- отнесение ценных бумаг фирмы к акциям инновационного экономического кластера;

- осуществление деятельности, связанной с применением результатов интеллектуального творчества, что является ключевым видом деятельности, если правообладателями на такие результаты являются государственные научные учреждения, государственные организации высшего образования;

- наличие у организации статуса участника проекта ИЦ «Сколково»;

- принадлежность учредителей компании к организациям, оказывающим господдержку инновационной деятельности и относящихся к публичным акционерным обществам (ПАО) с госсобственностью в складочном капитале от 50%; обществам, в которых указанные ПАО правомочны распоряжаться пакетом более 50% голосующих акций; гос. корпорациям; компаниям, созданным в результате реорганизации РК нанотехнологий.

- Среднесписочная численность трудового коллектива не превышает установленных предельных показателей.

- Суммированный доход не превышает предельных нормативов, установленных для каждой группы субъектов МСП.

Единый реестр малых и средних предприятий

Чтобы узнать, какие предприятия относятся к малому бизнесу, достаточно заглянуть в созданный с 01.08.2016 единый реестр субъектов малого и среднего предпринимательства (МСП). Его формирует Налоговая служба самостоятельно на основании отчетности:

- сведений о доходах (оборот малого бизнеса в год);

- среднесписочной численности сотрудников;

- данных из Единого госреестра юридических лиц и Единого госреестра индивидуальных предпринимателей;

- информации от других государственных органов.

Чтобы попасть в реестр, руководителям компаний и предпринимателям ничего делать не нужно. Доступ к реестру предприятий МСП получите на специальной странице сайта ФНС. Там же можно найти информацию о том, какие предприятия относятся к микропредприятиям в 2020 году. Чтобы проверить, есть ли информация о вашем бизнесе в едином реестре МСП, достаточно ввести ИНН, ОГРН, ОГРНИП, название фирмы или Ф.И.О. ИП (что-то одно) в строку поиска.

В добровольно-заявительном порядке можно дополнить информацию: сообщить о своей продукции, заключенных контрактах, участии в программах партнерства.

Если данных о вашем бизнесе нет в реестре или они некорректны, еще раз проверьте, соответствует ли ваша компания критериям (как определить размер предприятия микро/малое/среднее, смотрите в таблицах), подайте заявку на проверку с указанием верных сведений.

Организации и предприниматели, сведения о которых будут отсутствовать в реестре, лишаются возможности использовать льготы, предусмотренные для МСП.

Информация о микропредприятии и Единый реестр Субъектов Малого и Среднего Предпринимательства

Налоговой службой формируется и ведется единый реестр субъектов малого и среднего предпринимательства.

Реестр содержит перечень средних и малых предприятий.

Микропредприятия, содержащиеся в ЕГРЮЛ и ЕГРИП, также указаны в реестре с указанием их статуса.

Информация о микропредприятии отражается Едином реестре субъектов малого и среднего предпринимательства (ЕР СМСП) следующим образом:

Если предприятие соответствует вышеуказанным признакам на протяжении 3-х лет, то организация или ИП автоматически включается в Единый реестр субъектов малого и среднего предпринимательства (ЕР СМСП).

Так как реестр отражается Единый реестр субъектов малого и среднего предпринимательства формируется автоматически, то работодателям не надо представлять никаких дополнительных документов, и нет необходимости писать заявление об установлении соответствующего статуса.

Для отражения сведений в Едином реестре субъектов малого и среднего предпринимательства необходимо соблюдать главное условие — регулярно предоставлять бухгалтерскую и налоговую отчетность в налоговые органы.

На основании полученной информации и выносится решение о соответствии субъекта признакам микропредриятия.

Посмотреть статус, который имеет предприятие, можно после регистрации на официальном сайте ФНС РФ через личный кабинет.

Поиск осуществляется по запросу, в котором необходимо указать название компании, ее ИНН, ОГРН или ОГРНИП.

Критерии микропредприятия

Критериями, по которым подразделяются компании, которые не относятся к крупному бизнесу, являются:

-

размер доходов;

-

численность работающих;

-

доля участия других организаций и компаний в уставном капитале.

При этом налоговые режимы, которые применяют предприятия, в расчетах не учитываются. Лимиты по доходам устанавливает Правительство.

Условия причисления организации к микропредприятию прописаны в статье 4 ФЗ № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации».

Такими условиями являются:

-

средняя численность наемного персонала до 15 человек по итогам года;

-

общая доля благотворительных, общественных организаций в уставном капитале микропредприятия не более четверти, а иностранных, не относящихся к малому бизнесу, 49%;

-

годовая выручка до налогообложения, полученная от продажи товаров и предоставления услуг, до 120 млн. руб.

Отметим, что для производственных, потребительских кооперативов, крестьянских (фермерских) хозяйств и ИП важны только критерии численности и дохода. Иные условия для них в расчет не берутся.

Обращаем внимание, что категория субъекта малого предпринимательства определяется в соответствии с наибольшим по значению условием (ч. 3 ст

4 Федерального закона от 24.07.2007 № 209-ФЗ).

Если, к примеру, по численности ООО, соответствующее юридическому критерию, может считаться микропредприятием, но выручка у него за прошлый год находится в диапазоне свыше 800 млн. рублей до 2 млрд. рублей включительно, такое ООО будет считаться средним предприятием.

Кроме этого, к микропредприятиям относятся (ч. 3 ст. 4 Федерального закона от 24.07.2007 № 209-ФЗ):

-

вновь созданные юридические лица, производственные или потребительские кооперативы, крестьянские (фермерские) хозяйства);

-

вновь зарегистрированные ИП;

-

ИП, применяющие только ПСН.

При этом дополнительные лицензии и документы для подтверждения статуса микропредприятия не нужны.

Специальные критерии микропредприятия

Кроме вышеперечисленных общих признаков микропредприятия (далее — МП) характеризуются также рядом специальных, позволяющих разграничить их с малым и средним бизнесом:

— Численность штата не должна превышать 15 человек (подп. «а» ч. 2 п. 1.1 ст. 4 ФЗ № 209).

— Общегодовой доход составляет не более 120 млн руб. (см. ч. 2.1 ст. 4 ФЗ № 209, постановление Правительства от 04.04.2016 № 265).

Как численность штата, так и размер прибыли рассчитываются за одинаковый временной отрезок — календарный год

При расчете дохода берутся во внимание все виды деятельности независимо от налогового режима

В случае если по данным критериям предприятие попадает в различные категории, окончательный вывод о принадлежности делается на основе признака, имеющего большее значение. Если ИП не привлекает наемных работников, то его принадлежность к МП определяется по размеру дохода. Если же предприятие не отчитывается по размеру прибыли, то критерием будет численность работников (п. 3 ст. 4 ФЗ № 209).

Помимо организаций, отвечающих вышеуказанным общим и специальным критериям, ФЗ № 209 также устанавливает, что по умолчанию к МП относятся все впервые зарегистрированные организации и ИП (в течение первого года существования), а также ИП, работающие по патентной системе.