Что такое лизинг простыми словами: понятие и сущность лизинга, основные функции

Содержание:

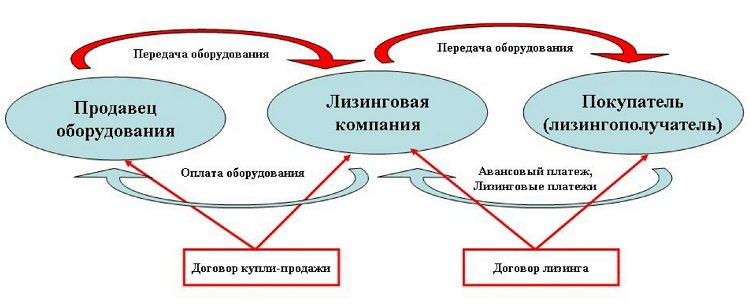

Структура лизинговой сделки

Лизинговая сделка предполагает наличие в ней как минимум трех сторон: лизингополучателя, лизингодателя и поставщика или производителя лизингового имущества.

На самом деле все обстоит сложнее: в сделке участвует банк, финансирующий лизинговую компанию, страховая и логистическая компании.

Но для реального предприятия (и в этом удобство лизинга) надо озаботиться тремя вещами: выбрать оборудование, поставщика и убедиться в достаточности авансового платежа. Все остальное — срок лизинга, график платежей, размер выкупной стоимости — предмет переговоров, обсуждений, взаимных компромиссов.

| Поделиться — |

Правовая сущность лизинга недвижимости

По правовой сути лизинг является долгосрочной финансовой арендой имущества. Сущность процедуры и порядок применения отражают:

- Гражданский кодекс РФ: глава 34, параграф 6 — «Финансовая аренда (лизинг)»;

- ФЗ 164 «О финансовой аренде (лизинге)» от ;

- Налоговый кодекс РФ.

Отношения субъектов сделки выстраиваются на основе договора финансовой аренды. По соглашению лизингодатель (арендодатель) принимает на себя обязательства приобрести в собственность недвижимость, выбранную лизингополучателем (арендатором) у определенного продавца и затем предоставить это имущество за плату во временное владение и пользование (ст. 665 ГК РФ, ст. 2 ФЗ № 164).

В соответствие со статьей 19 закона «О финансовой аренде» соглашение может предполагать переход права собственности на объект от арендодателя к арендатору по завершению срока лизинга или даже раньше на условиях договоренности сторон.

Кому доступен лизинг

Юридическим лицам всех форм собственности. Лизинг недвижимости востребован, прежде всего, у бизнеса, ведь процедура позволяет пополнить основные фонды предприятия, расширить производственные мощности, решить другие задачи без единовременного вывода из оборота солидных средств. Кроме того, грамотное применение финансовой аренды оптимизирует процедуру налогообложения.

Физическим лицам, в том числе со статусом ИП. Если индивидуальные предприниматели осведомлены о преимуществах лизинга недвижимости, то обывателю сея процедура представляется очень сложной и запутанной сделкой, чреватой негативными последствиями и махинациями.

Нужна квартира, но не хотите обращаться в агентство? В этой статье вы узнаете, как найти жилье без посредников.

Между тем, уже несколько лет физические лица по лизинговым схемам могут приобретать автотранспортные средства. А с января 2011 года для граждан реально взять в финансовую аренду и жилые объекты недвижимости с правом их выкупа в собственность.

Зачем нужен лизинг

- Лизинг недвижимости для лизингодателя – это не столько аренда в чистом виде, сколько инвестиционная деятельность в сфере недвижимости;

- Для лизингополучателя смысл финансовой аренды заключается не в найме, а последующем выкупе объекта по ускоренной амортизации, а также получение налоговых послаблений. Правда, такие преимущества актуальны только для юридических лиц.

Объекты лизинговых правоотношений

Объектами под лизинг для юридических лиц являются:

- жилая недвижимость;

- офисные строения/помещения;

- торговые комплексы и сооружения;

- логистические комплексы, складские центры или отдельные склады;

- объекты гостиничной инфраструктуры;

- строения и сооружения производственного назначения – цеха, мастерские;

- гаражи, автостоянки и машиноместа.

Какие сложности могут возникнуть при покупке недвижимости в лизинг расскажет это видео:

Для лизинга частными лицами доступны:

- квартиры в многоквартирных домах;

- апартаменты;

- частные дома (без земельных участков);

- гаражные блоки и машиноместа.

Касательно лизинга частной жилой недвижимости есть ограничение по земле. Участок, на котором расположено строение, придется выкупать по традиционной схеме или оформлять в субаренду, иначе возникнут проблемы с переходом прав собственности на постройку.

Субъекты лизинга

Договора финансовой аренды относятся к трехсторонним сделкам. Финансовая аренда затрагивает интересы следующих сторон:

Лизингодатель – приобретает за счет собственных или привлеченных финансов недвижимость с целью осуществления лизингового договора: сдачи в долгосрочную аренду (временное владение/пользование) лизингополучателю предмета сделки за установленную плату на оговоренных условиях с возможностью выкупа объекта или без такового.

Лизингополучатель – физическое/юридическое лицо, обязующееся принять от лизингодателя объект недвижимости во временное владение за установленную плату.

Продавец – физическое/юридическое лицо, обязанное продать по договору купли/продажи лизингодателю в установленное время предмет предполагаемой аренды. В соответствие со статьей 4 ФЗ 164 продавец может выступать одновременно в роли лизингополучателя. В таком случае речь идет о так называемом «возвратном» лизинге недвижимости.

Что такое лизинг – определение и сущность процесса

Лизинг – аренда чего-либо с возможностью последующего выкупа объекта. При этом из его цены вычитаются платежи, внесенные во время аренды. Получается, что выплаты за пользование оборудованием или транспортным средством идут в счет его стоимости, а конечная цена продажи снижается.

Немного разобравшись с теорией, двигаемся дальше.

Субъекты и объекты лизинговых отношений

Раскрывая более подробно понятие “лизинга”, нельзя избежать базовых определений

Объясняя, что такое лизинг, важно раскрыть понятия объекта и субъекта данного процесса

В качестве субъекта лизинга выступают:

- Тот, кто получает право использования определенного имущества на условиях лизингового соглашения – лизингополучатель. Это может быть в одинаковой мере как юридическое, так и физическое лицо;

- Тот, кто дает в аренду имущество – лизингодатель (юридическое или физическое лицо);

- Лицо или компания, осуществляющая страхование имущества, переданного на условиях лизинга;

- Поставщик имущества. Это либо производитель, либо продавец, который является собственником имущества, передаваемого в лизинг.

Поскольку лизинг – это аренда, то в качестве лизингодателя может выступать любое лицо, которое владеет передаваемым в аренду имуществом.

Лизингополучатели и лизингодатели – это неотъемлемые участники лизингового договора. Они представляют собой его главные стороны. А вот страхование объекта лизинга вовсе не обязательно. Это остается на усмотрение участников сделки.

Объектом лизингового кредита выступают любые предметы непотребляемого имущества. Исключением являются природные объекты и участки земли, свободные сделки с которыми запрещены или ограничены законодательно. В остальном же, предметом лизинга могут быть:

- Здания и сооружения;

- Оборудование и линии производства;

- Малые, средние, крупные предприятия;

- Транспорт общего или спец. назначения;

- Другое имущество, в котором лизингополучатель заинтересован.

В чем заключается экономический смысл лизинга?

Продолжая раскрывать понятие лизинга (просто и понятно), уделим внимание его финансовой сути. В данном случае, заключая соглашение на владение тем или иным объектом, можно получить значительные финансовые выгоды по сравнению с его приобретением в кредит

Оставшуюся часть цены можно выплачивать постепенно – в соответствии с условиями, установленными лизинговым соглашением. В зависимости от выбранного лизингодателя, условия могут сильно различаться. Так что следует не полениться и потратить немного времени на изучение всех пунктов лизингового договора, рассмотреть иные предложения. К примеру, платежи могут вноситься с учетом сферы и специфики предпринимательской деятельности лизингополучателя.

Преимущество лизинга в том, что имущество, полученное в результате лизингового договора, налогом не облагается. Налоговые обязательства накладываются на объект лизингового договора лишь в том случае, если тот был приобретен в полноценное владение уже на правах собственности бывшего лизингополучателя.

Заключение лизингового договора в сравнении с полноценным приобретением имущества имеет следующие плюсы:

- Лизингополучатель может не тратить значительную сумму сразу (как это происходит при традиционной покупке объекта);

- При этом использовать имущество по своему усмотрению;

- Есть возможность выбирать самые разные варианты лизинговых сделок, подбирая наиболее оптимальные условия;

- Отсутствие налогового обложения объекта лизинга;

- Впоследствии имущество можно выкупить полностью.

Лизинговая деятельность – это удел предпринимателей и частных лиц. Начиная с 2011 года, стало возможным получить во временное пользование объекты лизинга и для потребительских целей. В странах Европы и в США потребительский лизинг уже давно является вполне распространенной практикой.

Ключевые отличия лизинга

Многие люди ошибочно путают такую форму кредитования с банковским кредитом, а чаще всего с обычной арендой. Однако это далеко не так. Между этими понятиями есть ряд принципиальных различий.

От кредита

Основные отличия долгосрочной финансовой аренды от кредита, оформленного в банке, заключаются в следующем:

- В первом случае объектом кредитования может выступать только имущество (автомобиль, оборудование и т. д.). Кредит же предполагает выдачу денежных средств.

- Более легкая процедура оформления, которая производится в течение короткого промежутка времени (заявка может быть одобрена спустя 1-3 дня после обращения).

- На протяжении всего срока использования право собственности принадлежит организации, предоставившей актив в финансовую аренду.

- Не нужно предоставлять заимодателю какой-либо залог.

- Оформить лизинг можно без идеальной кредитной истории.

- Меньший размер первоначального взноса.

Достоинства и недостатки лизингового договора

Преимущества для юридического лица

Основной довод предприятий в пользу лизинговых схем — оптимизированное налогообложение:

- снимаются обременительные платежи налога на имущество, поскольку формально объект предприятию не принадлежит и на баланс не ставится. Более того, когда через десяток лет лизингодержатель поставит приобретение на баланс, владение окажется практически полностью изношенным в силу троекратно увеличенных по договору лизинга амортизационных свойств недвижимости;

- платежи по договору лизинга проводятся как расходная часть, что позволяет «законспирировать» прибыль, логично и законно снизив налоги.

- существуют схемы возврата НДС.

Лизинговое приобретение коммерческих объектов для предприятия выгоднее, чем традиционные способы купли/продажи в рассрочку, ипотеки. В силу столь привлекательных моментов лизинг недвижимости применяется значительно чаще юридическими лицами, нежели гражданами.

Аспекты лизинга недвижимости.

Чем интересен лизинг для граждан

Требования лизинговой компании к будущему арендатору мягче, нежели банковское «3-D сканирование» заемщика: не нужно собирать массу справок в подтверждение платежеспособности, искать поручителей и созаемщиков.

Поэтому для обычных граждан лизинг интересен в ситуациях, когда взять ипотеку или жилищный кредит нереально:

- нет официального источника дохода или вознаграждение носит «плавающий» характер;

- кредитная история далека от идеала.

Есть и другие преимущества лизинговых программ для граждан:

- отсутствуют регистрационные платежи;

- ежемесячный платеж по лизингу сопоставим со среднерыночной арендной платой за недвижимость подобного класса;

- авансовый платеж может оказаться ниже, чем при оформлении ипотеки: существуют лизинговые программы, когда эта сумма составляет менее 10%;

- график внесения арендной платы устанавливается в зависимости от возможностей плательщика, процент фиксирован, в ходе реализации лизинга возможны корректировки по взаимному согласованию;

- поскольку квартира находится в собственности лизингодателя, обладатель арендного жилья освобождается от уплаты имущественного налога.

Если договором предусмотрен переход права, по завершению аренды объект становится собственностью арендатора на оговоренных заранее условиях (указываются в договоре). Также лизингополучатель может предусмотреть возможность пролонгации соглашения после окончания срока аренды.

Недостатки лизинга как способа приобретения недвижимости

Главный недостаток лизинга недвижимости – статус предмета сделки:

- находится в аренде лизингополучателя и не принадлежит ему на правах собственности;

- юридически объектом полноправно обладает лизинговая компания, что значительно упрощает изъятие недвижимости у арендатора;

- в отличие от ипотеки для столь радикальных мер не понадобятся судебные решения, а также значительные просрочки плательщика.

Так что, заключая лизинговое соглашение, стоит детально изучить правовые последствия предлагаемых ЛК условий, дабы не потерять квартиру и деньги.

Приобрести в лизинг можно только зарегистрированную недвижимость, поэтому на рынке долевого участия применить ФЗ 164 не получится.

Условия лизинговых программ существенно различаются в зависимости от компании: подыскать организацию с действительно выгодными и, самое главное, прозрачными условиями не просто. Сейчас многие ЛК являются дочерними структурами крупных банков.

К примеру, ВТБ24 –Лизинг или Сбербанк-Лизинг. Банки не горят желанием платить налоги на имущество. Поэтому фискальные платежи имущественных налогов обязательно «попадут» в расчет арендных сумм. В целом на законодательном уровне схема применения лизинга в недвижимости прописана крайне расплывчато, в отличие от той же ипотеки.

Кроме того, с появлением льготных ипотечных продуктов с господдержкой лизинговые процентные ставки выглядят слабо: до 18% по аренде против 11 пунктов годовых по ипотеке. И это главная причина небольшой популярности лизинговой схемы приобретения жилья.

Налоги

Привлекательность лизинга с точки зрения налогообложения становится основным фактором, благодаря которому компании прибегают к такому способу обновления производственных активов.

Иногда это преподносится, как одна из лучших схем оптимизации налоговой нагрузки. Но, как показывает практика, лучше все же внимательно изучить все экономические аспекты, чтобы финансовый результат не стал неприятным сюрпризом. Ряд особенностей налогообложения в лизинге становится решающим фактором, при выборе такого способа развития компании или получения желанной вещи.

Имущественный налог

Подавляющее большинство лизинговых компаний учитывают

имущество, сдаваемое в аренду на собственном балансе. Это автоматически

освобождает лизингополучателя от уплаты имущественного налога… но только в

правовом поле. По факту, компания собственник включает налоговые выплаты в

ежемесячные платежи и компания арендатор имеет все «шансы» платить по двойному

тарифу – и за себя, и за лизингодателя.

Налоговый Кодекс (НК) определяет, что на предметы лизинга можно рассчитывать амортизацию в ускоренном темпе, с увеличенным коэффициентом (до 3). При этом начисление происходит как в лизинговой компании, так и у арендатора (регулируется договором). Этот факт также влияет на выгодный расчет налога. Опять же, если имущество имеет все признаки основных активов, при помощи которых собственно и производится продукция, то оно попадает под бдительный надзор ФНС, и сильно сэкономить не получится.

Налог на прибыль

Доход лизинговой компании облагается соответствующим налогом. Базой для исчисления становятся ежемесячные взносы арендатора, при этом НДС не учитывается. Иными словами это общепринятое определение прибыли – доход минус расход. Другие виды производства и реализации, которые влекут за собой расходы, также влияют на величину налога. Для лизингополучателя это значит одно – чем выше прибыль компании собственника имущества, тем больше ежемесячный платеж за аренду.

Поэтому к выбору лизингодателя стоит подойти ответственно. По крайней мере, изучить механизм работы с клиентами, и в частности компенсационные выплаты по налогам.

Часто задаваемые вопросы по лизингу

Что значит покупка в лизинг?

Это означает оформление того или иного актива в долгосрочную аренду с постепенным погашением суммы долга согласно установленному графику платежей. При этом по окончании срока действия лизингового договора получатель актива может вернуть его обратно лизингодателю или оформить в собственность, выплатив его остаточную стоимость.

В чем выгода лизинга?

Выгоды, которые несет в себе лизинг отличаются в зависимости от правового статуса заемщика.

Для юридических лиц главные преимущества заключаются в оптимизации налогообложения, возможности «безболезненно» и своевременно обновлять производственную инфраструктуру, покрывать дефицит оборотных средств путем оформления возвратного лизинга.

Для физических лиц основная выгодна заключается в простоте оформления и доступности такого варианта (даже для граждан, у которых отсутствует кредитная история), выборе более удобного графика погашения долга, возможности регулярно обновлять объект финансовой аренды (касается лизинга авто, когда лицо по истечении срока договора получатель возвращает старую машину и взамен может взять более новую модель).

Какие документы нужны для лизинга?

Пакет бумаг, необходимых для заключения лизинговой сделки, отличается в зависимости от категории, к которой относится заявитель.

Так, физические лица должны представить:

- заявление;

- удостоверение личности;

- водительские права и т. д.

Юридические лица должны будут представить более широкий список документов, куда входит:

- заявление;

- устав предприятия;

- приказ о назначении руководителя компании;

- финансовая отчетность за последний отчетный период;

- свидетельство о регистрации;

- справка из банка об оборотах по расчетному счету и т. д.

С точным списком необходимых бумаг можно будет ознакомиться при обращении в конкретную лизинговую организацию.

Что такое договор лизинга?

Лизинговый договор является основным документом, регламентирующим взаимоотношения между сторонами такой сделки. В нем прописываются наиболее существенные условия соглашения (права и обязанности, риски, порядок разрешения споров и т. д.). В нем обязательно должны стоять подписи лизингодателя и лизингополучателя.

Что значит удорожание в лизинге?

По общим правилам под удорожанием в лизинге подразумевается разница между стоимостью актива и суммой, прописанной в договоре.

При заключении лизинговой сделки общий показатель удорожания рассчитывается при помощи специальной формулы. При этом выражен он в процентах.

Удорожание в лизинге обычно включает в себя следующие суммы:

- плату за пользование услугами лизингодателя;

- стоимость оформления;

- страхование имущества и др.

Как закрыть лизинг?

Закрытие лизингового договора производится после окончания его срока действия и полной выплаты всей суммы задолженности. Необходимо обратиться к лизингодателю с пакетом соответствующих документов, а также вернуть и сам объект.

При желании лизингополучатель может выкупить переданное ему имущество, уплатив его остаточную стоимость. Кроме того, лизинговый договор также можно закрыть в досрочном порядке.

Что такое сублизинг? Законно ли это?

Под сублизингом подразумевается передача лизингового имущества в аренду другому лицу. При этом в качестве арендодателя выступает лизингополучатель. Оформляется данная процедура договором финансовой субаренды.

Необходимость в подобной сделке, как правило, возникает в том случае, когда получателю больше не нужен объект лизинга или он не может его использовать по определенным причинам (например, прекращение деятельности предприятия).

Как правильно выбрать лизинговую компанию?

Основным критерием, на который следует опираться при выборе являются условия, предлагаемые лизинговой компанией. Однако также рекомендуется проанализировать в целом деятельность лизингодателя, почитать отзывы, посоветоваться с опытными в этой сфере людьми.

В завершение следует отметить, что в целом лизинговая сделка является весьма эффективным инструментом кредитования в сравнении с получением обычного банковского займа. Однако в любом случае прежде чем заключить такую сделку необходимо трезво оценить свои финансовые возможности, а также сопоставить основные преимущества и риски.

Договор лизинга

Чтобы урегулировать детали сотрудничества стороны ФЛ подписывают договор лизинга/финансовой аренды (оба наименования правомочны с точки зрения российского законодательства). Сторонами договора выступают:

- продавец, покупатель (лизингодатель) и пользователь (лизингополучатель);

- собственник (лизингодатель) и пользователь.

Количество сторон определяется формой ФЛ, а также зависит от того, приобретает ли собственник новое оборудование или сдаёт в пользование собственное. Содержание договора стороны определяют сами. Но такой документ обязательно должен содержать наименование сторон с их реквизитами, права и обязанности, финансовые условия соглашения (кто, кому и в какие сроки платит и каким образом) и управление сделкой.

Участники соглашения

Участниками таких соглашений обычно являются юридические лица (ООО) и предприниматели (ИП). В качестве продавца, по 164-ФЗ, вправе выступить физическое лицо. Подробнее субъекты соглашения описаны в 4 статье упомянутого закона. Все участники сделки могут быть как резидентами, так и нерезидентами РФ.

Объектами лизинга может быть оборудование, транспорт и любые другие средства производства

Объектами лизинга может быть оборудование, транспорт и любые другие средства производства

Цели

Таким образом, классический ФЛ — это трёхсторонняя сделка, в которой участвуют продавец, покупатель (собственник имущества, лизингодатель) и пользователь (лизингополучатель). У каждого свои интересы:

- продавец — продать свою продукцию или собственность;

- покупатель — заработать на сдаче имущества в аренду или получить прибыль от лизинговых платежей;

- пользователь — получить необходимое оборудование на условиях аренды, не брать кредит на его покупку, обновить средства производства без капитальных вложений.

Объекты лизинга

Объектом ФЛ является материальная собственность:

- здания и капитальные строения, любая недвижимость;

- техника, станки, производственные линии;

- предприятия;

- транспорт.

Фактически, объектом сделки может стать любое движимое и недвижимое имущество, если его можно охарактеризовать как непотребляемое (например, сырьё, продукты питания не могут приобретаться на таких условиях).

Этапы сделки

Наиболее распространённый вариант подписания договора финансовой аренды начинается с того, что потенциальный лизингополучатель осознаёт необходимость конкретного средства производства, но не может купить его самостоятельно. Он обращается к потенциальному покупателю и договаривается с ним о лизинге, а также выбирает поставщика.

Далее стороны уточняют возможность лизинга и договариваются с поставщиком. Если продавец согласен продать товар таким образом (фактически всегда), заключается договор. Продавец получает деньги, лизингополучатель пользуется необходимым средством производства, а покупатель зарабатывает на лизинговых платежах с процентами.

Что такое финансовый лизинг

Весьма перспективным способом заработать или развивать собственный бизнес выступает финансовый лизинг. Это лизинг, при котором средства производства приобретаются с целью временно передать его другой стороне. Что это такое простыми словами? Смысл несложен: покупатель оборудования или другого средства производства не планирует использовать его сам, а хочет заработать на сдаче его в аренду. Например, предприниматель покупает офисное помещение, но не будет размещать в нём свой офис, а сдаст в аренду другому бизнесмену. С точки зрения закона такая деятельность совершенно правомерна, при условии, что стороны соглашения соблюдают определённые нормы.

При финансовом лизинге (ФЛ) пользование чужой собственностью предполагается на долгий срок, от 1 года и выше. Это противопоставляет ФЛ операционному (оперативному) лизингу, когда получатель использует арендованную собственность короткий период времени. Операционный лизинг и финансовый лизинг в целом очень похожи между собой, их отличия не очевидны, но понятие «операционного» в современном российском законодательстве отсутствует.

В финансовом лизинге могут участвовать 2 или 3 стороны

Признаки

Узнать финансовую аренду можно по характерным особенностям:

- Лизингодатель приобретает имущество не для личного использования, а целенаправленно для аренды.

- Получатель имеет право сам выбирать продавца и средство производства в соответствии с целями своего бизнеса.

- Продавец уведомлён, что объект покупают для лизинга, поэтому поставляет его напрямую получателю (не покупателю).

- Если у пользователя возникли проблемы с использованием арендованного оборудования, все претензии он предъявляет напрямую продавцу.

- За порчу имущества ответственность несёт получатель.

Правовое регулирование

Деятельность такого рода в России регулируется несколькими нормативными актами. Главный из них — ФЗ-164 «О финансовой аренде (лизинге)» (последняя редакция вышла в 2003 году и доступна онлайн). Здесь раскрыты основные понятия, правовые основы применения этого инструмента, полномочия и обязанности сторон и даже поддержка государства.

На государственной поддержке остановимся немного подробнее. Несколько десятилетий назад в нашей стране действовал указ президента «О развитии финансового лизинга в инвестиционной деятельности» и аналогичное постановление правительства. Они вышли в 1994 и 1995 годах, сейчас уже утратили силу. Их заменил упомянутый выше финансовый закон. Сейчас другой акт является источником инвестиционного права — «Об инвестиционной деятельности» №39-ФЗ.

Международный документ «Конвенция УНИДРУА о международном финансовом лизинге 1988 г» действует в РФ с 1999 года. В ней 25 статей, которые устанавливают для всех присоединившихся стран правила оформления и применения ФЛ.

Разновидности

Из всего вышесказанного уже довольно очевидно, что финансовая аренда — чрезвычайно многогранный инструмент. Есть несколько видов:

- Классический. Это трёхстороннее соглашение между продавцом, покупателем и получателем. Покупатель приобретает необходимое получателю оборудование (по его заявке у желаемого продавца), а затем возмещает расходы засчёт платежей от получателя.

- Возвратный. Это вид сделки, в которой не участвует продавец. Подходит для ситуаций, когда собственник имущества хочет заработать на сдаче его в аренду. Предполагается, что получатель вернёт оборудование через определённый срок.

- Леверидж. Самая сложная форма финансовой аренды. Лизингополучатель привлекает одновременно несколько источников финансирования, то есть нескольких продавцов. Подходит для дорогих проектов, где требуется много техники, недвижимости и другого имущества, а получить их из одного источника невозможно.

Схема финансового лизинга с участием страховой компании

Виды лизинга

Финансовый лизинг – это соглашение, по которому лизингодатель приобретает имущество у продавца (производителя) и передает его во временное владение субъекту хозяйствования или физическому лицу.

Чаще всего сам получатель лизинга находит нужное ему оборудование и договаривается с лизингодателем. Последний получает первоначальный взнос, а остальной платеж и проценты закладываются в прибыль лизингополучателя. Такая сделка выгодна предпринимателям, которые хотят организовать бизнес с нуля, знают, как это сделать, но не имеют финансовых средств на покупку технологического оборудования.

Лизинг авто – это приобретение во владение с рассрочкой платежа транспортных средств юридическими и физическими лицами. Он носит распространенный характер. Процедура оформления занимает 1 – 2 дня.

В том случае, если транспортное средство остается на балансе лизингодателя, регистрация, техническое обслуживание входят в его компетенцию. Юридические лица освобождены от уплаты налога на транспорт. Физические лица могут включить его оплату в лизинговый платеж. После расчета автомобиль можно вернуть лизингодателю, обменять на новую модель или продать на вторичном рынке.

В последние годы появилась разновидность автолизинга – индивидуальный лизинг для ИП. Он применяется предпринимателями для приобретения в аренду дорогостоящих транспортных средств и спецтехники (грузовых автомобилей, бульдозеров и др.). Лизинговая сделка в данном случае выгодна лизингополучателю, так как снимаются проблемы технического обслуживания, снижается налоговая нагрузка, технику можно выкупить по остаточной стоимости.

Лизинг персонала – это предоставление персонала нанимателю на определенный период для оказания некоторых услуг:

- узких специалистов;

- бухгалтерское сопровождение;

- юридические услуги;

- замена штатного сотрудника на время отпуска и др.

Схема лизинга оборудования

Занимаются подбором сотрудников и организацией передачи их в лизинг кадровые агентства. Они заключают финансовый договор с нанимателем, платят персоналу зарплату, обеспечивают социальные гарантии. Данная сделка выгодна тем структурам, где объем услуг небольшой и брать в штат сотрудника не имеет смысла.

Лизинг оборудования – это покупка технологического оборудования субъектом хозяйствования в долговременную рассрочку с последующим приобретением в собственность. Подобные лизинговые операции позволяют производителям своевременно обновлять устаревшие производственные линии и механизмы. Причем выгоднее брать в лизинг оборудование с длительным сроком износа, чтобы работать на нем и после окончания платежа.

Оперативный лизинг или, другими словами, операционный связан с учетом сроков амортизации или необходимостью профессионального обслуживания оборудования.

Он выгоден для краткосрочных проектов в отношении быстро устаревающих или же технически сложных механизмов. В данном случае сроки эксплуатации короче амортизационных, что свидетельствует о том, что лизингодатель планирует и далее сдавать материальные ценности в аренду, сам занимается техническим обслуживанием оборудования. После окончания договора механизмы возвращаются компании или обмениваются на новые без выкупа старых. Это способствует быстрейшему обновлению производственных фондов и позволяет получателю имущества использовать его на подрядных работах в короткие сроки.

При возвратном (обратном) виде соглашения лизингополучатель продает имущество лизингодателю, чтобы потом взять его снова на тех же условиях в рассрочку. Это сделка взаимовыгодная. Получатель (продавец) получает денежные средства за товар, ему уменьшается налоговая нагрузка и он продолжает использовать производственное оборудование. Лизингодатель имеет комиссионные начисления. Практически собственник меняется только по документам.

Договор подписывается всеми сторонами сделки

В случае приобретения импортного технологического оборудования в аренду с последующим выкупом либо сдача его иностранному резиденту на определенных условиях финансовые операции осуществляются по правилам международного лизинга. Такие договоры выгодны обеим сторонам, способствуют развитию экспорта, привлечению в страну иностранных инвестиций.