Сравнительный перечень старых и новых кодов операций по ндс

Содержание:

- Коды видов операций по НДС

- Дополнительные шифры — 2021

- Корректировочный счет-фактура на уменьшение

- Кому положены льготы по НДС

- Возврат товаров продавцу

- Код налогового периода в декларации по УСН 2020

- Что означает код 03?

- Поле 107 «Налоговый период» в платежном поручении 2020–2021 годов

- Что нужно знать ↑

- Что собой представляет код вида валютной операции

Коды видов операций по НДС

Коды видов операций по НДС, утвержденные Приказом ФНС от 14.03.2016 N ММВ-7-3/136@.

Применяются с 01.07.2016.

| Наименование вида операции | Код вида операции | Комментарии |

| Отгрузка или приобретение товаров, работ, услуг, прав, в т.ч. операции, облагаемые по ставке 0 %, отгрузка или приобретение по договору комиссии (агентскому), возврат товаров покупателем и получение их продавцом, составление или получение единого корректировочного СФ (за исключением операций по кодам 06, 10, 13, 14, 15, 16, 27) | 01 | |

| Авансы, полученные или переданные, авансы, полученные или переданные по договору комиссии (агентскому), за исключением операций по кодам 06, 28 | 02 | |

| Операции, совершаемые налоговыми агентами по ст. 161 НК РФ, в том числе и налоговыми агентами-посредниками, за исключением операций (п. 4 и п. 5 ст. 161 НК РФ) | 06 | |

| Отгрузка или получение товаров, работ, услуг, прав на безвозмездной основе | 10 | |

| Проведение подрядными организациями капитального строительства, модернизации (реконструкции) объектов недвижимости; приобретение и передача таких работ инвесторами; передача или приобретение указанными лицами объектов капитального строительства, оборудования, материалов в рамках исполнения договоров по капитальному строительству | 13 | |

| Передача имущественных прав, перечисленных в пп. 1-4 ст. 155 НК РФ | 14 | |

| Составление или получение счета-фактуры комиссионером или агентом, при реализации или приобретении одновременно собственных и комиссионных товаров | 15 | |

| Получение продавцом товаров, возвращенных покупателем — НЕплательщиком НДС, а так же отказ от товаров компаниями или предпринимателям, которые не платят НДС (абз. 2 п. 5 ст. 171 НК РФ), кроме операций, перечисленных по коду 17. | 16 | |

| Получение продавцом товаров, возвращенных покупателем — физическим лицом, а также отказ от товаров (работ, услуг) (абз. 2 п. 5 ст. 171 НК РФ) | 17 | |

| Составление или получение корректировочного счета-фактуры в связи с изменением стоимости отгруженных товаров (работ, услуг), прав в сторону уменьшения | 18 | |

| Ввоз товаров на территорию РФ из ЕврАзЭС | 19 | |

| Ввоз товаров на территорию РФ в таможенных процедурах | 20 | |

| Операции по восстановлению сумм налога, указанные в п. 8 ст. 145, п. 3 ст. 170, (за исключением пп. 1 и пп. 4 п. 3 ст. 170, перенесенных на код «01»), а так же при операциях, облагаемых 0%) | 21 | |

| Операции по возврату авансов, полученных от покупателей, и зачету авансов в счет отгрузки товаров (работ, услуг) | 22 | |

| Приобретение услуг, оформленных БСО при командировках и представительских расходах | 23 | |

| Регистрация счетов-фактур в книге покупок, в случае подтверждения ставки 0% после 180 кал.дней, если ранее по СФ был исчислен НДС и включен в книгу продаж при не подтверждении ставки 0% (абз. 2 п. 9 ст. 165 НК РФ, п. 10 ст. 171 НК РФ) | 24 | |

| Регистрация счетов-фактур в книге покупок в отношении сумм налога, ранее восстановленных при совершении операций, облагаемых по ставке 0%; при получении изготовителем оплаты или аванса по предстоящим поставкам товаров с длительным циклом производства (п. 7 ст. 172 НК РФ) | 25 | |

| Составление документов, содержащих суммарные (сводные) данные по операциям в течение месяца (квартала) при реализации ТРУ, прав лицам, не являющихся плательщиками НДС, при получении от них авансов в счет будущих поставок, при изменении стоимости отгруженных товаров (п. 6, 10 ст. 172 НК РФ) | 26 | |

| Составление и получение сводного счета-фактуры по посредническим сделкам, операциям транспортной экспедиции и при выполнении функции застройщиков (п. 3.1 ст. 169 НК РФ) | 27 | |

| Составление и получение сводного счета-фактуры при получении авансов по посредническим сделкам, операциям транспортной экспедиции и при выполнении функции застройщиков (п. 3.1 ст. 169 НК РФ) | 28 | |

| Корректировка реализации товаров (работ, услуг), передачи имущественных прав, предприятия в целом как имущественного комплекса на основании п. 6 ст. 105.3 НК РФ | 29 | |

| Отгрузка товаров, в отношении которых при таможенном декларировании был исчислен НДС в соответствии с | 30 | |

| Операция по уплате сумм НДС, исчисленных при таможенном декларировании товаров в случаях, предусмотренных | 31 | |

| Принятие к вычету таможенного НДС после 180 дней с импорта при завершении действия таможенной процедуры свободной таможенной зоны на территории ОЭЗ в Калининградской области (п. 14 ст. 171 НК РФ) | 32 |

Дополнительные шифры — 2021

Несколько новых кодов, предназначаемых для учетных регистров, возникли в письме ФНС России от 16.01.2018 № СД-4-3/480@. В нем приведены такие шифры:

- для журнала учета счетов-фактур:

- 33 — по документам (в т. ч. корректировочным), выставляемым при поступлении от налогового агента предоплаты в счет будущей поставки сырых шкур (лома);

- 34 — по документам (в т. ч. корректировочным), выставляемым (получаемым) комиссионером (агентом) в связи с отгрузкой налоговому агенту сырых шкур (лома);

- для книги покупок, заполняемой налоговым агентом:

- 41 — по вычету как у покупателя суммы НДС, исчисленной при перечислении предоплаты;

- 42 — по вычету как у покупателя суммы НДС, исчисленной при отгрузке товара, а также при корректировке стоимости отгрузки в сторону увеличения;

- 43 — по вычету как у продавца суммы НДС с предоплаты при отгрузке;

- 44 — по вычету как у продавца суммы НДС при корректировке стоимости отгрузки в сторону уменьшения;

- для книги покупок обычного налогоплательщика-продавца:

- для книги продаж обычного налогоплательщика-продавца:

- 33 — по предоплате в счет будущей поставки сырых шкур (лома);

- 34 — по отгрузке сырых шкур (лома), в т. ч. в счет предоплаты, а также при изменении стоимости отгрузки в сторону увеличения;

- для книги продаж, заполняемой налоговым агентом:

- 41 — по НДС с предоплаты как у продавца;

- 42 — по НДС с отгрузки как у продавца, а также при корректировке стоимости отгрузки в сторону увеличения;

- 43 — по НДС, восстанавливаемому как у покупателя при перечислении им предоплаты;

- 44 — по НДС, восстанавливаемому как у покупателя при корректировке стоимости отгрузки в сторону уменьшения.

Письмо содержит оговорки о том, что приведенные в нем коды являются рекомендуемыми и применяются до внесения изменений в соответствующий базовый регистр.

Кроме этого письмом ФНС России от 16.01.2018 № СД-4-3/532@ дополнительно введены коды 37-40 — для операций, предусмотренных п. 7 ст. 164 НК РФ.

Корректировочный счет-фактура на уменьшение

Составление или получение корректировочного счета-фактуры на уменьшение связано с изменением исходного счета-фактуры. Какие записи о счетах-фактурах должна сделать каждая сторона?

Сторона покупателя:

- Покупатель отражает приобретение товара в книге покупок, внося записи о полученном счете-фактуре с КВО 01 в книгу покупок.

- Получив корректировочный счет-фактуру, который уменьшает сумму зарегистрированного ранее счета-фактуры, покупатель вносит запись о корректировочном счете-фактуре с КВО 18 в книгу продаж. При этом он указывает:

- в поле «Номер и дата счета-фактуры продавца» — данные исходного счета-фактуры;

- в поле «Номер и дата корректировочного счета-фактуры продавца» — реквизиты корректировочного счета-фактуры;

- в полях «Наименование покупателя», «ИНН/КПП покупателя» — собственные реквизиты;

- в полях «Стоимость продаж по счету-фактуре, разница стоимости по корректировочному счету-фактуре (включая НДС), в валюте счета-фактуры», «Стоимость продаж, облагаемых налогом по счету-фактуре, разница стоимости по корректировочному счету-фактуре (без НДС) в рублях и копейках по ставке», «Сумма НДС по счету-фактуре, разница суммы НДС по корректировочному счет-фактуре, в рублях и копейках, по ставке» — соответствующие суммы, на которые были уменьшены аналогичные суммы исходного счета-фактуры.

Сторона продавца:

- Продавец отражает реализацию товара, внося в книгу продаж запись о счете-фактуре с КВО 01.

- Если необходимо уменьшить сумму по зарегистрированному ранее счету-фактуре на реализацию, продавец создает на его основании корректировочный счет-фактуру с КВО 18 и вносит запись о нем в книгу покупок. При этом нужно указать:

- в поле «Номер и дата счета-фактуры продавца» — данные исходного счета-фактуры;

- в поле «Номер и дата корректировочного счета-фактуры продавца» — реквизиты корректировочного счета-фактуры;

- в полях «Наименование продавца», «ИНН/КПП продавца» — собственные реквизиты;

- в полях «Стоимость покупок по счету-фактуре, разница стоимости по корректировочному счету-фактуре (включая НДС), в валюте счета-фактуры», «Сумма НДС по счету-фактуре, разница суммы НДС по корректировочному счету-фактуре, принимаемая к вычету, в рублях и копейках» — соответствующие суммы, на которые были уменьшены аналогичные суммы исходного счета-фактуры.

А в ваших книгах и журналах точно все правильно? Загрузите данные по счетам-фактурам в Контур.НДС+. Сервис покажет:

- ошибки в реквизитах контрагентов;

- разногласия в суммах счетов-фактур;

- нарушения контрольных соотношений;

- некорректное применение кодов вида операции.

Узнать больше

Кому положены льготы по НДС

Коды льгот по НДС относятся к бюджетной классификации налогов, сборов и неналоговых платежей, оплачиваемых в бюджет. Они представляют собой комбинацию из семи цифр. Каждая разновидность налоговой льготы имеет свой код. Приведём в пример несколько кодов налоговых льгот по НДС.

- Почтовая продукция (почтовые открытки, конверты, марки, за исключением экземпляров, имеющих филателистическую ценность).

- Медицинские товары, представленные в перечне Правительства РФ. Он включает в себя продукцию протезно-ортопедического свойства и сырьё для их производства; товары, предназначенные для профилактических мер или используемые для реабилитации людей с ограниченными возможностями; любую разновидность корректирующей оптики (линзы, очки, оправы).

- Монеты, изготовленные из любого драгметалла, которые относятся к официальным средствам расчёта в РФ или за рубежом, кроме экземпляров, представляющих нумизматическую ценность.

- Изделия народных промыслов, представляющих художественную ценность, кроме тех, что попадают под категорию акцизных товаров.

- Услуги техобслуживания и ремонта приборов бытового назначения и медицинских аппаратов, включая запчасти и иные расходные материалы, требуемые для восстановления работоспособности, в период действия гарантии без дополнительной оплаты.

- Все виды ремонтно-восстановительных, научно-изыскательных и археологическо-полевых работ, нацеленных на сохранение исторических памятников и зданий, принадлежащих организациям религиозной направленности.

- Совокупность научных, исследовательских, опытных, технологических и конструкторских работ, производимых на бюджетные средства, в том числе направленные на создание новых видов продукции/технологий.

- Драгметаллы, в том числе руду, лом, отходы производства. Драгоценные камни, включая необработанные алмазы.

- Продукты, производимые столовыми медучреждений, школ, детсадов или организациями общественного питания, которые реализуют свою продукцию в таких учреждениях.

- Услуги медицинских учреждений, кроме организаций, занимающихся предоставлением услуг в санитарно-эпидемиологической области, косметологии и ветеринарии.

- Перевозка граждан морским, речным, железнодорожным автомобильным транспортом в приделах городского и пригородного сообщения, исключая услуги такси, в том числе маршруток, при условии осуществления деятельности по действующим тарифам, включая все предусмотренные льготы.

- Работы и/или услуги в сфере борьбы с лесными пожарами.

- Услуги обслуживания и аэронавигации судов воздушного сообщения, оказываемые в пределах аэропортов России.

- Все виду работ/услуг, включая освидетельствование и классифицирование, по обслуживанию судов морского, речного и смешанного типов на стоянках в порту или во время лоцманской проводки.

- Продажа абонементных и входных билетов организациями, которые осуществляют свою деятельность в сфере услуг физкультуры и спорта, а так же аренду спортплощадок для проведения профильных мероприятий.

- Предоставление жилых площадей в пользование и их продажа вне зависимости от формы собственности и разделения на доли , включая передачу долей при продаже квартир в многоквартирных домах.

- Реализация изобретений, технологических моделей, баз данных, программных продуктов, микросхем и иных интеллектуальных товаров и ноу-хау.

- Реализация металлического лома любой разновидности.

- Передача товаров/услуг в целях последующей рекламы, стоимостью не более 100 руб.

Возврат товаров продавцу

Продавец получает товары, возвращенные покупателем — неплательщиком НДС:

- Вносит в книгу продаж запись о выданном счете-фактуре с КВО 01.

- При возврате товара от покупателя, который не является плательщиком НДС, продавец вносит запись в книгу покупок с КВО 16. В полях «Наименование продавца», «ИНН/КПП продавца» он указывает собственные реквизиты.

Продавец получает товар, возвращенный покупателем-физлицом, который оплатил покупку наличным расчетом:

- Вносит в книгу продаж запись о выданном счете-фактуре с КВО 01.

- При возврате товара физическим лицом продавец вносит запись в книгу покупок с КВО 17, указывая при этом в полях «Наименование продавца», «ИНН/КПП продавца» собственные реквизиты.

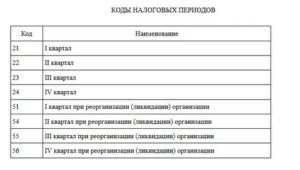

Код налогового периода в декларации по УСН 2020

]]>]]>

Декларацию по УСН плательщики единого налога представляют один раз в году. Согласно ст. 346.19 НК РФ налоговым периодом считается год. Однако, код налогового периода в декларации по УСН может меняться. Чтобы в 2020 году не ошибиться при заполнении отчета, необходимо выбрать числовую комбинацию из перечня, утвержденного действующим нормативным документом.

Код периода: что он обозначает

Код периода в декларации по УСН тесно связан с причиной подачи данной отчетности. При неправильно заполненном поле «Налоговый период (код)» налоговые инспекторы запросят пояснения. Ниже перечислим действующие значения кодов и расшифруем их.

Код 34

В декларации по УСН в поле «Налоговый период» код 34 ставит большинство налогоплательщиков. Код 34, обозначающий календарный год, могут применять и юрлица, и предприниматели.

Его указывают, если компания/ИП в течение всего года (или с момента госрегистрации, происшедшей в отчетном году) применяли «упрощенку» и продолжают применять спецрежим далее.

То есть, в тех случаях, когда в периоде, за который плательщик отчитывается, не произошла утрата права на УСН.

Код 50

Код 50 в декларации по УСН используют реорганизующиеся, ликвидирующиеся юридические лица и предприниматели, подавшие заявление о закрытии.

Организации-правопреемники одновременно с кодом 50 указывают на титульном листе следующую информацию (п. 2.6 Порядка):

- в верхней части отчета указываются ИНН, КПП правопреемника, а в поле «ИНН/КПП реорганизованной организации» и «Налогоплательщик» — данные фирмы, применявшей УСН до момента реорганизации;

- по месту учета ставится код «215»;

- в обязательном порядке вписывается код «Форма ликвидации, реорганизации» из приложения № 3 к Порядку заполнения, показывающий, каким образом была преобразована компания (слияние, разделение и т.д.).

Фактически, код 50 показывает, что отчет сдается последний раз по одной из следующих причин:

- компания, ИП полностью прекращает свою деятельность и снимается с учета в ИФНС;

- фирма реорганизуется, далее отчетность будет представлять правопреемник.

Для уточненных деклараций за этот период применяются такие же правила. Образец заполнения декларации УСН при закрытии ИП вы найдете здесь.

Код 95

Указанная кодировка применяется при смене режима налогообложения. К примеру, в следующих случаях:

- при добровольном отказе от УСН и выборе иного спецрежима или налогообложения по общей системе;

- при потере права на «упрощенку» из-за превышения установленных лимитов (п. 4 ст. 346.13 НК РФ).

Если в форме стоит код «95», то ИФНС проверит, подано ли в установленные сроки уведомление о смене режима:

- при добровольном отказе от УСН — до 15 января года, в котором будет применяться иная система налогообложения (п. 6 ст. 346.13 НК РФ);

- при несоблюдении лимитов и утрате права на УСН — в течение 15 дней со дня окончания квартала, в котором зафиксирована утрата права на «упрощенку» (п. 5 ст. 346.13 НК РФ).

Если в декларации указан код «95», а уведомление при этом не поступило, налоговики запросят пояснения, на основании которых примут решение – было нарушение со стороны налогоплательщика или нет.

Код 96

Налогоплательщики проставляют код 96 в декларации по УСН при прекращении вида деятельности, облагаемого единым «упрощенным» налогом.

Такое возможно, если ранее компания/ИП совмещали упрощенный режим, например, с ЕНВД или с патентной системой, а затем решили прекратить виды бизнеса на УСН и оставили только деятельность, не подпадающую под «упрощенку».

Отчет в этом случае нужно сдать раньше – не позднее 25 числа следующего месяца. При этом в ИФНС в 15-тидневный срок со дня прекращения «упрощенной» деятельности должно быть подано специальное уведомление (п. 8 ст. 346.13 НК).

Что означает код 03?

Код 03 с 2021 года отменен — в приказе ММВ-7-3/ такой код вида операции отсутствует. До 01.07.2016 года этот код использовали для отражения:

- возврата покупателем товаров продавцу;

- получения продавцом возвращенных покупателем товаров.

Вместо исключенного кода 03 в настоящее время используются 3 других кода:

- 01 — товар вернул плательщик НДС;

- 16 — товар возвращен фирмой или ИП, не уплачивающими НДС;

- 17 — товар вернулся от физлица.

Если в книге продаж указать недействующий код 03, это будет считаться ошибкой. Кроме того, могут возникнуть сложности и у налоговиков, и у налогоплательщика (об этом далее).

Поле 107 «Налоговый период» в платежном поручении 2020–2021 годов

Рассмотрим подробно правила заполнения налогового периода в платежном поручении (поле 107 «Налоговый период») в 2020–2021 годах.

Проверьте, правильно ли вы определили налоговый период для вашего случая, с помощью разъяснений экспертов КонсультантПлюс. Получите пробный доступ к К+ бесплатно.

Это поле заполняется при формировании платежных поручений на уплату налогов и взносов:

- Для указания периода, за который производится уплата налога (взноса).

- Для указания конкретной даты платежа — в исключительных случаях, установленных законодательством.

Поле 107 имеет 10 знаков, 8 из них указываются в определенном порядке, а оставшиеся 2 используются для разделения и заполняются точками. 1 и 2 знаками отмечается периодичность уплаты налога (взноса), которая может принимать такие значения:

- месячная (МС);

- квартальная (КВ);

- полугодовая (ПЛ);

- годовая (ГД).

4 и 5 знаки показателя соответствуют номеру выбранного периода:

- для месячных платежей указывается номер месяца отчетного периода — такой номер может принимать значение от 01 до 12 по количеству месяцев в году;

- для квартальных платежей приводится номер квартала — номер принимает значение от 01 до 04 по количеству кварталов;

- для полугодия указывается номер полугодия, он имеет 2 значения: 01 и 02;

- для платежей, осуществляемых один раз в год, проставляются нули.

3 и 6 знаки соответствуют символу «точка» и являются разделительными.

Знаки с 7 по 10 отведены для указания отчетного года. Если в законодательстве определена точная дата уплаты налога, то в поле платежного поручения «Налоговый период» указывается эта дата.

Поле «Налоговый период» может заполняться по платежам не только текущего года, но и прошедших периодов, если налогоплательщик сам обнаружил ошибки в уже сданной отчетности и самостоятельно доплачивает доначисленный налог (взнос). В этом случае в поле 107 должен быть отражен налоговый период, в который были внесены изменения.

Существует ряд ситуаций, при которых в поле «Налоговый период» указывается конкретная дата. Это происходит, когда взаимосвязанное поле 106 «Основание платежа» имеет определенную кодировку. Конкретная дата в таких ситуациях означает для основания платежа:

- ТР — срок уплаты, установленный налоговым органом;

- РС — дата уплаты части рассроченной суммы налога, исходя из существующего графика рассрочки;

- ОТ — дата, когда завершается отсрочка платежа;

- РТ — дата уплаты части реструктурируемой задолженности исходя из существующего графика реструктуризации;

- ПБ — дата окончания процедуры, которая применяется в деле о банкротстве;

- ПР — дата окончания приостановления взыскания;

- ИН — дата уплаты части инвестиционного налогового кредита.

В случае, когда оплата происходит по выявленной в ходе налоговой проверки задолженности или по исполнительному листу, в поле «Налоговый период» указывается нулевое значение.

В случае авансовой уплаты налога в поле 107 указывается тот налоговый период, за который производится оплата.

Ообращаем ваше внимание, что при платежах таможне поле 107 заполняется совсем иначе. Подробные комментарии по заполнению всех полей платежного поручения на уплату налогов привели эксперты КонсультантПлюс

Если у вас нет доступа к К+, получите его бесплатно и переходите к указаниям

Подробные комментарии по заполнению всех полей платежного поручения на уплату налогов привели эксперты КонсультантПлюс. Если у вас нет доступа к К+, получите его бесплатно и переходите к указаниям.

Что нужно знать ↑

В итоге складывается следующая ситуация — сотрудники налоговой службы проверяют книгу покупок, а затем сверяют эти сведения с показателями, прописанными в декларациях НДС.

Определения

При рассмотрении вопроса, касающегося новых кодов операций, облагаемых НДС важно принимать во внимание следующие определения:

| Наименование | Описание |

| Книга покупок | Сводный бухгалтерский журнал, в который заносятся сведения о документах, свидетельствующих о покупке товаров, получении услуг или заказе работ. Вносимые в книгу сведения, касающиеся счетов-фактур ложатся в основу вычетов по НДС |

| Коды видов операций в книге покупок | Сочетания цифр, которые служат определителем для той или иной операции. Так, коды сделок, введенные с 2020 году начинаются с 16 и заканчиваются на 28 (Письмо ФНС N ГД-4-3/, 2019) |

| Журнал счетов-фактур | Сводный журнал, в котором посредники (застройщики и экспедиторы) отражают информацию о полученных и выставленных счетах фактурах. В нем каждая операция также помечается отдельным идентификационным кодом |

| Декларация НДС | Документ, заполняемый плательщиком НДС и ежеквартально не позже 25-го числа месяца, следующего за отчетным кварталом, представляемый в ФНС. На его основании в дальнейшем осуществляется уплата НДС |

Какова их роль

Коды видов операций играют важную роль в налоговом учете: благодаря им упрощается процесс определения тех операций, по которым полагаются вычеты по НДС.

Кроме того важно указать на следующие два аспекта:

| Для налогоплательщиков | Ведение книги покупок на базе устойчивой системы кодов операций помогает в заполнении декларации НДС |

| Для специалистов ФНС | Такая система позволяет проводить регулярную налоговую сверку |

В 2020 году изменения коснулись целого ряда разделов книги покупок, заполняемой плательщиками НДС.

В частности, коррективы коснулись следующих граф:

| 2 | Включает в себя код вида операции, что автоматически исключает необходимость ведения журнала учета счетов-фактур |

| 3 | Предусматривает внесение номера счета-фактуры или таможенной декларации (при импорте) и даты ее составления |

| 7 | Предполагает указание номера платежного документа, на основании которого осуществлялась уплата НДС. Именно на базе представленных в этой графе данных будут осуществляться вычеты из НДС (код 19), возврат аванса (код 22) и командировочных платежей (код 23) |

| 11-12 | Поля для указания ИНН и КПП контрагентов компании, которые осуществляют поставку товаров, работ и услуг |

| 14 | Заполняется только при совершении приобретений продукции за валюту (прописывается код валютной операции) |

| 16 | Включает полную сумму НДС вне зависимости от того, по какой ставке рассчитывался данный налог (если использовалось несколько ставок, то в отведенное поле вписывается только суммарный итоговый результат) |

Это интересно: Как ведется кассовая книга в электронном виде

Законные основания

Новые правила, касающиеся ведения книги покупок в целом и указания кодов видов операций в ней в частности, описываются детально в таких российских нормативно-правовых актах, как:

| Ст. 168 НК РФ | Предприятия, осуществляющие посредническую деятельность (застройщики и экспедиторы) обязаны вести журнал счетов-фактур с указанием в нем не только сути операций, но и их индивидуальных кодов |

| Ст. 174 НК РФ | Все остальные типы компаний (занимающиеся производственной деятельностью) учитывают коды операций на основании счетов-фактур в книге покупок |

| Постановление Правительства РФ № 735 | В принятую классификацию кодов добавлены новые числовые комбинации, которые должны использоваться всеми плательщиками НДС |

| Письмо ФНС N ГД-4-3/ | Книга покупок заполняется в соответствии с новыми правилами. При этом помимо системы основных кодов существует и ряд дополнительных числовых сочетаний, которые должны использоваться, при ее заполнении |

Что собой представляет код вида валютной операции

КВВО – это значение из пять чисел, обозначающее вид сделки. Код выбирается в зависимости от предназначения платежа, содержания бумаг, сопровождающих сделку. Если платежное поручение и код не соответствуют друг другу, платеж отклоняется. Перечень КВВО содержится в Инструкции ЦБ №181-И от 16 августа 2021 года.

Как оформить валютный платеж и какие документы представить в банк?

Где указывать код? Если это поручение на операцию в рублях, нужно поставить его перед текстом о назначении платежа. В других банковских бумагах КВВО указывается в строке, специально отведенной под это. Код – это и буквенные, и цифровые значения. Между буквами и числами не нужно ставить пробелы или другие символы.

КВВО состоит из двух частей. Первая обозначает класс сделки, вторая – ее суть. Рассмотрим пример. Код операции – 10100. Его составляющие:

- 10 – обозначает вывоз продукции с территории России.

- 100 – свидетельствует, что покупатель совершил предоплату.

Как отразить в бухгалтерском и налоговом учете комиссию банка за валютный контроль?

Само наличие этого кода обозначает, что это операция с зарубежным контрагентом.

К СВЕДЕНИЮ! Иногда при выборе КВВО у бухгалтера возникают проблемы. Кодов в инструкции ЦБ много. Не всегда просто определиться, какой именно подходит для конкретной операции. Если бухгалтер боится допустить ошибку, он может попросить совета у представителя обслуживающего банка.