Порядок и правила заполнения первичных кассовых документов

Содержание:

ОПРЕДЕЛЕНИЕ ЛИМИТА ОСТАТКА НАЛИЧНЫХ ДЕНЕГ

I. Для определения лимита остатка наличных денег юридическое лицо, индивидуальный предприниматель учитывают объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги (вновь созданное юридическое лицо, индивидуальный предприниматель — ожидаемый объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги).

Лимит остатка наличных денег рассчитывается по формуле:

| L = | V | * N_c | ; |

| P |

где:

L — лимит остатка наличных денег в рублях;

V — объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги за расчетный период в рублях (юридическое лицо, в состав которого входят обособленные подразделения, определяет объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги с учетом наличных денег, принятых за проданные товары, выполненные работы, оказанные услуги обособленными подразделениями, за исключением случая, установленного в абзаце втором пункта 1.2 настоящего Положения);

Р — расчетный период, определяемый юридическим лицом, индивидуальным предпринимателем, за который учитывается объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги, в рабочих днях (при его определении могут учитываться периоды пиковых объемов поступлений наличных денег, а также динамика объемов поступлений наличных денег за аналогичные периоды прошлых лет; расчетный период составляет не более 92 рабочих дней юридического лица, индивидуального предпринимателя);

N_c — период времени между днями сдачи в банк юридическим лицом, индивидуальным предпринимателем наличных денег, поступивших за проданные товары, выполненные работы, оказанные услуги, в рабочих днях. Указанный период времени не должен превышать семи рабочих дней, а при расположении юридического лица, индивидуального предпринимателя в населенном пункте, в котором отсутствует банк, — четырнадцати рабочих дней. В случае действия непреодолимой силы N_c определяется после прекращения действия непреодолимой силы.

Например, при сдаче наличных денег в банк один раз в три дня N_c равен трем рабочим дням. При определении N_c могут учитываться местонахождение, организационная структура, специфика деятельности юридического лица, индивидуального предпринимателя (например, сезонность работы, режим рабочего времени).

II. При отсутствии поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги юридическое лицо, индивидуальный предприниматель учитывают объем выдач наличных денег (вновь созданное юридическое лицо, индивидуальный предприниматель — ожидаемый объем выдач наличных денег), за исключением сумм наличных денег, предназначенных для выплат заработной платы, стипендий и других выплат работникам.

Лимит остатка наличных денег рассчитывается по формуле:

| L = | R | * N_n | ; |

| P |

где:

L — лимит остатка наличных денег в рублях;

R — объем выдач наличных денег, за исключением сумм наличных денег, предназначенных для выплат заработной платы, стипендий и других выплат работникам, за расчетный период в рублях (юридическим лицом, в состав которого входят обособленные подразделения, при определении объема выдач наличных денег учитываются наличные деньги, хранящиеся в этих обособленных подразделениях, за исключением случая, установленного в абзаце втором пункта 1.2 настоящего Положения);

Р — расчетный период, определяемый юридическим лицом, индивидуальным предпринимателем, за который учитывается объем выдач наличных денег в рабочих днях (при его определении могут учитываться периоды пиковых объемов выдач наличных денег, а также динамика объемов выдач наличных денег за аналогичные периоды прошлых лет; расчетный период составляет не более 92 рабочих дней юридического лица, индивидуального предпринимателя);

N_n — период времени между днями получения по денежному чеку в банке юридическим лицом, индивидуальным предпринимателем наличных денег, за исключением сумм наличных денег, предназначенных для выплат заработной платы, стипендий и других выплат работникам, в рабочих днях. Указанный период времени не должен превышать семи рабочих дней, а при расположении юридического лица, индивидуального предпринимателя в населенном пункте, в котором отсутствует банк, — четырнадцати рабочих дней.

Понятие кассы

Оборот наличности на предприятии требует строгого учёта. Законодательством подробно регламентируется кассовая дисциплина для ООО

Важно уделять достаточно внимания этой сфере деятельности, чтобы избежать штрафных санкций

Когда упоминают кассу на предприятии, это относится к двум ситуациям:

- Кассовый аппарат. Согласно соответствующему закону при продаже товаров, услуг клиентам в большинстве случаев требуется иметь кассовый аппарат, на который должны быть оформлены документы. Предусмотрены также отчёты о его работе, которые предоставляются в налоговую.

- Кассовая дисциплина. Кратко говоря, это – совокупность правил, обязательных для исполнения при обращении с наличными деньгами на предприятии.

Второе понятие охватывает несколько важных разделов:

- Правильное оформление кассового документооборота. Квитанции, чеки, ордера предназначены для учета поступления и расхода наличности на предприятии.

- Выполнение требований по наличному лимиту кассы. Здесь речь идёт об остатке денег на закрытие смены или дня. Эта норма тщательно контролируется, и за её нарушение грозит серьёзный штраф.

- Выполнение правил, регламентирующих выдачу предприятием наличных денег и порядок учёта.

- Исполнение ограничений по применению наличных денег в расчётах между фирмами.

Комплекс перечисленных вопросов обеспечивает выполнение операций с наличными деньгами в соответствии с нормами законодательства.

Правила оформления кассовых операций с 1 января 2012 года

С 1 января 2012 года кассовые операции оформляют на основе следущих документов, входящих в Общероссийский классификатор управленческой документации ОК 011-93:

-

Кассовая книга (форма 0310004) для обобщения информации о кассовых операциях компании.

-

Приходный ордер (форма 0310001) для оформления поступления в кассу наличных денег.

-

Расходный ордер (форма 0310002) для оформления выдачи из кассы наличных денег.

-

Книга учета принятых и выданных кассиром денежных средств (форма 0310005) для учета движения наличности между старшим кассиром и остальными кассирами организации в течение рабочего дня.

-

Расчетно-платежная ведомость (форма 0301009) для учета отработанного времени, начислений, удержаний и выплат работникам компании.

-

Платежная ведомость (форма 0301011) для учета выданной работникам зарплаты и других выплат.

Т.е. как и раньше приходные и расходные операции оформляются кассовыми ордерами, только их привычные номера унифицированных форм заменены на цифровые коды форм документов, приведенные в Общероссийском классификаторе управленческой документации ОК 01193.

Некоторые применявшиеся ранее формы, больше не нужны. Например, остался в прошлом журнал регистрации приходных и расходных ордеров КО-3. Раньше по окончании рабочего дня кассир должен был передавать в бухгалтерию второй (отрывной) экземпляр листа кассовой книги с приложением соответствующих кассовых ордеров и других документов. Теперь этого делать не нужно. По какой форме должны составлять авансовые отчеты работники компании, Положение также не указывает. Впрочем, во избежание ненужных вопросов советуем пользоваться прежней формой.

Установлено, что хранить кассовые документы следует в течение сроков, установленных законодательством об архивном деле в РФ. Напомним, что согласно статье 362 Перечня типовых управленческих архивных документов, образующихся в процессе деятельности государственных органов, органов местного самоуправления и организаций, с указанием сроков хранения, утвержденного приказом Минкультуры России от 25.08.2010 № 558, кассовые документы и книги следует хранить менее пяти лет при условии проведения проверки (ревизии).

На момент написания статьи (23.12.2011) установлен удивительный факт — никто не уполномочен проверять порядок соблюдения кассовой дисциплины, т.к. Положение ЦБ РФ от 5 января 1998 года № 14-П и прежний порядок ведения кассовых операций, которые возлагали эту обязанность на банки, Указанием ЦБ РФ от 13 декабря 2011 г. № 2750-У отменены.

С 19 февраля 2012 года начал действовать Административный регламент (утв. Приказом Минфина РФ от 17.10.2011 № 133н), согласно которому проверку кассовой дисциплины, т.е. — государственный надзор за соблюдением требований к контрольно-кассовой технике, порядком и условиями ее регистрации и применения ККТ, осуществляют налоговые органы.

В Положение № 373-П не вошел ряд ранее действовавших требований, поэтому несколько упростился порядок документального оформления кассовых операций, а это значит, что теперь:

-

не требуется вести журнал регистрации приходных и расходных кассовых документов;

-

не обязательно ежемесячно подтверждать количество листов кассовой книги при ее оформлении с применением технических средств;

-

не надо делать записи в кассовую книгу за те дни, когда не было кассовых операций;

-

за те дни, когда не было кассовых операций, остаток не выводится, поскольку им считается остаток ближайшего предыдущего дня, когда были кассовые операции. При требовании ревизоров распечатывать пустые кассовые отчеты за те дни, когда не было кассовых операций, бухгалтеру следует сослаться на пункт 5.5 Положения № 373-П;

-

нет ограничения на количество кассовых книг в организации, а значит значит, теперь бухгалтер может вести отдельную кассовую книгу по фондовой кассе. Данное правило утверждается в учетной политике организации.

Прием наличных в кассу и выдача их из кассы должна теперь производиться таким образом, чтобы вноситель (получатель) видел, что делает кассир. Так же и кассир должен видеть, как получатель пересчитывает полученные наличные денежные средства.

Под отчет теперь денежные средства выдаются:

-

на основании заявления работника. Заявление составляется в произвольной форме;

-

на заявлении о выдаче наличных денежных средств под отчет должны быть не только подпись руководителя и , но и собственноручная запись руководителя о разрешенной к выдаче сумме и сроке, на который выдаются денежные средства.

Превышение лимита расчётов наличкой в кассе

Одним из распространённых нарушений кассовой дисциплины является превышение лимита расчётов наличкой в кассе. При таких расчётах существует лимит, равный 100 тыс. руб. Но не во всех случаях ясно, как правильно его вычислять.

Например, как ИП определить сумму, не превышающую лимит, если он не оформил с партнёрами официальный бумажный договор? Или если ИП заключил 2 и более сделок, сделав разбивку платежей таким образом, чтобы их сумма не была равна 100 тыс. руб.?

Лимитом расчёта наличкой можно пользоваться только по 1 сделке (Указание ЦБ РФ № 3073-У). Однако фирмы в некоторых случаях не составляют договор в письменном виде.

Когда поставщики делают потенциальным покупателям выписку счетов, в которых прописаны как количество, так и марки товарной продукции, то подобный документ — оферта. Факт поступления денег на счёт говорит о том, что покупатели заключили сделку (ст. 435, ст. 438 ГК РФ). В этом случае фирма составляет и подписывает единовременный договор купли-продажи.

В итоге покупатель не обязан платить за товары наличными финансовыми средствами, если их сумма по накладным равна 100 тыс. руб. как максимум.

Однако налоговые инспекторы могут выдвинуть свои претензии, если у ИП имеется в наличии договор поставки. В этом случае ИП должен установить лимит по такой сделке, изучив финансовые показатели всех единовременных поставок товарной продукции.

В противном случае налоговики могут выписать штраф поставщику. Однако, если в накладной и в счет-фактуре поставщик не указал ссылку на долгосрочный договор, то штраф можно отменить в суде.

Некоторые ИП думают, что можно пользоваться лимитом при расчёте на протяжении 1 дня. В этом случае они платят контрагентам 2 и более платежей на протяжении, например, 5 дней. В то же время лимит можно использовать только в 1 договоре и со сроком платежа он не связан.

В то же время если ИП подписал с контрагентами сразу несколько сделок, то он может оплачивать по ним счёта на сумму, которая больше 100 тыс. руб., в том числе и на протяжении 1 дня.

Отправкой чека будут заниматься уполномоченные операторы фискальных данных. В этом случае нарушение порядка и сроков передачи данных о расчётах приведёт к тому, что ИП будет начислен штраф в установленном законом размере.

Большинство ИП вполне всерьёз обеспокоены вышеперечисленными нововведениями, однако, в случае их принятия, как и ранее, Государственная дума РФ установит пятилетний срок переходного периода на новую кассовую технику. В течение этого времени ИП сможет купить новые контрольно-кассовые машины (ККМ) и поменять все устаревшие в организации кассы на современные.

Кассовая книга

Главной и единственной функцией книги учета кассовых операций (КК) является отображение движения финансов, поступивших в кассу организации. Номер этого документа по Общему классификатору (ОК) — 0310004. Допускается два варианта оформления, рассмотрим их подробнее.

Бумажная кассовая книга

Главный бухгалтер обязан пронумеровать каждый лист документа до того, как он начнет заполнять книгу. Бумагу, скрепляющую страницы документа, обязательно подписывает директор предприятия и главный бухгалтер. В случае ИП желательно проставить фирменную печать.

Электронная книга учета кассовых операций

Базовая задача при оформлении электронной книги — отразить сохранность данных, занесенных в нее, и надежную защиту документа во избежание подделки сведений. Именно поэтому каждая запись заверяется личными электронными цифровыми подписями сотрудников (уполномоченных лиц).

Решение по поводу того, как часто распечатывать листы, принимает руководитель компании. Допускается установить любой промежуток, но наиболее распространенными считаются варианты распечатки раз в день, неделю, месяц или квартал. Распечатанные бумаги бухгалтер подшивают в подготовленную для этого папку. Согласно закону, годовую книгу надо собрать полностью.

Индивидуальным предпринимателям можно не распечатывать данные электронной кассовой книги. Но руководитель должен проследить, чтобы у всех работников с материальной ответственностью были оформлены и подтверждены цифровые подписи (сокращенно ЭЦП).

Оформление кассовой книги

Как бумажная книга, так и виртуальный аналог обладает нумерацией. Счет страниц производится программой при сохранении хронологического порядка.

Оформление книги кассового учета поручается главбуху. Если он отсутствует (больничный, отпуск и т.д.) обязанности переходят к руководителю фирмы. Если изначально в компании нет штатной единицы главбуха, то книгой занимается руководитель. Порядок оформления КК:

- Данные в КК вносит кассир. Он основывается на сведениях их приходно-расходной документации. Учитываются лишь те финансы, что были внесены на счета организации. Когда получены средства, переданные агентом или субагентом от банка, то сведения отражаются уже в другой книге кассовых операций. Ее оформляют и ведут задействованные агенты.

- В конце каждого завершенного банковского дня кассир проверяет записи в КК и соотносит их со сведениями, изложенными в приходно-расходных бумагах.

- Затем работник ставит подпись или ЭЦП, подтверждая этим размер остатка наличности в кассе предприятия.

- Финальную сверку производит главбух или сам директор. Также им нужно поставить подпись.

Бывает, что за целый день не поступило ни одной финансово-денежной операции. В этой ситуации дополнительных действий проводить не нужно. За размер остатка считают сумму, выведенную в предыдущий банковский день.

В каком порядке выдаются деньги?

Как правило, выдача или выплата наличных денежных средств из кассы производится организацией в следующих типичных ситуациях:

- выплаты персоналу (зарплата, прочие выплаты);

- предоставление определенным сотрудникам подотчетных денег на конкретные нужды (когда уполномоченный работник израсходует данные средства, он должен будет подготовить и подать соответствующий авансовый отчет с приложением необходимых обосновывающих документов);

- наличные денежные средства сдаются (инкассируются) организацией в обслуживающее финансовое учреждение и зачисляется на банковский счет;

- погашение обязательств перед поставщиками по оплате товаров, услуг, работ (не более 100000 рублей по одному соглашению);

- дивидендные выплаты учредителям хозяйствующего субъекта.

Когда наличные средства выдаются получателю по РКО или платежной ведомости, кассир организации плательщика выполняет следующие действия:

- Проверяет, имеется ли на кассовом документе настоящая подпись главбуха, бухгалтера, руководителя. Данная подпись должна соответствовать утвержденному образцу.

- Проверяет соответствие (правильность) денежных сумм, указанных как цифрами, так и прописью.

- Если наличные средства предоставляются по РКО, кассиром проверяется наличие у их получателя подтверждающих документов, непосредственно упомянутых в этом РКО.

- Получатель должен документально удостоверить собственную личность (например, предъявлением паспорта). Если необходимо, получатель предъявляет кассиру не только паспорт, но и соответствующую доверенность.

- Наличные денежные средства выдаются непосредственно только субъекту (получателю), указанному в РКО и иных бумагах. Кассир при этом должен убедиться, что во всех имеющихся документах указываются одни и те же ФИО получателя или доверенного лица. Если получение наличности осуществляется субъектом по доверенности, данная доверенность становится приложением к кассовому документу (РКО).

- Кассир осуществляет подготовку нужной суммы денежных средств и передает бланк РКО получателю средств на подпись. Если оформляется электронный РКО, получатель может подписывать его электронной подписью.

- Денежные средства тщательно пересчитываются кассиром. Получатель при этом наблюдает за работой кассира. Корректная сумма наличности передается непосредственно получателю методом полистного пересчета. Получатель сразу же сверяет её и пересчитывает.

- Когда получатель принял деньги, бланк РКО подписывается самим кассиром.

Какие документы оформляются в организации?

Наличные деньги выдаются из хозяйственной кассы по РКО – расходному кассовому ордеру. Что касается выдачи зарплаты, стипендиальных и иных выплат персоналу, в этих случаях расходование наличности выполняется по РКО и платежным ведомостям.

Для выполнения необходимых кассовых транзакций обособленному подразделению организации передается наличные средства по РКО из кассы этого субъекта в порядке, регламентированном самим юридическим лицом.

Зарплата и прочие наличные выплаты персоналу осуществляются хозяйствующим субъектом по платежной ведомости.

Работник, получающий средства, ставит собственную подпись в нужной графе (рядом со своими ФИО). Невыплаченные (неполученные) деньги депонируются кассиром.

На сумму реально выданных средств, предусмотренных платежной ведомостью, составляется РКО. Совокупная величина, полученная суммированием депонированных средств и реально выданных денег, должна равняться итоговой сумме, фигурирующей в соответствующей ведомости.

Кроме того, РКО могут фиксироваться в журнале учета РКО и ПКО.

Следует помнить о том, что РКО изначально должны составляться корректно – вносить какие-либо исправления в эти бланки запрещается. Испорченный документ сразу же бракуется, что обуславливает составление и заполнение нового бланка РКО.

Бухгалтерские проводки

Как уже говорилось ранее, кассовая наличность расходуется хозяйствующим субъектом (юридическим лицом) на определенные нужды, что обуславливает необходимость оформления типичных проводок в бухучете по счету 50:

| Операция (описание) | Дебет | Кредит |

| Внесение оплаты поставщику | 76,60 | 50 |

| Осуществление дивидендных выплат | 75 | 50 |

| Предоставление работнику подотчетных денег | 71 | 50 |

| Выдача зарплаты наличностью | 70 | 50 |

| Наличность инкассируется (передается) в финансовое учреждение | 57 | 50 |

| 51 | 57 |

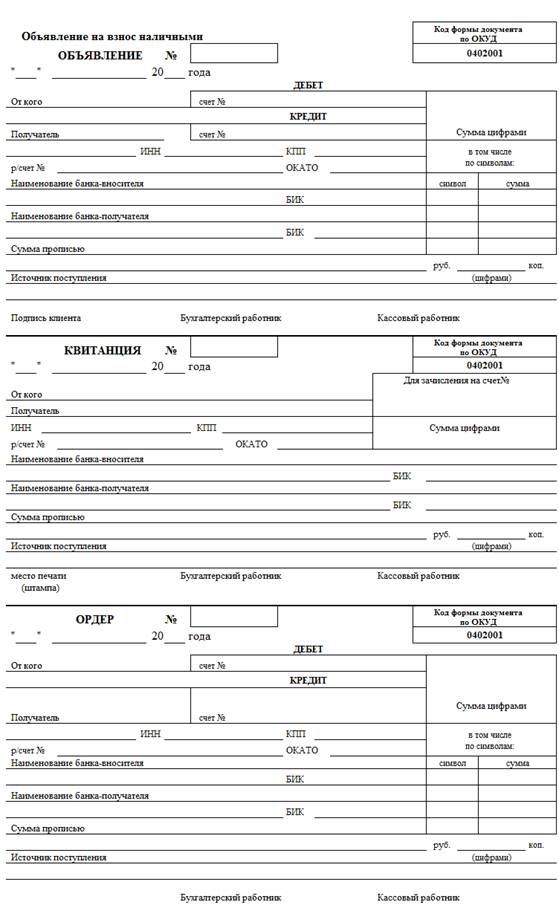

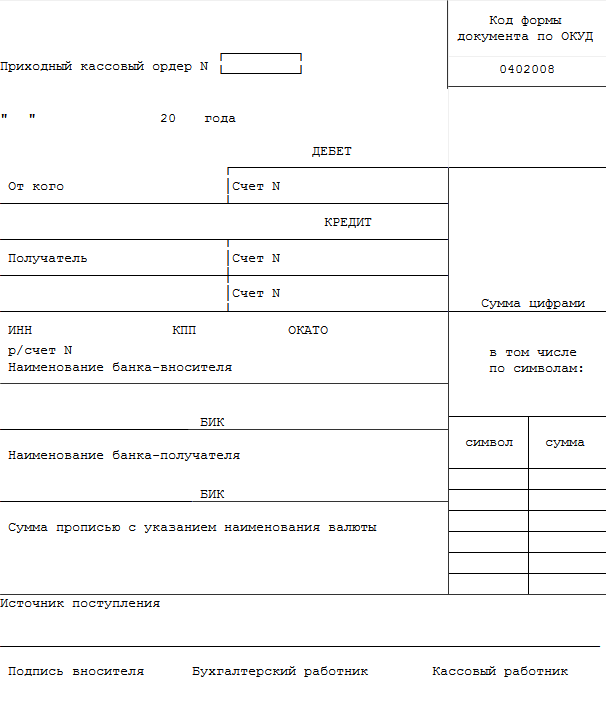

6.2. Прием наличных денег от клиентов банка

Прием наличных

денег от клиентов банка проводится на основании приходных кассовых документов. К

ним следует отнести объявление на взнос наличными, представляющее собой комплект

документов, состоящий из объявления, квитанции и ордера (рис. 6.2). Этот

документ используется при приеме наличных денег непосредственно от юридических

лиц. При приеме денег от физических лиц используется приходный кассовый ордер

(рис. 6.2).Прием денежных средств

от инкассаторов осуществляется на основании препроводительных ведомостей к

сумкам, представляющих собой комплект документов, состоящий из ведомости,

накладной и квитанции.

Приходный кассовый

документ заполняется клиентом самостоятельно. Допускается также вариант, когда

такой документа оформляется бухгалтерским работником (операционистом) банка.

Бухгалтерский работник проверяет составленный приходный кассовый документ и

передает его кассовому работнику (кассиру). В свою очередь кассовый работник

проверяет правильность оформления документа, наличие подписи бухгалтерского

работника и клиента, сверяет соответствие сумм наличных денег цифрами и прописью

и принимает наличные деньги.

При соответствии

принятой суммы наличных денег сумме по документу кассовый работник подписывает

все экземпляры приходного кассового документа. В случае, если этим документом

является объявление о взносе наличных, кассовый работник передает вносителю от

организации квитанцию с проставленным оттиском штампа кассы, а ордер

бухгалтерскому работнику. Если при приеме наличности использовался приходный

кассовый ордер, физическому лицу выдается подписанный кассовым работником второй

экземпляр приходного кассового ордера с проставленным оттиском штампа кассы.

При несоответствии

принятой суммы наличных денег кассовым работником сумме, указанной в приходном

документе, вноситель должен довнести недостающую сумму или приходный кассовый

документ переоформляется. Неверный кассовый документ уничтожается.

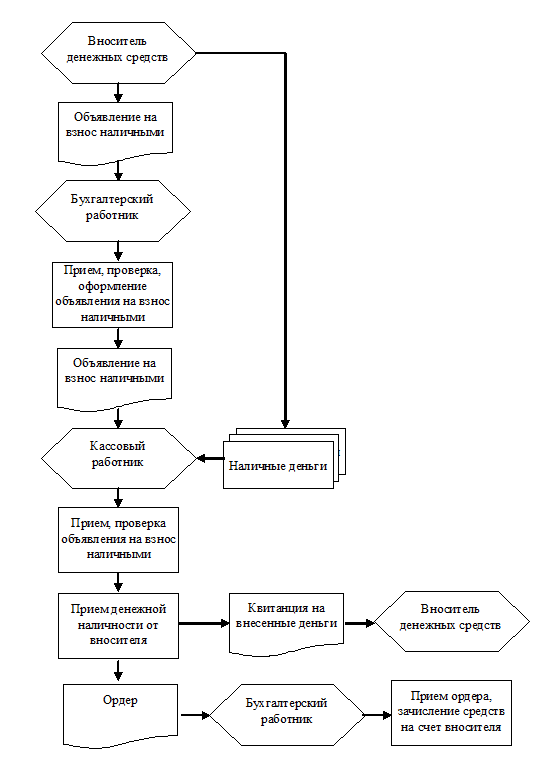

Схематично прием

наличных денег от юридических лиц показан на рис. 6.3.

Рис. 6.2. Объявление на взнос наличными

Рис. 6.3. Приходный кассовый ордер

Рис. 6.4. Прием денежной наличности от юридических лиц

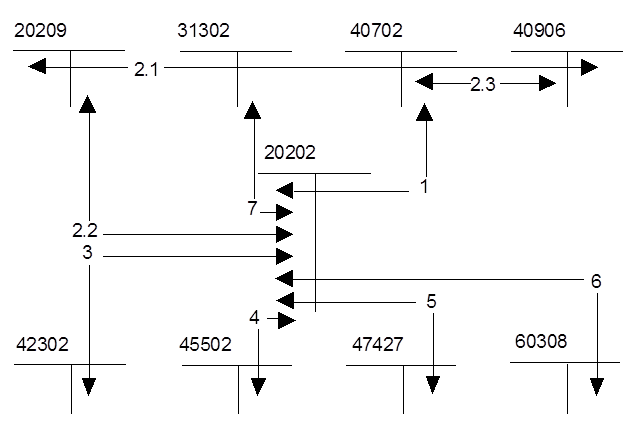

В бухгалтерском

учете принятая денежная наличность отражается по дебету счета № 20202 «Касса

кредитных организаций». Остаток по счету всегда дебетовый и отражает наличие

денежных средств в рублях (или иностранной валюте), находящихся в операционной

кассе кредитной организации и отдельных внутренних структурных подразделениях,

кроме операционных касс, находящихся вне помещений кредитной организации. В

последнем случае будет использоваться счет № 20207 «Денежные средства в

операционных кассах, находящихся вне помещений кредитных организаций».

В корреспонденции

со счетом № 20202 могут использоваться различные счета в зависимости от

предназначения принятой денежной наличности. На рис. 6.5 приведены примеры

возможной корреспонденции счетов при приеме денежной наличности.

Рис. 6.5. Пример возможной корреспонденции счетов при приеме денежной

наличности:

1 — прием денежной наличности от юридических лиц при внесении ее в кассу банка;

2 — прием денежной наличности в инкассаторских сумках от юридических лиц при

необходимости их

пересчета;

2.1 — прием денежной наличности в инкассаторских сумках от юридических лиц до их

пересчета;

2.2 — отнесение суммы денежной наличности на счет № 20202 «Касса кредитных

организаций» после

пересчета;

2.3 — зачисление средств на расчетный счет клиента после пересчета;

3 — прием наличности во вклады физических лиц;

4 — погашение кредита физическим лицом;

5 — погашение процентов по кредитам физическим лицом;

6 — сдача наличности сотрудниками банка;

7 — подкрепление наличными от других банков;

с ч е т аб у х г а л т е р с к о г

оу ч е т а:

20202 — касса кредитных организаций;

20209 — денежные средства в пути;

31302 — кредиты и депозиты, полученные кредитными организациями от кредитных

организаций на 1 день;

40702 — счета негосударственных коммерческих организаций;

40906 — инкассированная денежная выручка;

42302 — депозиты на срок до 30 дней (физических лиц);

45502 — кредиты, предоставленные физическим лицам на срок до 30 дней;

47427 — требования по получению процентов;

60308 — расчеты с работниками по подотчетным суммам.

Принятые в кассу

наличные деньги вместе с объявлениями и первыми экземплярами приходных кассовых

ордеров сдаются кассовым работником заведующему кассой по завершении рабочего

дня.

Предыдущий

Следующий

Copyright 2012 Немчинов В.К., Рогозенков А.В.

Фискальные и кассовые документы: в чем разница?

Понятие «кассового документа» следует принципиально разграничивать с понятием документа фискального. Главный фискальный документ — это кассовый чек. Он также бывает приходным или расходным (либо классифицируется на иные разновидности по прочим основаниям).

Именно на основании фискальных документов — формируемых в рамках правоотношений, связанных с куплей-продажей товаров или оказанием услуг физическим лицам, заполняются ПКО, РКО, а на основании сведений, которые в них содержатся — Кассовая книга. ИП вправе заполнять Книгу учета доходов и расходов также на основании фискальных документов.

В случае, если предприятие освобождено от формирования фискальных документов (то есть, если оно не обязано использовать онлайн-кассы), то эти документы — как первичные, могут быть заменены:

- товарными чеками (применяются для документирования приема денежных средств при продаже товаров физическим лицам);

- бланками строгой отчетности (имеют аналогичное назначение, но применяются при оплате за оказанные физическому лицу услуги).

От применения ККТ (и, соответственно, от формирования кассовых документов), освобождены:

- Бессрочно — до тех пор, пока законом не будет установлено иного, хозяйствующие субъекты, которые осуществляют виды деятельности, поименованные в пункте 2 статьи 2 Закона № 54-ФЗ.

Например — это продажа газет и журналов, мелкая розница, оказание услуг по ремонту обуви.

- До 1 июля 2019 года — хозяйствующие субъекты, поименованные в подпункте 7.1. статьи 7 Закона от 03.07.2016 № 290-ФЗ.

Основные «бенефициары» здесь — ИП на ПСН и ЕНВД, работающие самостоятельно.

Хозяйствующие субъекты в статусе юридических лиц, освобожденные от применения ККТ, вместе с тем, не утрачивают обязанности по документированию кассовых операций с помощью РКО, ПКО и Кассовой книги (ИП — КУДИР).

В некоторых случаях кассовые чеки (товарные чеки, БСО) как оправдательные документы для заполнения РКО или ПКО должны быть дополнены прочими документами, удостоверяющими правомерность проведения той или иной кассовой операции.

Например, если составляется чек коррекции (фискальный документ для «отложенного» внесения выручки в кассу — когда в момент фактического расчета с покупателем у продавца не было возможности задействовать кассовый аппарат), то данный чек нужно сопроводить пояснительной запиской продавца, в которой раскрываются причины невозможности применения онлайн-кассы в обычном режиме.

Порядок составления самих ордеров может зависеть от особенностей классификации кассовых операций по дополнительным признакам. Например, приходные операции могут быть представлены:

- обычной (полной) оплатой товара на кассе;

- частичной оплатой (в то время как неоплаченная часть стоимости товара оформляется в кредит);

- предоплатой (покупкой подарочной карты).

Для каждого типа приходной операции оформляется отдельный ПКО.

К числу фискальных документов, как мы уже отметили выше, относятся различные отчеты. В их числе — отчеты о закрытии и открытии смены. Участие в их формировании пользователя онлайн-кассы — довольно ограниченное. Он лишь отдает на онлайн-кассу «команду» на создание того или иного отчета. Впоследствии они отправляются, как и кассовые чеки, в ФНС. В этом одно из отличий инновационных онлайн-касс от ККМ старого поколения: раньше пользователям контрольно-кассовой техники было нужно формировать большое количество отчетов (не считая тех, что документируют открытие или закрытие смены) самостоятельно. Теперь этого не требуется.

Важнейшее условие применения кассы на предприятии — соблюдение лимита нахождения в ней наличных денежных средств. Ознакомимся подробнее с правилами его установления.