Улучшение кредитной истории в сбербанке

Содержание:

- Что такое кредитная история?

- Как узнать кредитную историю через Сбербанк?

- Как улучшить свою кредитную историю?

- Варианты изменения КИ в порядке убывания

- Продолжительность хранения сведений в БКИ

- МФО которые выдают займы с любой кредитной историей:

- Вина заемщика

- Большая просрочка

- Способы исправления кредитной истории

- Что такое кредитная история

Что такое кредитная история?

Кредитная история – это история долговых обязательств гражданина, которая отображает актуальные или ранее использованные кредитные услуги.

Кредитная история содержит следующую информацию:

- Рейтинг кредитуемого лица, который определяется количеством скоринговых баллов. Как правило, при выдаче кредитных продуктов финансовые организации отталкиваются от рейтинга. Уровень баллов определяет возможность одобрения заявки, а также условия предоставления кредитных услуг. Чем выше рейтинг заёмщика, тем более выгодные условия кредитования могут быть предоставлены, к примеру низкая процентная ставка или более крупная сумма денежных средств.

- Раздел «Кредитные договоры», в котором определены действующие и закрытые договоры кредитования между финансовой организацией и гражданином. Каждый договор содержит наименование банка-кредитора, статус кредитной услуги, кредитный лимит, наличие или отсутствие задолженности и платёжный статус.

- Раздел «Заявления на кредит» – обращения гражданина в финансовые организации с целью получения кредитных услуг. Каждое обращение содержит наименование банка, статус кредитной услуги, размер (лимит) кредитования, а также решение по заявке (отказ или одобрение). Наличие одобренных заявок не определяет наличие действующих кредитных договоров, так как заёмщик имел возможность отказаться от предоставленного займа.

- Раздел «Кто запрашивал мою кредитную историю?» содержит список финансовых организаций, которые запрашивали кредитную историю гражданина, а также дату формирования каждого запроса.

- Раздел «Судебные решения» – наличие или отсутствие судебных решений.

Как узнать кредитную историю через Сбербанк?

Не только для оценки шансов на обретение желаемой суммы кредита нужно запрашивать КИ. Но и, чтобы избегать недоразумений, связанных с долговыми обязательствами. Ведь документ позволит своевременно:

- узнать о допущении технических ошибок и некорректных сведений;

- удостовериться в передаче положительных данных из банка в БКИ.

Как проверить кредитную историю через Сбербанк Онлайн?

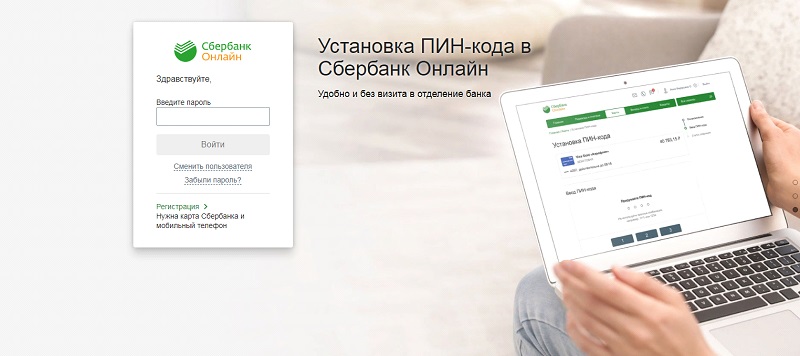

Так как заказ кредитной истории в Сбербанк Онлайн доступен клиентам, подключенным к услугам интернет-сервиса, то начать необходимо с получения дебетовой карты. Затем, следуя пошаговой инструкции, получаем нужный документ:

- Заходим в личный аккаунт привычно:

- переведя устройство в режим английского языка;

- введя логин и пароль для доступа.

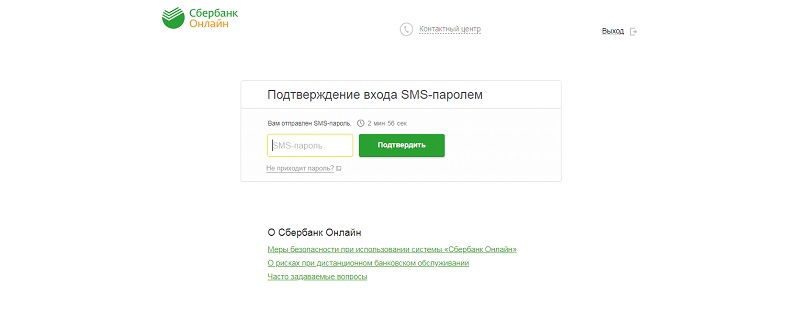

Подтверждаем полномочия полученным в СМС цифровым кодом.

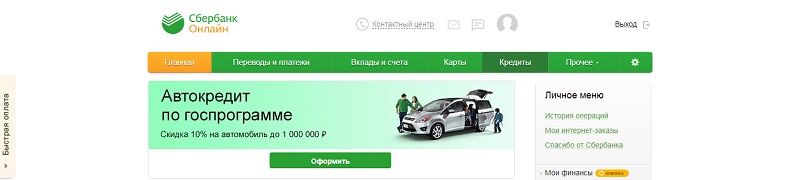

Оказавшись на стартовой странице, находим в меню раздел “Прочее”.

Выбираем из выпадающего списка — “Кредитная история”.

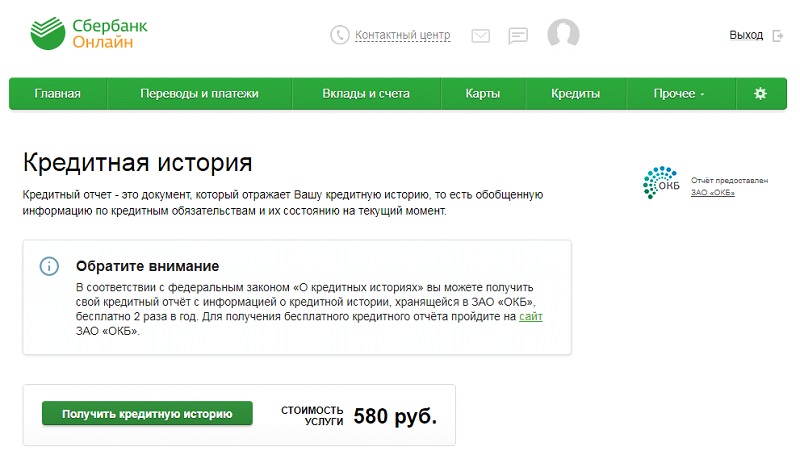

Нажимаем “Получить кредитную историю”, предварительно ознакомившись со стоимостью услуги.

Заполняем платежный бланк, указав счет списания, учитывая, что операция возможна только с банковской карты.

Нажимаем “Оплатить”.

Знакомимся с договором на оказание услуг.

Даем согласие, установив “галочку” в отведенном для этого поле.

Подтверждаем оплату кодом, полученным в СМС на привязанный к сервису номер мобильного телефона.

Отслеживаем статус запроса на странице просмотра запроса.

После формирования документа:

- знакомимся с полученной информацией;

- скачиваем файл на устройство.

Подача запроса на сайте ОКБ

Сбербанк позволяет кредитную историю проверить в режиме онлайн бесплатно, не покидая систему интернет-банкинга. Условие — запрашивать кредитный отчет бесплатно можно не более двух раз в год в ОКБ.

Зайдя на сайт ОКБ, нужно:

- Выбрать один из трех предлагаемых сервисов:

- сервис “ОК Скор”, стоимость услуг которого составляет 790 рублей;

- платный кредитный отчет, стоимость которого составляет 390 рублей.

- бесплатный кредитный отчет, доступный 2 раза в течение года.

Отправить заявку.

Дождаться уведомления о принятии заявки и отправки ее в обработку.

Получить полный кредитный отчет на сайте ЗАО “ОКБ”, информирующий о:

- величине скорингового балла;

- действующих кредитных договорах;

- общем объеме задолженности;

- объеме просроченной задолженности;

- текущем платежном статусе;

- организациях, запрашивающих кредитную историю.

Телеграммой

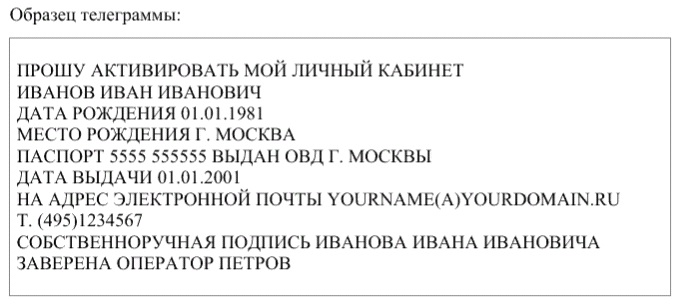

Частные лица могут воспользоваться услугами почтовой связи и отправить запрос на получение кредитной истории из базы данных ОКБ телеграммой. Телеграмму, заверенную принимающим оператором, следует отправлять по адресу: 115184, Россия страна, Москва город, Большая Татарская улица, 9 дом.

В тексте телеграммы обязательно должны содержаться данные отправителя:

- Ф. И. О.;

- дата и место рождения, согласно паспорту;

- реквизиты паспорта;

- адрес доставки кредитного отчета;

- номер телефона для связи.

Письмом

Направить запрос можно письмом, желательно заказным (для возможности отслеживания отправления по трек-номеру), по адресу: 115184, Россия, Москва, Большая Татарская, 9.

Письмо должно содержать:

- Заявление, заверенное нотариусом.

- Оригинал квитанции, подтверждающий оплату услуг (при неоднократном обращении).

- Подписанный договор оферты, форму которого можно получить, направив запрос на адрес электронной почты sd@bki-okb.ru.

В отделении Сбербанка

Лично обратившись в отделение Сбербанка, можно получить кредитный отчет непосредственно в момент обращения. Для этого следует:

- Взять в терминале талон электронной очереди.

- Дождаться приглашения к окну операциониста.

- Объяснить цель визита.

- Предъявить операционисту оригинал паспорта.

- Заполнить бланк запроса.

- Оплатить услугу, воспользовавшись банковской картой.

- Получить документ.

Как улучшить свою кредитную историю?

На самом деле вариантов улучшения кредитной истории очень много и они сильно варьируются в зависимости от запущенности ситуации. Рассмотрим каждый случай более подробно.

Оформление кредитной карты и пользование ею

Этот вариант подойдет для тех, у кого есть просрочки от 5 до 30 дней и желание улучшить кредитную историю в долгосрочной перспективе. Заемщику нужно оформить кредитную карту и пользоваться ей, своевременно погашая задолженность.

Улучшение кредитной истории в этом случае будет не сиюминутным, поскольку заемщику потребуется время для оформления карты, использования. Примерно за 4-8 месяцев постоянного использования кредитная история улучшится.

Рефинансирование кредитов в один

Если вы являетесь заемщиком сразу по нескольким кредитам и постоянно допускаете просрочки, задерживаете выплаты, то отличный шанс улучшить кредитную историю и минимизировать кредитную нагрузку – оформить рефинансирование в банке.

Благодаря этому продукту вы сможете объединить все действующие кредиты в один и платить всего 1 раз в месяц. При этом сумма платежа будет меньше, чем по прошлым займам. Так, вы сохраните кредитную историю на прежнем уровне, а в будущем улучшите ее за счет своевременного погашения. Это будет легко сделать, ведь платеж будет меньше и всего 1.

Программа «Кредитный доктор» от Совкомбанка

Если вы являетесь заемщиком с просрочками от 30 до 90 дней, то для улучшения кредитной истории вам подойдет программа, созданная Совкомбанком — Кредитный доктор.

Благодаря этой программе клиент получит несколько поэтапных кредитов на разные суммы и сроки. Вас программа рассчитана примерно на год. В конце прохождения банк гарантирует заемщику одобрение кредита на крупную сумму по стандартным условиям для клиентов Совкомбанка.

Отзывы на эту программу в интернете неоднозначные. В основном из-за первого шага программы. Если опустить все нюансы, программа Совкомбанка вполне рабочая и стоит внимания. Однако работает она только внутри Совкомбанка. Шансы получить кредит в Совкомбанке после прохождения программы возрастают, но не являются 100% ми. Шансы получить кредит в других банках после программы Кредитный доктор от Совкомбанка остаются на том же уровне.

Улучшение КИ через онлайн-займы

Если ваши просрочки по кредиту перешли предел в 90 дней, у вас есть суды или исполнительные производства в ФССП, вы все еще можете попытаться улучшить кредитную историю с помощью микрофинансовых организаций. Конечно, не стоит рассчитывать, что банки одобрят впоследствии кредит, нет, но те же МФО будут кредитовать без проблем.

Программы по исправлению КИ в интернете предлагает компания Займер, Платиза. Суть заключается в поэтапном предоставлении нескольких займов на разные суммы и сроки. Заявку одобряют всем заемщикам, которые обратились, невзирая на испорченность их кредитной истории.

К концу программы улучшения КИ в бюро кредитных историй появляется 4 положительные записи о погашении займов, а кредитор заносит клиента в список постоянных заемщиков и кредитует на стандартных условиях.

Варианты изменения КИ в порядке убывания

Ответ на вопрос о том, можно ли исправить КИ, имеет положительный ответ. Существует несколько способов, которые могут помочь в улучшении статуса клиента. Однако по сравнению с процедурой получения и последующего погашения микрозаймов остальные методы требуют большего времени и соблюдения некоторых условий.

Товары в рассрочку

Улучшение кредитной истории можно начать с приобретения бытовой техники, которую многие магазины предлагают купить в несколько этапов. Не имеет значения, какую покупку по стоимости приобретает человек. Это может быть дорогостоящий холодильник или дешевый утюг. Однако информация о полном погашении кредита поступает в БКИ, что отражается на статусе предыдущих кредитных операций. При этом следует внимательно относиться к выплатам, поскольку даже небольшая просрочка может усугубить положение человека с плохой историей.

Покупка товара по картам рассрочки (Халва, Совесть) тоже улучшает репутацию потенциального ссудополучателя.

Кредитная карта

Если испорчена КИ, то поможет ее восстановить активное использование кредитной карты. Для этого необходимо начать осуществлять с ее помощью регулярную оплату при безналичных расчетах за товары и услуги. При этом необходимо следить за своевременностью внесения единовременных платежей.

Если кредитной карты у человека нет, то ее легко открыть в любом банке. Лимит может составлять небольшую сумму, например, 10-15 тыс. руб., а может достигать 600 тыс. руб. Годовой процент изменяется в зависимости от суммы. Действует такая карта в течение 3 лет, а оформляется за 1-2 дня.

Операции с картой не только способствуют повышению статуса КИ, но и помогают увеличить сумму кредита.

Потребительский кредит в банке

Получить потребительский вид займа с плохой КИ будет непросто. Для этого придется использовать залоговое имущество, привлечь поручителя или созаемщика и выполнить еще целый ряд требований, которые выдвинут сотрудники финансового учреждения. Однако даже при сборе всех документов, участии третьих лиц банк может отказать в предоставлении потребительской ссуды, мотивируя это плохими кредитными отношениями клиента в прошлом.

Но попробовать взять небольшой потребительский заем стоит. Так, в Сбербанке на личные цели выдаются ссуды от 15 тыс. руб. до 1,5 млн. руб. При этом процентные выплаты будут колебаться от 14,9 до 21%. Длительность кредита может составлять от 3 месяцев до 5 лет.

Специальные программы по очищению за деньги

Можно восстановить плохую КИ, если воспользоваться специальными программами, которые предоставляют банки тем клиентам, кто не может получить новый кредит. Недостаток этого способа улучшения кредитных отношений состоит в дополнительной плате, которая взимается за оказание услуги.

Спецпрограмма по очищению денег предполагает выдачу формального займа на сумму от 5 до 60 тыс. руб. с процентной ставкой 33% годовых. Платежи следует совершать по установленному графику. Схема погашения имеет 3 ступени, каждая из которых может длиться от 3 до 18 месяцев. Этот способ улучшения истории кредитных отношений не всегда приводит к положительному результату, поскольку схема выплат запутана и, не разобравшись в ней, можно ухудшить положение, поскольку отчет по погашению этого формального займа также будет отражен в базе данных БКИ.

Если человек не хочет сам заниматься улучшением своей КИ, ему могут помочь специалисты системы Прогресскард. С ее помощью формируется образ благонадежного и платежеспособного клиента. Для этого специалисты, оказывающие услугу, анализируют состояние кредитных отношений клиента, находят подходящие способы для улучшения репутации клиента, подбирают банки, в которых есть высокая вероятность получить одобрение заявки.

Обращение в суд для обнуления данных о клиенте

Бывают случаи, когда история полученных кредитов портится не по вине клиента. Часто причиной тому служит неверно переданная информация в БКИ. Ошибки в записях могут появиться в результате человеческого фактора, технических сбоев, искаженных фактов со стороны кредитора и даже мошеннических схем.

Для того чтобы вернуть репутацию благонадежного клиента, исправив плохую кредитную историю, следует отправить запрос в Бюро, сопроводив его доказательствами в виде квитанций, счетов, договора и др. Сотрудники БКИ рассматривают документы в течение 30 дней, после чего выносится решение. Если оно положительное, в базу данных вносятся изменения в КИ или она обнуляется совсем. Если же получен отказ в исправлении истории кредитных отношений, следует обратиться в суд.

Продолжительность хранения сведений в БКИ

Срок хранения сведений составляет 10 лет с момента последнего внесения изменений. Но существует ряд факторов, на основании которых может произойти аннулирование историй:

- Судебное решение об аннулировании.

- Решение о полном оспаривании сведений по причине их недостоверности.

- Бюро, где хранились данные, расформировано, а иные БКИ отказались от приобретения базы данных. В таком случае срок хранения информации расформированного бюро составляет пять лет.

Финансовые организации направляют в БКИ отрицательные сведения о заёмщиках, если они серьезно нарушают условия договора, например, задерживают внесение ежемесячного платежа более чем на месяц или вовсе отказываются от исполнения обязательств. Если же клиент просрочил платёж на несколько дней, то, как правило, это никак не отразится на рейтинге.

СПРАВКА! В случае возникновения просроченных платежей финансовые организации вправе начислять штрафы и неустойки согласно условиям договора.

Можно ли удалить или исправить информацию в кредитной истории?

Гражданин не имеет возможности аннулировать достоверную информацию в базе данных БКИ, но существует целый ряд возможностей для улучшения КИ. Стоит отметить, что изменить банковские показатели не представляется возможным, если гражданин является злостным неплательщиком, а также внесён в черные списки финансовых организаций. В таком случае он не сможет заключить новый договор кредитования для обновления статуса заёмщика.

Аннулировать сведения в базе данных БКИ возможно в двух случаях:

- Если информация является ошибочной.

- Если информация является неактуальной.

При возникновении ошибочных или неактуальных данных необходимо направить заявление с описанием ситуации в бюро. После рассмотрения заявления БКИ направит запрос в соответствующий банк или МФО для уточнения информации. При подтверждении ошибки бюро внесёт изменения в кредитную историю клиента.

Если ошибочные данные связаны с мошенническими действиями со стороны третьих лиц, то потребуется обратиться в банк или МФО, где был оформлен «чужой» кредит.

Как законно удалить кредитную историю?

Законно удалить сведения из БКИ возможно, если последние изменения в банковские данные вносились более десяти лет назад. По окончанию десятилетнего срока банковская история полностью аннулируется.

ВАЖНО! Самостоятельные попытки удаления достоверной КИ являются незаконными

Как мошенники предлагают исправить кредитную историю?

Можно выделить две наиболее популярные схемы со стороны мошенников:

- Злоумышленники заверяют в том, что помогут улучшить рейтинг клиента, а после получения денежных средств бесследно исчезают.

- Мошенники производят фальсификацию данных об оформленном кредите и направляют информацию в БКИ. Наиболее крупные БКИ умеют распознавать подложные данные.

МФО которые выдают займы с любой кредитной историей:

Первый займ — бесплатно!

Сумма: до 30 000 р. Срок: до 30 дней.

% в день: от 0%. Возраст: от 21 лет.

Документы: Паспорт. Одобрений: 99%.

Получение:

Возьми займ на карту под 0% и выиграй смартфон

Сумма: до 15 000 р. Срок: до 30 дней.

% в день: от 0%. Возраст: от 21 лет.

Документы: Паспорт. Одобрений: 85%.

Получение:

Первый займ под 0%

Сумма: до 30 000 р. Срок: до 30 дней.

% в день: от 0%. Возраст: от 21 лет.

Документы: Паспорт. Одобрений: 89%.

Получение:

Сумма: до 30000 р. Срок: до 30 дней.

% в день: от 0,00%. Возраст: от 18 лет.

Документы: Паспорт. Одобрений: 88%.

Получение:

Сумма: до 100 000 р. Срок: до 365 дней.

% в день: от 0,5%. Возраст: от 18 лет.

Документы: Паспорт. Одобрений: 99%.

Получение:

Первый займ БЕСПЛАТНО

Сумма: до 100 000 р. Срок: до 365 дней.

% в день: от 0%. Возраст: от 21 лет.

Документы: Паспорт. Одобрений: 90%.

Получение:

Сумма: до 30000 р. Срок: до 21 дней.

% в день: от 0,00%. Возраст: от 18 лет.

Документы: Паспорт. Одобрений: 98%.

Получение:

Сумма: до 30 000 р. Срок: до 60 дней.

% в день: 1%. Возраст: от 18 лет.

Документы: Паспорт. Одобрений: 93%.

Получение:

Сумма: до 15 000 р. Срок: до 30 дней.

% в день: 1%. Возраст: от 21 лет.

Документы: Паспорт. Одобрений: 99%.

Получение:

Сумма: до 100 000 р. Срок: до 48 недель.

% в день: 0.27%. Возраст: от 21 лет.

Документы: Паспорт. Одобрений: 98%.

Получение:

Лиц. №: 2110177000478

Сумма: до 80000 р. Срок: до 126 дней.

% в день: от 0,00%. Возраст: от 18 лет.

Документы: Паспорт. Одобрений: 85%.

Получение:

Сумма: до 60 000 р. Срок: до 30 дней.

% в день: от 0,76%. Возраст: от 18 лет.

Документы: Паспорт. Одобрений: 73%.

Получение:

Сумма: до 70000 р. Срок: до 90 дней.

% в день: от 0,49%. Возраст: от 18 лет.

Документы: Паспорт. Одобрений: 91%.

Получение:

Сумма: до 15 000 р. Срок: до 30 дней.

% в день: от 0%. Возраст: от 21 лет.

Документы: Паспорт. Одобрений: 85%.

Получение:

Сумма: до 70 000 р. Срок: до 168 дней.

% в день: от 0%. Возраст: от 21 лет.

Документы: Паспорт. Одобрений: 90%.

Получение:

Сумма: до 15 000 р. Срок: до 30 дней.

% в день: от 0%. Возраст: от 18 лет.

Документы: Паспорт. Одобрений: 99%.

Получение:

Сумма: до 30 000 р. Срок: до 30 дней.

% в день: 1%. Возраст: от 18 лет.

Документы: Паспорт. Одобрений: 76%.

Получение:

Сумма: до 30 000 р. Срок: до 30 дней.

% в день: 0%. Возраст: от 18 лет.

Документы: Паспорт. Одобрений: 99%.

Получение:

Сумма: до 15 000 р. Срок: до 30 дней.

% в день: 0%. Возраст: от 18 лет.

Документы: Паспорт. Одобрений: 99%.

Получение:

Сумма: до 30 000 р. Срок: до 30 дней.

% в день: 0%. Возраст: от 18 лет.

Документы: Паспорт. Одобрений: 99%.

Получение:

Как улучшить кредитную историю если она испорчена

Если вам отказывают все банки из-за плохой кредитной истории, то самым быстрым способом повысить свой кредитный рейтинг является взятие нескольких микрозаймов в МФО, лучше это делать постепенно, сначала оформить 1 займ и погасить его в указанный срок (не раньше не позже), после чего можно оформить еще несколько займов и так же их погасить в срок, все это положительно отобразится на вашей кредитной истории и банки начнут одобрять кредиты.

Почему займы улучшают кредитную историю

- 1. Все займы и кредиты отображаются в БКИ;

- 2. Погасив вовремя несколько займов ваш рейтинг автоматически повышается;

- 3. Кредитный рейтинг составляется автоматически, поэтому если вы берете и возвращаете вовремя займы, ваш рейтинг растет;

Пример улучшенной кредитной истории

Был взят кредит на телефон, было много просрочек после чего кредит продали коллекторам, кредит в настоящее время погашен, прошло время понадобился новый кредит, обратившись в 4 банка везде был отказ из за того что кредитная история уже сильно испорчена, нужно было как то исправлять, почитав в интернете и узнав что займы помогают повышать и исправлять кредитную историю было принято решение взять займ в екапусте так как первый займ оформляется под 0% займ одобрили на 10 дней 4000 рублей, погасив займ на 10 день не заплатив сверху ни одного рубля. Тут же оформил второй займ в той же екапусти и еще в займере, в екапусте дали 14000 рублей в займере 8000 рублей, там и там оформил опять на 10 дней, деньги лежали на карте их не трогал, по истечению 10 дней 2 займа были погашены, выждав после этого 5 дней, оформил еще один займ в екапусте на 25000 рублей сроком 21 день, этими деньгами пользовался после чего на 21 день погасил полностью займ. Прошло еще 2 недели и я подал заявку в сбербанк за кредитом, на что получил положительное решение и одобрение на сумму 400 000 рублей.

Оказываем содействие в подборе и получении финансовых услуг, поможем подобрать подходящую микрофинансовую организацию в которой вам одобрят займ на карту и вы получите необходимую сумму денег и улучшить вашу кредитную историю.

У нас представлены только те МФО которые внесены в государственный реестр микрофинансовых организаций

Вина заемщика

Кредитную историю можно испортить просрочками платежей, микрозаймами и частыми заявками на кредит.

Просрочки могут быть открытые (действующие), если вы прямо сейчас не платите по кредиту и закрытые (исторические). Это если вы пропускали платежи в прошлом, но после этого продолжили выплату. С исторической просрочкой кредит еще может быть одобрен. С действующей — никогда. Единственный способ исправить просрочки в кредитной истории — погасить их, перекрыть исправно выплаченными кредитами.

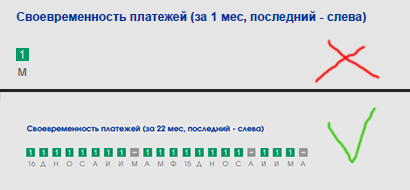

Два фрагмента кредитной истории НБКИ. Зеленые квадраты — платежи с разбивкой по месяцам. В верхнем примере заемщик отдал деньги через месяц. Для банка это непоказательный срок. В нижнем примере заемщик платил кредит 22 месяца — с таким сроком можно судить о платежной дисциплине. При прочих равных у второго заемщика больше шансов получить деньги в банке.

Два фрагмента кредитной истории НБКИ. Зеленые квадраты — платежи с разбивкой по месяцам. В верхнем примере заемщик отдал деньги через месяц. Для банка это непоказательный срок. В нижнем примере заемщик платил кредит 22 месяца — с таким сроком можно судить о платежной дисциплине. При прочих равных у второго заемщика больше шансов получить деньги в банке.

Что касается микрозаймов — они считаются «дорогими» по процентной ставке, и «маргинальными» по природе. Кто станет регулярно выплачивать кредиты на 5000 — 10000 рублей под 700% годовых? Только ненадежный заемщик, который не умеет планировать своих расходов. Банки к таким заемщикам относятся с опаской, не выдают больших кредитов, вовсе отказывают в одобрении.

Много заявок на кредит, которые вы подали одновременно, могут отрицательно сказаться на решении банка. они означают, что вам слишком сильно нужны деньги и вы не особенно разборчивы в выборе партнера. Если вы создали 10 заявок за месяц и по 9 получили отказ, вероятность отказа по 10 заявке — 99,99%. Исключения: заявки на автокредит или ипотеку, если вы подаете ее через автосалон или застройщика. Банки понимают, что вы готовитесь совершить крупную покупку, и не засчитывают заявки в другие банки, как негативный сигнал.

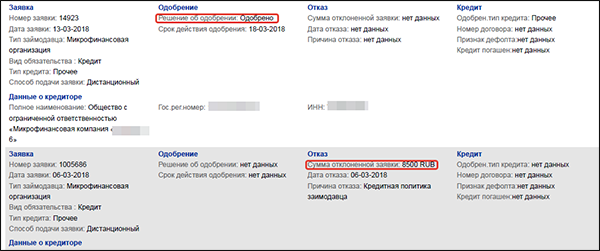

Заявка, которую банк одобрил и заявка, которую банк отклонил.

План действий

Активные просрочки нужно закрыть. Затем нужно совершить 12 — 18 своевременных выплат. Они «перекроют» негативное влияние просрочек. По микрозаймам нужно сделать паузу. И взять за правило не более 1 — 2 микрозаймов в год. Лучше — отказаться от них совсем. Заявку подавать следует только в три банка одновременно. Выбрали банки, оформили заявку. Посмотрели решение. Если везде отрицательно, выждали месяц, подали три другие заявки. Так вы избежите «автоматических» отказов.

Большая просрочка

Есть и такие люди, которые в принципе наплевательски относятся к тому, как выглядит их кредитная история и насколько они исполняют свои обязанности перед банковской организацией.

К примеру, молодой человек получает повестку, и в ближайшее время должен отправиться проходить службу. В это время он берет микрокредит в какой-то компании, хорошо гуляет со своими друзьями, после чего уезжает. Дело в конечном итоге доходит до судебного разбирательства или же передачи дела коллекторам. В итоге о произошедшем узнают его родители, которые самостоятельно гасят возникшую задолженность, но при этом сам парень в итоге находится у большинства кредитных организаций в черном списке. Через несколько лет он находит жену и хочет оформить ипотеку, но при этом из-за такого происшествия любой банк в итоге ему просто откажет в предоставлении средств.

Если у гражданина слишком плохая кредитная история, то в таком случае оптимальным решением будет стать примерным клиентом банковской организации, оформить кредит под залог какого-то имущества или же посетить ближайшего кредитного брокера. Если интересует оформление займа в конкретной финансовой организации, которая всячески отказывается от сотрудничества, можно попробовать оформить себя в качестве дебетового клиента. Другими словами, нужно перевести получение заработной платы на карту данного банка, а еще лучше – сделать туда отдельный вклад.

Многие современные банки пользуются не только технологией скоринга заявок, но еще и проверяют «поведение» человека, то есть приблизительно оценивают его финансовые действия, и на основании этого в конечном итоге прогнозируют его платежеспособность в обозримом будущем. Таким образом, банк будет наблюдать за движением средств гражданина по зарегистрированным счетам, и через несколько месяцев может даже сам предложить какие-то займы.

Некоторые в таких ситуациях прибегают к оформлению залогового кредита. В данном случае банку в качестве гарантии возврата полученных средств предлагается выдача определенного имущества. В большинстве случаев речь идет о какой-то недвижимости или автомобиле. Ключевым условием в данном случае является ликвидность предоставляемого имущества, то есть, если человек в конечном итоге не вернет указанную сумму, у банка должна присутствовать возможность быстрой продажи вещи с аукциона. Сумма оформляемого кредита в преимущественном большинстве случаев не превышает 80% от общей цены имущества, оставляемого в качестве залога.

Довольно распространенным является также обращение к кредитным брокерам, то есть специализированным лицам, которые подбирают кредитную компанию для конкретного клиента, основываясь на его кредитной истории. Услуги таких специалистов являются платными.

В основном кредитные брокеры взаимодействуют именно с проблемными клиентами, которые не могут самостоятельно преодолеть условия службы безопасности банка и получить займ на требуемую сумму. Такие специалисты не только отправят гражданина в нужное место, но еще и дадут полезные консультации по поводу того, как можно быстрее и удобнее собрать всю необходимую документацию, на какие сроки рассчитывать и какую сумму можно в конечном итоге получить. В некоторых случаях брокеры самостоятельно могут предоставить займ гражданину.

Способы исправления кредитной истории

Вначале скажем, что выбор метода зависит от степени нарушения КИ. Клиенту с серьезными просрочками, невозвратом долга и судебными исками потребуются время и деньги для восстановления рейтинга. Для заемщиков с небольшими нарушениями доступны простые и относительно быстрые способы, с них мы и начнем обзор:

Наша редакция рекомендует

Если вы хотите быстро и с 99% вероятностью улучшить свою кредитную историю рекомендуем вам воспользоваться сервисом «Прогресскард». С помощью этого сервиса свою историю смогли улучшить более 20 000 клиентов. .

Улучшить кредитную историю и узнать причины уже через 1 час

- Кредитные карты. Каждый банк по-своему оценивает рейтинг клиентов. При устойчивом финансовом положении заёмщику с незначительными просрочками в прошлом, некоторые банки одобрят выпуск кредитной карты. Умело используя преимущества кредитки (льготный период, дополнительные опции) можно минимизировать затраты и в короткий срок получить новую запись в свою историю. Своевременно погашенный долг по кредитке – это плюс в рейтинг клиента. Что касается сроков, то они обычно составляют 50-60 дней: за это время клиент успеет внести обязательный взнос и информация о действующей карте попадет в БКИ. Недостаток этого способа в высоких процентах: по кредитным картам коммерческих банков тарифы гораздо выше, чем по потребительским займам Сбербанка;

- Потребительский кредит. Еще один вариант для клиентов с «подмоченной» репутацией. Можно найти лояльный банк и взять небольшую потребительскую ссуду, сроком от месяца до трех. Регулярно погашая проценты и вернув в срок сумму займа, клиент получает хорошую запись в КИ;

- Товарный кредит. Покупая в цифровом супермаркете планшет или телевизор в кредит, тоже можно повлиять на свой рейтинг. Недостаток этого способа в высоких временных и денежных затратах: переплата за товар может быть равна его стоимости, а сроки кредитования обычно достигают года;

- Займ в МФО. Затратный способ для клиентов, которым откажут все банки. Оформить микрозайм по паспорту не составит труда, но нужно быть готовым к высоким процентам. Например, получая 10 тысяч рублей сроком на две недели, придется отдать кредитору около 15 тысяч рублей. Преимущества этого метода в простоте и скорости: в МФО маленький процент отказов, кредит можно оформить за час. Если получить займ на несколько дней и вовремя его вернуть, в истории появится запись в течение месяца. Но насколько она восстановит рейтинг клиента – это большой вопрос. Не исключено, что понадобится еще несколько раз обращаться к подобным инструментам, чтобы вызвать доверие у серьезных кредиторов.

В заключении отметим, что выбирая способ, как исправить кредитную историю в Сбербанке, не стоит рассчитывать на быстрый результат. Процесс может занять несколько месяцев, а в сложных случаях – несколько лет. Но если у заемщика есть цель восстановить свою репутацию у крупнейшего кредитора страны, нужно действовать системно, выбирать самые эффективные методы.

Объявления

Объявления

Что такое кредитная история

Под кредитной историей (КИ) понимается информация о заемщике, в качестве которого может выступать как физическое, так и юридическое лицо, описывающая его взаимоотношения с различными финансовыми организациями. Различают положительную и отрицательную КИ. Первая выступает аргументом в пользу сотрудничества с данным клиентом, а вторая нередко выступает причиной отказа в выдаче кредита или микрозайма.

Кредитная история или кредитный рейтинг обычно включают следующие сведения о заемщике:

- Персональная информация. Она включает ФИО, ИНН, реквизиты паспорта и других личных документов, позволяющие достоверно идентифицировать заемщика.

- Данные о взятых ранее кредитах, включая ссуды в банках и микрозаймы, полученные в МФО.

- Обобщенная информация о финансовой дисциплине клиента, которая включает случаи просрочек по текущим выплатам, невыполнение обязательств и существующие на данный момент задолженности, в случае их наличия.

При обращении в финансовую организацию не рекомендуется утаивать информацию о существовавших ранее или текущих проблемах во взаимоотношениях с банками или МФО. Предоставленные клиентом данные проверяются, а выявление обмана наверняка приведет к отказу в оформлении кредита.

Проблемная кредитная история заемщика резко снижает вероятность положительного решения при попытке взять кредит в банке. Для микрофинансовых организаций этот фактор также выступает аргументом против сотрудничества с потенциальным клиентом, хотя и не играет такой серьезной роли. В любом случае, возможностью улучшить кредитный рейтинг пренебрегать не стоит, так как это существенно увеличивает возможности заемщика на сегодняшнем финансовом рынке.

Причины плохой кредитной истории

Основными причинами для внесения в кредитную историю сведений, негативно влияющих на репутацию заемщика, являются:

Невыплата кредита банку или МФО. Это нарушение считается наиболее тяжелым. В случае, если долг пришлось взыскивать по суду и при помощи судебных приставов, независимо от результатов этого процесса, вероятность оформления кредита в банке становится практически нулевой;

Просрочка по регулярным платежам на срок более месяца. Вероятность получения кредита банке в этом случае невелика. При обращении в МФО оформить микрозайм вполне реально, так как критичным для подобных организаций становится просрочка от 2-3 месяцев;

Просрочка по регулярным платежам на срок от 5 до 30 суток. Данное нарушение финансовой дисциплины считается незначительным

Более серьезное внимание уделяется ему в ситуации, когда просрочки становятся постоянными и часто повторяются;

Просрочка по регулярным платежам на срок до 5 суток. Сведения о подобных проступках вносятся в КИ не всегда

При рассмотрении заявки от заемщика они обычно также не принимаются во внимание.

Принимая решение о том, как лучше и эффективнее осуществлять улучшение кредитной истории, необходимо сначала узнать ее. Дело в том, что далеко не всегда КИ бывает испорчена по вине самого заемщика. В некоторых случаях просрочки в платежах связаны с техническими проблемами банка или незаконными действиями мошенников.

Как узнать свою кредитную историю

Сегодня получить сведения о собственной кредитной истории достаточно просто. Для этого необходимо воспользоваться одним из следующих способов:

- Обратиться в бюро кредитных историй (БКИ). Это организации, которые специализируются на сборе информации о заемщиках и предоставлении ее банкам и непосредственно гражданам. Сегодня на российском рынке работает более двух десятков БКИ, наиболее крупными из которых являются Национальное БКИ, Эквифакс и Объединенное кредитное бюро. Они предоставляют информацию как по интернету, так и при личном визите клиента, причем один запрос в течение года заемщик имеет право сделать бесплатно.

- Посетить офис банка, выступающего агентом БКИ. Практически все крупные российские финансовые организации являются агентами БКИ. Однако, предоставление сведений в этом случае не является бесплатным. Обычная величина расценок находится в пределах от 500 до 1200 рублей.

- Воспользоваться онлайн-сервисами БКИ, банков или специализированных ресурсов. Услугу по предоставлению сведений о КИ в интернете предлагают сегодня различные ресурсы, посвященные финансовой тематике. Она также является платной и обойдется клиенту примерно в 500-750 рублей.

Учитывая распространенность мошеннических схем, связанных с оформлением кредитов на подставных лиц, рекомендуется проверять кредитную историю, как минимум, 1 раз в год. Это позволит оперативно выявить возможные проблемы и принять необходимые меры для исправления ситуации.