Андеррайтинг в имущественном страховании

Содержание:

- Андеррайтинг в банковском деле

- Морфологический разбор глагола пример

- Андеррайтер в банковском деле

- Андеррайтинг в банковской сфере

- Оплата труда

- Ступеньки карьеры и перспективы

- Функции специалиста в кредитном учреждении

- Виды андеррайтинга и функциональные отличия

- Андеррайтер в страховании

- Крупнейшие банки андеррайтеры IPO

- Деятельность по комплектованию прибыльного страхового портфеля

- Особенности профессии

- Обучение на андеррайтера

- Разбор частей речи

- Примеры андеррайтинга

Андеррайтинг в банковском деле

В банковском деле андеррайтинг является частью системы управления рисками (Risk management). Понятие это напрямую связано с таким видом банковской деятельности, как кредитование и предполагает оценку рисков возникающих вследствие выдачи кредита.

Именно андеррайтер проводит исследование кредитной истории и платёжеспособности клиента запросившего кредит. И уже на основании его выводов принимается решение о том предоставлять или не предоставлять кредит, и на каких условиях это делать (в случае положительного решения).

Существуют единые

международные стандарты регулирования

банковской деятельности именуемые

Базельскими соглашениями. И любой банк

претендующий на соответствие международным

нормам и правилам, придерживается тех

рекомендаций, которые в них изложены.

Так вот, одно из таких соглашений

именуемое Базель III, делает

акцент на качестве организации управления

рисками. И именно после обнародования

данного документа, сильно возросла

потребность в сфере банковского

андеррайтинга.

В зависимости от того

к какой категории относится клиент

банка желающий получить кредит, различают

следующие виды андеррайтинга:

- Розничный андеррайтиг

(работа по оценке рисков непогашения

кредита со стороны физических лиц); - Андеррайтинг

корпоративных клиентов (оценка рисков

непогашения кредитов со стороны

юридических лиц).

Андеррайтер работающий

с физическими лицами занимается такими

вопросами как авто-кредиты, ипотека,

выдача кредитных карт и обычных

потребительских кредитов. В его

обязанности входит проверка всех

предоставляемых клиентом сведений, их

анализ и принятие решения о выдаче

кредита. В качестве основных критериев

влияющих на принятие итогового решения

выступают выводы сделанные на основе:

- Сведений о доходе

клиента; - Сведений о трудовом

стаже клиента; - Кредитной истории

(в случае наличия оной); - Любой другой доступной

информации о клиенте.

Андеррайтер работающий

с юридическими лицами принимает свои

решения на основе анализа:

- Хозяйственной

деятельности компании; - Финансовой и

бухгалтерской отчётности; - Особенностей

деятельности компании (отраслевых,

маркетинговых и т.п.); - Репутации приобретённой

компанией за весь период её существования.

Морфологический разбор глагола пример

Чтобы понять схему, проведем письменный разбор морфологии глагола на примере предложения:

Вороне как-то Бог послал кусочек сыру. (басня, И. Крылов)

Послал (что сделал?) — часть речи глагол;

- начальная форма — послать;

- постоянные морфологические признаки: совершенный вид, переходный, 1-е спряжение;

- непостоянная морфологическая характеристика глагола: изъявительное наклонение, прошедшего времени, мужского рода, единственного числа;

- синтаксическая роль в предложении: сказуемое.

Следующий онлайн образец морфологического разбора глагола в предложении:

Какая тишина, прислушайтесь.

Прислушайтесь (что сделайте?) — глагол;

- начальная форма — прислушаться;

- морфологические постоянные признаки: совершенный вид, непереходный, возвратный, 1-го спряжения;

- непостоянная морфологическая характеристика слова: повелительное наклонение, множественное число, 2-е лицо;

- синтаксическая роль в предложении: сказуемое.

План морфологического разбора глагола онлайн бесплатно, на основе примера из целого абзаца:

— Не надо, пусть знает в другой раз, как нарушать правила.

— Подождите, потом скажу. Вошел! («Золотой телёнок», И. Ильф)

Предостеречь (что сделать?) — глагол;

- начальная форма — предостеречь;

- морфологические признаки глагола постоянные: совершенный вид, переходный, невозвратный, 1-го спряжения;

- непостоянная морфология части речи: инфинитив;

- синтаксическая функция в предложении: составная часть сказуемого.

Пусть знает (что делает?) — часть речи глагол;

- начальная форма — знать;

- постоянные морфологические признаки: несовершенный вид, невозвратный, переходный, 1-го спряжения;

- непостоянная морфология глагола: повелительное наклонение, единственного числа, 3-е лицо;

- синтаксическая роль в предложении: сказуемое.

Нарушать (что делать?) — слово глагол;

- начальная форма — нарушать;

- постоянные морфологические признаки: несовершенный вид, невозвратный, переходный, 1-го спряжения;

- непостоянные признаки глагола: инфинитив (начальная форма);

- синтаксическая роль в контексте: часть сказуемого.

Подождите (что сделайте?) — часть речи глагол;

- начальная форма — подождать;

- постоянные морфологические признаки: совершенный вид, невозвратный, переходный, 1-го спряжения;

- непостоянная морфологическая характеристика глагола: повелительное наклонение, множественного числа, 2-го лица;

- синтаксическая роль в предложении: сказуемое.

- начальная форма — войти;

- постоянные морфологические признаки: совершенный вид, невозвратный, непереходный, 1-го спряжения;

- непостоянная морфологическая характеристика глагола: прошедшее время, изъявительное наклонение, единственного числа, мужского рода;

- синтаксическая роль в предложении: сказуемое.

Источник статьи: http://how-to-all.com/%D0%BC%D0%BE%D1%80%D1%84%D0%BE%D0%BB%D0%BE%D0%B3%D0%B8%D1%8F:%D0%B0%D0%BD%D0%B4%D0%B5%D1%80%D1%80%D0%B0%D0%B9%D1%82%D0%B8%D0%BD%D0%B3

Андеррайтер в банковском деле

Данная профессия существует не только в страховании. Нередко встречается и андеррайтер в банке. Ведь сложно представить себе кредитную деятельность без оценки рисков невыплаты долга. Учреждения, где работает андеррайтер, — «Сбербанк» или подобные акционерные общества, которые предоставляют различные кредиты населению. Эти организации обязаны иметь такого специалиста в своем штате. Банковский андеррайтер — это квалифицированный кадр, занятый оценочной деятельностью для определения рисков непогашения оформляемого займа. Эта процедура в обязательном порядке должна проводиться каждым учреждением финансового типа.

Установить уровень платежеспособности заемщика еще на этапе принятия решения об отказе или выдаче кредита позволяет работа человека данной профессии. Методики определения могут быть совершенно разные, поэтому сотрудник «Газпромбанка» может производить анализ иначе, чем андеррайтер в «Сбербанке», отзывы заемщиков которого положительные. А вот отклики банков о работе таких профессионалов способны качественно повлиять на размер заработной платы.

Кроме отказа человеку, желающему взять кредит, может быть предоставлен альтернативный вариант сотрудничества. Он составляется на иных условиях для заемщика и может предлагать ему другую сумму. Данный вариант подбирается в соответствии с тем, какое заключение сделал андеррайтер. По этой причине не всегда отказ может основываться на низком уровне платежеспособности.

Андеррайтинг в банковской сфере

В банке данная процедура включает оценку рисков от решения о выдаче займа или от заключения соглашения. Основными направлениями системы анализа возможного клиента являются:

- оценка доходности клиента;

- обзор истории кредитования;

- оценка предлагаемого в залог по ссуде имущества.

По итогам проверки банк дает согласие на кредитование, отказывает в нем или решает выдать ссуду на условиях, отличающихся от запрашиваемых клиентом.

Андеррайтинг подразделяется на автоматический (скорринг) и индивидуальный. В первом варианте автоматизированная проверка платежеспособности выполняется путем внесения данных о клиенте в специальную программу. Балльная система упрощенной проверки используется при потребительском кредитовании и небольших запрашиваемых суммах. Второй способ используют при выдаче крупных кредитных сумм после проверки информации о клиенте несколькими банковскими подразделениями (кредитным, юридическим, службой безопасности).

На андеррайтера в банке ложится большая ответственность. Ведь в случае неправильной оценки возможных рисков организация может не только не получить прибыль, но и не вернуть выданные деньги.

Оплата труда

Размер заработной платы зависит, в основном, от опыта работы, должности, размера компании. Для молодых специалистов с профильным образованием средняя заработная плата может составлять 1000 долларов. У начальника отдела андеррайтинга с опытом работы 3-5 лет заработная плата составляет 1500-3000 долларов и более. В крупных организациях начальник департамента андеррайтинга может зарабатывать до 5000 долларов в месяц.

Андеррайтер, выполняющий такие функции как оформление полисов, анализ страховых показателей, оптимизация страхового продукта, мониторинг убыточности и др. может рассчитывать на заработную плату в пределах 1500-3000 долларов в месяц.

Ступеньки карьеры и перспективы

Андеррайтер на сегодняшний день считается одной из самых перспективных профессий. В последнее время часто осуществляется страхование имущества, транспорта и личного страхования. Через 2-3 года работы андеррайтер может быть переведен на должность начальника отдела. Продвижение по службе требует некоторого времени. Это объясняется тем, что результаты работы других специалистов, например, страхового агента или финансового консультанта, видны сразу, в то время как результаты деятельности андеррайтера можно оценить, как минимум, только через год.

Также востребованы такие должности как эксперт отдела выплат, специалист отдела продаж. После трех лет работы в страховой компании можно рассчитывать на должность управленца среднего звена, а впоследствии и бизнес-аналитика.

В ближайшем будущем профессию андеррайтера в России, как и страховой рынок в целом, ждут огромные перспективы. По прогнозам специалистов в области страхования спрос на андеррайтеров будет стабильно расти.

Знаменитые андеррайтеры

Портрет российского андеррайтера:

Согласно исследованию рынка труда, большинство соискателей должности андеррайтера составляет молодежь в возрасте до 30 лет (65%). Женщин в данной сфере занято чуть больше, чем мужчин – 54%. 87% специалистов имеют высшее образование. Каждый четвертый андеррайтер свободно владеет английским языком.

В отечественной страховой литературе вопросы качества управления рисками освещались в работах: Архиповой А.Н, Бесфамильной, Л.В., Гольштейна, Г.Я., Грызенковой Ю.В., Корнилова И.А., Николенко Н.П., Артамонова А.П.,Цыганова А.А., Черновой Г.В.,Турбиной К.Е., Шахова В.В., Юлдашева Р.Т., Юрченко Л.А., Осадца С.С. Базилевича В.Д., Гаманковой О.А., Татариной Т.В., Нечипоренко В.И., а также в зарубежных работах: Альберт М., Бланд Д., Мескон, М. Хедоури Ф. Хореткотте Х.

Интересные факты

29 сентября на XVII Международной конференции по страхованию стран СНГ и Балтии в поселке Дагомыс было объявлено Днем андеррайтера, генеральным спонсором которого выступило ОАО «Азиятранс Ре». Но в соответствии со своей деятельностью, андеррайтеры могут полноправно отмечать и 6 октября – День страховщика, и 27 ноября – День оценщика

- Афоризмы о страховании и рисках

- Кто ничем не рискует, ничего не получит; кто всем рискует, все теряет.

- Французское изречение

Кто ищет одних лишь верных прибылей, навряд ли станет очень богат; а кто вкладывает все имущество в рискованные предприятия, зачастую разоряется и впадает в нищету; поэтому надлежит сочетать риск с известным обеспечением на случай убытков.

Ф. Бэкон

Функции специалиста в кредитном учреждении

Если говорить о роли андеррайтера в банке – это специалист, который проверяет всю информацию относительно будущего заемщика. В процессе андеррайтинга исследуются представленные документы, а также собираются сведения, подтверждающие платежеспособность, качество кредитной истории, подлинность предоставляемых документов. Случаи, когда оформляется залог, также подлежат контролю со стороны андеррайтера. Он должен убедиться в том, что объект может быть признан таковым и свободен от обременения третьими лицами.

Кредитный андеррайтер должен оценить также и психологическую характеристику заемщика, не видя его лично. Возможно лишь осуществление им телефонного звонка, который косвенно позволяет определить соответствие пола, примерного возраста, психического состояния, владения информацией относительно оформляемой заявки. Делается это с целью определения рисков невозвратности займа, исключения мошеннических действий.

В том случае, когда клиент запрашивает значительную сумму кредита, андеррайтер привлекает несколько служб для проверки представленных данных. Это могут быть юристы, уполномоченные проверить достоверность представленных справок, документов оценочной компании, а также бумаг, которые представляются риэлторскими агентствами, автосалонами. На службу безопасности возлагается функция проверки трудовой занятости будущего заемщика, созаемщиков, поручителей, сведений о наличии у них судимости. По итогам рассмотрения, андеррайтеры в банке выносят решение о возможности получения кредита.

Виды андеррайтинга и функциональные отличия

Рассмотрим, какие обязанности выполняет андеррайтер в каждой отдельной сфере:

- На рынке ценных бумаг.

- В страховой сфере.

- В банковской деятельности.

Инвестиционная деятельность

На рынке ценных бумаг с профессией андеррайтер можно столкнуться при первичном размещении акций – IPO. Он руководит процессом выпуска ценных бумаг и их распределения, а также выступает гарантом того, что акции эмитента будут размещены на бирже в указанном количестве, в определенный срок и по оговоренной цене.

Синдикат возглавляет ведущий андеррайтер. Он поддерживает контакты с эмитентом и ведет учет размещенных на бирже акций.

Что входит в обязанности андеррайтера на рынке ЦБ:

- Подготовка проспекта эмиссии акций.

- Разработка рекламной кампании по привлечению инвесторов.

- Контроль размещения.

- Поддержание ликвидности ценных бумаг после их размещения.

- Оказание консультационных услуг эмитенту.

Эмитент может заключить с андеррайтером один из двух видов договоров:

- «Firm commitment» (твердое обязательство). На основании данного соглашения андеррайтер обязуется купить все ценные бумаги, подготовленные для первичного размещения, и перепродать их бирже. При этом перепродажа осуществляется по более высокой стоимости, т.е. андеррайтер зарабатывает на спекуляции. Особенность договора в том, что андеррайтер несет все риски продажи, поскольку он гарантирует эмитенту получение выручки даже в том случае, если на бирже никто не изъявит желание купить ценные бумаги.

- «Best efforts» (максимальные усилия). Предполагает продажу максимально возможного количества акций нового выпуска, но при этом андеррайтер не несет финансовой ответственности. Если часть ценных бумаг продать не удалось, он снимает с себя риски.

В России андеррайтером может быть любое юридическое лицо, имеющее лицензию Центробанка. К примеру, инвестиционный банк или инвестиционная компания.

Страховая сфера

В сфере страхования андеррайтер занимается оценкой рисков по страховым договорам. Он изучает личность клиента и его имущество, если речь идет о страховке автомобиля или недвижимости.

Что входит в его обязанности:

- Определение юридической чистоты клиента и имущества, подлежащего страхованию. Для этого, к примеру, андеррайтер проверяет удостоверение личности страхователя, его документы на транспортное средство, квартиру или дом и т.п.

- Оценка риска наступления страхового случая. К примеру, чтобы оценить такой риск при страховании недвижимости, он изучает систему безопасности, материал, из которого возведена постройка, этажность и другие параметры.

- Определение тарифа и величины страховой премии, которые будут адекватны оцененному риску. В случае, если по объекту страхования был установлен высокий риск наступления страхового случая, андеррайтером могут быть введены дополнительные условия. Кроме того, он может отказать клиенту в заключении договора.

От работы андеррайтера зависит успех деятельности всей компании.

Банковская деятельность

В финансовых учреждениях – банках и МФО – работают не только живые сотрудники, выполняющие обязанности андеррайтера, но и автоматический андеррайтинг, его еще называют скорингом.

У обоих методов цель одна – оценить вероятность погашения или непогашения кредита, который запрашивает потенциальный клиент.

Разница между скорингом и работой сотрудника в скорости и точности оценки. Машина выдает результаты быстрее за счет автоматических алгоритмов, с помощью которых клиентам присваивается рейтинг.

Зато сотрудник может оценить риски точнее, беря во внимание факторы, которые может не учитывать система. Что входит в обязанности банковского андеррайтера:

Что входит в обязанности банковского андеррайтера:

- Анализ документов, которые предъявляет клиент для получения займа.

- Анализ кредитной истории.

- Проверка обеспечения по кредиту, если оно предусмотрено условиями.

- Проверка информации о клиенте, к которой может иметь доступ финансовое учреждение.

Результатом работы андеррайтера является одобрение или отказ в выдаче кредита, а также формирование конкретных условий – увеличение процентной ставки, уменьшение срока кредитования, снижение суммы и т.д.

Андеррайтер в страховании

В страховании под андеррайтингом понимается аналитический изучение рисков, предлагаемых на страхование, а также определение тарифной ставки и условий страхования. При этом лицо, которое является представителем страховой компании и имеет все права на принятие, отклонение или классификацию возможных рисков, будет называться андеррайтером. Данное лицо уполномочено формировать страховой портфель.

Человек, выдвигаемый на кандидатуру андеррайтера страховой компании, должен обладать соответствующим набором теоретических и практических знаний, необходимых для корректного установления уровня риска, условий страхования и величины ставок премии.

Политика андеррайтинга в страховании представляет собой совокупность определённых правил и действий компании-страховщика, направленных на создание страхового портфеля и принятие объективных решений вследствие страхового случае. При этом основной задачей является достижение необходимого финансового результата.

Примечательно, что позиционирование андеррайтинга сегодня происходит как одного из самых важнейших бизнес-процессов, которые могут осуществляться внутри страховой компании. От андеррайтинговой политики зависит многое. В частности, будет ли компания получать хорошую прибыль или же терпеть большие убытки. Поэтому на первоначальном этапе своей деятельности следует уделить максимум времени планированию, чтобы корректно выбрать ориентацию фирмы с целью получения стабильного заработка.

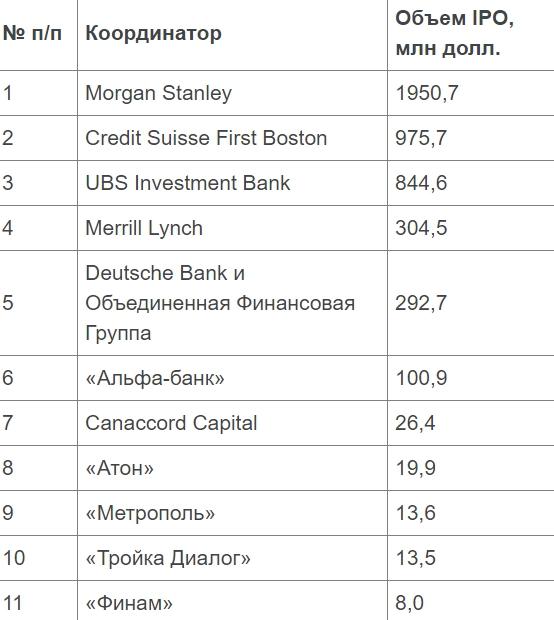

Крупнейшие банки андеррайтеры IPO

В России лидерами в андеррайтинге при IPO являются банки:

- Внешторгбанк,

- Райффайзен,

- Альфа Банк,

- Банк Евразия.

На западных рынках топовыми андеррайтерами являются крупнейшие банки:

- Bank of America,

- JPMorgan Chase & Co,

- Goldman Sachs,

- Morgan Stanley,

- Citigroup,

- Credit Suisse.

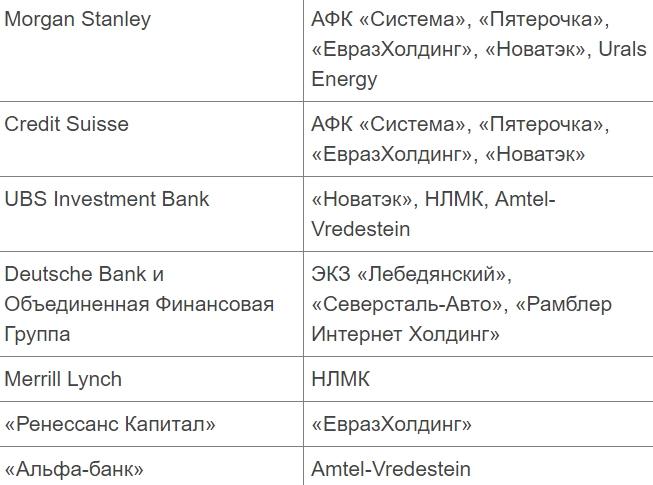

Рейтинг андеррайтеров IPO

Андеррайтеры российских крупных компаний-эмитентов.

Инвесторам, желающим инвестировать в IPO, важно не только обращать внимание на андеррайтеров, но и на надежность выбранного. Я инвестирую в IPO через проверенные брокерские компании:

Робофорекс — международный брокер,

Робофорекс — международный брокер,

- Более 10-лет работы на рынке,

- Доверие 1 млн клиентов в 170 странах,

- Минимальный депозит 10$,

- Бонус за регистрацию в 30$ с возможностью вывода заработанной прибыли,

- Возможность торговать почти инструментами включая все IPO, криптовалюта, форекс, акции и многое другое,

- Моментальный автоматический вывод средств в любое время,

- Кредитное плечо до 1:2000,

Брокер с лицензией ЦБ РФ,

- Более 45 лет работы на рынке,

- Доверие млн клиентов в 170 странах,

- Минимальный депозит для IPO 1000$,

- IPO на лучших условиях с хорошей аллокацией,

- Удобное мобильное приложение с полным доступом ко всем инструментам,

- Вывод средств на банковский счет,

- Плавающее плечо,

Инвестиционная площадка в IPO (не брокер),

- Минимальный порог входа от 50$,

- Подойдет клиентам с низким депозитом в целях ознакомления с IPO,

- Рекомендуемый депозит от 500$,

- Множество IPO с хорошей аллокацией,

- Высокие комиссии на вход и выход и сделки + 35$ за вывод средств,

- Вывод средств на банковский счет,

- Не инвестируйте в эту компанию последние деньги, а используйте ее для диверсификации,

Для инвесторов андеррайтер в IPO является показателем надежности и уверенности в компании – эмитенте. Согласно статистике, компании, нанимающие известных андеррайтеров, имеют хорошие перспективы развития, показывают обнадеживающие финансовые результаты и проводят высокие IPO. Таким образом, эти эмитенты, скорее всего, принесут хороший доход на вложенные средства

Поэтому, со стороны инвесторов особое внимание уделяется выбранным андеррайтерам, ведь как я писал выше, репутация банка превыше всего

Рекомендую к ознакомлению:

- IPO брокеры

- Как заработать на IPO

- Выбираем календарь IPO

- Акции американских банков

- Форвард на ipo

Деятельность по комплектованию прибыльного страхового портфеля

Портфелем страховой организации считается общее количество всех объектов, принятых фирмой к страхованию. Изначально это понятие обозначало сумму всех полученных СК премий, но на этом основании сложно было вычислить предпочтительный размер портфеля, поскольку погрешность при расчетах прогнозируемых и фактических доходов и расходов на премиальные выплаты являлась существенной и затрудняла анализ прибыльности.

Принято считать, что существует определенный диапазон значений по величине страхового портфеля, позволяющий получить максимальную прибыль:

- Нижняя граница диапазона не позволяет СК считаться стабильной, так как при минимальном размере портфеля невозможно рассчитать и установить тарифы, соответствующие рыночным условиям конкретного региона (как правило, тарифы окажутся либо завышенными, чтобы фирма могла извлекать выгоду из страховки, либо заниженными, чтобы обеспечить ей конкурентоспособность). Такая политика не может обеспечить ее надежность и кредитоспособность, поскольку при высоких тарифах СК не сможет привлечь достаточное количество клиентов, а при низких – не достигнет показателей рентабельности деятельности. Кроме того, при минимальной величине страхового портфеля несколько крупных выплат могут привести к убыточности портфеля в целом.

- Верхняя планка может быть неограниченной при грамотной политике, проводимой СК. Если прирост портфеля происходит в основном за счет вовлечения в страхование рисков с высокой вероятностью наступления страхового случая, то в конечном итоге количество объектов страхования и размер портфеля увеличатся, а прибыльность начнет снижаться за счет премиальных выплат страхователям.

Доходность портфеля рассчитывается путем сложения всех полученных за расчетный период премий (по отдельным видам страховки или в общем по всем рискам) и вычета из полученного значения сопутствующих расходов (на рекламу и вовлечение новых клиентов, оплату услуг сотрудников и брокеров).

На основании уровня доходов, андеррайтер формирует структуру портфеля, включая новые объекты, либо исключая их при высокой вероятности финансовых потерь. При постоянном мониторинге входящих в состав портфеля элементов, относящихся к повышенной категории риска, специалист может оптимизировать показатели доходности страхового портфеля и снизить по нему вероятность наступления катастрофических убытков. Например, ужесточить условия договоров или вообще исключить из страхования от стихийных бедствий объекты, находящиеся в неблагоприятных климатических зонах.

Особенности профессии

Рассмотрим, какие функции возложены на андеррайтера в разных сферах деятельности: страховой, инвестиционной и банковской.

Страховая деятельность

Андеррайтер в страховании оценивает риски по страховым договорам путем изучения личности страхователя и его имущества, если речь идет о страховке недвижимости или транспортного средства. В страховой компании он отвечает за формирование страхового портфеля, в который включаются сделки с разными уровнями риска и тарифами.

Функции:

- Определяет юридическую чистоту клиента и страхуемого имущества. Например, изучает документы, подтверждающие право собственности клиента на дом или квартиру, паспорт, документы на автомобиль.

- Оценивает риск наступления страхового случая. Например, в случае страхования жилья изучает систему безопасности (есть ли сигнализация, решетки на окнах, бронированная дверь, видеонаблюдение и пр.), материал конструкций, этаж.

- Определяет тариф и размер страховой премии. При необходимости включает в договор дополнительные условия, если анализ клиента и объекта страхования показал высокий уровень риска наступления страхового случая. Может отказать в заключении договора.

Основная цель – максимально сократить возможные убытки компании от возмещения ущерба по страховому случаю. Для этого андеррайтер старается учесть множество факторов, рекомендует руководству, какие договоры заключать, а какие нет, вносит предложения по изменению тарифов. От его работы напрямую зависит финансовая устойчивость компании.

Рынок ценных бумаг

В инвестиционной сфере с андеррайтингом можно встретиться при первичном размещении акций (IPO). Компания-эмитент нанимает главного организатора выхода на публичный рынок. В его качестве выступает крупный банк, брокер или другая финансовая организация. Они гарант того, что ценные бумаги эмитента будут размещены на бирже в указанный срок, в определенном количестве и по утвержденной цене.

Функции:

- готовит проспект эмиссии акций;

- разрабатывает рекламную кампанию по привлечению инвесторов;

- контролирует размещение;

- поддерживает ликвидность акций после размещения;

- оказывает консультационные услуги эмитенту.

В зависимости от вида обязательств, которые андеррайтер заключает с эмитентом, первый гарантирует либо выкуп всего выпуска ценных бумаг компании, либо продажу максимально возможной его части на фондовом рынке.

Необходимость такого посредника между публичной компанией и рынком объясняется тем, что эмитент не является специалистом в организации процесса первичного размещения. Андеррайтер помогает вывести ценные бумаги на биржу, продать их инвесторам и привлечь максимально возможные средства на дальнейшее развитие компании.

Банковская сфера

В банках и МФО работает не только андеррайтер в лице живого сотрудника, но и автоматический андеррайтинг, который еще иногда называют скорингом клиента. Цель у обоих методов одинаковая – это оценить риск невозврата заемных денег. Но при скоринге процесс проходит быстрее за счет разработанных автоматических алгоритмов присвоения рейтинга заемщику. Оценка клиента сотрудником идет дольше, но точнее из-за возможности учета факторов, которые может просмотреть или не учесть машина.

Функции:

- анализ документов, представленных клиентом для получения кредита/займа;

- анализ кредитной истории заемщика;

- анализ обеспечения по кредиту, если оно предусмотрено условиями кредитования;

- анализ информации о заемщике из источников, к которым в банке есть доступ.

Методики в различных финансовых компаниях разные. Алгоритм проверки не разглашается. Результатом оценки может быть отказ в кредите/займе или изменение условий кредитования в сторону их ужесточения (увеличение процентной ставки, требование обеспечения, сокращение срока или уменьшение суммы).

Обучение на андеррайтера

Некоторые компании обучают специалистов сами, принимая на работу студентов профильных вузов без практического опыта.

Специализация «андеррайтер» существует во многих экономических вузах, в частности, в Финансовой академии при Правительстве РФ, РЭА им. Плеханова, Высшей школе экономики, Институте управления и предпринимательства в социальной сфере при ГУУ. Высоко котируются на рынке выпускники Школы страхового бизнеса при МГИМО МИД России. Многие компании открывают свой корпоративный университет или собственный образовательный центр. Однако очень многое зависит от сферы, в которой будет работать специалист. Часто хорошими андеррайтерами становятся люди с техническим профильным образованием: МАДИ, медицинский, архитектурный.

Сегодня у российских специалистов есть возможность обучения и повышения квалификации за рубежом, где часто проводятся семинары, на которых можно ознакомиться с международными стандартами и подходами в области андеррайтинга. По мнению игроков страхового рынка, в чистом виде профессии андеррайтера обучиться невозможно, поскольку ряд необходимых знаний этот специалист приобретает только в практической деятельности. Кроме того, чтобы стать андеррайтером, помимо специальных знаний, нужно иметь соответствующий склад ума, развитую интуицию и широкий кругозор.

Вузы

Московский открытый институт

Экономика (Филиал в г. Оренбурге Московского технологического института)

Московская Академия предпринимательства при Правительстве Москвы

Экономика (Московская Академия предпринимательства при Правительстве Москвы)

Московский гуманитарный университет, МосГУ

Экономика предприятия (Факультет экономики, управления и международных отношений)

Национальный исследовательский технологический университет «МИСиС»

Экономика (Институт экономики и управления промышленными предприятиями)

Национальный исследовательский университет «МЭИ»

Экономика (Инженерно-экономический институт НИУ «МЭИ»)

Разбор частей речи

Далее давайте разберем морфологические признаки каждой из частей речи русского языка на примерах. Согласно лингвистике русского языка, выделяют три группы из 10 частей речи, по общим признакам:

1. Самостоятельные части речи:

- существительные (см. морфологические нормы сущ. );

- глаголы:

-

- причастия;

- деепричастия;

- прилагательные;

- числительные;

- местоимения;

- наречия;

2. Служебные части речи:

3. Междометия.

Ни в одну из классификаций (по морфологической системе) русского языка не попадают:

- слова да и нет, в случае, если они выступают в роли самостоятельного предложения.

- вводные слова: итак, кстати, итого, в качестве отдельного предложения, а так же ряд других слов.

Примеры андеррайтинга

Вы уже знаете, что такое андеррайтинг в банке для физических лиц. Теперь рассмотрим пример для бизнеса.

Компания обратилась в банк с заявлением о предоставлении кредитной линии. Помимо заявки, были предоставлены следующие документы:

- Пакет учредительных документов.

- Финансовая отчетность за последний год.

- Обороты по расчетному счету.

- Справка об отсутствии задолженности по налогам и сборам.

В ходе предварительной проверки было обнаружено, что размер дебиторской и кредиторской задолженности компании превышает сумму запрашиваемого кредита. Специалист по андеррайтингу МСБ (малого и среднего бизнеса) запросил расшифровки дебиторов и кредиторов с указанием их регистрационных данных и даты возникновения задолженности.

Проанализировав данные, полученные от клиента, сотрудники банка установили:

- компания имеет задолженность перед поставщиками с истекшим сроком исковой давности (более трех лет);

- в перечне дебиторов присутствуют организации, исключенные из Единого государственного реестра юридических лиц.

В течение недели был получен отказ по результатам андеррайтинга платежеспособности заемщика.

Какие рекомендации можно дать компании, чтобы она могла получить положительное решение в следующий раз?

- Следить за размером и структурой кредиторской задолженности. При наличии невостребованных долгов с истекшим сроком давности такие долги подлежат списанию в прибыль.

- То же самое касается и дебиторки. Если покупатель отказывается платить, можно взыскать задолженность в судебном порядке. Долги, нереальные к взысканию, следует своевременно списывать на убыток.

Другой пример. Игорь приобретает новый дорогостоящий автомобиль с использованием кредитных средств. Согласно условиям договора с банком, страхование автомобиля является обязательным.

Игорь имеет небольшой водительский стаж и возраст моложе 25 лет. Это его первый автомобиль. Страховая компания оценила риск наступления страхового случая как высокий и установила размер премии – 82 500 руб. (1 100 $ или 31 900 грн.) в год. Даже с учетом рассрочки такая сумма является для Игоря значительной. Что можно сделать в данной ситуации?

Специалист службы андеррайтинга страховой компании предлагает Игорю включить в договор пункт о франшизе в размере 22 500 руб. (300 $ или 8 700 грн.). Согласно этому условию, в случае повреждения автомобиля сумму, равную франшизе, Игорь оплачивает самостоятельно, оставшуюся сумму убытка компенсирует страховщик. При этом размер страховой премии составит 56 250 руб. (750 $ или 21 750 грн.) в год. Сумма премии подлежит перечислению равными частями:

- 28 125 руб. (375 $ или 10 875 грн.) при заключении договора;

- 28 125 руб. (375 $ или 10 875 грн.)– через 6 месяцев.

Такие условия являются оптимальными для обеих сторон: страховщик уменьшает риск, а страхователь – затраты.