Методы управления рисками

Содержание:

- Введение

- Базель II

- ЦЕЛИ И НАЗНАЧЕНИЕ ПРОЦЕССА УПРАВЛЕНИЯ РИСКАМИ НА ПРЕДПРИЯТИИ

- Стандарты управления рисками

- Динамика инвестиционных рисков

- Проектов без рисков не бывает

- Реализация процедур по выявлению рисков

- Анализ и оценка проектных рисков

- Модели реагирования в процессе управления рисками

- Служба риск-менеджмента на предприятии

- Не бойтесь признать свою неправоту и получить убыток

- Заключение

Введение

Проблемы управления рисками являются, с одной стороны, хорошо изученными в российской и мировой практике, о чем свидетельствует большое количество стандартов и руководств в этой области, выработанные механизмы, классификации и алгоритмы управления рисками, многочисленные публикации. Однако во всем многообразии фундаментальных и прикладных исследований данного вопроса нередко отсутствует новизна, отраслевая специфика управления рисками, учет взаимосвязи и взаимовлияния различных рисков. В значительной части исследований описан типовой общеизвестный механизм управления рисками, включающий две составляющие:

- построение в рамках общей системы управления в компании подсистемы управления рисками;

- реализацию типовых процедур и алгоритмов управления рисками: идентификацию, качественную и количественную оценку, выбор методов и способов нивелирования рисков.

Широкое распространение такого механизма управления рисками вполне объяснимо – он сформировался под влиянием системного подхода в общем менеджменте, распространившегося на другие области управления, в т.ч. и на управление рисками.

Однако современная парадигма управления акцентируется не на системном, а на процессном подходе, что означает большую привязку не к системе, а к бизнес-процессам внутри компании. На примере управления рисками можно сказать, что ключевым вопросом в организации работы по управлению рисками становится не формирование централизованной системы управления рисками на предприятии, а ее децентрализация на процессы, встраивание управления рисками в основные, обеспечивающие, поддерживающие и развивающие бизнес-процессы. Процессный подход к управлению рисками все чаще используют на практике промышленные предприятия. Фактически, это альтернатива системному подходу, которая сложилась из практического опыта управления рисками в зарубежных и российских промышленных предприятиях, но слабо освещенная в периодической литературе и учебных материалах по управлению рисками , ,.

Изучение организационно-экономических механизмов управления рисками для российских предприятий в настоящее время является высоко актуальным: санкции и ограничение доступа к зарубежным рынкам капитала, политика импортозамещения вынуждают компании полностью пересматривать устоявшиеся хозяйственные отношения, повышают неопределенность внешней среды, а, значит, и уровень риска. В такой ситуации корпоративные механизмы управления рисками, основанные на системном подходе, не справляются с темпами изменений, протекающими во внешней среде. Наиболее ощутимые изменения происходят на промышленных предприятиях, предприятиях торговой сферы, где эффективность производственных блоков напрямую зависит от качества организации ресурсных потоков.

Поэтому цель исследования, по результатам которого подготовлена данная статья, заключалась в систематизации подходов, организационно-экономических механизмов и моделей управления рисками.

Основной акцент в исследовании был сделан на проблемы управления финансовыми рисками, поскольку, во-первых, на них приходится значительная часть предпринимательских рисков компании, а, во-вторых, большинство рисков компании трансформируется в финансовые убытки.

В качестве объектов исследования были выбраны предприятия легкой промышленности, а в качестве предмета исследования – управление рисками на предприятиях легкой промышленности.

В качестве теоретической основы исследования использовались фундаментальные теории в области менеджмента, экономики фирмы, финансового менеджмента, стандартов и методов управления рисками. В частности, были использованы идеи и положения из теории цепочки создания стоимости Майкла Портера, работы И.А. Бланка, материалы актуальных диссертационных исследований, отраслевые отчеты.

Основные аспекты управления финансовыми рисками были изучены в работах И.Т. Балабанова, И.А. Бланка, И.В. Булавы, В.В. Вахитова, А.Е. Величко, В.М. Гранатурова, Н.В. Гриневой, Г.Г. Кадыкова, Р.М. Качалова, Г.Б. Клейнера, М.Н. Крейниной, В.В. Ковалева, И.Я. Лукасевича, Р.С. Сайфулина, Е.С. Стояновой, Е.А. Федоровой, Г.А. Хайдаршиной, Н.В. Хохлова, Б.Б. Хрусталева и др.

В методологическую основу работы легли принципы системности, комплексности. Для проведения расчетов и обоснования использовался сравнительно-сопоставительный анализ, математические и статистические методы.

Базель II

| Название | Описание | Год выпуска | Скачать |

| Кредитный риск менеджмент, как инструмент борьбы с возникновением проблемной задолженности. | Статья | ? | Basel_II_Credit_risk_management_russian |

| ПОЛИТИКА интегрированного управления рисками ОАО «Сбербанк России» | Документ из интернета | 2012 | Integrated_risk_management_Sberbank |

| Международные стандарты по оценке риска ликвидности, стандартам и мониторингу | Банк международных расчетов | Декабрь, 2009 | International_Standards_of_risk_management_russian |

| Моделирование динамики рисков по Базелю II | Статья в «Практика. Банковские риски.» | 2010 | Modelling_dynamic_risk_Basel-II |

| Операционные риски и банковский капитал в контексте присоединения России к Базелю II | ВЕСТНИК ОГУ | Август, 2007 | Operational_risk_and_Bank_capital |

| KPMG: Риски деятельности коммерческих банков в России: вопросы управления | Презентация | 2007 | Risk_of_activities_in_Russia |

ЦЕЛИ И НАЗНАЧЕНИЕ ПРОЦЕССА УПРАВЛЕНИЯ РИСКАМИ НА ПРЕДПРИЯТИИ

По общепринятой в менеджменте рисков классификации под риском подразумевается событие или стечение обстоятельств, которое в случае его реализации может существенным образом повлиять на достижение стратегических целей и текущих задач компании. Влияние риска может оказаться как негативным, т. е. несущим угрозы бизнесу, так и позитивным, предоставляющим возможности для его развития. Именно поэтому процесс управления рисками можно назвать искусством различать, что представляет собой выявленный риск — опасность для деятельности компании или наоборот, шанс ее улучшить.

Система управления рисками — это процесс, осуществляемый как руководством компании, так и ее сотрудниками. Цель этого процесса — выявить потенциальные события, которые могут повлиять на результаты деятельности компании — как положительно, так и отрицательно, и обеспечить приемлемые для компании уровень угроз или степень реализации возможностей.

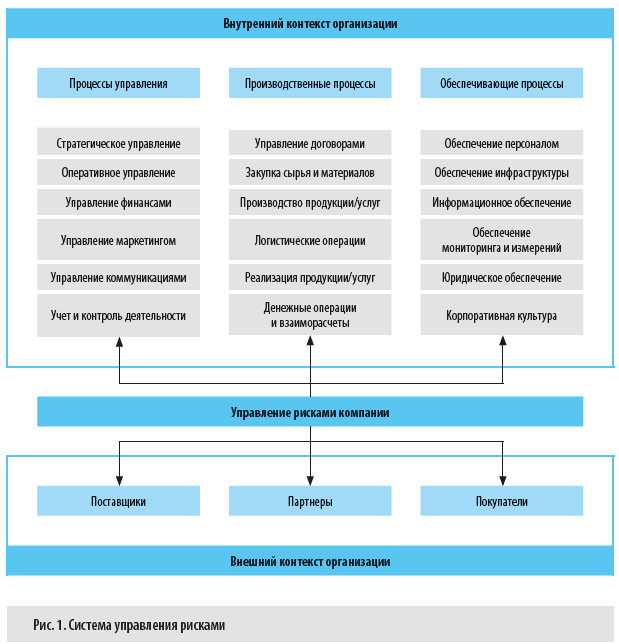

Специфическая особенность данного процесса состоит в том, что он охватывает все без исключения бизнес-процессы компании и реализуется в рамках как внешнего, так и внутреннего контекстов бизнеса (рис. 1).

Основные принципы управления рисками:

1. Управление рисками — неотъемлемая часть ежедневного процесса управления, которая предполагает, что каждый сотрудник обязан выявлять и оценивать риски для наиболее эффективного принятия управленческих решений.

2. Все риски, которые возникают по внешним или внутренним причинам и могут значительно повлиять на достижение целей предприятия, должны идентифицироваться, оцениваться и документироваться, а на основе этой информации — разрабатываться мероприятия по рискам.

3. Процесс управления рисками подразумевает применение единого и стандартизированного подхода к выявлению, оценке и работе с рисками.

4. Руководители всех уровней несут ответственность за своевременное выявление рисков, их оценку, разработку мероприятий по управлению рисками и информирование всех заинтересованных сторон, в том числе работников, о рисках, влияющих на достижение поставленных перед ними целей, а также за накопление знаний о рисках и анализ реализовавшихся рисков.

5. В процессе управления рисками необходим разумный баланс издержек на управление риском и величины возможного ущерба или выгоды от наступления рискового события: если уровень риска приемлемый, а затраты на управление риском превышают возможный эффект, дополнительные мероприятия по работе с этим риском не нужны.

Методы управления рисками (рис. 2):

1. Снижение риска подразумевает воздействие на риск путем снижения вероятности реализации риска или уменьшения негативных/усиления позитивных последствий в случае реализации риска в будущем.

2. Перенос риска предполагает передачу риска (в том числе частичную) другой стороне (например, заключаются договоры страхования, хеджирования, аутсорсинга и др.) — это позволяет уменьшить негативное или усилить позитивное влияние риска на достижение целей компании.

3. Принятие риска допускает возможное наступление последствий риска с определением конкретных источников покрытия ущерба от негативных последствий.

4. Уклонение от риска означает отказ от совершения действий/мероприятий/целей, характеризующихся высокой степенью риска.

Теперь поговорим о том, как управлять рисками.

Стандарты управления рисками

В сентябре 2015 года Международная организация по стандартизации (International Organization for Standardization, ISO) опубликовала новую редакцию стандарта ISO 9001:2015. Одно из ключевых отличий от предыдущей версии — появление требований по управлению рисками. Требования по управлению рисками дополнили несколько пунктов стандарта и заменили прежнее требование необходимости предупреждающих действий.

Существуют стандарты, непосредственно посвящённые управлению рисками. Наиболее важные международные стандарты в области управления рисками приведены в таблице 1. Прежде всего, это семейство стандартов 31000, которое включает:

- ГОСТ Р ИСО 31000:2010 «Менеджмент риска. Принципы и руководство» (идентичный международному стандарту ISO 31000:2009 Risk Management. Principles and Guidelines) описывает принципы, инфраструктуру (систему управления рисками) и процесс менеджмента риска;

- ГОСТ Р ИСО/МЭК 31010-2011 «Менеджмент риска. Методы оценки риска» (идентичный международному стандарту ISO/IEC 31010:2009 Risk Management — Risk Assessment) описывает вопросы и процесс оценки риска, а также выбор методов оценки риска.

Стандарты семейства 31000 очень гибкие и универсальные, на их основе можно построить любую корпоративную систему управления рисками. Кроме того, существует еще короткий ГОСТ Р 51897-2011 «Менеджмент риска. Термины и определения».

Таблица 1. Международные стандарты в области управления рисками предприятия.

| Фокус | Назначение | Стандарты, нормативные документы |

|---|---|---|

| Цели, стратегия и система управления компанией | Повышают эффективность управления всей компанией, эффективность принятия решений (как стратегических, так и операционных) и минимизации основных рисков деятельности |

|

| Контроль и соблюдение внутренних норм | Уменьшение рисков с помощью усиления и улучшения норм внутреннего контроля и соответствия |

|

| Соответствие государственным требованиям | Соответствие государственным требованиям и стандартам | Директива ЕС SOLVENCY II |

Динамика инвестиционных рисков

Вероятность и значимость рисков должна быть регулярно переоценена инвестором, поскольку в результате динамики реализации строительного проекта риски изменяются. Строительный проект развивается, здание возводится, определенные риски уменьшаются или исчезают самостоятельно, а некоторые – увеличиваются. По итогам анализа динамики рисков инвертор вносит в ранее составленную карту рисков, квадрат рисков и рисковый план соответствующие изменения.

Работа над рисками не должна быть приостановлена на каком-то этапе строительства. Спонсор, не производящий постоянный мониторинг состояния рисков, может столкнуться с проблемной ситуацией, когда риски выйдет из под контроля. Информация о рисках не может быть достаточной и окончательной, она постоянно изменяется, поэтому исследовать ее необходимо непрерывно, на протяжении всего периода реализации строительного проекта по возведению объекта недвижимого имущества.

Безопасность действующего проекта, должна изучаться на протяжении времени окупаемости инвестиций. Это позволит спонсору избежать значительных финансовых потерь и извлечь из квартиры в новостройке дополнительную прибыль.

Спонсору следует помнить о том, что развитие ситуации со строительным проектом вариативно. Постоянно возникают новые обстоятельства, которые ранее не были учтены. Именно поэтому для спонсора полезно не прекращать работу по оценке рисков и принятию необходимых мер по их своевременному устранению.

Проектов без рисков не бывает

Изучение опыта предприятий по проведению проектов автоматизации свидетельствует о том, что у руководителей функциональных подразделений предприятий часто возникает стремление «провести проект, как все» и использовать только типовые решения, которые на слуху. Создаётся иллюзия, если «быть как все», то рисков можно избежать. Более того, при этом часто руководствуются тезисом: «Мы не какие-нибудь авантюристы, чтобы реализовывать опасные проекты. Наш проект не должен быть слишком сложным, и на нем никто не собирается рисковать. Мы хотим внедрять типовую программу типовым способом, и не намерены делать рискованных шагов».

Но возможно ли, чтобы на ход и результат проекта «как все» не оказывали влияния никакие неопределенности? Как ни парадоксально, в предельном случае — да! Но только теоретически, поскольку в жизни, в том числе и в жизни предприятия, «абсолютно безопасные» проекты никому не нужны. Как писал в своих книгах Том де Марко1Том де Марко2, «Проекты без риска — удел неудачников».

В жизни, в том числе и в жизни предприятия, «абсолютно безопасные» проекты никому не нужны. «Проекты без риска — удел неудачников».

Строго говоря, проект тем и отличается от операционной деятельности, что при его выполнении создается нечто новое. Если при автоматизации предприятия до минимума урезать элемент новизны (совсем исключить не получится, поскольку внедряемая информационная система — новая, по определению), то соответственно уменьшаются неопределенности. Но одновременно снижаются возможные конкурентные преимущества, которые могло бы получить предприятие от новой системы. В лучшем случае будет реализовано то, что давным-давно работает на множестве других предприятий-конкурентов.

Означает ли это, что более рискованный проект предпочтительнее типового, поскольку больше инноваций создадут больше преимуществ? Нет, не означает! И большинство руководителей и специалистов подразделений понимают, что создавать заказную систему «с нуля» неоправданно безрассудно. Неоправданно, потому что те же самые преимущества можно получить с гораздо меньшими сопутствующими неопределенностями. А, самое главное, не факт, что новый продукт будет лучше, чем типовой, ведь можно изобрести давно изобретенный велосипед.

При выборе продукта для автоматизации (информационной системы) в рассматриваемом контексте надо обратить внимание на следующее:

- действительно ли он более инновационный и даст предприятию что-то дополнительное, чего нет в «более типовом» решении, с помощью которого ведут свою деятельность конкуренты;

- есть ли у поставщика инновационного решения готовые технологии для контроля рисков проекта.

Не обязательно, и, точнее, даже нежелательно, чтобы управление рисками воспринималось как сложный формализованный многоступенчатый процесс. На самом деле, заметки на листе бумаги или письмо по электронной почте уже могут быть частью контроля рисков. Суть не в том, чтобы «наворотить» как можно больше лишней бюрократии. Достаточно просто обозначать неопределенности, анализировать их и принимать меры по ограничению найденных угроз.

Не обязательно, и, точнее, даже нежелательно, чтобы управление рисками воспринималось как сложный формализованный многоступенчатый процесс.

Соответственно, приоритет в выборе продукта-прототипа и партнера для внедрения лучше устанавливать не по иллюзиям «самого безрискового проекта», а по информации об успешной практике контроля рисков.

Хорошие руководители проектов умеют определять и планировать задачи, которые необходимо выполнить для реализации проекта. Но только лучшие руководители проектов успешно справляются с тем, чтобы определить и создать резерв ресурсов под задачи, которые вдруг могут возникнуть в ходе проекта.

Реализация процедур по выявлению рисков

Этапы формирования перечня факторов риска выполняются по стандартному плану, который, как правило, включает следующее.

- Определение целей и задач процедуры по выявлению факторов.

- Формирование группы специалистов-экспертов для выявления факторов.

- Построение процедуры выявления факторов.

- Получение от экспертов информации о факторах.

- Анализ и обработка экспертной информации о факторах.

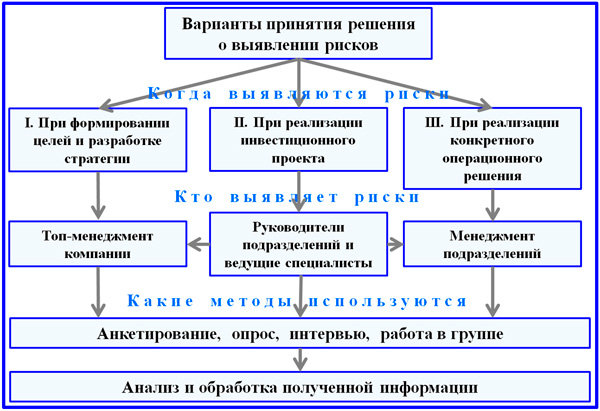

Приведем пример реализации первого шага представленного алгоритма. Вариантом цели может стать выявление как можно большего количества возможных рисков при подготовке и реализации будущего решения. Задачи могут формулироваться по аналогии с составом позиций данного этапа технологии управления, при этом сразу желательно выработать варианты принятия решений в зависимости от типа управленческой деятельности. Ниже приведен пример подобного алгоритма.

Альтернативные алгоритмы принятия решений о выявлении рисков

Альтернативные алгоритмы принятия решений о выявлении рисков

Подходы к формированию экспертных групп отличаются для небольших и крупных компаний. В первом случае к экспертизе может быть привлечен практически весь состав персонала, во втором целесообразнее формировать экспертные группы, включающие топ-менеджмент, руководителей подразделений и представителей коллектива из числа ведущих высококвалифицированных специалистов (3-4 сотрудника). Приведем пример процедуры по выявлению рисков в достаточно крупной компании. Возможен следующий порядок действий.

Участники обсуждения располагаются в конференц-зале таким образом, чтобы видеть друг друга

Ответственный модератор находится в центре, а его помощник – около доски или листа бумаги для фиксации высказанных предложений.

Все высказанные идеи и предположения о будущих неблагоприятных событиях должны быть записаны без какого-либо отбора, какими бы неожиданными они ни были на первый взгляд.

Высказанные идеи и предположения на данном этапе не следует детализировать и развивать, достаточно их сформулировать и дать краткую характеристику.

В данном методе важно количество, а не качество выдвигаемых идей и предположений.

Основное правило групповой работы – не допускать критику высказанных идей, чтобы не сковывать инициативу участников.. После того, как сбор информации о факторах риска завершен, все они собираются в единый список, проходят процедуру первичной систематизации и передаются для аналитической обработки

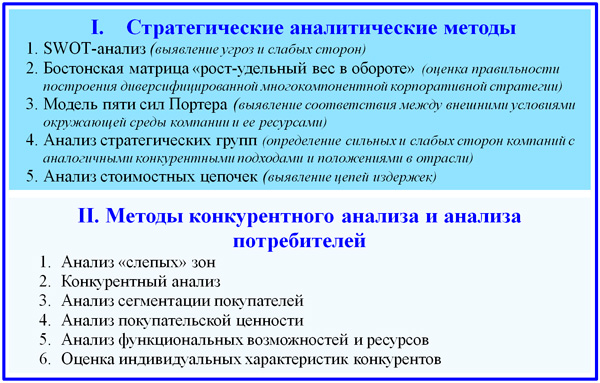

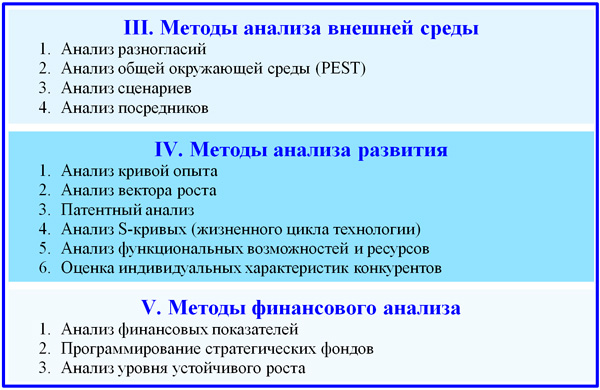

Для этих целей используются специальные методы и инструменты по выявлению рисков. Ниже приведен максимально возможный состав методов для проведения тщательного первичного анализа факторов

После того, как сбор информации о факторах риска завершен, все они собираются в единый список, проходят процедуру первичной систематизации и передаются для аналитической обработки. Для этих целей используются специальные методы и инструменты по выявлению рисков. Ниже приведен максимально возможный состав методов для проведения тщательного первичного анализа факторов.

Общие и специальные аналитические методы, применяемые для анализа факторов риска

Общие и специальные аналитические методы, применяемые для анализа факторов риска

Общие и специальные аналитические методы, применяемые для анализа факторов риска. Продолжение

Общие и специальные аналитические методы, применяемые для анализа факторов риска. Продолжение

Анализ и оценка проектных рисков

Анализировать и оценивать риски необходимо для того чтобы преобразовать найденные на этапе идентификации сведения в данные, которые позволят принимать ответственные решения. Качественный анализ включает в себя комплекс экспертных оценок вероятных неблагоприятных последствий, зависящих от выявленных факторов. А количественный анализ позволяет определить и уточнить количественные показатели вероятности возникновения угроз. Количественный анализ отнимает больше сил, но более достоверен. Чтобы его провести, нужно иметь качественные входные данные и использовать эффективные математические модели. Проводить же его должен высококвалифицированный персонал.

Но нередко и качественных аналитических показателей бывает достаточно, однако для этого по завершении анализа проект-менеджер должен получить:

- Приоритизированный перечень рисков

- Перечень позиций, для которых нужно провести дополнительный анализ

- Общее заключение по рискованности проекта

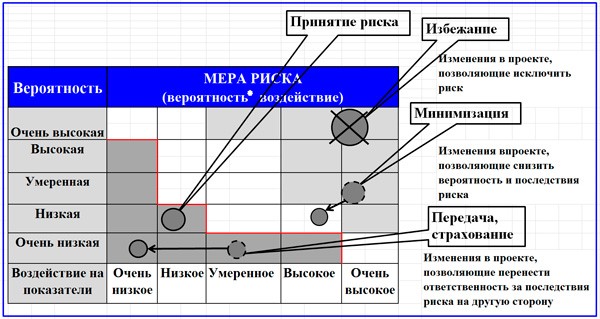

Эксперты выделяют два вида оценок: оценку вероятности наступления рисковых событий и оценку степени их воздействия на проект. Главным результатом качественного анализа можно назвать перечень ранжированных рисков с произведенными оценками и карту рисков. Вероятности наступления рисковых событий и их воздействия разделяются на группы в определенном диапазоне значений.

После проведения оценок выстраиваются специальные матрицы с ячейками, где указываются результаты произведения значения вероятности на степень воздействия. Итоговые данные делятся на сегменты, играющие роль основания ранжирования рисков. Матрица вероятности и воздействия может выглядеть так:

Исходя из вероятности наступления риска и степени его воздействия на проект, каждому из рисков присваивается свой рейтинг. Матрица отображает выявленные организационные пороги для разных рисков (низких, средних и высоких), позволяющие произвести оценку рисков как низкие, средние и высокие применительно к проекту.

В итоге в матрице появляются сегменты недопустимых, средних и незначительных рисков, называемые пороговыми уровнями. Но кроме установления двух главных параметров (вероятности и воздействия) качественный анализ требует установления и самой возможности управления рисками. Так, риски могут быть:

- Управляемыми

- Частично управляемыми

- Неуправляемыми

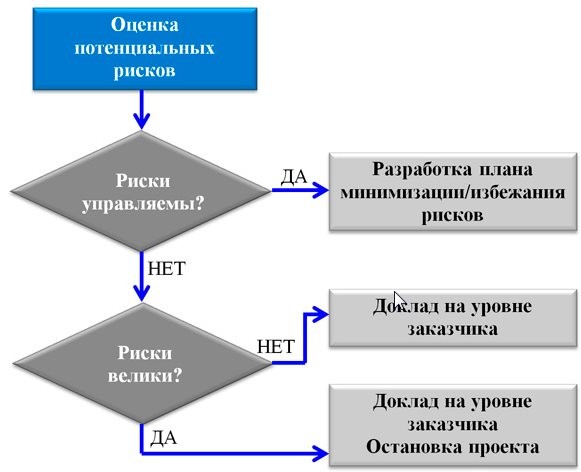

Ниже представлен алгоритм принятия решения по выявлению степени управляемости и величины риска:

Если выявляются неуправляемые опасные риски, их нужно обсуждать с заказчиками и инвесторами, т.к. выявление подобных угроз может стать причиной остановки процесса осуществления проекта.

Другим результатом анализа и оценки риска является карта риска, в наглядной форме представляющая рассмотренную выше матрицу. Карты выглядит примерно так:

Большой круг в правом верхнем углу – это недопустимые риски. Вероятности, находящиеся снизу и слева от красной линии в центре – это неопасные риски. На основе этой карты рисков можно планировать способы реагирования на риски.

Модели реагирования в процессе управления рисками

На третьем этапе нашего технологического алгоритма после оценки и анализа факторов предстоит ответить на вопрос: а что методологически предлагает рискология в контексте способов воздействия на риски? Методы управления рисками включают пять сценарных вариантов реагирования на выявленные и оцененные угрозы. Рассмотрим их.

- Уклонение или отказ. В случае, если риск представляется очень опасным, лучшим решением является отказ от него. Базисом для принятия подобного решения являются результаты анализа, используемого в финансовом менеджменте. Желательно использовать определенные граничные величины показателя коэффициента риска, рассчитываемого как отношение максимально возможного убытка к объему вложений собственных средств на его устранение.

- Передача или ее частный случай – страхование. Если риск несет в себе несколько меньшие угрозы, и мы не можем уклониться от него, то лучше его передать другому лицу за вознаграждение на основании договора страхования, другим участникам рынка. Примерами могут послужить биржевые сделки путем заключения фьючерсных контрактов, опционных соглашений и т.п.

- Локализация и ее частные случаи: ограничение, лимитирование. В определенных ситуациях удобнее ограничить область распространения риска в пределах специализированных подразделений компании либо путем разработки внутренних нормативных актов. Данный метод не требует больших капитальных вложений, но предполагает кропотливую работу менеджмента для ограничения рисков.

- Распределение или диверсификация. Одним из распространенных способов снижения угроз является диверсификация, которая особенно часто применяется для портфельных инвестиций. Данный метод допустим к применению по отношению к риску операционной деятельности и иных форм инвестиционной деятельности. Например, в части источников инвестиций, таких как кредиты банка.

- Компенсация. Есть методы работы с рисками, которые работают на упреждение возникновения угроз. К таким способам относится метод компенсации. В нем используются средства прогнозирования, стратегического планирования, мониторинга внешней и внутренней ситуаций, создание резервов и т.п.

Основные методы реагирования на выявленные риски

Основные методы реагирования на выявленные риски

В поддержку выбора методов управления рисками следует ответить на вопрос: когда и какой из методов рекомендуется использовать? Этой цели служит матрица методов управления рисками, разработанная экспертами в зависимости от его вероятности и опасности. Данная матрица представляется вашему вниманию ниже.

Матрица выбора метода управления рисками

Матрица выбора метода управления рисками

Завершая настоящую статью, хочу напомнить ее основные моменты. Управление рисками в современной практике имеет мощную методологическую платформу, которая непрерывно совершенствуется. Система управления рисками гармонично связана со стратегией компании, основана на специальной информационной платформе и состоит из технологий и организации. Идеология управления развивается в направлении динамичного подхода к концепции приемлемого риска.

Методы анализа и реагирования на выявленные угрозы реализуются в последовательном ряду этапов процессуальной технологии, каждый шаг которой действенно снижает уровень угроз и опасностей. Все это вселяет уверенность, что менеджмент, взявшийся за внедрение управления рисками, начнет незамедлительно получать эффекты, сначала незначительные, а к концу проекта – весомые. Выражаю в это веру и надежду.

Служба риск-менеджмента на предприятии

В начальный период дополнение структуры организации системой по управлению рисками включает создание подразделения риск-менеджмента, выявления его места в организационной структуре предприятия, обязанностей и прав работников.

В качестве главных функций указанного подразделения в организации следует выделить:

- определение и анализ типа угрозы, оценку ее вероятности и размеров;

- разработку и внедрение мер для предупреждения и минимизации рисков;

- выработку механизмов ликвидации последствий (убытков) и восстановление предприятия (кризисное регулирование).

Получая необходимую для анализа информацию о текущем состоянии и прошлых периодах работы, служба риск-менеджмента производит реальную оценку динамики показателей работы предприятия при постоянном влиянии разного вида факторов внутри и извне (экономических, политических).

В ходе анализа определяются потенциальные зоны рисков, сопутствующих работам в организации, прогнозируются потенциальные выгоды и негативные изменения от воздействия выявленных проблемных факторов.

Использование конкретного метода для анализа связано с рядом факторов:

- для каждого типа рассматриваемого риска действенны определенные методы анализа и особенности их проведения;

- значимая роль в анализе отводится величине и качеству исходных показателей (данных);

- для результатов анализа чрезвычайно важен учет динамики именно показателей, воздействующих на степень угрозы;

- выбор метода для ведения анализа должен производиться с учетом доступности прошлых периодов по используемым данным и дальности периода прогнозирования показателей, действующих на изменения риска;

- имеют значение элемент срочности и технические условия для выполнения анализа;

- должны учитываться указания контролирующих органов государства по формированию отчетных сведений по рискам.

Итогом разностороннего анализа служит вероятностный прогноз рыночной конъюнктуры с учетом возникновения ряда рисков.

Продолжением аналитической работы соответствующего подразделения выступает создание программы мер и процедур по управлению вероятностными угрозами, учитывающей:

- вероятность и сумму потенциального ущерба;

- имеющиеся и предлагаемые службой механизмы по понижения угрозы и их эффективность;

- практическую возможность по реальному выполнению мероприятий с учетом имеющегося лимита ресурсов;

- соответствие принимаемых к внедрению мероприятий действующим нормативным актам и планам по развитию предприятия.

Подготовленная программа в обязательном порядке проходит утверждение руководством компании и учитывается при подготовке финансовых и производственных планов организации.

Важно! При реализации утвержденных мероприятий подразделение риск-менеджмента должно проводить непрерывный анализ эффективности исполняемых мероприятий, а при необходимости использовать меры для корректировки процедур и минимизации угроз. При исполнении утвержденного комплекса мер следует накапливать всю информацию о недостатках и сбоях в программе, возникающих в ходе работы, с передачей в службу менеджмента

Данный подход на базе использования возникающей новой информации обеспечивает разработку следующих программ по уменьшению угроз на более высоком качественном уровне

При исполнении утвержденного комплекса мер следует накапливать всю информацию о недостатках и сбоях в программе, возникающих в ходе работы, с передачей в службу менеджмента. Данный подход на базе использования возникающей новой информации обеспечивает разработку следующих программ по уменьшению угроз на более высоком качественном уровне.

Не бойтесь признать свою неправоту и получить убыток

Признать свои ошибки зачастую оказывается не так-то просто. Но если вы научитесь это делать и вовремя выходить из убыточной позиции, то сможете сохранить значительную часть своего депозита. Помните, что все профессионалы точно так же несут убытки. В этом им помогает давно известное правило: «Режьте убытки и давайте прибыли расти».

Также важно всегда помнить о том, что по мере движения цены против открытого ордера следует сокращать риск и ни в коем случае не доливаться к уже убыточной позиции в надежде на откат. Почему этого делать нельзя? Вы увеличиваете свой риск, поэтому скорость роста убытков может значительно вырасти (в зависимости от объема доливок) — долившись тем же лотом, какой был в исходной сделке, вы удваиваете риск, а доливка удвоенным объемом его утроит

Если вы все же понимаете, что происходит на рынке, и у вас есть конкретный план действий, то можно попасть в другую ловушку. К примеру, вы продали 1 лот EUR/USD, а цена начала рост. Вы понимаете, что дойдя до ближайшего сильного уровня цена отскочит и позволит вам выйти из сделки без убытка. На ожидаемом уровне вы доливаетесь, и если все пойдет по плану, а отскок достаточной силы, вам может показаться, что выйти «по нулям» после того, как вы так долго пересиживали убытки, будет неправильным, и вы принимаете решение ждать прибыли. Тут-то и возникает ловушка — если вы своевременно не воспользуетесь шансом, который дал рынок на выход из сделки без потерь, ваш убыток за счет доливки может вырасти вдвое

Различных вариаций развития событий может быть много и пример дан лишь для того, чтобы вы имели представление о возможных последствиях усреднения. Старайтесь воздерживаться от открытия очередной позиции сразу же после получения убытка — к этому вас будет подталкивать желание отыграться, а сделка, совершенная под давлением эмоций, редко бывает тщательно взвешена и проанализирована.

Заключение

Обобщая вышеизложенные материалы, можно сформулировать следующие выводы относительно особенностей создания и функционирования различных систем и механизмов управления рисками (таблица 4).

Таблица 4. Система подходов, моделей и методологий риск-менеджмента

В целом, жизнеспособны все три подхода (активный, адаптивный и консервативный) к управлению рисками, хотя наиболее является активный подход, основанный на профилактике и упреждении возникновения рисков.

В рамках каждого из подходов могут существовать модели управления рисками, при этом статические модели могут присутствовать во всех трех подходах, а динамические – только в активном. Вместе с тем, эффективность статических моделей зависит, главным образом, от стабильности экономики: при стабильной социально-экономической ситуации компании могут вполне ограничиться такими моделями.

Что касается методологий и алгоритмов управления рисками, то они могут быть представлены несколькими конкретными подтипами: методологиями построения интегрированных систем управления рисками (на базовых бизнес-процессах, протекающих в компании), методологии, опирающейся на систему сбалансированных показателей, и, наконец, методологии финансовой логистики.

Для управления финансовыми рисками в крупных, преимущественно промышленных компаниях, с дивизионной или штабной структурой, чаще всего формируются интегрированные системы управления рисками. Методологически, их формирование осложнено рядом проблем, главным образом, наличием практического корпоративного опыта построения подобных систем и отсутствием общей научно-методической базы.

Для компаний среднего и малого бизнеса, или для организаций с относительно короткими типовыми бизнес – процессами, могут использоваться модели управления финансовыми рисками, комбинированные с системой сбалансированных показателей, либо инструменты финансовой логистики. Главным аргументом в пользу последнего подтипа является то, что финансы выполняют обеспечивающую функцию и поддерживают все ресурсные потоки внутри компании. Их эффективная организация обеспечивает компании финансовую устойчивость, а, значит, и снижает негативное влияние рисков.

Библиографический список

1. Абасова Х.А. Развитие методов управления финансовыми рисками в организациях нефтесервиса : дис. … канд. экон. наук: 08.00.10. — М., Фин.университет, 2015. — 202 с.

2. Кошелев В.А. Методология управления рисками в логистических системах жилищного строительства: дис. … докт. экон. наук: 08.00.10.. — Самара, 2015. — 312 с.

3. Кошелев В.А. Механизм управления рисками в строительстве // Вопросы экономики и правв. — 2014. — №8. — С. 122-127.

4. Кузменко Ю. Г. , Варганова М. И. О внедрении принципов финансовой логистики в деятельность современных российских предприятий// Проблемы современной экономики, N 1 (53), 2015

5. Лезговко А.М. Управление рисками на предприятиях легкой промышленности: особенности, стратегии и механизм // TRANSPORT BUSINESS IN RUSSIA . — 2012. — С. 220-223.

6. MD&A / УПРАВЛЕНИЕ РИСКАМИ // Система управления рисками «Газпром нефть».

7. Скобелева И.П., Санжиева Т.В. Интеграция риск-менеджмента в систему управления компанией на основе BSC// Современные технологии управления.-2014-№5.

8. Теория рисков и страхование при реализации инновационных проектов // Учебный портал РУДН.

Идентификация, качественная, количественная оценка рисков, устранение (нивелирование) рисков, мониторинг и контроль

Версия для печати