Анализ финансовой и бухгалтерской отчетности предприятия на примере

Содержание:

- Из чего состоит финансовая отчетность организации

- Основные этапы финансового анализа

- Основные методы

- Основные методы финансового анализа

- Сравнение методов финансового анализа предприятия

- Экономико-математические методы финансового анализа

- Показатели операционной эффективности при анализе финансовой отчетности

- Ликвидность баланса

- Анализ показателей

- Система показателей для финансового анализа

- Факторный анализ

- Анализ использования ресурсов

- Коэффициент соотношения кредиторской и дебиторской задолженности: анализируем систему расчетов с контрагентами

- Экспресс-диагностика финансового состояния: когда пригодится

- Трендовый финансовый анализ

- Оборачиваемость активов: изучаем эффективность использования имущества

- Вывод

Из чего состоит финансовая отчетность организации

Исследование проходит в несколько этапов, поскольку объем информации очень масштабен. Саму финансовую отчетность любой организации можно разделить на следующие категории:

- Баланс

- Отчеты о: 2.1. Финансовых результатах; 2.2. Собственном капитале; 2.3. Движении денежных средств.

В балансе приводятся данные обо всех прибылях и убытках предприятия за определенный период. В документе о движении средств есть вся информация о финансовой, инвестиционной и операционной деятельности. В отчете о капитале отображаются все изменения, которые произошли в указанный период в составе собственных денежных средств предприятия.

Основные этапы финансового анализа

Этап 1. Предварительный. На нём определяются цели и задачи финансового анализа и происходит сбор и обработка первичной информации, основным источником которой является бухгалтерская отчётность.

Этап 2. Непосредственно финансовый анализ выбранным методом:

- Аналитический;

- Метод коэффициентов;

- Модельный метод;

Этап 3. Является заключительным и состоит в интерпретации полученного результата, формировании заключения и рекомендаций.

Почему просто бухгалтерского учета недостаточно для принятия эффективных управленческих решений?

- Эти данные отражают прошлые события и уже состоявшиеся факты финансовой жизни предприятия.

- Методы ведения учета, способы оценки активов, разница в налоговом законодательстве и прочие факторы могут помешать корректному сравнению предприятий и их эффективности.

- Бухгалтерская отчётность легко вуалируется и фальсифицируется, не отражает в полной мере стоимость активов, не охватывает все доходообразующие факторы. Например, связанные с интеллектуальным капиталом.

- Бухгалтерская прибыль не может быть критерием долгосрочных управленческих и финансовых решений.

Финансовый анализ не является только инструментов стратегического планирования. С таким же успехом его применяют в оперативной деятельности.

Например, в мониторинге состояния дебиторской и кредиторской задолженностей, в выборе наиболее рациональных форм расчёта с поставщиками и заказчиками, в подержании необходимого остатка денежных средств на счетах.

Основные методы

В ходе анализа используются определенные методы, которые не зависят от непосредственной деятельность организации, то есть универсальные. Один из таких методов – сравнительный. Уже исходя из названия становиться ясно, что основан он на сравнении различных показателей.

Это могут быть показатели прошлого и нынешнего периода, или же сравнение имеющихся показателей с общепринятыми нормами или стандартами. В ходе такого исследования можно выяснить есть ли отклонения от нормы.

Этот метод в свою очередь делиться на два подвида – вертикальный и горизонтальный. В ходе горизонтального исследования определяются относительные и абсолютные изменения показателей финансовой отчетности в конкретный период, а также дается их оценка.

Активно используется и трендовый метод. В ходе такого исследования происходит анализ каждой отдельной позиции за предшествующие периоды. В процессе такого анализа выявляется тренд или же основная тенденция динамики конкретного показателя. Причем в учет не берутся случайные влияния и индивидуальные особенности каждого периода. Это дает возможность составить прогноз динамики на будущее.

Основные методы финансового анализа

4.1. Аналитический метод

Аналитический метод является наиболее простым и представляет собой сравнение однородных показателей финансовой отчетности на определенных временных интервалах.

Данный метод является больше диагностическим и позволяет оценить тенденции изменения статей бухгалтерского баланса по горизонтали (сопоставление показателей за разные отчетные периоды) и по вертикали (сопоставление показателей актива и пассива).

4.2. Метод коэффициентов

Метод коэффициентов является более сложным. Он основан на расчете соотношений определенных показателей финансовой отчетности. Указанные коэффициенты позволяют сравнивать предприятие с другими предприятиями отрасли и составить общую картину развития компании.

Анализ коэффициентов — это изучение взаимосвязи двух и более показателей, характеризующих финансовую деятельность предприятия. Наиболее полную картину можно увидеть, изучая эти коэффициенты в динамике и сравнивая показатели предприятия со средними отраслевыми показателями.

На сегодняшний день, при анализе предприятия, нет необходимости рассчитывать все известные коэффициенты, а их сейчас более 200. Чаще всего, наибольший интерес представляет анализ двух основных критериев работы компании: эффективность и платёжеспособность.

4.3. Модельный метод

Этот метод также называют предиктивным, или методом прогнозных моделей. Он является наиболее сложным из перечисленных и используется для оценки будущего финансового состояния компании. Данный метод может использовать не только данные о финансовом состоянии предприятия, но и любую иную информацию: географическую, демографическую и, даже, климатические изменение.

Суть метода в нахождение ключевых факторов, оказывающих доминирующее воздействие на развитие предприятия, подбора весовых коэффициентов этих факторов на основании исторических показателей компаний-аналогов, и, попытке спрогнозировать финансовое состояние компании при помощи данных уравнений.

Сравнение методов финансового анализа предприятия

Сравнительная характеристика методов финансового анализа предприятия представлена в таблице.

| Сравнительная характеристика | Количественные | Качественные | ||

| Статистические | Альтернативные | Коэффициентные методы | Аналитические | |

| Многомерность подхода | + | + | – | + |

| Использование исходных данных внешней публичной отчетности | + | + | + | + |

| Наглядность и простота интерпретации результатов | + | + | – | – |

| Возможность сравнения с другими предприятиями | + | + | + | – |

| Простота вычисления | + | – | + | – |

| Учет фактора времени | + | + | + | – |

| Учет корреляционных факторов | + | + | – | – |

| Качественная оценка рассчитанного интегрального показателя | + | + | – | – |

| Используется эксперт | – | + | – | + |

| Учитывают специфику организации | – | – | – | + |

| Высокая точность оценки риска банкротства | + | + | – | – |

| Учет качественных показателей | – | – | + | + |

| Учитываются внешние факторы | – | – | – | + |

Резюме

Мы рассмотрели основные методы финансового анализа предприятий, используемые в практической деятельности. У каждого из подходов есть свои преимущества и недостатки, поэтому необходимо комплексное использование набора методов или функциональное использование каждого из подходов. Именно это позволит использовать их эффективно в финансовом анализе деятельности предприятия.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Экономико-математические методы финансового анализа

Экономико-математические методы финансового анализа применяются для анализа и выбора наилучших, оптимальных вариантов, определяющих хозяйственные решения в сложившихся или планируемых экономических условиях.

Из экономико-математических методов наиболее распространенным в анализе является корреляционно-регрессионный анализ. Он используется для определения тесноты зависимости между показателями, которые не связаны между собой функционально. Теснота связи между показателями измеряется коэффициентом корреляции для прямолинейной зависимости и корреляционным отношением для криволинейной зависимости.

Факторный анализ взаимосвязи финансовых показателей предполагает оценку влияния отдельных факторов (причин) на результативный показатель с помощью детерминированных или стохастических приемов исследования. Причем факторный анализ может быть как прямым (собственно анализ), т.е. раздробление результативного показателя на составные части, так и обратным (синтез), когда его отдельные элементы соединяют в общий результативный показатель. При этом соблюдается следующая последовательность: на первом этапе выделяют факторы, определяющие уровень анализируемого показателя, на втором — устанавливают функциональную зависимость между показателем и выделенными факторами, на третьем — измеряют влияние изменения каждого фактора на изменение анализируемого показателя.

Для исследования и анализа влияния факторов могут использоваться следующие методы:

- дифференцирования;

- арифметических разниц;

- индексный;

- цепных подстановок;

- интегральный.

Факторный анализ при помощи системы жестко детерминированных моделей используется для определения изменения оборотных средств, их оборачиваемости, рентабельности предприятия; выявления суммы средств, высвобожденных или дополнительно вовлеченных в оборот в связи с изменением оборачиваемости и т.п.

Показатели операционной эффективности при анализе финансовой отчетности

Следующими показателями анализа финансовой отчетности являются показатели операционной эффективности. Каждый из коэффициентов этой группы имеет разные входные данные и измеряет различные сегменты общей операционной эффективности компании. Эти коэффициенты дают пользователям представление об эффективности и управлении компанией в течение измеряемого периода.

Эти коэффициенты показывают, насколько

эффективно предприятие использует свои активы для получения дохода, насколько

эффективно компания конвертирует продажи в деньги, как использует свои ресурсы

для генерации продаж и увеличения акционерной стоимости. В целом, чем выше эти

коэффициенты, тем лучше для акционеров.

К показателям операционной эффективности относятся:

- фондоотдача;

- коэффициент

продаж (доходов) на одного сотрудника или производительность труда; - коэффициент

операционного цикла.

Фондоотдача – коэффициент, который является показателем эффективности основных фондов компании (основных средств) в отношении генерирования продаж. Для большинства компаний инвестиции в основные средства представляют собой самый большой компонент совокупных активов. Этот коэффициент предназначен для отражения эффективности компании в управлении этими значительными активами. Чем выше годовой коэффициент, тем лучше.

Коэффициент продаж (доходов) на одного сотрудника. В качестве показателя производительности персонала этот коэффициент показывает объем продаж или выручку, в расчете на одного сотрудника. Чем выше показатель, тем лучше. В этом измерении трудоемкие предприятия (например, предприятия розничной торговли) будут менее производительными, чем высокотехнологичные, высокопроизводительные производители.

Ликвидность баланса

Анализ ликвидности баланса означает оценку способности компании продать свои активы для того, чтобы погасить свои обязательства. Если деньги могут быть сразу направлены на погашение наиболее срочных обязательств, то для продажи запасов и превращения их в деньги без потери стоимости необходимо подождать некоторое время.

Поэтому для определения ликвидности структуры бухгалтерского баланса следует сравнить определенные группы активов с определенными группами пассивов.

Таблица 1 – Анализ ликвидности баланса предприятия

|

Актив баланса |

Соотношение |

Пассив баланса |

Излишек/ дефицит |

|

А4 (медленно-реализуемые внеоборотные активы: внеоборотные активы предприятия) |

А4<П4 |

П1 (постоянные источники финансирования: капитал и резервы) |

П4-А4 |

|

А3 (медленно-реализуемые оборотные активы: запасы и НДС по приобретенным ценностям) |

А3<П3 |

П2 (долгосрочные источники финансирования: долгосрочные обязательства) |

П3-А3 |

|

А2 (Быстрые активы: дебиторская задолженность и прочие оборотные активы) |

А2<П2 |

П3 (краткосрочные источники финансирования: краткосрочные кредиты и займы) |

П2-А2 |

|

А1 (наиболее ликвидные активы: деньги, финансовые инвестиции) |

А1<П1 |

П4 (наиболее срочные обязательства: кредиторская задолженность) |

П1-А1 |

Как показано в таблице, следует сравнить между собою следующие элементы баланса:

1. Наиболее срочные обязательства с наиболее ликвидными активами. Если результат положительный, то предприятие способно срочно погасить те обязательства, срок оплаты по которым скоро наступит.

2. Быстрые активы и краткосрочные источники финансирования. Если сумма быстрых и наиболее ликвидных активов превышает сумму всех краткосрочных обязательств, то компания сможет вовремя ответить по обязательствам в течение года.

3. Медленнореализуемые оборотные активы и долгосрочные обязательства. Положительный кумулятивный результат будет говорить о том, что компания способна оставаться устойчивой в долгосрочной перспективе.

4. Внеоборотные активы и собственный капитал. У компании нет необходимости возвращать собственный капитал в обозримом будущем при условии эффективной деятельности, поэтому этот аспект никак не влияет на выводы о платежеспособности.

Анализ показателей

В ходе исследования используются определенные инструменты – коэффициенты. Именно их анализ и позволяет получить более полную картину текущего положения компании

Еще один пример важности такого анализа состоит в том, что он позволяет выяснить на какие именно области следует обратить более пристальное внимание

Исследовать и анализировать все коэффициенты следует в соответствии с:

- Прошлыми показателями;

- Установленными стандартами;

- Коэффициентами других компаний из этой же сферы деятельности.

Чаще всего основными задачами исследования является анализ финансовой устойчивости в краткосрочной и долгосрочной перспективе (ликвидность и платежеспособность), эффективности работы организации (рентабельность) и оборачиваемости на предприятии (интенсивность использования ресурсов).

Конечно же, анализ бухгалтерской отчетности и финансовой дает намного больше информации, но в основном используются вышеперечисленные показатели, поскольку их вполне достаточно для того, чтобы вырисовалась картина происходящего на предприятии.

Рассмотрим каждый из показателей в отдельности.

Система показателей для финансового анализа

Показатели финансового состояния предприятия разделяются на две категории: объемные и относительные. Последние называются финансовыми коэффициентами или финансовыми отношениями (financial ratios).

Различные показатели находятся в связи друг с другом и отражают взгляд только с одной из нескольких возможных точек зрения на предприятие. Поэтому говорят о системе финансовых показателей.

Среди объемных показателей деятельности предприятия используются:

- Валюта баланса.

- Собственный или оплаченный уставный капитал предприятия.

- Чистые активы предприятия.

- Объем продаж (выручка от реализации) за период.

- Объем прибыли за период.

- Денежный поток за период.

- Структура денежного потока по видам деятельности.

Финансовые коэффициенты разделяются на несколько групп:

- Показатели платежеспособности (ликвидности).

- Показатели прибыльности*.

- Показатели оборачиваемости.

- Показатели финансовой устойчивости.

- Показатели рентабельности*.

- Показатели эффективности труда.

* Показатели прибыльности и рентабельности рассматриваются по отдельности. Это связано с тем, что в первом случае анализируется эффективность текущей (основной) деятельности предприятия, то есть сопоставляются доходы и затраты, связанные с их получением. Во втором случае речь идет об эффективности использования капитала (активов) в целом.

Для получения целостной оценки предприятия различные объемные показатели и финансовые коэффициенты объединяются (с учетом веса и значимости каждого из них) в комплексные (составные) показатели финансового состояния.

Факторный анализ

Факторный анализ позволяет оценить влияние отдельных факторов на результативный показатель как прямым методом дробления результативного показателя на составные части, так и обратным методом, когда отдельные элементы соединяют в общий результативный показатель.

Эти методы используются на всех этапах финансового анализа, который сопровождает формирование обобщающих показателей хозяйственной деятельности организации. В ходе формирования этих показателей делается: оценка технико-организационного уровня и других условий производства; характеристика использования производственных ресурсов: основных средств, материальных ресурсов, труда и заработной платы; анализ объема структуры и качества продукции; оценка затрат и себестоимости продукции.

Анализ использования ресурсов

В ходе этого исследования выясняют интенсивность использования ресурсов. Например, процесс производства начинается с приобретения сырь, найма сотрудников, сбыта и т.д. Для этих целей используются определенные денежные средства или же капитал. После завершения цикла, то есть после реализации продукта, инвестор получает обратно часть капитала и прибыль. Чем меньше этот период, тем выше показатель эффективности.

Анализируя эффективность использования ресурсов в компании, также обращают внимание на показатели оборачиваемость запасов, активов, дебиторской и кредиторской задолженностей. На основе анализа всех данных и делаются окончательные выводы

Во время исследования нельзя забывать и о том, что на изменение показателей ту или иную сторону влияют не только внутренние факторы, но и внешние.

Коэффициент соотношения кредиторской и дебиторской задолженности: анализируем систему расчетов с контрагентами

Формула:

Норматив: ≈1,1.

Требуемая динамика: сохранение в пределах нормативного уровня или небольшой рост.

В чем измеряется: в единицах или рублях на рубль.

Что показывает: сколько рублей кредиторки приходится на каждый рубль дебиторки.

Особенности расчета и трактовки: идеальная ситуация – примерное равенство долгов дебиторов и обязательств перед кредиторами с небольшим перевесом в пользу последних. Считается, что в таком случае «денежный насос» организации функционирует оптимально:

- средства, которые пришли от покупателей и заказчиков, направляются на погашение задолженности перед поставщиками и подрядчиками, работниками, бюджетом, банками и т.д. Так как другу друг они примерно равны, то денег на покрытие обязательств хватает;

- предприятие живет в долг в чуть большей мере, нежели кредитует сторону. Это тоже отличная ситуация. В текущей кредиторке нет ничего плохого. Напротив, ведь, по сути, средства чужого бизнеса работают на вашу компанию.

О чем говорят перекосы в величинах задолженности? Слишком большие обязательства перед кредиторами расскажут о высоком риске не рассчитаться вовремя, заполучить штрафы и пени за невыполнение в срок договорных условий, а то и вовсе стать банкротом. Значительные долги дебиторов обескровливают бизнес, легально замораживая его деньги на счетах других компаний. Очевидно, что лучше держаться «золотой» середины.

Пример: посмотрим, удалось ли ее найти анализируемым организациям.

Таблица 5. Динамика соотношения кредиторской и дебиторской задолженности

| Показатель | ООО «Верофарм» | ОАО «Синтез» | ||||

| 31.12.2017 | 31.12.2018 | 31.12.2019 | 31.12.2017 | 31.12.2018 | 31.12.2019 | |

| Кредиторская задолженность | 535,4 | 636,5 | 985,3 | 1 074,4 | 1 437,8 | 1 544,8 |

| Дебиторская задолженность | 2 343,1 | 2 389,3 | 2 715,1 | 3 338,8 | 4 123,5 | 4 297,7 |

| ККЗ/ДЗ, ед. | 0,23 | 0,27 | 0,36 | 0,32 | 0,35 | 0,36 |

Нет, не удалось. Значение ККЗ/ДЗ говорит, что «Верофарм» и «Синтез» обедняют свой оборот, так как задолженность дебиторов в разы выше обязательств перед кредиторами.

Возможно, причина такого в поставках преимущественно по госконтрактам, которые не предполагают предварительной оплаты, и расчет производится лишь по факту отгрузки. А может, предприятия отдают препараты в коммерческие аптечные сети с условием поступления денег от них после продажи медикаментов конечным потребителям. К сожалению, мы не в курсе. Но одно скажем точно: ситуация, когда на рубль дебиторки приходится 36 копеек кредиторки, свидетельствует, что денег в обороте в разы меньше, чем могло бы быть при других условиях расчетов с контрагентами. Для потенциального партнера это не самый лучший сигнал.

На диаграмме обобщили значения коэффициентов для ООО «Верофарм» и ОАО «Синтез», которые сложились по итогам 2019 г. По двум параметрам из пяти надежность второй компании как потенциального бизнес-партнера выше, по оставшимся трем – схожа.

Рисунок 3. Значения показателей экспресс-диагностики финансового состояния

Резонен вопрос: какая из двух компаний надежнее для начала или продолжения сотрудничества? Однозначного ответа мы не дадим. Причина: полученные значения коэффициентов, за исключением рентабельности продаж, не отличаются разительно, поэтому не обнаруживают явного фаворита.

В такой ситуации дополняйте экспресс-диагностику финансовых показателей анализом проекта договора

Более лояльные условия по срокам оплаты и поставки, скидки за объем и продолжающееся партнерство имеют важное значение и помогут определиться с выбором контрагента. А расчет коэффициентов поможет изначально отсечь тех, чья отчетность говорит о высоком риске бизнеса и/или его номинальности.

В статье мы предложили несложный способ экспресс-оценки контрагента на предмет его финансовой состоятельности. Применяйте его при выборе нового поставщика или покупателя и сохраняйте результаты. Кто знает, может, именно это когда-то убережет вашу компанию от претензий со стороны налоговиков.

Экспресс-диагностика финансового состояния: когда пригодится

Есть такое понятие «должная осмотрительность при выборе контрагента». Не описывается нормативными регламентами, зато диктуется жизненной необходимостью. Смысл сводится к выбору из числа потенциальных поставщиков и покупателей надежного

экономического субъекта, а не конторы-однодневки.

На кону – не только своевременная поставка материальных ценностей, оказание услуг или оплата по счетам. Это еще и возможные доначисления по НДС и налогу на прибыль. Так будет, если налоговики признают компанию-партнера по сделке номинальной, а не реальной. Далее последует обвинение в получении необоснованной налоговой выгоды. В итоге финансово пострадает сама организация. Ей в вину предъявят непроявление той самой должной осмотрительности. Судебная практика по данному правонарушению столь обширна, что ее нельзя признать редкой и случайной.

Поверьте, результат стоит усилий. Практика показывает: суды принимают как доказательство должной осмотрительности не только факты запроса разных бумажек у потенциального бизнес-партнера. Не последнюю роль в вынесении решений играют оценка имущественной состоятельности, платежеспособности и рентабельности, которые проводились компанией в отношении будущего поставщика или покупателя.

Вот адреса нескольких сайтов, где размещается бухгалтерская отчетность компаний:

- http://e-disclosure.ru/;

- https://www.audit-it.ru/buh_otchet/;

- https://zachestnyibiznes.ru/.

Давайте посмотрим, какую информацию можно извлечь из баланса и отчета о финансовых результатах, даже если вы не на «короткой ноге» со всеми этими строками и цифрами.

Трендовый финансовый анализ

Вариантом горизонтального анализа является трендовый финансовый анализ (анализ тенденций развития). Трендовый анализ носит перспективный, прогнозный характер, поскольку позволяет на основе изучения закономерности изменения экономического показателя в прошлом спрогнозировать величину показателя на перспективу. Для этого рассчитывается уравнение регрессии, где в качестве переменной выступает анализируемый показатель, а в качестве фактора, под влиянием которого изменяется переменная – временной интервал. Уравнение регрессии дает возможность построить линию, отражающую теоретическую динамику анализируемого показателя рентабельности.

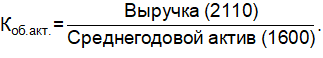

Оборачиваемость активов: изучаем эффективность использования имущества

Формула:

Норматив: отсутствует. Можно сравнить со среднеотраслевыми показателями. Правда, считать их придется самостоятельно по данным сборника Росстата «Финансы России». Нужные цифры публикуются раз в два года. Поэтому мы привели на диаграмме лишь те, что сложились по итогам 2017 г.

Рисунок 1. Оборачиваемость активов по видам экономической деятельности

Требуемая динамика: рост.

В чем измеряется: в оборотах, единицах или рублях на рубль.

Что показывает:

- сколько оборотов за период совершает каждый рубль актива, прежде чем вернется в той же величине в составе выручки;

- сколько рублей дохода приносит 1 руб., вложенный в имущество компании.

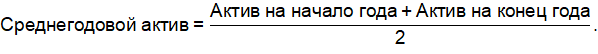

Особенности расчета и трактовки: для корректного вычисления показателя подставляйте в знаменатель среднегодовое значение стоимости имущества. Оно рассчитывается по формуле:

Это нужно, чтобы по смыслу уравнять числитель со знаменателем. Ведь верх дроби – величина, формируемая за период, а низ – на конкретную дату. Если просто возьмете стоимость актива на конец года, то нарушится сопоставимость цифр, применяемых в расчете.

Коб.акт.

– характеристика наличия и эффективности использования активов. Причем должны насторожить как слишком большое, так и чересчур малое значение коэффициента.

В первом случае величина может свидетельствовать об отсутствии активов. Резонны вопросы: за счет чего создается доход, если нет ресурсов для его генерации? Не очередные ли это «Рога и копыта»?

Вторая ситуация расскажет о том, что:

- либо выручка очень мала;

- либо активов много, но толку от них нет.

Так бывает у умирающих предприятий, продукция и услуги которых не пользуются спросом. Их реальность: забитые неликвидом склады, простаивающее оборудование и разовые продажи от случая к случаю.

Но правда еще и в том, что из любого правила есть исключения. Например, IT-стартап имеет хороший оборот от продажи услуг. Из собственного имущества у них – лишь несколько ПК. Зданий нет, так как сидят в арендованном офисе. Станки не требуются. В запасах сырья и материалов не нуждаются. При таком раскладе Коб.акт.

будет очень большим.

Еще вариант: крупная авиакомпания, на балансе которой – несколько сотен самолетов. Даже при миллиардных доходах оборачиваемость активов у нее может оказаться не самой высокой.

В общем, цифры говорят лишь о сложившейся ситуации. Чтобы верно ее интерпретировать потребуется хотя бы общее представление о сфере деятельности и особенностях бизнеса.

Пример: посмотрим, какой из производителей лекарственных средств лучше управляет своими активами.

Таблица 2. Динамика оборачиваемости активов

| Показатель | ООО «Верофарм» | ОАО «Синтез» | ||

| 2018 | 2019 | 2018 | 2019 | |

| Выручка | 4 417,1 | 5 162,0 | 8 559,7 | 10 646,1 |

| Актив на начало года | 13 572,1 | 14 005,0 | 7 016,3 | 8 464,7 |

| Актив на конец года | 14 005,0 | 15 328,9 | 8 464,7 | 12 858,2 |

| Коб.акт., ед. | 0,32 | 0,35 | 1,11 | 1,00 |

По данному показателю явный лидер – ОАО «Синтез». Отличная ситуация, когда активы крупного предприятия, в том числе внеоборотные, совершают полный оборот за год.

Заодно сравните значения выручки по двум компаниям. «Синтез» с меньшими активами умудряется производить и продавать на бóльшие суммы. Чем это хорошо для потенциальных поставщиков предприятия? Тем, что прослеживается прямая зависимость:

Больше выручка → Больше денег в обороте → Выше вероятность своевременного расчета по долгам.

Вывод

Можно подытожить, что:

Основной целью составления финансовой отчетности является предоставление информации и данных о финансовом положении и деятельности компании, в том числе рентабельности и денежных потоках. Информация, представленная в годовой отчетности — в том числе финансовой отчетности, финансовых заметках — позволяет финансовому аналитику оценить финансовое положение компании, эффективность и тенденции этой деятельности.

Основные финансовые отчеты, которые являются одним из главных объектов анализа, включают в себя отчет о финансовых результатах, бухгалтерский баланс, отчет о движении денежных средств, а также об изменениях капитала.

Отчет о финансовых результатах представляет информацию о финансовых результатах хозяйственной деятельности компании за определенный период времени. Он сообщает, сколько доходов компания получила в течение периода, и какие расходы она понесла в связи с генерацией этого дохода. Уравнение, лежащее в основе отчета о финансовых результатах, является следующим: Доход — Расходы = Чистая прибыль.

Баланс раскрывает то, чем компания владеет (активы), и то, что она задолжала (обязательства) в определенный момент времени. Собственный капитал представляет собой часть капитала, принадлежащий владельцам или акционерам бизнеса; это остаточная доля в активах предприятия после вычета его обязательств

Три части баланса представлены в бухгалтерском уравнении: Активы = Обязательства + Капитал собственников.

Несмотря на то, что баланс и отчет о финансовых результатах измеряют успех компании, отчет о движении денежных средств также имеет важное значение для долгосрочного успеха компании. Разглашение источников формирования и использования денежных средств в отчете о движении денежных средств помогает кредиторам, инвесторам и другим пользователям отчета оценить ликвидность компании, платежеспособность и финансовую гибкость.

Отчет об изменениях в капитале владельцев отражает информацию об увеличении или уменьшении капитала владельцев компании.

В дополнение к финансовой отчетности компания предоставляет другие источники финансовой информация, которые являются полезными для финансового аналитика

В рамках анализа финансовый аналитик должен прочитать и оценить информацию, представленную в финансовой записке, примечаниях, пояснениях, приложениях и т. д. Аналитики также должны оценить раскрытие информации относительно использования альтернативных методов учета, оценок и допущений.

Также публичные компании должны иметь независимый аудит на конец года финансовой отчетности. Мнение аудитора создает уверенность в том, что финансовая отчетность достоверно отражает эффективность компании и финансовое положение. Желательной является также демонстрация того, что система внутреннего контроля компании является эффективной.

Структура процесса анализа финансовой отчетности предусматривает шаги, которые могут быть предприняты в любом проекте анализа финансовой отчетности, в том числе:

- Формулирование цели и контекста анализа.

- Сбор исходных данных.

- Обработка данных.

- Анализ / интерпретация обработанных данных.

- Формирование выводов и рекомендаций.

- Последующие меры.

Список использованных источников

Thomas R. Robinson, International financial statement analysis / Wiley, 2008, 188 pp.

Когденко В.Г., Экономический анализ / Учебное пособие. — 2-е изд., перераб. и доп. — М.: Юнити-Дана, 2011. — 399 с.

Бузырев В.В., Нужина И.П. Анализ и диагностика финансово-хозяйственной деятельности строительного предприятия / Учебник. — М.: КноРус, 2016. — 332 с.