Порядок оплаты авансовых платежей по транспортному налогу

Содержание:

Кто и за что платит транспортный налог

Для начала предлагаю рассмотреть, кто же такие налогоплательщики, и что является объектом налогообложения.

Налогоплательщик — лицо, на которое, в соответствии с законом, зарегистрировано одно или несколько ТС.

Также налогоплательщиком является лицо, которое имеет в своей собственности авто, приобретенное по доверенности. При этом лица, которые являются собственниками, обязаны сообщить в налоговый орган о передачи автомобиля иному лицу на основании данной доверенности.

Налогоплательщиками налога (далее в настоящей главе — налогоплательщики) признаются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения в соответствии со статьей 358 настоящего Кодекса, если иное не предусмотрено настоящей статьей.

По транспортным средствам, зарегистрированным на физических лиц, приобретенным и переданным ими на основании доверенности на право владения и распоряжения транспортным средством до момента официального опубликования настоящего Федерального закона, налогоплательщиком является лицо, указанное в такой доверенности. При этом лица, на которых зарегистрированы указанные транспортные средства, уведомляют налоговый орган по месту своего жительства о передаче на основании доверенности указанных транспортных средств.

Пп. 1 и 2 статьи 357 НК РФ

Объектами налогообложения признаются ТС, зарегистрированные в соответствии с законодательством РФ.

Налогоплательщиками налога (далее в настоящей главе — налогоплательщики) признаются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения в соответствии со статьей 358 настоящего Кодекса, если иное не предусмотрено настоящей статьей.

Объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства (далее в настоящей главе — транспортные средства), зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации.

П. 1 статьи 358 НК РФ

Но, как и везде, тут также имеются исключения — ТС, которые не облагаются налогом.

Не являются объектом налогообложения:

1) весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 лошадиных сил;

2) автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

3) промысловые морские и речные суда;

4) пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций и индивидуальных предпринимателей, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок; (в ред. Федерального закона от 27.12.2009 N 368-ФЗ)

5) тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

6) транспортные средства, принадлежащие на праве оперативного управления федеральным органам исполнительной власти, где законодательно предусмотрена военная и (или) приравненная к ней служба; (в ред. Федерального закона от 28.11.2009 N 283-ФЗ)

7) транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом;

8) самолеты и вертолеты санитарной авиации и медицинской службы;

9) суда, зарегистрированные в Российском международном реестре судов; (пп. 9 введен Федеральным законом от 20.12.2005 N 168-ФЗ)

10) морские стационарные и плавучие платформы, морские передвижные буровые установки и буровые суда. (пп. 10 введен Федеральным законом от 30.09.2013 N 268-ФЗ)

П. 2 статьи 358 НК РФ

Итак, если автомобиль стоит на учете в ГИБДД и не входит в список исключений выше, а в свидетельстве о регистрации ТС (СТС) указано ваше имя — вы обязаны выплачивать дорожный налог, соблюдая установленные законом сроки.

Как рассчитать авансовый платеж по транспортному налогу

Для вычисления точных сумм можно воспользоваться онлайн-калькулятором или сделать это самостоятельно, а затем вписать все в декларацию.

Как это делается:

НС х НБ х ¼, где НС – это налоговая ставка в регионе, НБ – база (количество «лошадей», а ¼ – цифровое обозначение квартала).

Субъекты вправе определять ставки самостоятельно. Вот некоторые из них:

| Область, город | Ставка |

| Оренбургская | Легковые автомобили до 100 л.с. налогом не облагаются, от 100 до 150 – 15 руб., от 150 до 200 – 50 руб., от 200 до 250 – 75 руб., более 250 – 150 руб. автобусы до 200 л.с. – 50 руб., более указанной цифры – 100 руб. Грузовики: до 100 – 25 руб., от 100 до 150 – 40 руб., от 150 до 200 – 50 руб., от 200 до 250 – 65 руб., более 250 – 85 руб. |

| Калужская | За легковые до 80 л.с. – 5 руб., от 80 до 200 – 10, 100-125 – 20, 125 – 150 – 25, 150-175 – 45, 175-200 – 50, 200-250 – 75, более 250 – 150. За автобусы до 200 и свыше 200 л.с. платится 35 и 69 руб. за 1 л.с. соответственно. Грузовой транспорт: до 100 – 11, более 100 л.с. – 18, от 150 до 200 – 24, от 200 до 250 – 34, от 250 – 50 руб. |

| Москва | Легковой до 100 л.с. – 12, 100-125 – 25 руб., 125-150 – 35, 150-175 – 45, 175-200 – 50, 200-225 – 65 руб., 225-250 – 65, свыше 250 – 150 руб. |

Выполняя начисление сумм к уплате в бюджет, необходимо знать некоторые особенности:

- Если машину поставили на учет до 15 числа, при расчете сумм он учитываться будет. Например, транспорт зарегистрирован в ГИБДД 13 апреля. Это означает, что в расчет берется полный месяц, и за него уплачивается налог. Если бы регистрация была произведена после 15 числа, месяц не учитывался бы.

- При продаже техники с последующим снятием с регистрационного учета до 15 числа налог за этот месяц не уплачивается, после 15 числа – перечисляется.

Примеры расчета

Пример 1. Месяц после регистрации не учитывается.

Автомобиль приобретен 10 января 2020 года. Это означает, что первый месяц при расчете не используется. Уплачиваются средства только за февраль и март согласно срокам, установленным в регионе.

Пример 2. Месяц в расчет берется после постановки на учет

Техника куплена 10 марта 2020 года, но зарегистрирована в ГИБДД только 17.03.2019. Допустимый срок без постановки на учет после покупки транспорта составляет 10 календарных дней с момента оформления договора купли-продажи. Это время дается новому владельцу для того, чтобы он успел подготовить все документы. Раньше перерегистрация производилась в момент совершения сделки вместе с предыдущим хозяином, но несколько лет назад его личное присутствие в ГИБДД стало необязательным, Пример 3. Месяц не учитывается после снятия с учета.

Автомобиль зарегистрирован на организацию 17 августа 2017 года. Это означает, что восьмой месяц в расчете применяться не будет. Начисление налога производится с сентября. Предприятие продало транспортное средство 05.02.2019 года, а снято с регистрационного контроля оно было через 5 дней. За февраль уплачивать налог не придется.

Пример 4. Месяц учитывается после снятия с регистрации.

Автобус куплен 07.02.2018 года, за этот месяц новым владельцем налог перечисляется. Впоследствии он продает транспорт 10.03.2019, но с учета его снимают только спустя неделю. Сумма налога за март 2020 года должна быть включена в декларацию.

Пример расчета авансового платежа за целый год и за часть года

Как говорилось ранее, сумма к уплате рассчитывается по формуле НС х НБ х ¼. Рассмотрим детальные примеры, чтобы правильно все посчитать самостоятельно:

Пример 1. Определение периода и суммы к уплате при продаже транспортного средства.

Автобус мощностью 205 л.с. поставлен на учет 16.03.2018 года в Санкт-Петербурге. 10.02.2019 года владелец предприятия решил его продать. Сделка была совершена 15.04, а перерегистрация в ГИБДД – 17.02.2019 года.

Налоговая ставка в Ленинградской области в данном случае составляет 65 руб. за каждую «лошадь».

Прошлым владельцем при перечислении налога март 2016 года по закону не был учтен. Деньги перечислялись только за апрель, далее – май, июнь и июль, затем – август, сентябрь и октябрь, а впоследствии переводился только остаток за месяцы до 10 февраля следующего года.

205 х 65 х ¼ = 3 331,25 – налог за квартал.

Чтобы оплатить аванс, достаточно взять декларацию, рассчитать сумму к перечислению и указать реквизиты получателя (ИФНС): КБК, код подразделения, адрес и пр. Также понадобятся сведения о плательщике: наименование предприятия, Ф.И.О. руководителя, количество транспортных средств с детальным описанием сумм и характеристик каждого из них.

Альтернативные способы оплаты с помощью карты Сбербанка

Если вы являетесь клиентом Сбербанка, но по каким-то причинам не имеете доступа в Сбербанк Онлайн, то можете воспользоваться другими сервисами оплаты налогов.

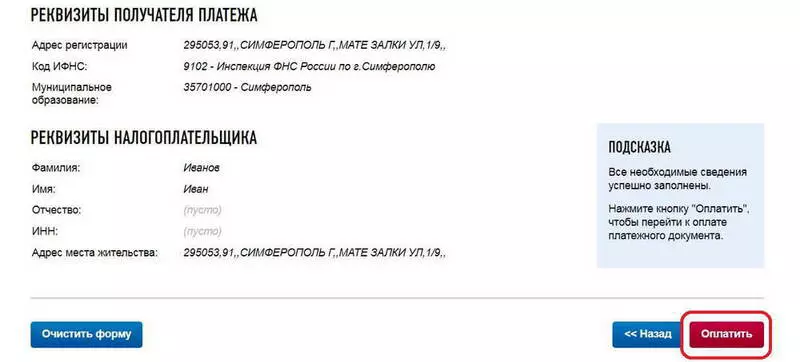

На сайте ФНС

Для физических лиц, ИП и организаций на официальном сайте налоговой службы доступен личный кабинет налогоплательщика. Доступ к нему осуществляется через логин и пароль, указанные в регистрационной карте.

Регистрационную карту можно получить в любом налоговом отделении независимо от места прописки и проживания, предоставив паспорт. После этого вы сможете зайти в личный кабинет на сайте ФНС и просматривать свои налоговые данные в режиме онлайн.

Сервис позволяет получить полную информацию о объектах, находящихся в вашей собственности и произвести оплату в режиме онлайн. Это очень удобно, не нужно никуда ходить. Кстати, оплачивать налоги через личный кабинет можно не только картой Сбербанка, но и любой другой.

1 Войдите в личный кабинет, заполнив поля логин и пароль.

2 Вас перекинет на главную страницу, где уже указана общая сумма налоговых платежей. Также в верхней части экрана показывается крайний срок оплаты. Если вы нажмете на кнопку «Детали», система покажет вам доступные объекты налогообложения и сумму налогов для каждого из них.

3 В открывшемся окне щелкните на кнопку «Транспортный налог».

4 Здесь перечислены ваши транспортные средства, сумма налогового сбора и период начисления. Щелкните «Оплатить».

5 В появившемся окне вы можете выбрать способ оплаты – банковской картой или через кредитную организацию, а также сохранить квитанцию в формате PDF. Поставьте галочку в строке «Согласие на обработку персональных данных» и нажмите «Оплатить».

6 Вас перекинет на форму для заполнения реквизитов карты. Введите данные в соответствующие поля и нажмите «Оплатить». Система пришлет вам на телефон смс-код, после ввода которого налоговая сумма будет списана с указанной карты. Далее вы сможете сохранить чек на компьютер или сразу распечатать его.

Если оплата прошла успешно, то вас перекинет в личный кабинет ФНС, где вас будет ждать вот такая радостная новость:

Примечание: В некоторых случаях сведения об оплате отразятся в «Личном кабинете» не сразу – системе для регистрации платежа потребуется 10 рабочих дней. Но в большинстве случаев система сразу покажет вам, что задолженности по налогам нет.

На сайте госуслуг

Сервис ГосУслуги позволяет выполнить множество различных операций, в том числе и оплатить транспортный налог. Единственный недостаток заключается в том, что вы должны быть зарегистрированы в системе и иметь пароль для доступа к данным (его можно получить, написав соответствующее заявление в отделении ФНС).

- Зайдите на сайт ГосУслуг и авторизуйтесь под своей учетной записью.

- В меню справа найдите вкладку «Налоговая задолженность».

- Щелкните на услугу «Оплата по номеру квитанции».

- Введите номер квитанции и нажмите «Продолжить».

- Введите реквизиты карты, с которой будет списана налоговая сумма, и подтвердить платеж через смс-код.

Через банкомат или терминал

Если вы по какой-то причине не можете оплатить налог на транспорт через Сбербанк Онлайн, предлагаем воспользоваться услугами банкомата или терминала. По всей России насчитывается более 70 000 устройств, поэтому вы без проблем сможете перечислить средства в любом городе, наличными или через карту.

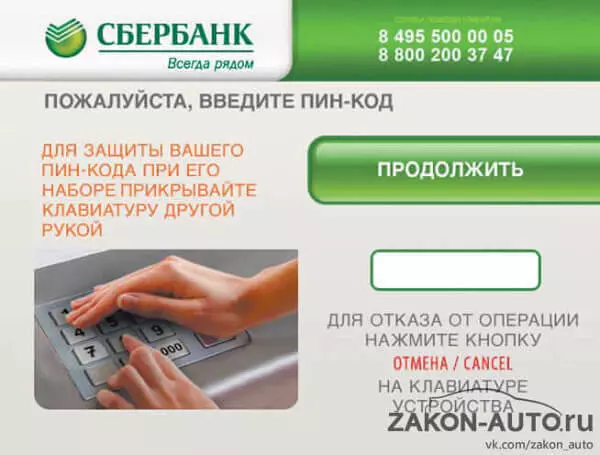

- Вставьте карту, введите пин-код.

- Выберите раздел «Платежи и переводы».

- Откройте меню «ГИБДД, налоги и штрафы».

- Выберите получателя платежа, это будет «Отделение Федеральной налоговой службы».

- Введите индекс налогового извещения и сумму платежа, указанную в квитанции.

- Нажмите «Оплатить».

- Рекомендуется после проведения операции распечатать чек, чтобы в случае претензий со стороны налоговой службы доказать факт платежа.

Большинство терминалов Сбербанка имеют специальное считывающее устройство, поэтому, если у вас на руках имеется распечатанная квитанция, то наиболее простым способом будет оплатить налог по QR-коду.

- Вставьте карту в банкомат и введите личный пин-код для входа в меню.

- Выберите раздел «Оплата услуг сканированием штрих-кода».

- Следуя указаниям на экране, выполните сканирование по QR-коду.

- При успешном сканировании система выдаст вам данные платежа – проверьте информацию и нажмите «Оплатить».

- После перечисления средств вы можете распечатать квитанцию об оплате.

Если используемый вами банкомат находится в отделении Сбербанка, то при любом затруднении с оплатой вы можете обратиться к находящемуся в зале консультанту.

Способы оплаты

Оплатить налог физического лица на машину, если нет квитанции можно несколькими способами. Выбирайте более удобный для вас и следуйте приведённым ниже инструкциям.

Налоговая служба

Отсутствие извещения не является основанием для неуплаты. Необходимо самостоятельно интересоваться о наличии задолженности, а также стараться своевременно оплачивать её, не допуская просрочек.

Сайт ФНС и кабинет налогоплательщика

Сайт Федеральной налоговой службы даёт две возможности оплатить налог на машину без бумажного извещения:

- Сервис «Уплата налогов физическими лицами». На сайте налоговой в указанном подразделе выбрать транспортный налог. Потом заполнить нужные сведения – сумма оплаты, адрес. Предварительно узнайте сумму задолженности любым из доступных способов или просчитайте её самостоятельно. Всё, что будет заплачено сверх долга, останется на вашем счету. Внести деньги можно наличным и безналичным платежами. Выбирая наличные – с сервиса распечатывается платёжка, с которой гражданин направляется в банковскую организацию. Безналичная оплата предполагает внесение денежных средств путём списания с пластиковой карты или личного электронного кошелька.

- Посещение личного кабинета. Стать пользователем кабинета можно, узнав в инспекции личный логин и пароль для входа, а далее пройти процедуру регистрации на портале nalog.ru. Для уточнения задолженности выберите раздел об объектах налогообложения, а после выберите транспорт, по которому должен начисляться налог. Откройте вкладку о начисленных платежах. В открывшемся окошке выберите сумму оплаты. Далее либо формируйте квитанцию для наличного платежа, либо вносите деньги с банковской карты или со своего электронного кошелька.

Сбербанк

- Обратиться лично в отделение банка для прохождения регистрации.

- Получить логин, а также пароль клиента.

- На сайте Сбербанк онлайн заполнить форму входа. После ввода логина и пароля ввести полученный код из СМС сообщения.

- Найти раздел «Платежи и переводы».

- Выбрать из списка налоговую службу. Далее – оплату налогов.

- В поле платежа ввести требуемые данные – код документа (расположен вверху квитанции), сумма.

Также через Сбербанк можно оплатить налоговую задолженность используя терминал или кассу.

Госуслуги

Используя портал gosuslugi.ru, с лёгкостью можно внести платежи в доход государства, а также получить любую нужную информацию.

Для начала нужно зарегистрироваться в своём личном кабинете, а также пройти идентификацию. Заполнить персональные данные в анкете, сведения о личных документах, прописку и регистрацию. В целях безопасной обработки личных сведений граждан, выдаётся идентификационный код, который присылается по почте заказным письмом с уведомлением. Это делается в целях повышения безопасности при обработке и передаче персональных данных граждан. Также идентификацию можно пройти в многофункциональном центре вашего города.

- Осуществить вход на портал путём введения логина и пароля или номера СНИЛС.

- Выбрать раздел «Органы власти», найти ФНС и выйти на сайт налоговой.

- На сайте кликнуть на бесплатное информирование о задолженности и активировать вкладку услуг.

- Авторизоваться на сайте налоговой.

- Просмотреть задолженность, скачать извещение либо внести деньги онлайн.

- Скачать чек, подтверждающий внесение денежных средств. Хранить его нужно в течение трёх лет.

Если учётная запись на Госуслугах полностью идентифицирована, на главной странице после входа будет отображаться действующая налоговая задолженность.

Федеральная служба судебных приставов

Как проверить и оплатить долги по транспортному налогу, если возбуждено исполнительное производство:

- Посетить портал банка данных исполнительных производств.

- Ввести в пункте поиска Ф.И.О., область или край проживания, указать дату рождения.

- После нажатия кнопки поиска портал выдаст информацию об имеющихся производствах (уже оконченных и находящихся в исполнении).

- Оплатить задолженность онлайн либо в кабинете у судебного пристава-исполнителя в отделе ФССП.

- Распечатать и сохранить онлайн-платёжку или квитанцию, выданную приставом.

Неоплата долга, числящегося в ФССП, в течение пяти дней, влечёт дополнительные санкции – исполнительский сбор в размере 7 процентов от суммы задолженности.

Производство расчётов

Налог на ТС считается по стандартной формуле – (налоговая ставка) * (налоговая база) * (коэффициент владения ТС в году) * (повышающий коэффициент для дорогих авто). Данная калькуляция основана на 28-ом параграфе Налогового Кодекса Российской Федерации. При этом НК РФ не даёт чётких указаний по налоговой ставке. Каждый субъект РФ (регион) самостоятельно устанавливает налоговую ставку. Она зависит от времени выпуска автомобиля, от внутреннего объёма двигателя, класса по экологической безопасности и др. Поэтому перед первой уплатой налога на ТС необходимо узнавать эту информацию в своём регионе. Налоговая база – это сумма лошадиных сил, или мощность ТС.

Для физических лиц

Калькулятор расчета налога на ТС выглядит следующим образом:

Региональная налоговая ставка умножается на налоговую базу. Узнать налоговую ставку для своего места регистрации ТС можно в региональной налоговой службе или по Интернету.

Но полученная величина транспортного налога иногда требует уточнения. В формуле присутствует понятие «владение месяцев в году». На это число необходимо умножить полученную сумму, чтобы получить окончательный вариант. Также сумма транспортного налога умножается на повышающий коэффициент, если стоимость автомобиля больше 3 000 000 руб. Это т.н. «налог на роскошь». В рамках данного вопроса полезно почитать про исчисление сроков в гражданском праве.

Пример калькуляции налога на ТС:

Авто имеет мощность 200 л/с. Налоговая ставка в регионе – 75 руб. Количество месяцев владения в году – 6. Авто стоит дешевле 3 млн. руб. В итоге получаем следующую формулу:

75*200*(6/12)*1 = 7 500 рублей налога на ТС. Если во время расчета имеют место быть дробные числа, то они округляются до целых рублей.

Происходит это на основании регистрационных данных. Поэтому ваши данные могут не совпадать с теми, которые пришли вам для уплаты транспортного налога.

Возможно вам так же будет интересно узнать всё про налоговые льготы для пенсионеров по транспортному налогу.

На видео-как считается транспортный налог:

Для юридических лиц

Формула расчета транспортного налога для организаций такая же точно, как и для отдельных граждан. При этом каждый регион имеет свой расчет налоговой ставки. В одних субъектах РФ в него включают возраст ТС, вид транспорта и его экономический класс. В других к этим показателям могут добавить какие-то свои параметры. Данное явление регулируется ст.361 НК РФ.

Срок уплаты налога на ТС для юридических лиц имеет крайнюю дату 1 февраля следующего года за отчетным периодом. Как для юридических, так и для физических лиц возможна оплата авансовым платежом поквартально. Определенные категории транспорта имеют налоговые льготы, в зависимости от региона РФ.

Если физические лица получают от налоговой службы уведомление о размере уплат, то организации обязаны сами производить расчет налога на ТС.

Авансовые платежи

Авансовые платежи можно вносить не по окончанию отчётного периода, а во время него. Эта возможность есть только у юридических лиц. Граждане уплачивают налог согласно закону единовременно не позднее 1 октября следующего года.

Авансовый платеж выплачивается поквартально и равен ¼ от всей суммы транспортного налога. Не требуется предоставлять отдельную декларацию на каждый авансовый платеж. Все они будут отражены в общей сумме декларации. Оплата происходит за первый, второй, третий кварталы и в означенный период за отчетным годом.

- Первый квартал – до 30 апреля;

- Второй квартал – до 31 июля;

- Третий квартал – до 31 октября.

Некоторые регионы не признают авансовых платежей для определенных категорий организаций и транспорта. Чтобы узнать, можно ли платить транспортный налог авансом, нужно обратиться в свою региональную налоговую службу.

На мотоцикл

Физическим лицам расчет транспортного налога на мотоцикл, как и на любое другое ТС, нужен лишь в качестве рекомендации. Налоговая служба сама рассчитывает сумму на основании данных из ГИБДД. Тем не менее, всегда хочется знать, во сколько вам обойдётся содержание вашего «железного коня».

Каждый регион устанавливает свою налоговую ставку в зависимости от мощности двигателя. Приведем пример, как посчитать сумму налога на мотоцикл в Московской обл.

В Московской области действуют следующие тарифы налоговой ставки:

- Мощность меньше 20 л.с. – 7 рублей с одной лошадиной силы;

- Мощность от 20 до 35 л.с. – 15 руб./л.с.;

- Мощность 35 л.с. – 50 руб./л.с.

Таким образом, по стандартной формуле расчета налога на мотоцикл получаем:

(налоговая ставка)*(количество л.с.)*(период владения ТС) = сумма налога. Например, если есть мотоцикл с мощностью двигателя 25 л.с., которым вы владеете полгода, то получается:

15*25*0.5 = 188 рублей.

Как оплатить транспортный налог через терминал (банкомат) Сбербанка

Для тех, кто не совсем дружит с современной техникой и ее инновациями, предлагаем ознакомиться с инструкцией по оплате транспортного налога через банкомат и терминал Сбербанка.

Банкомат и терминал немного отличаются друг от друга функционалом, однако процесс проведения платежа идентичен. Рассмотрим оплату через терминал:

-

Для начала следует определиться, как вы хотите провести платеж: при помощи наличных или карты. Если вы платите с карты, то вставьте ее в соответствующее отверстие и введите PIN код.

-

Далее нажимаем на вкладку «Платежи».

-

Перейдя на следующую страницу, необходимо выбрать пункт «Налоги».

-

По номеру учреждения выбираем необходимую налоговую инспекцию, после чего все реквизиты, необходимые для проведения платежа, будут проставлены автоматически.

-

От вас потребуется ввести данные о плательщике, тип платежа и сумму для оплаты.

-

Далее нажимаем «Оплатить».

Важно!

Если вы оплачивали с карты, то деньги будут списаны автоматически, если наличными, то терминал попросит внести деньги по одной купюре

Очень важно не внести все деньги сразу, иначе он их не примет. Как только купюры будут приняты, появится два чека, один большой, другой поменьше

Сохраните большой чек, он будет служить доказательством, что вы оплатили налог в случае, если по какой-то причине платеж не дойдет.

Теперь рассмотрим оплату через банкомат Сбербанка:

Как и в предыдущем случае, выбираем способ оплаты: наличными или картой.

При выборе способа оплаты наличными переходите сразу к третьему шагу.

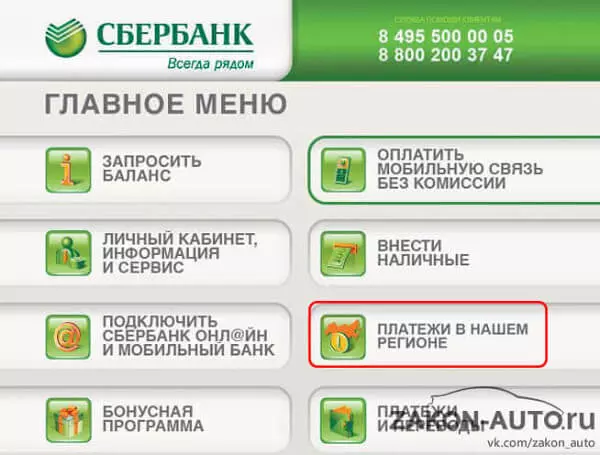

Далее выбираем кнопку «Платежи в нашем регионе», которая расположена, как правило, в правой колонке.

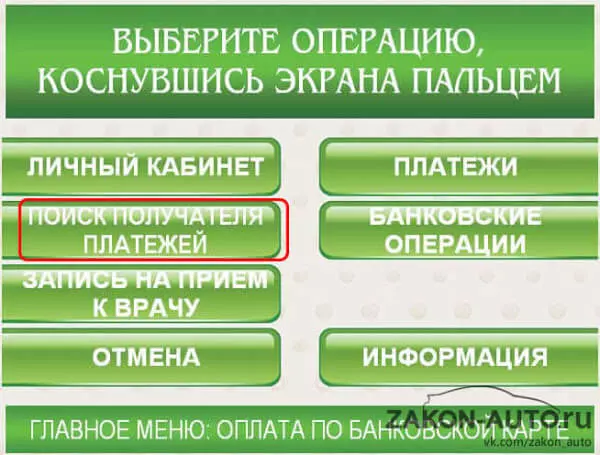

Перед вами появилось окно, в котором необходимо выбрать «Поиск получателя платежей».

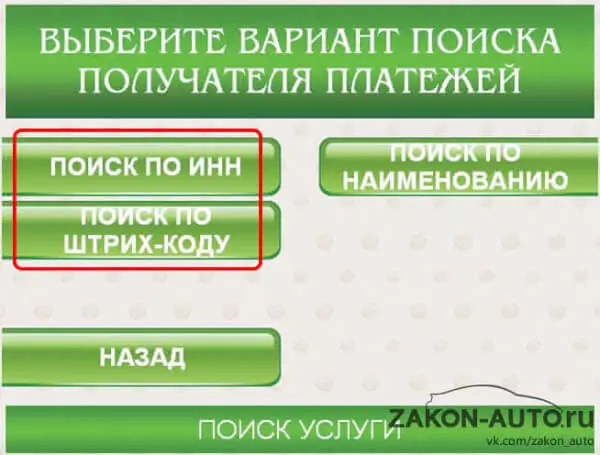

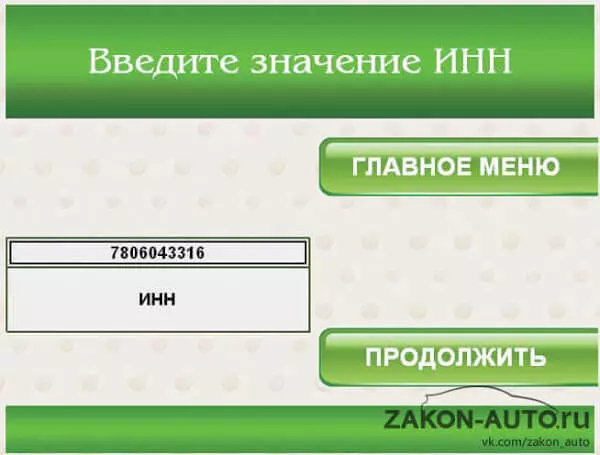

Теперь на экране появилось несколько вариантов поиска необходимого получателя: по ИНН или по штрих-коду. Второй наиболее удобен и прост, но к сожалению, штрих-код еще не везде проставляют, и не во всех банкоматах имеется специальная камера, которая считывает его. По наименованию искать не рекомендую, так как прежде чем вы найдете необходимый пункт, придется просмотреть немалый список. Поэтому лучше выбрать вариант «Поиск по ИНН».

Вводим в соответствующем окне ИНН получателя, которое указано в квитанции.

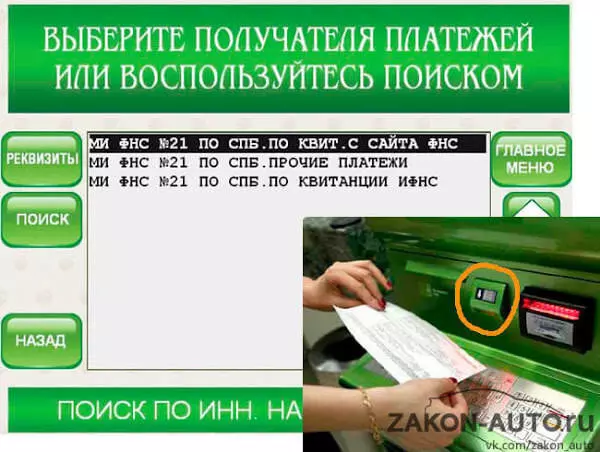

Если вы все сделали верно, то на нужного получателя вы увидите несколько вариантов платежей. В нашем случае необходимо выбрать последний вариант «По квитанции ИФНС». Далее банкомат попросит вас поднести квитанцию к специальному сканеру.

На квитанции может быть несколько штрих-кодов, но нужный находится на крайней левой квитанции. Остальные же банкомат не считает.

Как только сканер загрузит информацию, на экране появятся реквизиты. Внимательно их проверьте, и если все верно, то нажмите на «Продолжить».

Дальше вносим требуемую сумму в купюроприемник. Если она превышает сумму оплаты, банкомат предложит внести ее на счет мобильного телефона. Не забудьте забрать квитанцию и чек.

Основным преимуществом оплаты транспортного налога через банкомат или интернет является экономия времени, а также отсутствие комиссии. Конечно, вы можете произвести оплату через кассу при помощи кассира-операциониста, но это длинные очереди, комиссия, а возможно и дополнительная оплата за заполнение бланка ПД-4.

Итоги

Рассчитывать и уплачивать транспортный налог за 3 квартал 2020 года должны только юридические лица. Причем делать это нужно лишь в тех регионах, где властями установлена авансовая система уплаты налога в бюджет субъекта РФ.

Перечисляется аванс/налог в бюджет по платежному поручению, в котором все реквизиты должны быть заполнены без ошибок, чтобы исключить попадание платежа в разряд невыясненных. Сроки уплаты авансов по налогу устанавливаются регионами. Опоздание с перечислением грозит налогоплательщику пенями, штрафы по авансовым платежам не начисляются.

Физические лица должны уплачивать налог только по итогам года на основании уведомлений, получаемых от налоговых органов, поэтому по окончании третьего квартала никаких авансов «физики» в бюджет перечислять не должны. Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.