Что такое срочный рынок

Содержание:

- Преимущества срочного рынка

- Опционы

- Польза и значение срочного рынка

- Преимущества и недостатки рынка

- Инструменты срочного рынка

- Пример торговли

- Секции

- Инструменты

- Инструменты

- Что может выступать в качестве базового актива фьючерса

- Как формируется цена на контракты

- Определение

- Инструменты

- Срочный рынок

- Фондовый рынок

- Выводы

Преимущества срочного рынка

Ряд особенностей делает данную площадку востребованной для трейдеров, которые стремятся не только совершить выгодную сделку, но и подзаработать.

Чем он отличается от спотового

Часто у начинающих трейдеров возникает вопрос, что такое срочный рынок, и каковы его особенности.

Эта ценная бумага может выступать в качестве предмета купли и продажи. Благодаря этому обороты на срочном рынке часто превышают обороты на спотовом.

На спотовом рынке (его называют кассовым) все операции требуют немедленной оплаты. Т. е. при совершении сделки и покупки акции обмен предмета на деньги происходит сразу же. На спотовом оплата производится в оговоренный период. Так, при покупке товара перевод денежных средств на счет поставщика может поступить лишь через пару месяцев.

Основные преимущества FORTS:

- недорогой рынок фьючерсов с низкой комиссией;

- есть возможность использовать кредитное плечо;

- хеджирование крупных портфелей;

- контроль расходов и оптимальное соотношение затрат;

- используются производные инструменты, с помощью которых осуществляется торг индексов;

- за счет внесения только части всей суммы можно вести торговлю с минимальным капиталом.

Торговля на срочном рынке — это торговля будущим. Она позволяет заключить договор купли-продажи и приобрести ценные бумаги: акции, облигации, валюту, оплатить которые можно позже, по заранее оговоренной цене. А покупка опционов дает возможность заработать на снижении или росте стоимости базового актива.

Популярной биржей для трейдинга на сегодняшний день является известная ММВБ, обороты которой сопоставимы с показателями .

В чем отличие от Forex

Форекс — это финансовый рынок международного уровня. Основная задача заключается в обмене валют. Появление его связано с переходом всех стран с золотого стандарта на ямайскую систему. Тогда государство потеряло возможность самостоятельно устанавливать курс валюты, эту задачу взяла на себя новая биржа.

Forex играет большую роль в функционировании мировой экономики, он позволяет совершать обмен капиталом между странами. Многие трейдеры называют Форекс , но это не так. Он не имеет привязки к одному месту, где проводятся торги, поскольку является виртуальным. Участники процесса могут находиться в любой точке мира, чтобы совершить сделку. И это его главное отличие от FORTS.

Трейдинг проходит с использованием валютных пар. Первая валюта выступает как товар, вторая — выражение ее стоимости. Так, распространенной валютной парой является EUR/USD, т. е. продается евро за доллары. При конвертации валют учитывается международный курс.

На Forex проходят большие суммы, и для того, чтобы простой человек смог выйти на рабочую площадку, ему необходим брокер, который предоставит кредитное плечо.

На Форекс сложнее проводить спекулятивные операции, чем на FORTS рынке. Forex гарантирует защиту от инфляции. При грамотном трейдинге доход может в несколько раз превышать инфляцию. Многие путают FORTS с фондовым, но эти площадки функционируют по разным принципам. Фондовый рынок отвечает за переход денежной суммы из одной сферы экономики в другую, на срочном рынке заключаются сделки купли-продажи.

Опционы

Договор, дающий право (но не обязывающий, в отличие от фьючерса) купить/продать инструмент, являющийся предметом этого договора по заранее оговоренной цене. При этом, за эту возможность уплачивается определенная премия. По большому счету, это похоже на страхование со страховой премией около 4% от цены контракта. Именно поэтому опционы используют для хеджирования финансовых рисков.

Опционы — это, во многом, схожие с фьючерсами производные инструменты, но всё же они имеют некоторые различия. Например, для опциона базовым активом вполне может выступать и фьючерсный контракт. Как правило, перечень биржевых фьючерсов тождественен перечню доступных для покупки опционов.

Подведем итог. На срочном рынке инвестор имеет возможность зарабатывать более агрессивными методами, используя при этом инструменты снижения собственных рисков. Исходя из этого можно с уверенностью сказать, что здесь присутствуют не только желающие поспекулировать на разнице в курсовой стоимости тех или иных инструментов, но и реальные инвесторы, желающие, как минимум, сократить финансовые риски.

Польза и значение срочного рынка

Значение срочного рынка для хеджеров вполне очевидно. Фьючерсные и опционные контракты, связанные с поставкой актива, содействуют рыночно-обоснованному формированию цен на него. В случае биржевых товаров срочные контракты также помогают решать проблемы с их складированием. Что касается экономического значения расчётных, а фактически спекулятивных контрактов, с ними не всё однозначно. С одной стороны, объёмы торгов по ним многократно превышают объёмы торгов поставочными контрактами. Это позволяет скептически относиться к обоснованности ценообразования.

С другой стороны, благодаря относительно невысоким ставкам гарантийного обеспечения, в срочных сделках может участвовать значительное число трейдеров, обладающих разносторонней информацией, что облегчает задачу формирования «справедливой» цены актива, сочетая технические и фундаментальные факторы. Это выравнивает рыночные дисбалансы и в конечном счёте делает рынок более ликвидным и предсказуемым, что полезно для экономики в целом.

Всем профита!

18.04.2019

Преимущества и недостатки рынка

Рынок FORTS обладает следующими преимуществами:

- реальная торговая платформа с настоящими котировками, в отличие от Форекса;

- деятельность осуществляется легально, согласно действующему законодательству;

- для торговли требуется небольшая сумма денег, чтобы получить хорошую прибыль, достаточно 15000 рублей;

- все активы обладают высокой ликвидностью;

- большой выбор инструментов, что позволяет минимизировать риски;

- наличие вечерней сессии делает торги доступными для тех трейдеров, которые могут заключать сделки только в вечернее время;

- за минимальную сумму можно приобрести большое количество активов;

- простота торговли;

- низкая комиссия и отсутствие депозитных сборов;

- наличие большого количества информации в интернете;

- более выгодные условия для торговли по сравнению с остальными рынками.

Недостатки:

- высокие инвестиционные риски;

- ограничения активов по времени.

Инструменты срочного рынка

Согласно нормам российского законодательства, здесь обращаются договора на сделки с производными активов, срок исполнения которых наступает по истечению минимум 2-х дней после заключения соглашения. Основными инструментами на срочном рынке являются форварды и фьючерсы, опционы и свопы.

Форварды – под этим «спортивным» термином подразумеваются контракты, которые заключаются «сейчас», но их исполнение должно произойти через определенный срок. Все условия сделки в этом случае – договорные. Соглашения заключаются на внебиржевом рынке, что и отличает этот инструмент от фьючерсов.

Фьючерсы — подобные форвардным контракты. Закрытие сделки отложено на определенный срок. Обе стороны договора берут на себя обязательство произвести поставку товаров — оплатить их. Данные обязательства обязательны к исполнению. Это стандартный биржевой инструмент, с заранее утвержденными нормами, которые не могут быть изменены.

Опционы представляют собой особый, «условный» вид сделки. Их условия не обязательны к исполнению. То есть, они «дают право» на покупку/продажу по определенной цене в заранее установленный срок. Но не обязательство – при изменении цены покупатель вправе отказаться от сделки. Но, за это «право» — потребуется платить. Покупатель заранее выплачивает продавцу премию, которая не возвращается при отказе от исполнения сделки.

Свопы предполагают заключение контрактов сразу по 2-м сделкам. О приобретении дериватива и его продаже. Естественно, по другой цене. Этот инструмент чаще всего используется на внебиржевом рынке. Нет и четких стандартов, поскольку на их выполнение влияет много факторов.

Обращаю внимание, что на разных биржах в качестве инструментов выступают различные активы. К примеру, на Мосбирже имеется даже отдельное подразделение, о котором слышали те, кого интересуют торги — срочный рынок FORTS:

- фьючерсы — F (Futures);

- опционы — O (Options);

- российской — R (Russian);

- торговой — T (Trading);

- системы — S (System).

FORTS в России существует с 2001-го года. Именно тогда биржа Санкт-Петербурга объединилась с РТС. После того как было проведено очередное объединение, на этот раз РТС с Мосбиржей, это стала столичная биржа. Срочный рынок России активно развивается. Здесь многие трейдеры успешно работают и с опционами, и с фьючерсами.

Чтобы начать торговать на срочном рынке Мосбиржи необходимо соблюсти ряд правил. В первую очередь выбрать брокера, который и откроет доступ на торги ММВБ. Зарегистрироваться, инсталлировать торговый терминал, войти. Здесь потребуется открыть соответствующий раздел (с опционами и фьючерсами).

При заключении сделки на срочном рынке непременно указывается сам актив, цена и сроки взаиморасчетов. Котировки публикуются не только на площадке FORTS, но и в Интернете. Здесь торгуются только расчетные фьючерсы (требующие оплаты денежными средствами). Предложение вместо денег активов – не допускается. Основными инструментами FORTS являются:

ценные бумаги крупных компаний РФ, таких, как Сбербанк и ВТБ, Газпром и Роснефть;

популярные валютные пары (срочный финансовый рынок);

облигации;

редкие и драгоценные металлы;

топливо и сырье;

биржевые индексы.

Пример торговли

Попробую объяснить максимально компактно. На рыночных инструментах бывает два основных положения. Первое характеризуется низкой волатильностью и называется «накопление».

Второе положение можно назвать взрывом волатильности или импульсом. Стратегия заключается в том, чтобы определить большие движения в те самые «ударные дни».

Ларри выделил несколько основных характеристик, на которые следует обращать внимание, чтобы определить, когда произойдет большое движения, способное озолотить трейдера. Среди таких признаков автор отмечает:

Среди таких признаков автор отмечает:

- Резкое и мощное движение по инструменту в самом начале торгов.

- Крайне низкая волатильность в предшествующие несколько дней.

- Коррекционные движения небольшие и очень быстро выкупаются.

На графике показаны ударные дни на примере фьючерса на нефть марки Brent.

Еще один важный момент в этой стратегии. В такие дни движения проходит мононаправленно и закрываются около своих экстремумов. Что дает трейдерам возможность отыгрывать эти формации, используя короткие стоп-лоссы.

Секции

FORTS включает в себя три секции.

Фондовая

Здесь представлены ценные бумаги крупных российских предприятий. Помимо этого, на фондовой секции заключают сделки на производные крупных индексов России.

Денежная

Здесь работают с валютными парами. По этой причине данная секция пользуется повышенной популярностью у инвесторов. Область предлагает большой выбор различных валютных пар. Однако трейдеры предпочитают заключать сделки по таким сочетаниям, как российский рубль/американский доллар и российский рублю/евро.

Товарная

Здесь представлены нефть, промышленные и драгоценные металлы. Эта секция также пользуется популярностью у инвесторов благодаря высокой волатильности и ликвидности активов. Помимо этого, здесь представлены даже продукты питания. В их число входит сахар, мука и другие. На такие продукты заключают поставочные контракты, но обычно сделки заключают с целью снижения инвестиционных рисков.

Инструменты

Выделяют два вида инструментов Фортс.

Фьючерсы

Это стандартные сделки по приобретению или реализации определенного актива. Их торгуют по конкретной цене и устанавливают точный период действия. После заключения сделки обе ее стороны перечисляют на счет Биржи гарантийное обеспечение.

Его размер составляет 2-10% от стоимости контракта. Такая комиссия взимается для подтверждения платежеспособности участников сделки. Кроме того, это является гарантией со стороны Биржи совершения сделки и снижает риски рынка в том случае, если одна из сторон не выполнить свои обязательства.

Гарантийное обеспечение возвращается участнику сделки по истечению срока контракта.

Так, если инвестор заключил сделку, стоимостью 20 000 рублей, то он обязан на счет Биржи перечислить 2000 рублей. Это и будет гарантийным обеспечением. По-прошествие определенного периода стоимость контракта увеличивается на 2000 рублей и составляет 22 000 руб.

В результате его реализации инвестор получает всю эту сумму на руки. Так ему возвращается гарантийное обеспечение. Чаще всего стоимость фьючерса меняется, когда меняется цена базового актива.

Выделяют несколько видов базовых активов фьючерса:

- Акции. Это ценные бумаги, которые дают инвестору право владения частью компании. Фьючерс данного вида актива приносит прибыль в виде дивидендов, а также доход от разницы цены в период приобретения и реализации. Основное преимущество данного продукта – возможность торговать им до полуночи, когда обычные акции приобретаются и реализуются только с 10 до 18.30. Это позволяет быстро реагировать на изменение цены активы, когда основной рынок уже закрылся.

- Облигации. Это долговые активы. Приобретая такие ценные бумаги, владелец становится кредитором эмитента. Выделяют несколько видов фьючерсных облигаций, различающихся по сроку действия. Ценные бумаги можно приобрести на 2, 4, 6, 10 или 15 лет.

- Валюта. На Фортс торгуют только фьючерсы на валютные пары. Чаще всего они включают российский рубль, американский доллар и евро.

- Индексы. В их число входит RTS и RTS Standard, МОЕХ и фондовый индекс РТС. Индексы – расчетная величина, которая определяется на основании стоимости определенные продуктов рынка.

- Товары. Чаще всего это драгоценные металлы или нефть.

Опционы

Это еще один инструмент фондового рынка. Особенность заключается в том, что покупатель не обязуется исполнить сделку в конце установленного срока. Если он откажется от ее заключения, продавцу отходит залог инвестора.

Выделяют несколько видов опционов:

- На индекс. Это вид продуктов срочного рынка пользуется повышенным спросом у трейдеров. В особенности это касается опционов на РТС.

- На валюту. Здесь также представлены валютные пары. Этот вид инструмента не менее востребован, чем фьючерсы.

- На ценные бумаги. К таковым относятся акции и облигации. Если такой продукт приобретался не с целью спекулятивной торговли, то после окончания срока контракта инвестор становится держателем соответствующей ценной бумаги. В результате вкладчик начинает получать стабильную прибыль в виде купонных выплат или дивидендов.

- На товар. Такой вид опционов часто приобретают хеджеры, целью которых является хеджирование инвестиций. Из драгоценных металлов на срочном рынке представлено золото или серебро. Такой вклад инвестору после закрытия сделки может принести любой из представленных драгоценных металлов.

- На фьючерс. Такой инструмент используют как продукт спекулятивной торговли и актив для снижения инвестиционных рисков.

Инструменты

Я уже говорил об этом, но хочу еще раз акцентировать внимание. На срочном рынке в основном торгуются два вида производных инструментов, это:

На срочном рынке в основном торгуются два вида производных инструментов, это:

- фьючерсы;

- опционы.

Теперь пришло время поговорить о них более детально.

Виды фьючерсов на рынке

Фьючерс — это соглашение, по которому стороны обязуются совершить в будущем определенную сделку в отношении установленного базового актива по заранее оговоренной цене.

Виды таких контрактов на срочной секции бывают:

- На индекс (ММВБ, РТС и пр.).

- На валюту (usd/rub, eur/usd и т. д.).

- На акцию или облигацию (например, AFLT-9.19 — это фьючерсный инструмент на акции Аэрофлота с экспирацией в сентябре 2019 года).

- На товар или драгметалл (нефть, серебро, никель и т. д.)

Виды опционов на рынке

Опцион — это соглашение, по которому его покупатель получает право на определенные действия в отношении базового актива. Простыми словами, этот вид производных инструментов очень напоминает обычное страхование.

Конечно, за такой риск, как и в любой страховке, мне придется уплачивать некую регулярную премию. Предположу, что она составит 5 руб. Теперь, если цена моей акции пойдет наверх, то я недозаработаю 5 руб., так как придется заплатить их по опциону.

Но если стоимость снизится условно на 30 руб. (аналогия со страховым случаем), то контрагент обязан будет возместить мне эту сумму.

Опционы на срочной секции представлены на следующие виды активов:

- Индекс.

- Валюта.

- Акция или облигация.

- Товар или драгметалл.

- Фьючерс. Такой многоуровневый дериватив может сначала показаться немного сложным, но на самом деле здесь нет ничего экстраординарного. Просто стоит их условно разделять. Например, нельзя рядовому инвестору купить физически нефть. Но чтобы застраховаться от резкого падения, можно использовать фьючерс на нее. Для этого приобретается опцион на фьючерс на нефть. Отсюда и такая схема.

Что может выступать в качестве базового актива фьючерса

- Биржевые индексы. На FORTS торгуется несколько фондовых индексов (RTS, ММВБ, RVI), самым ликвидным из них считается фьючерс RTS. Это чисто спекулятивные финансовые инструменты, так как индекс, по сути своей, не имеет никакой материальной природы, он лишь отображает некую суммарную стоимость той или иной группы акций.

- Акции. Это вид фьючерсов может предполагать реальную поставку базового актива. То есть, в момент исполнения фьючерса, трейдер может получить то количество акций, на которое был заключён контракт. Однако в большинстве своём и фьючерсные контракты этого вида не заканчиваются поставкой базового актива, а ограничиваются лишь взаиморасчётами в форме начисления (или списания) вариационной маржи на счёт трейдера. На FORTS торгуются фьючерсы на самые ликвидные акции российского фондового рынка, относящиеся к категории «голубых фишек»: Газпром, Сбербанк, Магнит, Уралкалий и т.п.

- Облигации также могут выступать в виде базового актива для фьючерсного контракта. На FORTS торгуются фьючерсы на облигации федерального займа с различными сроками их исполнения.

- Валюта. На срочном рынке FORTS представлены фьючеры на следующие валютные пары:

- USD/RUB – Si;

- EUR/USD – ED;

- EUR/RUB – Eu;

- USD/JPY – UJPY;

- GBP/USD – GBPU;

- AUD/USD – AUDU;

- USD/CAD – UCAD;

- USD/TRY – UTRY;

- USD/CHF – UCHF

- Товары. На FORTS представлены фьючерсы на следующие товары:

- Нефть сортов Brent (BR) и Light Sweet Crude Oil (CL);

- Золото (GOLD);

- Серебро (SILV);

- Платина (PLT);

- Палладий (PLD).

Как формируется цена на контракты

Основными факторами, оказывающими влияние на цену фьючерсного контракта, являются стоимость актива и промежуток времени до завершения сделки и получения продавцом денег. Цена фьючерса «привязана» к котировке базового актива на обычном спотовом рынке. В идеале — она должна быть немного выше. Это называется «контанго».

Если же рынок развернулся в обратную сторону, ценные бумаги дешевеют, то падает и стоимость фьючерса («бэквордация»). Существуют определенные факторы, помогающие установить «справедливую» цену фьючерса. Она устраивает и покупателя, и перекрывает потенциальные риски владельца продаваемых активов.

То есть, следует учитывать не только стоимость базового актива и срок, на который заключен фьючерсный контракт. Но и процентную ставку по валюте платежа. Также необходимо учитывать доходность ценной бумаги по безрисковой ставке. Но все эти расчеты стопроцентно подходят лишь для нормальной ситуации на рынке.

Определение

FORTS – секция фондового рынка, основанная Московской Биржей, где представлены такие инструменты, как фьючерсы и опционы. Сейчас данный рынок является лидером по торговле срочными контрактами на передачу актива предприятия на определенное время. Контракты называют срочными, поскольку заключаются на определенный срок.

Проще говоря, FORTS – отделение Московской Биржи, где ведется торговля фьючерсами и опционами.

Особенности рынка:

- предмет торговли – отложенное право поставки или непосредственно сама поставка;

- на опционе продавец и покупатель имеют одинаковые условия;

- инструменты рынка можно реализовать сторонним лицам;

- сделки заключаются на небольшой период и приносят высокую прибыль.

На Московской Бирже инвестор может приобрести следующие виды активов:

- деривативы на высоколиквидные ценные бумаги крупных компаний, в частности, Сбербанка, Газпрома и других предприятий;

- производные популярных индексов России – ММВБ, РТС;

- деривативы на валютные пары.

Инструменты

Основа функционирования срочного рынка (в том числе и МосБиржи) — это торговля биржевыми контрактами, которые имеют установленный период действия и дату исполнения. По желанию сторон контракт можно заключить или разорвать, а также внести изменения и дополнения. Такие бумаги сами по себе имеют цену, поэтому их можно выставить на продажу.

Часто появляется информация о том, что контракты на нефть заключаются чаще и в большем количестве, чем она по факту поставляется. Поэтому FORTS называют пристанищем спекулянтов, которые желают лишь заработать деньги на изменении курсовой разницы, а не получить актив.

Инструменты срочного рынка позволяют получить высокий доход за счет хороших показателей ликвидности. Большую роль играет плечо, которое имеет показатель 1:5 или 1:10 в зависимости от выбранного актива. Данные характеристики являются базой для скальпинга и помогают реализовать самые сложные арбитражные стратегии.

Активны 2 вида контрактов: фьючерсный и опционный. Они получили название деривативы, или производные финансовые инструменты. Сделки заключаются так же часто, как и проводятся операции на фондовой площадке.

Фьючерсы — это контракты биржи, которые заключаются между лицами (покупателем и поставщиком). Оговаривается и фиксируется период действия документа, дата его исполнения, подсчитывается стоимость. В момент заключения договора поставщик может не обладать товаром, но он обязан внести 10% стоимости планируемой сделки, чтобы доказать свою платежеспособность. Биржа выступает гарантом. В случае если совершена такая сделка, то при увеличении цены предмета, ценность контракта начинает расти. При уменьшении стоимости ценность падает.

Например, заключен контракт на 5000 рублей, поставщик внес предоплату 500 руб. Актив начал расти в цене, а до даты исполнения его стоимость будет составлять 5500 руб. Тогда ценную бумагу можно продать по 5500 руб. и получить 500 рублей. Участник процесса получает 100% прибыль. Пользуясь этим эффектом, недобросовестные граждане совершают спекулятивные сделки.

Срочный рынок

На срочном рынке ведется торговля фьючерсами и опционами, т.е. производными инструментами. Они включают в себя следующие виды контрактов:

- Опционные (или опционы).

- Фьючерсные (фьючи на трейдерском сленге).

- Форвардные.

На Московской бирже в срочном секторе идет торговля фьючерсами (на акции, товары, валюты) и опционами.

Фьючерс

Рассмотрим такой же пример с убытком.

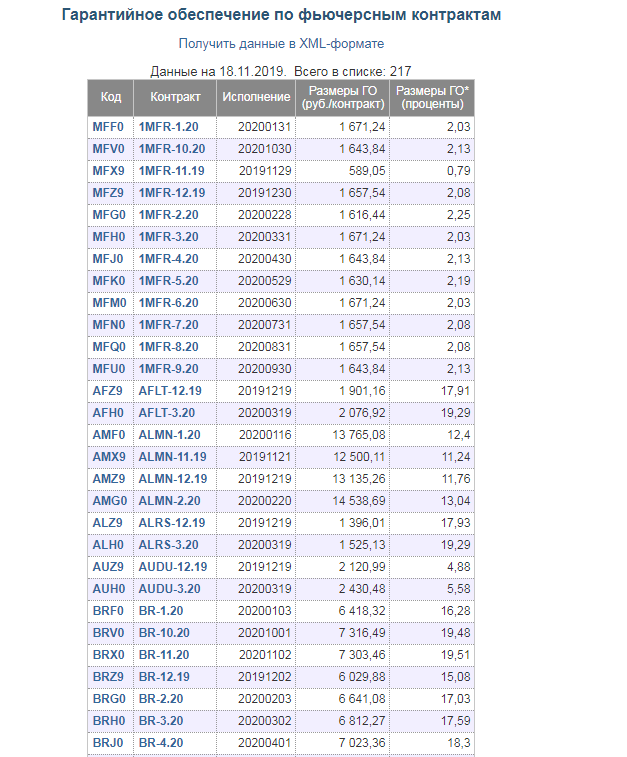

Обязательство покупки в 100 акций в феврале 2020 года, стоимостью в 20 000 рублей. Тут нужно учесть, что для гарантийного обеспечения требуется не 100% от всей стоимости контракта, а лишь часть. Ниже пример обеспечения по фьючерсным контрактам в срочном секторе на Московской биржи. При «плохом» варианте стоимость акций упала до 180 рублей, а выкупили их вы по 200 рублей. Следовательно, вы получаете убыток в 20 рублей на акцию или 2000 рублей на контракт (200 рублей- 180 = 20 * 100 акций).

Фьючерсы могут быть расчетные и постановочные. При сделках с первыми вы просто получите разницу в цене по истечению контракта и в валюте контракта. Второй вид подразумевает реальную поставку товара или актива покупателю.

Теперь рассмотрим откуда берутся цены на контракты. В контракте всегда есть актив, который выступает базовым, от него по большей части и зависит конечная цена фьючерса. Если мы возьмем в расчет те же акции Сбербанка стоимостью в 215 рублей и контракт на 100 акций, то нам необходимо будет учесть ожидаемые выплаты с прибыли компании, т.е. дивиденды. Возьмем за пример дивиденды за 2018 год, они составили 16 рублей на акцию. Пусть теоретически за этот год они так же составят 16 рублей. Выходит, 215-16= 199 * 100 количество акций в контракте = 19900 рублей стоимость контракте, ведь, в отличии от фондового рынка, вы торгуете производным инструментом, а дивиденды получат владельцы непосредственно самих акций. Если брать в расчет контракты на сырье, то также нужно учитывать стоимость хранения и доставки сырья в период действия контракта.

Форвардный контракт

Что такое форвардный контракт простыми словами? На английском Forward Contract или «будущий контракт» в переводе. Форвардный контракт – это договор, в котором указана точная стоимость предмета сделки. У контракта есть срок действия.

Работает так: стороны договариваются о цене товара или сумме денежного перевода, которая остается неизменной и не меняется под влиянием различных ситуаций на рынке или колебаний курсов валют. Предмет договора также могут быть сроки исполнения, объемы или, например, валютный курс.

Как определить ценность форвардного контракта? Так как в форвардом контракте указана точная стоимость актива и она остается неизменной, ценностью будет являться разница между ценой актива (предмета договора) на момент начала действия контракта и ценой актива на день расчета.

Фондовый рынок

С основными понятиями многие уже знакомы. На фондовом рынке, в основном, ведется торговля акциями и облигациями. С одной стороны, он более безопасен, особенно для начинающих трейдеров, так как имеет относительно низкую ликвидность по сравнению со срочным. Если мы возьмем немного статистики роста падения за среднюю торговую сессию, то увидим, что даже ликвидные акции (Лукойла, Яндекса, МТС, Сбербанк и другие) вырастают или поднимаются в пределах 3-5%. При этом голубые фишки не выходят в рамках торговой сессии за предел в 1%.

В картине продаж волатильность примерно аналогичная:

Также стоит учитывать, что плечо обычно 1к1, то есть «убить» депозит за торговую сессию или даже за несколько — это нужно еще постараться. Даже зайдя в позицию на 100% капитала вы потеряете те же 4-5 процента + комиссия за сделку. Еще некоторые особенности фондового рынка:

- Покупая акции, вы начинаете владеть долей в компании.

- Возможность получать дивиденды по итогам года.

- Ограничения на шорты. По сравнению с валютным или срочным рынком далеко не каждую акцию и не в каждый момент времени можно продать, а после 3% падения шорты могут запретить.

- Среди инструментов отсутствует валюта и сырьевые контракты.

- Платное кредитное плечо. Обычно это 13-15% годовых, но если вы переносите позицию на следующую торговую сессию, то стоимость плеча увеличивается на 1-2%.

- Комиссии за сделки идут в процентах от оборота, но обычно ограничены минимальной платой за открытие позиции.

- Большинством акций выгодно торговать в среднесрочной/долгосрочной перспективе.

Выводы

Для консервативного инвестора, не желающего рисковать, больше подходит проведение сделок с ценными бумагами на фондовый рынок

Используя грамотный анализ перспектив развития, можно осторожно инвестировать в долгосрочные проекты, приобретая акции устойчиво развивающихся предприятий, котировка которых не зависит от сиюминутных геополитических факторов

Если же торговля идет активно, имеется возможность постоянно мониторить ситуацию, а трейдер готов идти на риск ради более высокой прибыли, тогда необходимо пробовать свои силы на срочном рынке.

При грамотном анализе инвестировать можно на несколько лет вперед. К тому же, не нужно каждый день наблюдать за рынком и за каждым изменением цен. Если же вы торгуете более активно или даже каждый день и готовы на относительно высокий риск ради прибыли, тогда вам на срочный рынок

Спасибо за внимание, всегда ваш Максимальный доход!