Деривативы

Содержание:

- Basics of Equity Derivative

- SafeMoon не доставит вас на Луну, в отличии от децентрализованных деривативов

- Аргументы за

- Зачем нужны деривативы?

- Аргументы против

- Базовым активом деривативов являются:

- Equity Index Futures

- Функции

- Понятие дериватива

- Рынок

- Для снижения рисков

- Способы использования

- Что такое CDS или кредитный дериватив?

- Four Risks of Derivatives

- Какие деривативы бывают?

- Frequently Asked Questions

- Derivative Exchanges and Regulations

- Заключение

Basics of Equity Derivative

Equity derivatives can act like an insurance policy. The investor receives a potential payout by paying the cost of the derivative contract, which is referred to as a premium in the options market. An investor that purchases a stock, can protect against a loss in share value by purchasing a put option. On the other hand, an investor that has shorted shares can hedge against an upward move in the share price by purchasing a call option.

Equity derivatives can also be used for speculation purposes. For example, a trader can buy equity options, instead of actual stock, to generate profits from the underlying asset’s price movements. There are two benefits to such a strategy. First, traders can cut down on costs by purchasing options (which are cheaper) rather than the actual stock. Second, traders can also hedge risks by placing put and call options on the stock’s price.

Other equity derivatives include stock index futures, equity index swaps, and convertible bonds.

SafeMoon не доставит вас на Луну, в отличии от децентрализованных деривативов

Часто люди негативно отзываются о консенсусе PoW из-за его энергозатратности. Но мне кажется, что намного больше энергии у людей уходит на то, чтобы угнаться за потоком информации в Интернете в надежде не упустить очередной «супер-токен» со 100-кратной доходностью.

Когда криптоманьяк просыпается посреди ночи от сообщения про Doge в Твиттере Илона Маска и видит, что он только что пропустил жирную зеленую свечку, это не самым лучшим образом сказывается на его здоровье физическом и эмоциональном здоровье.

Может быть, есть альтернатива неустанным бдениям перед экраном телефона или компьютера? Оказывается, что есть, и она – в некоей параллельной вселенной, где инвесторы не накладывают себе на голову компресс, чтобы охладить кипящий мозг, а сохраняют спокойствие, покачиваясь на волнах нирваны. Ethereum переходит на консенсус PoS, и точно также вы можете кардинально изменить свой подход к инвестированию и стать лучшей версией себя.

Каким может быть так называемый энергоэффективный криптоинвестор? Видимо, у него не будет «кипеть мозг», а его инвестиции будут давать ему высокий прирост капитала.

Хорошая новость заключается в том, что таким инвестором вы вполне можете стать. Всё, что вам для этого нужно – выработать «Сверхтвердое убеждение».

Я над своим таким убеждением работаю вот уже больше года, критически рассматриваю его со всех сторон и нахожу, что у него мало недостатков. Стоит сразу сказать, что эта концепция – не какая-нибудь новомодная, красивая штука, и в ее названии нет никаких намеков на to the moon. Но убеждение это – сверхтвердое. Узнать о нем будет интересно всем, кто устал от криптошума, да и просто любознательным людям. Поехали!

В основе каждой инвестиционной идеи лежит какая-то история. В нашей истории речь пойдет о фермерах (не о доходных фермерах, а о настоящих), которые работали в 19-м веке неподалеку от Чикаго. Стоимость фермерства тогда можно было достаточно точно рассчитать (оплата труда, стоимость семян и инструментов), но сам рынок урожая – не всегда. И дело было не только в том, что рынок менялся из года в год. Чтобы оценить рынок урожая, нужно было заглядывать вперед на длительное время, ведь с момента посадки семян до продажи урожая покупателям проходит несколько месяцев. Фермеры работали в условиях неопределенности.

Чтобы поставить себя на их место, представим, что вы за 3 месяца нафармили много токенов $CAKE на BSC, а затем, когда только-только хотели их продать, вы осознаете, что ваши собратья-дегены и дружно вернулись на Uniswap L2. В итоге ваши токены $CAKE превратились в пыль. Печаль.

Фермеры никогда не занимались спекуляциями на рынке урожая, они лишь делали свою основную работу – этот урожай выращивали. 3-го апреля 1948 года была создана Чикагская торговая палата (Chicago Board of Trade). На ней для фермеров, наконец, нашлись конгтрагенты (спекулянты), которые готовы были у фермеров купить урожай, который будет собран через 4, 5 или 6 месяцев, по текущим ценам. По сути, риск изменения цены приняли на себя эти спекулянты. Невероятно.

Сначала фермеры и спекулянты заключали между собой контракты, которые они разрабатывали сами, но в какой-то момент биржа стала предлагать стандартную версию этих контрактов. Поскольку контракты стали стандартизированными, они приобрели характер взаимозаменяемости, и их мог покупать и продавать кто угодно. Стандартные контракты стали большим успехом, и вскоре руководство CBOT создало аналогичную организацию, CME (Chicago Merchatile Exchange – Чикагская товарная биржа), на которой через 169 лет появятся контрактные деривативы на базе ETH.

Теперь давайте сделаем паузу и вспомним о трех главных нововведениях деривативных контрактов, которые пришли к нам от фермеров:

Аргументы за

Исходя из вышесказанного, рынок деривативов позволяет инвестору более эффективно управлять портфелем. Производные инструменты отлично подходят для хеджирования рисков(собственно, из-за этого они и были созданы). Также, буквально «вшитая» в контракт маржа позволяет при удачном стечении обстоятельств приумножить свою прибыль.

Неотъемлемым достоинством деривативов является необходимость вносить только определённую часть от основной суммы, что позволяет платить меньше, чем за приобретение реальной акции, облигации и т.д.

Также производные инструменты предоставляют более обширные возможности на рынке. К примеру свопы позволяют обменять процентную ставку или застраховать кредитора от невыплат.

Зачем нужны деривативы?

В условиях современной финансовой системы деривативы и их свойства используются двояко. С одной стороны это отличный инструмент для хеджирования, то есть страхования рисков, которые неизменно возникают при заключении долгосрочных финансовых обязательств. При этом их чаще всего используют для спекулятивного заработка.

О том, как используются форвардные сделки, уже говорилось выше. Это классический вариант хеджирования ценового риска. Однако на современном товарно-сырьевом рынке большее распространение получили все же фьючерсные сделки.

Технология хеджирования фьючерсного контракта

Использование фьючерсов позволяет продавцу застраховаться от финансовых потерь, которые могут возникнуть в том случае, если имеющийся у него базовый актив окажется невостребованным. Заключив фьючерсный контракт, обладатель актива может быть твердо уверен в том, что он его обязательно продаст, тем самым получив в свое распоряжение живые деньги.

Для покупателя ценность фьючерсного контакта в том, что он получает гарантию на приобретение актива, который необходим ему для реализации своих планов. Например, производственное предприятие нуждается в стабильных поставках сырья, так как остановка технологического цикла грозит серьезными убытками. Поэтому руководству выгодно купить фьючерс на поставку конкретного количества сырья к определенной дате, тем самым обеспечив бесперебойную работу предприятия.

Мнение эксперта

Дмитрий Дуняшев

Блогер, частный инвестор, руководитель проекта real-investment.net

Опционы чаще используются для страхования рисков, возникающих при торговле на фондовом рынке. Чтобы понять механизм их действия, рассмотрим небольшой пример. Предположим, имеется пакет ценных бумаг, который продается по текущей цене 100 рублей. Некий инвестор, проанализировав перспективы пакета, пришел к выводу, что в ближайшие три месяца его цена должна вырасти на 50 % и составить 150 рублей. Однако существует высокая вероятность финансовых потерь в том случае, если сделанный прогноз не сбудется.

Если же, при анализе была допущена ошибка и цена пакета не увеличилась, а наоборот, снизилась до 60 рублей, то покупатель опциона имеет право отказаться от покупки. В этом случае он понесет убыток в размере 10 рублей, тогда как в отсутствие хеджирования риска посредством опциона его потери составили бы 40 рублей.

Похожим образом может действовать и владелец ценных бумаг, заключая опционы на право продажи актива по текущей стоимости в течение определенного срока. В процесс могут включаться третьи, четвертые и пятые лица – один и тот же опцион может перепродаваться другим участникам рынка, которые могут распоряжаться им как обычной ценной бумагой.

Поэтому начинающим инвесторам нужно хорошо представлять себе, что такое деривативы и как с ними правильно работать. В противном случае неграмотное использование подобных инструментов грозит серьезными убытками.

Аргументы против

В своём письме к акционерам Уоррен Баффетт назвал деривативы «финансовым оружием массового поражения». Почему при всех достоинствах данных инструментов, Баффетт отзывается о них так негативно? На самом деле фьючерсы, опционы, свопы и другие контракты, при неправильном использовании, могут приносить большие убытки компаниям.

Так случилось с Amaranth Advisors LLC в 2006 году. Хедж-фонд пытался играть на спреде, но открыл слишком много сделок по фьючерсам на газ, ликвидность которых снизилась из-за большого количества сделок, и потерял 5 млрд. $.

Ещё одним примером является случай компании Allied Lyons. Купив опционы на фунт, чтобы защититься от валютного риска, но при повышении курса компания, вместо того, чтобы отказаться от исполнения опциона пут, начала продавать опционы колл и понесла убытки в размере 269 млн.

Свопы, в особенности CDO и CDS, являлись одной из причин кризиса 2008 года. Отсутствие контроля за рынком производных ценных бумаг со стороны государства, привел к тому, что схемы с участием свопов становились сложнее и менее обеспеченными базисным активом(ипотекой, ипотечными облигациями).

Базовым активом деривативов являются:

- Ценные бумаги;

- Промышленные, продовольственные и другие товары;

- Валюта;

- Производные инструменты от других базовых активов;

- Процентные ставки;

- Уровень инфляции;

- Официальная статистическая информация;

- Биологические, физические, химические параметры окружающей среды;

- Обстоятельства, свидетельствующие о ненадлежащем исполнении юридическими лицами или государственными образованиями своих обязанностей;

В качестве примера деривативов можно привести следующие:

- Фьючерс

- Опцион

- Своп

- Форвард

- Кредитный дефолтный своп

- Валютный своп

- Процентный своп (IRS)

- Соглашение о будущей процентной ставке (FRA)

- Свопцион

Наиболее часто используются первые четыре вида деривативов.

Рассмотрим несколько примеров, чтобы понять смысл применения дериватива.

Пример 1. Предположим, в конце следующего месяца Вы планируете приобрести автомобиль. В салоне определяются параметры машины, марка, цвет, комплектация и цена.

Дилер говорит Вам, что машина будет продана по данной цене, если сейчас внести депозит. Вы соглашаетесь и заключаете с дилером договор, по которому он обязуется продать Вам автомобиль оговоренной марки, цвета и комплектации по согласованной цене в конце следующего месяца, а Вы обязуетесь его купить. Так заключается форвардный контракт, по которому Вы получили право и обязались сделать покупку.

Пример 2. Допустим, что Вы обошли несколько автосалонов и в одном из них обнаружили необходимое Вам транспортное средство и цена его на 10% ниже. Но только если купить сегодня. Однако, у Вас нет в данный момент такой суммы денег, а на взятие кредита уйдет 5 дней. Можно воспользоваться депозитом и предложить дилеру пятидневный форвардный контракт, однако есть и другой вариант.

Вы предлагаете дилеру 10 тыс. рублей за то, что он в течении пяти дней не будет продавать этот автомобиль и обязуетесь купить его когда оформите кредит. По данному договору через 5 дней дилер получает Ваши 10 тыс. рублей, не зависимо от того, купите Вы машину или нет, а вы получаете гарантию, что она в эти 5 дней будет продана только Вам. Вы заключили опционный контракт.

На шестой день дилер имеет право забрать 10 тыс. рублей и продать автомобиль другому покупателю и по другой цене.

Если за эти пять дней Вы найдете другой автосалон, где продают машину на 20 тыс. рублей дешевле, Вы можете купить этот автомобиль, но залог за первый автомобиль Вам не вернут.

В обоих примерах покупатель приобретает не только выгоду, но и несет риски. Например, в момент покупки цена на актив может оказаться ниже той, на которую заключен контракт.

Пример 3. Допустим, что машина, на которую у Вас заключен опционный контракт в момент покупки выросла в цене, банк не дал Вам кредит, а Ваш приятель хочет иметь такую же машину. У Вас появляется возможность не потерять залоговые 10 тыс. рублей, а заработать на продаже этого опциона. Вы продаете его приятелю за 20 тыс. рублей, и получаете 10 тыс. рублей выгоды. А ваш приятель, на основании данного опциона, приобретает у дилера автомобиль, по оговоренным в нем условиям.

Таким образом:

Форвардный контракт — сделка, когда продавец и покупатель заключают договор о поставке качественного товара, в оговоренном количестве на определенную сторонами дату.

Фьючерсный контракт — контракт о покупке/продаже актива на оговоренную дату. Цена при заключении данного контракта фиксируется на момент подписания.

Опционный контракт — договор, который обязывает купить («колл») или продать («пут») базовый инструмент по оговоренной цене — цене («страйк»), в оговоренную дату.

Своп — договор на одновременную продажу и покупку базового актива или обязательств на такую же сумму.

Особенность деривативов — они не связаны с общим количеством базового актива. То есть суммарное количество контрактов на покупку выпущенных акций может быть в несколько раз больше, чем количество самих акций. Происходит это потом, что акционерное общество выпускающее акции не имеет к деривативам никакого отношения. Именно эта особенность может стать причиной возникновения на фондовых рынках.

Поэтому фондовые рынки жестко регулируются государствами. В России фондовый рынок регулируется Федеральным законом № 39-ФЗ «О рынке ценных бумаг» от 22 апреля 1996 года.

Equity Index Futures

A futures contract is similar to an option in that its value is derived from an underlying security, or in the case of an index futures contract, a group of securities that make up an index. For example, the S&P 500, the Dow index, and the NASDAQ index all have futures contracts available that are priced based on the value of the indexes. However, the values of the indexes are derived from the aggregate values all the underlying stocks in the index. Therefore, index futures ultimately derive their value from equities, hence their name «equity index futures». These futures contracts are liquid and versatile financial tools. They can be used for everything from intraday trading to hedging risk for large diversified portfolios.

While futures and options are both derivatives, they function in different ways. Options give the buyer the right, but not the obligation, to buy or sell the underlying at the strike price. Futures are an obligation for both the buyer and seller. Therefore, the risk is not capped in futures like it is when buying an option.

Функции

В современном финансовом рынке инвесторы используют данный финансовый инструмент для двух целей:

- Хеджирование – страховка для рисков.

- Спекулятивный заработок.

Причем цель спекулятивного заработка встречается гораздо чаще, чем страхование рисков. Чуть выше были описаны форварды и фьючерсы. Форварды используют как раз таки для страховки, т.к. цена на базовый актив по договору остается неизменной. А вот фьючерсные контракты используют для получения выгоды и страховки от финансовых потерь.

С помощью фьючерсного контракта инвестор может обезопасить себя в случае снижения стоимости актива. В этом случае он может продать фьючерсы и получить реальные деньги, покрыв убытки от обычной сделки купли/продажи.

На фондовом рынке для страхования рисков часто используют опционы. Например, трейдер «А» проанализировал график акций компании и понял, что стоимость в $10 за акцию это не предел и акции недооценены. В обычной ситуации трейдер «А» мог просто купить некоторый объем акций и ждать роста цены, затем продать и зафиксировать прибыль. Но трейдер «А» решает застраховать свои вложения и ищет трейдера «Б» — держателя акций этой компании. Он предлагает ему сделку на следующих условиях:

- «Вы держите акции в течение 3-х месяцев для меня».

- «Я вношу Вам залог в 20% от стоимости желаемого пакета (например, 1000 акций по $10 будет стоить $10000, трейдер «А» делает предоплату в $2000)».

- «Через 3 месяца вы поставляете мне акции, и я вношу их полную стоимость».

В случае опциона, как рассматривалось выше, трейдер «А» может отказаться от покупки акций, если покупка для него станет невыгодной. При этом трейдер «Б» не возвращает ему предоплату. Трейдер «Б» находится в выигрышной позиции – он получает предоплату, которая в любом случае останется с ним, а в случае, если трейдер «А» откажется от сделки, он продаст пакет акций другому трейдеру. Каковы возможные пути?

- Если прогноз верен и стоимость акции возросла до $150, трейдер «А» оплачивает оставшиеся $80 за акцию ($20 он внес в виде предоплаты) трейдеру «Б» в любой момент до истечения срока контракта и остается с прибылью в $50.

- Если прогноз не оправдался, и цена за акцию упала до $50, трейдеру «А» выгоднее отказаться от покупки и потерять $20, нежели он потеряет 50$, купив пакет акций по оговоренной цене в $100 за единицу.

В любом случае решение по сделки выносит покупатель – он может либо купить, либо отказаться от приобретения. Продавец лишь имеет обязанность поставить товар покупателю и, в случае, если последний откажется, продавец может найти другого покупателя.

Исходя из возможных путей развития событий в приведенном примере, трейдер «А» страхует с помощью деривативов повышенные убытки и в случае неверного прогноза теряет только предоплату.

Понятие дериватива

Деривативы — это финансовые инструменты, стоимость которых основана на колебаниях цен или ожиданиях других инвестиций.

Деривативы разработаны таким образом, что они соответствуют динамике цен соответствующих инвестиций. Производный инструмент можно определить, как финансовый, стоимость которого зависит от значений других более фундаментальных переменных. Они не являются независимыми, но относятся к другому продукту. У деривативов есть четко определенные условия контракта.

Важность финансовых инструментов неуклонно возрастала. Сегодня они торгуются по всему миру и стали незаменимой частью финансовой индустрии

Из-за их широкого использования и огромных продаж, которые могут быть достигнуты с их помощью, их можно охарактеризовать, как системно важные, и каждый, кто работает в финансовом секторе, должен знать, что такое деривативы.

С одной стороны, они представляют собой риск, с другой — являются предпочтительным средством для многих компаний, когда дело доходит до хеджирования от колебаний валютных курсов и цен.

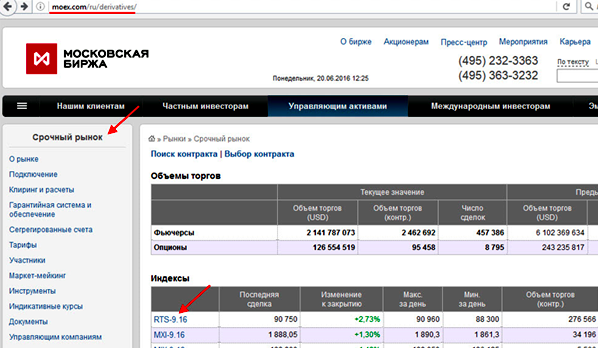

Рынок

Деривативный рынок зачастую носит спекулятивный характер, поскольку несёт в себе значительное количество рисков, и во многом зависит от сиюминутного спроса, или искусственно вызванного ажиотажа на тот или иной товар.

Данный инструмент может одного контрагента обязывать совершить некие действия с активом, например, оказать коммерческие услуги. В другом случае контрагент, в соответствии с деривативом, получает право совершать сделки с основным активом.

При этом, заключив деривативный договор, приобретатель получает возможность получить данный товар (актив) в будущем. Ему не приходится заботиться о том, где складировать его, либо как доставлять от приобретателя к месту хранения.

Тогда в результате неумеренной и спекулятивной торговли договорами на луковицы тюльпанов по искусственно «раздутым» ценам, десятки тысячей инвесторов в итоге оказались без средств к существованию. Более экономически уравновешенная и цивилизованная разновидность деривативов – рисовые купоны, действовавшие в Японии в том же 17в.

Для снижения рисков

Любой инвестор, имеющий свободные средства, способен приобрести те ценные бумаги, которые ему захочется. Главная цель – заработать на дивидендах или процентах. Это аксиома! Впрочем, как и то, что стоимость ценных бумаг меняется в зависимости от различных факторов. И предсказать эти изменения достаточно сложно. Есть риск, что в будущем цена может оказаться крайне недружественной для того, кто вложил в ценные бумаги свои средства.

В каждой сделке есть продавец и есть покупатель. Но есть вариант снизить риски и обезопасить покупателя-инвестора. Продавец может предложить альтернативу кассовой (стандартной) сделке – срочную сделку. От стандартной она отличается своей формой. По такому договору продавец обещает предоставить в заранее оговоренный срок выбранные ценные бумаги, в объеме, который определен участвующими в сделке сторонами. В свою очередь покупатель обязуется приобрести их по заранее оговоренной и неизменной цене, что прописывается в договоре.

Способы использования

Главной целью заключения деривативных договоров бывает стремление получить финансовую выгоду за счёт увеличения цены основного актива в будущем. В то же время, количество предлагаемых к покупке деривативов может значительно превышать по численности количество реальных активов. Они используются в качестве:

- Объекта спекуляций.

- Для хеджирования.

- Арбитражных сделок.

Хеджирование подразумевает своеобразное страхование рисков, когда деривативный контракт должен уменьшить угрозу будущих колебаний цен основного актива. Убытки держателей деривативных контрактов в таких ситуациях минимальны, но и размеры возможной прибыли ограничены.

Когда деривативы используются в спекулятивных целях, покупатели стремятся увеличить так называемое «кредитное плечо» – получить максимум прибыли при минимальных начальных вложениях. Является самым рискованным способом использования деривативов.

В ситуации, если стоимость базового актива к моменту исполнения контракта значительно упадёт, его приобретатель может оказаться на грани банкротства. Но, в свою очередь, при росте цены риск будет вознаграждён многократно.

Стоимость производных инструментов, предлагаемых к покупке на рынке, к этому времени значительно превосходила реальную стоимость их базовых активов. То есть, налицо была спекулятивная «торговля воздухом», аналогичная «тюльпановой лихорадке» 17в.

Что такое CDS или кредитный дериватив?

Что такое рынок кредитных деривативов? Как используются CDS для страхования кредитного риска? Какие еще существуют виды кредитных деривативов?

Производные финансовые инструменты или деривативы используются с целью страхования финансовых рисков (т.е. хеджирования ) или для получения спекулятивного дохода. К основным видам деривативов относятся: форвардные контракты, фьючерсные контракты, опционные контракты, свопы и свопционы. В основе кредитных деривативов лежат контракты, с помощью которых осуществляется передача кредитного риска от покупателя дериватива к его продавцу. За это покупатель дериватива выплачивает продавцу вознаграждение.

Часть сделок с использованием производных финансовых инструментов регулируется путем реальной поставки активов, лежащих в основе контракта. Однако чаще всего закрытие сделки происходит путем взаимных расчетов сторон в денежной форме через процедуру клиринга .

Что такое CDS?

На мировом рынке производных финансовых инструментов обращаются следующие виды кредитных деривативов кредитный дефолтный своп (англ. Credit Default Swap или CDS) является самым популярным производным инструментом долгового рынка. Наиболее часто в роли продавцов таких контрактов выступают крупные инвестиционные банки (например, JP Morgan, Citi, Deutsche Bank и т.д.).

Контракт CDS предоставляет покупателю страховку против банкротства отдельной компании или даже страны. Покупатель такого свопа уплачивает продавцу определенное вознаграждение за право получить от него заранее установленный платеж в случае, если обязательство, в обеспечение возврата которого заключен данный своп, не будет погашено или в случае иного оговоренного в контракте события. В таком случае банкротство является одним из вариантов кредитного события (но не единственным).

Среди вариантов кредитных событий, страхованием от которых может выступать CDS, выделяют также:

- неуплату купонов по кредиту по истечении определенного срока,

- технический дефолт,

- реструктуризацию задолженности,

- введение моратория на выплаты по обязательствам (в основном это касается суверенного долга).

В случае наступления кредитного события расчеты между покупателем и продавцом свопа производится либо через физическую поставку либо денежным платежом. В последнем варианте (который применяется чаще всего) происходит своп (что значит “обмен”) периодических платежей на выплату оговоренной в контракте суммы.

Цены на CDS формируются исходя из рыночной оценки вероятности дефолта. Соответственно, чем выше вероятность наступления одного из вариантов кредитного события, тем выше стоимость свопа. Поскольку оценка вероятности дефолта зависит от множества факторов, среди которых могут быть не только специфические для конкретного эмитента, но и даже политические (например, введение международных санкций в отношении целой отрасли), то рыночная цена CDS может крайне волатильной. По этой причине CDS в основном используются для получения спекулятивного дохода , и в меньшем объеме – для реального страхования кредитного риска его обладателем.

Другие виды

Помимо CDS на международных финансовых рынках для страхования кредитных рисков корпоративные клиенты также заключают с банками финансовые сделки на покупку свопа полного возврата (англ. total return swaps или TRSs) и кредитных опционов (англ. credit spread options).

- В случае со свопами полного возврата (total return swaps) одна сторона платит полную сумму дохода по долговой ценной бумаге (купоны плюс изменение стоимости), рассчитанную по отношению к номинальной (или расчетной) стоимости базисного актива, а другая производит платежи по фиксированной или плавающей ставке.

- Кредитные опционы (credit spread options) дают своему владельцу право на получение денежной компенсации в случае, если на дату исполнения опциона разница (спрэд) между кредитным рейтингом инструмента-индикатора и кредитным рейтингом заемщика окажется больше определенного значения, т. е. его кредитный рейтинг ухудшится. В качестве инструмента-индикатора в основном применяются государственные облигации.

Однако приведенные выше кредитные деривативы крайне редко используются нефинансовыми компаниями в России, из-за того что очень мало «корпоратов» имеют международные кредитные рейтинги, да и в целом среди банков и частных компаний наблюдается невысокий спрос на покупку риска дефолта других компаний для хеджирования своих кредитных рисков .

Four Risks of Derivatives

Derivatives have four large risks. The most dangerous is that it’s almost impossible to know any derivative’s real value. It’s based on the value of one or more underlying assets. Their complexity makes them difficult to price.

That’s the reason mortgage-backed securities were so deadly to the economy. No one, not even the computer programmers who created them, knew what their price was when housing prices dropped. Banks had become unwilling to trade them because they couldn’t value them.

Another risk is also one of the things that makes them so attractive: leverage. For example, futures traders are only required to put 2% to 10% of the contract into a margin account to maintain ownership. If the value of the underlying asset drops, they must add money to the margin account to maintain that percentage until the contract expires or is offset.

If the commodity price keeps dropping, covering the margin account can lead to enormous losses. The CFTC Education Center provides a lot of information about derivatives.

The third risk is their time restriction. It’s one thing to bet that gas prices will go up. It’s another thing entirely to try to predict exactly when that will happen. No one who bought MBS thought housing prices would drop. The last time they did was during the Great Depression. They also thought they were protected by CDS.

The leverage involved meant that when losses occurred, they were magnified throughout the entire economy. Furthermore, they were unregulated and not sold on exchanges. That’s a risk unique to OTC derivatives.

Last but not least is the potential for scams. Bernie Madoff built his Ponzi scheme on derivatives. Fraud is rampant in the derivatives market. The CFTC advisory lists the latest scams in commodities futures.

Какие деривативы бывают?

Классификация по базовому активу

- Финансовые производные ценные бумаги – контракты, базирующиеся на процентных ставках по облигациям США, Великобритании и других стран.

- Валютные производные ценные бумаги – контракты на валютные пары (курс евро/доллар, доллар/иена и другие мировые валюты). На Московской бирже высокой популярностью пользуется фьючерс на пару доллар/рубль.

- Индексные производные ценные бумаги – контракты на индексы акций, такие как S&P 500, Nasdaq 100, FTSE 100, а в России также фьючерсы на индексы акций Мосбиржи и РТС.

- Производные ценные бумаги на акции. На ММВБ в том числе торгуются фьючерсы на ряд российских акций ведущих компаний: «ЛУКОЙЛ», «Ростелеком» и т.д.

- Товарные производные ценные бумаги – контракты на энергоресурсы, например нефть. На драгоценные металлы – золото, платину, палладий, серебро. На цветные металлы – алюминий, никель. На сельхозпродукцию – пшеница, соя, мясо, кофе, какао и даже на концентрат апельсинового сока.

Примеры производных ценных бумаг

- фьючерсные и форвардные контракты;

- валютные и процентные свопы;

- опционы и свопционы;

- контракты на разницу и на будущую процентную ставку;

- варранты;

- депозитарные расписки;

- конвертируемые облигации;

- кредитные производные.

Frequently Asked Questions

What are derivatives?

Derivatives are securities whose value is dependent on—or “derived from”—an underlying asset. For example, an oil futures contract is a type of derivative whose value is based on the market price of oil. Derivatives have become increasingly popular in recent decades, with the total value of derivatives outstanding currently estimated at over $600 trillion.

What are some examples of derivatives?

Common examples of derivatives include futures contracts, options contracts, and credit default swaps. Beyond these, there is a vast quantity of derivative contracts tailored to meet the needs of a diverse range of counterparties. In fact, since many derivatives are traded over the counter (OTC), they can in principle be infinitely customized.

What are the main benefits and risks of derivatives?

Derivatives can be a very convenient way to achieve financial goals. For example, a company that wants to hedge against its exposure to commodities can do so by buying or selling energy derivatives such as crude oil futures. Similarly, a company could hedge its currency risk by purchasing currency forward contracts. Derivatives can also help investors leverage their positions, such as by buying equities through stock options rather than shares. The main drawbacks of derivatives include counterparty risk, the inherent risks of leverage, and the fact that complicated webs of derivative contracts can lead to systemic risks.

Derivative Exchanges and Regulations

Some derivatives are traded on national securities exchanges and are regulated by the U.S. Securities and Exchange Commission (SEC). Other derivatives are traded over-the-counter (OTC), which involve individually negotiated agreements between parties.

Futures

Most derivatives are traded on exchanges. Commodity futures, for example, trade on a futures exchange, which is a marketplace in which various commodities are bought and sold. Brokers and commercial traders are members of the exchange and need to be registered with the National Futures Association (NFA) and the Commodity Futures Trading Commission (CFTC).

The CFTC regulates the futures markets and is a federal agency that is charged with regulating the markets so that the markets function in a fair manner. The oversight can include preventing fraud, abusive trading practices, and regulating brokerage firms.

Options

Options contracts are traded on the Chicago Board Options Exchange (CBOE), which is the world’s largest options market. The members of these exchanges are regulated by the SEC, which monitors the markets to ensure they are functioning properly and fairly.

OTC Transactions

It’s important to note that regulations can vary somewhat, depending on the product and its exchange. In the currency market, for example, the trades are done via over-the-counter (OTC), which is between brokers and banks versus a formal exchange. Two parties, such as a corporation and a bank, might agree to exchange a currency for another at a specific rate in the future. Banks and brokers are regulated by the SEC. However, investors need to be aware of the risks with OTC markets since the transactions do not have a central marketplace nor the same level of regulatory oversight as those transactions done via a national exchange.

Заключение

Обе главные функции деривативных контрактов просматриваются в приведенном выше примере:

Хеджирование рисков

Хедж – страхование. Но только, не в плане обращения к услугам профессионального страховщика (страховой компании с выписыванием полиса), а, по существу. То есть, сам механизм сделки страхует ее стороны (или только одну из сторон) от повышенных убытков. В приведенном примере это был покупатель хлопка – субъект «А». Но это легко мог стать и субъект «В», если купит у кого-нибудь опцион на право поставки. Только тогда отказываться от сделки он будет в том случае, если цена подрастет, так как поставщику выгодно падение цены.

Спекуляции

Фьючерсам здесь просто нет равных. Залог или предоплата по контракту (наполнение), по сути, формирует кредитное плечо – мультипликатор, который увеличивает масштаб финансового результата изменения рыночной стоимости актива. Ведь если цена изменяется, то не только у предоплаченной части, но и у всей остальной части контракта тоже. И это качество делает фьючерсы прекрасным инструментом для реализации торговых стратегий буквально «на больших ставках».

Итак, деривативы: что это такое простыми словами? Пожалуй, что компактное сочетание первого и второго: чтобы тех раков, что были вчера и по 5, можно было купить завтра, а заплатить сегодня и по 3.

Источники

- https://bankspravka.ru/bankovskiy-slovar/derivativyi.html

- https://crediti-bez-problem.ru/vidy-i-primery-derivativov.html

- https://bytwork.com/articles/derivative

- https://internetboss.ru/derivativ/

- https://bigjournal.ru/derivativy-chto-eto-takoe-prostymi-slovami/

- https://vashkaznachei.ru/chto-takoe-cds-ili-kreditnyj-derivativ/

- https://ardma.ru/finansy/treyding/579-derivativy-chto-eto-takoe-prostymi-slovami