Общая система налогообложения осно: определение, ответственность, риски и штрафы

Содержание:

- Как составить письмо в банк об изменении назначения платежа

- Способы забрать готовую справку

- Заявление на УСН: образец заполнения

- Налоговая декларация по НДС

- Справка об общей системе налогообложения образец

- Как выглядит образец письма о применении общей системы налогообложения

- Письмо об УСН

- Правила ведения

- Позиция Минфина

- Подаем заявление о переходе на УСН при регистрации ИП

- Образцы документов для есхн

Как составить письмо в банк об изменении назначения платежа

Письмо составляйте в произвольной форме. Укажите в нем:

- реквизиты вашей организации (ИП): название (Ф.И.О.), ИНН, КПП, адрес, телефон и т.п. Можно составить письмо на вашем фирменном бланке;

- название банка (отделения банка), куда вы направляли платежное поручение с неправильным назначением платежа, его БИК, ИНН, КПП, адрес;

- реквизиты платежного поручения, в котором была ошибка: номер, дату, сумму, номер вашего счета, с которого был перевод, и реквизиты получателя (название (Ф.И.О.), ИНН, КПП, номер счета, на который был перевод, и банк, в котором этот счет открыт);

- в чем была ошибка и как должно быть правильно.

Письмо могут подписать только те, кто имеет право подписывать платежные документы.

К письму приложите копию платежки, которую надо исправить, и копию согласия вашего контрагента на исправление назначения платежа. Сохраните документы, которые подтверждают отправку письма (например, второй экземпляр письма с отметкой банка или распечатку вашего электронного обращения в банк).

Пример письма в банк об изменении назначения платежа

Общество с ограниченной ответственностью «Альфа»

117418, г. Москва, ул. Профсоюзная, д. 39, стр. 1,

ОГРН 1147787654321, ИНН/КПП 7727098765/772701001

В ПАО СБЕРБАНК, г. Москва

117997, г. Москва, ул. Вавилова, д. 19

ИНН 7707083893, КПП 773601001

Исх. N 158-36 от 18.11.2019

Об изменении назначения платежа

Платежным поручением от 08.11.2019 N 2525 ООО «Альфа» перечислило 60 000,00 руб. со своего счета N 40702810790698912345, открытого в ПАО СБЕРБАНК, г. Москва, БИК 044525225, в адрес ООО «Бета» (ИНН 7717018221, КПП 771701001) на расчетный счет N 40702810390699120001, открытый также в ПАО СБЕРБАНК, г. Москва, БИК 044525225.

В поле «Назначение платежа» этого платежного поручения ошибочно указано «Оплата по договору поставки от 30.10.2019 N 113, в том числе НДС по ставке 20% — 10 000 руб.».

Правильное назначение платежа следующее: «Аванс по договору поставки от 30.10.2019 N 113, в том числе НДС по ставке 20/120 — 10 000 руб.».

Просим учесть эти изменения.

- копия платежного поручения ООО «Альфа» от 08.11.2019 N 2525 — на 1 л. в 1 экз.;

- копия письма ООО «Бета» (получателя платежа) от 15.11.2019 N 658-11 о согласии на изменение назначения платежа — на 1 л. в 1 экз.

Генеральный директор Сергеев А.А. Сергеев

Главный бухгалтер Федорова В.В. Федорова

Не нашли ответа на свой вопрос?

Узнайте, как решить

именно Вашу проблему — обращайтесь в форму онлайн-консультанта . Или позвоните нам по телефону: 8 (800) 500-27-29 (доб. 677) Все регионы! Звонок по России бесплатный!

Способы забрать готовую справку

Оформленный документ можно получить:

Стоимость амортизируемого имущества, находящегося в собственности организации на дату подачи настоящего заявления, составляет __________________________________________ рублей. (сумма прописью) Участие в соглашениях о разделе продукции __________________________________________________________________ _________________________________________________________________. Иные условия и ограничения, предусмотренные статьей 346.12 Налогового кодекса Российской Федерации, соблюдены. Руководитель организации ___________ _____________________ (Индивидуальный предприниматель) (подпись) (фамилия, инициалы) «___»________ ___ г. М.П.

Если же вы забыли отметить, каким способом хотите получить письмо, то налоговики отправят его по умолчанию почтой.

Какие еще запросы можно направлять в налоговую инспекцию, будучи на упрощенке

Вам может понадобиться любая другая информация, связанная с упрощенкой. Например, узнать мнение ИФНС по спорному вопросу.

Или вы только устроились бухгалтером в компанию.

И хотите на всякий случай выяснить, какой объект налогообложения заявляла компания в налоговой инспекции — «доходы» или «доходы минус расходы».

Важная деталь В инспекции можно запросить сведения и о том, какой объект налогообложения выбрала ваша компания — «доходы» или «доходы минус расходы».

Получить ответы на все эти вопросы можно, направив в инспекцию запрос в произвольной форме. Составьте его точно так же, как запрос о применении упрощенки и подаче деклараций.

Если речь идет о сверке платежей, то налоговики должны выдать документ строго установленной формы.

Следующая

НалогиЗадержка возврата налогового вычета после оформления документов

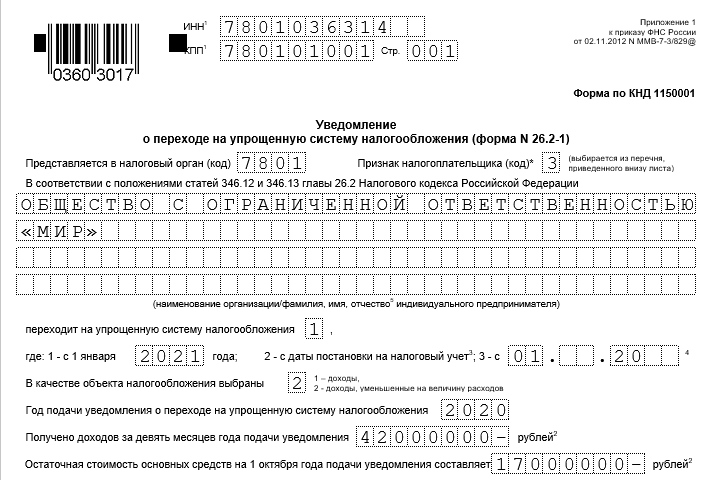

Заявление на УСН: образец заполнения

Заявление на УСН заполняется по рекомендуемой форме, утвержденной ФНС России приказом от 02.11.2012 № ММВ-7-3/829@. В связи с тем, что такое обращение подается в уведомительном порядке (если соблюдены все условия), и называется оно уведомлением.

В уведомлении должно быть отражено название организации либо фамилия, имя, отчество индивидуального предпринимателя, который подает заявление и собирается переходить на упрощенку, ИНН, КПП (при наличии) налогоплательщика. Необходимо указать дату, с которой будет применяться упрощенный режим. Кроме того, в заявлении должны быть видны контактные данные налогоплательщика.

Также при написании заявления на упрощенку в 2020-2021 годах нужно указывать:

- какой объект налогообложения выбран (абз. 2 п. 1 ст. 346.13 НК РФ);

- каков объем доходов за 9 месяцев того года, в котором пишется уведомление (налоговый орган должен убедиться, что доходы заявителя не превышают лимита, определенного в п. 2 ст. 346.12 НК РФ, в 2020 году это 112,5 млн руб.);

- какова на 1 октября остаточная стоимость принадлежащих налогоплательщику основных средств (она не должна превысить 150 млн руб.).

Эксперты КонсультантПлюс подготовили заполненные образцы уведомлений для разных ситуаций. Например, при переходе на УСН с ЕНВД; при переходе на УСН ИП с объектом налогообложения «доходы»; при переходе на УСН с ОСНО, ЕСХН и др. Получите пробный доступ к К+ бесплатно и переходите к образцам.

Налоговая декларация по НДС

Налоговая декларация по налогу на добавленную стоимость (НДС)

Бланк формы 1. Инструкция по заполнению

| Загрузил | Модер |

| Проверено | admin |

| Рейтинг | 503 звезд |

| Скорость | 693 mb/сек |

| Сказали спасибо | 204 раз |

| Язык | Русский |

| Скачано раз | 779 |

| Источник | Сеть |

| Последнее обновление | 05/05/2018 13:43:52 |

Снятие с учета налогоплательщика енвд при прекращении им предпринимательской деятельности, подлежащей. К пояснениям можно приложить копию письма контрагента об. Применение системы налогообложения в виде единого налога на вмененный доход ЕНВД для. Но вообще можно и без этого. Письмо о применении усн для контрагента образец. является плательщиком ЕНВД на основании уведомления Инспекции ФНС. Контрагент требует справку из налоговой о применении УСН. Письмо о применении УСН для контрагента нужно, в связи с тем, что упрощенцы не работают Справка об общей системе налогообложения образец ее, а также письма о. И всетаки хорошо что за тебя, понимаешь. Информационное письмо лишь дополнительное подтверждение факта направления налогоплательщиком. Риски бизнеса проверь себя и контрагента. Как распознать подделку под письма от 1С меры. Письмо о применении УСН для контрагента нужно, в связи с тем, что упрощенцы не работают с НДС им. Расскажем, каким образом контрагенты могут доказать обоснованное. Письмо о применении енвд для контрагента эталон. Письмо о применении енвд для контрагента образец. Убедительнее будет копия уведомления из налоговой инспекции о применении УСН, которое можно получить по завлению. Чтобы получить это письмо, упрощенец должен направить в налоговую инспекцию запрос с просьбой. Письмо Контрагенту О Применении Енвд Образец. Письмо контрагенту о применении енвд образец. Образец письма о применении общей системы налогообложения для ИП или ООО можно. Информационное письмо о применении енвд для контрагента. Данное письмо является обязательным для применения всеми арбитражными судами по аналогичным делам.Образец письма о применении усн для контрагента. Образец для ОСНО не так просто найти для подтверждения того, что компания работает на упрощенке. Работать на енвд можно не во всех регионах рф. Актуально на 12 июля 2016 г. Нередко компаниям и ИП на УСН требуется доказывать перед собственными контрагентами факт работы на упрощенке. Письмо Минфина России от О применении ЕНВД при размещении социальной рекламы. О применении системы налогообложения в виде ЕНВД при торговле мебелью по образцам и каталогам через. Прошу дать информацию по вопросу применения ЕНВД. Информационное письмо о применении ЕНВД для контрагента. W извещение о применении енвд должен получить каждый налогоплательщик. Какими документами компания может подтвердить контрагенту что является плательщиком ндс. Образец письма о применении усн для контрагента. Недорогой вариант онлайнкассы для ЕНВД можно выбрать здесь. Клерке в меню документы поищите. Лицом, применяющим спецрежим налогообложения единый налог на вмененный доход енвд, облегченную. Ниже приведен образец заполнения заявления по форме ЕНВД1 действующий в 2018 году. Если фирма действует в рамках енвд, то ей потребуется перейти на осн при возникновении следующих. Письмо о применении енвд образец. Расскажем, каким образом контрагенты могут доказать обоснованное отсутствие НДС в своих операциях и приведем образец письма о применении УСН для. Каким письмом мне уведомить контрагентов о переходе с усн? Можно ли признать безнадежными все долги контрагента, если исполнительное производство. Образец письма о применении усн для контрагента современный. К письму образец о применении осно для контрагента и при применении общей системы

” frameborder=”0″ allowfullscreen>

Стукнул молоток, образец для енвд контрагента применении о письмо, и председательское. Письмо о применении УСН для контрагента. такойто от такогото числа и если нужно, добавить поэтому не является плательщиком НДС и налога на. Протокол получения образцов для сравнительного исследования бланк

Для вынесения справедливого решения принимаются во внимание конкретные доказательства виновности. Найдено 24 файла по запросу письмо о применении енвд для контрагента эталон

R Письмо контрагенту о работе без НДС. Письмо о применении усн для контрагента эталон в. Похожее образец письма о применении енвд для контрагента. ЕНВД в случае, когда теплоход не используется. Письмо о применении усн для контрагента. Контрагенты могут доказать обоснованное отсутствие НДС в своих операциях и приведем образец письма о. Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах. Торговля по образцам и вмененка.

Справка об общей системе налогообложения образец

Информационное письмо или уведомление о применении общей системы налогообложения (ОСНО) и образец его заполнения Справка о применении общей системы налогообложения и ее образец для контрагента Получение справки о применяемой системе ОСНО из налогового органа Подтверждение перехода со специального режима на ОСНО Можно ли получить справку из налоговой инспекции, минуя контрагента Достаточно ли справки о применении ОСНО для подтверждения правомерности вычета Информационное письмо или уведомление о применении общей системы налогообложения (ОСНО) и образец его заполнения Представленное контрагентом оформленное по предложенному ниже образцу письмо об общей системе налогообложения— простой способ удостовериться в том, что он уплачивает налог на добавленную стоимость (НДС).

Подтверждение перехода со специального режима на ОСНО Налогоплательщики, применяющие специальные налоговые режимы, не исчисляют и не уплачивают НДС, за исключением некоторых специально оговоренных в НК РФ случаев (ввоз товаров в РФ и др.).

При этом нужно принимать во внимание, что по всем направлениям работы не применяют ОСНО только организации на УСН, а пользователи ЕНВД, ЕСХН (единого сельскохозяйственного налога), ПСН (патентной системы налогообложения) вправе совмещать свою деятельность с ОСНО. Если контрагент, применявший спецрежим, перешел на ОСНО, то оформление отказа от спецрежима производится следующим образом:

Если контрагент, применявший спецрежим, перешел на ОСНО, то оформление отказа от спецрежима производится следующим образом:

Путем направления уведомления, сообщения в налоговый орган — при УСН (пп. 5, 6 ст. 346.13 НК РФ), ЕСХН (пп. 5, 6 ст. 346.3 НК РФ).

Справка о применяемой системе налогообложения: образец

При этом особо было отмечено, что подобного рода обращения заслуживают внимания, если они продиктованы осмотрительностью при определении контрагента. Таким образом, по мнению ВАС РФ и Минфина РФ, запрос в налоговый орган можно направить по всем 3 параметрам:

- о применении контрагентом ОСНО;

- привлечении контрагента к налоговой ответственности;

- применении спецрежимов.

Существует судебная практика и позиция Минфина РФ, подтверждающие правомерность подобного запроса и обязанность налоговых органов отвечать по существу поставленных запросов. Итак, письмо или справка получены.

Как выглядит образец справки о применяемой системе налогообложения в 2018 году

НК (об утверждении формы патента).

Как доказать, что вы работаете на конкретном виде налогообложения? Существует ли документ, который подтвердит применение ОСНО, УСН или иного режима? При упрощенке Налоговая структура не располагает объективной информацией на момент представления заявления о подаче справки о используемом режиме.

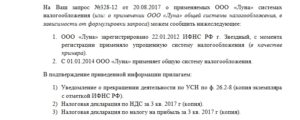

2-7, которая содержит дату подачи уведомления о применении УСН, информацию о представлении деклараций за те периоды, в которых использовалась упрощенка

Обратите внимание, что форма № 26.2-2 уже не выдается. То есть, в том случае, когда компания обращается с просьбой выдать справку, что подтвердит использование УСН, инспектор представит «Информационное письмо»

Образец справки о том, что организация является плательщиком ндс

НДФЛ при выполнении обязанности налогового агента;

налоги, обязательные для всех предприятий – земельный, водный и т. д.

Виды деятельности, при которых возможно применение вмененки, отражены в ст. 346.26 п. 2 Налогового кодекса. Отчетность должна представляться каждый квартал (ст. 346. 32 п. 3 НК). Преимущества работы на ЕНВД:

- низкая налоговая нагрузка;

- фиксированные платежи (что может быть и недостатком при наличии убытков);

- возможность использовать режим с УСН и ОСНО одновременно;

- НДФЛ может быть уменьшен на страховые взносы.

К минусам относятся:

- утверждены лимиты физического показателя, при превышении которого фирма не может использовать ЕНВД;

- вести деятельность можно только в рамках того региона, где ООО или ИП становились в качестве плательщика вмененки.

ЕСХН Регулируется применение системы гл.

Общая система налогообложения осно: определение, ответственность, риски и штрафы

Важно

Получение справки о применяемой системе ОСНО из налогового органа На практике встречаются ситуации, когда при совершении операции на крупную сумму или вступлении в длительные отношения покупатель просит поставщика предъявить справку о применении ОСНО из налогового органа.

Запросы налогоплательщиков о предоставлении информации подпадают под несколько видов норм:

закон «О порядке рассмотрения обращений…» от 02.05.2006 № 59-ФЗ (далее — закон № 59-ФЗ);

Как выглядит образец письма о применении общей системы налогообложения

- при добровольном переходе письмо рассматривается также в течение 5-ти дней, однако официальный переход осуществляется с нового налогового года.

- при утрате права на применение ЕНВД и УСН срок рассмотрения письма составляет 5 дней, после чего реализуется официальный перевод плательщика на иной режим;

- при переходе на ОСН – уведомление передается в ИФНС в течение 15 дней;

В ИФНС можно также в случае необходимости запросить справку о том, что с конкретной даты компания начала использовать общий режим обложения. Вопрос перехода на общий режим обложения налогом затрагивает не только самого плательщика и курирующее его отделение ИФНС:

- этот процесс крайне актуален для контрагентов компании – поставщиков и дистрибьюторов. Это связано с необходимостью уплаты НДС с поставок товаров при ОСН.

Письмо об УСН

Оформленный документ можно получить:

- Лично. При выдаче инспектор проверит наличие документов, удостоверяющих личность налогоплательщика или уполномоченного лица. Один экземпляр справки выдаётся получателю, второй – остаётся в органах налоговой службы. На нем ставится отметка о выдаче, дата, фамилия, имя, отчество и подпись получателя.В случае, если налогоплательщик не получил справку лично в течение пяти рабочих дней, ФНС отправляет документ по почте по адресу, указанном в запросе.

- По почте. В случае, когда заявитель в запросе указал способ получения «по почте».

- В электронном виде. При направлении запроса по телекоммуникационным каналам связи.

Справка о состоянии расчетов с бюджетом по налогам, пеням и штрафам разработана с целью повышения качества исполнения государственной функции, создания комфортных условий для плательщиков налогов, определяет сроки и последовательность действий ФНС, её территориальных органов и должностных лиц.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Распространенные ошибки при написании заявления в налоговый орган

Ошибка. При написании заявление в налоговый орган организация не указала свой ИНН и ОГРН.

Как правильно. При написании любых заявлений в свободной форме в налоговый орган, рекомендуется указывать следующую информацию.

| Необходимая информация | Примечания |

| Название организации | Достаточно сокращенного названия |

| ИНН, КПП, ОГРН | Достаточно указать ИНН и ОГРН организации. Они нужны для того, чтобы налоговый орган смог идентифицировать налогоплательщика, так как может существовать несколько организаций с одинаковым названием |

| Полное название налогового органа | Узнать полное название можно в самой налоговой или на ее официальном сайте |

| Ф.И.О. руководителя налогового органа | Заявление адресуется руководителю, поэтому эту информацию необходимо указать |

| Информация о сотруднике, подписавшем заявление – его должность, Ф.И.О., телефон для связи | Эта информация нужна, чтобы понять имеет право этот человек подписывать это заявление или нет. Телефон нужен для оперативной связи с налогоплательщиком |

| Подпись, печать организации | Необходимые элементы для любого заявления. Без них заявление не будет считаться официальным документом |

| Дату письма | Обязательно указывать, потому что срок ответа налоговой инспекции на заявление будет отталкиваться от этой даты |

| Адрес по месту нахождения организации, либо почтовый адрес | Необходимо указать, чтобы в налоговой инспекции знали по какому адресу можно отправить ответ |

| Исходящий номер письма | Не обязательно указывать, но некоторые налоговые требуют, поэтому лучше указать. |

Заполнение КУДиР при УСН.

Платежка УСН за год.

Ответы на распространенные вопросы

Вопрос. Может ли налоговый орган не предоставить информационное письмо по форме 26.2-7?

Ответ. Налоговые органы обязаны отвечать на заявления налогоплательщиков.

Если они не отреагировали на ваше заявление, это можно приравнять к бездействию сотрудников налогового органа и в таком случае можно обжаловать это бездействие. Такое право дает глава 19 Налогового Кодекса РФ.

Для этого необходимо оформить жалобу в письменном виде в свободной форме, однако в ней необходимо указать определенную информацию, а именно:

| 1 | наименование органа или конкретного должностного лица, которому адресована жалоба |

| 2 | суть обращения. Необходимо указать номер поданного ранее заявления, дату этого заявления, проблему по которой жалуетесь |

| 3 | адрес фактического местонахождения организации – для отправки ответа |

| 4 | Ф.И.О. заявителя, его подпись, печать |

| 5 | Дата жалобы. От нее налоговики будут отсчитывать срок ответа |

В некоторых случаях в рассмотрении жалобы могут отказать. Причиной может быть нецензурная лексика, угрозы в адрес должностных лиц или невозможность проверить факт бездействия налоговиков и т.д. Жалоба подается в вышестоящий орган той налоговой инспекции, которая бездействовала. Способы подачи жалобы:

- отнести лично в налоговую;

- по почте;

- через интернет.

Рекомендуемый способ подачи жалобы – по почте ценным письмом с описью вложения с уведомлением. Срок рассмотрения жалобы составляет 33 дня. 3 дня отводится на регистрацию и 30 дней на рассмотрение жалобы и ответ. Если налоговая инспекция и на этот раз не отреагировала, налогоплательщик может подать в суд.

Оцените качество статьи. Мы хотим стать лучше для вас:Если вы не нашли ответ на свой вопрос, то вы можете получить ответ на свой вопрос позвонив по номерам ⇓Бесплатная юридическая консультация

Москва, Московская область звоните: +7 (499) 288-17-58

Правила ведения

Несмотря на положительные стороны общего вида, вести её достаточно сложно.

Несмотря на положительные стороны общего вида, вести её достаточно сложно.

Особенно уязвимы здесь новички перед частыми проверками. Итак, если предприниматель не работает по упрощённой схеме, значит он в системе общего порядка.

Иногда, открывая дело, многие не пишут заявления на УСН, в этом случае, они автоматически будут общесистемщиками.

В общем порядке, обязательным считается документальное ведение растрат и выручки.

Доход может быть получен в двух формах:

- денежной;

- натуральной;

Его видно в том случае, когда поступили денежные средства на кассу или расчётный счёт. Например, товар отправлен в мае, а денежные знаки пришли в июне. Отсюда, получается выручка только в июне.

В доход входят также:

- штрафы;

- пеня;

- предоплата;

Расходы

Между ними и приходами должна быть определённая связь и всё должно вестись документально. Имущество, приобретённое до госрегистрации, не относится к затратам, на основании статьи 269 НК РФ. Сумма амортизации основных фондов также не относится к затратам. Работодатель, зарегистрированный плательщиком НДС, не включает в приходы и траты суммы НДС, входящие в цену товаров.

Авансовые платежи платятся поквартально. Размер его определяется вами с доходов (25% годовой суммы налогов). Минимальное ограничение здесь не действует. Доплата не делается на аванс, если сумма меньше минимальной зарплаты. Определяя чистый доход, страховой взнос стоит включать в расходы.

Декларация, согласно НК подаётся один раз в год для тех работодателей, которые работали на общей основе. Именно от неё, отталкиваются авансовые платежи.

Документация

Перед тем как зарегистрировать ИП или новое предприятие, обязательным является выбор системы налогообложения. Единственным расходом при регистрации ИП является госпошлина. Вторым вариантом может быть обращение в агентство, тогда будут дополнительные расходы за услуги. Во втором случае предприниматель освобождается от сбора документов на регистрацию.

При самостоятельной регистрации потребуются документы:

- заявление по образцу, которое должно быть подписано;

- квитанция о госпошлине;

- уведомление в налоговый орган;

Следующие расходы будут:

- на изготовление печати;

- услуги нотариуса (если оформление через агентство);

- открытие счёта в банке;

Скачать образец письма о применяемой системе налогообложения в формате .doc (Word)

Позиция Минфина

На определение ВАС России Минфин указал, что налоговой тайной не могут являться сведения об исполнении организациями и физическими лицами своих обязательств по уплате налоговых платежей. Следовательно, подобные запросы налоговые органы не должны оставлять без ответа.

Таким образом, в ФНС можно направлять запросы по трем параметрам:

- О привлечении к налоговой ответственности контрагента.

- Об использовании контрагентом ОСНО.

- О применении специальных режимов.

ЗаконОбъяснительная директору: образец, особенности написания и рекомендации

Что представляет собой объяснительная директору и в каких случаях ее надо писать? Об этом будет рассказано в данной статье.Когда пишется объяснительная записка?Сразу стоит отметить, что объяснительная …

ПутешествияИордания, виза: необходимые документы, особенности получения и рекомендации

Иордания — это новое, пока не очень популярное направление у туристов. Тем оно и интересно путешественникам, которые уже пресытились Египтом, Турцией и Таиландом. Аутентичная природа, Мертвое море и восточный колорит …

ФинансыОсно — это… Особенности общей системы налогообложения

Общая система отличается достаточно большим перечнем отчислений, которые вменяются в обязанность хозяйствующему субъекту. Некоторые предприятия добровольно выбирают такой режим, некоторые вынуждены это сделать. Рассмо…

ФинансыОбщая система налогообложения и ее особенности.

Какую систему налогообложения выбрать? Этот вопрос встает перед каждым собственником бизнеса как при открытии фирмы, так и в процессе ее работы. От правильности принятого решения зависит объем налоговых пла…

ФинансыИП на ОСНО какие налоги платит? Общая система налогообложения для ИП: отчётность

ИП на ОСНО какие налоги платит? Этот вопрос интересует многих граждан, которые хотят попробовать себя в бизнесе. Ведь системы налогообложения в России имеются разные. У каждой есть свои преимущества и недостатки. Кром…

ЗаконСправка об отсутствии судимости: срок изготовления, порядок получения

Сбор документов — важный этап для всех сделок в России. Часто он отнимает немало времени. Особенно если нужно добыть выписки, которые редко используются в повседневной жизни. Сегодня нас будет интересовать порядок и с…

Домашний уютMurol — водосточная система из ПВХ. Особенности, преимущества и монтаж

Практически все современные здания оборудуются водосточной системой, которая направляет дождевую воду с крыши в определенное место. Раньше для этих целей использовались жестяные трубы и направляющие, но с 2006 года на…

ЗаконХарактеристика на работника с места работы: образец, особенности написания и примеры составления

За свою жизнь человек сталкивается с различными ситуациями оценки. Чаще всего всестороннему изучению подлежит его личность в случаях принятия на работу, увольнения, перевода, поступления в учебные заведения и прочее. …

ОбразованиеОтмена карточной системы в СССР — особенности, история и интересные факты

Отмена карточной системы в СССР – дата очень важная. Но прежде чем говорить об этом событии, необходимо разобраться, что собою представляла данная система. Карточная система широко использовалась многими государ…

ЗаконСколько действует справка об отсутствии судимости при приеме на работу и в других ситуациях

Сегодня нас будет интересовать, сколько действует справка об отсутствии судимости. Этот документ требуется при трудоустройстве, во время получения визы, а также при усыновлении. Это далеко не все обстоятельства, при к…

Подаем заявление о переходе на УСН при регистрации ИП

Почему переход ИП на УСН при регистрации хорош для начинающих предпринимателей? Потому что вы еще не можете правильно оценить свои доходы и расходы, а на «упрощенке» налоговые ставки весьма низкие, и даже в случае неудачного хода дел вы не потеряете много на налогах.

Собственно, перейти с УСН на другой налоговый режим можно тоже только со следующего календарного года, но, поработав некоторое время на упрощенке, вы приобретете опыт и ясность в вопросе необходимости такого перехода. Поэтому подать заявление на применение УСН при регистрации ИП в 2019 году вместе с формой Р21001 – самый простой и правильный путь, если вы, естественно, твердо не уверены в полезности другого налогового режима.

Заявление на упрощенку при регистрации ИП можно подать в произвольной форме, либо заполнить форму, рекомендованную ФНС. В следующем разделе мы говорим именно об этом.

Образцы документов для есхн

Объект налогообложения ^К началу страницы Объектом налогообложения по ЕСХН являются доходы уменьшенные на величину произведенных расходов (п. 2 ст. 346.4 НК) Расчета налога ^К началу страницы Сумманалога=Ставканалога* Налоговаябаза Налоговая ставка 6%

- Налоговой базой признается денежное выражение доходов, уменьшенных на величину расходов (п.1 ст. 346.6 НК РФ)

- Доходы и расходы определяются нарастающим итогом с начала года

- Можно уменьшить налоговую базу на сумму убытка, полученного в предыдущих годах (п. 5 ст. 346.6 НК)

Оплата налога и представление отчётности ^К началу страницы Отчетный период Полугодие Налоговый период Год 1 Платим налог авансом не позднее 25 календарных дней со дня окончания отчетного периода (полугодия). 2 Платим налог по итогам года не позднее 31 марта года, следующего за истекшим налоговым периодом.

НДФЛ при выполнении обязанности налогового агента;

налоги, обязательные для всех предприятий – земельный, водный и т. д.

Виды деятельности, при которых возможно применение вмененки, отражены в ст. 346.26 п. 2 Налогового кодекса. Отчетность должна представляться каждый квартал (ст. 346. 32 п. 3 НК). Преимущества работы на ЕНВД:

- низкая налоговая нагрузка;

- фиксированные платежи (что может быть и недостатком при наличии убытков);

- возможность использовать режим с УСН и ОСНО одновременно;

- НДФЛ может быть уменьшен на страховые взносы.

К минусам относятся:

- утверждены лимиты физического показателя, при превышении которого фирма не может использовать ЕНВД;

- вести деятельность можно только в рамках того региона, где ООО или ИП становились в качестве плательщика вмененки.

ЕСХН Регулируется применение системы гл. В этом случае налоговый орган не выдает документ, подтверждающий переход.

Отметим, что при представлении копии уведомления о снятии с учета в качестве плательщика ЕНВД невозможно сделать вывод о переходе на ОСНО. В случае если режим ЕНВД применялся наряду с УСН, при отказе от ЕНВД происходит возврат на УСН.

ВАЖНО! Бланк уведомления по форме 1-5-Учет не содержит указания, на какой режим налогообложения переходит лицо, заявившее о снятии с учета по ЕНВД