Новая форма справки 2-ндфл за 2020 год (скачать)

Содержание:

- Как заполнить 2-НДФЛ в сервисе

- Вопросы-Ответы, различные нештатные ситуации

- Как заполнить справку 2-НДФЛ

- Изменения в документе 2-НДФЛ

- Справка 2 НДФЛ

- Когда нужно выдать справку 2-НДФЛ сотруднику

- Как правильно ее заполнить — образец заполнения для работника

- Справка 2-НДФЛ: что это такое и как она выглядит

- Информация для Физических лиц

- Раздел 3

- Коды доходов и коды вычетов

- Справка по форме 2 НДФЛ: назначение

Как заполнить 2-НДФЛ в сервисе

Чтобы создать справку:

- На главной странице нажмите «ФНС» → «Заполнить в системе».

- В открывшемся списке форм выберите «2-НДФЛ». Открывается страница 2-НДФЛ:

-

Если справки в текущем отчетном периоде уже создавались, открывается страница со списком справок.

- Если справки в текущем отчетном периоде не создавались (т. е. список справок пуст), их можно создать одним из способов:

- С помощью кнопки «Создать новую справку».

- Если список справок пуст, но есть справки за предыдущие отчетные периоды (начиная с 2010 года), можно загрузить из предыдущего периода (ссылка «Загрузить справки из предыдущего отчетного периода»).

-

- Чтобы добавить и заполнить справку в сервисе, нажмите «Создать новую справку». В правой части списка справок открывается карточка сотрудника.

В карточке заполните данные:

-

Номер справки. По умолчанию указывается номер, следующий за последним использованным в системе номером справки. При необходимости его можно изменить.

Нумерация справок ведется в рамках одного налогового периода. С началом нового периода нумерация начинается заново.

Если для одного сотрудника создается несколько справок, они должны иметь разные номера.

- Тип справки. По умолчанию выбран «Удержанный НДФЛ». Можно выбрать «Неудержанный НДФЛ».

-

Личные данные:

Обязательные для заполнения поля выделены красным цветом.

-

«ФИО», «ИНН ФЛ», «Дата рождения».

-

«Статус налогоплательщика». При нажатии на появляется список. Выберите из списка нужное значение.

-

«Документ, удостоверяющий личность» и «Место жительства в РФ» заполняются с помощью специальных форм, которые открываются нажатием на .

После заполнения личные данные можно скрыть со страницы с помощью ссылки «Скрыть личные данные».

Если карточка открыта для редактирования после загрузки из файла, и в личных данных нет ошибок, они будут скрыты по умолчанию.

-

-

Доходы:

-

Ставка дохода по умолчанию указана 13%. Если нужно поменять ставку, нажмите и выберите нужное значение. Список ставок зависит от статуса налогоплательщика.

-

По умолчанию добавлены строки дохода для 12-ти месяцев. Для каждого месяца укажите код, нажав , и сумму дохода.Если дохода в каком-либо месяце не было, оставьте поле пустым.

Если в каком-либо месяце доход не был заполнен, при выгрузке справки в файл установленного формата, этот месяц не выгружается.

- Если для месяца нужно указать несколько видов дохода, добавьте строку с кодом и суммой с помощью ссылки «Код дохода», которая появляется при наведении курсора на строку с названием месяца).

- Удалить строку с кодом и суммой дохода можно с помощью значка , который появляется справа от строки при наведении курсора на название месяца.

- Если для выбранного кода дохода предусмотрен вычет, при наведении курсора на строку с названием месяца доступна ссылка «Код вычета». Добавьте код, нажав , и сумму вычета.

-

Удалить строку с кодом и суммой вычета можно с помощью значка , который появляется справа от строки при наведении курсора на название месяца.

Если сотруднику в течение налогового периода выплачивались доходы, облагаемые по разным ставкам, нужно добавить ставки с помощью ссылки «Добавить ставку».

Для каждой ставки добавляются строки с 12 месяцами вниз страницы.

Заполните коды и суммы доходов и вычетов по добавленной ставке только в тех месяцах, в которых они были.

Удалить добавленную ставку можно с помощью ссылки «Удалить ставку».

-

-

Стандартные, социальные и имущественные вычеты

Добавьте нужное количество строк с помощью ссылки «Добавить вычет» и заполните коды и суммы вычета.

. Раздел доступен только для доходов по ставке 13%.

-

Общие суммы дохода и налога по итогам налогового периода

Поля можно перевести в ручной режим, нажав на значок . Поле в ручном режиме подсвечено желтым.

рассчитываются автоматически по каждой ставке дохода.

Если карточка открыта для редактирования после загрузки из файла, общие суммы дохода и налога по умолчанию в ручном режиме. Чтобы они рассчитывались автоматически при редактировании сумм доходов, переведите их в режим автоматического расчета.

Нажмите «Сохранить и закрыть».

Чтобы выйти из карточки сотрудника, нажмите слева от карточки либо в списке справок на любую чистую область.

Добавленная справка отобразится в списке справок.

Вопросы-Ответы, различные нештатные ситуации

Выдача справок налогоплательщикам

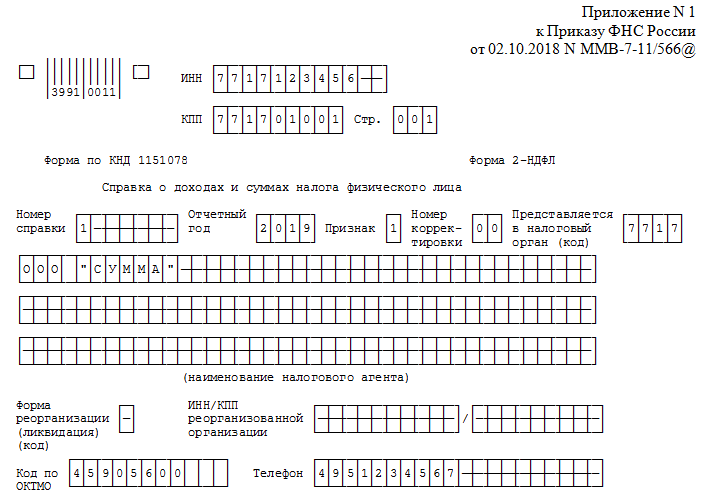

По заявлению налогоплательщика налоговый агент обязан выдавать ему справку о доходах и суммах налога физического лица по форме из приложения 5 к приказу ФНС от 02.10.2018 (п. 3 ст. 230 НК, п. 1.5 приказа ФНС от 02.10.2018 № ММВ-7-11/566). Данную форму применяйте исключительно с отчетности за 2018 год. За предыдущие годы сотрудникам выдавайте справки по формам, по которым отчитывались в налоговую инспекцию (информация ФНС от 09.11.2018).

Справки о доходах и суммах налога физического лица нужны при переходе сотрудника из одной организации в другую в течение года. Размеры доходов должны быть подтверждены справкой о доходах и суммах налога физического лица.

Справку выдайте не позднее чем через три рабочих дня с даты, когда сотрудник подал заявление. (письмо Минфина от 21.06.2016 № 03-04-05/36096). Каким способом выдать справку работнику, налоговый агент определяет самостоятельно (письмо ФНС от 10.08.2018 № ПА-4-11/15498).

Обязана ли организация выдать сотруднику справку о доходах и суммах налога физического лица, если в налоговом периоде у него не было облагаемых доходов, с которых исчислялся и удерживался НДФЛ

Нет, не обязана. Такая ситуация возникает, например, когда сотрудницы находятся в отпуске по уходу за ребенком до 1,5 лет. По отношению к таким сотрудникам организация налоговым агентом не признается (п. 1 ст. 226 НК). А справки о доходах и суммах налога физического лица должны выдавать именно налоговые агенты (п. 3 ст. 230 НК).

Может ли организация выдать родственникам сотрудника справку о доходах и суммах налога физического лица

Да, может. Если у сотрудника нет возможности получить такую справку лично, он как налогоплательщик вправе поручить это своему уполномоченному или законному представителю, в том числе родственнику (п. 1 ст. 26 НК).

Основанием для выдачи справки родственнику – уполномоченному представителю (например, супругу, брату, сестре) является заявление сотрудника и нотариально удостоверенная доверенность на имя родственника (абз. 2 п. 3 ст. 29 НК, ст. 185 ГК).

Законный представитель сотрудника может обратиться за справкой без доверенности (п. 2 ст. 27 НК, п. 1 ст. 26, п. 2 ст. 28 ГК). Для выдачи справки о доходах и суммах налога физического лица в этом случае достаточно заявления сотрудника.

Отпускные и другие незарплатные доходы

Предположим, сотрудник был в отпуске, который начался в декабре 2020 года. А закончился уже в январе 2021 года. Отпускные являются фактически полученными в день их выдачи. Ведь они не являются доходами за выполнение трудовых обязанностей. (подп. 1 п. 1 ст. 223 НК РФ). Значит, в состав доходов за декабрь нужно включить всю сумму отпускных. Которая выдана сотруднику в декабре. Распределять сумму между декабрем и январем при заполнении справки 2-НДФЛ не надо.

Если же отпускные начислены в 2020 году, но выплачены только в 2021 году. Включать их в отчетность по НДФЛ за 2020 год не нужно. Впрочем, как и другие незарплатные доходы. (непроизводственные премии, дивиденды, выплаты по гражданско-правовым договорам и т. п.). Которые начислены в 2020 году, а будут выплачены в 2021 году. Любой такой денежный доход считается полученным в день его выплаты.

Также не нужно включать в справку 2-НДФЛ отпускные. Которые были пересчитаны и удержаны с сотрудника в связи с тем, что его отозвали из отпуска.

НДФЛ с больничного пособия

Со всей суммы больничного пособия удержите НДФЛ. Налог удерживается независимо от того, в связи с каким страховым случаем начислено пособие. Болезнь самого сотрудника, уход за больным ребенком и т. п.. Облагается НДФЛ и пособие, назначенное в связи с несчастным случаем на производстве или профзаболеванием. Такие выводы следуют из пункта 1 статьи 217 Налогового кодекса РФ и подтверждены письмом Минфина России от 29 апреля 2013 № 03-04-05/14992.

Справки 2-НДФЛ заполняются (подп. 1 п. 1 ст. 223 НК РФ). Датой получения дохода в виде выплаты по больничном листу является день, когда выплатили больничный (подп. 1 п. 1 ст. 223, абз. 2 п. 6 ст. 226 НК РФ).

Как заполнить справку 2-НДФЛ

При составлении справки по форме 2-НДФЛ в налоговую используйте Порядок, утвержденный приказом ФНС от 02.10.2018 .

При составлении справки о доходах для физлица по их заявлению по форме из приложения 5 к приказа ФНС можно руководствоваться старым Порядком. Утвержденным приказом ФНС от 30.10.2015 № ММВ-7-11/485. Дело в том, что отдельных правил по составлению этой формы не утвердили. При этом сама форма и по структуре, и по реквизитам практически полностью соответствует старой форме 2-НДФЛ.

Показатели справок заполняйте на основании сведений, отраженных в регистрах налогового учета по НДФЛ.

В справке 2-НДФЛ приводятся данные о налоговом агенте.

- в разделе 1 укажите сведения о физическом лице, в отношении которого заполняется справка,

- в разделе 2 – информацию об общей сумме дохода, налоговой базе и НДФЛ,

- в разделе 3 – предоставленные работнику вычеты,

- в приложении – расшифровку доходов и вычетов по месяцам.

Если в налоговом периоде сотруднику начисляли доходы, облагаемые по разным ставкам, разделы 1, 2 и 3, а также приложение заполните для каждой налоговой ставки. (п. 1.19 Порядка, утв. приказом ФНС от 02.10.2018 № ММВ-7-11/566).

Изменения в документе 2-НДФЛ

Чтобы понять, как, как выглядит справка 2-НДФЛ на сегодняшнее время, следует указать на новые окна и параграфы, которые появились в документе и которые являются обязательными для заполнения:

- Графа 2 («Данные о сотруднике») дополнилась пунктом «ИНН в стране гражданства». Этот раздел заполняют служащие, которые не имеют гражданства РФ и имеют статус: «Иностранный гражданин».

- Раздел, определяющий статус налогоплательщика получил новые параграфы:

- Графа, которую заполняют лица, которые являются соотечественниками, но относятся к категории «добровольный переселенец с зарубежных стран».

- Графа для лиц, имеющих официальный статус «беженец». К данной категории иностранных граждан, так же относятся лица, которым предоставлено временное убежище.

- Граждане других государств, которым предоставлен специальный патент для работы на предприятии (в организации).

Начисление доходов может происходить по разным расчетным ставкам, это не запрещается законодательством.

Справка 2 НДФЛ

Это название расшифровывается как налог на доходы физических лиц. В ней содержится информация об источнике дохода, з/п и уплаченных налогах. Согласно статье 226 НК РФ, налоговым агентом выступает работодатель. Именно он обязан выдать справку.

В ней указаны следующие данные:

- наименование и реквизиты работодателя;

- данные о работнике;

- облагаемый месячный доход в 13%;

- налоговые вычеты, в них входят стандартные, имущественные и социальные;

- суммарное число доходов, вычетов и удержанных пошлин.

Такую справку можно запросить в бухгалтерии компании. Она оформляется в течение 3 дней со дня подачи заявки, это указано в статье 62 Трудового кодекса РФ: «По письменному заявлению работника работодатель обязан не позднее трех рабочих дней со дня подачи этого заявления выдать работнику копии документов, связанных с работой (копии приказа о приеме на работу, приказов о переводах на другую работу, приказа об увольнении с работы; выписки из трудовой книжки; справки о заработной плате, о начисленных и фактически уплаченных страховых взносах на обязательное пенсионное страхование, о периоде работы у данного работодателя и другое). Копии документов, связанных с работой, должны быть заверены надлежащим образом и предоставляться работнику безвозмездно».

Для получения нет необходимости писать заявление. Некоторые работодатели могут выдать ее при устной просьбе. При увольнении справка должна выдаваться автоматически, вместе с остальными документами.

Если руководитель настаивает на заявлении, то в нем необходимо правильно указать личные данные и срок, за который требуется справка. Он исчисляется в годах.

Внимание! Работодатель не имеет права отказать налогоплательщику в выдаче документа

Где может понадобиться справка

Самый распространенный случай – это требование в банке, если физическое лицо берет крупный кредит. На новом месте работы тоже могут потребовать такую бумагу, выданную прошлым руководителем. Без нее не обойтись при оформлении налоговых вычетов, которые относятся к определенной группе граждан (например, родителям, которые оплачивают учебу студентов). Документ также нужен в судебных процессах, при различных выплатах, в том числе и алиментов, и пенсии, при усыновлении ребенка.

Справка о доходах

Когда нужно выдать справку 2-НДФЛ сотруднику

Часто банки и другие организации используют справку 2-НДФЛ, чтобы узнать о доходах и платежеспособности человека. Она бывает нужна, например:

- при увольнении, чтобы передать следующему работодателю информацию о предоставленных стандартных вычетах;

- для получения стандартного, имущественного или социального вычета в ИФНС по окончании года;

- для подтверждения доходов в банке при получении кредита;

- при обращении в посольства для оформления визы;

- в других случаях: для расчета пенсии, при усыновлении ребенка или участии в различных судебных разбирательствах (особенно, в части решения трудовых споров), при расчете суммы выплат по алиментам и иных выплат.

По сравнению с формой, которая подается в налоговую инспекцию и ранее выдавалась сотрудникам, справка для работников по доходам за 2021 года немного упрощена. Из нее исключены сведения о номере, признаке справки, уведомлениях на вычеты. Зато добавлен раздел со сведениями о налоговом агенте.

Как правильно ее заполнить — образец заполнения для работника

Справка состоит из 5 разделов, в каждом из которых содержится необходимая информация.

Разберем заполнение формы по шагам:

Начинается оформление с указания года, за который справка выдается, и даты выдачи.

Раздел 1 содержит сведения о налоговом агенте, осуществившем в указанном налогом периоде выплаты в пользу работника.

Заполняется:

- код по ОКТМО;

- телефон для контактов;

- ИНН организации или ИП;

- КПП для организаций (ИП его не указывают);

- наименование налогового агента в сокращенном виде в соответствии с уставными документами (ИП указывает свои ФИО).

Раздел 2 отражает информацию о физическом лице, которому оформляется справка о доходах.

Заполнению подлежат:

- ИНН гражданина в соответствии с выданным ему свидетельством;

- Фамилия, имя и отчество полностью без сокращений;

- Статус плательщика налога:

- 1 — резидент РФ;

- 2 — нерезидент РФ;

- 3 — специалист высокой квалификации, не являющийся резидентом РФ;

- 4 — нерезидент РФ, являющийся участником программы по переселению в страну зарубежных соотечественников;

- 5 — нерезидент РФ, получивший статус беженца;

- 6 — иностранец, работающий на территории страны по патенту.

- Дата рождения;

- Код страны гражданства (проставляется в соответствии с ОКСМ, для россиян – 643);

- Код удостоверяющего личность документа:

- 21 – российский паспорт;

- 10 – иностранный паспорт.

- Серия и номер удостоверения личности.

Раздел 3 заполняется в табличном виде, где содержатся данные о полученном доходе с разбивкой по кодам и месяцам, а также код и сумма необлагаемого налогом вычета. Принцип заполнения подчиняется хронологии. В форме указывается ставка налога, по которой исчисляется расчет НДФЛ с указанного дохода — 13%.

Приведем самые распространенные из них:

| Доходы | |

|---|---|

| Код | Расшифровка |

| 2000 | Заработная плата |

| 2002 | Суммы премиальных выплат |

| 2012 | Отпускные выплаты |

| 2300 | Оплата по листкам временной нетрудоспособности |

| 4800 | Иные доходы |

Пример. Ежемесячная начисленная заработная плата работнику составляет 32500 руб. Размер премии составляет 5200 руб. Очередной отпуск был в июне, за него начислено 30260 руб. В справке 2-НДФЛ сотрудника будут содержаться коды выплат 2000 (зарплата), 2002 (премия), 2012 (отпуск).

В раздел 4 вынесены коды и суммы стандартных, социальных и имущественных вычетов, которые предоставляются работнику по месту работы.

Самые распространенные коды вычетов:

| Вычеты | |

|---|---|

| Код | Расшифровка |

| 501 | Вычет с суммы подарка (предоставляется не более 4000 рублей в год) |

| 503 | Вычет из сумм материальной помощи, но не более 4000 рублей в год |

Например, стандартный вычет для сотрудника на троих несовершеннолетних детей (до 18 лет) в 2018 году предоставлен по кодам 126, 127, 128. Он действовал до октября, пока доход не достиг лимита, установленного в размер 350 тысяч рублей. Раздел 4 справки 2-НДФЛ содержит суммы вычетов за 2018 год: на первого и второго ребенка по 12600 рублей (1400 руб. × 9 месяцев), на третьего – 27000 рублей (3000 руб. × 9 месяцев).

Разделе 5. Итоговые показатели суммы дохода суммируются и заносятся в таблицу. Далее определяется налоговая база и заносятся сведения о налоге:

- ОСД — исчисленная сумма за весь период;

- НБ — удержанная из дохода (НБ = ОСД — вычеты);

- сумма перечисленного НДФЛ в бюджет (∑ = НБ — 13%).

Если в течение указанного периода имели место случаи излишне удержанной суммы налога или не удержанной, то эти данные заносятся в соответствующие графы таблицы.

Справка подписывается представителем налогового агента. Обычно это работник бухгалтерии, который ее составил. Допускается подписание самим руководителем. В соответствующем поле прописывается ФИО представителя и его личная подпись.

Как заполнить справку, если доходы работника облагались по разным ставкам?

Если в течение налогового периода присутствовали доходы, которые облагаются разными ставками НДФЛ (13, 15, 30 и 35%), то разделы 3-5 заполняются отдельно по каждой из них. Поскольку все сведения должны быть отражены в одной справке, то они могут не поместиться в одином листе. В этом случае данные переносятся на второй лист, где:

в заголовке будет содержаться номер страницы;

- 1-2 разделы не заполняется;

- 3-5 разделы заполняются аналогично первому листу с обязательным подписанием каждой из листов формы.

Справка 2-НДФЛ: что это такое и как она выглядит

Справка 2 НДФЛ – это отчет, составленный по каждому конкретному работнику предприятия, и содержащий следующие сведения:

- сумму выплаченных сотруднику налогооблагаемых доходов: заработной платы, премиальных выплат, оплаты листков нетрудоспособности, иных вознаграждений;

- размер начисленного, удержанного и перечисленного в бюджет налога на доходы физического лица;

- предоставленные работнику налоговые вычеты.

С 2019 года введен обновленный формат подачи справки, который утвержден приказом ФНС от 02.10.2018 № ММВ-7-11/566@. Нововведением служит то, что раньше применялся единый бланк 2 НДФЛ, а теперь используется две разные формы: первая предназначена для организаций, отправляющих данные в ФНС (содержит два листа: основной и приложение), вторая – выдается работнику по его требованию (состоит из одностраничного бланка).

Приведем пример: торгово-сервисная компания «Ритм» занимается заправкой картриджей и продажей канцелярской и офисной продукции. За 2018 год бухгалтер заполнил справки по форме 2 НДФЛ на каждого сотрудника, с помесячной разбивкой в приложении. Готовые сведения за истекший год были поданы в налоговую инспекцию в марте 2019 года. Затем, в августе, продавец Якимова подала заявление на увольнение. При окончательном расчете по зарплате ей была предоставлена справка 2 НДФЛ за период с января по август 2019 года.

Обратите внимание! Если работник запрашивает подтверждение доходов за несколько предыдущих лет, например, за 2 года, то справки выдаются в той форме, которая применялась в эти периоды. То есть за 2017 год нужно подготовить отчет по старой, а за 2018 – по новой форме

Преобразования справки 2 НДФЛ, по сравнению с предыдущей версией, состоят в следующем:

| Старая форма | Новая форма |

| Содержит 5 разделов. | Состоит из 3 разделов и приложения. |

| Шапка документа и раздел 1. | Заменены титульным листом. В шапку добавлены ИНН и КПП работодателя. |

| Раздел 2 «Данные о физлице». | Данные включены в раздел 1. Отменен реквизит «ИНН в стране гражданства». |

| Раздел 3 «Доходы, облагаемые по ставке 13%». | Выплаченные доходы и предоставленные вычеты с разбивкой по месяцам заносят в приложение. |

| Раздел 4 «Стандартные, социальные и имущественные налоговые вычеты». | Заменен разделом 3 с тем же названием. Описания вида уведомления на вычет заменены кодами на вычеты, добавлена запись о подтверждении достоверности и полноте сведений, указанных в справке. |

| Раздел 5 «Общие суммы дохода и налога». | Заменен разделом 2 с тем же названием, добавлено указание «по итогам налогового периода». |

Таблица 1. Различия между старым и новым образцом формы 2 НДФЛ

Новая форма, предназначенная для отправки в ФНС, разработана машиночитаемой. Это позволит облегчить и ускорить процесс проверки отчетности налоговой службой.

Основной лист справки для налоговой выглядит следующим образом:

Форма 2 НДФЛ (1 лист бланка)

Дополнительный лист – приложение к справке, отражает полученные за каждый месяц доходы сотрудника и предоставленные ему вычеты, также указываются соответствующие коды.

Форма 2 НДФЛ (приложение)

Справка, предназначенная для работников, имеет такой вид:

Форма 2 НДФЛ (для работников)

В новом формате справки для работников поменялось наименование. Теперь документ называется «Справка о доходах и суммах налога физического лица».

Значительных изменений эта форма не претерпела, из нее исключили реквизиты, не требующиеся физическим лицам.

Информация для Физических лиц

Форма 2-НДФЛ подается только в инспекции ФНС по месту нахождения налогового агента, выплатившего деньги физлицу (в виде зарплаты, дивидендов или другого вознаграждения). Для тех, кто хочет получить информацию о собственных заработках или выяснить полноту уплаты налога на доходы физических лиц, подойдет форма, приведенная в Приложении 5 Приказа.

Именно эта бумага необходима для получения вычета по налогам, пособия по безработице или при составлении и подаче декларации 3-НДФЛ. Получить документ можно у источника выплат (нанимателя или плательщика дивидендов). Причем в сжатые сроки – не позднее 3 рабочих дней после обращения, ст. 62 ТК.

Срок годности справки

Единственный срок, который в налоговом законодательстве установлен в отношении формы 2-НДФЛ, это крайняя дата предоставления отчета в ИФНС – до 1 марта. О периоде ее годности в НК РФ ничего не сказано.

В общем случае период действия документа обычно составляет 30 календарных дней. Однако в случае с документами о размере годовых денежных поступлений этот период может варьироваться:

- для назначения пособия по среднему заработку или предоставления льготы – до конца месяца, в котором бумага выдавалась;

- для больничного – действует без ограничения, но будет актуальна только до того момента, когда человек отработает у текущего работодателя 2 полных календарных года (с 1 января по 31 декабря);

- при предоставлении в коммерческие организации или визовые департаменты иностранных посольств – сроки устанавливаются в каждом случае отдельно.

Раздел 3

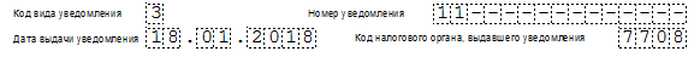

В разделе 3 укажите стандартные, социальные. А также имущественные вычеты на приобретение (строительство) жилья и данные по уведомлениям, выданным налоговым органом. (ст. 218, 219, подп. 2 п. 1 ст. 220 НК, раздел V Порядка, утв. приказом ФНС от 02.10.2018 № ММВ-7-11/566). Как заполнить каждое поле, смотрите в таблице.

| Поле | Что указать |

|---|---|

| «Код вычета» | Код из приложения 2 к приказу ФНС от 10.09.2015 № ММВ-7-11/387.В отношении вычетов, которые не указаны в приложении 2 к приказу ФНС от 10.09.2015 № ММВ-7-11/387. Указывайте код 620 «Иные суммы, уменьшающие налоговую базу в соответствии с положениями главы 23 «Налог на доходы физических лиц». Об этом сказано в письме ФНС от 11.02.2014 № БС-4-11/2189 |

| «Сумма вычета» | Сумму вычета по указанному коду. Если вычеты не предоставлялись, то поля «Код вычета» и «Сумма вычета» не заполняйте |

| «Код вида уведомления» | 1 – для уведомления на имущественный налоговый вычет;2 – для уведомления на социальный налоговый вычет;3 – для уведомления, которое подтверждает право на уменьшение налога на фиксированные авансовые платежи |

| «Номер уведомления», «Дата выдачи уведомления», «Код налогового органа, выдавшего уведомление» | Номер и дату уведомления, а также код инспекции, которая выдала уведомление |

Когда уведомлений несколько. Каждое из них заполните отдельную страницу справки 2-НДФЛ. Если сотрудник не приносил в бухгалтерию уведомление из налоговой инспекции, поля не заполняйте.

Коды доходов и коды вычетов

В прошлом году в коды доходов были внесены изменения. Некоторые из них были уточнены, добавились новые, а также исчезли старые коды (например, 1543 и 2791).

Далее перечислим наиболее актуальные коды доходов.

Популярные коды доходов для 2-НДФЛ

| Код | Описание |

| 1010 | дивиденды |

| 2000 | заработная плата |

| 2010 | вознаграждение по гражданско-правовому договору на выполнение работ (оказание услуг) |

| 2012 | отпускные |

| 2013 | компенсация за неиспользованный отпуск |

| 2300 | пособие по временной нетрудоспособности |

| 2710 | материальная помощь работникам (кроме матпомощи, выдаваемой в связи со смертью члена семьи, рождением ребенка, стихийным бедствием или иными чрезвычайными обстоятельствами) |

В конце декабря 2021 года список кодов вычетов изменился. В частности, ранее существовали общие коды для родителей, в том числе приемных, а также опекунов, усыновителей и попечителей. Поскольку для разных категорий были установлены новые суммы вычетов, эти коды разделили.

Наиболее популярные коды вычетов — в следующей таблице.

Популярные коды вычетов для 2-НДФЛ

| Код | Описание |

| 126 | стандартный вычет на первого ребенка родителю (в одинарном размере) — 1400 р. |

| 127 | стандартный вычет на второго ребенка родителю (в одинарном размере) — 1400 р. |

| 128 | стандартный вычет на третьего и следующего ребенка родителю (в одинарном размере) |

| 311 | имущественный вычет в размере суммы, потраченной на приобретение (строительство) жилья |

| 327 | социальный вычет по расходам работника на негосударственное пенсионное обеспечение, добровольное пенсионное страхование, добровольное страхование жизни |

| 403 | профессиональный вычет по ГПД на выполнение работ (оказание услуг) |

| 501 | вычет из стоимости подарков (до 4000 руб. в год) |

| 503 | вычет из суммы матпомощи (до 4000 руб. в год). |

Справка по форме 2 НДФЛ: назначение

Форма 2-НДФЛ используется налоговым агентом для представления в налоговый орган сведений о выплаченных физлицам доходах, а также об исчисленном, удержанном из них и уплаченном в бюджет НДФЛ (п. 2 ст. 230 НК РФ).

Кроме того, справкой о доходах агент сообщает инспекции и работнику о невозможности удержать с человека налог и указывает его сумму (п. 5 ст. 226 НК РФ). Эту же справку выдают работнику для подтверждения величины его доходов по месту работы.

Сведения в ИФНС, оформленные этой справкой, подаются по окончании налогового периода — года. Утверждает форму справки 2-НДФЛ ФНС РФ (ст. 216, п. 5 ст. 226, п. 2 ст. 230 НК РФ).

Сколько действует справка 2-НДФЛ? Ответ на этот вопрос можно найти в КонсультантПлюс, получив бесплатный пробный доступ к системе.

Нормативно-правовая база

- Налоговый Кодекс РФ.

- Приказ ФНС России от 30.10.2015 N ММВ-7-11/485@ «Об утверждении формы сведений о доходах физического лица, порядка заполнения и формата ее представления в электронной форме».

Отчет один — формы две

ФНС в очередной раз оптимизировала порядок заполнения сведений о доходах физических лиц и не только. Чиновники не ограничились стандартным изменением действующего формата, а пошли намного дальше. Чтобы отчитаться о доходах своих работников, придется подготовить сразу два бланка. Первый бланк и образец заполнения справки по новой форме 2-НДФЛ 2020 придется направить в ФНС, а второй, упрощенный вариант, предоставить сотруднику по его запросу.

Новые форматы — новые инструкции. Действительно, помимо двух отчетных форм, налоговики скорректировали и алгоритм их составления. Актуальные формы и подробные правила формирования отчетной информации закреплены в Приказе ФНС России от 02.10.2018 № ММВ-7-11/566@. Учтите, что документ вступил в силу с 01.01.2019, а это значит, что сведения о доходах работников за 2020 г. придется формировать уже в новых бланках. А если работник запросит справку за 2017 год, то подготовьте отчет по старой форме.

Как изменился бланк 2-НДФЛ после обновления?

Последнее изменение в форме 2-НДФЛ коснулось отчета за 2018 год. С этих пор, включая отчет за 2019 год, подаваемый в 2020-м, 2-НДФЛ оформляется на новом бланке. А точнее, на двух бланках:

Первый — именно он теперь называется 2-НДФЛ — используется для сдачи в ИФНС.

У него новая структура: он состоит из некоего подобия титульного листа, трех разделов и одного приложения. В самом начале документа приводятся данные о налоговом агенте, в разделе 1 — сведения о физлице, в отношении которого заполняется справка, в разделе 2 — информация об общей сумме дохода, налоговой базе и НДФЛ, в разделе 3 — предоставленные агентом вычеты: стандартные, социальные и имущественные, а в приложении дается расшифровка доходов и вычетов по месяцам.

Второй бланк, который выдается работнику с 01.01.2019, именуется просто «Справка о доходах и суммах налога физического лица» (без привычного «2-НДФЛ»). Он практически полностью повторяет прежний бланк (из приказа ФНС от 30.10.2015 № ММВ-7-11/485@).

Образец справки 2-НДФЛ для налоговой, оформленный на новом бланке, можно увидеть на нашем сайте.