3-ндфл для ип за 2019 год: новая форма и образец заполнения

Содержание:

- Шаг 5. Отправка отчёта

- «Непредпринимательские» способы снизить НДФЛ

- Шаг 4. Подготовка отчёта

- Алгоритм подготовки отчета для физических лиц

- Что значит «возврат налога при покупке жилой недвижимости»

- Как заполнить, если в 2020 году продано жилье в собственности менее 3 (или 5) лет?

- Кто должен заполнить декларацию по форме 3-НДФЛ обязательно ?

- Примеры заполнения декларации УСН Доходы для ИП

- Ответственность

- Виды вычетов по НДФЛ

Шаг 5. Отправка отчёта

Можно ещё раз проверить исполнение всех условий для работы с КЭП, а затем нажать «Начать работу с сервисом». Загрузится окно профиля – в нём нужно указать ключевую для ИП информацию. Далее во вкладке «Загрузка файла» следует выбрать файл контейнера и нажать «Отправить».

После удачной отправки пользователь увидит свою налоговую декларацию в списке переданных файлов со статусом «В ожидании». Когда статус сменится на «Завершено (успешно)», декларация будет считаться представленной.

На этом рассмотрение вопроса о том, как подать налоговую декларацию для ИП на УСН в режиме онлайн, можно завершить. Как видно, у ФНС нет единого ПО или портала, где ИП через интернет мог бы пройти процесс полностью – от формирования отчёта до его отправки. Пользователям приходится работать с разными сервисами и программами, а это не всегда легко. Надеемся, что наша инструкция в этом поможет.

«Непредпринимательские» способы снизить НДФЛ

Кроме рассмотренного профвычета, который возникает у ИП в результате бизнес-деятельности, предприниматель также может уменьшить свой НДФЛ за счет стандартных, социальных и имущественных вычетов. Их перечень приведен в ст. 218–220 НК РФ.

Рассмотрим особенности применения вычетов на примере расходов по обучению.

Так, право получить вычет по расходам на обучение детей сохраняется до достижения ими 24 лет. При расчете вычета на обучение детей может быть учтена сумма расходов на каждого ребенка в 50 000 руб.

Пример

У предпринимателя Михайлова Д. Б. двое детей.

Сын посещает дошкольное отделение школы № 2025 г. Москвы. Расходы за год на его содержание в школе составили 30 000 руб.

Также он посещает школу искусств, годовое обучение в которой составляет 25 000 руб.

Дочь посещает ГБОУ «Спортивная школа № 7», где стоимость занятий в год определена в 54 000 руб.

В связи с производимыми расходами ИП Михайлов Д. Б. намерен заявить вычет по расходам на обучение в сумме 100 000 руб. (50 000 руб. × 2), который даст ему возможность снизить уплачиваемый за год налог на 13 000 руб. (100 000 руб. × 13%).

Общий размер расходов, по которым предпринимателю может быть предоставлен социальный вычет, за исключением понесенных затрат на дорогостоящее лечение и обучение детей, не может превышать 120 000 руб.

Пример

В 2020 году ИП Михайлов Д. Б. оплатил свою учебу по программе MBA в сумме 60 000 руб. и программу годового обслуживания в медицинской клинике в сумме 80 000 руб.

Итого произведенные ИП Михайловым Д. Б. расходы на социальные нужды составили 60 000 + 80 000 = 140 000 руб.

Однако в связи с существующими ограничениями по величине суммы в составе социальных вычетов из 140 000 могут быть учтены только 120 000 руб.

Подробнее о применении социальных вычетов можно узнать здесь.

Шаг 4. Подготовка отчёта

Перед тем как сдать декларацию по УСН для ИП через интернет, её необходимо подготовить.

Если ПО уже установлено, можно формировать отчёт по УСН. Если же нет, программу следует скачать и установить по инструкции, ссылка на которую также приводится на сайте ФНС.

При первичном запуске нужно ввести информацию о предпринимателе:

Далее в разделе «Документы» выберите пункт «Налоговая отчётность», а в появившемся списке – декларацию по УСН:

Будет создана пустая форма отчёта. Некоторые её поля заполняются автоматически, сведения же для других нужно выбрать из списка или внести. Чтобы рассчитать сумму налога, нужно нажать «Р» (расчёт). Для проверки правильности заполнения формы по контрольным соотношениям есть кнопка «К» (контроль).

Если система выдаёт сообщение, что проверка пройдена, и ошибок нет, декларацию УСН можно сохранить и закрыть. При обнаружении ошибок система подскажет, в каких полях они допущены.

Далее нужно скачать декларацию для отправки, а точнее, выгрузить транспортный контейнер с ней, нажав соответствующую кнопку в верхнем меню. Данные отчёта по УСН ИП надо ещё раз проверить, и если всё правильно – подтвердить, нажимая соответствующие кнопки в диалоговых окнах. В последнем окне требуется указать путь для формирования контейнера и ввести идентификатор абонента, полученный на предыдущем шаге:

В результате декларация по УСН будет выгружена в указанную папку.

Алгоритм подготовки отчета для физических лиц

Рассмотрим, как правильно заполнить декларацию 3-НДФЛ физическому лицу, не зарегистрированному в качестве ИП. Независимо от того, какие доходы декларирует гражданин и собирается ли он просить о налоговом вычете, ему придется заполнить титульный лист, разделы 1 и 2 бланка. В приложения декларации сведения записываются при необходимости.

Заполняют приложения:

- 1 и 7 — при оформлении налогового вычета при покупке недвижимости или вычета в связи с оплатой ипотеки;

- 1 и 6 и расчет к приложению 1 — при декларировании доходов от продажи недвижимости и иного имущества;

- 1 — при сдаче недвижимости в аренду;

- 1 и 5 — при оформлении налогового вычета на лечение, образование;

- 1 и 5 и расчет к приложению 5 — для получения вычета при затратах по договорам страхования (жизни, пенсионного обеспечения).

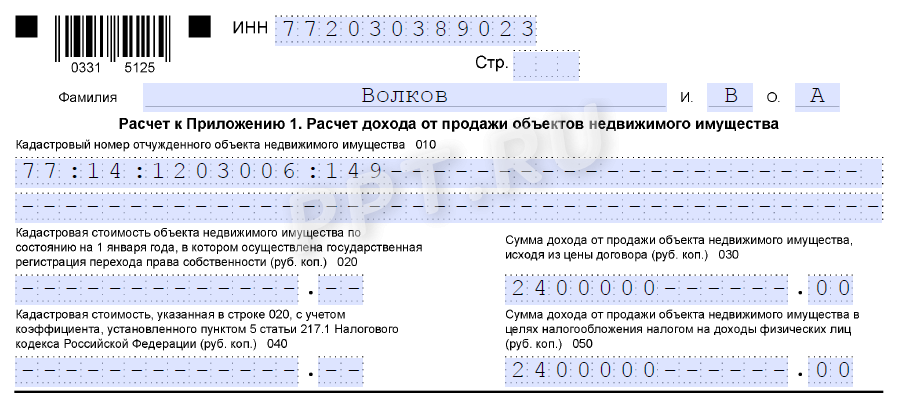

В качестве примера, как заполнить налоговую декларацию, разберем ситуацию, когда гражданин Волков Виталий Андреевич продал дом за 2,4 млн рублей, которым владел менее 5 лет (куплен после 01.01.2016). Он обязан уплатить налог по ставке 13%, но чтобы снизить налогооблагаемую базу, сразу оформляет налоговый вычет в размере 1 млн рублей. Гражданин вписывает данные в титульный лист, разделы 1 и 2, приложения 1 и 6, и в расчет к приложению 1.

Рекомендуется начинать заполнять декларацию с расчета и приложений 1 и 6, а затем уже оформлять титульный лист и разделы, указывать номера страниц

Особенно это важно, если все данные записываются вручную, потому что ничего исправлять в готовой декларации нельзя

Заполняем расчет к приложению 1 (построчно):

- вписываем ИНН, фамилию и инициалы;

- номер страницы пока оставляем незаполненным;

- 010 — графа для указания кадастрового номера объекта недвижимости, он содержится в документах на имущество, узнается бесплатно в базе Росреестра;

- 020 — вписать кадастровую стоимость объекта на 1 января года, в котором недвижимость была приобретена: если на указанную дату имущество не оценено, ставится прочерк;

- 030 — доход, полученный от продажи, на основании договора;

- 040 — при наличии данных о кадастровой стоимости ее умножают на коэффициент 0,7; если поле 020 пустое, то и 040 оставляют пустым;

- 050 — строка для указания налогооблагаемой суммы; выбирают из полей 030 и 040 ту величину, которая больше.

Переходят к приложению 6, где указывают все налоговые вычеты, на которые рассчитывает налогоплательщик. Если у гражданина есть документы, подтверждающие расходы на проданное имущество, то он заполняет поле 020, а если их нет — строку 010. Если на другие вычеты налогоплательщик не претендует, то указанное в графах 020 или 010 значение переносится в поле 160.

Приложение 1 начинается с ИНН, фамилии и инициалов налогоплательщика. Затем вписывают:

- 010 — налоговую ставку, для резидентов — 13%, для нерезидентов — 30%;

- 020 — коды вида доходов перечислены в приложении № 3 к порядку заполнения декларации; в случае декларирования доходов, полученных от продажи недвижимости, используется код 01 или 02; указывают 01, если сумма дохода по договору (поле 030 расчета к приложению 1) больше кадастровой стоимости, умноженной на коэффициент 0,7 (значение, вписанное в поле 040); код 02 пишут, если в графе 040 величина больше, чем в графе 030;

- поля 030–060 предназначены для указания сведений о покупателе; если таких данных нет, достаточно вписать фамилию, имя, отчество нового владельца;

- в графу 070 надо перенести значение, которое было записано в строке 050 расчета к приложению 1;

- поле 080 оставляют пустым, поскольку покупатель не является налоговым агентом и не удерживает налог.

В разделе 2 уточняют доход, с которого берется налог, налоговую базу и сумму НДФЛ. Для этого записывают:

- 001 — 13% или 30% в зависимости от резидентства налогоплательщика (см. поле 010 приложения 1);

- 002 — вид дохода, указывают 3;

- в графы 010 и 030 — значение поля 070 приложения 1;

- в строку 040 переписывают значение поля 160 приложения 6;

- значение 060 высчитывают как разницу между величинами 030 и 040; если это отрицательное число, ставят 0;

- значение полей 070 и 150 тоже вычисляют, для этого цифру из строки 060 умножают на 13%;

- все остальные графы остаются пустыми.

Остается раздел 1 и титульный лист. Их заполняют по алгоритму, описанному в примере отчетности для ИП.

Титульный лист

После того как все страницы заполнены, их надо посчитать, вписать количество на титульный лист и пронумеровать каждую. В нашем примере получилась декларация на 6 страницах. Дополнительно надо уточнить количество листов прилагаемых документов или их копий. Остается подписать все заполненные листы декларации (не только титульный) и поставить текущую дату.

Каждый налогоплательщик самостоятельно выбирает, что ему необходимо заполнить, и направляет готовый отчет в ФНС.

Что значит «возврат налога при покупке жилой недвижимости»

Для лучшего понимания рассмотрим примерную ситуацию.

Смирнов О.В. работает и получает заработную плату. Зарплата – это доход Смирнова, облагаемый НДФЛ. Однако сам Смирнов получает свои деньги уже за вычетом НДФЛ. Происходит так потому, что обязанность посчитать и перечислить государству НДФЛ лежит на работодателе.

Допустим, оклад Смирнова – 50 000 руб. Перед выплатой его работодатель считает 13% НДФЛ – 6500 руб., вычитает их из зарплаты Смирнова и перечисляет в бюджет. То есть, бюджет получает 6500 руб., а Смирнов: 50 000 – 6500 = 43 500 руб.

Работодатель поступает так по умолчанию, поскольку Смирнов не сообщал ему о том, что у него есть право на налоговый вычет.

Допустим, что Смирнов приобрел новую квартиру. Тогда, в соответствии с положениями НК РФ у него появилось право не платить НДФЛ с суммы, равной 2 000 000 рублей дохода.

Как Смирнову реализовать свое право? Есть 2 пути.

Первый путь – сообщить о своей льготе по НДФЛ работодателю

Обратите внимание, что для этого Смирнову всё равно нужно отправиться в налоговую и получить там подтверждение того, что льгота у него действительно появилась. Для этого ему нужно представить налоговикам документы, подтверждающие покупку и оплату новой квартиры

Если всё в порядке, ИФНС выдаст Смирнову уведомление о том, что он имеет право на налоговый вычет. Это уведомление Смирнов отнесет своему работодателю и тот перестанет удерживать у него НДФЛ из последующих зарплат.

Смирнов будет получать на руки суммы в полной величине. Например, полностью 50 000 руб. оклада. До тех пор, пока сумма этих выплат не достигнет значения в 2 млн рублей.

Второй путь – вернуть из бюджета НДФЛ, уже перечисленный туда работодателем.

Допустим, что в 2021 году Смирнов получал:

- ежемесячный оклад 11 месяцев – 50 000 × 11 = 550 000 руб.;

- отпускные 1 месяц – 48 000 руб.;

- годовую премию – 60 000 руб.

Всего: 658 000 руб.

Со всех этих сумм был удержан НДФЛ 13%: 658 000 × 13% = 85 540 руб.

Имея право на вычет в 2 000 000 рублей, Смирнов может подать в ИФНС декларацию 3-НДФЛ, в которой укажет:

- свой доход – 658 000 рублей;

- удержанный налог – 85 540 руб.;

- вычет (льготу) – в том же размере, что и полученный доход.

По декларации 3-НДФЛ получится, что 85 540 рублей налога, которые уже в бюджете, для Смирнова «лишние». То есть, их можно ему вернуть, если проверка документов в ИФНС подтвердит право на вычет.

После этого Смирнову остаётся написать заявление на возврат и получить обратно свой НДФЛ за 2021 год в размере 85 540 руб.

Второй вариант действий и есть тот самый возврат налога при покупке квартиры.

Причем остаток суммы положенного вычета (2 000 000 – 658 000 = 1 342 000) не сгорит. Смирнов сможет точно так же подать декларацию и за 2021 год и вернуть налог, уплаченный за него работодателем в течение года. Пока полностью не будет выбрана льгота в 2 миллиона дохода.

Как заполнить, если в 2020 году продано жилье в собственности менее 3 (или 5) лет?

Продавец квартиры, ее доли, дома, комнаты должны заполнить такие листы декларации 3-НДФЛ:

- титульный;

- раздел 1;

- раздел 2;

- приложение 1 и расчет к нему;

- приложение 6.

То есть в декларации должны быть оформлены шесть листов. Распечатывать нужно только их, пустые листы подавать не нужно. Каждый лист нужно пронумеровать по порядку, на каждом вверху указывается ИНН физического лица, а внизу — личная подпись и дата ее постановки.

При заполнении на компьютере или вручную нужно придерживаться общих правил оформления деклараций — прочитать правила.

Начать оформление можно с указания сведений о полученном доходе от продажи в приложении 1, далее указать сведения о проданной квартире в расчете к прил. 1 и внести размер имущественного вычета в прил. 6.

На основе введенных данных рассчитывается налог к уплате в разделе 2 и подводятся итоги в разделе 1.

В последнюю очередь заполняется первый титульный лист, где приводятся общие сведения о декларации и декларанте.

Инструкция по заполнению

Ниже в таблице даны пояснения, какие именно строки и поля нужно заполнить при подаче 3-НДФЛ в связи с продажей квартиры:

|

Поле декларации |

Инструкция по заполнению |

|

Титульный лист |

|

|

№ корректировки |

Показывает, в который раз подается декларация в отношении конкретной сделки по продаже квартиры.

Если в первый раз – то ставится 0. Если 3-НДФЛ корректируется и подается повторно – то порядковый номер внесения изменений в форму. |

|

Код периода |

34 – 12 месяцев. |

|

Год |

2020 – год, когда продана квартира. |

|

Код ФНС |

Четырехзначный номер отделения налоговой, которая соответствует месту жительства декларанта и куда сдается декларация. |

|

Сведения о продавце квартиры |

Код страны – 643 для российских граждан.

Категория налогоплательщика – 760 для граждан, получивших доход от продажи имущества. ФИО, сведения о рождении – как в паспорте. Телефон – обязательно действующий. Количество страниц декларации – считается общее число заполненных листов 3-НДФЛ. |

|

Сведения о документе |

Обычно в качестве документа выступает паспорт, указывают его реквизиты. |

|

Достоверность… |

Если декларацию сдает сам налогоплательщик, то ставится «1», подпись.

Если 3-НДФЛ передается через доверенное лицо, то ставится «2», вписывается ФИО доверенного лица, реквизиты доверенности и его подпись. |

|

Раздел 1 |

|

|

010 |

Если нужно заплатить налог, то ставится «1».

Если налог равен нулю из-за применения вычета, то ставится «3». |

|

020 |

КБК — 182 1 01 02030 01 1000 110. |

|

030 |

ОКТМО – узнать можно здесь. |

|

040 |

Налог от продажи квартиры к уплате – если нужно заплатить.

Если не нужно, то ставится 0. |

|

Раздел 2 |

|

|

001 |

13 процентов – ставка, по которой рассчитывается налог с проданного жилья. |

|

002 |

3 – иной доход. |

|

010 |

Полученный доход с проведенной сделки – переносится из строки 070 Приложения 1. |

|

040 |

Поле заполняется, если продавец квартиры выбрал в качестве вычета 1 млн.руб. – переносится из строки 010 Приложения 6. |

|

050 |

Поле заполняется, если выбран вычет в виде расходов на покупку квартиры (при наличии подтверждающих документов) – переносится из строки 020 Приложения 6. |

|

060 |

База для исчисления налога – доход минус вычет (разность строк 010 и 040/050). |

|

070 |

Налог, рассчитанный от базы = показатель строки 060 умножить на ставку из 001. |

|

Приложение 1 к Разделу 2 |

|

|

010 |

13 процентов – ставка, по которой облагается доход с продажи квартиры. |

|

020 |

Если налог рассчитывается с цены продажи, то ставится 01; если с кадастровой стоимости, умноженной на 0.7, то ставится 02. |

|

030, 040, 050 |

Не заполняются. |

|

060 |

ФИО лица, купившего квартиру |

|

070 |

Доход от продажи – из строки 050 Приложения 1. |

|

080 |

Не заполняется. |

|

Расчет к Приложению 1 |

|

|

010 |

Вносится кадастровый номер объекта — узнать на сайте Росреестра. |

|

020 |

Кадастровая стоимость на 01.01.2020 — узнать на сайте ФНС. |

|

030 |

Цена продажи по договору. |

|

040 |

Кадастровая стоимость * 0.7 – если она указана в поле 020. |

|

050 |

Указывается сумма, с которой будет считать налог – выбирается большая сумма из строк 030 и 040 и вписывается в это поле.

По закону налог платится с 70% от кадастровой стоимости, если это значение оказывается больше продажной цены. |

|

Приложение 6 |

|

|

010 |

Вносится 1 000 000 – если продавец решил в качестве имущественного вычета принять фиксированную сумму. |

|

020 |

Вносятся затраты на приобретение жилья – если продавец решил их принять в качестве вычета. |

|

030 и 040 |

Поля заполняются по аналогии с 010 и 020 в случае, если продана доля в квартире. |

Налог для уплаты = (1 500 000 — 1 200 000) * 13% = 39 000.

Видео инструкция

Заполнение 3-НДФЛ при продаже квартиры в личном кабинете налогоплательщика:

Кто должен заполнить декларацию по форме 3-НДФЛ обязательно ?

На основании требований п.1 ст.229 НК РФ, 3-НДФЛ сдается налогоплательщиками, указанными в статьях 227, 227.1 и 228 Налогового кодекса.

На основании этих положений о своих доходах (полученных от предпринимательской деятельности) должны отчитаться:

- Индивидуальные предприниматели (ИП), зарегистрированные в установленном порядке.

- Нотариусы, занимающиеся частной практикой.

- Адвокаты, учредившие адвокатские кабинеты.

- Другие лица, занимающиеся частной практикой в установленном порядке.

Вышеуказанные налогоплательщики самостоятельно исчисляют суммы налога. Подлежащие уплате в соответствующий бюджет. В порядке, установленном статьей 225 Налогового кодекса.

НДФЛ за 2020 год, уплачивается по месту учета налогоплательщика. В срок не позднее 15 июля 2021 года.

В соответствии со статьей 227.1 НК РФ, в некоторых случаях, декларацию 3-НДФЛ должны предоставить: иностранные граждане. Осуществляющие трудовую деятельность по найму у физических лиц на основании патента.

Выданного в соответствии с законом от 25.07.2002г. №115-ФЗ «О правовом положении иностранных граждан в РФ».

В соответствии с п. 6 ст.227.1. Иностранные граждане освобождаются от представления декларации 3-НДФЛки. За исключением случаев, если:

- Общая сумма налога, подлежащая уплате, исчисленная исходя из фактических полученных доходов, превышает сумму уплаченных фиксированных авансовых платежей.

- Налогоплательщик выезжает за пределы РФ до окончания года и общая сумма НДФЛ, подлежащая уплате, исчисленная исходя из доходов, фактически полученных, превышает сумму уплаченных фиксированных авансовых платежей.

- Патент аннулирован в соответствии с законом №115-ФЗ.

На основании с п.3 ст.228 НК РФ. Декларацию обязаны представить налогоплательщики — физические лица, исчисляющие и уплачивающие НДФЛ:

1. С полученных вознаграждений. (на основе заключенных трудовых договоров и договоров ГПХ, включая доходы по договорам найма, аренды любого имущества). От физических лиц и организаций, не являющихся налоговыми агентами.

2. С доходов, полученных от продажи принадлежащего им имущества. И имущественных прав, за исключением (п.17.1 ст.217 НК РФ:

Доходов, полученных налоговыми резидентами РФ от продажи:

- жилых домов,

- квартир,

- комнат,

включая приватизированные жилые помещения,

- дач,

- садовых домиков,

- земельных участков

и долей в указанном имуществе. Находившихся в собственности налогоплательщика три года и более. А также при продаже иного имущества, находившегося в собственности налогоплательщика три года и более.

3. С доходов, полученных налоговыми резидентами РФ. (за исключением российских военнослужащих проходящих службу за границей). От источников, находящихся за пределами РФ.

4. С других доходов, при получении которых не был удержан НДФЛ налоговыми агентами.

5. С выигрышей, выплачиваемых организаторами лотерей, тотализаторов. И других основанных на риске игр (в том числе с использованием игровых автоматов).

6. С вознаграждений, выплачиваемых наследникам (правопреемникам) авторов произведений науки, литературы, искусства. А также авторов изобретений, полезных моделей и промышленных образцов.

7. С доходов, полученных от физических лиц, не являющихся ИП, в порядке дарения:

- недвижимого имущества,

- транспортных средств,

- акций,

- долей,

- паев.

Исключение составляют не подлежащие налогообложению в соответствии с п.18.1 ст.217 НК РФ доходы. Полученные в порядке дарения вышеуказанного имущества. В случае, если даритель и одаряемый являются членами семьи, близкими родственниками в соответствии с Семейным кодексом. Супругами, родителями, детьми, в том числе усыновителями и усыновленными. Дедушкой, бабушкой, внуками, полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами).

Письмо ФНС России от 10.07.2012г. №ЕД-4-3/11325@

8. С доходов в виде денежного эквивалента: недвижимого имущества, ценных бумаг, переданных на пополнение целевого капитала некоммерческих организаций в порядке, установленном Федеральным законом от 30.12.2006г. №275-ФЗ за исключением случаев, предусмотренных абзацем 3 п.52 ст.217 НК РФ:

В случае, если на дату передачи недвижимого имущества оно находилось в собственности налогоплательщика-жертвователя три и более года. То при возврате денежного эквивалента такого имущества от налогообложения освобождается полученный жертвователем доход в полном объеме.

Примеры заполнения декларации УСН Доходы для ИП

А теперь на конкретных примерах рассмотрим заполнение декларации УСН 6 для ИП.

Пример 1.

Индивидуальный предприниматель без работников получил в течение 2020 года следующие доходы:

- первый квартал — 243 000 руб.;

- второй квартал -172 000 руб.;

- третий квартал — 319 000 руб.;

- четвёртый квартал — 192 000 руб.

Кроме того, в течение года ИП каждый квартал платил за себя фиксированные страховые взносы по частям:

- первый квартал — 10 000 руб.;

- второй квартал — 8 000 руб.;

- третий квартал — 12 000 руб.;

- четвёртый квартал – 10 874 руб.

Это позволило сразу уменьшать авансовые платежи за каждый отчётный период. В декларации при этом будут отражаться не только начисленные авансовые платежи (6% от дохода), но и суммы авансов, уменьшенные на уплаченные взносы.

Обратите внимание, что в налоговом учёте для УСН Доходы учитываются не кварталы, а отчётные периоды:

- первый квартал;

- первое полугодие;

- девять месяцев.

При этом полученные доходы, авансовые платежи и уплаченные страховые взносы рассчитываются нарастающим итогом с начала года. В таблице это выглядит так.

| Период | Доходы | Исчисленный налог | Страховые взносы |

| Первый квартал | 243 000 | 14 580 | 10 000 |

| Первое полугодие | 415 000 | 24 900 | 18 000 |

| Девять месяцев | 743 000 | 44 040 | 30 000 |

| Календарный год | 926 000 | 55 560 | 40 874 |

У этого предпринимателя нет работников, что даёт ему право уменьшать исчисленные авансовые платежи на всю сумму уплаченных в отчётном периоде взносов. Например, за первый квартал вместо 14 580 рублей авансового платежа ИП заплатит только 4 580 рублей. Причина в том, что рассчитанный авансовый платеж уменьшен на 10 000 рублей уплаченных страховых взносов.

В результате исчисленный налоговый платеж за год (с учётом авансовых платежей) без ограничений уменьшается за счёт уплаченных за себя взносов. Заплатить по итогам года останется только 646 рублей.

Декларация по УСН за 2021 год (образец заполнения для ИП без работников)

Пример 2.

Если у предпринимателя есть работники, то он тоже вправе уменьшать исчисленные налоговые платежи за счёт уплаченных взносов. Однако здесь уже действуют ограничения: налоговые платежи можно уменьшить не более, чем на 50%. Посмотрим, как это выглядит в цифрах.

ИП с работниками получил в течение 2021 года следующие доходы:

- первый квартал — 643 000 руб.;

- второй квартал — 810 000 руб.;

- третий квартал — 540 000 руб.;

- четвёртый квартал — 920 000 руб.

В течение года предприниматель платил страховые взносы не только за себя, но и за работников:

- первый квартал — 30 000 руб.;

- второй квартал — 48 000 руб.;

- третий квартал — 45 000 руб.;

- четвёртый квартал – 27 000 руб.

Сведём полученные доходы, авансовые платежи и уплаченные страховые взносы нарастающим итогом с начала года в таблицу.

| Период | Доходы | Исчисленный налог | Страховые взносы |

| Первый квартал | 643 000 | 38 580 | 30 000 |

| Первое полугодие | 1 453 000 | 87 180 | 78 000 |

| Девять месяцев | 1 993 000 | 119 580 | 123 000 |

| Календарный год | 2 913 000 | 174 780 | 150 000 |

В декларации ИП с работниками будут видны только те суммы взносов, которые уменьшают рассчитанные налоговые платежи не более, чем на 50%. Например, при уменьшении авансового платежа за первый квартал в строке 140 отображается сумма 19 290 (50% от 38 580 рублей), хотя страховых взносов было уплачено 30 000 рублей.

Всего же, в течение года ИП-работодатель смог учесть при уменьшении налога только 87 390 рублей страховых взносов, а не всю сумму в 150 000 рублей.

Декларация по УСН за 2021 год (образец заполнения для ИП с работниками)

Если при заполнении своей декларации вы столкнетесь с какими-то трудностями, рекомендуем обратиться на бесплатную консультацию специалистов 1С:БО.

Бесплатное бухгалтерское обслуживание от 1С

Ответственность

Несвоевременная подача Декларации и уплата налогов влекут за собой привлечение к ответственности в виде штрафных санкций. Ситуации могут быть следующие:

3НДФЛ не подавалась, налог не уплачивался.

В Налоговом кодексе РФ прописаны порядки, нарушение которых приводит к наложению штрафов. Так, в статье № 119 НК указано, что непредставление Декларации облагается штрафом 5% от суммы незадекларированного дохода. В случае неуплаты штраф будет расти до максимального предела – 30%. Если налоговой инспекцией доказано, что уклонение от уплаты умышленное, то грозит штраф в размере 40 %.

В случае неуплаты подоходного налога на сумму дохода от 600 000 рублей, недобросовестному налогоплательщику грозит уголовная ответственность по статье 198 УК РФ – уклонение физического лица от уплаты налогов.

Декларация не подавалась, потому что налог перекрывается вычетом.

В таком случае отчетность называется «нулевой» и обязательна к представлению в строго определенные сроки в налоговую инспекцию, по месту жительства или регистрации. В случае несвоевременной подачи нулевого отчета, грозит штраф в размере 1 000 рублей, согласно статье 119 НК РФ.

Отчетность сдана вовремя, но налог был уплачен несвоевременно или совсем не уплачен.

Статьей 75 п.3 НК РФ в этом случае предусмотрено начисление пени в размере 1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки. Например, на 23 марта 2018 года ключевая ставка составляет 7,25% годовых. Размер пени рассчитывается по следующей формуле – 7,25/300. Следовательно, пеня будет составлять 0,0242% от суммы неуплаченного налога за каждый день просрочки.

Для налогоплательщиков крайним сроком для подачи декларации установлено 30 апреля. Это значит, что за 2017 год 3-НДФЛ подается до 30.04.2018 года, за 2018 год – до 30.04.2019 года и т. д.

Виды вычетов по НДФЛ

Вычет — это сумма, на которую разрешено уменьшить налоговую базу в целях исчисления налога. Налоговым кодексом предусмотрено несколько видов вычетов по НДФЛ:

- стандартные;

- социальные;

- инвестиционные;

- имущественные;

- налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами и операций с финансовыми инструментами срочных сделок, обращающимися на организованном рынке;

- профессиональные.

С одним вычетом вроде как всё понятно: если у человека есть ребенок, он может написать заявление работодателю. Если была куплена квартира, можно дождаться конца года и вернуть НДФЛ с покупки (или с ее части) через ФНС либо в течение года получить вычет по месту работы.

А что делать, если человек в течение года и приобрел квартиру, и оплатил обучение ребенка в институте. Можно ли получить два налоговых вычета одновременно? Да, можно. Самое главное — чтобы у человека было основание для получения вычетов.

Однако при предоставлении вычетов существует несколько нюансов:

- Часть вычетов вправе предоставить работодатель, и за ними же можно обратиться к налоговикам. Часть можно получить исключительно через инспекцию, предварительно заполнив декларацию 3-НДФЛ и собрав пакет документов.

- Некоторые вычеты можно переносить на следующие годы, некоторые нет.

- По большинству вычетов установлены ограничения.

Как с учетом всех перечисленных нюансов заявить несколько налоговых вычетов одновременно? Выясняем далее.

Имущественный вычет

Имущественный вычет может быть связан с покупкой имущества и с его продажей. Во втором случае в роли вычета выступает либо покупная стоимость имущества, либо фиксированная сумма (в 1 млн руб. на жилье, в 250 тыс. руб. — на прочее имущество). Данный вычет не может превышать продажную стоимость активов. Поэтому вычет предоставляется в пределах того года, в котором была совершена сделка.

Иное дело — вычет на покупку жилья с лимитом в 2 млн руб. Физлицо может вернуть до 260 тыс. руб. Выбирать вычет можно до полного использования — и год, и два, и десять лет, если понадобится. Это тот вид вычетов, который разрешено переносить на следующие периоды.

Имущественный вычет можно оформить по месту работы. Тогда работодатель просто перестанет удерживать налог. А можно за ним обратиться в налоговую инспекцию. Тогда денежные средства в размере НДФЛ с покупной стоимости, но в пределах уплаченной за год суммы будут возвращены налогоплательщику после проверки декларации и подтверждающих документов. Если уплаченный за год НДФЛ не покроет сумму, израсходованную на покупку жилья, то повторить процедуру возврата можно будет в последующие годы.

В основном все варианты выбора вычетов при составлении 3-НДФЛ или оформлении по месту работы отталкиваются от наличия права на имущественный вычет, связанный с приобретением жилья. Ведь остальные виды могут быть использованы только в том году, в котором они положены, как, например, стандартные, либо в том, когда были понесены определенные расходы, как социальные.

Социальный вычет

Социальный вычет представляет собой уменьшение налоговой базы по НДФЛ на сумму расходов:

- понесенных на лечение и обучение себя и близких родственников;

- затраченных на благотворительность;

- внесенных по договорам добровольного страхования;

- связанных с накопительной частью пенсии.

Социальные вычеты ограничены величиной в 120 тыс. руб. Причем учитываются они в общей сумме, а не каждый по отдельности.

Особняком стоят вычеты:

- на обучение детей — здесь ограничение в 50 тыс. руб. учитывается отдельно от остальных социальных вычетов;

- на дорогостоящее лечение — они уменьшают базу до 0 без ограничений.

Инвестиционный вычет

Инвестиционный вычет пока еще не столь популярен среди наших сограждан. Заключается он в возврате суммы денежных средств, внесенных на индивидуальный инвестиционный счет. По нему установлено ограничение в размере 400 тыс. руб. Оформить инвествычет можно только через налоговую, по месту работы он не предоставляется.

Далее рассмотрим самые распространенные варианты, как получить 2 налоговых вычета одновременно.