Что такое справка 2-ндфл

Содержание:

- Обязательно ли писать заявление

- Как получить справку 2-НДФЛ через Госуслуги?

- Общие требования к оформлению справки о доходах и суммах налога

- Документы для ипотечного кредитования

- Для чего нужна справка 2-НДФЛ

- Где взять справку о доходах

- Что означает справка

- Как получить справку 2-НДФЛ через Госуслуги?

- Вопросы-Ответы, различные нештатные ситуации

- Возможные проблемы

- Кто должен уплачивать его самостоятельно?

- Ошибки при заполнении параграфов справки

- Как и где получить справку 2-НДФЛ для кредитования?

- Что нового в порядке оформления справки

- Обязанности работодателей и других организаций по удержанию налога

Обязательно ли писать заявление

В соответствии с п. 3 ст. 230 НК РФ и ст. 62 ТК РФ работодатель обязан на основании такого документа, как заявление о выдаче справки о доходах, предоставить данные о полученных доходах работника и удержанных с них налогах. В ТК РФ установлена письменная форма обращения, в НК РФ такого уточнения нет. Для обеспечения исполнения работодателем своей обязанности рекомендуется формировать письменный документ в целях получения сведений о доходах. В письменной форме фиксируется не только факт подачи документа, но и дата обращения.

Обязанность работодателя по собственной инициативе предоставлять такие сведения работнику законом не установлена, в том числе, при увольнении. Ст. 84.1 ТК РФ установлена только безусловная обязанность расчета и выдачи трудовой книжки (или сведений о трудовой деятельности, то есть электронного варианта трудовой). Иные сведения, связанные с трудовой деятельностью, предоставляются по письменному запросу.

Эксперты КонсультантПлюс разобрали, как выдать работнику справку о доходах и суммах НДФЛ. Используйте эти инструкции бесплатно.

Как получить справку 2-НДФЛ через Госуслуги?

Каждый гражданин РФ в обязательном порядке регулярно отчисляет подоходный налог, поступающий в казну Государства. Так называется сбор, которым облагаются доходы каждого россиянина. Это может быть заработная плата, неожиданный выигрыш в лотерее, а также любые другие денежные поступления, подводящие под определение прибыли.

За официально трудоустроенного человека отчисления производит его работодатель. При этом на каждого работающего сотрудника составляется форма 2-НДФЛ. В ней находят отображение любые нюансы, имеющие отношение к данному виду перечислений. У человека необходимость в подобной справке возникает в различных жизненных ситуациях.

Общие требования к оформлению справки о доходах и суммах налога

Кто, когда и как составляет справку о доходах и суммах налога

|

Кто заполняет |

Налоговые агенты: организации, предприниматели, нотариусы, адвокаты и представительства иностранных организаций в РФ, которые выплачивают физическим лицам зарплату, дивиденды и прочие виды доходов (ст. НК РФ) |

|

В каких случаях заполняется |

По заявлению физического лица (п. 3 ст. НК РФ) |

|

За какой период составляется |

За один календарный год. Если требуются сведения о доходах и суммах налога за два, три и т д. года, необходимо заполнить две, три и т д. справки. |

|

Справка о доходах и суммах налога в случае, если физлицо получило доходы, облагаемые по разным ставкам |

В отношении доходов, облагаемых по разным ставкам НДФЛ, оформляется одна справка. |

|

Справка о доходах и суммах налога в ситуации, когда обнаружена ошибка в доходах и (или) в налоге или произведен перерасчет за период, по которому уже была выдана справка |

Составление корректировочных и аннулирующих справок без заявления физлица не предусмотрено. Если после того, как были исправлены ошибки или сделан перерасчет, физлицо повторно запросит справку за тот же период, следует выдать справку с учетом исправлений и перерасчета. |

|

Справка о доходах и суммах налога в случае, когда в середине года произошла реорганизация, после которой работник продолжил трудиться в данной компании |

Работодатель должен выдать 2 справки: одну до момента реорганизации (налоговым агентом будет реорганизованная компания), вторую — после момента реорганизации (налоговым агентом будет компания, выдающая справку) |

|

Кто выдаст физлицу справку о доходах и суммах налога, если компания — налоговый агент находится в процессе банкротства |

Справку должен выдать арбитражный управляющий |

|

Кто выдаст физлицу справку о доходах и суммах налога, если компания — налоговый агент ликвидирована |

Правила оформления справки о доходах и суммах налога физлица

|

В какой форме представляется справка о доходах и суммах налога |

|

|

Что не допускается при оформлении справки о доходах и суммах налога |

Исправление ошибок с помощью корректирующего или иного аналогичного средства, двусторонняя печать, скрепление листов, приводящее к их порче, указание отрицательных числовых значений |

|

Какими чернилами заполнять |

Черного, фиолетового или синего цвета |

|

Как вносить значения текстовых, числовых и кодовых показателей |

Слева направо, начиная с первого (левого) знакоместа. В незаполненных знакоместах в правой части поля ставится прочерк Если справка заполняется при помощи программного обеспечения, значения числовых показателей выравниваются по правому (последнему) знакоместу. При распечатке на принтере допустимо не обрамлять знакоместа и прочерки в незаполненных знакоместах |

|

Какой шрифт использовать |

Если справка заполняется на компьютере, то используется шрифт Courier New высотой 16 — 18 пунктов |

|

Какими буквами заполнять текстовые поля |

Заглавными печатными |

|

Что ставить, если какой-либо показатель отсутствует |

Во всех знакоместах соответствующего поля ставится прочерк |

|

Что указывать, если суммовое значение отсутствует |

При отсутствии значения по суммовым показателям ставится ноль («0») |

|

Как заполнить справку о доходах и суммах налога, если необходимая информация не умещается на одной странице |

Заполняется необходимое количество страниц |

|

Нужно ли заверять справку о доходах и суммах налога печатью налогового агента |

Не нужно (см. «Минфин напомнил, в каком случае организации могут не ставить печати на документах, представляемых в налоговые инспекции»). |

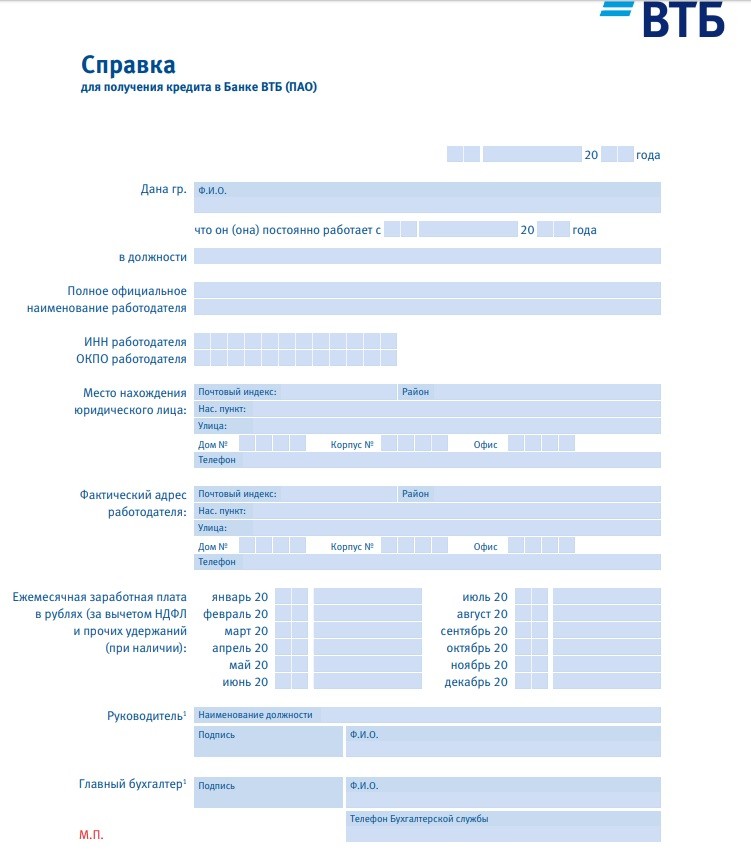

Документы для ипотечного кредитования

Приобретение жилья в кредит в ВТБ — хлопотный процесс. Поэтому на время оформления ипотеки лучше взять отпуск и полностью посвятить время получению необходимых бумаг. В минимальный пакет входят:

- Заявление. Пишется в отделении ВТБ в произвольной форме.

- Анкета предварительной квалификации. Она дает возможность ВТБ узнать основные сведения о заемщике.

- Паспорт российского образца

- СНИЛС.

- Трудовая книга.

- Военный билет. Его предоставляют мужчины, возраст которых не превышает 27 лет. Документ необходим ВТБ, чтобы убедиться в том, что заемщика не заберут на службу после оформления кредита.

- Справка 2-НДФЛ или по форме банка.

Если нет времени самостоятельно заниматься процессом оформления займа, его можно поручить риелтору или другому доверенному лицу. Однако ипотека по доверенности не всегда увенчивается успехом. Чтобы ответ был положительный клиент должен лично посетить офис ВТБ и предоставить все бумаги. Иногда ВТБ может потребовать дополнительные документы. Например, свидетельство о браке, свидетельство о рождении детей, справку об остатке задолженности и другую документацию, которая может подтвердить статус заемщика.

Для индивидуальных предпринимателей пакет документов другой. В него входят документы, которые свидетельствуют о наличии собственного дела и отображают доход. К ним относятся свидетельство о регистрации и налоговая декларация за последний год.

Где получить необходимую документацию?

Чтобы собрать все бумаги для ВТБ, придется обойти множество инстанций, потратить личное время и деньги, ведь некоторые документы являются платными. Упростить процесс поможет знание того, где и какую справку можно получить. Данные представлены в таблице:

| Документ | Место получения |

| Заявление-анкета | Есть на официальном сайте ВТБ в свободном доступе для скачивания. Документ стоит заполнить дома заранее. Можно также в онлайн-режиме заказать звонок из банка, чтобы менеджер записал все данные в телефонном режиме |

| Налоговая декларация | Выдается местным налоговым органом |

| Справка о доходах | Выдает работник отдела кадров. Обращаться стоит заранее, так как документ будет готов через 10 дней с момента обращения |

| Трудовая книжка | Хранится в отделе кадров предприятия. Копии необходимо снять с тех страниц, на которых указана информация, с какого периода и на какой должности числится работник. Для определения общего стажа, стоит снять копии с данными о предыдущих местах работы |

| Свидетельство ИП о постановке на учет | Его выдает такой орган, как ЕГРИП |

Заполнение заявления

Особое внимание стоит уделить заполнению заявления. Банк очень тщательно проверяет данный документ и требует от заемщика указать следующие данные:

- Личные данные: ФИО, возраст, город проживания.

- Паспортные данные: номер и серия паспорта российского образца.

- Контакты: два действующих номера телефона, адрес электронной почты на английском языке.

- Сведения о месте работы: полное наименование компании, организационно-правовая форма, ИНН компании, ФИО директора, стаж работы, размер заработной платы.

- Сведения о кредите: выбранная программа, город, в котором планируется покупка жилья, стоимость недвижимости, первоначальный взнос, срок займа.

Клиент должен дать согласие на обработку персональных данных.

Для чего нужна справка 2-НДФЛ

Справка 2-НДФЛ признается универсальным документом, потому что:

- с одной стороны, это форма отчетности перед налоговыми органами;

- с другой – она входит в пакет документов, необходимых физлицу для представления по требованию различных учреждений, для обоснования дохода.

Какие способы применения данного отчета встречаются на практике, можно узнать из статьи «Зачем и куда нужна справка 2-НДФЛ?.

Как получить справку 2-НДФЛ? Юрлица самостоятельно заполняют и распечатывают ее по запросу физлица. Если справка НДФЛ необходима учащемуся высшего учебного заведения, ее получение осуществляется в деканате, а работающее лицо получает ее у работодателя.

О том, где еще запросить указанную бумагу, читайте в материале «Где можно взять (получить) справку 2-НДФЛ?».

Куда может понадобиться справка? В любую инстанцию, где требуются сведения о доходах. Например, оформляя заем в кредитной компании, обязательно вместе с заявкой на кредит подается справка 2-НДФЛ, в которой банк может увидеть платежеспособность будущего должника.

Подробнее читайте в материалах:

- Справка 2-НДФЛ по форме банка;

- «Проверка банками справки 2-НДФЛ для кредита.

Иногда компания запрашивает от сотрудника заявление на имя руководителя с приложением справки 2-НДФЛ. Например, такая ситуация может возникнуть при поступлении гражданина на новое место работы.

Как запросить данную форму и на что надо обратить внимание при ее подготовке, рассказывается в материале «Образец заявления на выдачу справки 2-НДФЛ». Если же организация воспротивилась оформить справку НДФЛ, рекомендуем ознакомиться с публикацией «Порядок выдачи справки 2-НДФЛ работнику»

Если же организация воспротивилась оформить справку НДФЛ, рекомендуем ознакомиться с публикацией «Порядок выдачи справки 2-НДФЛ работнику».

А о том, на основе каких данных формируют справки 2-НДФЛ работодатели, читайте в материале Как составить отчетность и посчитать НДФЛ за год?.

Где взять справку о доходах

Гражданин, которому необходимо перед кредитором, государственным органом или другой инстанцией отчитаться о своих доходах, необходимо обратиться к руководству предприятия/компании с просьбой о выдаче соответствующей справки. Просьба должна быть изложена в произвольной форме, но письменном виде. На имя директора составляется заявление с указанием:

- ФИО заявителя;

- паспортных данных;

- адреса регистрации;

- контактов.

В документе пишется, за какой период нужно сделать справку о доходах. В конце ставится дата и подпись. Руководство уведомляет об этом бухгалтерию. Непосредственно подготовкой 2-НДФЛ занимается работник, ведущий учет доходов, а именно главный бухгалтер. Если он отсутствует, ответственным становится его заместитель. После того, как справка будет составлена, она передается работодателю, который при ознакомлении с ней, ставит свою подпись, штамп предприятия.

Бумагу выдают в течение 3 дней. В ней сообщаются сведения о заработке, полученном за последние 6-12 мес

Важно знать не только, где взять справку о доходах, но и срок ее действия. Так, действительной она будет на протяжении первых 30 дней после выдачи

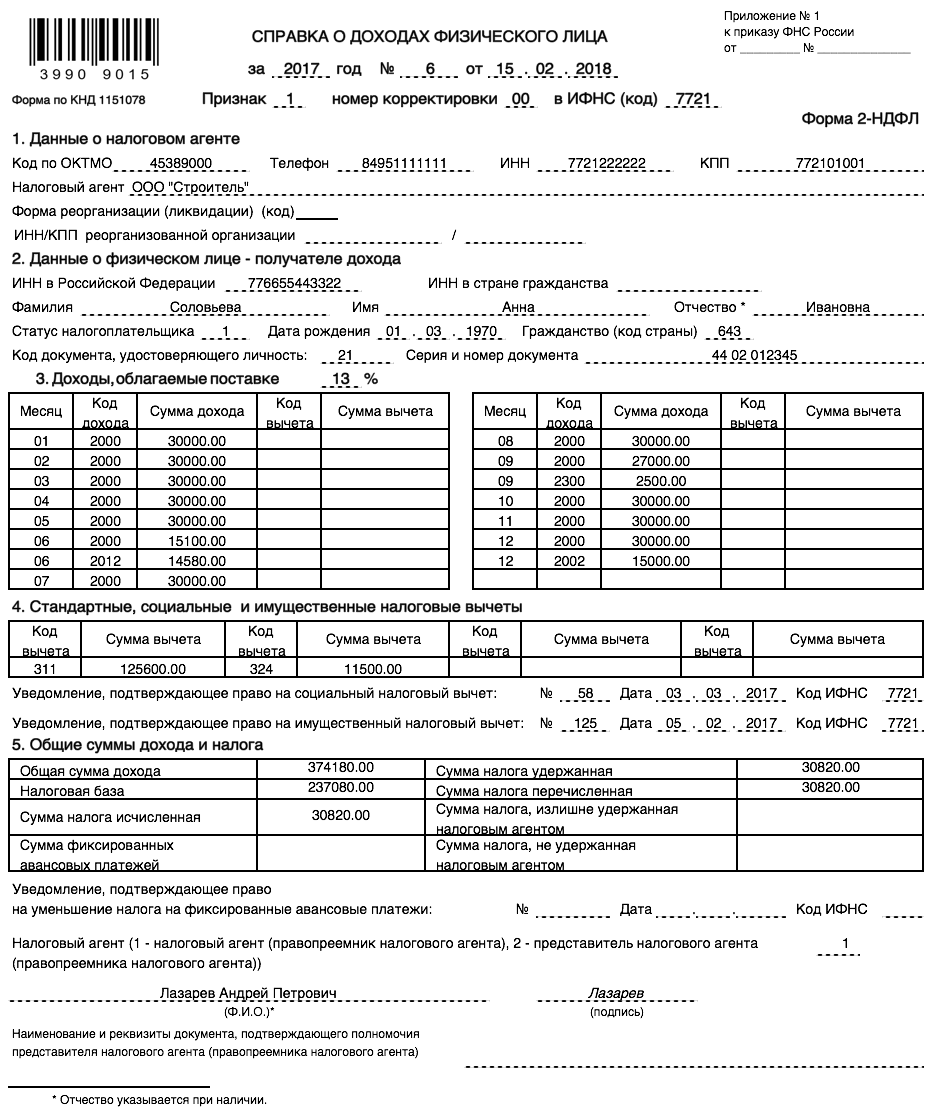

В 2-НДФЛ содержится такая информация:

- в заголовке должен быть поставлен год, за который составляется справка, № и дата;

- реквизиты и печать организации (наименование, ИНН, в том числе КПП, телефон и т.д.);

- сведения о субъекте, получающем доход (ФИО, ИНН, статус налогоплательщика, т.е. является он налоговым резидентом («1») или нет («2»), дату рождения, код из ОКСМ, а также серию, номер и код паспорта;

- данные о фактических заработных платах, облагаемые по конкретной ставке;

- вычеты следующих видов: социальные, стандартные и имущественного характера;

- общие суммы заработка, налогов (удержанных, не удержанных, излишне удержанных, перечисленных), фиксированных авансов, налоговая база;

- полное ФИО руководителя/правопреемника, выдавшего документ, его подпись. Если предоставляет справку представитель директора, указываются реквизиты документа, который подтверждает наличие у него таких полномочий.

Для наглядности смотрите образец справки.

Кто может дать справку о доходах по форме банка

Как упоминалось ранее, оформление ссуды сопряжено с подтверждением дохода. Такое требование к потенциальным заемщикам выдвигает большинство банков. Кредит без 2-НДФЛ можно взять лишь у нескольких банков. Подобное условие является справедливым, поскольку это помогает фининституту определить, каков уровень платежеспособности клиента, стабильного ли его финансовое положение.

Банк обращает внимание на: совокупный и ежемесячный доход, производимые налоговые удержания, имеющиеся льготы, реквизиты компании. По результатам анализа, определяются:

- давать ссуду/отказать;

- в каком размере человек сможет ее получить;

- величина ежемесячного платежа.

Разумеется, справка о доходах – не единственное, что подается при оформлении кредита или займа. Рекомендуем заранее вооружиться, посмотрев, какие еще нужны документы для кредита. Когда клиент банка обращается по месту работы, ему могут выдать документ, как соответствующий актуальному образцу, так и нестандартной формы. Кредитор принимает такие справки, если в них есть поля с:

- инициалами работника;

- наименованием и контактными данными предприятия;

- общим доходом за необходимый временной интервал;

- суммой вычетов;

- подписями лиц, ответственных за ее выдачу;

- печатью.

Может понадобиться указать в документе занимаемую особой должность, стаж.

Коды доходов для банка несут в себе отдельные сведения о работнике. Глядя на них, можно сказать о стабильности работы. В таблице в любом случае будет отображаться код 2000, обозначающий основную зарплату. Код 2300 показывает, сколько работнику начислено по больничным листам. 2002 – это премиальные выплаты, а 2012 – отпускные.

Если в 2-НДФЛ есть несколько сумм, сопровождающихся кодом 2300 (больничные пособия), банк подумает, что у заемщика проблемы со здоровьем. Это может привести к снижению доходов. В результате могут отказать в выдаче кредита.

У банков имеются собственные шаблоны справок о доходах. Единая форма в данном случае отсутствует. Ее также подписывают руководитель и главбух. Справку о доходах для получения кредита скачивают на сайте интересующего банка или просят в отделении.

Что означает справка

Прежде всего, это документ, выдаваемый физлицу, содержащий сведения о его доходах и удержанных бюджетных отчислениях (налогах), соответственно, понятна ее востребованность в налоговых органах. Помимо этого, необходимость в этой бумаге возникнет при:

- получении налоговых вычетов;

- заполнении формы декларации по налогам (3-НДФЛ);

- оформлении заемных средств в банке;

- оформлении опекунства над недееспособными лицами или несовершеннолетними;

- оформлении социальных льгот, пособий и пр.

Чтобы воспользоваться данной электронной услугой потребуется осуществить вход в личный кабинет Госуслуг.

При этом заявитель не обязан озвучивать цель получения бумаги. Ни сайт, ни работодатель (налоговый агент) не вправе отказать в законном требовании гражданина.

За нарушения налоговый агент может привлекаться к ответственности в соответствии с действующими нормативными актами государства (КоАП РФ, ст. 5.27).

Как получить справку 2-НДФЛ через Госуслуги?

Каждый гражданин РФ в обязательном порядке регулярно отчисляет подоходный налог, поступающий в казну Государства. Так называется сбор, которым облагаются доходы каждого россиянина. Это может быть заработная плата, неожиданный выигрыш в лотерее, а также любые другие денежные поступления, подводящие под определение прибыли.

За официально трудоустроенного человека отчисления производит его работодатель. При этом на каждого работающего сотрудника составляется форма 2-НДФЛ. В ней находят отображение любые нюансы, имеющие отношение к данному виду перечислений. У человека необходимость в подобной справке возникает в различных жизненных ситуациях.

Подробней о справке 2-НДФЛ и ее необходимости

В этом документе унифицированной формы содержатся следующие сведения:

- Размер доходов работающего за определенный промежуток времени (чаще всего за один год). Их распределяют на виды, используя для этого коды.

- Начисленные налоговые вычеты.

- Суммарному размеру НДФЛ, который перечислили в бюджет.

Стать обладателем 2-НДФЛ можно несколькими способами:

- Запросить справку в бухгалтерии работодателя, которая обязана ее выдать на протяжении трех дней. Она должна быть подписана ответственным лицом (главным бухгалтером или директором) и заверена посредством печати.

- Зайти на портал Госуслуг, активировать свою учетную запись и, с ее помощью, выполнить переход в личный кабинет налогоплательщика. В этом случае 2-НДФЛ заверяется электронно-цифровой подписью.

Если физическое лицо не сможет предоставить этой справки, то он столкнется с трудностями:

- ему не оформят государственные субсидии;

- у него возникнут проблемы с получением визы для посещения других стран;

- он не сможет подтвердить свою финансовую состоятельность, пытаясь получить ссуду в банке;

- сложно будет определить размер алиментов;

- возникнут ошибки при расчете причиненного ущерба и другие проблемы.

Как получить справку 2-НДФЛ через Госуслуги и кабинет налогоплательщика?

Чтобы получить справку 2-НДФЛ с информацией о доходах, достаточно войти в персональный кабинет на ресурсе ФНС, воспользовавшись для этого учетной записью в Госуслугах.

Справка предоставляется в электронном виде. Она, в соответствии с действующим законодательством, равнозначна бумажному аналогу и может предъявляться по месту запроса.

Возможность получения нужного документа на портале Госуслуги обусловлено соблюдением некоторых условий:

В порядке информации! Отображение справок о доходе 2-НДФЛ происходит по мере их получения налоговыми органами.

Порядок получения справки 2-НДФЛ на портале Госуслуг

Пошаговая инструкция по заказу и получению справки 2-НДФЛ через Госуслуги. Выполните несколько простых действий, чтобы успешно скачать и распечатать документ для предоставления по месту требования.

Некоторые нюансы

Большое значение имеет выполнение четкой последовательности действий в процессе работы с порталом. Интерфейс данного ресурса выполнен на интуитивном уровне, что позволяет разобраться в его особенностях даже начинающий пользователь. Достаточно просто неукоснительно выполнять рекомендации пошаговой инструкции, представленной нами.

Если не получить полноценную регистрацию на портале Госуслуги, то у пользователя не будет возможности получить справку по форме 2-НДФЛ. Напомним, что предшественниками полноценной регистрации является получение трех уровней учетной записи:

- упрощенной, подразумевающей простую регистрацию;

- стандартной требующей введения дополнительной информации в персональном кабинете;

- подтвержденной.

Обладателю аккаунта на портале Госуслуги, доступна авторизация на электронном ресурсе ФНС РФ. При этом не требуется производить никаких дополнительных действий. Объясняется это наличием взаимосвязи между электронными ресурсами.

Вопросы-Ответы, различные нештатные ситуации

Выдача справок налогоплательщикам

По заявлению налогоплательщика налоговый агент обязан выдавать ему справку о доходах и суммах налога физического лица по форме из приложения 5 к приказу ФНС от 02.10.2018 (п. 3 ст. 230 НК, п. 1.5 приказа ФНС от 02.10.2018 № ММВ-7-11/566). Данную форму применяйте исключительно с отчетности за 2018 год. За предыдущие годы сотрудникам выдавайте справки по формам, по которым отчитывались в налоговую инспекцию (информация ФНС от 09.11.2018).

Справки о доходах и суммах налога физического лица нужны при переходе сотрудника из одной организации в другую в течение года. Размеры доходов должны быть подтверждены справкой о доходах и суммах налога физического лица.

Справку выдайте не позднее чем через три рабочих дня с даты, когда сотрудник подал заявление. (письмо Минфина от 21.06.2016 № 03-04-05/36096). Каким способом выдать справку работнику, налоговый агент определяет самостоятельно (письмо ФНС от 10.08.2018 № ПА-4-11/15498).

Обязана ли организация выдать сотруднику справку о доходах и суммах налога физического лица, если в налоговом периоде у него не было облагаемых доходов, с которых исчислялся и удерживался НДФЛ

Нет, не обязана. Такая ситуация возникает, например, когда сотрудницы находятся в отпуске по уходу за ребенком до 1,5 лет. По отношению к таким сотрудникам организация налоговым агентом не признается (п. 1 ст. 226 НК). А справки о доходах и суммах налога физического лица должны выдавать именно налоговые агенты (п. 3 ст. 230 НК).

Может ли организация выдать родственникам сотрудника справку о доходах и суммах налога физического лица

Да, может. Если у сотрудника нет возможности получить такую справку лично, он как налогоплательщик вправе поручить это своему уполномоченному или законному представителю, в том числе родственнику (п. 1 ст. 26 НК).

Основанием для выдачи справки родственнику – уполномоченному представителю (например, супругу, брату, сестре) является заявление сотрудника и нотариально удостоверенная доверенность на имя родственника (абз. 2 п. 3 ст. 29 НК, ст. 185 ГК).

Законный представитель сотрудника может обратиться за справкой без доверенности (п. 2 ст. 27 НК, п. 1 ст. 26, п. 2 ст. 28 ГК). Для выдачи справки о доходах и суммах налога физического лица в этом случае достаточно заявления сотрудника.

Отпускные и другие незарплатные доходы

Предположим, сотрудник был в отпуске, который начался в декабре 2020 года. А закончился уже в январе 2021 года. Отпускные являются фактически полученными в день их выдачи. Ведь они не являются доходами за выполнение трудовых обязанностей. (подп. 1 п. 1 ст. 223 НК РФ). Значит, в состав доходов за декабрь нужно включить всю сумму отпускных. Которая выдана сотруднику в декабре. Распределять сумму между декабрем и январем при заполнении справки 2-НДФЛ не надо.

Если же отпускные начислены в 2020 году, но выплачены только в 2021 году. Включать их в отчетность по НДФЛ за 2020 год не нужно. Впрочем, как и другие незарплатные доходы. (непроизводственные премии, дивиденды, выплаты по гражданско-правовым договорам и т. п.). Которые начислены в 2020 году, а будут выплачены в 2021 году. Любой такой денежный доход считается полученным в день его выплаты.

Также не нужно включать в справку 2-НДФЛ отпускные. Которые были пересчитаны и удержаны с сотрудника в связи с тем, что его отозвали из отпуска.

НДФЛ с больничного пособия

Со всей суммы больничного пособия удержите НДФЛ. Налог удерживается независимо от того, в связи с каким страховым случаем начислено пособие. Болезнь самого сотрудника, уход за больным ребенком и т. п.. Облагается НДФЛ и пособие, назначенное в связи с несчастным случаем на производстве или профзаболеванием. Такие выводы следуют из пункта 1 статьи 217 Налогового кодекса РФ и подтверждены письмом Минфина России от 29 апреля 2013 № 03-04-05/14992.

Справки 2-НДФЛ заполняются (подп. 1 п. 1 ст. 223 НК РФ). Датой получения дохода в виде выплаты по больничном листу является день, когда выплатили больничный (подп. 1 п. 1 ст. 223, абз. 2 п. 6 ст. 226 НК РФ).

Возможные проблемы

Хотя и риска не получить справку нет, возможна другая проблема – данные в документе не будут соответствовать действительности. Это относится к случаям, когда компания ведет серую или даже черную бухгалтерию. Однако сделать с этим ничего нельзя: ответственность за это несет как работодатель, так и работник. А потому и неприятные последствия при обнаружении махинаций ждут обе стороны.

Как получить справку, если организация ликвидирована

Бывают случаи, когда необходимо получить справку со старого места работы, а предприятие уже официально не существует. Понадобится определить ИНН бывшего работодателя. Он прописывается в трудовой книжке.

Незаконные операции

Из-за недостаточно высокого официального дохода, ужесточенных требований к документам для взятия кредита или ипотеки, повсеместного использования серой и черной бухгалтерии в предприятиях, на рынке процветает сегмент незаконных услуг. Речь идет о продаже поддельных справок и выписок, которые можно использовать при отсутствии официального трудового стажа или взятии кредита.

Ответственность и риски за покупку подделки

Приобретение поддельной справки сопряжено с рядом рисков:

- мошенничество. Организация может пообещать услугу, взять предоплату или полную сумму и просто не выдать обещанный документ. Вернуть средства не представляется возможным: в полицию с таким делом не пойти;

- отказ в предоставлении кредита. Банковские структуры тщательно проверяют клиентов, а потому могут определить подделку. Особенно если организация, предоставляющая поддельные справки, выдала изрядное количество документов;

- низкая достоверность. Если справку заказывает неработающее лицо, то там указываются данные от несуществующей организации. Определить, существует ли предприятие или нет, может даже обычный гражданин, не говоря уже о специалистах. Поскольку вся информация о хозяйственной деятельности и регистрации предприятий есть в открытом доступе.

Не говоря уже об самом риске – уголовная ответственность. Покупка поддельной справки относится к нарушению статьи 237 УК РФ.

Однако на деле определить факт подделки достаточно сложно: понадобится судебное разбирательство

Справка по форме 2-НДФЛ востребована как среди работающих, так и неработающих лиц. Если знать свои права и соблюдать вышеуказанные рекомендации, то на ее получение уйдет минимум времени.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

8-804-333-11-40 (Работаем по всей России)

Это быстро и бесплатно!

Кто должен уплачивать его самостоятельно?

Ряд категорий граждан должны самостоятельно рассчитывать и уплачивать налог с доходов. В список попадают:

- индивидуальные предприниматели (за себя и сотрудников);

- адвокаты, нотариусы и другие специалисты, ведущие частную практику;

- граждане, получившие доход от продажи недвижимого имущества, бывшего в собственности от 5 лет;

- граждане РФ, сдающие имущество в аренду на территории России и других стран;

- лица, получившие подарок по договору дарения не от близких родственников;

- россияне, получившие вознаграждение в виде денег от физических лиц и юридических (не выступающих налоговыми агентами);

- получатели призов в лотерее, если организатор не является налоговым агентом;

- получатели денежных отчислений от объектов авторского права в качестве наследников;

- держатели депозита в банке, если процентный доход выше ставки ЦБ (на 5 % по рублевым и на 9 % по валютным вкладам).

СПРАВКА! Наследники, получившие и пользующиеся имуществом, не уплачивают НДФЛ. Если унаследованное имущество продано в течение ближайших 5 лет (жилье) или 3 лет (иное), то предстоит уплатить налог.

Ошибки при заполнении параграфов справки

Оформление документа предполагает использование стандартного бланка. Не допускаются зачеркивания, подчеркивания, использование белого корректора и цветного маркера. Самые распространенные ошибки, которые допускают бухгалтера при составлении документа:

- Неправильно указан формат даты выдачи документа. Правила допускают следующий стандарт: Число. Месяц. Год.

- Некорректно заполнено поле «налоговый агент». В данном параграфе должна стоять виза (подпись) сотрудника бухгалтерии, уполномоченного для выдачи документа. Виза проставляется только синими шариковыми чернилами, и не закрывается мокрой печатью.

- Нахождение печати допускается только в определенном месте «М.П». Реквизиты штампа должны четко просматриваться и быть однородными.

Любые технические огрехи, неправильность в заполнении параграфов бланка может привести к тому, что справка будет признана недействительной.

Как и где получить справку 2-НДФЛ для кредитования?

Каждому официально работающему заемщику документ, подтверждающий доходы, обязаны выдать в бухгалтерии по месту работы. Проблемы с получением справки могут возникнуть лишь в ситуации, когда часть зарплаты проходит «в черную», а декларированный доход находится на уровне минимальной оплаты труда.

Как быть в таких обстоятельствах? Не стоит волноваться. Обратитесь в банк и уточните варианты справок, которые готова принять кредитная организация. Некоторым учреждениям достаточно справки в свободной форме, заверенной в бухгалтерии работодателя. Часть банков принимают типовой документ по заранее установленной форме. Чтобы не тратить время впустую, вопрос с допустимой формой справки о доходах необходимо обсудить с менеджером кредитного отдела заранее.

Чтобы справку формы 2-НДФЛ приняли в банке, она должна подходить под требования учреждения:

- Содержать подпись ответственного за выдачу документа сотрудника. Росчерк должен быть нанесен синей ручкой, иметь расшифровку;

- Указывать на дату выдачи в формате день/месяц/год;

- Иметь печать организации-работодателя на специально отведенном месте.

Оформить справку 2-НДФЛ можно в офисе фирмы, где вы официально трудоустроены. Для этого достаточно позвонить в бухгалтерию или отправить туда письменный запрос. Срок изготовления справки – 1 рабочий день. Этот документ работодатель обязан дважды в год предоставлять в ФНС.

С 2017 года появилась возможность получить справку 2-НДФЛ онлайн на официальном сайте

. Справку можно скачать в Личном кабинете в формате .pdf и .xml.

Помимо сведений о доходах, кредитор настаивает на заполнении анкеты и предоставлении всех паспортных данных. В зависимости от суммы кредита, могут потребоваться дополнительные бумаги:

- Заверенная печатью и подписью ответственного лица ксерокопия трудовой книжки с отметкой о фактической занятости;

- Для сотрудников госорганов, администрации – официальная выписка из личного дела;

- Военный билет для мужчин призывного возраста, офицеров запаса, резервистов;

- Дипломы, подтверждающие уровень образования;

- Свидетельства о браке, разводе, рождении детей.

Для тех, кто планирует отложить подачу документов в банк на несколько недель или подать несколько заявок в разные финучреждения, важно учитывать сроки действия справки 2-НДФЛ. На самом деле стандартов ее актуальности нет – один банк потребует «свежий» документ, другую организацию устроит справка трехнедельной давности.

Что нового в порядке оформления справки

Как уже упоминалось выше, с 2021 года 2-НДФЛ оформляется на новом бланке. А точнее, на двух бланках:

Первый — именно он теперь называется 2-НДФЛ — используется для сдачи в ИФНС.

У него новая структура: он состоит из некоего подобия титульного листа, трех разделов и одного приложения. В самом начале документа приводятся данные о налоговом агенте, в разделе 1 — сведения о физлице, в отношении которого заполняется справка, в разделе 2 — информация об общей сумме дохода, налоговой базе и НДФЛ, в разделе 3 — предоставленные агентом вычеты: стандартные, социальные и имущественные, а в приложении дается расшифровка доходов и вычетов по месяцам.

С доходов за 2021 год 2-НДФЛ как самостоятельный отчет отменен.

Обязанности работодателей и других организаций по удержанию налога

Порядок исчисления и удержания налога

— При выплате заработной платы и других видов вознаграждения

работникам налог исчисляется и удерживается предприятием ежемесячно с суммы

совокупного облагаемого дохода нарастающим итогом с зачетом удержанной в

предыдущие месяцы суммы налога.

— Налоговые вычеты производятся основным источником дохода

(по основному месту работы) и могут производиться другим источником дохода

только при отсутствии основного места работы.

— Налоги, не удержанные или удержанные не полностью,

взыскиваются предприятием с физических лиц до полного погашения задолженности с

соблюдением гарантий, установленных законодательством (не более 50% месячного

дохода).

— При выплате гражданину дохода от продажи имущества

подоходный налог удерживается организацией — источником дохода, если доход

превышает необлагаемый минимум (5000- или 1000-кратный размер ММОТ), и если

гражданин не сообщил в налоговый орган о том, что состоит на налоговом учете

(получил идентификационный номер налогоплательщика — ИНН) и произведет уплату

налога самостоятельно. В противном случае выплачивающая доход организация

сообщает о его сумме налоговому органу по месту своего нахождения.

— Предприятия перечисляют в бюджет суммы исчисленного и

удержанного с физических лиц налога не позднее дня фактического получения в

банке денежных средств на оплату труда либо не позднее дня перечисления со

счетов в банке заработной платы по поручениям работников.

— Предприятия, не имеющие счетов в банке или выплачивающие

зарплату из выручки от реализации продукции (работ, услуг), перечисляют суммы

налога в банки не позднее дня, следующего за днем выплаты зарплаты.

— Если физическими лицами получен доход от работодателей не

за выполнение трудовых обязанностей (например, получены отпускные суммы, выплаты

по листкам нетрудоспособности или доход получен в виде материальных и социальных

благ), исчисленный и удержанный с такого дохода подоходный налог должен быть

перечислен не позднее пятого числа месяца, следующего за месяцем, в котором

получен доход или произведены указанные выплаты.

— Перечисление налога за филиалы и другие обособленные

подразделения, не имеющие счетов в банках, производится головной организацией в

региональный бюджет по месту нахождения филиала или подразделения.

Отчетность перед налоговыми органами

Предприятия обязаны представлять налоговому

органу:

· отчет об итоговых суммах доходов и удержанных суммах

налога, о доходах, выплаченных физическим лицам не по месту основной работы —

ежеквартально, не позднее 1-го числа второго месяца, следующего за отчетным

кварталом (по истечении года — не позднее 1 апреля года, следующего за отчетным)

· отчет о доходах, выплаченных физическим лицам по

месту основной работы, — ежегодно, не позднее 1 апреля следующего года

· сведения о произведенных физическим лицам выплатах

по исполнению обязательств по ценным бумагам (включая векселя), а также по иным

сделкам купли-продажи ценных бумаг

· Отчеты должны представляться на магнитных носителях

или с использованием средств телекоммуникаций (не распространяется на

предприятия с численностью до 10 человек, кроме банков, страховых организаций и

профессиональных участников рынка ценных бумаг).

Организации, являющиеся налоговыми агентами, несут

ответственность, предусмотренную Частью первой Налогового кодекса для налоговых

агентов.