Тест по предмету «налог на доходы физических лиц» (ндфл) с ответами

Содержание:

- Реализация недвижимого имущества

- Обязанности работодателей и других организаций по удержанию налога

- Плательщики и объект налогообложения

- ***

- Налог на доход физлица – что это?

- Перечень лиц, признаваемых налоговыми агентами по НДС (ст. 161 НК РФ)

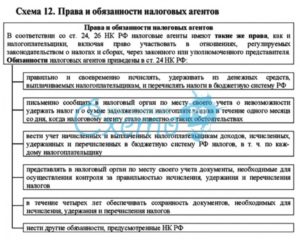

- 2.3 Налоговые агенты, их права и обязанности

- 1.2 Таможенные органы как агенты валютного контроля

- 1. Налогоплательщики, их права и обязанности. Налоговые акты

- 2.1 Экономические агенты

- 3.2 Работодатель как субъект трудового права. Основные права и обязанности работника

- f1. Работник как субъект трудового права. Основные права и обязанности работника

- 2.1 Права и обязанности

- f1. Агенты валютного контроля в системе органов, осуществляющих функции валютного контроля

- fГлава I. Налогоплательщики и налоговые агенты как субъекты налоговых отношений

- 1.2 Права и обязанности работодателя как субъекта трудового права

- 2.2 Страховщики, страховые агенты и страховые брокеры

- 2.3 Страховые агенты как субъекты страхового дела

- Объект обложения

- Коды дохода 2012 и 2013 с расшифровкой

- Налоговая база по НДФЛ (на что начисляется налог)

- Виды налогооблагаемых доходов

Реализация недвижимого имущества

Доход физлица, полученный от реализации недвижимого имущества (разница между продажной и покупной стоимостью), облагается НДФЛ по ставке 13%.

Однако следует помнить, что на основании п. 17.1 ст. 217 НК РФ доход от продажи имущества не является налогооблагаемой базой по НДФЛ, если это имущество принадлежит собственнику (продавцу) 3 года и более.

Учитывая нововведения, согласно закону от 29.11.2014 № 382-ФЗ, имущество, зарегистрированное с 01.01.2016 (кроме переданного от родственников по договору дарения), при продаже не будет облагаться НДФЛ только после владения им пять и более лет.

После проведенной сделки физлицо (если полученный доход, согласно ст. 217 НК РФ, подлежит налогообложению по НДФЛ) обязано предоставить декларацию 3-НДФЛ в налоговый орган и самостоятельно уплатить налог с полученного дохода. Такие правила действуют, если покупателем выступало физическое лицо. А если покупатель — юрлицо, то обязанность удержать и уплатить НДФЛ возникает у него (ст. 226 НК РФ).

Обязанности работодателей и других организаций по удержанию налога

Порядок исчисления и удержания налога

— При выплате заработной платы и других видов вознаграждения

работникам налог исчисляется и удерживается предприятием ежемесячно с суммы

совокупного облагаемого дохода нарастающим итогом с зачетом удержанной в

предыдущие месяцы суммы налога.

— Налоговые вычеты производятся основным источником дохода

(по основному месту работы) и могут производиться другим источником дохода

только при отсутствии основного места работы.

— Налоги, не удержанные или удержанные не полностью,

взыскиваются предприятием с физических лиц до полного погашения задолженности с

соблюдением гарантий, установленных законодательством (не более 50% месячного

дохода).

— При выплате гражданину дохода от продажи имущества

подоходный налог удерживается организацией — источником дохода, если доход

превышает необлагаемый минимум (5000- или 1000-кратный размер ММОТ), и если

гражданин не сообщил в налоговый орган о том, что состоит на налоговом учете

(получил идентификационный номер налогоплательщика — ИНН) и произведет уплату

налога самостоятельно. В противном случае выплачивающая доход организация

сообщает о его сумме налоговому органу по месту своего нахождения.

— Предприятия перечисляют в бюджет суммы исчисленного и

удержанного с физических лиц налога не позднее дня фактического получения в

банке денежных средств на оплату труда либо не позднее дня перечисления со

счетов в банке заработной платы по поручениям работников.

— Предприятия, не имеющие счетов в банке или выплачивающие

зарплату из выручки от реализации продукции (работ, услуг), перечисляют суммы

налога в банки не позднее дня, следующего за днем выплаты зарплаты.

— Если физическими лицами получен доход от работодателей не

за выполнение трудовых обязанностей (например, получены отпускные суммы, выплаты

по листкам нетрудоспособности или доход получен в виде материальных и социальных

благ), исчисленный и удержанный с такого дохода подоходный налог должен быть

перечислен не позднее пятого числа месяца, следующего за месяцем, в котором

получен доход или произведены указанные выплаты.

— Перечисление налога за филиалы и другие обособленные

подразделения, не имеющие счетов в банках, производится головной организацией в

региональный бюджет по месту нахождения филиала или подразделения.

Отчетность перед налоговыми органами

Предприятия обязаны представлять налоговому

органу:

· отчет об итоговых суммах доходов и удержанных суммах

налога, о доходах, выплаченных физическим лицам не по месту основной работы —

ежеквартально, не позднее 1-го числа второго месяца, следующего за отчетным

кварталом (по истечении года — не позднее 1 апреля года, следующего за отчетным)

· отчет о доходах, выплаченных физическим лицам по

месту основной работы, — ежегодно, не позднее 1 апреля следующего года

· сведения о произведенных физическим лицам выплатах

по исполнению обязательств по ценным бумагам (включая векселя), а также по иным

сделкам купли-продажи ценных бумаг

· Отчеты должны представляться на магнитных носителях

или с использованием средств телекоммуникаций (не распространяется на

предприятия с численностью до 10 человек, кроме банков, страховых организаций и

профессиональных участников рынка ценных бумаг).

Организации, являющиеся налоговыми агентами, несут

ответственность, предусмотренную Частью первой Налогового кодекса для налоговых

агентов.

Плательщики и объект налогообложения

Общая информация

Плательщиками налога на доходы физических лиц являются физические лица, для целей налогообложения подразделяемые на две группы:

— лица, являющиеся налоговыми резидентами Российской Федерации (фактически находящиеся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев);

— лица, не являющиеся налоговыми резидентами Российской Федерации, в случае получения дохода на территории России.

30 апреля — крайний срок для подачи отдельными категориями налогоплательщиков, обязанных самостоятельно задекларировать доход, декларации по налогу на доходы физических лиц.

Лица, на которых не возложена обязанность представлять налоговую декларацию, вправе представить такую декларацию в налоговый орган по месту жительства в течение всего года.

Лица, обязанные самостоятельно декларировать доход:индивидуальные предприниматели;нотариусы, адвокаты, другие лица, занимающиеся частной практикой;физические лица по вознаграждениям, полученным не от налоговых агентов (например, по договорам аренды имущества, договорам найма);физические лица по суммам, полученным от продажи имущества, находившегося в собственности менее минимального предельного срока владения объектом недвижимости;физические лица, резиденты Российской Федерации по доходам, полученным от источников, находящихся за пределами Российской Федерации;физические лица, по доходам, при получении которых не был удержан налог налоговыми агентами;физические лица, получающие выигрыши, выплачиваемые организаторами лотерей и других основанных на риске игр;физические лица, получающие доходы в виде вознаграждения, выплачиваемого им как наследникам авторов произведений науки, литературы, искусства, а также авторов изобретений;физические лица, получающие от физических лиц доходы в порядке дарения от физических лиц, не являющихся членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации;доходы, полученные в порядке наследования от физических лиц, не являющихся членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации;физические лица, получающие доходы в виде денежного эквивалента недвижимого имущества и (или) ценных бумаг, переданных на пополнение целевого капитала НКО.Пример:Доходы, полученные лицами от занятия преподавательской деятельностью и проведения консультация, подлежат обложению налогом на доходы физических лиц.

Объект налогообложения

Доходы, облагаемые НДФЛ

НК РФ Статья 209. Объект налогообложения

Объектом налогообложения признается доход, полученный налогоплательщиками:1) от источников в Российской Федерации и (или) от источников за пределами Российской Федерации — для физических лиц, являющихся налоговыми резидентами Российской Федерации;2) от источников в Российской Федерации — для физических лиц, не являющихся налоговыми резидентами Российской Федерации.

Виды облагаемых налогом доходов перечисляются в статье 208 Налогового Кодекса РФ

НК РФ Статья 208. Доходы от источников в Российской Федерации и доходы от источников за пределами Российской Федерации

Сюда входят. в том числе, доходы:

от продажи имущества, находившегося в собственности менее минимального предельного срока владения объектом недвижимости;от сдачи имущества в аренду;доходы от источников за пределами Российской Федерации;доходы в виде разного рода выигрышей;иные доходы.

Доходы, не облагаемые НДФЛ

В соответствии со ст.217 НК РФ не все доходы физических лиц облагаются НДФЛ

НК РФ Статья 217. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

Сюда относятся, в том числе, доходы:

от продажи имущества, находившегося в собственности более минимального предельного срока владения объектом недвижимости;доходы, полученные в порядке наследования от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации (от супруга, родителей и детей, в том числе усыновителей и усыновленных, дедушки, бабушки и внуков, полнородных и неполнородных (имеющих общих отца и мать) братьев и сестер);доходы, полученные по договору дарения от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации;иные доходы.

Отчетный период и налоговый период

Отчетный период — Год

Налоговый период — Год

***

Подводя итоги, можно отметить, что на данный момент вопрос отнесения доходов от предпринимательской деятельности или личных доходов физического лица законодательно не закреплен и будет рассматриваться налоговыми и судебными органами по совокупности фактов каждой конкретной ситуации. Так что прежде чем продать свое имущество, рекомендую внимательно оценить возможные риски и последствия.

______________________________

С этими разъяснениями можно ознакомиться на официальном сайте ФНС России в разделе «Новости» от 11 января 2019 года: https://www.nalog.ru/rn77/news/activities_fts/8280775/.

Налог на доход физлица – что это?

Физические лица, получающие доход (денежные средства) обязаны отказаться от его части в пользу государственного бюджета по установленной ставке. Эта отчуждаемая часть и считается подоходным налогом, который является прямым и основным для всего населения России.

Отметим, что такой налог платят не только лица физические, но и юридические

Расчёт суммы, которая полагается для уплаты в государственную казну, производится на основании двух базовых величин:

- налоговой (финансовой) базы;

- налоговой ставки.

Поговорим об этих важных понятиях.

Характеристики налоговой базы

Для каждого типа дохода (объекта налогообложения) применяется такая характеристика, как налоговая база. Она необходима, чтобы измерить такой объект, выразить его количественно. По сути, налоговая база является набором доходов, с которых взимаются прямые налоги. В конце каждого налогового периода (месяц, три месяца, год или иные временные рамки) определяется налоговая база.

Существует система – налоговый учёт, обобщающая данные для определения налоговой базы. Каждая организация в статусе налогового агента самостоятельно формирует такую систему учёта. Это необходимость, установленная законодательно. Все организации-плательщики несут ответственность за своевременность, достоверность и прозрачность налоговой информации. Согласно НК РФ, существует два метода учёта налоговой базы: кассовый и накопительный. В первом случае учитываются фактические доходы, которые уже получены. Накопительный метод учитывает не сами деньги, а права на них. То есть, если организация ещё не получила средства, но имеет право на их получение, за доходы будет принят именно этот факт.

Согласно статье 210 НК России, в налоговую базу включаются три формы доходов плательщиков: материальная, натуральная и денежная

При этом для каждой формы финансовая база будет рассчитана отдельно, так как каждый вид доходов имеет свои ставки. Налоговая база – это величина, помогающая в расчётах суммы подоходного налога. Чтобы её рассчитать, нужно умножить базу на налоговую ставку.

Налоговые ставки в Российской Федерации

Налоговая ставка – это величина налоговых исчислений, помноженная на единицу, которой измеряют налоговую базу. Это обязательный элемент и основной критерий для подсчёта любого налога, установленный законодательно.

Таблица 1. Налоговые ставки в РФ

Ставка

Значение

13%

Ставкой в стандартные 13% процентов облагается доход физических лиц, не важно, будь то полученные в качестве оплаты труда средства или деньги за продажу квартиры. С наступлением 2015 года данная ставка стала действительна и для выплаты дивидендов

Обратите внимание, финансовая база для отчисления по дивидендам определяется отдельно от других поступающих средств, подлежащих обложению по стандартной ставке.

9%

9% снимается с денег, поступающих в виде выпущенных до наступления 2007 года ипотечных облигаций

Эта же ставка действительна для средств, поступающих к учредителям управляющего ипотечным покрытием союза, которые были приобретены в результате покупки сертификатов на участие ипотечное, совершенной до наступления 2007 года.

15%

Нерезиденты Российской Федерации, являющиеся физическими лицами, имеющими доли в компаниях, расположенных и работающих в России, следовательно, и получающих тут средства, облагаются ставкой в 15% от суммы поступившего дохода.

30%

Прочие доходы нерезидентов, не включенные в предыдущий пункт, облагаются налогами в размере 30%.

35%

35% снимается с полученных гражданами денежных выигрышей за участие в любого рода мероприятиях, а также по процентам сделанного банковского вклада.

Перечень лиц, признаваемых налоговыми агентами по НДС (ст. 161 НК РФ)

В соответствии со ст. 161 НК РФ, лицо (организация или индивидуальный предприниматель), состоящее на учете в налоговых органах, признается налоговым агентом по НДС в том случае, если оно:

- приобретает товары (работы, услуги) у иностранного лица, не зарегистрированного в качестве налогоплательщика на территории РФ, с целью их последующей реализации на территории РФ (пп. 1 и 2 ст. 161 НК РФ);

- осуществляет операции (аренду, покупку, передачу) с имуществом, принадлежащим органам государственной власти Российской Федерации, субъектам, муниципалитетам и органам местного самоуправления (п. 3 ст. 161 НК РФ);

- продает имущество по решению суда (п. 4 ст. 161 НК РФ);

- реализует конфискованное имущество, бесхозяйные и скупленные ценности, клады и ценности, принадлежащие государству на праве наследования (п. 4 ст. 161 НК РФ);

- ведет посредническую деятельность по реализации товаров (работ, услуг, имущественных прав) и участвует в расчетах с иностранными лицами, не зарегистрированными в качестве налогоплательщиков на территории РФ (п. 5 ст. 161 НК РФ);

- с 01.10.2018 — при предоставлении на территории РФ железнодорожного подвижного состава или контейнеров на основании договоров поручения, комиссии или агентских договоров (п. 5.1 ст. 161 НК РФ);

- владеет судном на 46-й календарный день после перехода права собственности на него, если оно в течение 45 дней с момента перехода права собственности не было зарегистрировано в Российском международном реестре судов (п. 6 ст. 161 НК РФ);

- с 01.01.2018 — покупатели сырых шкур животных, лома и отходов черных (цветных) металлов, вторичного алюминия и его сплавов (п. 8 ст. 161 НК РФ);

- с 01.01.2019 — покупатели макулатуры (п. 8 ст. 161 НК РФ).

Как налоговые агенты по НДС работают также лица, применяющиеся специальные режимы налогообложения (ЕСХН, УСНО, ПСН), или лица, освобожденные от уплаты НДС по ст. 145 и 145.1 НК РФ (ст. 161 НК РФ). Также можно посмотреть письма Минфина России:

- от 30.12.2011 № 03-07-14/133;

- от 05.10.2011 № 03-07-14/96;

- от 28.06.2010 № 03-07-14/44;

- от 22.06.2010 № 03-07-08/181;

- от 26.05.2010 № 03-07-14/38;

- от 29.04.2010 № 03-07-14/30.

2.3 Налоговые агенты, их права и обязанности

Административно-правовой статус общественных объединений

Административно-правовой статус общественных объединений

административно-правового статуса, составляют их права и обязанности которые в своей совокупности выражают наиболее важные и существенные связи общественного объединения с органами исполнительной власти. В связи с этим…

1.2 Таможенные органы как агенты валютного контроля

Таможенные органы составляют единую федеральную централизованную систему, которая в соответствии со ст. 402 Таможенного кодекса Российской Федерации от 28 мая 2003 г. N 61-ФЗ (далее – ТК России) включает: 1) федеральную службу…

Исследование административно-правового статуса субъектов административно-правовых отношений

…

Налоги и налогообложение в Российской Федерации

1. Налогоплательщики, их права и обязанности. Налоговые акты

Налогоплательщиками и плательщиками сборов признаются организации и физические лица, на которых в соответствии с настоящим Кодексом возложена обязанность уплачивать соответственно налоги и (или) сборы. В порядке…

Особенности связи между экономикой и правом

2.1 Экономические агенты

Главным и исходным субъектом любой экономической деятельности является человек. Однако он не занимается хозяйствованием в одиночку, экономическая деятельность предполагает совместное участие и взаимодействие в ней множества людей…

Понятие, предмет и метод трудового права

3.2 Работодатель как субъект трудового права. Основные права и обязанности работника

Работодателями признают предприятия, учреждения, организации любой формы собственности (государственные, муниципальные, коллективные и индивидуально предпринимательские), обладающие правовой правосубъектностью…

Права и обязанности работника законодательстве о занятости населения

f1. Работник как субъект трудового права. Основные права и обязанности работника

Правовой статус работника является составной частью правового статуса человека и гражданина. Однако для признания человека и гражданина субъектом трудового права значение имеет его способность стать участником отношений…

Право собственности и иные вещные права на жилые помещения

…

Право собственности на жилое помещение

2.1 Права и обязанности

В статьях раздела II ЖК РФ определяются права и обязанности собственника жилого помещения и иных граждан, проживающих в таком помещении, правовой режим общего имущества собственников помещений в многоквартирном доме…

Правовое обеспечение профессиональной деятельности

Трудовое правоотношение – это основанное на соглашении между работником и работодателем правовое отношение, по которому одна сторона (работник) обязуется лично выполнять определенную трудовую функцию (работу по определенной специальности…

Правовой статус агентов валютного контроля

f1. Агенты валютного контроля в системе органов, осуществляющих функции валютного контроля

Валютные отношения в их современном понимании стали складываться относительно недавно, что существенно сказывается на их правовом регулировании…

Правовой статус налогоплательщиков и налоговых агентов

fГлава I. Налогоплательщики и налоговые агенты как субъекты налоговых отношений

налогоплательщик право обязанность Субъект налогового права – это внешне обособленное, способное самостоятельно вырабатывать, выражать и осуществлять единую волю лицо, которое налоговое законодательство наделяет налогово-правовым статусом…

Работодатель как субъект трудового права

1.2 Права и обязанности работодателя как субъекта трудового права

Работодатель — это физическое или юридическое лицо, выступающее как субъект трудового права при вступлении в трудовые отношения с работником с целью использования его труда в своих законных интересах…

Страховщики и страхователи в РБ

2.2 Страховщики, страховые агенты и страховые брокеры

Страховщики (страховые организации) – это коммерческие организации, созданные для осуществления страховой деятельности и имеющие специальные разрешения (лицензии) на осуществление страховой деятельности…

Физические и юридические лица в системе страхования

2.3 Страховые агенты как субъекты страхового дела

В отличие от страхового брокера, который является независимым агентом рынка страховых услуг, страховой агент обычно выступает как представитель страховщика, который наделяет его полномочиями по заключению договоров страхования…

Объект обложения

Совокупный облагаемый доход, полученный в календарном году,

как в денежной, так и в натуральной форме, в том числе в виде материальной

выгоды.

Датой получения дохода является дата выплаты дохода (включая

аванс), либо перечисления дохода, либо дата передачи дохода в натуральной

форме.

Доход в иностранной валюте в целях налогообложения

пересчитывается в рубли по курсу ЦБ РФ на день получения.

Совокупный облагаемый доход

Материальная выгода

При получении работником от организации беспроцентной ссуды

или ссуды под низкий процент совокупный облагаемый доход включает материальную

выгоду в виде экономии на процентах.

Выгодой является разница между суммой, исчисленной исходя из

2/3 ставки рефинансирования ЦБ РФ по средствам в рублях (или 10% годовых по

средствам в инвалюте), и суммой фактически уплаченных процентов. Налог на

материальную выгоду удерживается организацией.

Продажа имущества

При продаже имущества, принадлежащего на праве собственности

гражданину, не зарегистрированному как плательщик налога, совокупный облагаемый

доход может быть уменьшен на сумму, не превышающую 5000-кратный размер ММОТ, при

продаже жилья, дач, садовых домиков, земельных участков, земельных паев (долей),

или на сумму, не превышающую 1000-кратный размер ММОТ — при продаже другого

имущества. (По желанию плательщика этот вычет может быть заменен вычетом

фактически произведенных и документально подтвержденных расходов.)

Получение доходов из источников за пределами РФ

При получении доходов из источников за пределами РФ

гражданами, имеющими постоянное местожительство в РФ, к вычету принимаются суммы

налогов, уплаченных за пределами РФ, но не более сумм, причитающихся по

законодательству РФ, т.е. с применением российской шкалы подоходного

налога.

Доходы, не подлежащие обложению

· Проценты и выигрыши по государственным ценным

бумагам и по бумагам органов местного самоуправления

· Страховые выплаты (возмещения) по обязательному

страхованию, по договорам добровольного долгосрочного (на срок не менее пяти

лет) страхования жизни, имущественного страхования и страхования ответственности

в связи с наступлением страхового случая, в возмещение вреда жизни, здоровью и

медицинских расходов

· Проценты и выигрыши по вкладам в банках, находящихся

на территории РФ, открытым:

q в рублях — если процент выплачивается в пределах

ставки рефинансирования, установленной ЦБ РФ

q в иностранной валюте — если проценты выплачиваются в

пределах 15% годовых

· Государственные пособия, пенсии, стипендии учащихся

Доходы, облагаемые по твердой ставке

Проценты и выигрыши по вкладам в банках, находящихся на

территории РФ, в размере, превышающем ставку рефинансирования, установленной ЦБ

РФ, действовавшей в течение периода существования вклада (15% годовых — по

вкладам в иностранной валюте), и некоторые виды страховых выплат облагаются

налогом отдельно от иных видов дохода у источника дохода по ставке 15%.

Стандартные вычеты.

Стандартные вычеты производятся по месту основной работы,

а при отсутствии таковой – любым другим источником доходов по заявлению

налогоплательщика, либо самим налогоплательщиком по окончании года.

Не применяются при наличии 3- и 5-кратных льгот и льгот

в пределах дохода, облагаемого по минимальной ставке.

| Размер дохода, нарастающим итогом с начала года |

Размер вычета в месяц |

| До 5 тыс. руб. | 2 размера ММОТ |

| От 5 до 20 тыс. руб. | 1 размер ММОТ |

| Свыше 20 тыс. руб. | Вычета нет |

Коды дохода 2012 и 2013 с расшифровкой

Шифру 2012 соответствуют суммы отпускных, то есть среднего заработка, сохраняемого за работником на период отпуска. По этому коду «проходят» выплаты как по очередным отпускам, так и по дополнительным, в том числе учебным.

Код 2012 можно применять в отношении только тех отпускных, которые выплачиваются действующим сотрудникам. Если же работодатель перечисляет увольняемому сотруднику компенсацию за неиспользованный отпуск, этому доходу нужно присвоить код 2013.

Внимание

Трудовой кодекс допускает предоставление отпуска с последующим увольнением (ч. 2 ст. ТК РФ). В этом случае работник получает окончательный расчет и трудовую книжку перед отпуском, и не возвращается к прежнему работодателю после отдыха. Однако с точки зрения трудового законодательства перечисленные суммы является отпускными, а не компенсацией за неиспользованный отпуск. Поэтому к такой выплате нужно применять шифр 2012.

Также см. «Работник заболел или отозван из отпуска: как быть с НДФЛ, взносами и отчетностью?»

Налоговая база по НДФЛ (на что начисляется налог)

НДФЛ начисляется на доходы, которые делятся на две категории: полученные от источников в РФ и полученные от источников за пределами России. К «российским» доходам по НДФЛ относится заработная плата, вознаграждение за работы и услуги, выполненные в нашей стране, дивиденды и проценты, выданные российскими компаниями, выручка от продажи или сдачи в аренду имущества, находящегося в РФ, и некоторые другие виды выплат.

Перечень является открытым, и в нем есть такой пункт, как «иные доходы, получаемые налогоплательщиком в результате осуществления им деятельности в Российской Федерации».

Список доходов от зарубежных источников напоминает перечень «отечественных» доходов. Он тоже является открытым и содержит пункт об «иных доходах».

Виды налогооблагаемых доходов

На сегодняшний день есть огромное количество видов доходов, которые облагаются налогом. Основными и общепринятыми считаются:

- Страховые выплаты;

- Проценты от различных вкладов;

- Дивиденды от акций и облигаций;

- Доход от продажи недвижимости, акций, облигаций, долей в уставном фонде предприятия (см. Налог с продажи и покупки квартиры);

- Доход от сдачи в аренды движимого и недвижимого имущества;

- Доход от продажи собственных авторских прав на владение произведением;

- Оплата за выполнения трудовых обязанностей;

- Доход от продажи товара или предоставления услуг по договору подряда;

- Оплата, которую получают члены морских судов, что работают под флагом РФ;

- Наследство, которое досталось от умерших лиц;

- Денежных средства, полученные от эксплуатации компьютерных сетей, электропередач, трубопроводов и т.д.