Рентабельность совокупного капитала. формула расчета по балансу

Содержание:

- Средние статистические значения по годам для предприятий РФ

- Рентабельность собственного капитала — определение

- Рентабельность собственного капитала — что показывает

- Рентабельность собственного капитала — формула

- Рентабельность собственного капитала — значение

- Средние статистические значения по годам для предприятий РФ

- Собственный капитал: определение, формула, компоненты >

- Пример расчета

- Вычисление стоимости

- Шаг 1. Увеличиваем рентабельность активов

- Порог рентабельности предприятия

- Как выражается соотношение собственного и заемного капитала

- Предназначение коэффициента

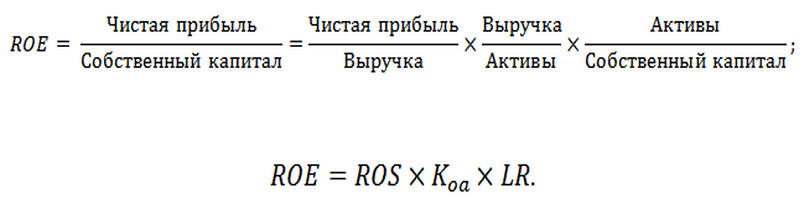

- Как рассчитать рентабельность собственного капитала ROE по формуле Дюпона

- Что показывает рентабельность активов?

- Показатели рентабельности капитала

- Значение рентабельности совокупного капитала

- Факторный анализ рентабельности собственного капитала

- Что такое рентабельность собственного капитала?

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка | -0.080 | 0.000 | -0.090 | -0.130 | 0.015 | -0.257 | -0.190 |

| Минипредприятия (10 млн. руб. ≤ выручка | -0.015 | 0.031 | -0.049 | 0.028 | 0.082 | -0.005 | 0.017 |

| Малые предприятия (120 млн. руб. ≤ выручка | 0.049 | 0.077 | -0.013 | 0.043 | 0.098 | 0.037 | 0.063 |

| Средние предприятия (800 млн. руб. ≤ выручка | 0.091 | 0.068 | 0.003 | 0.060 | 0.119 | 0.081 | 0.030 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.123 | 0.091 | 0.079 | 0.110 | 0.130 | 0.095 | 0.130 |

| Все организации | 0.107 | 0.081 | 0.052 | 0.089 | 0.121 | 0.077 | 0.107 |

Значения таблицы рассчитаны на основании данных Росстата

Рентабельность собственного капитала — определение

Рентабельность собственного капитала — коэффициент равный отношению чистой прибыли от реализации к среднегодовой стоимости собственного капитала. Данные для расчета — бухгалтерский баланс.

Рентабельность собственного капитала рассчитывается в программе ФинЭкАнализ в блоке Анализ рентабельности как Рентабельность собственного капитала.

Скачать программу ФинЭкАнализ

Рентабельность собственного капитала — что показывает

Рентабельность собственного капитала показывает величину прибыли, которую получит предприятие на единицу стоимости собственного капитала.

Рентабельность собственного капитала — формула

Общая формула расчета коэффициента:

Формула расчета по данным старого бухгалтерского баланса

где стр.190 — значение из Бухгалтерского баланса на конец отчетного периода, стр. 490нач, стр. 490кон — значения на начало и на конец отчетного периода из Отчета о прибылях и убытках (форма №2).

Формула расчета по данным нового бухгалтерской отчетности

где параметрами формулы являются соответствующие строки Бухгалтерского баланса и Отчета о финансовых результатах.

Рентабельность собственного капитала — значение

Рентабельность собственного капитала (Kрск) — по сути главный показатель для стратегических инвесторов (в российском понимании — вкладчиков средств на период более года). Показатель определяет эффективность использования капитала, инвестированного собственниками предприятия. Собственники получают рентабельность от инвестиций в виде вкладов в уставный капитал. Они жертвуют теми средствами, которые формируют собственный капитал организации и получают взамен права на соответствующую долю прибыли.

С позиции собственников рентабельность наиболее достоверно отображается в виде рентабельности на собственный капитал. Показатель важен для акционеров компании, так как характеризует прибыль, которую собственник получит с рубля инвестиций в предприятие.

У применения этого коэффициента есть ограничения. Доход появляется не от активов, а от продаж. На основе Kрск нельзя оценить эффективность бизнеса компании. Кроме того, большинство компаний используют весомую долю заемного капитала. Как бухгалтерский показатель Рентабельность собственного капитала дает представление о доходах, которые компания зарабатывает для акционеров.

Рентабельность собственного капитала сравнивают с возможным альтернативным вложением средств в акции других предприятий, облигации, банковский депозит и т.д.

Минимальный (нормативный) уровень доходности предпринимательского бизнеса — уровень банковского депозитного процента. Минимальное нормативное значение показателя Рентабельности собственного капитала (Kрск) определяется по следующей формуле:

где:

- Крнк – нормативная величина рентабельности собственного капитала, отн.ед.;

- Сд – средняя ставка по банковским депозитам за отчетный период;

- Снп – ставка налога на прибыль.

Если показатель Kрск за период анализа оказался ниже минимального Крнк или вовсе отрицательным, то собственникам не выгодно вкладывать средства в компанию. Инвестору стоит проанализировать вложение средств в другие компании.

Для окончательного приема решение о выходе из капитала компании лучше проанализировать Kрск за последние годы и сравнить с минимальным уровнем доходности за этот период.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка < 10 млн. руб.) | -0.080 | 0.000 | -0.090 | -0.130 | 0.015 | -0.257 | -0.190 |

| Минипредприятия (10 млн. руб. ≤ выручка < 120 млн. руб.) | -0.015 | 0.031 | -0.049 | 0.028 | 0.082 | -0.005 | 0.017 |

| Малые предприятия (120 млн. руб. ≤ выручка < 800 млн. руб.) | 0.049 | 0.077 | -0.013 | 0.043 | 0.098 | 0.037 | 0.063 |

| Средние предприятия (800 млн. руб. ≤ выручка < 2 млрд. руб.) | 0.091 | 0.068 | 0.003 | 0.060 | 0.119 | 0.081 | 0.030 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.123 | 0.091 | 0.079 | 0.110 | 0.130 | 0.095 | 0.130 |

| Все организации | 0.107 | 0.081 | 0.052 | 0.089 | 0.121 | 0.077 | 0.107 |

Значения таблицы рассчитаны на основании данных Росстата

Собственный капитал: определение, формула, компоненты >

Собственный капитал (по англ . Shareholder’s equity или Stockholder’s equity) – это сумма капитала, предоставленного бизнесу его акционерами плюс прибыль, полученная от бизнес деятельности компании, за вычетом любых выплаченных дивидендов. На балансе капитал рассчитывается следующим образом:

Активы – Обязательства = Собственный капитал

Альтернативный расчет акционерного капитала:

Уставный капитал + Нераспределенная прибыль – Казначейские акции

Оба расчета приводят к тому же размеру собственного капитала. Эта сумма отображается в балансе, а также в отчете о собственном капитале.

Концепция собственного капитала важна для оценки объема средств, удерживаемых в бизнесе. Негативный баланс собственного капитала, особенно в сочетании с крупной долговой нагрузкой, является сильным индикатором предстоящего банкротства.

Компоненты

Собственный капитал включает следующие компоненты :

— Обыкновенные акции. Это номинальная стоимость обыкновенных акций, которая обычно составляет $ 1 за акцию.

— Добавочный капитал. Это дополнительная сумма, которую акционеры заплатили за свои акции сверх номинальной стоимости. Обычно размер добавочного капитала существенно превышает размер обыкновенных акций.

— Казначейские акции (по англ. Treasury stock)– сумма, уплаченная для выкупа акций у инвесторов. Сальдо счета является отрицательным .

— Нераспределенная прибыль (по англ. Retained earnings). Это совокупный объем прибыли и убытков за вычетом дивидендных выплат акционерам. Нераспределенная прибыль – это прибыль бизнеса, которая не была распределена в виде дивидендов акционерам, а вместо этого была направлена на инвестиции обратно в бизнес. Нераспределенная прибыль может быть использована, помимо прочего, для финансирования оборотного капитала, покупки основных средств или обслуживания долга.

Для расчета нераспределенной прибыли начальный баланс нераспределенной прибыли добавляется к чистой прибыли или убыткам, а затем вычитаются дивидендные выплаты. Результат публикуется в балансе и отдельном отчете о нераспределенной прибыли .

Формула нераспределенной прибыли выглядит следующим образом:

Нераспределенная прибыль на начало периода + Чистый доход / убыток – Дивиденды

Собственный капитал может упоминаться как балансовая стоимость бизнеса (или книжная стоимость , по англ . book value ), поскольку он теоретически представляет собой остаточную стоимость предприятия, если все обязательства исполнены за счет активов. Однако, рыночная стоимость и балансовая стоимость активов и обязательств не всегда совпадают .

Пример

По состоянию на 31 декабря 2021 года банк JP Morgan Chase имел общие активы в размере $2,533,600 млн . и общие обязательства в размере $2,277,907 млн .

Собственный капитал JP Morgan Chase :

$2,533,600 (активы) – $2,277,907 (обязательства) = $255,693

Полученное значение также можно найти в отчете об изменениях собственного капитала , где представлена разбивка по компонентам , включая

- привилегированные акции ($26,068 млн . )

- обыкновенные акции ($4,105 млн . )

- добавочный капитал ($90,579 млн .)

- нераспределенную прибыль ($177,676 млн . )

- накопленный прочий доход (-$140 млн . )

- Казначейские акции (- $42,595 млн .)

$26,068 + $4,105 + $90,579 + $177,676 – $140 – $42,595 = $255,693

Стоимость капитала в размере $255,693 млн . представляет собой сумму, оставшуюся у акционеров, если теоретически JP Morgan Chase погасит все свои обязательства.

Выводы

Собственный капитал используется в фундаментальном анализе для определения значений коэффициентов, таких как отношение долга к собственному капиталу (D ebt to equity ) и рентабельность собственного капитала (ROE) .

Пример расчета

Рассчитаем рентабельность задействованного капитала на примере предприятия за каждый квартал 2016 и 2017 гг. Расчет представлен в таблице, которую можно скачать в Excel.

|

Период |

EBIT, НП |

EBIT, КП |

СК, НП |

СК, КП |

ДО, НП |

ДО, КП |

ROCE,% |

|---|---|---|---|---|---|---|---|

|

I кв. 2016 |

12 540 |

13 500 |

102 900 |

103 000 |

45 020 |

45 800 |

8,8 |

|

II кв. 2016 |

13 500 |

150 150 |

103 000 |

1 100 000 |

45 800 |

15 000 |

12,9 |

|

III кв. 2016 |

150 150 |

170 000 |

1 100 000 |

1 528 000 |

15 000 |

3 000 |

12,1 |

|

IV кв. 2016 |

170 000 |

160 000 |

1 528 000 |

132 000 |

3 000 |

2 000 |

19,8 |

|

I кв. 2017 |

160 000 |

17 120 |

132 000 |

845 800 |

2 000 |

500 |

18,1 |

|

II кв. 2017 |

17 120 |

158 000 |

845 800 |

121 550 |

500 |

1 500 |

18,1 |

|

III кв. 2017 |

158 000 |

352 000 |

121 550 |

1 286 000 |

1 500 |

145 800 |

32,8 |

|

IV кв. 2017 |

352 000 |

560 150 |

1 286 000 |

5 365 400 |

145 800 |

458 700 |

12,6 |

Минимальное значение ROCE наблюдалось в I квартале 2016 года и составило 8,8%. Это значит, что максимальная процентная ставка по кредиту для эффективного обслуживания долга в этот период была 8,8%. Однако потом это значение увеличилось до 19,8%.

В 2016 году было нецелесообразно брать кредит под ставку более 13,4 (среднее значение рентабельности ЗК). В 2017-м ситуация для кредитования сложилась более благоприятная: максимальное значение ROCE составило 32,8% (III кв. 2017), а среднее за год при этом было 20,4%. Уже можно было бы рассмотреть больше предложений и проще найти инвестора.

Рис. 1. Динамика ROCE

Однако по графику видно, что показатель волантилен, и его значение непостоянное. Значит, существуют риски для предприятия, что рентабельность задействованного капитала может снизиться в следующем периоде. Но если смотреть данные суммарно по годам, то наблюдается рост рентабельности, то есть в 2017-м отдача задействованного капитала была выше, чем в 2016-м.

Вычисление стоимости

Анализ формирования привлеченных средств связан с большим количеством предложений от банковских и иных организаций по кредитованию компаний. В него включены расчеты по итоговой стоимости необходимого предприятию капитала в разрезе составляющих его элементов. Особенности представлены:

- Базовым анализом постороннего капитала – под ним подразумевается процентное вознаграждение банка, которое компании предстоит выплачивать ежемесячно. Этот коэффициент заранее оговаривается в соглашении/контракте между двумя компаниями.

- Учетом участия в процессе корректировки налогов – кредитная процентная ставка вносится в сумму издержек. Это позволяет уменьшить размер прибыли, облагаемой налогом, и стоимость одолженных средств на ставку налога на прибыль.

- Сторонние финансы вызывают процессы, провоцирующие обратный денежный отток – в них кроме процентной ставки включается основная часть задолженности перед банком. Они относятся к источникам вероятного риска для компании.

- Взаимосвязью стоимости займа со способностью фирмы к возврату одолженных денег – чем больше этот показатель, тем меньше процентная ставка за использование постороннего капитала. Минимальный размер устанавливается для отдельной категории компаний: без задолженностей, со своевременными налоговыми и прочими выплатами.

Общая стоимость временных финансов (займов) определяется по ставке, которую будет оплачивать фирма банку, из-за нее происходит формирование расходов фирмы-заемщика по эксплуатации долга.

При оценке необходимо принимать во внимание несколько уточнений:

- ставка увеличивается в соответствии с другими затратами – они оговариваются в договоре и могут быть представлены страховым обслуживанием кредита за счет заемщика

- ставка снижается – на размер прямого налога, что позволяет реально отразить расходы компании по привлечению посторонних финансов

Шаг 1. Увеличиваем рентабельность активов

Математически формулу ROE можно представить так:

ROE = Пр/СК = Пр/А · А/СК, где А — активы (все имущество предприятия).

Заметим, Пр/А = ROA — рентабельность активов, характеризующая интенсивность их использования в бизнесе, или, проще говоря, сколько прибыли приносит один рубль активов.

Понятно, что чем больше ROA, тем больше и доходность капитала. Увеличивать же рентабельность активов можно двумя способами: либо наращивая прибыль (увеличение числителя в формуле), либо сокращая активы (снижение знаменателя в формуле). Чтобы увеличить размер прибыли, необходимо работать над ростом выручки и уменьшением затрат, в этом бесценным помощником окажется отчет о доходах и расходах предприятия.

Для сокращения же активов нужен системный подход: необходимо регулярно контролировать все составляющие активов — остатки на складах материалов и готовой продукции, предупреждать затоваривание складов, важно выстроить четкую работу с дебиторской задолженностью, не допуская роста задолженности покупателей и поставщиков.

Порог рентабельности предприятия

Говоря об эффективной работе экономического субъекта, стоит помнить и о таком показателе, как порог рентабельности предприятия.

Данный термин подразумевает определение минимального объема выручки (доходов от реализации товаров, производства продукции, оказания услуг), покрывающей сопутствующие затраты. При этом прибыль может отсутствовать.

Такое явление получило название «точки безубыточности». Рассчитывается порог рентабельности по следующей формуле:

ПР = ЗП / (В — ЗВ) * 100 %, где

ПР ― порог рентабельности;

ЗП ― затраты постоянные;

В ― выручка организации;

ЗВ ― затраты переменные.

Значение (В — ЗВ) * 100 % имеет название коэффициент валовой маржи.

Расчет порога рентабельности позволяет сформировать план дальнейших действий для увеличения прибыли.

Планирование прибыли и рентабельности на предприятии опирается на следующие показатели:

- цена за единицу продукции;

- объем постоянных и переменных затрат.

Увеличение стоимости выпускаемой продукции способно привести к росту доходов от продаж, что положительно сказывается на прибыли. Чрезмерное повышение цены способно сделать товар неконкурентоспособным, снизить спрос.

Влиять на постоянные затраты, как правило, далеко не всегда удается. К ним относят:

- амортизацию,

- арендные платежи,

- зарплату сотрудникам,

- прочие постоянные административные расходы.

К переменным расходам относят:

- стоимость сырья,

- транспортные расходы,

- прочие платежи.

Сокращение этого вида затрат не должно отрицательно сказываться на работе фирмы в целом.

Как выражается соотношение собственного и заемного капитала

Коэффициент соотношения между собственным (СК) и заемным капиталом (ЗК) показывает финансовую стабильность (автономию) компании. Данный показатель указывает на финансовую зависимость анализируемого предприятия от привлеченного извне заемного капитала.

С ростом данного показателя увеличивается финансовая стабильность, и наоборот, со снижением коэффициента возрастает зависимость предприятия от кредиторов, что повышает финансовые риски при оценке деятельности компании.

Рекомендуемое минимальное значение для данного соотношения — 1.

Коэффициент рассчитывается по формуле:

К = СК / ЗК.

Данную формулу можно прочитать так: собственные средства, приходящиеся на 1 руб. средств, занятых у кредиторов. Для расчета коэффициента берутся данные из бухгалтерского годового баланса.

Существует еще ряд коэффициентов с участием заемного капитала. Рассмотрим их.

Для того чтобы узнать, как рассчитать рентабельность СК, предлагаем ознакомиться с нашей статьей «Определяем рентабельность собственного капитала (формула)»

1. Для оценки финансовой стабильности компании рассчитывается коэффициент заемного капитала (далее — Кзк). Данный показатель демонстрирует, какова доля заемного капитала компании в совокупном объеме финансирования. Формула для расчета:

Кзк = ЗК / ОФ,

где: ЗК — размер заемного капитала;

ОФ — совокупный объем финансирования (равен общему размеру собственных и заемных ресурсов).

2. По итогам отчетного периода рассчитывается Кпзк — коэффициент поступившего заемного капитала. Он равен:

Кпзк = Зп / ЗКк,

где: Зп — поступившие за отчетный период займы;

ЗКк — размер заемного капитала на конец отчетного периода.

Данный коэффициент демонстрирует, какую долю в общем объеме заемного капитала составляют вновь поступившие займы (кратко- и долгосрочные).

3. Еще один коэффициент Кв (коэффициент выбытия ЗК) демонстрирует, какую долю в общем объеме заемного капитала на начало отчетного периода составили погашенные кредитные обязательства. Коэффициент рассчитывается по формуле:

Кв = ЗКв / ЗКн,

где: ЗКв — выбывший ЗК за отчетный период;

ЗКн — значение ЗК на начало отчетного периода.

4. Для получения информации о зависимости компании от заемного капитала рассчитывается следующий коэффициент — Кз (коэффициент зависимости от ЗК):

Кз = ЗК / СК.

Данный коэффициент демонстрирует, сколько занятых у кредиторов рублей приходится на 1 руб. собственных средств. Чем выше значение этого коэффициента, тем больше кредитов и займов привлекло предприятие и тем ниже его финансовая устойчивость. В условиях рыночной экономики Кз не должен быть больше 1.

Высокий коэффициент Кз указывает на наличие больших финансовых рисков, которые могут привести к дефициту денег и даже к банкротству. Финансовые риски растут при снижении темпов оборачиваемости капитала и снижении темпов реализации.

Этот коэффициент рассчитывается финансовыми учреждениями при принятии решения о выдаче новых займов. Коэффициент сравнивается со средним значением, которое принято для сферы деятельности потенциального заемщика.

5. Для оценки финансово-хозяйственной деятельности используется также показатель рентабельности капитала. Рентабельность ЗК рассчитывается по формуле:

Р = ЧП / ЗКср,

где: ЧП — чистая прибыль, полученная за отчетный период (доход, который остался в распоряжении после уплаты налогов и сборов);

ЗКср — среднее значение ЗК, рассчитанное по формуле:

ЗКср = (ЗКн + ЗКк) / 2.

Больше информации об оценке рентабельности капитала вы найдете в нашей статье «Как провести анализ рентабельности?»

Предназначение коэффициента

Показатель ROIC используется как индикатор, обозначающий способность компании генерировать добавленную стоимость по сравнению с другими компаниями. Относительно высокий уровень ROIC рассматривается как подтверждение сильного менеджмента. Но в то же время высокие показатели данного коэффициента могут обозначать, что руководство сфокусировано исключительно на выжимание прибыли, игнорируя возможности роста и разрушая стоимость компании в дальней перспективе. Следовательно, ROIC – это косвенный показатель стоимости компании. Положительные темпы его роста прямо влияют на рост стоимости акций.

Недостатки коэффициента рентабельности инвестированного капитала

Поскольку Return on Invested Capital является показателем, базирующимся на результатах финансовой отчетности, он характеризируется следующими недостатками:

1) Невозможно вычислить, каким образом был получен доход. При расчете коэффициента нет разницы между постоянной прибылью от операционной деятельности или одноразовым доходом, который мог образоваться вследствие внешних рыночных обстоятельств. 2) Возможность манипуляций показателем со стороны менеджмента. 3) Подвержен влиянию со стороны учетной политики, и может меняться с ее изменением.4) Подвержен влиянию инфляции и изменению курсов валют.

Как рассчитать рентабельность собственного капитала ROE по формуле Дюпона

При расчете коэффициента по формуле Дюпона, индикатор разбивается на три составляющие, каждая из которых позволяет провести анализ влияния параметров на итоговое значение. Такое решение позволяет увеличить эффективность оценки работы руководителя компании с инвестированными средствами и, в случае необходимости, откорректировать его действия с целью улучшения финансовых результатов.

Проведение трехфакторного анализа позволяет изучить результаты деятельности субъекта хозяйствования изнутри и своевременно выявить элемент, являющийся неэффективным. Его корректировка или устранение повлияет на итоговый результат коэффициента.

Рентабельность по Дюпону оценивается с учетом операционной активности, определяемой по рентабельности продаж, эффективности использования активов по их оборачиваемости и кредитного плеча, идентифицируемого по финансовому левериджу. Произведение всех параметров позволит оценить общее значение коэффициента. Выделение трех факторов позволяет лучше определить взаимосвязи величин и идентифицировать их актуальность в успешном производственном цикле за счет сопоставления критериев с нормативными значениями.

Что показывает рентабельность активов?

Рентабельность активов (return on assets, ROA) – это экономический показатель, который отображает отдачу от использования всех ресурсов компании. Он показывает возможность предприятия регенерировать доход без учета структуры капитала, правильность распределения финансовых средств.

Если в компании сумма доходов превысила расходы, это еще не означает, что ее деятельность успешна и эффективна. Доход в миллион может получить и большой производственный комплекс с десятками цехов, и небольшая компания из 5-10 сотрудников. В первом случае стоит задуматься о реструктуризации предприятия, изменении стратегии развития или даже о том, как быстро продать бизнес. Во втором примере результат очевиден – компания движется в правильном направлении. Как видим, не всегда абсолютные показатели отображают реальную картину, эффективность управления может продемонстрировать отношение полученного дохода к разнообразным статьям расходов.

Рентабельность разделяют на несколько групп:

- внеоборотные активы;

- оборотные активы.

Внеоборотные активы

Внеоборотные активы – это имущество компании, которое указывается в балансе. Для больших и средних предприятий данный показатель отображается в первом разделе баланса, для малых – в строках 1150 и 1170.

Внеоборотные фонды используют более 1 года, они при этом не теряют свои технические характеристики и частично перенаправляются в счет себестоимости продукции или предоставленных услуг.

Внеоборотные фонды предприятия включают:

Важно знать! На нашем сайте открылся каталог франшиз! Перейти в каталог…

- основные средства (инструменты, транспорт, электрические сети, производственные мощности, недвижимость);

- нематериальные фонды (интеллектуальная собственность, партнерские связи компании);

- денежные обязательства (кредиты на срок от 1 года, инвестиции в другие компании);

- другие фонды (портфельные инвестиции).

Оборотные активы

К оборотным фондам относится имущество, которое указано в балансе в строках 1210, 1230 и 1250 (в производственном разделе). Данные фонды используют для одного цикла (если он длится меньше 1 года).

Показатель включает:

- сумма НДС по закупленным товарам (для этого нужно знать, как посчитать НДС от суммы);

- дебиторская задолженность;

- материальные запасы;

- деньги и их эквивалент.

Показатели рентабельности капитала

Сущность показателей рентабельности

Определение 1

Рентабельность характеризует доходность деятельности. Это относительный показатель, выражающийся в соотношении вложенных средств и полученного дохода. Величина показателя имеет только положительные значения, так как при получении предприятием убытка показатели рентабельности не рассчитываются.

Как таковых нормативных значений показателей рентабельности нет, однако в различных источниках можно найти среднестатистические значения в разрезе отраслей, стран и т.д.

Замечание 1

Показатели рентабельности наиболее полно отражают эффективность предприятия, поэтому широко используются при проведении финансового анализа. Рентабельность можно анализировать как в целом по предприятию, так и по отдельным направлениям деятельности.

При принятии решения о вложении средств необходимо сравнивать показатели рентабельности организации с аналогичными предприятиями в других отраслях, процентными ставками по банковским депозитам, доходностью ценных бумаг и др. Если доходность выбранного для инвестирования предприятия ниже уровня доходов по сравнению с другими возможными способами размещения средств и рентабельность не показывает динамики роста, то следует отказаться от размещения капитала в данном предприятии.

Замечание 2

Рентабельность капитала отражает доход получаемый на единицу вложенных средств.

Показатели рентабельности капитала

В ходе проведения финансового анализа рассчитывают следующие показатели рентабельности капитала:

- Рентабельность совокупного капитала выражается как соотношение прибыли до налогообложения и среднегодовой стоимости совокупных активов

- Рентабельность капитала по чистой прибыли рассчитывается как отношение чистой прибыли к среднегодовой стоимости совокупных активов

- Рентабельность долгосрочных инвестиций – соотношение прибыли до налогообложения к величине собственного капитала и долгосрочных обязательств. Данный показатель наиболее интересен инвесторам при принятии решения о вложении средств, так как показывает эффективность использования инвестированных средств.

Рентабельность основного капитала – соотношение прибыли до налогообложения к среднегодовой стоимости основных средства

Рентабельность оборотного капитала – соотношение прибыли до налогообложения к среднегодовой стоимости оборотных средств

Рентабельность собственного капитала – соотношение чистой прибыли к среднегодовой стоимости собственного капитала. Этот показатель наиболее интересен собственникам предприятия, так как характеризует эффективность использования средств владельца.

Рентабельность заемного капитала – соотношение прибыли до налогообложения с величиной заемного капитала.

Замечание 3

При этом следует понимать, что чем больше доля заемных средств в совокупном капитале предприятия, тем меньше величина рентабельности, за счет платы за использование привлеченных ресурсов (плата за пользование кредитом, процентная ставка по договору займа и т.д.).

При проведении финансового анализа показатели рентабельности капитала рассматриваются в динамике. В случае ухудшения показателей отчетного периода по сравнению с предыдущим в ходе анализа выявляются и анализируются причины снижения рентабельности и возможные пути решения проблем.

Кроме размера прибыли, при расчете рентабельности капитала можно использовать показатель выручки от реализации продукции. В таком случае расчет характеризует уровень продаж на каждый рубль вложений в имущество предприятия.

Значение рентабельности совокупного капитала

На значение рентабельности совокупного капитала оказывают влияние размер прибыли, а также соотношение между обязательствами и собственными ресурсами. Это отношение можно определить посредством отношения обязательств к капиталу («финансовый рычаг» предприятия).

В процессе наращивания обязательств и роста расходов по их обслуживания, руководство компании, таким образом, снижает прибыль и рентабельность.

Формулу рентабельности совокупного капитала применяют в процессе сравнения капитала:

- с аналогичными показателями других предприятий,

- с процентами по депозитам банка и доходностью государственных ценных бумаг.

Если рентабельность капитала меньше, чем процент по вкладу (облигациям) за одинаковый временной промежуток, то вложение в проект не будет иметь смысла. Оптимальное превышение рентабельности над этими показателями в несколько раз.

Факторный анализ рентабельности собственного капитала

Для такого анализа используют формулу Дюпона:

| РСК = ПЧ/СК х 100% = (ПЧ/В х В/А х А/СК) х 100% |

Или:

| РСК = РП х ОА х МСК х 100% |

Где:

- РСК – рентабельность собственного капитала;

- ПЧ – чистая прибыль за рассматриваемый период;

- СК – средняя стоимость собственного капитала;

- В – выручка от продаж;

- А – средняя стоимость активов;

- РП – рентабельность продаж;

- ОА – оборачиваемость совокупных активов;

- МСК – мультипликатор собственного капитала.

Проанализировав данную формулу, можно увидеть, что рентабельность зависит от:

- структуры капитала;

- оборачиваемости активов;

- рентабельности продаж.

Важность этих показателей объясняется тем, что они обобщают все стороны деятельности предприятия (текущую, финансовую и инвестиционную), статистику и динамику. В общем случае прибыльность собственного капитала при одной и той же рентабельности зависит от источников финансирования

Если ведение бизнеса осуществляется без долгов, то рост доходов способствует увеличению чистой прибыли. В том случае, когда используются собственные и заемные средства, доход до налогообложения снижается из-за выплаты процентных ставок по кредитам. Соответственно, величина налога на прибыль уменьшается, а РСК увеличивается

В общем случае прибыльность собственного капитала при одной и той же рентабельности зависит от источников финансирования. Если ведение бизнеса осуществляется без долгов, то рост доходов способствует увеличению чистой прибыли. В том случае, когда используются собственные и заемные средства, доход до налогообложения снижается из-за выплаты процентных ставок по кредитам. Соответственно, величина налога на прибыль уменьшается, а РСК увеличивается.

Следовательно, использование займов способствует росту финансовой рентабельности. В результате таких действий возникает эффект финансового рычага или леверидж, то есть, способность заемного капитала генерировать дополнительный доход от вложений собственных средств. Иногда он приобретает отрицательное значение, что приводит к снижению РСК. Эффект финансового рычага – это объективный фактор, характеризующий результативность использования заемного капитала с учетом его размеров и стоимости.

Для расчета ЭФР используют формулы:

- По чистой прибыли: ЭФР = (РЭ — ЦЗК) х (1 — КН) х ЗК/СК.

- По прибыли до налогообложения: ЭФР = (РЭ — ЦЗК) х ЗК/СК.

где:

- РЭ – экономическая рентабельность активов;

- ЦЗК – средневзвешенная стоимость заемного капитала;

- КН – коэффициент налогообложения;

- ЗК – заемный капитал;

- СК – собственный капитал.

Эффект финансового рычага показывает, что РСК обычно превышает экономическую рентабельность. Ее рост тем выше, чем больше дифференциал рычага (разница между экономической рентабельностью и средней ставкой по займам), и чем лучше плечо рычага (соотношение между собственными и заемными средствами). Следовательно, финансовая рентабельность может служить оценкой эффективности управления капиталом.

Отсюда можно сделать вывод, что ЭФР позволяет определить степень финансового риска, то есть, возможность снижения рентабельности и потери прибыли из-за чрезмерного использования кредитов.

Небольшую долю собственного капитала или высокое значение коэффициента финансовой зависимости могут позволить себе компании со стабильным и прогнозируемым поступлением денежных средств, например, в банковской или торговой сферах.

Анализ РСК позволяет выявить тенденции в количественном изменении составляющих используемого капитала. Если при ведении бизнеса привлекается слишком много заемных средств, то он начинает зависеть от кредиторов. Поэтому любая внештатная ситуация может стать угрозой для жизнеспособности предприятия. По рекомендациям европейских банков заемных средств должно быть в 2 раза меньше собственных. Достаточно устойчивым является соотношение ЗК/СК = 1:1, но при условии выполнения необходимых показателей доходности. Предельно возможным считается показатель ЗК/СК = 4:1. Если доля займов превышает указанное соотношение, то это может обернуться банкротством.

Что такое рентабельность собственного капитала?

Для собственников бизнеса коэффициент рентабельности СК весьма полезен, так как он характеризует полезность вложения именно средств участников, а не привлеченного капитала.

- Формула рентабельности СК представляет собой отношение прибыли к СК.

- Для исчисления в процентах полученный результат умножают на сто.

- Для более точного вычисления используют среднее арифметическое значение собственных средств за анализируемый период.

По данным бухгалтерской отчетности можно определить рентабельности:

Строка 190 (на начало периода) : 0,5(строка 490 (на начало периода) + строка 490 (на конец периода).

При определении рентабельности СК также применяется формула Дюпона:

Рентабельность СК = (Чистая прибыль : Выручка) х (Выручка : Активы) х (Активы : СК) = Рентабельность по чистой прибыли х Оборачиваемость активов х Финансовый левередж.

Нормальное значение этого показателя для развитых экономик колеблется в пределах 10-12 %

Но для российской экономики с инфляционной составляющей этот показатель должен быть выше.

При проведении анализа рентабельности СК полученный показатель сравнивается с величиной альтернативной доходности, которую могли бы получить собственники при вложении своих средств в другое предприятие.