Налог на имущество физических лиц

Содержание:

- Расчет пени на имущественный налог

- Налоговая ставка на недвижимость

- Алгоритмы проверки расчета

- Когда платить налог на недвижимость в 2021 году?

- Формула расчета имущественного налога по инвентаризационной стоимости

- От близкого родственника или члена семьи

- Расчет платежей по налогу на имущество организаций

- Налоговый вычет на квартиру в 2021 году

- Льготы

- Порядок исчисления и примеры расчета налога на недвижимость

- Формула расчета налога на имущество организаций

Расчет пени на имущественный налог

Ошибаются не только налоговые органы, но и плательщики. При несвоевременном погашении фискальных обязательств, по отношению к ним применяются штрафные меры в виде пени за каждый день просрочки. Эта суровая мера должна, по замыслу, дисциплинировать и побуждать к своевременной уплате налогов, в том числе на имущество.

Так как начисляются пени по стандартной схеме для всех нарушителей фискального законодательства, следует её проиллюстрировать общей таблицей со ссылкой на Письмо ФНС РФ №ЗН-4-22/19471 от 28 сентября 2021 года и пункт 4 статьи 75 НК РФ.

| Вид плательщика | Просроченное время, дней | Процент пени за каждые сутки просрочки, % от ставки рефинансирования ЦБ РФ |

| Физическое лицо (в том числе СПД ФЛ) | _____ | 1/300 |

| Организация | 1-30 | 1/300 |

| 31 и более | 1/150 |

Как видно из представленной информации, налоговая служба относится несколько снисходительнее к обычным гражданам, чем к организациям, но меры в любом случае достаточно строги.

Сумма пени высчитывается по формуле:

Где: Р — размер пени; СГДС – среднегодовая стоимость имущества; СР – ставка рефинансирования ЦБ в учитываемый период; N – количество дней просрочки.

В случае если N более 30, цифру 300 следует заменить на 150, что увеличивает сумму ежедневного штрафа вдвое.

Налоговая ставка на недвижимость

Налоговую ставку вычисляют в процентном соотношении от налогооблагаемой базы. В случае с недвижимостью налогооблагаемой базой считается кадастровая стоимость объекта (прочитайте, что это такое). Реальная рыночная стоимость объекта недвижимости не учитывается.

Базовые ставки налогообложения в России:

- дом, квартира, комната, гараж — 0,1% от кадастровой стоимости;

- остальное недвижимое имущество — 0,5%;

- если имущество дороже 300 млн рублей — 2%.

Но это еще не все! Россия подразделяется на территории — Федеральные округа (ФО) и субъекты РФ. Каждый субъект может менять ставку налогообложения. Например, отменить налог или повысить его, но не более чем в три раза (от 0 до 0,3% для квартир). На имущество дороже 300 млн рублей от 0 до 6%.

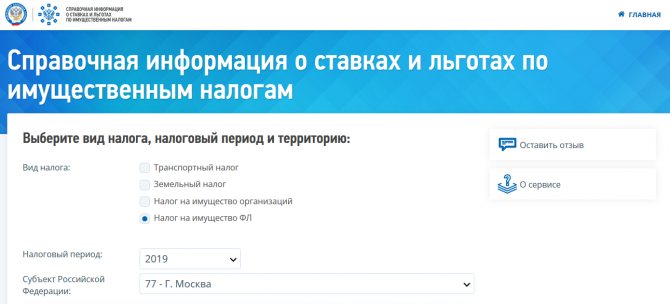

Узнайте налоговую ставку в своем субъекте на сайте ФНС.

Выберете «Налог на имущество ФЛ», год, регион. Укажите муниципальное образование в пределах региона, если это необходимо. Нажмите «Найти», а потом — «Подробнее»

Алгоритмы проверки расчета

Начиная с 2015 года на территории России постепенно вводится расчет налога на имущество физических лиц исходя из кадастровой стоимости имущества. Его ввели уже во многих регионах.

Поэтому алгоритм проверки расчета будет зависеть от того, какой порядок расчета налога принят в вашем регионе (местности): исходя из кадастровой или исходя из инвентаризационной стоимости.

Чтобы налог считали исходя из кадастровой стоимости, решение об этом должны принять местные власти (власти городов федерального значения). Но сделать они это смогут только после того, как в регионе утвердят результаты кадастровой оценки. Если такое решение не принято, инспекция рассчитает налог исходя из инвентаризационной стоимости.

Однако независимо от решения местных властей платить налог с кадастровой стоимости надо:

- по имуществу, которое включено в утвержденный региональный перечень;

- по имуществу, которое еще не включено в региональный перечень, но образовано путем раздела объекта из утвержденного перечня.

Утвержденный перечень таких объектов региональные власти должны публиковать на своем официальном сайте. Найти объект в перечне можно по адресу его нахождения и кадастровому номеру.

В этот перечень региональные власти могут включить только следующие типы объектов:

- административно-деловые и торговые центры или комплексы, а также отдельные помещения в них. К ним приравниваются здания, которые предназначены (фактически используются) для одновременного размещения офисов, объектов торговли, общепита и бытового обслуживания (п. 4.1 ст. 378.2 НК РФ);

- нежилые помещения, которые согласно технической документации предназначены для размещения офисов, торговых объектов, объектов общепита или бытового обслуживания, а также помещений, которые фактически используют для этих целей. То есть когда перечисленные объекты занимают не менее 20 процентов общей площади помещения.

Если такой перечень не утвержден и нет решения местных властей о расчете налога исходя из кадастровой стоимости, то и с таких объектов инспекция рассчитает налог исходя из инвентаризационной стоимости.

Такой вывод следует из пунктов 7 и 10 статьи 378.2, статьи 402 Налогового кодекса РФ.

Для проверки расчета исходя из инвентаризационной стоимости следуйте следующему алгоритму:

- ознакомьтесь с тем, как и когда в налоговую инспекцию поступают сведения об имуществе и его владельце, то есть на основании каких данных инспекторы считают налог;

- узнайте, есть ли у вас право на льготу;

- определите налоговую базу;

- определите ставку налога;

- проверьте, правильно ли инспекция определила количество месяцев, в течение которых имущество было в вашей собственности;

- рассчитайте налог.

Расчет исходя из кадастровой стоимости проверяйте в следующем порядке:

- ознакомьтесь с тем, как и когда в налоговую инспекцию поступают сведения об имуществе и его владельце, то есть на основании каких данных инспекторы считают налог;

- узнайте, есть ли у вас право на льготу;

- определите налоговую базу;

- определите ставку налога;

- проверьте, правильно ли инспекция определила количество месяцев, в течение которых имущество было в вашей собственности;

- рассчитайте налог.

Внимание: первые четыре года с момента введения нового порядка расчета налога исходя из кадастровой стоимости являются переходными. На переходный период установлен особый порядок расчета налога на имущество физических лиц исходя из кадастровой стоимости

Это сделано с целью снижения налоговой нагрузки на граждан

На переходный период установлен особый порядок расчета налога на имущество физических лиц исходя из кадастровой стоимости. Это сделано с целью снижения налоговой нагрузки на граждан.

К примеру, в регионе новый порядок введен с 2015 года. Значит, переходным периодом, в котором налог надо считать по переходным правилам, будут 2015–2018 годы. А уведомление об уплате налога, рассчитанного по таким правилам, впервые придет в 2021 году.

Это следует из пункта 8 статьи 408 Налогового кодекса РФ.

Когда платить налог на недвижимость в 2021 году?

Произвести оплату налога на недвижимость за предыдущий год необходимо до 1 декабря года текущего. Федеральная налоговая служба аккумулирует данные из УФМС РФ, Росреестра и других государственных органов, рассчитывает сумму налога, а затем рассылает уведомления с квитанцией. Ждать уведомления стоит с 1 апреля по 30 ноября – оно приходит по почте, а также доступно к просмотру и скачиванию в личном кабинете налогоплательщика физического лица на сайте ФНС.

Важно: если Вы не получили уведомление, необходимо обратиться в налоговую до 31 декабря и сообщить о наличии недвижимости, а также предоставить все необходимые для подтверждения документы.

Формула расчета имущественного налога по инвентаризационной стоимости

Теперь посмотрим, как рассчитать налог для тех субъектов, где переход на кадастровую стоимость объекта до сих пор не был завершен, то есть базой для налогообложения до сих пор является инвентаризационная стоимость объекта.

Формула определения величины налога бывает двух видов

Давайте рассмотрим, где взять информацию для каждого показателя из представленной выше формулы.

Стоимость объекта инвентаризационная – когда ведется высчитывание налога, данные об инвентаризационной цене берутся те, что были предоставлены до наступления марта в 2013 году. Выяснить, что они представляют собой, можно в местном отделении бюро технической инвентаризации лично, или с помощью официального ресурса федерального бюро технической инвентаризации.

Коэффициент дефлятор – устанавливается регионом, принимающим за налоговую базу инвентаризационную стоимость. При расчете производится ее умножение на указанную властями величину

Обратите внимание! Для каждого региона указанное значение будет разниться, следовательно, узнавать его придется в индивидуальном порядке.

Величина доли. Когда рассматриваемая недвижимость находится в общей собственности нескольких дольщиков, высчитывание производится отдельно для каждого гражданина, согласно метражу, находящемуся у него во владении

Если же характер владения является общей совместной собственностью, то налог для каждого участника будет равный, как и равна будет доля владения жилищем.

Ставка налогообложения. Как и в случае со стоимостью жилья по кадастру, величина ставки разнится для каждой территории Российской Федерации. Узнать размер для интересующего вас населенного пункта можно на сайте инспекции. Главное правильно ввести информацию о:

территории;

разновидности налогообложения;

периоде налогообложения.

Обратите внимание! Расчет ставок по инвентаризационной стоимости недвижимости также имеет верхние предельные границы:

| Цена | Предел |

|---|---|

| до трех сотен тысяч рублей | до одной десятой процента (0,1% включительно) |

| от трех сотен до половины миллиона рублей | от одной десятой до трех десятых процента (от 0,1% до 0,3% включительно) |

| более половины миллиона | от трех десятых процента до двух процентов (от 0,3% до 2% включительно) |

Как и в предыдущем случае, муниципальные объекты и федеральные города имеют право на самостоятельное дифференцирование ставок ввиду:

- цены;

- местоположения недвижимости;

- типа объекта.

Давайте рассмотрим пример. Вы владеете половиной квартиры на окраине Москвы, инвентаризационная цена которой составляет двести тысяч единиц российской валюты. Величина ставки составляет одну десятую процента. Получаем следующий налог на искомую имущественную недвижимость: 200000*1/2*0,1%/ 100 = 100 рублей.

От близкого родственника или члена семьи

Близкие родственники

- родители и их дети;

- бабушки и дедушки (очень часто возникает вопрос: является ли бабушка близким родственником? Да, является. Также к ним относятся дедушки и внуки. Что касается прабабушек и прадедушек — конечно, они являются кровной родней для своих правнуков, но близкими не считаются);

- сестры и братья (имеющие общих родителей или имеющие общего отца или мать);

- также близкий родственник по закону — усыновитель и усыновленный, поскольку отношения между ними такие же, как у родителей и детей.

Члены одной семьи

- супруги

- родители и дети (усыновители и усыновленные)

Признание членом семьи в семейном праве.

Расчет платежей по налогу на имущество организаций

Выберите объект недвижимости, расположенный на вашем земельном участке

Обратите внимание, что при уплате налога на некоторые постройки применение вычета не распространяется.

Введите площадь объекта недвижитмости.

Укажите кадастровую стоимость объекта (если вы не знаете стоимость своей постройки, узнать ее можно на сайте Росреестра или в администрации своего населенного пункта).

Укажите налоговую ставку для своего объекта недвижимости (ставка зависит от типа объекта и его целевого предназначения).

Получите результат.. Более подробно о том, что такое налог на имущество организаций, вы можете прочитать в отдельной статье

Далее же будут просто описаны основные принципы расчета этого налога. Так, данный вид налогообложения с 2019 года более не касается движимого имущества и применяется только по отношению к недвижимости, которая состоит на балансе предприятий и используется при ведении коммерческой деятельности. Порядок этого расчета достаточно сложный

Более подробно о том, что такое налог на имущество организаций, вы можете прочитать в отдельной статье. Далее же будут просто описаны основные принципы расчета этого налога. Так, данный вид налогообложения с 2019 года более не касается движимого имущества и применяется только по отношению к недвижимости, которая состоит на балансе предприятий и используется при ведении коммерческой деятельности. Порядок этого расчета достаточно сложный.

Так, расчет налога проводится исходя из кадастровой стоимости имущества, причем необходимо проведение расчета стоимости всего имущества на каждый месяц в течение календарного года. При этом в зависимости от конкретного региона, где находится имущество, а также от типа имущества и его кадастровой стоимости изменяется и процентная ставка, применяемая при налогообложении.

Все это порождает множество сложностей, связанных с расчетом налога на имущество организаций, и даже несмотря на то, что сейчас этим налогом облагается только недвижимое имущество, необходимо тщательно проверять все подаваемые в ФНС сведения, касающиеся собственности организации. Отдельные виды организаций, например — религиозные структуры, могут быть освобождены от необходимости уплаты этого налога как полностью, так и в отношении лишь конкретных видов имущества.

Чтобы быстро и наиболее точно рассчитать налог на имущество организации с помощью калькулятора, достаточно сделать несколько простых действий. В первую очередь следует ввести применяемую в отношении предприятия процентную ставку. Она варьируется от 0 до 2,2%. После этого следует заполнить остаточную стоимость имущества, которым владеет организация за каждый месяц отдельно.

Заполнение производится по остаточной стоимости имущества на первые числа каждого месяца в году, а также на 31 декабря года. После этого будет произведен расчет целого ряда важных в контексте бухгалтерского учета и налоговой отчетности показателей. Так вы получите точную среднегодовую стоимость имущества, общую сумму налога — как в виде авансового платежа, так и доплаты, а также размеры платежей за каждый квартал года, что значительно упростит ведение бухгалтерии.

Налоговым периодом, по которому производят расчет налога на имущество организаций, признается календарный год (п. 1 ст. 379 НК РФ).

Отчетные периоды календарного года зависят от налоговой базы (п. 2 ст. 379 НК РФ):

|

Налоговая база |

Отчетные периоды |

|

рассчитывается исходя из среднегодовой стоимости |

I квартал, полугодие, 9 месяцев |

|

рассчитывается исходя из кадастровой стоимости |

I квартал, II квартал, III квартал |

В установленные отчетные периоды в налоговые органы предоставляются расчеты по авансовым платежам не позднее 30 календарных дней с даты окончания соответствующего отчетного периода (п. 2 ст. 386 НК РФ).

Налоговый вычет на квартиру в 2021 году

- Бумаги, что подтверждают ваше право на налоговый вычет по процентам, нужно подавать ежегодно. Они представлены списком:

- Правоустанавливающие документы, которые удостоверяют ваше право собственности на жилье

- Акт приемки-передачи на квартиру

- Выписка из банка в ней указан размер оплаченной задолженности по кредиту и процентам

- Справка 2-НДФЛ на налогоплательщика, а также декларация по форме 3-НДФЛ

- Договор ипотеки копия с экземпляра заемщика

- Выписка из кредитной истории. Просрочек быть не должно. Погашение процентов по кредиту происходило регулярно

- Паспорт клиента банка, копия и оригинал для сверки

- В случае валютной ипотеки размер задолженности должен быть указан в рублях.

- Свидетельство о браке если квартира приобретена лицом состоящим в браке

В налоговой у вас могут запросить и другие, дополнительные документы, поэтому нужно предварительно узнать, какие бумаги потребуется предоставить именно в вашем случае.

Для того чтобы получить положенные вам средства, нужно обратиться за ним в установленные временные рамки.

Если квартира была куплена в ипотеку больше двух лет назад, сделать возврат не получится.

Целесообразно подать документы в самом начале календарного года. То есть, если вы купили квартиру в декабре 2021 года, то обращаться за возвратом нужно в январе 2021 года.

В соответствии с новым законопроектом № 1075007-7, включенным в календарь рассмотрения вопросов Государственной Думой на 26.01.2021, в 2021 году при покупке недвижимости можно будет применять упрощенную процедуру для возврата подоходного налога. Это касается расходов на покупку жилья и погашение процентов по ипотеке, а также на операции по индивидуальному инвестиционному счету.

Для получения вычета гражданину надо только составить онлайн заявление в личном кабинете налогоплательщика, и оно будет сформировано автоматически. Таким образом, оформить все необходимые документы можно будет, не выходя из дома.

Прекрасный тому пример показала система оформления социальных выплат на детей, которая была применена во время пандемии. Проблем с переводом средств не возникло. К тому же, все получили свои пособия, за исключением ошибок в подаче заявления, недостатка данных о заявителе и т.д.

Россияне смогут возмещать НДФЛ исключительно по заявлению — без подачи декларации 3-НДФЛ. Доказывать свое право на вычет путем сканирования и отправки большого количества документов не придется. Достаточно заполнить заявление, указать в нем банковские реквизиты, на которые нужно перечислить денежные средства. Автоматизированная система налоговой инспекции обработает информацию, только проверив источники. Обратится, например, в банк, оформивший ипотеку или через который был осуществлен перевод денег.

Сократится не только перечень представляемых документов. Проверка со стороны налоговых органов также будет проходить намного быстрее, поэтому вы получите налоговый вычет гораздо раньше. Если сейчас инспекторы проводят камералку 3 месяца, к тому же еще 30 дней отводится на перечисление денег, то по новым правилам камеральная проверка будет проходить в течение 30 дней со дня подачи заявления на налоговый вычет. Деньги на ваш счет будут перечислены в течение 15 дней после ее завершения. Однако срок камеральной проверки может быть увеличен до 3 месяцев, если налоговики заподозрят вас в нарушении законодательства о налогах и сборах.

Если Госдума примет закон, он вступит в действие не раньше 1-го числа следующего налогового периода по налогу на доходы физических лиц. Новые правила распространятся на имущественные вычеты, возникшие с 1 января 2020 г., за исключением положений, для которых установлен другой срок вступления в силу, указывается в законопроекте. То есть в 2021 г. граждане смогут подать заявление на получение налогового вычета за 2020 год уже по упрощенной процедуре.

Это значительно упростит жизнь россиянам, поскольку теперь нужно только сформировать заявление в электронном виде и не тратить время на составление формы З-НДФЛ. Как правило, именно из-за неверного заполнения декларации большинство людей получают отказ в предоставлении вычета. Кроме того, не нужно собирать, сканировать и отправлять подтверждающие бумаги.

Есть в упрощенной процедуре и недостатки: если ведомство перечислило человеку больше денег, то в 2021 году за невозвращенные средства будет начисляться процент, начиная с 20-го дня.

В завершение хочется отметить, что, вероятно, в скором времени все учреждения перейдут на полное дистанционное оформление всех выплат и компенсаций.

Мне очень важны ваши оценки – если публикация вам понравилась, прошу поддержать ее, нажав «ДА».

Льготы

Статьей 381 Налогового кодекса установлена возможность юридических лиц применить льготы к налогу на имущество.

Освобождаются от уплаты следующие группы налогоплательщиков:

- Учреждения, которые занимаются уголовно-исполнительной деятельности, не платят налог на имущество, которое необходимо для нормального функционирования предприятия.

- Религиозные предприятия.

- Организации, учредителями которых являются граждане с ограниченными возможности. Главное, чтобы количество инвалидов в членском составе составляло 80%. Заболевание подтверждается справкой из медицинского учреждения.

- Предприятия, которые производят лекарственные средства.

- Налоговые льготы вправе применять организации, которые используют федеральные автодороги как часть производственного цикла.

- Учреждения, основной деятельности которых является протезирование и ортопедические услуги.

- Адвокаты и юридические центры для консультации граждан.

- Организации, которые имеют статус научного центра РФ.

Налог на имущество имеет одну из самых понятных формул для расчета, поэтому определить сумму к оплате не составит труда. Действуют бесплатные калькуляторы, которые автоматически определят размер налога.

Основным значением является ставка, которую требуется уточнить на сайте Налоговой службы, так как она меняется от региона к региону. Законодательством установлены субъекты, которые полностью освобождаются от налога, если соответствуют определенным требованиям.

Порядок исчисления и примеры расчета налога на недвижимость

Если объект недвижимости является общей долевой собственностью, то определяется кадастровая или инвентаризационная стоимость (КС или ИС) каждой отдельной доли. Если собственность совместная, то доли считаются равными (п.3 ст. 408 НК).

Так же, как и земельный налог, ИНФЛ рассчитывается, исходя из полных месяцев владения объектом:

- если право собств-сти возникло в первой половине месяца (до 15 числа включительно) или прекратилось во второй половине, то данный м‑ц полностью входит в период владения;

- и наоборот, возникновения права собств-сти во второй половине м‑ца и прекращение в первой — основания, для того чтобы игнорировать данный м‑ц при расчете налога.

При возникновении (либо прекращении) налоговой льготы ИНФЛ определяется как произведение суммы налога на отношение кол-ва полных м‑цев, в которые льготы возникли (либо были прекращены) к кол-ву месяцев в году, то есть к 12.

В таблице ниже — федеральные налоговые вычеты в Санкт-Петербурге (они же предусматриваются и кодексом):

Алгоритм расчета приведен в п. 8 ст. 408 НК РФ:

Примеры расчета ИНФЛ

Налог на имущество физических лиц один из самых “грабительских”: он растет пропорционально кадастровой (инвентаризационной) стоимости и дифференцированной налоговой ставке, которая также зависит от стоимости — чем она выше, тем больше может быть ставка. Также многое зависит от установленных местными НПА значений.

Рассмотрим, как рассчитывается налог на имущество на конкретных примерах.

Как рассчитать налог на квартиру?

В качестве примера возьмем среднестатистическую квартиру во Владимирской области с налоговой базой — 2000000 руб. (здесь и в последующих примерах предполагаем, что это кадастровая стоимость после положенного налогового вычета, то есть кад. стоимости за 20 м2). Чтобы найти ставку, нужно на сайте ФНС открыть справочную информацию.

- Далее необходимо выбрать вид налога (имущественный) и субъект РФ либо МО.

- После клика на поле Найти откроется название и номер документа (НПА), в данном случае НПА №107 от 24.11.2014 г.

- Дальше нажимаем Подробнее и попадаем на таблицу ставок. Что радует, ставки не дифференцированы и взяты из налогового кодекса, то есть вне зависимости от кадастровой ст-сти квартиры, ставка равна 0.1%.

Производим расчет налога на квартиру, перемножив КС на НС: 2000000 х 0.1% = 2000 руб.

Как рассчитать налог на дом

Рассмотрим другой пример, на этот раз с дифференцированными ставками:

- Загородный дом с налоговой базой 10 млн. руб. (из кадастровой ст-сти дома вычтена КС за 50 кв. м)

- Аналогичным образом по справочной информации ФНС находим НПА №643–109, установивший ставки ИНФЛ.

- Налоговая ставка по налогу на имущество для жилого дома данного стоимостного интервала — 0.15%.

Рассчитываем налог: 10000000 х 0.15% = 15000 руб.

Заключение

Надо не забывать о том, что платить налог на недвижимость необходимо ежегодно не позднее первого числа декабря последующего после налогового периода года. При этом оплатить налог можно только за три предшествующих периода. (ст. 409 НК).

Основанием для прекращения уплаты налога на имущество может быть только снятие его с кадастрового учета из-за гибели, уничтожения либо сноса объекта.

https://youtube.com/watch?v=96znAel0Bzk

Формула расчета налога на имущество организаций

Формула расчета налога на имущество организаций имеет свои нюансы и зависит от типа имущества:

- Если это здания или сооружения, то налог может рассчитываться исходя из их кадастровой или инвентаризационной стоимости.

- В отношении станков, автомобилей и прочего движимого имущества есть свои нюансы:

- до 2015 года такое имущество, принятое к учету на счете 01, не было объектом налогообложения вовсе;

- с 2015 года можно не перечислять налог на движимое имущество, входящее в 1-ю и 2-ю амортизационные группы, а вот по остальным движимым объектам его нужно платить.

Много вопросов возникает при уплате налога на недвижимость из кадастрового списка. Что это значит?

Предприятие принимает здания к учету по инвентаризационной стоимости. Затем на счете 01 формируется остаточная стоимость здания: инвентаризационная (она же первоначальная) стоимость уменьшается на величину износа. Для такой недвижимости, как магазины, офисы, точки общепита и бытовых услуг, налог рассчитывается не с инвентаризационной, а с кадастровой стоимости.

Эта мера позволила законодателям, не изменяя налоговые ставки, значительно увеличить поступления в бюджет от имущественного налога. Кадастровая оценка здания отличается от его инвентаризационной стоимости в большую сторону, поскольку при этом учитываются рыночные факторы стоимости недвижимости. Соответственно, налоговая нагрузка на бизнес возросла.

Важно! Пока процедуру взимания налога на имущество с кадастровой стоимости ввели не во всех регионах страны. Подробнее о том, с какой стоимости рассчитывается налог в вашем регионе, вы можете узнать на сайте конкретной ИФНС

Чтобы разобраться в нюансах расчета налога с кадастровой стоимости, советуем вам прочесть статью «Пошаговая инструкция по расчету налога на имущество с кадастровой стоимости».

Статья содержит краткий перечень плательщиков налога (со ссылками на законодательные акты), рекомендации, где искать кадастровый перечень имущества, схему расчета налоговой базы (в том числе в случае, когда налог платится не с полной стоимости здания, а только с принадлежащей вам доли). Здесь же вы найдете формулу расчета авансов по налогу на имущество и годового платежа.