Оформление и начисление зарплаты пошагово для начинающих

Содержание:

- Пример расчета

- Нюансы расчета заработной платы по окладу

- Расчет зарплаты при сдельной системе оплаты труда: нюансы

- Ответы на вопросы по кадровому делопроизводству

- От каких факторов зависит размер заработной платы

- Общая информация о том, как рассчитать зарплату по окладу

- Порядок работы с калькулятором зарплаты

- Как начисляется зарплата при повременной оплате труда?

- Как рассчитываются время переработки

- Начисление заработной платы и страховых взносов

- Расчет средней заработной платы

Пример расчета

Пример расчета северной надбавки и районного коэффициента: сотрудник Неклюдов В. Д. трудится г. Сыктывкар Республики Коми. Его оклад составляет 42 000 рублей. Согласно Постановлению № 49, районный коэффициент для данной территории составляет 1,25. Максимальный размер северной надбавки для данной местности – 50%. Сотрудник Неклюдов имеет «северный» стаж, который позволяет производить расчет зарплаты с северными надбавками по максимуму.

В текущем месяце, сотрудник Неклюдов получил:

- оклад – 30 000 рублей;

- разовую премию – 15 000 рублей;

- выплаты по больничному листу – 8 400 рублей;

- материальную помощь – 2 500 рублей.

Какую сумму денежных средств он получит на руки? В формуле для расчёта северной надбавки, в данном случае, используется только «голый» оклад. То есть, размер надбавки составит 30 000 * 50% = 15 000 рублей. Размер «коэффициентной» надбавки равен (30 000 + 15 000 + 8 400) * 1, 25 = 66 750 рублей Таким образом, сумма его заработка за текущий месяц до налогообложения составит 66 750 + 15 000 = 81 750 рублей. После налогообложения Неклюдов получит 81 750 – (81 750 * 13%) = 71 122, 5 рублей

Калькулятор процентов позволяет производить любые расчеты с процентами: нахождение процента от числа, сколько процентов составляет число «X» от числа «Y», прибавление процента к числу, вычитание процента из числа

Для расчета необходимо ввести данные в поля калькулятора, после нажать кнопку «Рассчитать» для получения результата.

Нахождение процента от числа. Для того чтобы найти процент от числа введите в первое поле значение процента, которое нужно найти. Во второе поле введите число, из которого нужно найти процент.

Калькулятор процентов – Нахождение процента от числа Сколько составляет % от числа

Сколько процентов составляет число «X» от числа «Y». В первое поле нужно ввести число, процент которого мы ищем. Во второе поле нужно ввести число, из которого мы будем находить процент первого числа.

Сколько процентов составляет число «X» от числа «Y» Сколько процентов составляет число от числа

Прибавление процента к числу. Чтобы прибавить процент к числу нужно в первое поле ввести значение процента, которое нужно прибавить. Во второе поле ввести число, к которому нужно прибавить процент.

Прибавление процента к числу К числу прибавить %

Вычитание процента из числа. Для нахождения результата введите в первое поле число, из которого нужно вычесть процент. Во второе поле введите значение процента, которое нужно вычесть из числа.

Вычитание процента из числа Из числа вычесть %

Процент (лат. per cent — на сотню) — одна сотая доля. Обозначается знаком «%». Используется для обозначения доли чего-либо по отношению к целому. Принято считать что 100% = 1, исходя из этого 25% эквивалентно 0,25 или 25/100.

Пример. Для того чтобы вычислить процент от числа нужно в первом поле указать процент который требуется вычислить, например «20». Во втором поле нужно указать число из которого будет вычисляться процент, например «60». После ввода данных нажмите кнопку «Рассчитать», искомый результат «12».

Нюансы расчета заработной платы по окладу

Ряд нюансов в вопросе расчетов заработной платы наблюдается при вознаграждении за труд военнослужащих. Так, в контексте военной службы зарплату принято именовать «довольствием», на чей объем влияют такие факторы:

- должность военного;

- звание;

- стаж, или общая длительность службы субъекта;

- условия, в которых военный проходит службу.

Оклад довольствия военнослужащего состоит из должностного оклада и оклада, положенного субъекту, в соответствии с его званием. Данную сумму зачастую получают служащие по контракту. Однако объем НДФЛ остается аналогичным гражданскому работнику – 13%.

Расчет зарплаты военнослужащего происходит по следующему алгоритму:

- Должностной оклад и оклад в соответствии со званием суммируются.

- К получившейся сумме прибавляются надбавки (например, за стаж, трудные условия работы или любые иные дополнительные выплаты).

- С получившейся величины удерживается подоходный налог, а также иные вычеты, если подобное характерно для конкретной ситуации.

Таким образом, расчет зарплаты в соответствии с окладом является простой процедурой. Однако бухгалтеру, тем не менее, необходимо внимательно подходить к вопросу подобных исчислений, так как неграмотно рассчитанная зарплата может стать причиной привлечения к ответственности.

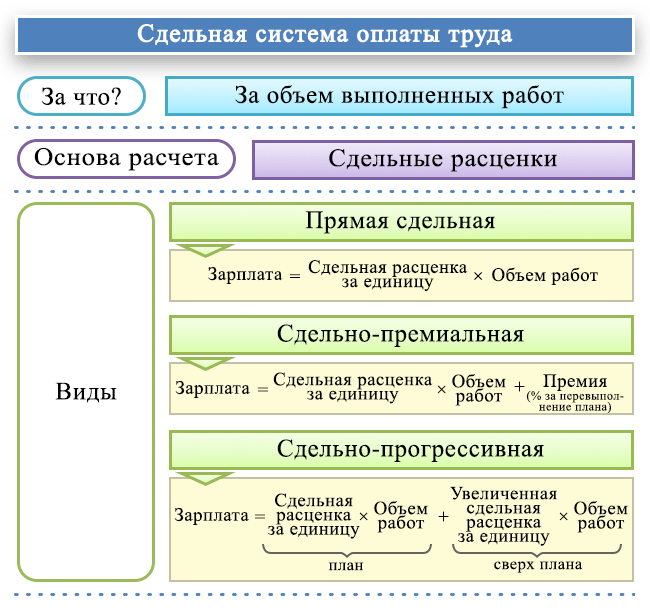

Расчет зарплаты при сдельной системе оплаты труда: нюансы

При сдельной зарплате, как и при втором варианте повременной оплаты труда, рассмотренном нами выше, работодатель также устанавливает месячные нормы рабочего времени и выработки. Превышение соответствующих норм может увеличивать сдельную зарплату:

- Пропорционально выработке.

Пример

Электротехник Иванов работает на заводе по сборке телевизоров. Он получает зарплату по сдельной схеме, в рамках которой работодатель установил норму по сборке 2 телевизоров в течение 8 рабочих часов. При ее выполнении Иванов получает 2 000 рублей (тариф: 1 000 рублей за 1 собранный телевизор).

За каждый следующий собранный телевизор Иванов получает по 1 000 рублей вне зависимости от объемов выработки.

- С применением прогрессивной шкалы.

Пример

Станочник Петров работает на заводе по производству крепежа в цехе по выпуску болтов. Он получает сдельную зарплату, по которой работодатель устанавливает норму по изготовлению: 100 болтов в течение 8 рабочих часов. При ее выполнении Петров получает 390 рублей (тариф — 3 рубля 90 копеек за 1 болт).

За каждые 50 следующих собранных болтов Петров получает по 10 рублей за штуку. За каждые 50, следующих за ними, — по 20 рублей. За каждый последующий болт — по 30 рублей.

В некоторых случаях может применяться и регрессивная шкала. Например, когда производственная модель предприятия требует от работников как можно более точного выполнения плановых показателей без их существенного превышения (как вариант, в целях повышения эффективности контроля над расходами по сырью и материалам).

Отдельная разновидность зарплаты — та, что выплачивается в период командировки работника (ст. 139, 167 ТК РФ). Изучим специфику ее расчета.

Ответы на вопросы по кадровому делопроизводству

1. Наименование должности в трудовой книжке. Как вносить?

Вопрос: трудовые книжки в России ведут на русском языке, не допускается наименование должности на иностранном. Можно внести в трудовую книжку должность, название которой транслитерировано на русский язык? Например, «эйчар-менеджер», «разработчик андроид-приложений»?

Ответ Евгении Конюховой, эксперта в сфере трудового законодательства и кадрового делопроизводства:

«Запись о наименовании должности вносится в трудовую книжку в соответствии с приказом о приеме на работу, а в приказ о приеме на работу — в соответствии с трудовым договором. Называть должности «эйчар-менеджер», «разработчик андроид-приложений» — допустимо.

Вывод: название должности в трудовой книжке может быть транслитерировано на русский язык. Главное, чтобы запись была на русском языке, а в трудовом договоре, приказе о приеме на работу и трудовой книжке наименование должностей совпадало.

2. Локально-нормативные акты. Можно отправить по «электронке»?

Вопрос: можно ли ознакомить работника с локально-нормативными актами (ЛНА) по электронной почте? Например, направить работникам из регионов новые положение о порядке оплаты труда. Если нет оригинала подписи работников, а к положению приложены сканы листов ознакомления — это нарушение?

Ответ: ознакомить c локально-нормативными актами посредством обмена электронными документами с применением усиленной квалифицированной подписи можно только дистанционных работников. С остальными работниками пока используется ознакомление под подпись. Скан-копия не соответствует требованиям ст. 22 и ст. 68 ТК РФ.

Вывод: работников нужно ознакомить с ЛНА лично и под подпись. Ознакомление посредством электронной почты является нарушением.

3. Учебный отпуск. Можно использовать на меньший срок?

Вопрос: может ли работник пойти в учебный отпуск частично, не выходя за пределы срока справки-вызова? Например, по справке-вызову учебный отпуск с 04.01.2020 по 31.01.2020, а сотрудник пишет в заявлении: «Прошу предоставить мне учебный отпуск с 20.01.2020 по 31.01.2020. Справку-вызов №… от… прилагаю…»?

Ответ Евгении Конюховой, эксперта в сфере трудового законодательства и кадрового делопроизводства:

«Есть две точки зрения:

- Учебный отпуск целевой и предоставляется на количество дней по справке-вызову. Такую позицию иногда высказывают представители Роструда и ГИТ.

- Учебный отпуск можно предоставлять на меньшее количество дней, чем в справке-вызову, по заявлению работника. Я придерживаюсь той точки зрения, что нужно руководствоваться Трудовым кодексом, например:

«работодатель предоставляет дополнительные отпуска с сохранением среднего заработка для прохождения промежуточной аттестации на первом и втором курсах соответственно — по 40 календарных дней, на каждом из последующих курсов соответственно — по 50 календарных дней. В этой ситуации Трудовым кодексом определено четкое и однозначное количество дней, которые должны быть предоставлены работодателем. Здесь нет формулировки, что «до 40 календарных дней».

Другой пример:

«работодатель предоставляет дополнительные отпуска с сохранением среднего заработка для прохождения государственной итоговой аттестации — до четырех месяцев в соответствии с учебным планом осваиваемой работником образовательной программы высшего образования. В этой ситуации на любой период до 4 месяцев».

Вывод: размышляете о том, возможно ли отпустить сотрудника в учебный отпуск частично, не выходя за пределы срока справки-вызова? Самый безопасный для работодателя вариант — ориентироваться на нормы Трудового кодекса и смотреть норму: императивная она в части количества дней отпуска или диспозитивная».

4. Работник сменил фамилию. Нужно дополнительное соглашение?

Вопрос: работник сменил фамилию и паспортные данные, надо создавать дополнительное соглашение к трудовому договору?

Ответ: нет ни одного нормативного правового акта, который бы предписывал работодателю незамедлительно вносить изменения в трудовой договор, когда изменились сведения о работнике или работодателе.

Вывод: работник сменил фамилию и паспортные данные — у работодателя есть три варианта документально оформить изменения:

- Дождаться изменения условий трудового договора и в допсоглашении указать новые сведения о работнике.

- Применить аналогию нормы (ч. 3 ст. 57 ТК РФ) и внести в текст трудового договора новые сведения о работнике.

- Оформить не соглашение (просто потому, что стороны в этой ситуации не договариваются), а приложение к трудовому договору (оно упоминается в ч. 3 ст. 57 ТК РФ).

От каких факторов зависит размер заработной платы

Раскрыв сущность заработной платы, ее виды и функции, перейдем к рассмотрению основных факторов, влияющих на размер заработной платы работников.

В первую очередь нужно сказать о том, что уровень оплаты труда будет отличаться даже у работников одной и той же профессии. В таком случае фактором уровня заработной платы может быть регион, в котором трудится человек. Неоднократно на государственном уровне поднималась проблема, что врачи, работающие, например, в столице, за свой труд получают зарплату, больше, чем те, которые трудятся в регионах. Так в Москве МРОТ составляет 15000 рублей, а в Ярославле – 12130 рублей.

Также в некоторых регионах страны приняты региональные документы, которые устанавливают, что заработная плата работающих в государственных учреждениях ниже, чем в коммерческом секторе.

Заработная плата государственных служащих значительно выше минимального размера оплаты труда. Потому что род их деятельности направлен на удовлетворение нужд государства, они осуществляют свою работу от имени РФ. К ним относятся налоговые инспекторы, судебные приставы, работники следственных органов и органов прокураторы, члены Государственный думы и прочие сотрудники государственных министерств и ведомств (например, Совет Федерации и Конституционный суд).

Рассмотрим понятие рыночная заработная плата – это ставка оплаты за труд, с помощью которой определяется уровень оплаты труда. Это понятие не учитывает различия в способностях трудовой силы. На нее оказывают влияние разнообразные факторы, отражающиеся на заработной плате. Их можно разделить на рыночные и нерыночные. Рассмотрим их более подробно.

Так,заработная плата сотрудников в рыночной экономике зависит от того, какое предложение и спрос есть на трудовом рынке. Известно, что на уровень оплаты напрямую влияет спрос, который предъявляют работодатели, и предложение труда, предлагаемое соискателями.

Размер заработной платы в рыночной экономике будет зависеть и от конкуренции как между работниками (за место труда), так и между работодателями за квалифицированных работников.

Заработная плата в рыночных условиях зависит и от стоимости товаров, которые производит предприятие, и полезности конкретного работника. Другими словами, насколько экономически эффективным для фирмы будет принятие работника нужной квалификации с определённым уровнем заработной платы и дополнительными социальными выплатами.

Все это относится к рыночным факторам.

Второй вид факторов – нерыночные. Это стоимость рабочей силы, уровень профессиональной квалификации, образованности, стаж работы, сложность и количество обязанностей, условия труда, и какие социальные выплаты к заработной плате готов платить работодатель.

Также к нерыночным факторам относится государственное регулирование заработной платы. Оно включает в себя различные меры, которые направлены на то, чтобы доходы были справедливо распределены между населением. В частности, эти меры состоят в том, чтобы работникам предоставлялись социальные гарантии или соцпакет (это отпуска, оплата больничных листов), регулярно индексировалась заработная плата, проводилась рациональная налоговая политика в части взимания налогов с доходов граждан, а профсоюзы защищали интересы работников предприятий.

ЭТО ИНТЕРЕСНО!

В РФ самая низкая ставка налога на доходы физических лиц, она равна 13%.Это пропорциональный налог,то есть его ставка не меняется с ростом дохода. Меняется только сумма отчислений. Некоторые депутаты ГД РФ предлагают ввести на территории страны прогрессивное налогообложение. Это означает, что с ростом дохода будет увеличиваться ставка налога. Они полагают, что такое решение будет справедливым по отношению к людям, имеющие невысокие заработки.

Приведем расчет сумм налога к уплате в бюджет для работников с разным размером жалованья.

Иванов имеет оклад 15000 рублей: 15000·13:100= 1950 рублей – сумма налога.

Деминов имеет оклад 150000 рублей: 150000 13:100=19500 рублей – сумма налога.

Разница составляет 17550 рублей.

Мнения по этому вопросу расходятся. Многие экономисты считают, что введение прогрессивного налогообложения нецелесообразно.Ведь даже при одинаковой ставке налога, люди с большими доходами платят большие суммы, чем люди с низкими зарплатами. В случае введения прогрессивной ставки (20%, если сумма дохода больше 100000 рублей), работники, имеющие высокие доходы могут уйти в тень, а значит сократятся доходы бюджета.

Таким образом, заработная плата, как один из факторов производства – это сложное явление, на которое оказывают воздействие разнообразные причины.

Общая информация о том, как рассчитать зарплату по окладу

В свою очередь, при расчете итоговой зарплаты, во внимание необходимо принимать следующие категории

- Подоходный налог. Данная величина вычитается из дохода всех сотрудников. В свою очередь страховые суммы неуместно удерживать из зарплаты персонала, данные средства следует отчислять из прибыли компании.

- Авансовая сумма, которая должна быть вычтена из итогового дохода субъекта, если он получил ее ранее.

- Удержания по исполнительным листам. В случае, когда работник имеет обязательства по кредиту или алиментам, бухгалтерия, на основании соответствующего заявления или постановления суда, вправе вычитать определенный процент заработка субъекта на обозначенные нужды.

- Сотрудник может иметь надбавки, доплаты и иные добавочные выплаты, которые могут увеличивать итоговую сумму заработной платы.

Формула расчета зарплаты может варьироваться относительно индивидуальных обстоятельств в компании. Наиболее распространенная и простая формула использует следующие позиции для определения итоговой зарплаты:

- Размер оклада. Данную величину необходимо искать в штатном расписании предприятия, в трудовом соглашении с субъектом, а также в Приказе о трудоустройстве, публикуемом управленцем.

- Количество отработанных дней за отчетный (месячный) период. Исчисление данного показателя должно происходить в соответствии с установленным планом (производственным календарем) и фактическими данными (табель учета рабочего времени). В целом, общий результат будет зависеть от количества рабочих дней (пять или шесть дней в неделю), специфики деятельности предприятия и конкретной должности. В рамках рассматриваемого показателя также учитываются все дни болезни, отпуска, прогулов, простоев и т.д.

- Дополнительные суммы. Предполагаются премии, доплаты, средства возмещения, и иные выплаты, полагающиеся субъекту помимо оклада.

Так, отвечая на вопрос, как рассчитать заработную плату по окладу, необходимо отметить следующую формулу: Зарплата = Оклад / РД * Д, где:

- РД – количество рабочих дней, предполагаемых для данного отчетного периода;

- Д – количество дней, фактически отработанных сотрудником в рамках отчетного периода.

Данная формула позволяет определить объем зарплаты от оклада, если в отчетном месяце субъект не получает премий или иных добавочных выплат. Для более детального рассмотрения актуальности данной формулы приведем пример:

Пример. Работники ООО «Бальзамин» трудятся пять дней в неделю по 8 часов. В Положении об оплате труда ООО «Бальзамин» зафиксировано, что сотрудникам полагается ежемесячная премия, в объеме 20% от оклада. Впрочем, в Положении также указано, что премия не будет выдана, если работник не достиг должного уровня выработки за отчетный период, либо имеет дисциплинарное взыскание в отчетном месяце.

Монтажник Лавров С.Л. в марте 2019 года получил письменное замечание за прогул. Как следствие, вместо 22 положенных рабочий дней, субъект отработал только 21.

Оклад Лаврова С.Л., исходя из штатного расписания, составляет 23.000 руб. В марте 2019 года сотрудник не получает никаких дополнительных выплат ввиду наличия дисциплинарного нарушения, следовательно, для итогового исчисления зарплаты, уместно применить рассмотренную выше формулу: Зарплата = 23.000 / 22 * 21 = 21.954,55 руб. Так, данная величина будет начислена Лаврову за март.

Однако важно отметить, что зачастую сотрудники получают зарплату с различными надбавками и дополнительными выплатами, так как само «тело» оклада практически повсеместно является относительно низкой суммой. Следовательно, уместно рассмотреть пример расчета итоговой зарплаты от оклада, если субъект имеет дополнительные выплаты:

Следовательно, уместно рассмотреть пример расчета итоговой зарплаты от оклада, если субъект имеет дополнительные выплаты:

Пример. Сотрудники ООО «Северочек» трудятся 5 дней в неделю, 8 часов. В Положении об оплате труда предприятия фиксируется, что если работники не имеют дисциплинарных замечаний и полностью выполняют план, то они могут рассчитывать на дополнительные 20% от оклада.

В марте кадровая сотрудница Акопян А.К. не имела замечаний и дисциплинарных взысканий, а также отработала все 22 рабочих дня. Ее оклад, в соответствии с трудовым соглашением, составляет 28.000 руб. Как следствие, работница вправе претендовать на премию. Для исчисления зарплаты уместно использовать такую формулу: Зарплата = Оклад + ДВ, где «ДВ» значит «дополнительные выплаты». Фактически, итоговый доход Акопян А.К. будет составлять: 28.000 + 20% = 33.600 руб.

Порядок работы с калькулятором зарплаты

Калькулятор расчета заработной платы позволяет осуществить расчет зарплаты и начисленных налогов в двух вариантах:

- С зарплаты до начисления налогов. В этом варианте вы вводите сумму предполагаемой заработной платы, после чего из нее вычитается НДФЛ и исчисляются взносы в фонды. Полученную сумму зарплаты необходимо будет выплатить сотруднику «на руки».

- С зарплаты «на руки». Данный вариант расчет позволяет осуществить исчисление налогов в обратном порядке. Т.е. будет рассчитана сумма зарплаты, которую необходимо будет начислить сотруднику, чтобы получилась введенная сумма, до налогообложения.

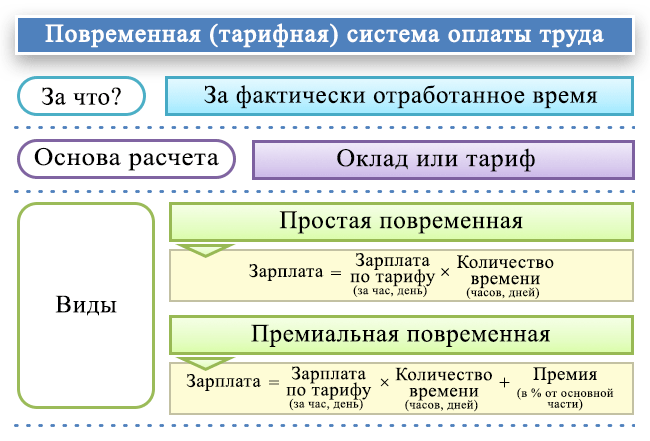

Как начисляется зарплата при повременной оплате труда?

Повременная (повременно-премиальная) оплата труда чаще всего встречается в 2 следующих разновидностях:

- Когда зарплата считается исходя из месячного оклада работника (дополненного в установленном порядке премиями за результаты труда).

В этом случае для начисления заработной платы применяется формула:

ЗАРПЛАТА = (ОП / РД) × ОД,

где:

ЗАРПЛАТА — зарплата за расчетный период;

ОП — должностной оклад сотрудника, дополненный премиями при их наличии;

РД — количество рабочих дней в месяце, в который входит расчетный период;

ОД — отработанные дни в расчетном периоде.

Внимание! Выплата зарплаты должна осуществляться не реже 2 раз в месяц (ст. 136 ТК РФ), поэтому расчетный период не может превышать половины месяца (письмо Минтрудсоцзащиты России от 21.09.2016 № 14-1/В-911)

При этом начисление зарплаты отображается в бухрегистрах последним днем месяца.

- Когда зарплата считается исходя из тарифной ставки в расчете на 1 час или 1 день.

В этом случае для начисления заработной платы применяются формулы:

при почасовой оплате труда:

ЗАРПЛАТА = ЧТС × ОЧ,

где:

ЧТС — часовая тарифная ставка по трудовому договору,

ОЧ — количество отработанных часов за отчетный период;

при ежедневной оплате труда:

ЗАРПЛАТА = ДТС × ОД,

где ДТС — дневной тариф по трудовому договору.

При этом в обоих случаях работник получает оплату выходных и праздничных дней:

- при выполнении работы в выходные и праздничные дни — по двойной тарифной ставке (ст. 153 ТК РФ);

- при отдыхе в такие дни — в соответствии с локальным нормативом (ст. 112 ТК РФ).

В рассматриваемом сценарии расчет зарплаты осуществляется с учетом того, что работодатель обязан установить месячные нормы (ст. 160, 162 ТК РФ):

- по времени работы;

- по выработке.

Основой для таких норм могут быть, к примеру, типовые показатели по отрасли, в которой ведет деятельность фирма-работодатель.

При выполнении норм, установленных работодателем, сотрудник в любом случае получает зарплату не меньше минимального размера оплаты труда, установленного в субъекте РФ (ст. 133 ТК РФ).

Можно ли не начислять зарплату директору фирмы? Ответ узнайте в КонсультантПлюс, получив пробный бесплатный доступ к системе.

Теперь — о том, как начисляется заработная плата при сдельной схеме.

Как рассчитываются время переработки

Длительность рабочего времени для каждого специалиста исчисляется в отдельности. Например, стандартом считается 40-часовая рабочая неделя (ст. 90 ТК РФ). Но для некоторых специалистов устанавливается сокращенная продолжительность работы. Например, для учителей или врачей. Для них учет переработанных часов считается не от 40-часовой недели, а от сокращенной нормы.

Объем переработок строго ограничен законодательством. Привлекать к сверхурочному труду нельзя (ч. 6 ст. 99 ТК РФ):

- по 4 часа два дня подряд;

- более 120 часов в год.

Сверхурочные часы следует фиксировать в табелях учета рабочего времени. Порядок отражения переработок зависит от формы табеля, применяемой в организации.

Расчет оплаты за переработку зависит от продолжительности. За первые два часа положена оплата в полуторакратном размере от стандартной оплаты. За остальное время — не менее чем в двойном размере. Нормы регламентированы в ст. 152 ТК РФ.

Работодатель вправе повысить ставки оплаты сверхурочного труда. Конкретный размер надбавок определяется в индивидуальном порядке, в зависимости от финансового положения компании. Но менее, чем закреплено в Трудовом кодексе, заплатить нельзя. Конкретные размеры выплат закрепите локальным актом организации. Минимальной и максимальной суммы выплат законодательство не содержит.

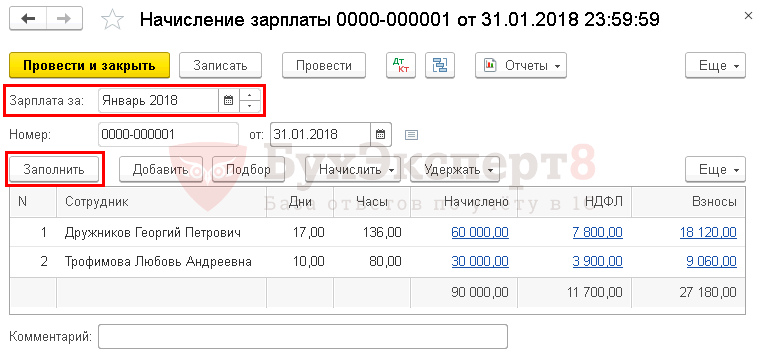

Начисление заработной платы и страховых взносов

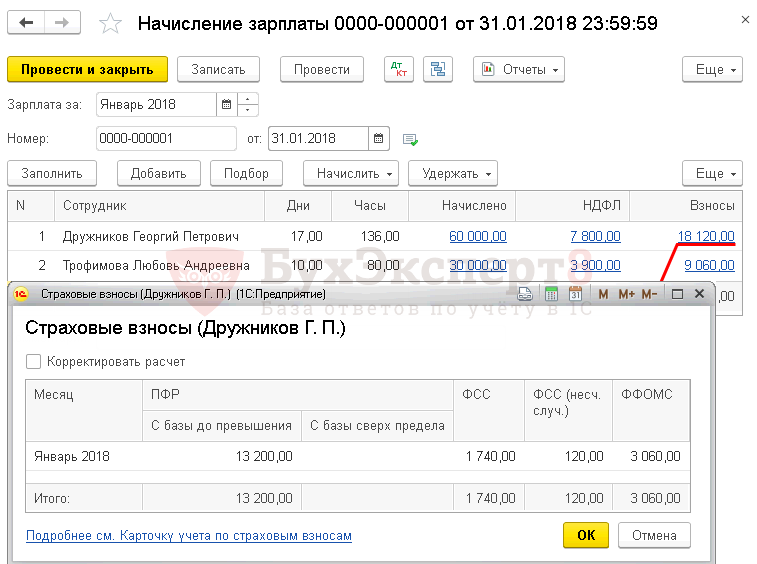

Зарплату начисляем в последний день месяца. Операцию отражаем документом Начисление зарплаты в разделе Зарплата и кадры — Зарплата — Все начисления — кнопка Создать — Начисление зарплаты.

В форме укажем:

Зарплата за — Январь: месяц, за который рассчитывается заработная плата.

По кнопке Заполнить в табличной части автоматически отражаются все сотрудники по которым есть данные для начисления зарплаты с уже рассчитанными данными.

Табличная часть

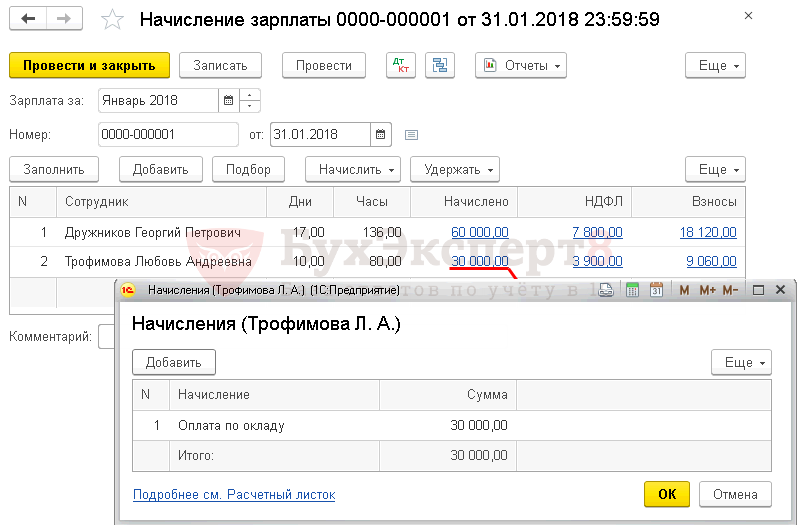

Автоматически рассчитываются только ежемесячные начисления, указанные в документе Прием на работу. В нашем примере указана только Оплата по окладу.Наряду с Оплатой по окладу это могут быть, например, ежемесячная премия или доплата за ненормируемый рабочий день.

При необходимости графы Дни, Часы и Начислено можно откорректировать вручную.

Если кроме ежемесячных выплат следует начислить дополнительные, то необходимо воспользоваться кнопкой Начислить.

Подробнее о настройках начислений

НДФЛ — сумма налога на доход физлиц, удержанная из заработной платы. По нажатию на ссылку в графе НДФЛ раскрывается расчет — таблица, где указан доход по сотруднику за текущий налоговый период с начала года, предоставленные вычеты.

В нашем примере у работников нет предоставленных вычетов. НДФЛ исчислен в размере 13% от всей суммы дохода за месяц.

Изучить подробнее Настройки страховых взносов

Проводки

Формируются проводки:

- Дт Кт —начисление заработной платы;

- Дт Кт 68.01 — исчисление НДФЛ и удержание его из заработной платы;

- Дт (20.01) Кт 69.01 — начисление взносов в ФСС;

- Дт (20.01) Кт 69.03.1 — начисление взносов в ФФОМС;

- Дт (20.01) Кт 69.02.7 — начисление взносов в ПФР;

- Дт (20.01) Кт 69.11 — начисление взносов на НС и ПЗ.

Документальное оформление

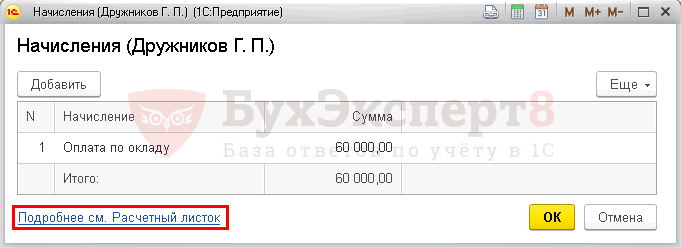

Расчетный листок — документ, который работник должен ежемесячно получать в бумажном или электронном виде. Проверить все начисления, удержания и выплаты по сотруднику, которые будут отражены в расчетном листке, можно прямо в форме Начисления документа Начисление зарплаты.

Расчетные листки для отправки сотрудникам можно распечатать в разделе Зарплата и кадры — Зарплата — Отчеты по зарплате — Расчетный листок. PDF

Расчетную ведомость по форме Т-51 можно распечатать с помощью отчета Расчетная ведомость (Т-51) в разделе Зарплата и кадры — Зарплата — Отчеты по зарплате — Расчетная ведомость (Т-51). PDF

Расчет средней заработной платы

Чтобы рассчитать среднюю заработную плату, нужны:

сумма оплаты труда, начисленная за 12 месяцев. Если сотрудник отработал меньше, учитываются все отработанные дни;

время работы по календарю. Чтобы его вычислить, складывают все календарные дни в году и делят на 12. Получается среднее количество дней в месяце.

Формула расчета средней заработной платы:

Средняя зарплата = Выплаты за период / Отработанное время

Формула расчета среднемесячной заработной платы:

Зарплата = Зарплата за год / Дней в среднем

Дней в среднем — усреднение количество дней в месяце.

Формула расчета среднедневная заработной платы:

Зарплата среднедневная = (Зарплата основная + Дополнительно) / (12 × 29,3)

Зарплата основная — сумма основной заработной платы за 12 месяцев. Входят оплата по должностному окладу, по тарифу или сдельно.

29,3 — усредненное количество дней в месяце, установленное законом.

Дополнительно — дополнительные выплаты за 12 месяцев. В фонд дополнительной зарплаты входят доплаты, надбавки, премии, вознаграждения, коэффициенты, ночные, сверхурочные.

Когда сотрудник увольняется, к зарплате добавляется компенсация за неиспользованный отпуск. В этом случае среднемесячная зарплата корректируется на фактически отработанное время и вычисляется заработок за день. Число дней оставшегося отпуска умножают на среднедневную заработную плату.