Виды стоимости акций

Содержание:

- Методы оценки акций

- Свойства акций как ценных бумаг

- Хотите стать частью закрытого сообщества профессиональных трейдеров Masterforex-V и на практике применять эти знания?

- Разница между номинальными и реальными значениями

- Поперечное сравнение

- Правая колонка

- Обыкновенные и привилегированные акции

- Пакет акций[править | править код]

- Риски, сопровождающие покупку акций

- Изменение начальной стоимости акции

- См. также[править | править код]

- Дивиденды

- Акция: что это?

- Что влияет на рыночную цену акции

- Как учитывать дополнительные акции

- Номинальная стоимость доли участника

- Как найти акции стоимости для инвестирования

- Неэмиссионная ЦБ

- Номинальная стоимость облигаций

Методы оценки акций

Существует несколько методов оценки ценных бумаг:

- дисконтирование. Ожидаемые денежные потоки корректируют с учетом инфляции;

- капитализация (накопление) прибыли. Используют при условии, что размер и период выплаты дивидендов постоянен и предсказуем;

- метод чистых активов. Стоимость ценных бумаг корректируется на основе остаточной цены активов;

- рыночный. Утверждается, что компании одной отрасли, работающие в одинаковых условиях, оцениваются одинаково. Если стоимость ценных бумаг одной корпорации известна, стоит ожидать аналогичную оценку для другой.

Оценивание пакета акций одним методом дает приблизительный результат. Поэтому я использую все 4.

Свойства акций как ценных бумаг

Свойствами данного документа являются:

- Ценность. Акции можно продавать и покупать на бирже как товар.

- «Плавающая» стоимость (волатильность). Цена бумаги на рынке непостоянна и зависит от приносимого ею дохода, надежности эмитента и других факторов. Акции компаний с растущей прибылью дорожают.

- Зависимость от законодательства. Эмиссия бумаг и торговые операции с ними регулируются государственными нормативно-правовыми актами.

- Неделимость. Если у акции несколько владельцев, они выступают как одно лицо без разделения прав.

- Возможность расщепления и консолидации. В первом случае 1 бумагу разделяют на несколько, что позволяет снизить порог инвестирования. Консолидация — обратный процесс.

Акции можно продавать и покупать, их стоимость на рынке непостоянная.

Акции можно продавать и покупать, их стоимость на рынке непостоянная.

При дроблении или объединении акций выпускают новые сертификаты и выдают их держателям взамен старых. Например, вместо 1 бумаги номиналом 1000 руб. акционер получит 2 по 500 руб.

Хотите стать частью закрытого сообщества профессиональных трейдеров Masterforex-V и на практике применять эти знания?

|

Полезная информация?Расскажи друзьям не молчи! |

ВЛИВАЙСЯ В РЯДЫ ПРОФЕССИОНАЛОВСДЕЛАЙ СВОЮ ТОРГОВЛЮ ЭФФЕКТИВНОЙ

ПРОФЕССИОНАЛЬНОЕОБУЧЕНИЕ

Разница между номинальными и реальными значениями

Определение

Номинальная стоимость определяется как денежная стоимость товара.

Реальная стоимость определяется как номинальная стоимость с учетом инфляции.

Стоимость возможности против денежной стоимости

Номинальная стоимость принимает во внимание денежную стоимость. Реальная стоимость принимает во внимание стоимость возможности

Реальная стоимость принимает во внимание стоимость возможности

использование

Номинальная стоимость представляет текущую денежную стоимость.

Реальная стоимость представляет более точную картину, поскольку она включает изменения рыночной цены (инфляция / дефляция).

Поперечное сравнение

Подобным образом можно скорректировать не только данные временных рядов , как указано выше, но и данные сечения, которые зависят от цен, которые могут варьироваться, например, географически. Например, общая стоимость товара, произведенного в регионе страны, зависит как от количества, так и от цены. Для сравнения выпуска различных регионов номинальный выпуск в регионе может быть скорректирован путем переоценки товаров по обычным или средним ценам.

Правая колонка

Сотрудники Форекс Оптимум, благодаря консультациям тренеров из …

Более чем достаточное количество фактов подтверждающих кухонность …

Что бы вам не говорили, не обещали представители компании Форекс …

По компании отличные новости, первая это вернули вебмоней, …

По компании отличные новости, первая это вернули вебмоней, …

Я вынужден огорчить сотрудников Телетрейд тем фактом, что первыми на …

Я уже давно плюнул на торговлю с помощью Форекс Оптимум! Сейчас мне бы …

Достаточно легко рассуждать о мошенничестве, когда оно прошло где-то …

ФО хорошо себя зарекомендовали; да я и за себя могу сказать,что пока что …

Всех приветствую! Работаю с ФО не так давно, но уже доволен …

Лично мне Форекс Оптимум подошел. Сечас менять его я не планирую. …

Брокер всегда выводит деньги без проблем. Терминал не …

ФО хорошо себя зарекомендовали; да я и за себя могу сказать,что пока что …

Я только перешла в компанию. Мне посоветовали брокера ФО. Я на данный …

Добрый день всем! ТТ мой первый брокер. И менять его я 100% не планирую) …

Тут очень хорошое отношение к клиентам

И не важно сколько у тебя бабла …

Компания постоянно проводит акции,что очень радует. Трудностей не …

торгую в плюс, думаю головой

В основном работаю с парами евро/доллар, …

Отмечу комфортные торговые условия, профессионализм команды, …

Торгую через Телетрейд последнее время на серебре. Я сейчас работаю от …

- DataBasics: дефляция номинальных значений до реальных значений от Федерального резервного банка Далласа

- Калькулятор инфляции ИПЦ от Бюро статистики труда США

Обыкновенные и привилегированные акции

Обыкновенные акции позволяют вам голосовать на собрании акционеров. Держатели привилегированных акций на таких собраниях не голосуют.

Но «привилегированность» привилегированных акций в том, что их держатели имеют «привилегированное» право на дивиденды. И на часть имущества, которое останется после банкротства фирмы.

Но если у вас обыкновенные акции, вы можете голосовать на собрании акционеров. И если акций у вас много, – вы можете вообще диктовать компании свои условия.

Держатели привилегированных акций могут голосовать в одном-единственном случае. Если «обыкновенники» решили не платить никому дивиденды. То есть решено было всю прибыль компании заново вложить в бизнес, чтобы через какое-то время получить в разы больше прибыли.

Привилегированные акции можно поделить на три группы:

- Неголосующие. Их держатели не голосуют вообще никогда. Что бы ни случилось, права на голос у них нет. Дивиденды они получают в первую очередь, потом уже идут остальные категории «привилегированных» и те люди, у которых на руках обыкновенные акции.

- Голосующие. Если в одном отчетном периоде держатели обыкновенных акций решили не платить никому дивиденды, то в следующем это решение будут принимать уже держатели привилегированных ценных бумаг. Они могут его принять в свою пользу – тогда дивиденды будут выплачены. Или они аналогично могут решить вложить всю прибыль в компанию – тогда денег никто не увидит.

- С особыми правами. Как написано в уставе компании, так и будет. Могут голосовать, могут не голосовать, могут получать дивиденды или не получать.

Обыкновенные акции почти всегда стоят дороже, чем привилегированные. Потому что право на управление компанией ценится выше, чем право на фиксированные дивиденды.

Пакет акций[править | править код]

Пакет акций — количество акций акционерного общества, находящееся в одних руках или под единым контролем. Стоимость крупных пакетов акций может многократно увеличиваться, если их контроль позволяет оказывать влияние на деятельность общества. Обычно 5 % обыкновенных (голосующих) акций достаточно для созыва общего собрания акционеров; 25 % позволяет заблокировать большинство решений общего собрания; более 50 % обеспечивает полный контроль над деятельностью компании

Важно учитывать, что в большинстве случаев при голосовании считается количество не всех акций, а только тех акционеров, кто присутствует. На практике для крупных компаний с очень большим количеством акционеров для принятия решений бывает достаточно контролировать и менее 10 % акций, а для блокирования может хватать и пары процентов, так как большинство мелких акционеров никогда не принимает участие в голосовании

Надбавка за пакет акций — надбавка к курсу акций, получаемая продавцом пакета за увеличение управленческих полномочий покупателя пакета.

Блокирующий пакет акцийправить | править код

Блокирующий пакет акций — доля обыкновенных (голосующих) акций, позволяющая их владельцам накладывать вето на решения совета директоров или общего собрания акционерного общества, если оно не устраивает такого акционера. Обычно (в соответствии с уставом предприятия) блокирующий пакет составляет более четверти (25 %) голосов на собрании. Теоретически, доля акций, гарантирующая блокирование, должна быть 25 %, но на практике она может составлять всего пару процентов.

Контрольный пакет акцийправить | править код

Контрольный пакет акций — доля голосующих акций, дающая их владельцу возможность самостоятельно принимать решения в вопросах функционирования акционерного общества, в том числе назначать руководящий состав. Безусловным контрольным пакетом является 50 % + 1 акция. Но на практике для корпораций США из-за неучастия значительного числа акционеров в собраниях контрольный пакет акций составляет в среднем не более 20 %, а зачастую 5—10 %.

Миноритарный пакет акцийправить | править код

Миноритарный пакет акций — пакет акций, размер которого не позволяет акционеру самостоятельно влиять на какие-либо решения при голосовании акциями. Также, такой пакет акций называется «неконтролирующим». При значительном распылении акций, сговор или иное объединение большой группы миноритарных акционеров может позволить им при синхронном голосовании оказать влияние на решения, но на практике такое крайне маловероятно. При этом миноритарный акционер может обладать значительной административной властью, например, работая в руководстве компании как сотрудник.

Риски, сопровождающие покупку акций

Выделяют следующие виды рисков:

- Рыночный. Цена может двинуться в невыгодную сторону, и трейдер окажется в убытке. На нее оказывает влияние множество факторов: успехи и поражения компании, политическая ситуация, слухи и предположения, неосторожные заявления руководства и т.д. Все это делает колебания курса непредсказуемыми.

- Ликвидности. Спрос на бумаги данного эмитента может упасть, например, из-за снижения доходности. Тогда трейдер не сможет найти покупателя.

- Кредитный. Подразумевает банкротство эмитента. Держатель сертификатов получит часть имущества компании, но она может не покрыть затраты на их покупку.

Изменение начальной стоимости акции

Компании не имеют право выпускать новые акции меньшего номинала, чем первичные. Однако это правило обходят, выводя на рынок бумаги с объявленной ценностью, которые учитываются не как доля УК, а как часть акционерного капитала.

Номинал ценных бумаг может измениться в случае:

- перевыпуска всех акций;

- процедуры расщепления;

- процесса консолидации.

При уменьшении номинала старые бумаги заменяются новыми, а дивиденды на 1 акцию снижаются, но не пропорционально коррекции номинальной стоимости. Поэтому доходы вкладчиков обычно не страдают.

Консолидация проводится при значимом падении курса, это дает возможность эмитенту снизить расходы на содержание бумаг. Одновременно инвесторы спешат избавиться от вкладов в объединенные акции.

См. также[править | править код]

- Альпари (экономика)

- Ажио

- Дизажио

- Альтернативная стоимость

- Денежная иллюзия

- Коллекционная монета

| Описание монеты | |

|---|---|

| Монеты по способуизготовления и форме | |

| Монеты по качествуизготовления | |

| Монеты по типу |

|

| Монеты по характеру изображения | |

| Производство монет | |

| Обращение монет | |

| Коллекционированиеи изучение монет | |

| См. также |

Дивиденды

Дивиденды выплачиваются с чистой прибыли предприятия – суммы, которая осталась после выплаты всех зарплат, задолженностей, налогов и т.д. Размер дивидендов считают на совете директоров по итогам завершившегося финансового года (иногда – 3/6/9 месяцев), потом дают на рассмотрение собранию акционеров.

Выплаты дивидендов осуществляются в соответствии с условиями по уставу или решению акционеров.

Обычные держатели получают средства, как правило, в течение 25 дней после определения получателей выплат.

Лицо, которое представляет интересы инвестора (это номинальный держатель, внесенный в реестр доверительный управляющий), получают сумму в течение 10 дней с указанного момента путем зачисления на банковский счет или почтовым переводом.

Акция: что это?

Акция — элемент, присущий акционерным обществам (АО). Уставный капитал (УК) этих обществ разделен на единицы участия, называемые акциями. Величину УК, количество и номинальную стоимость акций определяет первое (учредительное) собрание собственников АО. Эти значения отражаются в уставе общества и в документах о регистрации первичного выпуска (эмиссии) акций. Каждый из участников АО, которыми могут быть как юр-, так и физлица, в т. ч. иностранные, владеет определенным количеством акций, но не меньше чем одной. Данные об этом фиксируются в реестре акционеров. Акция существует в бездокументарной форме (п. 1 ст. 25 закона РФ «Об акционерных обществах» от 26.12.1995 № 208-ФЗ). Право владения ей подтверждает актуальная выписка из реестра акционеров. Для целей бухучета она относится к финвложениям (п. 3 ПБУ 19/02, утвержденного приказом Минфина России от 10.12.2002 № 126н), является, несмотря на свою форму, ценной бумагой и может подвергаться следующим возможным действиям с ней:

- дополнительному выпуску, изменению номинала;

- выкупу эмитентом, аннулированию;

- покупке-продаже;

- обмену или дарению;

- вкладу в УК.

Что влияет на рыночную цену акции

Давайте подробнее разберем основные факторы.

Политика

Этот фактор касается как компаний внутри государства, так и тех, которые работают на международном уровне. Например, если Евросоюз накладывает санкции на Российскую Федерацию, акции российских компаний международного уровня будут падать в цене. Особенно это касается тех компаний, сферы деятельности которых как раз попадают в санкционный список.

Из популярных российских компаний хочется здесь отметить Газпром. Цены на его акции очень чувствительны к политическим настроениям.

Еще один момент. Политические потрясения могут снижать в целом курсы акций всех компаний государства. Если в стране начинается революция – неизвестно, что будет с бизнесом, уцелеет ли он вообще. Скорее всего, инвесторы попытаются продать часть своих акций, чтобы вернуть вложенные деньги и не лишиться их. Получится большое предложение и низкий спрос. Как следствие – цены рухнут.

Курсы валют

Если зарубежная компания продает свои товары в России, и доллар/евро или другие валюты начинают резко дорожать к рублю, то цена зарубежных товаров станет слишком высокой для российского потребителя. Продажи компании упадут, доходы снизятся. Может быть, компании вообще придется уйти с российского рынка. Это обязательно скажется на курсе ее акций.

Степень влияния на курс зависит от того, насколько много продукции сбывается в РФ. Если ее немного в сравнении со сбытом в Европу или другие страны, то курс пошатнется не сильно. А если жители России – основные потребители для компании, то акции подешевеют очень серьезно.

Модернизация

Многое зависит и от того, как развивается компания. Если она найдет средство производить свой товар экономнее, чем конкуренты, она сможет вытеснить всех конкурентов с рынка. Естественно, ее акции взлетят в цене.

Общее состояние экономики

Если экономика переживает стадию кризиса, общая платежеспособность населения падает. Люди зарабатывают меньше денег и меньше их тратят. Следствие – доходы компании снижаются. Курсы акций снижаются вслед за ними.

На экономику могут влиять и такие глобальные факторы как, например, пандемия коронавируса. Которая особенно сказалась на туристических фирмах, компаниях, которые осуществляют авиаперелеты, сфере развлечений и пр.

Как учитывать дополнительные акции

В бухгалтерских данных изменения в УК отражаются на момент их госрегистрации, а не на дату решения о выпуске акций.

Основные проводки будут такими:

- Дт 51, 50, 10 и др. Кт 75 – получены финансовые средства, имущество в счет оплаты дополнительных акций.

- Дт 75 Кт 80 – отражено увеличение УК на дату гос. регистрации.

Эти проводки имеют место, если акции оплачены ценой, равной их номинальной стоимости.

Если цена акций превышает номинальную стоимость, эмиссионный доход отражается проводкой Дт 75 Кт 83-1. Дополнительный выпуск акций не оказывает влияния на налоговую базу по налогу на прибыль, «упрощенному» налогу.

Стоимость имущества, внесенного за акции, при этом можно учесть в расходах по налогу на прибыль. Стоимость имущества, которым они оплачивались, равна подтвержденным документально расходам по покупке, приобретению – для граждан либо иностранных организаций. Кроме того, имущество должен оценить независимый эксперт. В расходы по прибыли безопаснее взять меньшую сумму.

Если имущество вносится российским юрлицом, оно оценивается по остаточной стоимости в налоговом учете (ст. 277 п. 1 п.п. 2 НК РФ). Если в счет оплаты акций вносится имущество, то НДС по нему нужно восстановить и, соответственно, принять к вычету другой стороной (ст. 251 НК РФ, п.1-3.1).

Тезисно

- Акции выпускают дополнительно с целью увеличения уставного капитала, привлечения инвестиций. Чаще всего размещение акций происходит через механизм открытой или закрытой подписки на акции. Ограниченному или неограниченному кругу лиц предоставляется возможность приобретения акций за деньги или после оплаты имуществом.

- Общий порядок дополнительного выпуска и распространения акций включает в себя регистрационные процедуры в ЦБ РФ. Он изложен в «Стандартах эмиссии ценных бумаг» ЦБ РФ и в ФЗ «Об АО».

- В бухгалтерском учете дополнительный выпуск отражается после госрегистрации изменений устава на счетах 75, 80, 83.

- Дополнительное размещение акций не ведет к увеличению налоговой базы по налогу на прибыль. В то же время внесенное за акции имущество покупатель при определенных условиях может учесть в расходах.

Номинальная стоимость доли участника

Номинальная стоимость доли участника является условным абстрактным размером в денежном выражении, вкладом участника, сделанного во время создания общества, определенного стоимостью. Номинальная стоимость акции является определенным происхождением начальной оценки вклада участника. Номинальная стоимость доли участника уставного капитала общества определена размером уставного капитала общества, хранимого в его учредительных документах в форме конкретной денежной суммы.

Действительная стоимость доли участника

Действительная стоимость доли участника общества соответствует части стоимости чистых активов общества, пропорционального размеру его акции. Это – действительная стоимость, представляет определенный эквивалент реальной оценки стоимости доли участника. Действительная стоимость акции в некоторых случаях определяет размер обязательств общества (его участники) участнику и третьим лицам, например в случае выхода или исключения участника общества. В то же время в сделках из акций между участниками общества или третьими лицами стоимость акции определена участниками сделки по соглашению о сторонах без обязательного бухгалтерского учета паритета и действительной ценности доли участника.

Как найти акции стоимости для инвестирования

Смысл стоимостного инвестирования состоит в том, чтобы найти акции компаний, торгующиеся с дисконтом к их внутренней стоимости, с расчетом на то, что со временем рынок оценит их справедливо. К сожалению, найти акции, которые торгуются дешевле, чем они действительно стоят, легче сказать, чем сделать. В конце концов, если бы все имели возможность покупать “доллар за восемьдесят центов”, то все были бы баснословно богаты.

Тем не менее, вот вам три лучших инструмента из тех, которые следует держать в своем арсенале при поиске таких акций:

Коэффициент P/E: Это самый известный показатель оценки акций, и на то есть веские причины. Соотношение цены к прибыли или P/E может быть очень полезным инструментом для сравнения оценок компаний в одной и той же отрасли. Чтобы рассчитать его, просто разделите цену акций компании на ее прибыль за последние 12 месяцев.

Коэффициент PEG: Он похож на коэффициент P/E, но корректируется с учетом темпов роста, чтобы выровнять соотношение между компаниями, которые могут расти различными темпами. Таким образом, разделив коэффициент P/E на годовой темп роста прибыли, вы получите более точное сравнение между различными компаниями.

Неэмиссионная ЦБ

Неэмиссионные бумаги могут представлять собой вексели, сертификаты, чек и т.д. Все они подлежат обязательному представлению в документарной форме.

Вексель

Вексель — это документальное удостоверение обязательств должника (лица, выпустившего эту ЦБ) уплатить вписанную в него сумму в регламентированный срок.

Такой актив допускает переход в руки третьей стороны без уведомления векселедателя.

Поэтому он служит:

- для обеспечения кредитов;

- для проведения денежных расчетов;

- в качестве предмета торговых отношений.

Вексель получает статус действительного только при условии соблюдения всех требований к его оформлению.

Сертификат

Сертификат — это документальное подтверждение, выдаваемое банком. Компании, не имеющие лицензии на такую деятельность, не могут выписывать подобные бумаги. Служит свидетельством внесения указанной в нем суммы и фиксирует право на ее истребование по истечении предусмотренного временного отрезка с учетом процентов.

Может быть выписан на лицо, непосредственно осуществляющее внесение суммы, или удостоверять права предъявителя.

Несмотря на то что рассматриваемый документ имеет возможность перехода к третьему лицу, он не подлежит использованию в качестве инструмента проведения взаиморасчетов.

Чек

Чек — это письменное распоряжение о выплате предъявителю средств со счета выписавшего его лица в указанном размере. Выплата по такому документу осуществляется только банками. Он используется лишь для расчетов между векселедателем и векселедержателем и не может являться объектом продажи или залога.

Складское свидетельство

Складское свидетельство служит доказательством нахождения товара его владельца на территории выдавшей документ компании. Должно содержать не только перечень имущества и данные о месте его хранения, но и порядок оплаты услуги.

Такой документ может быть 2 видов:

- Простой. Используется, если текущий владелец планирует продажу товара. Свидетельство этого типа может выступать в качестве залога.

- Двойное. Предусмотрено для тех случаев, когда переданные на хранение объекты служат подтверждением платежеспособности их владельца, но при этом он должен сохранить за собой право доступа к ним.

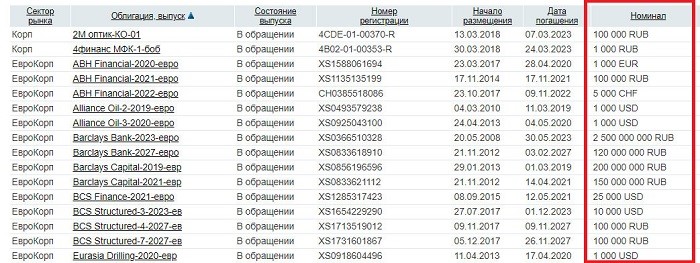

Номинальная стоимость облигаций

С облигациями ситуация немного другая. Номиналом здесь именуется не первоначальная стоимость размещения, а цена, по которой эмитент обязуется погасить облигацию в заранее оговоренный срок. Дело в том, что при размещении облигаций их часто продают с дисконтом, т. е., ниже номинала, чтобы привлечь максимальное число покупателей.

В России в большинстве случаев номинальная стоимость долговых ценных бумаг равна 1000 рублей. Редко выпускают облигации номиналом в 100, 500, 5000, 100 000 рублей и т. д. – всё зависит от целей выпуска. Если бонды будут распространяться среди квалифицированных инвестором со значительным капиталом и по предварительной подписке, то компании проще выпустить 1000 облигаций с номиналом в 100 000 рублей, чем 100 000 бумаг с номиналом в 1000. Еврооблигации выпускаются обычно номиналом либо в 1000, либо в 100 000 долларов – опять-таки, в зависимости от аудитории покупателей.

В отличие от ситуации с акциями, рыночная цена облигации редко уходит далеко от номинала. Причина заключается в том, что при погашении бонда эмитент заплатит ровно по номиналу.

Реальная стоимость облигации – это рыночная цена, т. е., та стоимость, за которую инвесторы готовы ее покупать и продавать (также ее иногда называют курсовой). Если рыночная цена оказывается выше номинальной, то эта разница именуется премией, когда опускается ниже – дисконтом. В ситуации, когда цены находятся в паритете, цену называют альпари.

Если котировки акций обозначаются в конкретных цифрах, то рыночная цена облигации отображается в процентах. Так называемая «чистая цена» (рыночная стоимость облигации без учета накопленного дохода) может быть:

- выше номинала – к примеру, 101,5%;

- ниже номинала – например, 96,4%.