Таблицы с проводками по учету амортизации основных средств

Содержание:

- Бухгалтерский учет амортизации основных средств по счету 02

- Типовые проводки по 02 счету

- Начисление амортизации зданий в налоговом учете

- Существующие способы начисления амортизации

- Что такое амортизация

- Нелинейные методы начисления амортизации

- Налогообложение внутрихозяйственных расходов

- Что относится к ОС

- Методы расчета амортизации

- Что отражается по дебету и кредиту счета 40: проводки

- Договор лизинга

- Активный или пассивный?

- Примеры проводок

- Что такое ОС

- Как отражается излишне начисленная сумма за прошлый период?

- Выводы

Бухгалтерский учет амортизации основных средств по счету 02

Почему по объектам основных фондов компаний начисляется амортизация? Ответ один: большинство объектов ОС по стоимости очень дорогие. Если единовременно списывать их стоимость на затраты, то это приведет к значительному увеличению себестоимости продукции. Поэтому стоимость основных средств погашается путем начисления амортизации.

Однако, если стоимость основных средств в бухгалтерском учете не превышает 40 000 руб. за единицу, то компания может приходовать их в состав материалов, прописав это в учетной политике.

Для наглядности приведем примеры начисления амортизации и проводки по отражению данной операции в бух.учете.

Пример 1

Допустим, компания приобрела в сентябре сплит-систему LG A09IWK стоимостью (с учетом монтажа) 98 000 руб. для установки в цехе основного производства. Согласно паспорту сплит-системы срок эксплуатации объекта определен 7 лет. Учетной политикой компании предусмотрен линейный способ начисления амортизации.

Получив акт о приеме-передаче ОС, бухгалтер компании определяет, что срок полезного использования сплит системы в целях бух. учета составляет 84 месяца (12 мес*7). Следовательно, ежемесячная сумма амортизации объекта составит 1 166,67 руб. (98 000/84)

Также важно учесть, что:

- Начисление амортизации по счету 02 начинается с первого дня месяца, следующего за месяцем принятия сплит системы к бух.учету;

- В течение отчетного года амортизация сплит системы начисляется ежемесячно в размере 1/12 годовой суммы.

Начисление амортизации по примеру за текущий год отражено на схеме:

В бухгалтерском учете компании отражены следующие проводки:

| Дт | Кт | Сумма, руб. | Описание проводки | Документ |

| Ежемесячно в течение срока полезного использования сплит системы | ||||

| 20 | 02 | 1 166,67 | Начислена амортизация по сплит системе | Бухгалтерская справка-расчет |

Пример 2

Приведем пример определения срока полезного использования ноутбука и проводки по начислению амортизации и списания в связи с дарением.

Предположим, компания приобрела для администрации в декабре 2016 г. ноутбук стоимостью 60 000 руб. В январе 2017 г. было принято решение подарить его работнику, уходящему на пенсию. Учетной политикой компании предусмотрен линейный способ начисления амортизации.

Определяем к ноутбука срок полезного использования. В паспорте и технических характеристиках не указывают срок эксплуатации ноутбука. При этом физически он может служить долго, но морально он может устареть значительно раньше физического износа. Определить срок службы ноутбука можно воспользовавшись классификацией, утвержденной Правительством РФ №1 от 01.01.2002г.

Вычислительная техника с кодом ОКОФ 14 3020000 относится ко второй амортизационной группе со сроком использования от двух до трех лет. Бухгалтером компании срок полезного использования ноутбука определен 3 года или 36 месяцев.

Обращаем внимание! До 01.01.2017г. срок полезного использования основного средства можно было определить по Классификации основных средств, утв

Правительством РФ №1 от 01.01.2002г. Эта возможность была прописана в п.1 второго абзаца указанной классификации.

Однако все изменилось с 01.01.2017г. Постановление №640 от 07.07.2016г. признало п.1 второго абзаца утратившим силу. Фразу «указанная классификация может использоваться для целей бухгалтерского учета» убрали.

На практике в компаниях для сближения бухгалтерского и налогового учета основных средств срок полезного использования определяли с учетом классификации основных средств, утверждаемой Правительством РФ. С 2017 года они такой возможности не имеют и должны срок полезного использования определять в бухгалтерском учете исходя из требований п.20 ПБУ 6/01, а именно исходя из:

Таким образом, согласно примеру, в бухгалтерском учете компании сформированы следующие проводки по счету 02:

| Дт | Кт | Сумма, руб. | Описание проводки | Документ — основание |

| 26 | 02 | 1 666,67 | Начислена амортизация по ноутбуку за январь 2017 года (60000/36) | Бухгалтерская справка-расчет |

| 02 | 01 | 1 667,67 | Отражена сумма амортизации по ноутбуку | Акт о приеме-передаче ОС |

| 91.2 | 01 | 58332,33 | Остаточная стоимость ноутбука списана в состав прочих расходов, не учитываемых в целях налогообложения налогом на прибыль | Акт о приеме-передаче ОС |

Типовые проводки по 02 счету

По дебету счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Списание амортизации по ОС, выбывшему в результате продажи, ликвидации, безвозмездной передачи на уменьшение первоначальной стоимости | 02 | 01 «Выбытие ОС» |

| Амортизация по объекту основных средств, включенному в состав имущества, предназначенного для сдачи в аренду, перенесена на отдельный субсчет | 02 | 02 |

| Амортизация по имуществу, ранее предназначенному для сдачи в аренду и переведенному в состав основных средств, перенесена на отдельный субсчет | 02 | 02 |

| Амортизация по выбывшим ОС, предназначенным для сдачи в аренду, списана на уменьшение его первоначальной стоимости | 02 | 03 |

| Списана на уменьшение первоначальной стоимости амортизация поисковых активов, переведенных в состав основных средств или нематериальных активов | 02 | 08 |

| Списана амортизация по ОС, переданному филиалу, выделенному на отдельный баланс (проводка в учете головного отделения) | 02 | 79-1 |

| Списана амортизация по ОС, переданному головному отделению (проводка в учете филиала) | 02 | 79-1 |

| Списана амортизация по ОС, переданому в доверительное управление (в учете учредителя управления) | 02 | 79-3 |

| Списана амортизация по ОС, ранее полученному в доверительное управление и возвращенное учредителю управления (на отдельном балансе ДУ) | 02 | 79-3 |

| Сумма амортизации уменьшена при снижении стоимости ОС в результате переоценки | 02 | 83 |

По кредиту счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Начислена амортизация по ОС, используемым при реконструкции или модернизации других ОС | 08 | 02 |

| Начислена амортизация по ОС, используемым при создании НМА | 08 | 02 |

| Начислена амортизация по ОС, используемым при строительстве объекта для собственных нужд организации | 08-3 | 02 |

| Начислена амортизация по ОС, используемым в основном производстве | 20 | 02 |

| Начислена амортизация по ОС, используемым во вспомогательном производстве | 23 | 02 |

| Начислена амортизация по ОС общепроизводственного назначения | 25 | 02 |

| Начислена амортизация по ОС общехозяйственного назначения | 26 | 02 |

| Начислена амортизация по ОС, используемым в обслуживающем производстве | 29 | 02 |

| Начислена амортизация по ОС, предназначенным для обеспечения процесса продаж | 44 | 02 |

| Начислена амортизация по ОС торговой организации | 44 | 02 |

| Учтена амортизация по ОС, полученному от головного отделения организации, выделенного на отдельный баланс (проводка в учете филиала) | 79-1 | 02 |

| Учтена амортизация по ОС, полученному от филиала, выделенного на отдельный баланс (проводка в учете головного отделения) | 79-1 | 02 |

| Доначислена амортизация по ОС, стоимость которого увеличилась в результате переоценки | 83 | 02 |

| Начислена амортизация по ОС, переданным в аренду (аренда не является предметом деятельности организации) | 91-2 | 02 |

| Начислена амортизация по ОС, используемым при выполнении работ, затраты на которые учитываются как расходы будущих периодов | 97 | 02 |

Начисление амортизации зданий в налоговом учете

В налоговом законодательстве предусматриваются два способа расчета амортизации зданий:

- Линейный – амортизация рассчитывается равномерно и отдельно за каждым объектом. Независимо от учетной политики организации, для зданий его необходимо применять обязательно. Основой начисления выступает их начальная стоимость.

- Нелинейный.

Линейный способ описан выше (пример №1).

При применении нелинейного метода:

- Сумму амортизации следует рассчитывать по комплексу зданий, а не по каждому в отдельности.

- За основу берется, остаточная стоимость ОС, а не первоначальная. Их суммарная оценка ежемесячно уменьшается на начисленный размер износа.

Амортизационные отчисления (А) определяется так:

А = Со · На, где:

Со – остаточная стоимость комплекса зданий;

На – норма амортизации.

Размер последней составляет:

| Группа амортизации | Норма, % |

| 4 | 3,80 |

| 5 | 2,70 |

| 7 | 1,30 |

| 8 | 1,00 |

| 9 | 0,80 |

| 10 | 0,70 |

Пример № 2. Суммарная остаточная стоимость зданий седьмой группы составляет на первое число года 15 млн. руб. Для 7-ой группы ОС норма амортизации – 1,3%.

Рассчитаем сумму амортизации:

- Январь 15 000 000 · 1,3/100 = 195 тыс. руб.

- Февраль (15 000 000 – 195 0000) · 1,3/100 = 14 805 000 · 1,3/100 = 192 465

- Март (14 805 – 192 465) · 1,3/100 = 14 612 535 · 1,3/100 = 189 963

Остаточная стоимость группы зданий на начало второго квартала составит:

14 612 535 – 189 963 = 14 422 572 руб.

Дальнейший расчет проводится точно так же.

Нелинейным способом стоимость зданий списывается намного быстрее, чем линейным. Сумма составит 35-40% уже за первый год эксплуатации активов.

Важно! Метод удобно применять в организациях, предпочитающих амортизацию ускоренную

Существующие способы начисления амортизации

Все способы вычисления амортизационных сумм, разрешенные к применению Налоговым Кодексом Российской Федерации, можно разделить на две группы:

- линейный способ;

- нелинейные способы.

Выбрав один из способов для начисления амортизационных остатков, предприниматель должен использовать его для одной и той же группы фондов или для конкретного объекта в течение всего периода, отведенного для их полезного использования.

Тот или иной способ налогоплательщик вправе выбирать самостоятельно, только необходимо обосновать свой выбор, закрепив его в учетных документах фирмы. Если предприниматель решит изменить выбранный метод начисления, он может сделать это только по окончании действующего налогового периода.

ВАЖНО! Если производится смена с одного из нелинейных методов начисления амортизации на линейный, следует помнить, что этого нельзя предпринимать чаще, нежели 1 раз в 5 лет

Что такое амортизация

Это выражение износа актива в ходе его использования в денежном эквиваленте. Вопросы начисления амортизации в бухгалтерском учете разобраны в ПБУ 6/01 (учет ОС) и в ПБУ 14/2007 (учет НМА).

В бухгалтерском учете подлежат износу:

- основные средства компании (ОС);

- нематериальные активы организации (НМА).

Амортизация не начисляется на следующие виды ОС и НМА:

- характеристики которых не изменяются в процессе эксплуатации (земля, природные объекты);

- являются законсервированными более трех месяцев; находятся на ремонте, модернизации или реконструкции;

- числятся на балансе НКО;

- срок эксплуатации которых не определен.

Нелинейные методы начисления амортизации

Нелинейные способы позволяют списывать амортизацию неравномерно. Иногда предпринимателю выгоднее снять основные затраты на приобретение основных средств в первые годы их использования.

Нелинейные методы не применяют к объектам по отдельности, он используется для вычисления амортизации активов, принадлежащих к одинаковым амортизационным группам.

Существуют 4 метода расчета амортизации нелинейным способом:

- способ уменьшаемого остатка;

- способ списания по сумме лет срока полезной эксплуатации;

- способ уменьшения стоимости пропорционально объему работ;

- ускоренный способ.

Способ уменьшаемого остатка начисления амортизации основных средств

Баланс каждой группы в сумме становится меньше с каждым месяцем использования основных средств на то число, которое установлено для этой группы – коэффициента ускорения. Данный коэффициент устанавливается законодательно, но есть некоторые ограничения, например, активные объекты основных средств, взятые в лизинг, не могут быть амортизируемы с коэффициентом больше 3.

Способ уменьшаемых остатков не позволяет снизить остаточную стоимость до 0 – остаток в 20% от первоначальной стоимости ОС является фиксированной величиной. После достижения этого показателя каждый месяц стоимость группы ОС снижается на сумму, которую вычисляют, разделив остаток суммы на количество оставшихся до конца срока полезной эксплуатации месяцев (ст. 259 НК РФ).

Для вычисления амортизации способом уменьшаемого остатка нужно знать остаточную стоимость объекта на начало года (в первый год эксплуатации это будет первоначальная стоимость актива) и вычислить амортизационную норму с учетом коэффициента ускорения. Формула для вычисления:

Σаморт. = Σост. х (k х Nаморт. / 100%)

где:

- Σаморт. – сумма амортизационных списаний;

- Σост. – остаточная стоимость группы ОС на начало года;

- k – коэффициент ускорения, принятый для данной амортизационной группы;

- Nаморт. – норма по амортизации для данных типов объектов.

Пример расчета

Фабрика приобрела деревообрабатывающий станок за 100 000 руб., срок эксплуатации которого установлен в 10 лет. Коэффициент ускорения для этой группы амортизации составляет 2. Скорость потери стоимости составит: 100% / 10 х 2 = 20%. Это и будет сумма, списываемая от остаточной стоимости на начало года:

- в первый год – 20% от 100 тыс. руб. = 20 тыс. руб., остаточная стоимость составит 100 000 – 20 000 = 80 000 руб.;

- во второй год – 20% от 80 000 руб. = 16 000 руб., остаточная стоимость будет 80 000 – 16 000 = 64 000 руб. и так далее.

К концу 10 года службы станка его остаточная стоимость не будет равна 0, а составит неснятый остаток, который уже не удастся списать. Тем не менее, основная стоимость данного актива оказалась списанной уже в первые годы его эксплуатации, что перекрывает значительно перекрывает стоимость неснимаемого остатка.

Налогообложение внутрихозяйственных расходов

Рассматриваемые расчеты предполагают налоговый учет.

НДС

НДС при ВР определяется на основании статей 166 и 174 НК РФ. Журналы учета счет-фактур, книг приобретений и продаж должны вестись структурными филиалами. Они представляют собой единые журналы.

Рекомендуется этот порядок отношений между обособленным и центральным субъектом:

- На протяжении периода каждый филиал производит начисление НДС. Субъекты могут использовать вычеты на основании расчетов, зафиксированных на автономном балансе.

- По завершении периода совокупные обороты по НДС и вычетам направляются на баланс центрального офиса. Туда же передаются актуальные разделы книг покупок и продаж. Альтернативный вариант – формирование совокупного сальдо по уплате налогов.

- Центральный офис занимается формированием совокупности сведений, а также создает и направляет в налоговую декларацию по НДС.

- Центральный офис также перечисляет налог в бюджет.

- Главный офис может выполнять расчеты с обособленными субъектами по части сумм налогов по операциям, фигурирующим в учете.

Реализация последнего варианта возможна только в том случае, если соответствующий порядок закреплен в локальных актах.

Что относится к ОС

Критерии отнесения активов к объектам основных средств прописаны в п.4 ПБУ 6/01.Актив принимается организацией к бухгалтерскому уче

ту в качестве основных средств, если одновременно выполняются следующие условия:

- объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

- объект предназначен для использования в течение длительного времени, т.е. срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

- организация не предполагает последующую перепродажу данного объекта;

- объект способен приносить организации экономические выгоды (доход) в будущем.

Активы, в отношении которых выполняются вышеназванные условия и стоимостью в пределах лимита, установленного в учетной политике организации, но не более 40 тыс. рублей за единицу, могут отражаться в бухучете в составе материально-производственных запасов.

Методы расчета амортизации

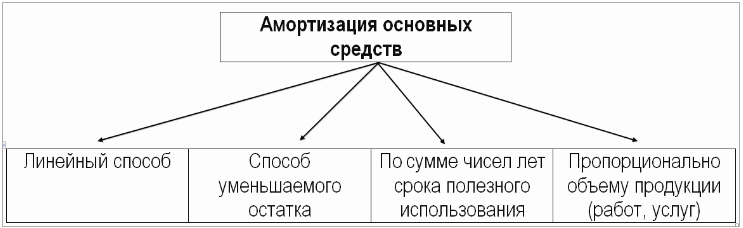

В бухгалтерском учете предприятия существует четыре основных способа начисления амортизации, представленных ниже:

Примеры по начислению амортизации с проводками

1 способ. Фирма «Колибри» приобрела типографский станок стоимостью 120 000 руб. СПИ установлен в 5 лет. Годовая норма амортизационных отчислений равна 24 000 (120 000 руб./5 лет). Сумма ежемесячной амортизации составит 2 000 руб. (24 000 руб./ 12 месяцев).

Проводки по ежемесячному начислению амортизации:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 26 | 02 | Начислена сумма ежемесячной амортизации проводка | 2 000,00 | Бухгалтерская справка |

2 способ. ООО «Флагман» приобрело основное средство стоимостью 100 000 руб., СПИ 5 лет. Для годовой нормы амортизации согласно СПИ, равной 20 процентам, применен ускоряющий коэффициент, равный 2. Получается — 40 процентов.

В 1-й год использования ОС годовая норма рассчитывается исходя из первоначальной стоимости и составит 40 000 руб.

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 26 | 02 | Сумма ежемесячной амортизации ( 40 000/12) | 3 333,33 | Бухгалтерская справка |

Во 2-й год норма 40 процентов рассчитывается, исходя из остаточной стоимости: 100 000 — 40 000 = 60 000 руб., 60 000*40% = 24 000 руб. Ежемесячная амортизация будет равна 24 000 руб. /12 = 2 000 руб.

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 26 | 02 | Ежемесячная амортизация | 2 000,00 | Бухгалтерская справка |

Расчет производится по этому алгоритму пока остаточная стоимость ОС не будет составлять 20 % от первоначальной. Эта сумма фиксируется и ежемесячная амортизация определяется делением остаточной стоимости на оставшееся количество СПИ.

3 способ. ООО «Карина» приобрело основное средство стоимостью 150 000 руб. СПИ равен 5 лет. Вычисляем сумму чисел СПИ: 1+2+3+4+5=15.

- В 1-й год использования ОС получим сумму 5/15 (33,3 %) стоимости, что равно 50 000 руб. в год;

- Во 2-й год — 4/15, то есть уже 40 000 руб. в год;

- В 3-й — 3/15, то есть 30 000 в год, и т.д.

Проводки (2-й год):

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 26 | 02 | Ежемесячная амортизация (30000/12) | 2 500,00 | Бухгалтерская справка |

4 способ. Организация «Власта» приобрела грузовой автомобиль категории свыше 2 т., стоимостью 800 000 руб. Предполагаемый пробег равен 400 000 км.

Пробег за отчетный месяц составил 5 000 км, тогда отчисления на амортизацию составят: 5 000*800 000/400 000 = 10 000 руб.

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 20 | 02 | Сумма амортизации | 10 000,00 | Бухгалтерская справка |

Что отражается по дебету и кредиту счета 40: проводки

По дебету счета 40 выпуск продукции отражается по факту в корреспонденции со счетами учета затрат:

Дт 40 Кт 20 (23, 29).

Если на предприятии имеются структурные подразделения, которые находятся на отдельном балансе, то расчеты с ними ведут с использованием счета 79 «Внутрихозяйственные расчеты»:

Дт 40 Кт 79 — продукция передана в подразделение по фактической СГП.

Все дебетовые проводки по счету 40 делаются по истечении отчетного месяца, когда учтены все затраты.

Подпишитесь на рассылку

Кредитовые обороты отражают формирование плановой СГП при передаче продукции на склад:

Дт 43 «Готовая продукция» Кт 40 — готовая продукция передана на склад.

Если при передаче выявлен брак, то он отражается в корреспонденции со счетом 28 «Брак в производстве»:

Дт 28 Кт 40 — отражен брак по плановой СГП.

Далее готовая продукция в течение месяца отгружается покупателям:

Дт 90.2 Кт 43.

По истечении месяца в дебете счета продукция отражается по факту, как было показано в предыдущем разделе.

Порядок закрытия счета зависит от того, какая себестоимость получилась больше. Если фактическая превысила плановую, то производится дополнительное списание в дебет счета 90 (по проданной продукции) и в дебет счета 43 (по продукции, оставшейся на складе):

Дт 90 (43) Кт 40 — отражен перерасход по сравнению с планом.

Если же по итогам периода получена экономия затрат, то сумма сторнируется:

Дт 90 (43) Кт 40 (сторно) — отражена экономия.

Если в течение периода был выявлен брак, то его фактическая СГП списывается по итогам месяца аналогично нормальной продукции:

- Дт 28 Кт 40 — списана дополнительная СГП бракованной продукции при перерасходе;

- Дт 28 Кт 40 (сторно) — уменьшена стоимость брака при экономии затрат.

Таким образом, закрытие счета производится только по кредиту с использованием обычных проводок (при перерасходе) или сторно (при экономии).

Но в любом случае по итогам месяца счет закрывается в ноль и не может иметь сальдо ни по дебету, ни по кредиту.

Договор лизинга

По договору финансовой аренды лизингодатель обязан приобрести указанное лизингополучателем имущество и предоставить это имущество в пользование лизингополучателю. При этом последний самостоятельно определяет, у какого конкретно продавца должно быть приобретено это имущество.

Это интересно

В общую сумму договора лизинга может включаться выкупная цена предмета лизинга. Такое возможно, если договором предусмотрен переход права собственности на имущество к лизингополучателю.

Другими словами, главным отличием лизинга от договоров аренды является то, что лизингодатель целенаправленно покупает заранее известное имущество для предоставления его в лизинг у согласованного сторонами продавца. При аренде же передается собственное имущество, которое специально не приобретается под определенного арендатора.

Предметом по договорам лизинга могут быть любые непотребляемые вещи, к примеру, здания, сооружения, транспортные средства, оборудование и другое движимое или недвижимое имущество. Исключение составляют земельные участки и иные природные объекты, а также имущество, свободное обращение которого запрещено законами.

Стоит отметить, что право собственности на предмет лизинга на протяжении действия договора остается у лизингодателя. У лизингополучателя есть право лишь на временное владение или пользование.

Но при этом лизинговое имущество может учитываться на балансе любой из сторон. Следовательно, и амортизацию будет исчислять тот, кто является балансодержателем. Это условие стороны согласовывают при подписании договора.

Срок действия договоров финансовой аренды участники устанавливают самостоятельно и фиксируют его в документе. Заключать такой договор, в отличие от аренды, на неопределенный срок нельзя, поскольку лизинговые платежи привязаны к сроку действия договора. Его можно только пролонгировать, при этом могут быть изменены или сохранены прежние условия. Также в договоре лизинга прописывают условия о размере, способе и периодичности оплаты лизинговых платежей.

Под лизинговыми платежами понимается общая сумма платежей по договору лизинга за весь срок его действия, в которую входят:

- возмещение затрат лизингодателя по покупке и передаче предмета лизинга лизингополучателю;

- возмещение затрат по предусмотренным договором лизинга услугам;

- доход лизингодателя.

Платежи по договорам лизинга могут быть установлены:

- в твердой сумме платежей, вносимых периодически или единовременно;

- в доле полученных в результате использования лизингового имущества продукции, плодов или доходов;

- в предоставлении лизингополучателем определенных услуг;

- в передаче лизингополучателем лизингодателю обусловленной договором вещи в собственность или во временное владение (пользование);

- в возложении на лизингополучателя затрат на улучшение предмета лизинга.

Также стороны могут предусматривать в договоре лизинга сочетание указанных форм или иные формы оплаты лизинга. Кроме этого, стороны могут договориться об изменении размера лизинговых платежей. Но изменять его можно не чаще чем раз в три месяца.

Активный или пассивный?

Счет 75 является активно-пассивным, на нем одновременно могут учитываться как активы, так и пассивы организации.

Сч.75 может вести себя как активный, тогда ему будут характерны свойства активных счетов, также он может вести себя как пассивный.

Характеристика — что показывается дебет и кредит, субсчета

По дебету счета 75 показывается стоимость взносов, которые учредители должны внести в качестве своей доли в уставный капитал. Также по дебету отражается выплата дивидендов.

По кредиту счета 75 показывается стоимость вкладов, вносимых участниками общества в УК. Кроме того, по кредиту учитывается также начисление дивидендов в пользу учредителей.

В соответствии с инструкцией к бухгалтерскому сч.75, на нем могут быть открыты следующие субсчета:

- 01 – расчеты по вкладам в УК: на нем, соответственно ведется учет задолженности по вклада и вносимые суммы в УК;

- 02 – расчеты по выплате доходов: показываются взаиморасчеты между организацией и учредителями по дивидендам – начисление и выплата;

- 03 – прочие взаиморасчеты, которые не отражаются по 01 и 02 субсчету.

Организация вправе вести по сч.75 аналитический учет.

Удобно вести аналитику в разрезе каждого учредителя, это позволит отслеживать оплату долей каждым из участников, начисление и выплату им дивидендов в зависимости от размера их долей в уставном капитале.

Бухгалтерский учет

75 счет бухучета предназначен для учета вкладов в уставный капитал и для учета распределения дохода. Вклады отражаются по 01 субсчету, дивиденды по 02 субсчету.

Бухгалтерский учет взносов долей в УК включает в себя выполнение проводок по отражению задолженности учредителей по вкладам и по их оплате – по дебету субсчета 75.01 показывается задолженность по взносам (суммы вкладов, которые учредители должны внести в уставный капитал), по кредиту субсчета 75.01 показывается оплата взносов (внесение стоимости долей в денежном или имущественном виде):

- Дт 75.01 Кт 80 – отражена задолженность по вкладам в УК;

- Дт 50, 51, 52, 55 (10, 08, 15, 20, 41) Кт 75.01 – отражена оплата взносов.

Бухгалтерский учет дивидендов проводится по субсчету 75.02: по дебету показывается выплата дивидендов, по кредиту – их начисление:

- Дт 75.02 Кт 84 – начисление дивидендов учредителям в соответствии с полученной нераспределенной прибылью;

- Дт 75.2 Кт 83 – распределение добавочного капитала общества между участниками;

- Дт 50, 51, 52 Кт 75.02 – выплата дивидендов.

Примеры проводок

Ниже в таблице приведены основные проводки, которые совершаются по дебету и кредиту счета 75 в процессе деятельности организации:

| Операция | Дебет | Кредит |

| По дебету 75 счета: | ||

| Сформирован уставный капитал общества (долг учредителей перед организацией по взносам в УК) | 75.01 | 80 |

| Увеличение уставного капитала за счет добавочных взносов участников | 75.01 | 80 |

| Выплата дохода деньгами (наличные, безналичные, валюта) | 75.02 | 50, 51,52 |

| Удержание налогов с дивидендов | 75.02 | 68 |

| Списание задолженности по начисленному доходу в связи с истечением срока давности | 75.02 | 91 |

| По кредиту 75 счета: | ||

| Взнос в уставный капитал через кассу наличными | 50 | 75.01 |

| Внесение доли на расчетный счет | 51 | 75.01 |

| Вклад в иностранной валюте | 52 | 75.01 |

| Имущественный взнос в виде материалов | 10 | 75.01 |

| В УК внесены основные средства (оборудование, движимое, недвижимое имущество) | 08 | 75.01 |

| Принятие оплаты доли в виде ОС к учету | 01 | 08 |

| Внесение доли в виде товаров | 41 | 75.01 |

| Уменьшение уставного капитала за счет возврата доли участнику | 80 | 75.01 |

| Начисление дохода за счет нераспределенной прибыли | 84 | 75.02 |

| Распределение добавочного капитала | 83 | 75.02 |

Примеры проводок

Что касается проводок, то в реальном случае их формируется очень много, так как учёт основных средств — задача сложная, а самих ОС в компании может быть значительное количество. При использовании компьютерных программ все проводки формируются автоматически соответствующими документами.

В программе 1С:Бухгалтерия собственно сумма амортизации начисляется на Кт 02 при проведении документа «Закрытие месяца». Эта операция относится к регламентным и записывается последней операцией месяца. По дебету в проводках могут стоять разные счета, например:

- Дт 20.01 — Кт 02.01 Пример начисления амортизации основного средства, используемого на производстве.

- Кт 26 — Кт 02.01 Пример начисления амортизации для не-производственного ОС.

Аналитика по дебету в показанных проводках зависит от используемого счёта. Вы можете посмотреть план счетов, чтобы это определить. На скриншоте ниже Вы можете посмотреть пример из учебной базы нашего видеокурса, относящийся к начислению амортизации.

При выбытии основного средства производится списание сумму накопленной на 02 амортизации. Проводки выглядят в этом случае примерно так:

Дт 02.01 — Кт 01.01

Операции по учёту основных средств, в том числе начисление и списание амортизации, рассматриваются в нашем учебном видеокурсе по программе 1С:Бухгалтерия 8.3, а также на соответствующих онлайн курсах по изучению данной программы.

Что такое ОС

Понятие ОС раскрывается ПБУ 6/01 «Учет основных средств» и НК РФ. ОС — это имущество предприятия, многократно используемое в производстве и хозяйственной деятельности, отвечающее условиям:

- предназначено для долгого применения (больше года);

- не предназначено для продажи;

- не перерабатывается в процессе производства (как сырье);

- предполагается, что оно будет приносить прибыль.

Иначе говоря, ОС — это здания, оборудование, машины, станки, компьютеры, оргтехника, хозяйственные принадлежности и т. п. Также к ОС относят животных, плодоносящие многолетние растения, капитальные коммуникационные и транспортные объекты (узлы связи, дороги, электросети).

К критериям ОС относится и первоначальная стоимость, однако для бухгалтерского и налогового учета она разная. В бухучете (БУ) (п. 5 ПБУ 6/01) предельная стоимость отнесения имущества к МПЗ — 40 000 руб. (учетной политикой может устанавливаться и меньшая сумма). Такое имущество списывают в расходы сразу, как только его ввели в производство. Все, что превышает этот лимит, но отвечает вышеназванным критериям, учитывают как ОС.

ВНИМАНИЕ! С 2022 года обязательны к применению новые ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения». Положения данных стандартов можно начать применять и раньше, прописав такое решение в учетной политике предприятия

Как при применении ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения» раскрывать информацию в отчетности, пошагово разъяснили эксперты «КонсультантПлюс». Получите бесплатный демодоступ к К+ и переходите в готовое решение, чтобы узнать все подробности данной процедуры.

В налоговом учете (НУ) объекты стоимостью до 100 000 руб. включительно, основными средствами не считаются (ст. 257 НК РФ). Отнесение актива к ОС влияет на порядок учета его стоимости в составе расходов (ОС подлежит амортизации, т. е. списывается постепенно согласно учетной политике предприятия, а МПЗ списывают единовременно), а также на порядок документооборота, инвентаризации и списания.

Как отражается излишне начисленная сумма за прошлый период?

Если амортизация за прошлый период начислена не правильно в излишней сумме, то ошибки нужно исправлять

При этом важно, в каком периоде они допущены – текущем году или прошлом

Если излишне начислена сумма амортизации, то необходимо сторнировать лишние начисления красными проводками по тем счетам, по которым были совершены неверные записи.

Если ошибка допущена в текущем году

Амортизация исправляется до закрытия счетов 20 или 44 (смотря, где учитываются накопления):

Проводка сторно: Дт 20 (44) Кт 02 – на сумму излишне начисленной амортизации.

Исправление после закрытия счета 20 (или 44):

Помимо указанной выше операции сторно, нужно скорректировать счет 90, отразив расходы, не принимаемые для налогового учета.

Проводка сторно: Дт 90.3 Кт 20 на излишне начисленную сумму.

Выводы

Бухгалтерский учет амортизации ОС заключается в отражении ежемесячных отчислений по счету 02 в корреспонденции со счетами учета затрат (на продажу или производственных).

При снятии основного средства с учета накопленные отчисления также списываются.

Накопления на счете 02 могут меняться при изменении стоимости объекта в результате переоценки, в этом случае проводится перерасчет начислений. Доначисленная амортизация отражается в добавочном капитале, уменьшенная — включается в прочие доходы.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (499) 490-27-62 — Москва — ПОЗВОНИТЬ

+7 (812) 603-45-17 — Санкт-Петербург — ПОЗВОНИТЬ

+8 (800) 500-27-29 доб.849 — Другие регионы — ПОЗВОНИТЬ

Это быстро и бесплатно!

Счет 02 бухгалтерского учета — это пассивный счет «Амортизация основных средств». Служит для начисления амортизации и её накопления в течение срока эксплуатации основных фондов. С помощью типовых проводок и наглядных практических примеров разберемся в специфике использования счета 02 и в особенностях проведения операций по амортизации ОС.