Как рассчитать маржу букмекерской конторы?

Содержание:

- Что такое маржа в банковской сфере

- Расчет маржинальной рентабельности в Excel

- Маржинальность и маржинальная торговля

- Какая необходимость расчета этих коэффициентов

- Анализ маржинальной прибыли

- Как используется маржа в бизнесе и финансах

- Маржа в различных сферах

- Коэффициент валовой прибыли

- Букмекеры с наименьшей маржей

- Как рассчитать

- Расчет кумулятивной маржи: пример

- Какой должна быть валовая маржа

- Что такое маржа на Форексе простыми словами

- На что лучше ориентироваться: маржу или прибыль?

- Критические уровни маржи

- Формула расчета маржинальной рентабельности

- Понятия маржинальность и маржа

- Как рассчитать маржу с помощью Excel: пошаговая инструкция

- Расчет маржи и наценки в Excel: формулы

- Маржинальная прибыль: что это такое

Что такое маржа в банковской сфере

Понятие в банковской сфере тесным образом связано с кредитными обязательствами. Подразумевается, что это разница между суммой, выдаваемой на руки заемщику, и суммой, которую необходимо вернуть по договору. Это так называемая кредитная маржа. Но существует и другое понятие, которое напрямую пропорционально банковской прибыли — банковская маржа. Это разница между ставками по кредитам и депозитам. Существует понятие «чистая процентная маржа». Это разница между процентным доходом банка или любой другой кредитной организации и ставкой по обязательствам.

Например, банку выдали на хранение депозитных средств на сумму 1 млн рублей под 15 процентов годовых. Он же выдал кредитов на эту же сумму. Но теперь ставка составила 25 процентов годовых. Итого разница 10 процентов. Но это еще не все. 5 процентов идет на покрытие невыплаты или страховых случаев. Итого чистая процентная маржа составляет 5 процентов от депозитных средств.

В банковской сфере еще существует гарантийная маржа. Связана она с таким продуктом, как кредит под залог. Это разница между стоимостью залогового имущества или денежных средств и размером выдаваемой на руки ссуды.

Расчет маржинальной рентабельности в Excel

Для составления таблицы необходимо внести требуемые расчетные данные (по строкам) за отчетные периоды (по столбцам) и ввести необходимые формулы из предыдущего раздела.

| 1 | А | В | С |

|---|---|---|---|

| 2 | Показатель / Год | 2017 | 2018 |

| 3 | Себестоимость, руб. | 1000 | 1400 |

| 4 | Переменные затраты, руб. | 750 | 950 |

| 5 | Выручка, руб. | 1500 | 2100 |

| 6 | Маржинальный доход, руб. | В5 – В3 =500 | С5 – С3 =700 |

| 7 | Маржинальная рентабельность, % | В6 / (В4 * 100) = 66 % | С6 / (С4 * 100)= 73 % |

В таблицах Excel удобно отслеживать годовую динамику показателя. Оценив его значения по отчетным периодам, можно сделать выводы о правильности финансово–экономической политики компании:

- если показатель остается неизменным или растет, значит ценообразование продукта и производственные процессы выстроены грамотно;

- если снижается или принимает отрицательные значения, следовательно, необходимо реализовать реанимирующие мероприятия.

Маржинальность и маржинальная торговля

Маржинальность – это, простыми словами, осуществление спекулятивных операций с использованием денег/товаров, что предоставляются в кредит под залог согласованной суммы. Особенность в том, что предоставляемые средства в несколько раз превышают размер залога. Это главное отличие от обычных кредитов.

Говоря про маржинальность, что это, следует отметить, что использование такого инструмента позволяет увеличивать объем осуществляемых операций с использованием одних и тех самых капиталов. Например, на рынке США, чтобы заключить контракт на 100 тысяч долларов по такой схеме, необходимо предоставить до 2 000.

Графическое представление точки безубыточности

Рассматривая, что такое маржинальность, отдельно следует упомянуть высокий риск совершаемых операций. Например, разрешается продажа взятого в кредит товара, чтобы в последующем приобрести аналог и вернуть взятые средства в натуральном виде. Такой механизм используется для получения прибыли в ситуации с падением цен.

Чтобы оценить ситуацию с маржинальностью, используется формула расчета: МП = ЧД – ПЗ. Здесь МП это маржинальная прибыль, ЧД – чистый доход, ПЗ – переменные затраты.

Товары с высокой маржинальностью

Эта группа продукции отличается высокими продажами «здесь и сейчас». Высокомаржинальные товары являются желанными в связи с действием определённых факторов: желанность, дефицит, новинки, сезонные – когда на них есть спрос, клиентов не сможет отпугнуть даже накрутка в 100%.

Какая необходимость расчета этих коэффициентов

Конечно, главная цель любого бизнеса – увеличить доходы. Сделать это можно двумя способами:

- Больше зарабатывать. Искать и развивать новые направления деятельности, расширять клиентскую базу, увеличивать ассортимент продукции. Но в этом случае возрастут и затраты. Следовательно, нужно определять оптимальное соотношение между выручкой и себестоимостью, при котором прибыль будет расти. Для этого и нужна валовая маржа.

- Второй способ – сокращать расходы. Возможно, некоторые статьи затрат следует пересмотреть. К примеру, та же аренда: иногда имеет смысл сократить размер арендуемого помещения или размер потребляемых услуг. Случается, что расходы на рекламу неоправданно завышены. Одним словом, нужно экономить, но не в ущерб качеству. Для таких целей рассчитывается маржинальная прибыль.

- Маржа прибыли показывает, сколько денежных единиц чистого дохода приходится на каждый рубль (доллар, евро) выручки от реализации. К примеру, profit margin равен 0,2. Это означает, что на каждые заработанные 100 долларов приходится 20 долларов прибыли. Разумеется, это очень оптимистичный результат. Нормальный размер profit margin примерно 5-10% (0,05-0,1).

Анализ маржинальной прибыли

Маржинальная прибыль и ее расчетположены в основу анализа безубыточности. Анализ безубыточности можно проводить как по предприятию в целом, так и по отдельным продуктам, видам работ.

Идея анализа безубыточности заключается в вычислении объема выпуска продукции (количества товаров), при котором сумма постоянных и переменных издержек будет равна выручке от реализации.

Объем продукции, который обеспечит безубыточность, можно высчитать по следующей формуле:

V × Ц = V × Рпер + Рпост,

V = Рпост / (Ц – Рпер),

где:

V — объем выпуска продукции или количество товаров;

Ц — цена реализации 1 единицы продукции или товара;

Рпер — переменные расходы на производство 1 единицы продукции или себестоимость 1 единицы товара;

Рпост — общая сумма постоянных расходов.

Как видно из приведенной формулы, объем производства, обеспечивающий безубыточность производства и реализации продукции, равен постоянным расходам, разделенным на маржинальную прибыль от 1 единицы продукции.

Компании, оказывающие услуги, так же как и производственные предприятия, могут применять анализ безубыточности для повышения эффективности управления бизнесом.

Например, если организация оказывает услуги по ведению бухгалтерского учета или настройке программного обеспечения, единицей оказания услуг будет человеко-час. Цена 1 человеко-часа определяется в договоре с клиентом. Переменными расходами будет заработная плата за 1 час работы специалиста, оказывающего услуги. Для обеспечения безубыточности нужно рассчитать, какое количество человеко-часов покроет все постоянные расходы, в т.ч. расходы на аренду офиса, оплату труда административного персонала и т.п.:

Кч/ч = Рпост / (Ц – Зч),

где:

Кч/ч — количество человеко-часов;

Рпост — общая сумма постоянных расходов;

Ц — цена 1 человеко-часа, установленная в договоре с клиентом;

Зч — заработная плата специалиста, непосредственно оказывающего услугу.

Принципы анализа безубыточности положены в основу расчета окупаемости различных проектов.

Анализ безубыточности — это не единственный вид анализа, в котором используется показатель маржинальной прибыли.

Расчет маржи необходим для принятия управленческих решений при определении ассортимента выпускаемой продукции, продаваемых товаров. Анализ маржинальной доходности и спроса на различные группы продуктов помогает компаниям прогнозировать их деятельность. Среднеотраслевая маржинальная прибыль, а также маржинальная прибыль конкурентов является источником информации для формирования ценовой политики компании.

Существуют ли рекомендуемые нормы маржинальной доходности и как можно повысить валовую маржу?

Как используется маржа в бизнесе и финансах

Что такое маржа в финансах и торговле на практике?

К числу распространенных сценариев использования такого показателя, как маржа, можно отнести:

1. Использование маржи для оценки соответствия политики ценообразования магазина рыночным трендам.

Так, выделяют товары с высокой, средней и низкой маржинальностью. Магазин, вычислив собственную маржу по товарам, может сопоставить ее со сложившимися рыночными показателями. Если выяснится, что своя маржа ниже среднерыночной, то необходимо поработать над оптимизацией бизнес-модели (или ассортимента).

2. Использование формул маржи для оценки эффективности работы предприятия в конкретной отрасли.

В качестве целевого показателя для оценки эффективности могут быть использованы показатели в среднем по рынку. Так, для промышленных предприятий типичная маржинальность составляет порядка 10%, для торговых — 20−40% (при этом в рознице очень заметна сегментация по маржинальности между малым бизнесом и крупнейшими сетями).

3. Использование формул маржинальности как критерия установления величины процентной ставки банком.

Здесь желательная для банка маржа исчисляется с учетом ключевой ставки, структуры кредитного портфеля, общего баланса активов и пассивов. Разные кредитные учреждения могут устанавливать разные требования к маржинальности кредитных договоров.

Вместе с тем на примере рассмотренной нами выше формулы расчета КМ мы увидели, что маржа далеко не во всех случаях используется в чистом виде — ее практическое применение может осуществляться в контексте сопутствующих хозяйственных показателей.

***

Валовая маржа — это математическое превышение доходов над расходами. Процентная маржа — соответствующее превышение в процентах. Особый тип маржи — кумулятивная (учитывает степень оборачиваемости товара).

***

Больше полезной информации — в рубрике «Бизнес».

Маржа в различных сферах

Как мы уже упоминали, понятие «маржа» используется во многих областях, и, возможно, именно поэтому человеку со стороны бывает трудно понять, что же это такое. Посмотрим подробнее, где ее используют и какие дают определения.

В экономике

Экономисты определяют ее как разность между ценой товара и его себестоимостью. То есть это фактически и есть основное ее определение.

Важно! В Европе это понятие экономисты разъясняют как процентную ставку соотношения прибыли к продажам продукции по отпускной цене и пользуются им для того, чтобы понять эффективна ли деятельность фирмы.

Вообще при анализе результатов работы компании больше всего используют валовую разновидность, потому что именно она имеет влияние на чистую прибыль, которую используют для дальнейшего развития предприятия путем увеличения основных капиталов.

В банковской сфере

В банковской документации можно встретить такой термин как кредитная маржа. Когда заключается договор кредитования, то сумма товара по этому договору и сумма, выплачиваемая по факту заемщику, может быть различной. Такая разница и называется кредитной.

Во время оформления кредита под залог существует свое понятие, которое называется гарантийная маржа – разница между стоимостью имущества, оформляемого под залог, и размером выданных средств.

Практически все банки кредитуют и принимают депозиты. И, чтобы банк имел прибыль от этого вида деятельности, устанавливаются разные процентные ставки. Разница между величиной ставки в процентах по кредитам и депозитам называется банковской маржой.

В биржевой деятельности

На биржах пользуются вариационной разновидностью. Ее применяют чаще всего на площадках торговли фьючерсами. Из названия понятно, что она изменчива и не может иметь одно и то же значение. Она может быть положительной, если торги принесли прибыль, или отрицательной –в том случае, если торги оказались убыточными.

Таким образом, можно сделать вывод, что термин «маржа» не так уж и сложен. Теперь вы без проблем сможете рассчитать по формуле ее различные виды, маржинальную прибыль, ее коэффициент и самое главное –имеете понятие в каких сферах используется данное слово и с какой целью.

Дефолт. Каковы его последствия для экономики и жителей нашей страны?

Рассмотрим в отдельной статье.

Как правило дефолту предшествует стагнация в экономике, подробнее: https://svoedelo-kak.ru/ekonomika/stagnatsiya.html

Бенефициары или истинные владельцы бизнеса, кто они?

Коэффициент валовой прибыли

Для расчета валовой маржи также существует формула.

ВР – Зпер = маржа валовая

- ВР – прибыль которую получает организация от продажи товара;

- Зпер. – затраты на производство, содержание, хранение, реализацию и доставку товара;

Именно этот показатель является основным состоянием предприятия на момент расчета. Вложенная организацией сумма в производство, на так называемые переменные затраты, показывает маржинальный валовый доход.

Gross margin или по-другому маржа, в Европе, является процентом от общего дохода предприятия от продажи товара после оплаты всех необходимых расходов. Расчет валовой маржи в Европе рассчитывается в процентах.

| Рубли | % | |

| Выручка | 100 | 100% |

| Себестоимость | 80 | 80% |

| Прибыль | 20 | 20% |

В данном случае Коэффициент валовой маржи равен 20% от выручки.

Таким образом, если на экзамене в условии дается маржа валовой прибыли в %, и надо найти прибыль в рублях, то необходимо цену продаж умножить на соответствующие коэффициенты:

- Маржа прибыли 20% — 0.2х цена продажи

- Маржа прибыли 25% — 0.25 х цена продажи

- Маржа прибыли 30% — 0.3 х цена продажи

Пример

Требуется определить коэффициент валовой маржи, которую компания получает от продажи каждого калькулятора.

Валовая прибыль = 550 – 500 = 50Маржа Валовой прибыли = 50 / 550 = 0.09 или 9% от цены

Букмекеры с наименьшей маржей

Любой беттор отбирает для себя букмекерскую контору по целому ряду характеристик. Одной из них является маржа. Ведь от ее величины зависит и доход клиента. Чем меньше маржа – тем больше получится получить выигрыш от отдельно взятой ставки.

Многие букмекерские конторы, в последнее время, делают акцент на невысокой марже. Марафон, например, предлагает нулевую маржу на некоторые очень популярные события и турниры в целом. Самыми привлекательными конторами с точки зрения маржи (от 1% до 4%) можно считать:

- 1хСтавка;

- Мелбет;

- Марафон;

- Бетсити;

- Леон.

Среди популярных букмекеров стоит отметить еще тех, чья средняя маржа доходит до 5-6%:

- Лига Ставок;

- Париматч;

- Винлайн;

- Фонбет.

Как рассчитать

Gross profit margine (маржа валовой прибыли) определяется по формуле:

\

Cost=Purchase Price (закупочная цена)+direct expenses (прямые затраты)+indirect expenses (косвенные расходы).

Прямые затраты – это закупка сырья, материалов, заработная плата производственных рабочих, амортизация оборудования, используемого в производственном процессе, расходы на доставку и др.

Косвенные затраты: аренда помещения, зарплата административно-управленческого персонала, расходы на рекламу и др.

Распределение затрат на прямые и косвенные часто является непростой задачей. Однако и те, и другие расходы принимаются для расчета валовой маржи по формуле, приведенной выше.

Расчет кумулятивной маржи: пример

ИП Иванов А. С. в течение месяца продал:

1. Железные ведра в количестве 500 шт. и выручил на этом 50 000 руб.

2. Железные ванны в количестве 20 шт. и выручил на этом 200 000 руб.

Условимся, что:

- средний запас ведер в стоимостном выражении составил 10 000 руб., а маржинальность продажи каждого ведра — 30%;

- средний запас ванн составил 120 000 руб., а маржинальность — 90%.

В этом случае величина КМ составит:

1. По ведрам:

КМ (ВЕДРА) = (50 000 / 10 000) × 30 = 150.

2. По ваннам:

КМ (ВАННЫ) = (200 000 / 120 000) × 90 = 150.

Это означает, что Иванову в одинаковой степени выгодно продавать как ванны, так и ведра. Если КМ по какому-либо товару снижается, то продавец сможет увеличить его за счет стимулирования оборачиваемости товара либо повышения цены.

Какой должна быть валовая маржа

Приведем средние нормы показателей валовой маржи по некоторым отраслям:

| Наименование отрасли | Gross margin, % |

|---|---|

| Оптовая торговля | 30-40 |

| Технологии | 50-70 |

| Здравоохранение | 10-20 |

| Производство | 25-30 |

Технологии – это достаточно большой пласт экономики. Так, высокотехнологичные отрасли могут работать с маржинальностью 60-80% и более (как мы помним, маржа не может быть выше 100%). Это объясняется тем, что некоторые разработки пользуются высоким спросом и, соответственно, стоят дорого. При этом затраты относительно невелики – требуется лишь техника и труд специалистов, которые часто работают удаленно.

Здравоохранение – это не только услуги медицинских учреждений. Это и производство медикаментов, оборудования для медицины, а также биотехнологии. Невысокая маржинальность объясняется тем, что эта экономическая отрасль регулируется государством: цены на препараты, квоты на лечение и др.

Что такое маржа на Форексе простыми словами

Если не вдаваться в подробности, это деньги, что обязаны лежать не счету у трейдера, дабы открыть сделку на Форексе. А вся прелесть такова: при торговле ты не оплачиваешь отдельно эту привилегию — отчисляешь брокеру его стандартный процент/спред и все.

Маржинальная торговля позволяет трейдерам увеличить размер начальной позиции. Но нужно не забывать, что это обоюдоострый меч, поскольку увеличивает прибыль и убытки. Если цена идет не туда, счет на Форексе опустошится в мгновение ока, потому что торгуем крупным лотом.

Что такое уровень маржи

Уровень маржи — соотношение в процентах суммы торгового депозита к уже используемым средствам. Поможет увидеть, сколько денег в обороте, а сколько можно вложить в иные сделки на Форексе. Чем выше уровень маржи, тем выше наш торговый капитал.

Что такое свободная маржа на forex

Так называется сумма на торговом балансе Форекса, что используется для открытия новых позиций. Рассчитывается как капитал, из которого вычли использованную маржу.

Отрицательная маржа

Это печальная для трейдера ситуация, когда залог насколько мал, что невозможно покрыть текущие убытки от торговли на Форексе с помощью кредитного плеча. Часто в нее попадают новички, которые любят брать плечо подлиннее и торговать крупными лотами.

Когда маржа внезапно уходит в минус, часть сделок (столько, сколько нужно, чтобы выйти из минуса) будут автоматически закрыты, если срочно не пополнить депозит.

Как взаимосвязаны кредитное плечо и маржа

Кредитное плечо и маржа — две стороны одной медали Форекса. Если маржа — это минимальная сумма, необходимая для размещения сделки с кредитным плечом, то кредитное плечо — это инструмент, позволяющий трейдеру ворочать большими лотами, который при стоимости 1:1, были бы ему не по карману.

Кредитное плечо — это «увеличенная торговая сила», доступная при использовании маржинального счета на Форексе. Это виртуальный «заполнитель» разницы между суммой, что реально есть, и той, что мы хотим оперировать.

Так, я хочу торговать стандартным лотом USD/JPY без маржи, мне потребуется на счету 100 000 долларов. Но если маржинальное требование составляет всего 1%, мне необходимо уже только $1000 на депозите. Кредитное плечо в подобном случае равно 100:1.

Что такое маржин-колл (margin call) и как его избежать

Маржин-колл — то, что происходит, когда у трейдера кончается свободная маржа. Если на депозите становится меньше денег, чем нужно по условиям кредитного плеча, открытые сделки на Форексе автоматически закрываются. С точки зрения брокера, это необходимый механизм снижения собственных рисков, чтобы никто не проигрывал за их счет.

Ниже приведены основные причины возникновения маржин-коллов:

- слишком долгое удержание убыточных сделок, истощающих депозит;

- слишком большое число одновременно открытых сделок;

- слишком тощий депозит, который не может выдержать даже небольшую рябь;

- разворотная торговля в условиях агрессивного движения цены.

Рекомендую избегать этих вещей, чтобы не рисковать напрасно своим депозитом на Форексе.

Нюансы в трейдинге, которые нужно знать о марже

Торгуя с маржей, помните о следующем:

- Все ценные бумаги на вашем брокерском счету могут быть использованы для обеспечения маржинального кредита (акции, облигации и т. д.). Внимательно читайте условия брокера, чтобы не потерять ценные инвестиции. Требования варьируются от брокера к брокеру, а конторы вправе изменять условия в любое время, поэтому нужно всегда быть начеку.

- При использовании заемных денег можно потерять больше денег, чем вкладываешь. Учитывая величину стандартного лота, при длинном плече даже колебание в несколько пунктов может приносить тысячи долларов убытка.

На что лучше ориентироваться: маржу или прибыль?

Маржа и прибыль являются взаимозависимыми показателями

Нельзя принимать во внимание лишь один из них. Если на основе маржи можно рассчитать предварительную прибыль, то на основе прибыли становится возможной регуляция величины маржи

Маржа позволяет обеспечить управление многими частями бизнес-процессов, к примеру ценообразованием. Это в итоге окажет влияние на прибыль. Нельзя исключать из финансовой цепи ни один показатель, иначе можно столкнуться с печальными последствиями.

Несмотря на то, что любая организация может заявить, что итоговая ее цель – это прибыль, она не может выйти на желаемый уровень профита без расчетов потенциальной маржи.

Как ее рассчитать?

Прежде чем начинать анализ маржи, нужно учитывать следующие особенности:

Считать маржинальную прибыль рекомендовано в процентах. Это дает возможность лучше понимать динамику, в особенности в процессе составления графика.

Существует общая формула для расчета маржи. Она выглядит так:

ОЦ — СС = ПЕ (маржа)

- ПЕ – прибыль за единицу (маржа);

- ОЦ – цена товара, по которой он был продан;

- СС – себестоимость товара.

Маржинальность, либо процент прибыльности считается по такой формуле:

П/ОЦ=К

- К – процент коэффициента прибыльности;

- П – доход, полученный за единицу товара;

- ОЦ – цена, по которой был продан товар.

Специалисты в области экономики и маркетинга, говоря о марже, отмечают, что важно учесть разницу между такими показателями, как коэффициент прибыльности от продаж и прибыль, полученная за единицу продукции. Маржа имеет существенное значение, поскольку от нее во многом зависит ценообразование, целесообразность затрат на рекламу, а также анализ прибыльности от клиента и потенциальная общая доходность

Критические уровни маржи

При правильном расчете маржи, и разумном ее отношении к собственным способностям, можно реально увеличить прибыльность торговли на валютном рынке. В противном случае, риски возрастают, а маржа подходит к критическому уровню. Следующей ступенькой могут стать Margin Call и Stop Out.

Причинами понижения маржи до критического уровня могут быть:

- Сильное изменение цены актива (понижение либо повышение), что не совпадает с проводимой торговой стратегией трейдера;

- Увеличение минимального уровня маржи;

- Усиленный рост активности рынка, в связи с какими-либо непредвиденными событиями и тому подобное.

Если баланс падает ниже критического уровня маржи,трейдеру отправляется запрос на ее увеличение. Наступает Margin Call, и трейдер получает возможность добавить денег на депозите, или самостоятельно закрыть заведомо убыточные позиции. Иначе, при наступлении ситуации Stop Out (критический уровень маржи достигнет 10%), брокер автоматически начнет закрывать ваши ордера, начиная с самых убыточных. Таким образом повышается уровень маржи в среднем на 10% при закрытии одной позиции.

Критические уровни убытка Margin Call и Stop Out являются регуляторами при проведении маржинальной торговли. Они служат для того, чтобы предупредить трейдера о недостаче средств для продолжения торговли и защищают участника рынка от полной потери капитала.

Основные преимущества маржинальной торговли:

- Предоставляется возможность вести торговлю с увеличенным объемом, даже при небольшом депозите.

- Возможность получения большой прибыли с применением высокого кредитного плеча.

- Трейдер может получить заем на любую валюту, независимо от той, которая имеется на его депозите. Осуществляется автоматическая конвертация, причем, прибыль зачисляется в валюте депозита.

- Невозможно потерять больше, чем сумма депозита, потому что убыточные сделки закроются автоматически.

- Торговые операции заключаются доступным, простым способом. Вся торговля проводится в виртуальном режиме.

Формула расчета маржинальной рентабельности

Целесообразность использования понятия маржинальной рентабельности для однозначной оценки эффективности канала реализации можно проиллюстрировать примером:

Некая фирма установила покупателю А торговую наценку в 20%, а другому (B) – только 10%. Если судить только по марже, то получается, что работать с предприятием А выгоднее, чем с субъектом B. А так ли это на самом деле?

Не всегда. Льготная цена, характеризуемая сниженной маржой (её обычно называют оптовой скидкой), чаще всего обусловлена большими объёмами закупок, осуществляемых данным клиентом или условием предоплаты. Эта мера стимуляции сбыта призвана повысить общую рентабельность предприятия за счёт наращивания оборотов реализации.

МР = М / И

Где:

МР – маржинальная рентабельность;

М – маржинальная прибыль;

И – переменные издержки.

Экономический смысл этого определения выражает эффективность конкретного канала сбыта без учёта постоянных расходов.

В то же время общая рентабельность предприятия равна:

Р = (М – И – ПИ) / (И + ПИ)

Где:

Р – общая рентабельность;

М – маржа;

И – переменные издержки;

ПИ – постоянные издержки.

Очевидно, что общая рентабельность всегда будет ниже маржинальной, а повысить её можно двумя способами:

- Увеличив маржу, чего не всегда позволяет конкурентная обстановка. Товар может стать слишком дорогим;

- Снизив постоянную составляющую издержек. Над этой проблемой постоянно работают экономисты каждого предприятия.

Управленческое решение о мерах повышения рентабельности принимает руководитель предприятия.

Опубликовано:

Добавить комментарий

Вам понравится

Понятия маржинальность и маржа

Маржа и маржинальность – это понятия, обозначающие один и тот же показатель, а точнее, рентабельность продаж.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Маржа представляет собой финансовый результат, выявленный в результате уменьшения стоимости готовой продукции на произведенные на ее изготовления затраты.

Зачастую под маржей подразумевают прибыль. Однако, подобное сравнение не уместно, так как доход предприятия – это не только разница между себестоимостью продукции и ее ценой, но и другие составляющие. Скорее всего, маржинальность можно сравнить с коэффициентом прибыльности, который определяется путем выявления дохода предприятия с рубля затрат на изготовление продукта.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Как рассчитать маржу с помощью Excel: пошаговая инструкция

Случается и такое, что интернета под рукой нет. Но если есть рабочий ПК, Microsoft Excel поможет рассчитать размер прибыли, просто создайте таблицу и введите правильную формулу. Не забудьте сохранить себе пошаговую инструкцию расчета маржи в Excel.

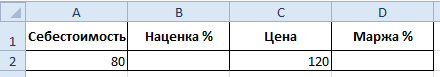

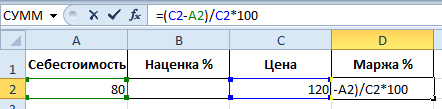

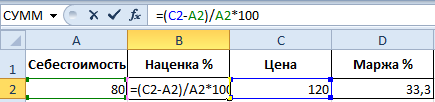

- Создайте новую таблицу в Microsoft Excel. Введите в таблицу следующие данные:столбец А — Цена продажи; столбец B — Себестоимость; столбец С — Прибыль; столбец D — Маржа.

- В каждую колонку внесите соответствующие цифры.

- В колонке С подсчитываем прибыль. Эти результаты нам понадобятся для расчета маржи. Для этого, выделив ячейку С2, вводим в строку формул: =(A2-B2), затем нажимаем Enter.

4. Теперь подсчитаем маржу в столбце D. Для этого в ячейке D2 вводим формулу: =C2/A2*100 и нажимаем Enter. Эта формула рассчитает процентное значение маржи.

Управление бизнесом сегодня — не самая простая задача для предпринимателя. Но для того чтоб это было максимально комфортно, существует множество способов, например онлайн-сервисы как Logaster. Сегодня мы говорили о важных понятиях и приемах их применения на практике. Надеемся, что у нас получилось придать вам уверенности и дать вам несколько инструментов для еще более эффективного менеджмента вашего дела.

Контент-маркетолог компании Logaster. Знает все о бизнесе и охотно делиться этими знаниями с читателями. Интересуется историями успеха известных брендов. Главный интервьюер успешных клиентов Logaster.

Расчет маржи и наценки в Excel: формулы

Итак, у нас есть два показателя, каждый из которых нам известен. Первый – это цена. Это окончательная стоимость товара, за сколько его нужно продавать или он сейчас продается. Маржа является очень важным параметром, который дает возможность определить множество других характеристик проекта или бизнеса, таких как:

- Прибыльность проекта или бизнеса в целом.

- То, насколько изменчива прибыльность у этой организации.

- Какие клиенты приносят больше всего денег.

- Какие проекты являются наиболее ресурсозатратными и окупаются ли эти вложения.

- Куда направляется валовый доход.

- Как соотносится зарплата сотрудников и маржинальность проектов.

- Какое количество денег приносит каждая из услуг.

В зависимости от этих результатов и принимаются управленческие решения. Например, осознается необходимость уменьшить расходы, увеличить стоимость товаров или услуг или же отказаться от проектов, которые требовательны к ресурсам, но не приносят целевой прибыли.

Что нужно сделать для того, чтобы определить наценку и маржу?

Формула расчета маржи

Давайте сделаем такую табличку.

1

1

В нашем случае нас интересует ячейка, подписанная, как «Маржа». То есть, D2. В ней следует указать такую формулу (показана на скриншоте).

2

2

Таким образом, маржа у нас стала составлять 33,3%. Простыми словами, треть.

Средневзвешенная маржа от продаж

Если же нам нужно определить среднюю маржу, недостаточно использовать предыдущую формулу, поскольку данные будут неточными. Значительно лучше применять средневзвешенное значение, которое учитывает весовой коэффициент. В нашем случае это объемы продаж.

Есть три способа определения средневзвешенной маржи.

-

Умножение каждой маржи, полученной по формуле в предыдущем пункте, на соответствующий весовой коэффициент, коим является объем продаж. В этом случае мы можем полностью контролировать вычислительный процесс и понимать, что является основой для расчета средневзвешенного значения.

-

Воспользоваться функцией СУММПРОИЗВ, которая делает то же самое, только автоматически. Если детально, то она работает следующим образом: умножает маржу на весовой коэффициент, а получившиеся значения суммирует. Но в этом случае возвращенного формулой результата недостаточно, поскольку его нужно еще разделить на общее количество проданного товара или суммарный вес.

-

Наиболее простой для среднестатистического человека метод, но он занимает место на листе. Необходимо создать еще одну колонку, в которой прописывается формула получения маржи от конкретной сделки. Нам нужно произведение процентной маржи на объем продаж в определенной стране. После этого нужно полученный результат разделить на общую сумму продаж.

Настоятельно рекомендуется потренироваться в вычислениях перед тем, как использовать эти формулы в работе. Это поможет существенно сэкономить рабочее время.

Формула расчета наценки

Возвращаемся к той таблице, которая нами была создана изначально. Наценка у нас находится в ячейке B2. Следовательно, там вводим такую формулу.

6

6

В качестве результата формула выводит наценку в 50%. Если посчитать этот показатель вручную, мы получим ту же долю от числа.

Маржинальная прибыль: что это такое

Прибыль предприятия формируется в результате производства продукции и его реализации, за вычетом расходов, понесенных в процессе этого производства, а также издержек организации и управления.

Маржинальная прибыль (от английского «Margin» или французского «Marge», что означает «разница») – это доход предприятия, образуемый выручкой от реализации определенного объема товаров за вычетом затрат, образовавшихся в процессе производства (переменных затрат) этого же объема продукции.

Эту финансовую категорию иногда называют «суммой покрытия», так как именно за ее счет формируется покрытие затрат на трудовое вознаграждение персонала, а остаток составляет чистую прибыль бизнесмена.

Важное значение в обосновании управленческих решений в бизнесе имеет маржинальный анализ. Его методика базируется на соотношении трех важнейших экономических показателей (издержек, объема реализации (продаж), прибыли) и прогнозировании величины каждого из этих показателей при заданном значении других.

Как оценивается рентабельность маржинальной прибыли в системе маржинального анализа экономического субъекта?Посмотреть ответ. Близкий, но не тождественный термин – валовый доход

Разница с маржинальной прибылью состоит в том, что учитываются еще и непроизводственные затраты, а также он вычисляется на единицу продукции. Маржинальная прибыль же учитывает весь ассортимент выпускаемых товаров, тем самым характеризуя общую рентабельность предприятия

Близкий, но не тождественный термин – валовый доход. Разница с маржинальной прибылью состоит в том, что учитываются еще и непроизводственные затраты, а также он вычисляется на единицу продукции. Маржинальная прибыль же учитывает весь ассортимент выпускаемых товаров, тем самым характеризуя общую рентабельность предприятия.

Словом «маржа» иногда на профессиональном сленге называют саму маржинальную прибыль, но чаще это обозначает показатель маржинальной доходности (он вычисляется в процентах).

К СВЕДЕНИЮ! Рост маржинальной прибыли означает подъем чистой прибыли предприятия за счет более быстрого возмещения переменных затрат на производство. Именно увеличение маржинальной прибыли является целью различных управленческих стратегий, применяемых для повышения прибыльности производства.

Как рассчитывается и что характеризует маржинальный доход?