Чем отличается расчетный счет и лицевой счет

Содержание:

- Онлайн заполнение счета на оплату

- Действия при обнаружении долга на купленной квартире

- Краткое определение лицевого и расчетного счета

- Расчетный номер

- Форма Т-54

- Лицевой счет в банке: что это?

- Отличия между лицевым и расчетным счетом

- Что такое расчетный счет

- Виды лицевых счетов

- Где и как взять выписку?

- Что нужно чтобы расплатиться с УК

- Когда он понадобится предпринимателю

Онлайн заполнение счета на оплату

Заполнение и отправка документа в режиме онлайн позволяет сэкономить массу времени, ускорив документооборот. А чтобы тратить еще меньше времени на составление, достаточно скачать готовый, актуальный для 2017 года, образец, быстро и бесплатно. В зависимости от предпочтительной офисной программы, бланк доступен в формате и Word (Ворд), и Excel (Эксель). Алгоритм заполнения такого документа прост:

- ввести полное название предприятия продавца (получателя);

- указать юридический адрес;

- внести данные ИНН/КПП;

- номер расчетного счета;

- указать БИК банка и номер корреспондентского счета;

- присвоить документу номер и дату выставления;

- указать данные покупателя/плательщика (название компании, ИНН/КПП);

- внести в таблицу (перечислить) наименование предоставленных товаров/услуг;

- обозначить параметры предоставленного продукта; единицы измерения, количество, стоимость за единицу;

- вывести сумму к оплате в разрезе по товарам/услугам, если их было несколько без учета НДС;

- указать размер ставки НДС;

- продублировать сумму к оплате с учетом НДС;

- прописать итоговую сумму счета в нижней строке таблицы цифрами;

- под таблицей продублировать сумму к оплате и сумму НДС прописью.

Скачать бланк счета Word

Корректные данные по реквизитам предприятия лучше всего копировать из 1С и внимательно проверять, чтобы избежать ошибок. Итоговым этапом становится подписание документа ответственным лицом и руководителем предприятия-продавца, а также печать. Срок действия счета, как правило, неограничен. Особые условия выставления и оплаты счетов могут оговариваться в договорах между компаниями. При этом стандартным пунктом является условие актуальности отношений до погашения всех задолженностей.

Быстрее данного способа будет только заполнение бланка на соответствующем ресурсе. Одним из таких сайтов является Контур Бухгалтерия. Здесь выставление счета осуществляется по лицевому счету компаний. Достаточно проставить номер, указать ИНН, а система подтянет остальные реквизиты. Затем описывается название товара/услуги, его количество и стоимость. Ставка НДС выбирается из выпадающего списка, формирование счета проходит моментально. Остается только распечатать или сохранить и отправить.

Действия при обнаружении долга на купленной квартире

Не всегда тот, кто продаёт имущество, придерживается этических норм, а потому возникают ситуации, когда в распоряжении у новых хозяев оказывается жильё с долгами по жилищно-коммунальному сервису.

Обнаруживается такое положение дел, как правило, слишком поздно, и поделать с этим на первый взгляд ничего нельзя. Обычно новоиспечённые владельцы квартиры просто справляются с этим грузом сами.

Примечание 5. Закон гласит, что оплачивать чужие долги никто не обязан, однако есть нюансы, связанные с переоформлением лицевого счёта. Управляющие компании в большинстве случаев просто переводят ЛС со старой задолженностью. К чему это приводит? К тому, что Вы заводите реквизит на своё имя, а потом в чеке обнаруживается долг, оставшийся от прежних владельцев.

Кое-что поделать здесь можно, всё-таки. Алгоритм такой:

- Обратитесь в компанию и обозначьте претензию.

- В качестве доказательной базы используйте соглашение купли-продажи и получение свидетельства, подтверждающего права на собственность.

- Подготовьте акт приёма-передачи жилья, если такой у Вас есть в наличии. В нём отмечена дата, когда Вы стали собственником недвижимости.

- Отправьте претензию в адрес руководящего должного лица компании, если рядовые сотрудники не принимают её.

Крайняя мера, но весьма эффективная, – обращение в судебную инстанцию.

Важно! Помните, что при переводе лицевого счёта на своё имя, а также при наличии задолженности старых хозяев, Вы будете получать два чека. Один – на себя, другой – на прошлого владельца

Когда истечёт период исковой давности, долг спишут как безнадёжный.

Теперь Вы знаете что нужно делать, чтобы открыть счёт, какие документы готовить для этого и куда обращаться при возникновении нестандартных ситуаций. Придерживайтесь принципа законности действий и отстаивайте своё право на корректное оказание услуг.

Инструкция

1. Раньше каждого вы обязаны решить для себя, какой вид банковского счета вы хотите открыть. Существует три основных вида счетов. Нынешний счет – предусмотрен как для хранения денежных средств, так и для финансовых расчетов. Депозитный счет – на нем происходит начисление процентов по взносам. И карточный счет, тот, что открывается для проведения финансовых расчетов с применением пластиковых карт.

2. Для граждан Русской Федерации при обращении в Сбербанк довольно будет иметь при себе паспорт. Иноземцам следует предоставить паспорт, а также документ, подтверждающий право нахождения на территории России.

3. Подойдите в ближайшее отделение Сбербанка по месту вашего жительства. Обратитесь к работнику отдела депозитных операций с вопросом, касающимся открытия банковского счета.

4. Детально расскажите эксперту о том, в какой валюте вы хотите открыть счет и какие операции собираетесь проводить с денежными средствами. Коллега банка порекомендует подходящий для вас вид счета и объяснит его превосходства, а также расскажет о других видах банковских счетов, которые допустимо открыть в данном отделении Сбербанка.

5. Определившись с видом банковского счета, предоставьте работнику банка оригинал паспорта, тот, что нужен для оформления депозитного договора, тот, что будет составлен в 2-х экземплярах

Обратите внимание, дабы на вашем экземпляре договора неукоснительно присутствовала круглая печать банка

6. Допустимо, что коллега депозитного отдела попросит вас оставить пример подписи в особой карте. В будущем все ваши подписи на документах банка обязаны будут соответствовать этому примеру.

7. Позже того, как договор будет заключен, можете передать банку на хранение ваши деньги. Прием денежных средств осуществляет коллега кассового отдела. Для этого подойдите в кассовую кабину и передайте работнику банка договор, паспорт и денежные средства. Во многих отделениях Сбербанка работники депозитного отдела сами предоставляют в кассу все эти документы, а вам довольно будет лишь подойти в кассовый отдел с деньгами.

8. Позже приема денег и их пересчета вам вернут ваш экземпляр договора, оформленную сберегательную книжку, паспорт и кассовый приходный ордер. Помимо этого вам оформят пластиковую дебетовую карту по взносу. Карту вы сумеете получить через две недели позже открытия счета в Сбербанке.

Бухгалтерам компании нужно вести контроль всех выплат работникам в лицевом счете Т-54, форма которого утверждена Постановлением Госкомстата России №26 от 06.04.2011г. Если на предприятии вручную заполняются такие данные, то их следует вносить в бланк весь месяц на всего работника организации. Хранятся такие документы 75 лет.

Вам понадобится

- – расчетные ведомости за период;

- – документы работника;

- – производственный календарь;

- – кадровые документы;

- – документы предприятия;

- – штатное расписание.

Краткое определение лицевого и расчетного счета

Лицевой счет — специальный инструмент, создаваемый, чтобы вести учет расчетов с отдельными партнерами (ими могут быть как юридические, так и физические лица). Он предназначен для отражения на нем всей информации о проводимых финансово-кредитных операциях. Фактически лицевые счета — документы аналитического учета.

В совокупности на них отражаются сведения, касающиеся зарегистрированного в реестре лица:

- количество и вид ценных бумаг;

- обременение обязательствами;

- номера выпуска, стоимость, номера сертификатов;

- проведенные операции;

- блокировка операций.

Лицевые счета подразделяются на несколько видов. Это зависит от их предназначения и задач, которые перед ними стоят:

- Эмиссионный. На него эмитент получает ценные бумаги, выпущенные в соответствии с установленным порядком.

- Лицевой эмитент. Его открытие совпадает с необходимостью выкупа таких бумаг.

- Зарегистрированного лица. Им пользуются так называемые держатели, управляющие, владельцы, держатели залога.

Благодаря такому инструменту банк перемещает деньги по вкладам физических лиц, учитывает начисленные проценты и расчеты по кредитным договорам. Юридические компании пользуются более широким спектром сервиса.

Если корреспондентский счет — своеобразный счет самого банка, то расчетный банковский — услуга, в рамках которой происходят финансово-кредитные операции клиентов. Используя дистанционное банковское обслуживание, можно снять деньги со вклада или пополнить его, получить оплату товаров или услуг.

Инструментарий расчетного счета позволяет:

- проводить транзакции и платежи — это актуально для юридических лиц и индивидуальных предпринимателей;

- осуществлять транзакции для граждан — снимать деньги или пополнять вклад, переводить средства на аккаунт другого клиента, оплачивать услуги.

Фактически такой банковский счет — уникальный 20-значный номер. У каждого клиента он свой.

Важно! Индивидуальные предприниматели и юрлица должны заплатить за пользование услугой. Банк взимает средства за обслуживание аккаунта, а также в моменты непосредственного проведения транзакций.. Граждане могут пользоваться сервисом бесплатно

Он подходит для сбережения финансовых средств или перевода заработной платы, которую получатель может беспрепятственно снять

Граждане могут пользоваться сервисом бесплатно. Он подходит для сбережения финансовых средств или перевода заработной платы, которую получатель может беспрепятственно снять.

Пользуясь расчетным счетом, предприятие или физ. лицо получают доступ к финансовым средствам при первой необходимости. Истребовать деньги допустимо различными средствами — при личном обращении в офис банка или воспользовавшись глобальной сетью.

Расчетный номер

Расчетный номер – является самостоятельным банковским счетом предприятия, через который осуществляются все безналичные платежи.

Сразу стоит сказать, что такой счет представляет собой аккаунт, который был открыт в одном из банковских учреждений. Используя его можно осуществлять определенный тип операций, связанных с движениями денег:

- Организация или предприятие имеет возможность осуществлять переводы средств на баланс других компаний.

- Получить деньги на свой расчетный номер.

- Переводить определенную часть средств в депозит.

- Снимать деньги с депозита, переводя их на расчетный баланс предприятия.

С юридической точки зрения, все средства, положенные и находящиеся на балансе определенного расчетного номера – это собственность того лица, на которое он зарегистрирован. Иными словами, если владельцем является физическое лицо – то средства на расчетном номере принадлежат ему.

А в случае принадлежности реквизитов к юридическому лицу, право на использование этих денег имеют только специально уполномоченные сотрудники, числящиеся в штате этого предприятия.

Открывать такой счет необходимо:

- В случае, когда говорится об организациях, то он нужен для осуществления расчетов с партнерами по работе (то есть другими организациями и частными лицами).

- Если говорить о расчетном номере физического лица, то он нужен, чтобы проводить финансовые транзакции предпринимательского характера, используя для этого банковские заведения.

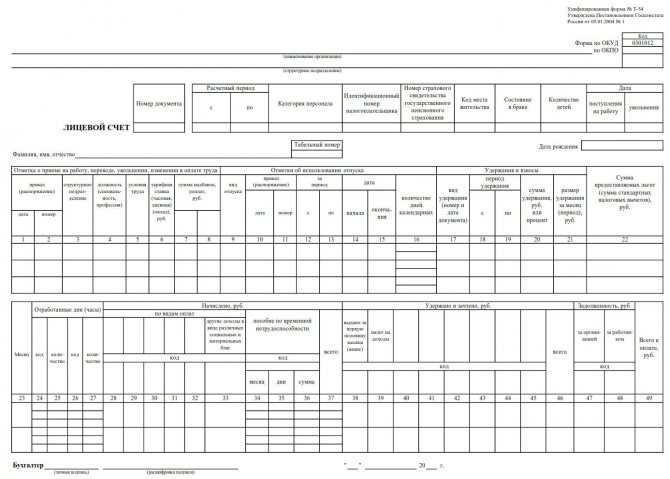

Форма Т-54

Унифицированная карточка лицевого счета по форме Т-54 предназначена для отражения ежемесячных сведений о начисленной заработной плате и иных начислениях конкретного работника, обо всех произведенных удержаниях на основании данных первичной учетной документации по выработке, о выполненных работах, нормах отработанного времени, а также иных распоряжений на разные виды оплаты.

Так выглядит бланк по форме Т-54:

Документ создается отдельно на каждого специалиста с начала календарного года либо с даты официального трудоустройства. Сведения заносятся ежемесячно в течение одного календарного года. Организация решает самостоятельно, как заполнять форму лицевого счета сотрудника по ЗП, закрепляя установленный порядок в учетной политике. Нюансы зависят от сферы деятельности компании и количества работников. В обособленных подразделениях правила могут отличаться.

Порядок бухучета утверждает руководитель, а все расчетные листки и лицевые счета заполняет исключительно работник бухгалтерии либо иное ответственное лицо, на которое возложены обязанности по ведению бухучета в компании.

Лицевой счет в банке: что это?

Лицевой счет в банке – это, другими словами, учетная запись клиента, которая собирает всю информацию о его финансовой деятельности воедино.

Такие номера имеют схожую форму – они состоят из набора 20 цифр, которые формируют 5 групп и имеют свое целевое назначение.

Расшифровываются эти группы так:

|

|

||||

|---|---|---|---|---|

| Группа A | Группа B | Группа C | Группа D | Группа E |

| Счета первого и второго порядка | Счета первого и второго порядка | Контрольное проверочное число (для правильности ввода информации) | Номер филиала, где был открыт счет | Комбинация цифр – лицевая часть счета |

Что касается самой информации, которую содержит номер о каждом пользователе, то она состоит из таких сведений:

- Какие операции были совершены.

- Даты совершения операций.

- Размер сумм по дебету и кредиту.

- Величина остатка.

Присваиваются 20-тизначные числа в банковских структурах и физическим, и юридическим лицам.

Они могут использовать их для того, чтобы:

- Хранить на них свои деньги, сбережения.

- Получать зарплату.

- Осуществлять финансовые переводы.

- Погашать задолженность по кредитам.

Единственное, для чего они не подходят – это осуществление предпринимательской деятельности

Но обратите внимание, что касается такое правило только физических лиц

Что касается юридических лиц, то они могут вести предпринимательскую деятельность, только вот осуществлять безналичные платежи они смогут на ограниченную сумму, которая не превышает 100 тыс. руб.

Разумеется, такой ограниченный размер для совершения денежных сделок, способен очень негативно отразиться на деятельности предприятия. Поэтому зачастую такие номера открываются только на физических лиц.

Открываться они могут в размере нескольких штук на одного гражданина.

В качестве примера предоставим пример выписки одним из российских банков.

Лицевой счет в банке. Как открыть?

Особенности счетов доходов / расходов и бюджетных счетов.

Отличия между лицевым и расчетным счетом

Итак, основная разница между двумя видами счетов, которые клиенты открывают в банках, заключается в следующем:

- в отличие от расчетного счета, лицевой не позволяет проводить денежных операций по ведению коммерческой деятельности;

- используется только для осуществления расходов, не связанных с предпринимательской деятельностью: оплата мобильной связи, услуг ЖКХ, открытие вкладов и их пополнение, приобретения валюты, получение кредитных средств, выдача заработной платы и так далее.

Расчетный счет, в отличие от лицевого, обладает следующими характеристиками:

- используется исключительно для ведения предпринимательской деятельности (осуществления платежей, получения оплаты за оказанные услуги или проданные товары на регулярной основе);

- предоставляет владельцу возможность осуществлять платежные операции с других банковских счетов;

- открывается только юридическим лицам и предпринимателям;

- при необходимости может использоваться для хранения средств, что является функцией лицевого счета;

- расчетные счета открываются клиентам только в банках. В отличие от них, лицевые могут открываться у операторов мобильной связи, в страховых компаниях и т.д.

Некоторые предприниматели и юридические лица открывают лицевые счета и пытаются использовать их для ведения коммерческой деятельности, однако сделать это крайне затруднительно. Банки обладают полномочиями отслеживать операции своих клиентов, и в случае обнаружения регулярных поступлений и платежей по лицевому счету, имеющих признак коммерческой деятельности, финансовые учреждения могут блокировать такие операции и прекращать отношения с такими клиентами.

Желание использовать лицевые счета обусловлено тем, что они отличаются от расчетных более низкими тарифами обслуживания и упрощенным характером работы с наличными денежными средствами. Однако в настоящее время банки очень жестко отслеживают оборот наличных денег и правильность ведения кассовых операций предприятиями, поскольку данная функция предписана им законодательством. Поэтому кроме прекращения сотрудничества, банки могут также сообщить о подозрительных операциях в налоговые органы, что чревато для их клиентов уже административной и уголовной ответственностью.

Таким образом, рекомендуется в разных ситуациях пользоваться разными банковскими услугами и учитывать отличия, которыми обладают лицевой и расчетный счета. Юридическим лицам и предпринимателям для осуществления своей деятельности следует открывать расчетные счета, лицевые могут использоваться для перечисления зарплаты сотрудникам или получения банковского займа. Физические лица могут использовать лицевые для совершения всех операций. При этом в обоих случаях имеется возможность дистанционного обслуживания для их совершения необходимых операций (проведения платежей, открытия вкладов и депозитов, получения вознаграждений и так далее). Нарушение соглашений с банками с целью сэкономить или получить дополнительные возможности могут привести к существенным потерям.

Что такое расчетный счет

Когда лицо становится клиентом банковского учреждения, ему выделяется личный расчетный счет, имеющий индивидуальную комбинацию цифр. Он необходим для платежей, переводов и других финансовых операций. Основным его преимуществом является безналичное хранение и перевод средств. Клиенты могут узнать номер из соглашения, составленного с банком. Если документа нет под рукой, то лицо может воспользоваться:

- Банкоматом, через который необходимо произвести платежную операцию, в результате чего будут отображены необходимые сведения.

- Мобильным банком, где на персональной странице клиента можно узнать необходимую информацию после введения пароля от аккаунта.

Мобильный банк Сбербанка

Для чего необходим

Используется лицами для совершения переводов, оплаты услуг и приема средств от других лиц. На нем также могут храниться денежные средства. Основными пользователями являются юридические лица, для которых эта форма взаимодействия с банком считается самой выгодной и удобной. Стоимость обслуживания и комиссии зависит от условий финансового учреждения, предоставляющего услуги. Физические лица открывают счет, чтобы получать на него заработную плату и хранить средства. В целом, под расчетным счетом подразумевается запись клиента, через которую удобно вести учет финансовых операций.

Плюсы и минусы

Плюсы:

- выполнение всех операций удаленным способом;

- крупные компании намного охотнее ведут дела с юридическими лицами, у которых открыт такой счет;

- необходим для работы терминалов;

- облегчает процесс подачи налоговых отчетов;

- арест возможен только при несвоевременной сдачи декларации или при наличии неоплаченных штрафов и налогов;

- получение средств безналичным переводом в неограниченном количестве.

Минусы:

- дополнительные расходы на обслуживание;

- требуется посещение отделения банка;

- наличие лимита остатка кассы.

Документы

Для того чтобы открыть расчетный счет, необходимо представить определенный пакет документов. Для физического лица потребуется паспорт и заявление. Если клиентом является юридическое лицо, потребуется предварительно ознакомиться с актуальным пакетом бумаг. Основы документации составляют:

- выписка из ЕГРЮЛ;

- данные о принятии на работу бухгалтера и руководителя;

- свидетельство о регистрации;

- справка о постановке на учет в УФНС и ИНН;

- устав предприятия;

- финансовая документация организации.

Виды лицевых счетов

В зависимости от типа лицевого счета и его назначения в нем может отражаться различная информация.

Лицевой счет сотрудника (типовая форма)

Это регистр, используемый в кадровом учете. Содержит в себе сведения о начислениях: заработная плата, премии, надбавки, пособия, материальная помощь, компенсации и прочие.

На основании данных, содержащихся в лицевом счете, рассчитывается сумма налогов, взносов. Лицевой счет работника является важнейшим документом по учету заработной платы, поэтому должен храниться на протяжении 75 лет.

Банковский лицевой счет

Это документ, в котором фиксируются все финансово-денежные взаимоотношения клиента с банком. Банки разделяют операции по типам, поэтому для одного и того же клиента принято заводить отдельные лицевые счета по каждому типу операций.

Банки открывают лицевые счета физическим лицам для учета движения денег по вкладам, для учета начисленных процентов, для учета расчетов по кредитному договору. Организациям банки предоставляют более широкий спектр услуг.

Расчеты ведутся по операционной деятельности, по расчетному или текущему счету, по инвестиционной деятельности. По каждому отдельному счету ведется отдельный реестр, кроме того, на каждого клиента банка заводится лицевой счет, на котором отражены все факты финансовых отношений между банком и его клиентом.

Информация, отраженная в лицевом счете носит конфиденциальный характер, банк несет ответственность за ее сохранность. Но, в соответствии с законом, банк обязан предоставлять полную информацию контролирующим органам по их запросу. При открытии счета (операционного, расчетного, инвестиционного, сберегательного) информация о клиенте вводится в базу данных банка и там хранится.

Лицевой счет налогоплательщика

Это еще один вид регистра, который формируется по каждому налогоплательщику. Лицевые счета ведутся в рублях. Они открываются в момент государственной регистрации лица в качестве налогоплательщика в налоговой инспекции.

На лицевом счете налогоплательщика учет начислений и оплат ведется в соответствии с утвержденной бюджетной классификацией, где каждой статье присвоен уникальный код. Для налогового органа лицевой счет налогоплательщика является регистром аналитического учета.

Лицевые счета акционеров

На них отражаются сведения о ценных бумагах, принадлежащих физическому или юридическому лицу. Лицевой счет эмитента отражает выпуск ценных бумаг с указанием вида ценных бумаг, их категории, количестве, регистрационном номере и стоимости, а также сведения по операциям с этими бумагами. Эмитент, если он покупает ценные бумаги, имеет отдельный лицевой счет для учета движения купленных им активов. Доверительный управляющий или залогодержатель также имеют лицевые счета.

Лицевой счет застрахованного лица

Помимо этих, наиболее распространенных разновидностей лицевых счетов, существуют и другие, например, индивидуальный лицевой счет застрахованного лица – регистр сведений о гражданине, которые потребуются для начисления ему пенсии. Каждому застрахованному присваивается уникальный номер лицевого счета, по которому его можно идентифицировать. Лицевой счет хранится в базе данных пенсионного фонда на протяжении всей жизни застрахованного гражданина.

Где и как взять выписку?

Не все граждане знают, где получить выписку из финансового лицевого счета. Когда возникает потребность в такой бумаге, тогда появляется ряд вопросов: куда обратиться, где могут оформить копию из ФЛС в сжатые сроки.

Выдачей копий лицевых счетов на квартиру занимаются такие организации и структуры:

- товарищество собственников жилья (ТСЖ) или управляющая компания (УК). Тут выписку оформляют в течение трех дней после подачи запроса. Обращаться следует в бухгалтерский отдел организации. Но, чтобы попасть на прием к специалисту, обычно приходится долго стоять в очереди;

- многофункциональный центр. Присутствует в каждом регионе. Работает в режиме единого окна. Оказывает целый спектр государственных услуг;

- портал Госуслуги. Здесь можно подать заявление на оформление копии ФЛС, не выходя из дома. Запрос рассматривают в течение пяти дней.

Независимо от того, куда будет обращаться гражданин с целью получения выписки из лицевого счета, необходимо составить заявление. В этом документе нужно указать личные данные, причину, по которой потребовалась копия ФЛС. Помимо запроса надо предоставить свидетельство на владение квартирой и гражданский паспорт. После рассмотрения документации, проверки ее подлинности заявителю будет выдана выписка.

Получить копию из ФЛС имеют право такие лица:

- юридические (например, суды);

- физические (владельцы помещения, их представители по нотариальной доверенности, зарегистрированные в квартире граждане).

В соответствии с действующим законодательством выписка из лицевого счета предоставляется безвозмездно. Если документ направляется почтой, тогда придется оплатить стоимость доставки.

Отказать в предоставлении выписки могут в таких случаях:

- подан неполный комплект бумаг;

- представленные документы являются поддельными или поврежденными;

- за получением копии ФЛС обратился представитель собственника квартиры, не имея при этом на руках заверенной у нотариуса доверенности.

Отказ в выдаче выписки из финансово-лицевого счета оформляется в письменном виде. В таком документе указывается причина, по которой копия ФЛС не может быть предоставлена.

Через МФЦ

Чтобы получить выписку через МФЦ, нужно непосредственно посетить данную организацию. Многофункциональные центры есть в каждом регионе. Они работают по графику, который удобен для большинства граждан.

Чтобы получить выписку через МФЦ, нужно непосредственно посетить данную организацию. Многофункциональные центры есть в каждом регионе. Они работают по графику, который удобен для большинства граждан.

Необходимо предоставить специалисту данной структуры пакет документов. Заявление лучше писать на месте: сотрудник МФЦ поможет его оформить. После приема комплекта бумаг следует ожидать готовности выписки.

Когда можно будет забрать копию ФЛС, заявителя проинформируют по телефону. Документ обычно выдают в течение четырех-пяти дней с даты подачи запроса.

Что нужно чтобы расплатиться с УК

Что такое лицевой счет (ЛС) плательщика довольно распространенный вопрос. Многие не знают, зачем он нужен, и используют традиционные и неудобные способы перечисления денежных средств.

ЛС является важным элементом в жилищных правоотношениях. Благодаря этому коду поставщики и пользователи могут вносить плату и контролировать все действия, связанные с пользованием и оплатой сервиса управляющей компании, с помощью мобильных приложений.

Лицевой счет представляет собой индивидуальный шифр, присваиваемый жилому помещению при подключении воды, электроэнергии, газа и отопления. Может быть оформлен на отдельное лицо. Для этого пользователю потребуется обратиться в паспортный стол.

Когда он понадобится предпринимателю

По российскому законодательству ИП не обязаны его заводить. Они вправе пользоваться любыми счетами и картами.

Но в реальной жизни все не так просто. Вести бизнес без р/с довольно сложно — если фирма получает только наличные и не более 100 000 рублей.

Например, если специалист обучился на мастера маникюра и принимает клиентов у себя дома или в салоне, причем безналичные платежи не получает, то р/с ему не понадобится. Но как только пользователей его услуги станет много, они начнут просить расплатиться карточкой. И в этом случае стоит ставить эквайринг, а это действует только при наличии р/с.

И это одинаково для всех ситуаций, когда приходится взаимодействовать с контрагентами и пользователями. То же касается случаев, когда между партнерами планируются серьезные контракты на 100 000 рублей и выше за один договор. Без р/с будет нелегально соглашаться на подобные условия.

Кроме того, серьезные организации могут отказаться сотрудничать и выбрать тех, у кого есть счет.