Что такое актив и пассив в инвестировании и в управлении личными финансами

Содержание:

- Отличия собственных и заемных объектов пассива на примере

- Кошельки UNI

- Оценка активов по балансу

- Что такое чистые активы предприятия

- Токен UNI и его роль в бирже Uniswap

- Бухгалтерская терминология активов и пассивов

- Минусы платформы Uniswap

- Классификация активов и пассивов на предприятии

- Криптовалюта Kusama (KSM)

- Как зарабатывать на Synthetix?

- Классификация

- Что такое таблица активов

- Пассивы предприятия

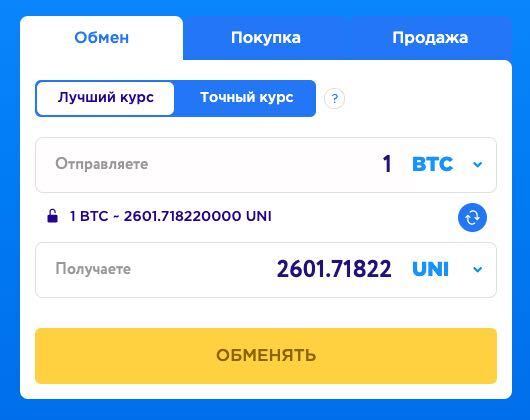

- Как обменять UNI с ChangeHero

- Классификация

- Как активы и пассивы влияют на финансовую зависимость

- Актив и пассив баланса 1

- Что это такое

- Как сравнивать активы между собой

Отличия собственных и заемных объектов пассива на примере

Выше уже указывалось, что структура баланса дает представление о стабильности компании. Наличие собственных средств – серьезное преимущество предприятия. Правильное использование пассивов обеспечит независимости и благополучие.

Пример использования собственных средств. Компания купила помещение под офисы. Недвижимость сдается в аренду. Средства от аренды непрерывно поступают в бюджет компании. Организация поступает чистую прибыль, не предполагающую обязательств. Средства могут использоваться как на формирование капитала, так и на увеличение оборота. Прибыль не уменьшается вследствие инфляции, так как цены на аренду офисов постоянно растут.

Пример использования заемных средств. Компания взяла в кредит миллион рублей для аренды торгового помещения и покупки партии продукции. Кредит был краткосрочным. Помещение было арендовано. На торговой площадке выставлена продукция. Товар стал популярным у потребителей. За несколько месяцев удалось получить более 2 миллионов рублей. Миллион был направлен на погашение кредита.

Но возможна и другая ситуация. Компания взяла в кредит миллион рублей. Деньги также были направлены на аренду и закупку продукции. Однако товар не встретил успеха у потребителя. За несколько месяцев удалось получить 200 000 рублей. Денег не хватило на последующую аренду торгового помещения, а также на уплату кредита в срок. Кредиторы направились для взыскания долга в суд. Компании пришлось объявить себя банкротом.

ВНИМАНИЕ! Исходя их приведенных примеров, становится ясно, что предприятию выгодно иметь собственные резервы. Однако, на большинстве предприятий, есть и заемные средства

Это совершенно нормально. Главное – отслеживать пропорции между собственными и заемными средствами.

Кошельки UNI

UNI — это токен образца ERC20. В настоящее время он поддерживается большинством кошельков, от стандартных кошельков вроде MEW (MyEtherWallet) и MetaMask до аппаратного кошелька Trezor.

- Trezor — отличный вариант для активных пользователей Uniswap. С клиентом Trezor Beta вы также можете обменивать и покупать UNI с возможностью мгновенного обмена ChangeHero — для этого не нужно покидать приложение кошелька;

- Еще один надежный вариант — кошелек Exodus. Он имеет огромный список поддерживаемых активов, включая токен UNI, а также аналогичный встроенный вариант обмена на основе ChangeHero. С его помощью пользователи Exodus могут покупать UNI прямо в кошельке.

Оценка активов по балансу

Такой подход использует отчеты компании. Это нужно для определения стоимости имущества, как материального, так и нематериального, а также имеющихся обязательств. Наряду с рыночной оценкой и оценкой доходов он помогает создать целостную картину о работе предприятия.

Стоимость и средняя величина совокупных активов

Сумма оборотных и внеоборотных средств показывает стоимость совокупных активов компании. Простыми словами: если сложить эти показатели на начало и конец года и разделить на 2, то получаем средние совокупные активы организации за год. Эти данные нужны для оценки динамики развития предприятия.

Коэффициент реальных активов

Характеризует потенциал деятельности фирмы. Он рассчитывается из суммы остаточной стоимости основных средств, сырья, материалов, нематериальных средств, незавершенного производства. Полученный результат нужно разделить на стоимость имущества организации.

Это выглядит так: Кр.а = стр. 100 + стр. 120 + стр. 211 + стр. 213 / стр. 300 баланса. Для предприятия, занимающегося производством, такой коэффициент должен превышать показатель 0,5. Снижение коэффициента показывает негативную тенденцию деятельности субъекта, повышение – позитивную.

Коэффициент иммобилизации активов

Доля внеоборотных активов в балансе. Характеризует степень ликвидности имущества предприятия и возможность отвечать по своим обязательствам.

Коэффициент индекса постоянного баланса

Показывает, насколько предприятие финансово устойчиво и платежеспособно независимо от привлекаемых средств. Рассчитывается отношением внеоборотных фондов (стр. 1100) к показателю собственного капитала (стр. 1300).

Эти, и еще ряд коэффициентов, которые отражают эффективность работы компании, очень внимательно оцениваются профессиональными инвесторами. Принятие решения по приобретению ценных бумаг не должно основываться только на интуиции или мнении сторонних экспертов. Нужно внимательно изучать все показатели.

Что такое чистые активы предприятия

Тревожный звонок, если эта величина находится в отрицательной зоне. Тогда стоимость долгов превышает сумму всех активов.

ЧА и законодательство

По закону, если этот показатель снижается ниже определенного уровня, компания не имеет права выплачивать дивиденды за отчетный период.

Минимальный допустимый порог определяется как размер уставного капитала и резервного фонда. Привилегированные акции также учитываются как разница их номинала и ликвидационной стоимости.

Виды активов и что в них входит

Пора немного глубже взглянуть на структуру баланса.

Внеоборотные включают следующие подразделы по балансу:

- нематериальные активы;

- фин. вложения (более года);

- основные средства;

- отложенные налоговые обязательства.

Оборотные формируют следующие разделы:

- запасы;

- дебиторка;

- фин. вложения (менее года);

- деньги и эквиваленты.

Это неполный список, его еще могут дополнять некоторые статьи в зависимости от специфики деятельности и т.д.

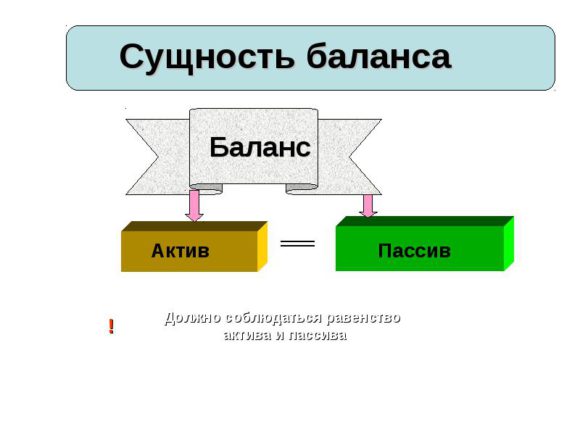

Как формируется актив и пассив баланса

Здесь я обозначу тезисно главные соотношения при формировании баланса:

- Активы = Пассивы = (собственный капитал + обязательства).

- Активы – обязательства = собственный капитал.

Эти правила в бухгалтерской отчетности должны всегда соблюдаться.

Токен UNI и его роль в бирже Uniswap

17 сентября 2020 года Uniswap представила токен управления под названием UNI. Не было никакого ICO или пре-майнинга, токены будут распространяться между сообществом, командой, инвесторами и эдвайзерами по установленному графику:

График распределения UNI

Изначально был запущен airdrop UNI, на котором Uniswap предложила 400 токенов UNI (стоимостью на тот момент около $1500) активным пользователям, уже пользующимся услугами биржи. Сейчас на постоянной основе производится раздача валюты поставщикам ликвидности за депонирование активов в пулы (процесс называется доходным фермерством).

До 17 ноября 2020 года будет работать программа майнинга ликвидности в четырех пулах:

- ETH/DAI

- ETH/USDT

- ETH/WBTC

- ETH/USDC

Участвуя в них, пользователи, согласно прогнозу, суммарно получат по 5 миллионов UNI на каждый пул, то есть примерно 83,3 UNI в день.

Основная роль токена заключается в возможностях децентрализованного управления. Владельцы UNI будут отвечать за принятие управленческих решений и за то, чтобы эти решения соответствовали общепринятым законам и нормативным актам.

Бухгалтерская терминология активов и пассивов

Эта терминология изначально применялась в экономике предприятия и в бухгалтерии.

Активы баланса – принято называть, все ценности которые интерпретируются в денежном выражении. Иными словами в активы входят капитал, как и основной, так и оборотный.

В основной капитал входят все статьи по основным средствам и орудиям компании.

Эти статьи определяют долгосрочную перспективу, которая трансформируется в стабильную прибыль. Однако если величина внеоборотных активов слишком мала, это означает, что величина прибыли будет постоянно варьироваться.

Оборотные активы – это обобщенность всех частей элементов, которые учувствуют в одном цикле, отдавая при этом всю свою стоимость. То есть это запасы организации, налог на добавленную стоимость по приобретенным ценностям, дебиторская задолженность, финансовые вложения и денежные средства, а также прочие оборотные активы.

К пассиву стоит отнести юридическое положение организации, в котором отображаются все его обязательства. Здесь, в состав могут входить: финансовые инвестиции которые имеют короткий срок (до года), дебиторская задолженность, налог на добавленную стоимость по обретенным ценностям и прочие пассивы.

Оборотные активы – изменчивы, и могут быть задействованы по кругу много раз, создавая при этом определенную часть выручки, иными словами преобразуют, приток прибыли организации.

Активы и пассивы это скорей всего экономические термины, которые непосредственно относятся к любым организациям и предприятиям. Пожалуй, любой экономист, и бухгалтер изначально поймут его сущность и какие действия предпринимать.

Поэтому, этой терминологии для полного уяснения материала – мало. Ведь для нас намного важнее услышать подобные показатели в сфере инвестирования. Насколько все просто разделял Роберт Кийосаки.

Минусы платформы Uniswap

Юнисвап далеко не идеальна — у неё также есть слабые стороны, которые бросаются в глаза. Рассказываем, что удалось заметить.

- Свапы порой бывают слишком дорогими — как мы уже отметили, обмены токенов работают через смарт-контракты, которые тратят куда больше газа, чем обычные переводы. Так что если сейчас за обычную отправку нужно заплатить 1-2 доллара, то в случае с Юнисвапом стоит настраиваться отдать за операцию от 4-5 долларов и выше. Если сеть Эфириума окажется загруженной, готовьтесь отдать десятки долларов;

- Вложения требуют серьёзной стратегии — с учётом высоких комиссий за свапы придётся как следует поразмыслить над токенами и объёмами, которые вы планируете в них вкладывать. Спойлер: идея взять сто долларов и разбросать их по четырём-пяти монетам не из лучших. Если купить криптовалюту на десять долларов и заплатить такую же комиссию, продавать её в плюс получится как минимум после двойного роста. Вдобавок обратный обмен токена на эфиры тоже требует денег. В итоге реально купить монету на 10 долларов, дождаться роста курса до 30 долларов и продать её в ноль. Ведь двадцатка в таком случае может уйти на комиссии. Так что лучше не брать криптовалюты на мелкие суммы;

- Обилие мошенников — на Uniswap можно добавить любой токен. Этим активно пользуются скамеры, которые создают монеты с аналогичным тикером и надеются, что невнимательные пользователи купят бесполезную копию вместо оригинала. Не попасть на уловку мошенников поможет номер контракта токена, который отображается в информации о монете на том же Coingecko. Подробнее об этом написано в главе с хитростями использования Юнисвапа;

- Платформа не подходит для крупных покупок — чем больше сумма покупки, тем больше на неё начисляется так называемая премия. Говоря проще, проводить операции на крупные объёмы будет менее выгодно, чем на относительно небольшие цифры. Это объясняется тем, что при крупных ордерах баланс между x и y в упомянутом выше уравнении будет смещаться значительно резче и активнее. Изменение курса — также известное как проскальзывание — в данном случае будет больше.

- Мелкими комиссиями не обойтись — пользователи Uniswap получают прибыль за счёт роста курсов токенов, которые порой происходят очень быстро. Для как можно более быстрого обмена они выставляют высокую стоимость газа, причём делают так многие. В итоге это сказывается на общем уровне комиссий. Как показывает практика, если установить ожидаемое время обработки транзакцию на “медленно”, такая операция скорее всего не пройдёт. Так что будьте готовы тратить много.

Классификация активов и пассивов на предприятии

3.1. Виды активов

А. Оборотные:

- Финансовые средства;

- Сырье, материалы, готовая продукция;

- НДС по приобретениям;

- Ценные бумаги;

- Кредиты;

Б. Внеоборотные:

- Основные средства;

- Нематериальные активы;

- Вложения на длительный срок;

- Продукция, находящаяся в процессе производства;

- Нематериальные;

- Финансовые;

- Материальные;

- Собственные;

- Арендуемые;

- Валовые;

- Чистые;

- Высоколиквидные;

- Абсолютно ликвидные;

- Слаболиквидные;

- Среднеликвидные;

- Неликвидные;

3.2. Виды пассивов

А. Краткосрочные:

- Кредиторские задолженности;

- Кредитные обязательства;

- Резервы будущих расходов;

Б. Долгосрочные

- Отложенные налоговые;

- Кредитные обязательства;

Криптовалюта Kusama (KSM)

Данная монетка по мнению известного крипто – трейдера Ларка Дэвиса к концу текущего цикла роста имеет перспективу достичь нескольких тысяч долларов. На текущий момент KSM стоит $585. Если верить Дэвису, то до конца альтсезона можно получить несколько иксов с помощью указанного актива.

Kusama это версия всеми известного проекта Polkadot, который также набрал неплохую популярность и соответственно стоимость. Это своего рода испытательный полигон для развертывания парачейнов, испытанию функциональных возможностей по управлению, распределению и проверке платформы Полкадот.

KSM — что это?

Как и большинство крипто – монет Кусама имеет децентрализацию. Позиционирует себя платформа предоставляющая реальные экономические условия. Токен создан на базе Polkadot, который выполняет функции передачи ценности, голосования, участие в валидации и т.д.

Занимает 35 место по версии Coinmarketcap. Капитализация составляет $4,9 миллиарда. Торгуется на всех топовых биржах: Binance, Huobi Global, Kukoin, Kraken, Maxcoin и других. Торгуется с разными парами: USDT, BUSD, BNB, BTC.

Kusama перспектива

KSM за последний год выросла почти в 27000%, что очень много. Но дальнейшая перспектива согласно мнению Дэвиса имеется

Основное внимание к проекту будет приковано после запуска парачейна Polkadot

Исходя из того, что Кусама разработчики могут создавать на его базе собственные продукты и тестировать возможности Полкадот, можно сделать вывод о реальном применении и деятельности. Это важнейший фактор, если рассматривать монетку на более длительный срок.

В отличие от Шиба, здесь имеется реальный фундаментал. Это говорит о том, что токен в перспективе должен показать неплохую доходность.

В тему: Etherconnect ECC монета которая даст X100

Как зарабатывать на Synthetix?

Приведу ряд практических шагов. Кто-угодно может начать стейкать незначительное количество SNX, чтобы не подвергать себя большому риску.

Для новичков

- Купите немного SNX за ETH на Uniswap или другой бирже.

- Перейдите в Mintr Dapp и подключите свой кошелек MetaMask или Ledger/Trezor.

- В Mintr “напечатайте” рекомендуемое количество sUSD. Ваши SNX автоматически заблокируются как залог.

- Каждые две недели вы можете запрашивать накопленные за это время вознаграждения в виде новых токенов SNX и пропорциональной доли с торговых комиссий деноминированных в sUSD.

- Следите, чтобы уровень обеспечения был на уровне 600-650%. Когда цена SNX растет, уровень обеспечения ваших синтов тоже растет и наоборот. Когда обеспечение падает ниже 600% вы теряете право запрашивать вознаграждения. Чтобы восстановить баланс добавьте залог или сожгите немного sUSD. Ликвидация наступает в случае если вы не внесли дополнительный залог в течении 72 часов после того как уровень обеспечения упал ниже 200%.

Если вы новичок, то вам этого будет вполне достаточно. Зарабатывайте понемногу и не сильно заморачивайтесь. Но если вы профи, то читайте дальше.

Для продвинутых

- Если обладаете навыками торговли, купите за напечатанные вами sUSD другие синты. Извлекайте прибыль из ценовых движений других криптоактивов, индексов, сырьевых товаров и т. д.

- Купите за sUSD sETH и станьте поставщиком ликвидности на паре ETH/sETH на бирже Uniswap и зарабатывайте дополнительные комиссии там.

- Когда захотите забрать свои SNX, купите обратно sUSD и сожгите их в Mintr.

- Если хотите пользоваться Synthetix просто как биржей, и не хотите стейкать SNX, просто предварительно купите sUSD на другой бирже и торгуйте на здоровье. Но не забывайте о рисках!

Классификация

С точки зрения бухучета

Согласно теории бухгалтерского учета к активам относятся:

- Внеоборотные: нематериальные, основные средства, финансовые вложения и др.

- Оборотные: запасы, дебиторская задолженность, денежные средства и др.

С точки зрения ликвидности выделяют:

- высоколиквидные (например, ценные бумаги доходных предприятий, недвижимость с хорошей инфраструктурой, депозиты и пр.);

- среднеликвидные (например, дом или квартира в отдаленном районе);

- низколиквидные (слитки драгметаллов, домик в глухой деревне);

- неликвидные (имущество, которое вообще не пользуется спросом на рынке).

Виды пассивов:

- Капитал и резервы: уставный, добавочный и резервный капиталы, нераспределенная прибыль.

- Долгосрочные обязательства.

- Краткосрочные обязательства.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

С точки зрения личного финансового плана

Инвестиционная классификация активов:

- Денежные средства в любой валюте на счетах в банке, наличными.

- Недвижимость (доходная и для личного использования).

- Движимое имущество.

- Ценные бумаги.

- ПИФы, ИИС.

- Вложения в бизнес.

- Вложения в программы накопительного страхования жизни, добровольного пенсионного страхования.

- Драгоценные металлы (в том числе и обезличенные металлические счета), предметы искусства, антиквариат.

- Денежные средства, отданные в долг.

Пассивы:

- Краткосрочные (в МФО, потребительские и автокредиты) и долгосрочные кредиты (ипотека).

- Займы у родственников и друзей.

Я выше упомянула о В. Савенке и его понимании, что такое активы и пассивы для инвестора. Активы – это инвестиции в объекты, которые можно продать и получить доход. Поэтому к ним относится любое движимое и недвижимое имущество. Пассивы – это наши долги (обязательства).

С точки зрения инвестора логично активы разделить на:

- реальные (это как раз те, о которых говорит Р. Кийосаки), т. е. объекты, приносящие доход;

- другие, не приносящие доход.

При таком подходе недвижимость может попасть и в реальные, и в другие активы. Если вы купили квартиру для собственного проживания, то запишем ее в “Другие”. Если планируете сдавать ее в аренду, то это уже реальный актив, которые приносит доход.

Естественно, что надо стремиться к тому, чтобы было как можно больше реальных активов и совсем не было пассивов. Но и без “других” не обойтись. Мы живем в квартирах и домах, ездим на автомобиле. Без этих объектов мы снижаем качество жизни, она просто становится некомфортной, в том числе и в психологическом плане.

В некоторых материалах по этой теме я встречала, что к активам относят и все текущие денежные поступления, например, зарплату. А в пассивы входят текущие расходы. Считаю, это неверно. Давайте не кидать все в одну кастрюлю. Есть доходы и расходы. Есть активы и пассивы.

Предложенная В. Савенком трактовка двух определений удобна при анализе активов и пассивов, с которого начинается составление личного финансового плана. Далее мы его рассмотрим более подробно.

Что такое таблица активов

Это таблица, в которой вы перечисляете все активы, которые у вас есть, указываете их ориентировочную стоимость, доход, затраты на их содержание.

Такая таблица нужна для того, чтобы понять, какие активы можно оптимизировать. То есть как увеличить денежный поток от имеющихся активов.

Например, вот вы отметили в числе этих активов гараж и дачу. Они обладают ценностью, потому что их можно продать и получить за них деньги. Но в данный момент ни гараж, ни дача не приносят вам дохода.

Есть несколько вариантов действий. Гараж можно либо продать, либо сдать. Если продавать – на вырученные деньги можно пройти какой-то обучающий онлайн-курс, освоить новую профессию и начать зарабатывать больше. Если сдавать – можно просто увеличить денежный поток (пусть на немного).

Дачу можно либо продать, либо начать сажать на ней собственные овощи. Дачу также можно использовать для какой-то хозяйственной деятельности, например, можно начать разводить на ней кроликов. Взвесьте каждый вариант, подумайте, что вам больше подходит.

Пассивы предприятия

Характеризуют обязательства, ответственность и долги предприятия и показывают, откуда взялись активы.

Все те активы, которыми владеет предприятие, не берутся из ниоткуда и не появляются на пустом месте, они возникают за счет определенных источников. Эти источники и есть пассивы.

Активы тесно взаимосвязаны с пассивами, любое предприятие одновременно обладает и теми, и другими. Ведь если у организации не будет пассива, то и активу будет неоткуда взяться. Как определить, чем является то или иное имущество предприятия? Для того, чтобы лучше понять разницу между пассивом и активом, рассмотрим несколько примеров.

Пример #1 взаимодействия активов и пассивов

Предприятие приобретает станок по производству упаковки. Станок становится его активом, то есть активы организации увеличились. Но станок не взялся из воздуха, его приобрели у поставщика за определенную сумму денег. В результате этой покупки у предприятия возникла задолженность перед поставщиком, эта задолженность будет являться пассивом данной организации.

Покупка станка → активы

Возникла задолженность перед поставщиком → пассивы

Причем заметьте, активы увеличились на ту же сумму, что и пассивы.

Задолженность погашена → пассивы ↓

Денежные средства на расчетном счете предприятия уменьшились на сумму погашенной задолженности → активы ↓

Как видим, в результате этой операции и пассивы, и активы уменьшились. Причем уменьшились опять же на одну и ту же сумму.

Пример #2 управление активами и пассивами

Предприятие берет кредит в банке. После получения кредита актив предприятия увеличивается, так как увеличивается количество денежных средств на расчетном счете. Вместе с этим на ту же сумму увеличивается и пассив предприятия, так как увеличивается задолженность предприятия перед банком.

Денежные средства на р/с увеличиваются → активы

Задолженность перед банком увеличивается → пассивы

При погашении кредита происходит обратная ситуация.

Таким образом, на основании этих двух примеров мы видим, что активы организации неразрывно связаны с пассивами. При увеличении или уменьшении актива соответственно на ту же сумму увеличивается или уменьшается пассив и наоборот. На основе примеров видно, что величина актива равна величине пассива.

Из всего вышесказанного можно сформулировать очень важное правило: общая сумма пассивов предприятия всегда равна общей сумме активов. Это равенство хорошо видно в

Баланс – это важный бухгалтерский отчет, который организация обязана составлять и подавать вместе с прочей отчетностью по итогам года. Отчет представляет собой две таблицы: в первой организация указывает величину своих активов, во второй таблице – величину своих пассивов. Только в случае, когда общая величина активов равна общей величине пассивов, считается, что баланс составлен правильно, и его можно сдавать контролирующим органам. Если равенство баланса не выполняется, то в бухгалтерском учете допущены ошибки, которые бухгалтеру придется выявлять и исправлять.

Как обменять UNI с ChangeHero

Осуществляйте обмен вашей криптовалюты на токен UNI при помощи сервиса ChangeHero. Для этого нужно выполнить всего несколько простых шагов:

Окно обмена на главной странице сервиса ChangeHero

- Выберите курс: точный или лучший, выберите валюту и введите сумму обмена. Проверьте итоговую сумму обмена;

- Нажмите “Обменять”, введите адрес кошелька и ознакомьтесь с деталями обмена;

- Проверьте все введенные данные на следующем этапе, подтвердите и ожидайте окончания обмена.

Если у вас остались вопросы, вы можете изучить наше подробное руководство, либо обратиться к специалисту службы поддержки. Команда ChangeHero на связи 24/7!

Классификация

С точки зрения бухучета

Согласно теории бухгалтерского учета к активам относятся:

- Внеоборотные: нематериальные, основные средства, финансовые вложения и др.

- Оборотные: запасы, дебиторская задолженность, денежные средства и др.

С точки зрения ликвидности выделяют:

- высоколиквидные (например, ценные бумаги доходных предприятий, недвижимость с хорошей инфраструктурой, депозиты и пр.);

- среднеликвидные (например, дом или квартира в отдаленном районе);

- низколиквидные (слитки драгметаллов, домик в глухой деревне);

- неликвидные (имущество, которое вообще не пользуется спросом на рынке).

- Капитал и резервы: уставный, добавочный и резервный капиталы, нераспределенная прибыль.

- Долгосрочные обязательства.

- Краткосрочные обязательства.

С точки зрения личного финансового плана

Инвестиционная классификация активов:

- Денежные средства в любой валюте на счетах в банке, наличными.

- Недвижимость (доходная и для личного использования).

- Движимое имущество.

- Ценные бумаги.

- ПИФы, ИИС.

- Вложения в бизнес.

- Вложения в программы накопительного страхования жизни, добровольного пенсионного страхования.

- Драгоценные металлы (в том числе и обезличенные металлические счета), предметы искусства, антиквариат.

- Денежные средства, отданные в долг.

- Краткосрочные (в МФО, потребительские и автокредиты) и долгосрочные кредиты (ипотека).

- Займы у родственников и друзей.

Я выше упомянула о В. Савенке и его понимании, что такое активы и пассивы для инвестора. Активы – это инвестиции в объекты, которые можно продать и получить доход. Поэтому к ним относится любое движимое и недвижимое имущество. Пассивы – это наши долги (обязательства).

С точки зрения инвестора логично активы разделить на:

- реальные (это как раз те, о которых говорит Р. Кийосаки), т. е. объекты, приносящие доход;

- другие, не приносящие доход.

При таком подходе недвижимость может попасть и в реальные, и в другие активы. Если вы купили квартиру для собственного проживания, то запишем ее в “Другие”. Если планируете сдавать ее в аренду, то это уже реальный актив, которые приносит доход.

Естественно, что надо стремиться к тому, чтобы было как можно больше реальных активов и совсем не было пассивов. Но и без “других” не обойтись. Мы живем в квартирах и домах, ездим на автомобиле. Без этих объектов мы снижаем качество жизни, она просто становится некомфортной, в том числе и в психологическом плане.

В некоторых материалах по этой теме я встречала, что к активам относят и все текущие денежные поступления, например, зарплату. А в пассивы входят текущие расходы. Считаю, это неверно. Давайте не кидать все в одну кастрюлю. Есть доходы и расходы. Есть активы и пассивы.

Предложенная В. Савенком трактовка двух определений удобна при анализе активов и пассивов, с которого начинается составление личного финансового плана. Далее мы его рассмотрим более подробно.

Как активы и пассивы влияют на финансовую зависимость

В экономике есть такое понятие – «коэффициент финансовой зависимости». Его можно рассчитывать двумя способами. Либо делить стоимость пассивов на активы, либо делить расходы, которых требуют пассивы, на доходы от активов.

Например, я снимаю жилье за 20 000 рублей и трачу еще 20 000 рублей в месяц на удовлетворение своих потребностей. При этом у меня есть два сайта, которые приносят по 30 тысяч рублей каждый. Делю 40 000 на 60 000 рублей, получаю 0,6. Коэффициент меньше единицы, то есть доходы от моих активов превышают расходы на пассивы. Вывод – у меня все окей, я становлюсь богаче и богаче.

А вот если сайт у меня только один, то есть я зарабатываю 30 тысяч рублей, а трачу 40 – ситуация плачевная. Коэффициент получается 40/30 = 1,3. Экономисты отмечают, что если коэффициент финансовой зависимости от 1 до 2 – нужно срочно задуматься о финансовом положении и что-то в нем изменить.

Если мой доход – 20 000 рублей, а трачу я в месяц 45 тысяч – коэффициент будет равен 2,25. Когда он больше двух – положение критическое. Человек однозначно движется к колоссальной долговой яме и полному банкротству.

Актив и пассив баланса 1

Для организации учета расчетов с бюджетом по налогам, уплачиваемым предприятием, и налогам, удерживаемым с персонала этого предприятия, применяют счет 68 «Расчеты с бюджетом».

По кредиту счета 68 отражают начисление налогов, по дебету — перечисление начисленных налогов в бюджеты различных уровней. Сальдо может быть как кредитовым — показывает сумму задолженности перед бюджетом по начисленным налогам; так и дебетовым — показывает переплату налогов в бюджет.

Аналитический учет расчетов с бюджетом ведут по видам налогов. К основным налогам, которые уплачивает предприятие в бюджеты различных уровней, относятся: налог на добавленную стоимость (НДС), налог на прибыль, налог на имущество предприятий, подоходный налог с физических лиц и др.

Учет расчетов по налогу на добавленную стоимость.

Что это такое

Рассматриваемый феномен являет собой качество личности, черту характера, выражающуюся в бездеятельности, безынициативности, безразличии, отсутствии воли, стремления к самостоятельности. Также у пассивных индивидов наблюдается отсутствие привычки к регулярным интеллектуальным усилиям, социальная пассивность, что считается основными причинами отстранённости от деятельности. Противоположностью данного термина считается активность. Специфической вариацией пассивности считается инфантильность.

Пассивность может возникнуть вследствие «тепличного» воспитания в качестве реакции на воздействие среды извне по причине ощущения бессилия и безысходности, невозможности что-то изменить.

Итак, что значит пассивный человек? Это индивид, отстранённый от событий бытия. Человек, избегающий инициативы, активности. Он стремится отойти от необходимости принятия решений, избежать ответственности. Существование таких индивидов лишено яркости и событийности.

Проявление пассивности считается барометром умственной незрелости или гражданской инфантильности. Ранее существовало понятие «пассивизм», означающее поведенческую модель, состоящую в избегании любых вмешательств в судьбу либо события, происходящие на планете. Обосновывалась данная позиция неспособностью предсказать последствия вмешательства. От этого термина и произошло рассматриваемое явление.

Пассивные индивиды обладают слабой энергетикой, погружаются в разнообразные зависимости, глубоко уходят в себя. Нередко они могут годами подвергать анализу причины, породившие собственную пассивность, однако не готовы произвести конкретные действия, дабы её ликвидировать.

Несмотря на выше изложенное, все же будет неверным считать пассивность, отстранённость от бытия патологией либо полностью отрицательной чертой. Порой безучастие является естественным состоянием человека. В трудных ситуациях пассивность способствует сосредоточению аккумуляции энергии и направлению её на разрешение ткущих важных задач, переосмыслению ценностей либо ситуации. Описываемая форма пассивности является нормальным этапом формирования личности.

При этом различают такие виды пассивности: социальный, безучастие в отношениях и интеллектуальный. Первая – не даёт индивиду возможность выказывать общественно деятельное поведение, заботиться о природе, окружающих, о социуме. Нравственные ориентиры, определяющие индивида, а также его позицию в социуме при социальной пассивности делаются малозначимыми.

Пассивность человека во взаимоотношениях порождает постоянные конфликты и часто приводит к разрыву союза, но нередко может и укрепить такую связь, если один из партнёров является лидером по характеру.

Интеллектуальная пассивность выражается в снижении уровня интеллектуальных процессов, чаще по причине особенностей воспитания, плохой мотивации личности либо вследствие отклонений в умственном созревании.

Как сравнивать активы между собой

Есть четыре фундаментальные характеристики: доходность, окупаемость, надежность и ликвидность. Давайте с ними познакомимся.

Доходность

Она показывает, сколько денег приносит выбранный актив в определенный период. Например, за месяц, квартал или год.

Доходность для удобства сопоставляется с капиталом, который был вложен в развитие актива. Например, у меня в городе можно за два миллиона купить квартиру и сдавать ее тысяч за десять в месяц. А можно за два миллиона создать и раскрутить очень классный веб-сайт и вывести его на доходность, скажем, 70 000 рублей в месяц (для начала). Вот и будет разница.

Такое сопоставление подводит нас к другой важной характеристике – окупаемости актива

Окупаемость

Это срок возврата вложенных денег. Кроме денег, конечно, вкладываются время и силы, но их «окупаемость» сложно посчитать, поэтому считаются только деньги.

Квартира за два миллиона, которую я буду сдавать, окупится за 200 месяцев – примерно 16 с половиной лет. Сайт окупится за 28 месяцев – то есть за 2 года и 4 месяца.

Но. Когда вы анализируете окупаемость, надо думать, не потребуются ли вам дополнительные вложения в актив. Например, в квартире иногда нужно делать ремонт – может, не капитальный, но косметический. Сайт тоже надо поддерживать – добавлять на него свежие статьи, улучшать старые публикации.

Надежность

Надежность показывает, насколько стабилен ваш актив. Сравним для примера акции и квартиры. Акции компании менее надежны, потому что компания может обанкротиться, компания может прекратить свою работу из-за внезапно наложенных санкций, из-за резкого изменения валютного курса и еще из-за чего-нибудь.

Квартиры как были в доме, так и будут. Если рядом с вашим домом находится университет, куда каждый год приезжают учиться новые студенты – на вашу квартиру всегда будет спрос у съемщиков. Этот спрос может пропасть только из-за какого-нибудь стихийного бедствия, войны или карантина при Covid-19.

Ликвидность

Ликвидный – это такой, который можно очень быстро продать. Акции относятся к категории высоколиквидных активов, потому что они продаются за долю секунды – нажал в торговом терминале на кнопку Sell – акции проданы.

Недвижимость – значительно менее ликвидный актив. Вы ее можете месяцами продавать и так и не продать. Один человек пришел, посмотрел, ушел, второй пришел, посмотрел, ушел – и так далее до бесконечности.