Онлайн заявка на кредитную карту втб

Содержание:

- Условия пользования

- Условия пользования кредитной картой ВТБ 24

- Классификация.

- Дополнительная информация о карте

- Вам может быть интересно

- Выбери бонус самостоятельно

- Условия и тарифы «Карты Возможностей» от ВТБ

- Что еще важно знать о кредитной карте ВТБ

- Универсальная кредитная карта для физических лиц от ВТБ

- Снятие наличных с кредитной карты ВТБ

- Кому доступна кредитная карта ВТБ

- кредитной карты ВТБ

- Актуальные вопросы и ответы

- Кредитная карта ВТБ «Мультикарта»

- Снятие наличных и грейс-период

- Уникальная опция выбора ежемесячных бонусных опций

Условия пользования

Расчет кредитного лимита

Величина кредитного лимита рассчитывается банком в индивидуальном порядке. Но заемщик может повлиять на решение банка.

Если вы рассчитываете на лимит в размере до 100 тыс. рублей, то вам достаточно предоставить в банк паспорт гражданина РФ и один документ на выбор (загранпаспорт или свидетельство о регистрации автомобиля).

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Если вы хотите оформить сумму кредитных денег более 100 тыс. рублей, то обязаны подтвердить свой доход одним из следующих способов:

- справка по форме банка или 2-НДФЛ,

- выписка с личного банковского счета,

- справка с места работы.

Условия бесплатного обслуживания

Заявленная комиссия в 0 руб. за пользование карточкой доступна, только если будет соблюдено одно из условий:

- Сумма оплаты покупок по карте в месяц превышает 15 тыс. рублей.

- Минимальный остаток на счете – 15 тыс. рублей.

- Регулярное поступление пенсии.

- Поступления зарплаты или других выплат от юридического лица не менее 15 тыс. рублей в месяц.

Если не соблюдается ни одно из условий, то обслуживание за месяц составит 249 руб.

Беспроцентный период

Со льготным периодом, в течение которого вы можете пользоваться кредитными ресурсами и не платить за это банку, тоже не все просто. Он составляет 50 дней. При этом является нечестным. Что такое честный и нечестный льготный период, я писала в статье о грамотном пользовании кредиткой.

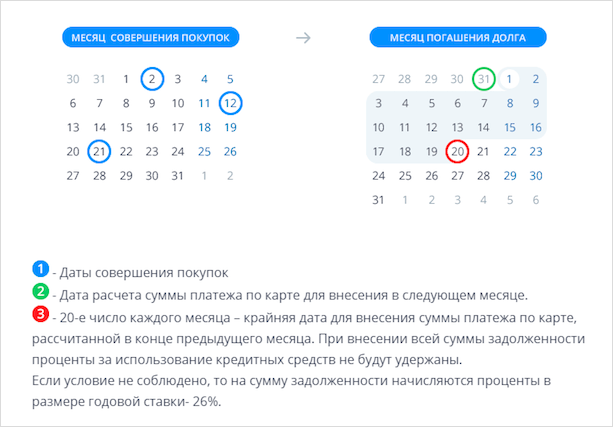

Банк требует полного погашения кредита до 20 числа следующего месяца. Если вы вносите только минимальный платеж, то вам не возобновляется беспроцентный период, и начинают начисляться проценты на сумму долга. Вот как это выглядит.

Условия пользования кредитной картой ВТБ 24

Банк ВТБ 24 предлагает своим клиентам оформить целый ряд кредитных карт, условия пользования которыми следующие:

1.Классические — с лимитом до 450 тысяч рублей, процентная ставка по представленным продуктам составляет от 28%.

2.Золотые — имеющие лимит в 750 000 рублей, стоимость оформления составляет 350 рублей, а обслуживание будет бесплатным, если ежемесячные траты превышают 35 000 рублей, а минимальная процентная ставка составляет 26%:

- «Карта мира» — начисляют 2 мили за каждые 27 рублей, действует специальная страховая программа;

- «Автокарта» — трехпроцентный кэшбэк при оплате топлива и 1% от покупок, имеется услуга «Помощь на дорогах»;

- «Карта впечатлений» — начисляется 1% кэшбека от покупок и 3% при оплате счетов в ресторанах, кафе, покупке билетов в кино;

- «Коллекция» — 1 бонус начисляется за каждые потраченные на покупки 27 рублей.

3.Платиновые — дающие возможность получить до миллиона рублей, оформление стоит 850 рублей, а возможность бесплатного обслуживания возникает при тратах в 65 000 рублей и выше за месяц, кредитная ставка — 22%:

- «Карта мира» — дает возможность приобретать билеты за накопленные мили (4 за 35 потраченных рублей), действует особенная страховка «Защита путешественников»;

- «Автокарта» — начисляется 1% cash back от любых покупок и 5% от оплаты топлива или парковки, включена услуга «Помощь на дорогах»;

- «Карта впечатлений» — 5% кэшбека начисляется за оплату развлечений и 1% за каждую иную покупку;

- «Коллекция» — за каждые 25 рублей начисляется 1 бонус, которыми можно оплачивать банковские услуги или приобретать вещи из представленного каталога.

В рамках партнерской программы выпускаются карты «ВТБ 24-РЖД» — клиент получает за совершенные по карте покупки билеты на поезда, обслуживание продукта стоит от 0 до 850 рублей в год, а лимит может доходить до 1 000 000 рублей.

Какие существуют виды кредитных карт от банка ВТБ 24?

Процентная ставка по карте составляет от 22%, а минимальный кредитный лимит — 299 999 рублей. Выпускаются Классические, Золотые и Платиновые карты «ВТБ 24-РЖД».

Кредитная карта Классик ВТБ 24: какой процент за снятие наличных?

Клиент может оформить следующие Классические кредитные карты:

- «Карманная карта» — позволяет получить наличные в любом банкомате без переплаты (процент за снятие наличных всего за 1% от снимаемой суммы, но не меньше пятидесяти рублей), а оформление и обслуживание будет стоит 900 рублей за год;

- «Cash back» — за любую покупку, даже через интернет, начисляется кэшбэк в 1%, оформляется карта за 75 рублей, процент за снятие наличных – 5,5%;

- «Коллекция» — за каждые потраченные 50 рублей начисляется 1 бонус, накопив которые можно потратить на любую вещицу из каталога, стоит такая карта 75 рублей.

Классические карты отличаются от иных повышенной процентной ставкой и минимальной суммой кредита, зато их оформление стоит дешевле, а обслуживание становиться бесплатным при тратах всего в 20 000 рублей.

Как получить кредитную карту онлайн?

Классификация.

В реальности карта стала чудесной альтернативой привычному кредитному займу. Данная услуга предлагается многими кредиторами. И обозначенная кредитная организация кредитную карту предлагает по одним из лучших правил. Кредитная карта поможет вам расплачиваться за приобретения, обналичивать деньги, а также применять дополнительный сервис. Об этом более развёрнуто мы поговорим ниже.

Условия обретения кредитной карты:она разрешается к получению для тех заёмщиков, которые непрерывно трудоустроены и имеют хорошую кредитную репутацию. Можно заказать моментум, классик и голд пластик.

Какие условия использования у пластика? Условия созданы для наибольшего удобства потребителей. Именно для них была сделана функция отслеживания остатка на счёте и задолженности. Для этого кредитное учреждение внедрило опцию извещений с участием сообщений. Условия использования кредитной карты можно узнать на интернет площадке кредитора. Там доходчиво предложены все необходимые данные.

Многих интересует способ обретения карты. Для этого следует прийти в филиал компании. Более развёрнуто о том, как обрести кредитную карту, мы с вами поговорим ниже. А сейчас следует отметить, процедура обретения занимает около четырнадцати дней. Однако, следует отметить, что кредитные карты обозначенного кредитора выдаются в промежутки времени, предложенные для каждого региона. Вносить средства на пластик можно не только в филиалах компании, но и посредством терминалов или банка онлайн. При отсутствующем вовремя обязательном платеже, накладывается штраф, размер которого обозначено в подписанном договоре. Данный период обычно рассчитывается с того самого дня, когда была совершена покупка. Следует отметить, что получить кредитную карту обозначенного кредитора можно с тем числом опций, которые вам необходимы. Именно с видом на них будут формироваться условия ежегодного сопровождения. Теперь наступил момент, ознакомить вас с тем, каких типов бывают кредитные карты у обозначенного кредитора. Приступим к ознакомлению.

Кредитная карта от обозначенного кредитора может быть одного из нижеприведённых видов.Это стандарт,голд и платинум карта. Какая из обозначенных карт наиболее приемлема? Наверное, для этой задачи просто не может быть однозначного решения. Изюминка в том, что все они отличаются. Следует отметить, что карточка от этого кредитора различается в преимуществе своим пределом. Таким образом, мы имеем следующие цифры:

- Стандарт. Предел до 299ООО рублей. Процент от 28%

- Голд. Предел до 750000рублей. Процент от 26%

- Платинум. Предел до 10000000рублей. Процент от 22%

Дополнительная информация о карте

Дополнительные особенности «Карты Возможностей» от ВТБ:

- тип карты: Visa Classic или MasterCard Standard (именные);

- защита: чип и магнитная полоса (её можно деактивировать в настройках интернет-банкинга);

- бесконтактная оплата — поддерживается (PayPass, PayWave, а также операции с использованием NFC).

Дистанционное управление счетом выполняется через интернет-банкинг или мобильное приложение банка ВТБ (доступно для iOS и Android-устройств, версия для Windows Phone на данный момент не поддерживается). СМС-информирование обойдется в 59 рублей в месяц (push-уведомления через приложение — бесплатные).

С помощью интернет-банкинга и приложения можно подавать заявки на перевыпуск карты, её временную блокировку (а также автоматическую при выезде за рубеж), полную деактивацию счета.

Смена ПИН-кода осуществляется также через онлайн-банкинг либо в банкоматах ВТБ (через звонок на горячую линию или даже при личном обращении в банк это сделать нельзя).

«Карта Возможностей» от ВТБ — действительно является одной из самых выгодных среди всех предложений российских банков. И, судя по отзывам, в ВТБ довольно лояльны к новым клиентам, поэтому в большинстве случаев утверждают кредитный лимит не менее 50 тысяч рублей.

Вам может быть интересно

Советуем обратить внимание на микрозаймы в проверенных и надежных МФО: если деньги в долг нужны прямо сейчас, то есть возможность оформить онлайн экспресс кредит на сумму до 50000 рублей сроком до 30 дней, а иногда и дольше!

Актуальные подборки предложений МФО:

- рейтинг МФО и займов 2021;

- список микрозаймов под 0% для новых клиентов;

- ТОП займов на карту от 1000 до 50000 рублей;

- подборка микрозаймов с онлайн оформлением;

- самые новые займы 2021 года;

- мгновенные онлайн займы;

- круглосуточные микрозаймы 24/7.

Об автореЭкспертМарина пишет преимущественно о кредитных картах и банковских продуктах. За 12 лет проработала в 8 банках в Нижнем Новгороде. Большой опыт работы внутри банковского сектора взаимодействия с клиентами позволяет описывать кредитные предложения детально и доступно для потенциальных клиентов.

Сотникова Марина — постоянный автор сайта ТопКредитОбзор, эксперт в области банковских кредитных продуктов. Высшее образование, диплом по специальности «Менеджмент Организаций». Опыт работы на руководящих должностях в банках 12 лет, о кредитных картах знает все!

8 (800) 301 54 18

info@topcreditobzor.ru

Выбери бонус самостоятельно

В последнее время стало нормой иметь несколько дебетовых карт на все случаи жизни. Одна карта даёт бонусы на автозаправках, другая – в ресторанах, у третьей – высокий процент на остаток. С кредитными картами провернуть такой фокус сложнее.

Иметь несколько кредиток довольно затруднительно: каждая последующая увеличивает кредитную нагрузку, и в какой-то момент банк просто откажет в выдаче. Поэтому обладателям кредитных карт зачастую недоступны различного рода кэшбэки и бонусы, которыми радуют себя владельцы дебетового пластика.

ВТБ предлагает довольно интересное решение этой проблемы: подключаемые опции. Владелец карты может самостоятельно выбрать бонусную программу, а в случае необходимости – бесплатно изменить её.

Выбор осуществляется среди пяти различных программ. Естественно, в каждый момент времени подключена может быть только одна. Раз в месяц действующую опцию можно сменить. Новая программа вознаграждений начнёт работать с первого числа следующего месяца.

Необходимо отметить интересный нюанс: во всех случаях получаемые бонусы рассчитываются исходя из суммарных затрат по всему пакету карт ВТБ. В этот пакет, помимо кредитной карты, входят дебетовая и до пяти дополнительных карт, выдаваемых к ней бесплатно. От этих же затрат зависят и условия обслуживания, но об этом чуть позже.

На текущий момент ВТБ предлагает две кредитные карты, обе с подключаемыми опциями:

- кредитная Мультикарта;

- Мультикарта Привилегия.

Что касается самих опций, то они точно такие же, как для дебетовых карт, поэтому здесь на них мы останавливаться не будем. Рассмотрим сами карты, их возможности и условия получения.

Условия и тарифы «Карты Возможностей» от ВТБ

Стоимость некоторых услуг устанавливается клиенту на индивидуальных условиях. Например, итоговая процентная ставка, а также штраф за невнесение обязательного платежа.

Базовые тарифы следующие:

| Услуга | Тариф и условия |

| Выпуск и обслуживание | Не тарифицируются |

| Кредитный лимит | Начальный — до 100 тысяч рублей (в индивидуальном порядке возможно увеличение до 1 миллиона рублей) |

| Льготный период | До 110 дней |

| Процентная ставка |

|

| Обязательный платеж | 3% от суммы долга |

| Выдача наличных | До 50 тысяч рублей в месяц — не тарифицируется, сверх указанного лимита — 5,5% (не менее 300 рублей за операцию), в банкоматах других банков — 1%, в счет кредитного лимита — 5,5% (не менее 300 рублей) |

| Переводы и пополнение карты | Бесплатно, в счет кредитных средств — 5,5% (не менее 300 рублей), переводы на счета (не карты) других банков по реквизитам — 0,4% |

Установленный начальный размер процентной ставки ВТБ может менять в одностороннем порядке. Используется программа лояльности: для тех клиентов, которые активно пользуются картой и не допускают просрочек, ставку постепенно снижают до минимальной.

Выдержка из тарифов касательно снятия наличных по карте возможностей ВТБ

Как пополнить карту

Для пополнения кредитной карты доступны следующие варианты:

- переводы с любых других банковских счетов (в том числе и зарубежных);

- в кассах ВТБ (бесплатно);

- переводом через систему денежных переводов «Золотая Корона» (по тарифам сервиса, банк со своей стороны не взымает никаких комиссий).

Условия бонусной программы

- За все покупки, оплаченные картой, предусмотрен кэшбек в 1,5%. Можно подключить услугу «Повышенный кэшбек» за 590 рублей. В этом случае до конца текущего года он составит 3%. Дополнительно предусмотрен повышенный бонус за покупки в магазинах-партнерах банка (до 15%).

- Накопленные баллы (1 балл — 1 рубль) в любой момент можно перевести с бонусного счета на карту. Перевод осуществляется в течение 1 банковского дня. Срок действия баллов — 12 месяцев (аннулируются, если не вывести на основной счет, об этом присылают напоминания).

Как рассчитать льготный период

По «Карте Возможностей» льготный период составляет 110 дней (рассчитывается не с даты покупки, а с 1-го числа текущего месяца, когда была совершена операция). В эти дни от клиента требуется лишь вносить обязательный ежемесячный платеж, составляющий 3% от суммы использованного кредитного лимита. Процентная ставка при этом не начисляется. Условия актуальны только на покупки и оплаты услуг, совершенных с помощью карты (на переводы в счет кредитных средств — не распространяются).

К примеру, клиент совершил 15 мая покупку в счет кредитных средств на сумму 10 тысяч рублей. Чтобы на предоставленный кредит не начислялась процентная ставка, задолженность необходимо полностью закрыть до 20 августа (льготный период — 95 дней с даты покупки, так как расчетный период считается с 1 числа текущего месяца). До этого периода нужно лишь ежемесячно, до 20 числа, вносить 3% от суммы задолженности (300 рублей, списывается с общей суммы долга). То есть график погашения в этом случае будет следующим:

- до 20 июня — не менее 300 рублей;

- с 1 до 20 июля — не менее 300 рублей;

- с 1 до 20 августа — остаток долга (9400 рублей).

Если одно из условий не будет выполнено или возникла просрочка, то на весь период кредитования (с 1 мая) будет начислена процентная ставка (указанная в договоре).

Если клиент дополнительно совершит покупку в счет кредитных средств в июне или в следующих месяцах, то на них тоже распространяется льготный период. Но только если по остальным покупкам не возникнет просрочек.

Что еще важно знать о кредитной карте ВТБ

На протяжении одной недели после того, как вы получите кредитную карту ВТБ, снятие наличных, перевод денежных средств производятся без оплаты комиссии. Однако сюда не относятся операции в посторонних сервисах и P2P. Этим бонусом держатель карточки может воспользоваться, если захочет снять или перевести не более 100 000 руб. Иначе придется выплатить комиссионные сборы в размере 5,5 %, минимум 300 руб.

Расчет кредитного лимита. Увеличить лимит кредитной карты ВТБ невозможно, наибольшая предоставляемая сумма составляет 1 миллион руб. Получить такой кредитный заем смогут только хорошо зарекомендовавшие себя клиенты банка с отличной кредитной историей, имеющие постоянный доход.

Особые условия получения кредита большого размера будут у клиентов, у которых открыт зарплатный счет в ВТБ. Рассчитывается кредитный лимит индивидуально, кроме того, в учет берутся кредитная история, рейтинг, а также добросовестность клиента.

Чтобы посмотреть, какую сумму ВТБ готов предоставить лично вам, оформите заявку на веб-сайте.

Беспроцентный льготный период. Во время грейс-периода держатель карты не выплачивает проценты за то, что пользуется кредиткой. Пользоваться кредитной картой без процентов (в ВТБ эти условия выгоднее, чем во многих других банках) можно в течение 101 дня. При этом льготный период начинается с того времени, как только клиент воспользуется «пластиком», например рассчитается в магазине, переведет деньги или снимет денежные средства в банкомате. Платежный период начинается с 1 числа и заканчивается 20 числом ежемесячно. В течение этого времени следует вносить платеж, то есть 3 % от размера кредита.

Преимущество использования кредитных карт ВТБ заключается в том, что первые 31 день использования пластика не нужно совершать минимальный платеж.

Зайдя в личный кабинет, можно посмотреть все совершенные операции по карточке, и узнать, в какой день следует совершить платеж, какова вносимая сумма и когда закончится грейс-период. Банковская организация не устанавливает верхнюю границу минимального платежа, это значит, что можно вернуть долг раньше чем через 101 день.

Если держатель карты не вносил ежемесячно минимальный платеж, по истечении грейс-периода будут начислены проценты в размере 26 %. Также придется выплатить штраф за просрочку погашения кредита. Его размер составляет 0,1 % в сутки от размера займа. Кроме того, кредитная история будет испорчена.

Когда ежемесячные платежи совершались, однако держатель карты не вернул денежные средства полностью после того, как беспроцентный период закончился, начисляются проценты за все время пользования кредитным продуктом.

Чтобы избежать неприятных последствий, следует вовремя совершать ежемесячные выплаты, а также вернуть остаток по кредиту. Только тогда держатель карты выполнит условия грейс-периода и ему не придется выплачивать проценты банковской организации. Как только долг будет погашен спустя 101 день, начнет действовать новый беспроцентный период, в течение которого можно будет пользоваться банковскими деньгами бесплатно.

Плата за годовое обслуживание. Условия обслуживания кредиток в банке ВТБ приятно удивят держателей карт. «Пластик» может обойтись вам до 3 тыс. руб. в год, все зависит от того, как часто вы пользуетесь кредиткой и сколько денег хранится на ней. Если вы не хотите платить такую сумму, следует не нарушать условия бесплатного обслуживания карточки.

Чтобы пользоваться кредитными картами ВТБ бесплатно, следует ежемесячно совершать банковские операции по карте на сумму от 5 тыс. руб. и более. Иначе каждый месяц держатель карточки вынужден будет платить 249 рублей. Кроме того, соблюдение условий бесплатного владения «пластиком» позволит воспользоваться кэшбэком.

Кредитные карты ВТБ с бесплатным годовым обслуживанием комфортно использовать. Ведь «Мультикарта» позволяет подключить множество услуг. Эта кредитка объединила в себе множество функций, пользоваться ей можно по всей России, есть функция кэшбэк, каждый месяц можно менять опции, а грейс-период максимальный – 101 день. Именно поэтому многие держатели кредиток выбирают «Мультикарту» от ВТБ.

Информация по условиям обслуживания и процентным ставкам актуальная на сентябрь 2019 года.

Универсальная кредитная карта для физических лиц от ВТБ

Раньше клиенты банка лучше разбирались в кредитках, которые были эмитированы под брендами «Виза» либо «Мастеркард». Карточка могла быть классическая, золотая или премиальная.

Существует около 20 кредиток, которые находятся в обращении до того момента, пока не кончится их срок действия. Они имеют грейс-период 50 дней, предоставляемая сумма от 300 000 рублей до 1 000 000 рублей определяется статусом кредитки. В течение всего срока использования «пластика» бонусная программа не меняется.

Можно заметить, что данный кредитный продукт практически идентичный с другими банковскими кредитками, поэтому конкурировать с ними непросто. На сегодняшний день банк изменил порог трат, чтобы обслуживание карты было без комиссии. Раньше этот граничный уровень составлял 25 000–65 000 рублей каждый месяц.

В 2018 году компании ВТБ и ВТБ 24 объединились, в результате условия предоставления кредитных карточек изменились. После слияния банковская организация создала новый продукт — «Мультикарту». Она представляет собой кредитку либо дебетовую карточку, к которой подключен целый пакет услуг.

Снятие наличных с кредитной карты ВТБ

Многим из нас до сих пор требуется наличность для совершения некоторых покупок. Кто-то живет в небольшом городе, где не все магазины принимают карточки, кто-то ездит на общественном транспорте, где нужны бумажные купюры, а кому-то надо перекрыть долг, и для этого также можно воспользоваться деньгами с карты.

Напомним, что обналичивание кредитки – это дополнительная услуга. Если вы снимаете до 50000р. в месяц, то комиссии не будет, а вот если вы снимете хотя бы 50100, то вам уже начислят комиссию 5,5% от суммы, минимум 300 рублей. это за снятие наличных в банкоматах банка.

Если вы воспользуетесь чужими банкоматами, то с вас снимут 1000 рублей в любом случае, даже если вы получаете собственные средства. А если кредитные, то комиссия составит 1000 рублей + 5,5% от суммы снятия (минимум 300р.).

Всего в сутки можно получить с карты до 350.000 рублей, а в месяц до 2 миллионов рублей. Грейс-период не действует, вам сразу будет начислена самая высокая процентная ставка, она равна 34,9% годовых.

Кому доступна кредитная карта ВТБ

Оформить кредитку ВТБ «100 дней без %» может каждый гражданин РФ с официальным доходом не меньше 15 000 руб. в месяц. Требования к кандидату на получение кредитки:

- Возраст 21-70 лет.

- Гражданство РФ.

- Регистрация в регионе, где есть представительство банка ВТБ.

- «Белый» доход от 15 тыс. руб. в месяц.

Для получения карты с лимитом не более 300 тыс. руб. достаточно паспорта. При оформлении ВТБ может затребовать и СНИЛС (на усмотрение банка).

Если претендуете на карту с лимитом 300 тыс. руб., то придется предоставить:

- Паспорт.

- СНИЛС.

- Документ, подтверждающий доход. ВТБ принимает форму 2-НДФЛ, справки с места работы в произвольной форме, выписки по счету, на который в последние полгода зачислялась заработная плата. Подойдет и справка по форме банка, ее образец можно скачать здесь. В банк идти необязательно, подать заявку можно удаленно через сайт банка.

Оформить кредитку ВТБ «100 дней без %»

Процесс получения кредитки ВТБ

Если вы являетесь зарплатным клиентом ВТБ, то при оформлении кредитки с лимитом 300 тыс. – 1 млн. руб. потребуется только паспорт. Всей остальной информацией банк уже владеет. Если изначально оформили карты с недостаточным лимитом, в будущем можно подать заявку на его увеличение и приложить те же документы к ней.

Что касается того как активировать кредитную карту, то отдельной процедуры нет. Она автоматически становится активной после первого использования. Пин-код выдает банк, вы можете тут же сменить его через банкомат или в личном кабинете на сайте ВТБ.

Заявка рассматривается в срок до 5 рабочих дней. Текущий статус заявки, а в случае одобрения и условия по кредитной карте можно уточнить по телефону.

После одобрения заявки еще порядка 2 недель уйдет на оформление пластика. Забрать Мультикарту можно в отделении банка (обязательно возьмите паспорт). Неработающие пенсионеры не могут рассчитывать на лимит до 1 млн. Для них ВТБ ограничил займы порогом в 100 тыс. рублей. При подаче заявки помимо паспорта нужно приложить пенсионное удостоверение и документ, подтверждающий размер пенсии.

Для физических лиц ВТБ предлагает . При оформлении допкарты, например, на другого члена семьи, понадобится ваш паспорт и нотариально заверенный документ, удостоверяющий его личность.

кредитной карты ВТБ

Клиентам, собирающимся пользоваться банковским продуктом, стоит помнить некоторые условия. Это размер ставки по кредиту, цена получения денег с помощью банкоматов, информация о минимальном возможном взносе по предоставленному кредиту.

Если деньги в банкомате ВТБ клиент решил снять собственные, комиссии нет. При снятии кредитных денег будет взиматься комиссия 5,5 процента (наименьшая сумма оплаты составит 300 рублей). После того как карта была оформлена, первую неделю наличность снимать можно будет без процентов. Сумма при этом не должна быть более 100 000 рублей за раз.

Процентная ставка для держателей кредитной мультикарты составляет 26 % годовых. Сумма наименьшего из возможных платежа рассчитывается в зависимости от задолженности — она составит 3 процента от размера долга.

В банкоматах других кредитующих организаций собственные средства клиент может снять со ставкой 1 %. Кредитные средства снимаются платно — это стоит 5,5 %, минимум установлен в 300 рублей. То есть сколько бы владелец кредитной мультикарты ни захотел снять с нее, он должен будет заплатить за операцию не меньше трехсот рублей.

Принимая во внимание все условия, которые банк выдвигает держателям этого продукта, можно понять, почему именно кредитная мультикарта приобретает такую популярность. Большинство клиентов привлекают выгодные условия, которые банк выдвигает желающим получить наличность на руки

Многие считают вполне приемлемой процентную ставку, которую устанавливает ВТБ. А тщательно разработанные условия кэшбэка привлекают любителей делать приобретения с использованием кредитных средств, находящихся на карте. Тем, кто хочет получить более подробную информацию относительно условий обслуживания, можно рекомендовать обратиться на официальный банковский интернет-ресурс.

Актуальные вопросы и ответы

Рассмотрим часто возникающие у клиентов вопросы и ответы на них:

- Как получить максимальную кредитную сумму? Размер овердрафта определяется персонально с учётом уровня дохода клиента. Для увеличения обращайтесь в отделение «ВТБ» с паспортом и подтверждающим заработок документом.

- Что делать, если карта утеряна или украдена? Сразу позвонить на горячую линию и оповестить об утрате. Карта блокируется, воспользоваться ею с этого момента невозможно. Далее обращение подтверждается личным заявлением об утере, подаваемым в банковском офисе. Взамен потерянной кредитки предоставляется новая.

- Как быть, если забыт ПИН-код? Первый вариант – звонок по номеру «ВТБ» (8-800-100-2424) с мобильного и следование инструкциям голосового меню. Второй вариант – использование опции замены комбинации в личном кабинете интернет-банкинга. В «ВТБ-Онлайн» выбирается пункт с названием «Смените ПИН-код».

Кредитная карта ВТБ «Мультикарта»

Какие достоинства есть у данного банковского продукта, чем он отличается от других кредиток? Разбираемся:

- Имея такую пластиковую карточку, можно бесплатно открыть еще 5 носителей. А за дополнительную плату получится оформить еще больше карточек.

- Денежные средства выдаются на срок до 30 лет, такое практикуется впервые.

- Бесплатно обслуживаются кредитки тех, кто получает пенсионные выплаты, а также заработную плату через данный банк, либо кто оплачивает от 5 000 рублей расходов «пластиком» ежемесячно.

- С держателя карты не списывается плата за годовое обслуживание, производятся только ежемесячные списания, а это несомненное достоинство карточки.

- Раньше поощрительные программы были привязаны к «пластику» на все время его действия, определяя то, какой будет кредитка. Сейчас можно подключить к карточке любые опции на выбор. Если вам нравится совершать покупки, то используйте поощрительные программы «Коллекция», «CashBack». Являетесь автовладельцем? Тогда выбирайте опцию «Авто». Не любите сидеть дома? Специально для вас есть программы «Рестораны», «Путешествия». А для тех, кто желает сэкономить, есть подключаемые функции «Сбережения» и «Заемщик». Держатель карты выбирает желаемую программу, причем изменить ее можно через месяц – достаточно просто позвонить оператору банка.

- Чтобы подключить услугу «Мультикарта», придется заплатить 249 руб., эта сумма отправится на бонусный счет, как только клиент выберет нужную опцию.

Носитель может быть с платежной системой «Виза» либо «Мастеркард», а это значит, что держатель карточки получит все привилегии вышеуказанных систем.

Процентная ставка карт ВТБ определяется носителем:

- 26 % годовых, если это «Мультикарта»;

- 16 % для носителя «Привилегия». «Платиновая» карточка имеет процентную ставку 18 %, если предложение предодобренное — 16 %;

- у премиальных кредиток есть необычные предложения, удовлетворяющие запросы клиента.

В отличие от конкурентов, ВТБ определяет индивидуально размер оплаты за использование «пластика».

Процент по кредиту можно изучить в сборнике тарифов.

Снятие наличных и грейс-период

Одно из весомых преимуществ — внушительный льготный период, равный 101 дню. По сути, это беспроцентная рассрочка, позволяющая приобретать товары без переплат и комиссий. Кроме этого, в первые семь дней после получения кредитной карты предусмотрено беспроцентное использование. При этом клиенту предоставляется возможность:

- снятия заёмных средств без комиссионных сборов;

- совершать денежные переводы посредством онлайн.

Речь в данном случае о финансовых операциях через банкоматы ВТБ и личный кабинет. За обналичивание средств через иные терминалы комиссия взимается в соответствии с условиями сторонних банков. Ещё одно условие для снятия наличных без переплат — сумма не должна быть больше 100 тыс. руб. Если лимит превышен, комиссия будет равна 5,5%, но не меньше 300 руб. После семидневного беспроцентного использования условия следующие:

- ежесуточный лимит на выдачу — 350 тыс. российских рублей;

- ежемесячный лимит — 2 млн. российских рублей;

- комиссия за снятие в сторонних терминалах и банкоматах ВТБ равна 5,5% в зависимости от снятой суммы, но не менее 300 руб. за одну операцию;

- снятие личных средств до 100 тыс. руб. через терминалы — бесплатно;

- обналичивание собственных денег свыше 100 тыс. руб. через кассы ВТБ — 1 тыс. руб;

- снятие личных финансов через сторонние организации 1%, но не менее 300 руб.

Условия для онлайн-операций:

- переводы через ресурс ВТБ 30 руб. за одну операцию;

- оплата товаров через сайты партнёров банка ВТБ минимум 30—40 руб;

- пополнение чужих счетов через интернет-банкинг ВТБ обойдётся в 1,25%, но не менее 50 руб.

Многие допускают ошибку при подсчёте льготного периода

Обратите внимание на то, что он длится 101 день в том случае, если обязательный платёж будет вноситься ежемесячно в день, предусмотренный кредитным соглашением

Пример расчёта льготного периода: Начало использования кредитных средств 20 октября 2018 г. Потраченная сумма составляет 9 тыс. руб. Обязательный платёж 3% от суммы задолженности. В данном случае это 270 рублей. Чтобы воспользоваться беспроцентным периодом, клиенту необходимо вносить минимальный платёж до 20 числа каждого месяца, а к 101 дню погасить всю задолженность. В таком случае, сколько было потрачено, столько и потребуется вернуть банку.

Перечень возможностей карточки от ВТБ безграничен. Именно поэтому продукт может стать незаменимым помощником в повседневной жизни любого человека. Выгода кредитной карты очевидна, главное, соблюдать условия использования и не допускать просрочек по ежемесячным платежам. При правильном использовании можно значительно экономить на покупках и получать прибыль за счёт начислений на остаток личных средств.

Уникальная опция выбора ежемесячных бонусных опций

Для пользователей кредитной мультикарты предусмотрена уникальная опция бонусов. В качестве бонуса держатели могут выбрать один из шести вариантов. К одной мультикарте можно подключить только одну опцию. Клиенты могут выбрать их в зависимости от собственных потребностей.

- Опция «Путешествия» позволяет владельцам карт получать на карту бонусы, которые называются милями — их можно поменять на то, что пригодится в путешествиях. Это могут быть билеты для поездок, с помощью миль возможно бронировать гостиничные номера и автомобили.

- «Коллекция» — опция, с помощью которой можно накопить бонусы для обмена на различные товары.

- «Авто» поможет заплатить за парковки и горючее.

- «Рестораны» — бонусы для оплаты билетов на культурные развлечения.

Используя кредитную мультикарту, можно без проблем менять или отключать опции. Это допускается сделать раз в месяц, услуга бесплатная. Клиенты могут обратиться с этим вопросом непосредственно в банк или решить проблему при помощи кол-центра.