Статья 166 тк рф. понятие служебной командировки (действующая редакция)

Содержание:

Общие сведения

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

8 (800) 700 95 53

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и !

В соответствии со статьей 166 ТК РФ – командировка не является обязанностью каждого работника.

Тем более что существуют определенные категории граждан, которые не могут отправляться в служебные поездки или только с письменного заявления.

Все расходные операции, которые связаны с поездкой, несет либо принимающая сторона, либо отправляющая.

Если работник несет на себе расходы, то организация должна компенсировать ему денежные средства.

В соответствии со статьей 168, расходами здесь будут считаться:

- оплата аренды недвижимости, возможно снять как квартиру, так и комнату;

- расходы на приобретение продуктов;

- расходы на проезд в различном виде транспорта;

- иные расходные операции, которые относятся к командировке.

Специалист, который направлен в иную компанию, но в случае нахождения ее на аналогичной территории, сохраняет рабочее место, но не вправе просить возмещения расходов в соответствии со статьей 168 Трудового кодекса.

Если это разъездной характер работы, то процесс не подразумевает служебную поездку. Но это условие по характеру работы должно определяться трудовым договором.

В соответствии со статьей 167 Трудового кодекса, работник имеет право на:

- сохранение рабочего места;

- сохранение среднего заработка;

- возмещение расходов, связанных с поездкой в другой местности.

Оплачиваются дни в другой местности в соответствии с нормами статьи 139 Трудового кодекса – то есть исходя из среднего заработка.

Если это повременная система оплаты, то выплачивается полный оклад и дополнительно выплачивается премия.

Образец приказа о направлении работника в командировку можно использовать при составлении документа. Как обозначается командировка в табеле учета рабочего времени? Информация здесь.

Кого можно отправить?

В соответствии с Трудовым кодексом, отправить в командировку невозможно следующие категории граждан:

- Беременных гражданок. Если работодатель извещен о положении женщины, то в соответствии со статьей 259 Трудового кодекса он не вправе ее отправить. А женщина должна принести справку из медучреждения о своем интересном положении.

- Работников до 18 лет в соответствии со статьей 268 Трудового кодекса.

С письменного согласия можно отправить в служебную поездку следующих граждан:

- сотрудников, воспитывающих ребенка до трех лет;

- специалистов, имеющих несовершеннолетних детей–инвалидов;

- специалистов, осуществляющих уход за родственниками.

Ситуация №2: «Отправили сотрудника работать за рубеж»

Представим себе ситуацию, что крупный российский холдинг, компании которого занимаются производством пищевой продукции, решили направить одного из своих лучших инженеров на работу за границу, как говорится, «набираться опыта у зарубежных коллег». Инженер устроился в партнерской организации, где предполагает осуществлять свою трудовую деятельность на основании договора с ежемесячной пролонгацией. Ввиду этого, компания, отправившая работника за границу, не имеет четкого представления о том, сколько именно месяцев он будет работать за пределами Российской Федерации. По факту его основным местом работы остается одна из компаний российского холдинга, соответственно, он обязан получать заработную плату на территории России. Здесь снова возникают вопросы:

- Каким образом необходимо считать его заработную плату, будет ли ему выплачиваться должностной оклад?

- Как быть с налогообложением, в частности, с НДФЛ?

- Будет ли его нахождение за пределами РФ считаться командировкой или же это очередная «служебная поездка», о которой шла речь выше?

На эти вопросы отчасти дает ответ письмо Минфина России от 30 августа 2011 г. № 030406/6194, где Ведомство недвусмысленно сообщает, что если компания направляет сотрудника за рубеж для выполнения трудовых обязанностей, то эта поездка также не является командировкой. Несмотря на это бухгалтера часто допускают здесь ошибки. Чтобы избежать недоразумений при расчетах с работниками (а ошибки всегда ведут и к нарушениям при налогообложении), следует иметь в виду следующее:

- Если работник едет за рубеж не на определенный срок для выполнения конкретного служебного поручения, а для выполнения своих служебных обязанностей, то это – не командировка;

- Работнику за этот период начисляется зарплата, а не средний заработок, поскольку это вознаграждение за выполнение обязанностей на территории иностранного государства, относящееся к доходам от источников за пределами Российской Федерации;

- Если работник трудится за рубежом в течение длительного времени и по итогам года (налогового периода) теряет статус налогового резидента, то выплаты в его пользу не подлежат обложению НДФЛ (пункт 1 статьи 207 НК РФ).

К слову сказать, может случиться такая ситуация, когда сотрудник, потеряв статус налогового резидента Российской Федерации, может не известить об этом своего работодателя заблаговременно. В этом случае может возникнуть проблема, когда НДФЛ за такого сотрудника будет считаться излишне уплаченным, что также должно привести к изменению налоговой базы. Будьте бдительнее и старайтесь поддерживать доверительный контакт со своим «иностранцем».

Отчет о командировке

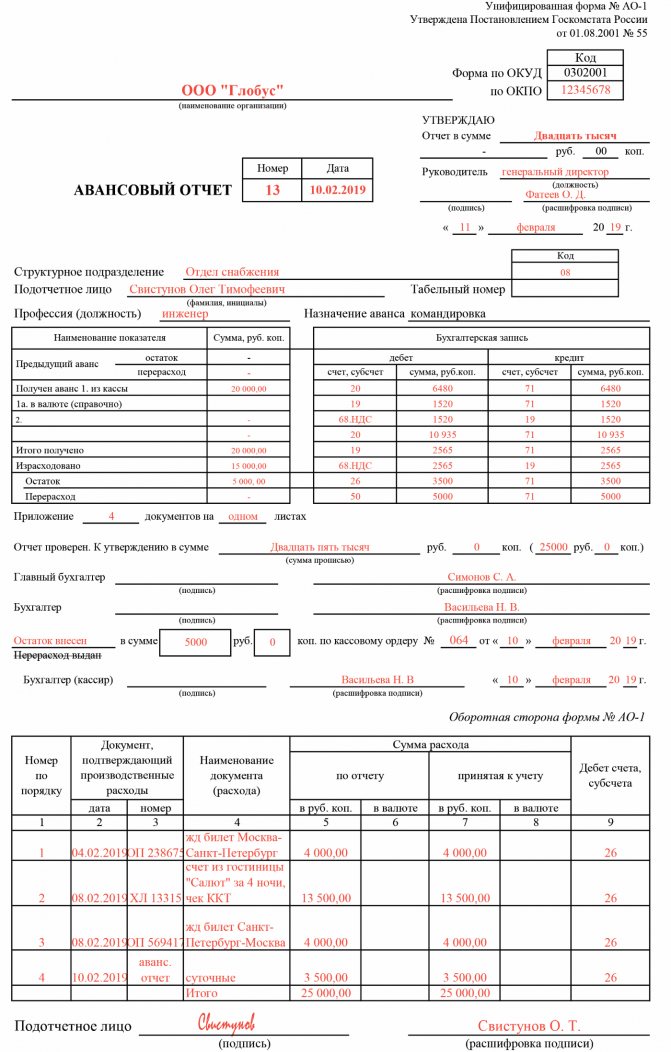

Важная задача для командировочного — аккуратно собирать и хранить все документы, подтверждающие траты средств, связанные с организацией рабочей поездки. По возвращении в течение трех дней работник должен предоставить в бухгалтерию организации подробный авансовый отчет о поездке и денежных тратах, сведения о которых нужно доказать приложением подтверждающих документов. Авансовый отчет является документом строгой отчетности и выполняется на двустороннем бланке по форме № АО-1. На лицевой стороне бумаги указываются личные данные сотрудника, информация о поездке, выдаче средств и итоги проверки сведений уполномоченными лицами. На обороте содержатся конкретные сведения о тратах, даты, суммы и документы, подтверждающие операции.

Образец заполнения бланка авансового отчета

По существующим правилам, перед сдачей в бухгалтерию все документы (чеки, квитанции, билеты) следует аккуратно друг за другом наклеить на лист формата А4. Если сумма аванса была потрачена не полностью, остаток работник возвращает в кассу организации либо недостача может быть принудительно высчитана из его заработной платы. Если расход превысил сумму аванса, затрата может быть возмещена после одобрения руководства и согласования с главным бухгалтером организации.

Командировочные расходы

Работодателю необходимо определить и зафиксировать перечень и объем затрат, которые компания компенсирует командированному сотруднику.

Например, данный перечень может состоять из следующих расходов:

-

оплата проезда;

-

найма жилого помещения;

-

суточные;

-

затраты на бензин, если командировка согласована на личном транспорте;

-

оплата аэроэкспресса;

-

такси и пр.

Важно обратить внимание, какие из расходов оплачиваются только при условии предоставления первичных документов, а какие — при их отсутствии. После составления подобного перечня работодатель должен принять решение о размере возможной компенсации и способе ее выплаты, а также описать случаи при потере документов, подтверждающих расходы. Например, в таких ситуациях сотрудник за свой личный счет делает запросы на восстановление утерянных документов (билеты на поезд, билеты на самолет, проживание в гостинице)

Если документы были не именные (билеты на автобус, электричку) и восстановить их невозможно, то затраты не принимаются и оплачиваются за счет командируемого сотрудника на основании его письменного согласия посредством взыскания из заработной платы

Например, в таких ситуациях сотрудник за свой личный счет делает запросы на восстановление утерянных документов (билеты на поезд, билеты на самолет, проживание в гостинице). Если документы были не именные (билеты на автобус, электричку) и восстановить их невозможно, то затраты не принимаются и оплачиваются за счет командируемого сотрудника на основании его письменного согласия посредством взыскания из заработной платы

После составления подобного перечня работодатель должен принять решение о размере возможной компенсации и способе ее выплаты, а также описать случаи при потере документов, подтверждающих расходы. Например, в таких ситуациях сотрудник за свой личный счет делает запросы на восстановление утерянных документов (билеты на поезд, билеты на самолет, проживание в гостинице). Если документы были не именные (билеты на автобус, электричку) и восстановить их невозможно, то затраты не принимаются и оплачиваются за счет командируемого сотрудника на основании его письменного согласия посредством взыскания из заработной платы.

Необходимо особое внимание уделить закреплению в положении о командировках затратам по размеру суточных. Размер суточных законодательно не регламентирован, поэтому в расходы, уменьшающие налоговую базу по прибыли или УСН, они принимаются в любом самостоятельно установленном работодателем размере

Также компенсация затрат, в которые входят и размер суточных, может быть установлена в одинаковом размере для всех сотрудников компании или возмещение сумм будет варьироваться в зависимости от занимаемой должности.

Например, в положении о командировках могут быть установлены следующее ранжирование размера суточных:

-

по Москве и Санкт-Петербургу:

-

Руководителям отделов и исполняющим обязанности руководителей – 600 руб. в сутки;

-

Остальным сотрудникам – 500 руб. в сутки;

-

по остальным городам:

-

Руководителям отделов и исполняющим обязанности руководителей – 500 руб. в сутки;

-

Остальным сотрудникам – 400 руб. в сутки.

Следует заметить, что для целей обложения суточных НДФЛ и страховыми взносами, регулируемыми НК РФ, действует ограничение, обязывающее удерживать налог на доходы и начислять страховые взносы с сумм, превышающих:

-

700 руб. — для командировок по территории России;

-

2 500 руб. — для зарубежных поездок.

В связи с этим чаще всего размер суточных устанавливают именно в этих пределах (как в примере выше).

Однако ТК РФ не содержит ограничений на право работодателя устанавливать определенные размеры суточных при направлении работников в командировки для выполнения служебных заданий.

В 2017 г. предприятие может самостоятельно определять размеры суточных, что также предусмотрено ст. 346.16 НК РФ (подп. 13 п. 1), и закреплять их в своих внутренних актах. В этом случае организация отчисляет страховые взносы с разницы между нормативом и фактической величиной выданных суточных.

Что считается командировкой

Для каждого работника на предприятии определено, где находится его рабочее место. Однако иногда решение производственных задач требует поездок за пределы фирмы. Если это делается в интересах предприятия, то речь идет о служебной командировке. Её важными особенностями являются:

- Поездка осуществляется по распоряжению руководителя предприятия. При этом в обязательном порядке оформляется соответствующий приказ.

- Целью является решение производственных вопросов.

- Поездка осуществляется на определенный срок в другой населенный пункт.

- Нужно учесть, что в некоторых случаях поездка не может рассматриваться в качестве командировки. Это относится к следующим ситуациям:

- Если трудовая деятельность сотрудника происходит в пути.

- Когда деятельность работника носит разъездной характер.

- Если на новом месте есть возможность ежедневно возвращаться домой. В таком случае даже то, что пункт назначения находится в другом городе, не делает такую поездку командировочной.

- Когда сотрудник едет в соответствии с причинами личного характера. В этом случае нет приказа о командировке, отсутствует производственная необходимость, нет вызова от принимающего предприятия.

- При поступлении на заочную форму обучения поездки, связанные с обучением не могут рассматриваться в качестве командировок.

- Если в поездку отправляется лицо, у которого нет трудового договора с предприятием.

- Нормативные акты, которые регламентируют командировки, не относятся к перечисленным случаям.

- Применяются различные виды командировок. Они могут быть следующими:

- Носить краткосрочный характер или быть длительными.

- Быть групповыми или одиночными.

- Предприниматься в соответствии с планом или быть внеплановыми.

- При отбытии в такую поездки работнику предоставляются гарантии:

- Сохранение рабочего места. Это происходит и в тех случаях, когда сотрудник отбыл в длительную командировку.

- За время отсутствия сотруднику полагаются не только командировочные, но и оплата средней зарплаты.

Проведение командировки регламентировано законодательством. Этому посвящены статьи 167 и 168 Трудового кодекса РФ и «Положение о командировках».

Командировка и налоги 2020 года

Страховые взносы и НДФЛ с суточных не начисляются, если их размер не превышает официально утвержденные лимиты. При заполнении отчетности сумма выплаченных суточных, если они не превышали лимит, указывается дважды. Сначала в составе сумм выплат и вознаграждений, начисленных физическому лицу, а второй раз в составе сумм, не подлежащих обложению страховыми взносами. Как правило, никаких дополнительных документов для подтверждения не требуется, но для полной ясности можно обосновать суммы бухгалтерской справкой.

Обратите внимание, что при однодневных командировках выплаты суточных таковыми не признаются, поэтому налогом облагается вся сумма. Относительно заграничной командировки, если сотруднику была возмещена стоимость оформления загранпаспорта и визовый сбор, то эти траты принимаются в зачет для уменьшения базы налога на прибыль (конечно, если поездка состоялась)

Относительно заграничной командировки, если сотруднику была возмещена стоимость оформления загранпаспорта и визовый сбор, то эти траты принимаются в зачет для уменьшения базы налога на прибыль (конечно, если поездка состоялась).

Приведем пример основных бухгалтерских проводок, используемых при оформлении командировок:

|

Дт |

Кт |

Описание операции, проводки |

Документ-обоснование |

|---|---|---|---|

|

Выдача аванса |

|||

|

71 |

50 |

Выдача аванса наличными |

Расходный кассовый ордер |

|

71 |

51 |

Выдача аванса переводом на расчетный счет работника |

Банковская выписка |

|

Учет расходов |

|||

|

20 |

71 |

Оплата проезда и найма жилья, без учета НДС |

Билеты, посадочные талоны внутреннего сообщения, квитанции |

|

44 (26) |

71 |

Списание представительских расходов, связанных с торговой и производственной деятельностью компании |

Оправдательные документы авансового отчета после одобрения руководством |

|

НДС |

|||

|

19 |

71 |

Учет входного НДС |

Билеты, посадочные талоны внутреннего сообщения, квитанции |

|

68.НДС |

19 |

Бухгалтерская справка |

|

|

Возврат неизрасходованного аванса |

|||

|

50 |

71 |

Возврат неизрасходованной части аванса наличными в кассу |

Приходный кассовый ордер |

|

51 |

71 |

Возврат неизрасходованной части аванса списанием с расчетного счета сотрудника на счет организации |

Банковская выписка |

|

Компенсация перерасхода |

|||

|

71 |

50 |

Компенсация перерасхода сотрудника наличными из кассы |

Расходный кассовый ордер |

|

71 |

51 |

Компенсация перерасхода сотрудника переводом на расчетный счет |

Банковская выписка |

|

Списание неподтвержденных или неутвержденных расходов |

|||

|

94 |

71 |

Списание расходов с недостачи предприятия |

Бухгалтерская справка |

|

70 |

94 |

Списание расходов за счет вычета из заработной платы сотрудника |

Бухгалтерская справка, банковская выписка |

Ситуации бывают разные, и случается, что командированный не может по какой-либо причине предоставить подтверждающие расходы документы. В такой ситуации прежде всего стоит попробовать запросить копии бумаг у продавца или поставщика услуг. Если это сделать невозможно, то компания вправе не возмещать командировочные траты, а требовать с сотрудника полного возврата аванса. Если руководство пойдет навстречу, то выданная подотчет и неподтвержденная сумма будет считаться доходом сотрудника. С нее необходимо будет удержать НДФЛ и сделать страховые отчисления.

Что учесть и как оформить?

Поскольку командировка на один день отличается от многодневной лишь сроком пребывания работника в разъездах, оформляется она обычным порядком, узаконенным Положением о командировках (пост. Правительства №749 от 13/10/08).

По смыслу п. 11 этого документа понятно, что однодневной законодатель называет командировку, из которой сотрудник может возвращаться каждодневно к месту, где постоянно проживает.

Вопрос: Коллективным договором установлено, что при однодневных командировках работникам выплачиваются суточные в размере 700 руб. для возмещения расходов на питание. Работник подтвердил расходы на питание счетами и чеками кафе. Облагается ли НДФЛ сумма суточных?Посмотреть ответ

Работодатель должен самостоятельно определить, целесообразно ли такое возвращение для работника, с учетом:

- расстояния до места выполнения служебного поручения;

- реальной возможности воспользоваться транспортом, чтобы вернуться в тот же день;

- объема и сложности служебного поручения.

Необходимо учитывать и тот факт, что работник на следующий день должен явиться на службу отдохнувшим, значит, у него должно остаться время на полноценный сон.

Вопрос: Согласно локальному акту работник, направленный в однодневную командировку по территории РФ, получает дополнительную денежную сумму в размере 700 руб. Представление документов, подтверждающих расходование указанной суммы (чеков ККТ, квитанций, БСО), локальным актом не предусмотрено. Облагается ли данная выплата НДФЛ?Посмотреть ответ

Порядок оформления однодневной командировки стандартный:

- Издание приказа о командировке. Здесь указываются срок, цели поездки, порядок оплаты, согласно ЛНА о командировках фирмы, и другие сведения, необходимые кадровой, бухгалтерской службе для оформления и расчета командировочных.

- Выдача аванса командированному лицу – наличными или перечислением на карту, согласно ЛНА.

Хотя это не является обязательным, многие фирмы ведут журнал учета командированных, что особенно актуально, если организация крупная и часть работников постоянно находятся в служебных разъездах. Порядок, закрепленный в ЛНА, может предусматривать и выдачу служебного задания, даже на один командировочный день.

Полагаются ли суточные за однодневную командировку, если квитанция по услугам такси из аэропорта датирована следующим днем?

Если командируется внешний совместитель, такую ситуацию тоже лучше заранее предусмотреть в ЛНА. Как правило, требуется его письменное согласие на однодневную (как и на многодневную) командировку; от фирмы – справка о направлении в командировку. Командированному необходимо решить производственные вопросы по основному месту работы, к примеру, взять на это время отгул.

В табеле учета рабочего времени однодневная командировка обозначается «К» или «06».

Вопрос: Как рассчитать и отразить в учете средний заработок, сохраняемый за работником на время однодневной служебной командировки?

Работник направлен в однодневную служебную командировку в марте 2020 г. Должностной оклад работника составляет 60 000 руб. В организации установлена пятидневная рабочая неделя. В расчетном периоде работник находился в основном оплачиваемом отпуске продолжительностью 28 календарных дней (с 1 по 28 июля 2019 г.), в связи с чем сумма начисленной заработной платы за фактически отработанное в июле 2019 г. время составила 7 826,09 руб. Иные периоды, исключаемые из расчетного, а также начисленные за эти периоды выплаты в пользу работника отсутствуют. Сумма среднего заработка перечисляется на банковский счет работника. Командировка связана с производственной деятельностью организации и не направлена на приобретение активов.

Для целей налогообложения прибыли учет доходов и расходов ведется методом начисления.Посмотреть ответ

После возвращения работник на общих основаниях сдает авансовый отчет с приложением первичных оправдательных документов на понесенные расходы.

Важно! Нельзя отправлять даже в однодневные командировки беременных; имеющих детей до трех лет – только с их согласия; одного родителя (опекуна), воспитывающего малолетнего ребенка; сотрудников, ухаживающих за больными родственниками; заключивших ученический договор, кроме целей ученичества (ст. 259, 203, 268, 264 ТК РФ)

Основные вопросы по толкованию положений ст. 166 ТК

Какой порядок регулирования особенностей командировок упомянут в рассматриваемой статье?

Здесь имеется в виду Постановление Правительства №749 от 13.10.08. Этот документ состоит из 26 пунктов, в которых разобраны практически все командировочные аспекты: сроки, порядок компенсации сотрудникам их расходов, необходимые для этого документы и т.д.

Какой документ используется для направления сотрудника в служебную командировку?

У нанимателя имеются два варианта действия: использовать готовые шаблоны документов или самостоятельно созданную форму приказа. В первом случае применяются формы Т-9 или Т-9а. Во втором случае публикуется приказ, в котором присутствуют следующие пункты:

- базовые данные о командированном сотруднике (ФИО, должность, подразделение);

- цель командировки;

- пункт назначения;

- продолжительность командировки;

- дополнительная информация – источники выплат сотруднику и т.п.

В обоих вариантах на документах обязательна подпись командируемого сотрудника. Также их подписывает глава организации или другой руководитель с необходимыми для этого полномочиями.

Как в законодательстве определяется место постоянной работы?

В целом в ТК такая формулировка отсутствует. В целях выполнения ст. 166 ТК можно использовать формулировку из ст. 57 ТК. В соответствии с ней это то место работы сотрудника, которое прямо указано в заключённом с ним трудовом договоре.

На каком основании определяется продолжительность командировки?

В упомянутом выше Постановлении Правительства №749 указано, что на срок командировки влияют:

- предполагаемый объём работы командируемого сотрудника;

- сложность этой работы;

- другие особенности.

Также нужно отметить, что максимальная продолжительность командировки для граждан РФ трудовым законодательством не установлена.

Какие поездки нельзя отнести к служебным командировкам?

Поездки сотрудника нельзя отнести к категории командировок, если

- его трудовая деятельность имеет разъездной характер (курьер, водитель транспортного средства и т.д.);

- его работа осуществляется вахтовым методом;

- он отправлен нанимателем получать профобразование или проходить оценку своей квалификации.

Возможно ли для сотрудника отказаться от служебной командировки?

В целом такая возможность отсутствует. Но существуют и некоторые исключения из этого правила. Отказ, не влекущий разбирательства с нанимателем, возможен, если:

- в трудовом договоре специально указано, что сотрудник трудится в режиме без командировок;

- сотрудник принадлежит к категории, для которой отсутствует возможность служебных командировок, даже при имеющейся просьбе или согласии, – примерами являются беременные женщины, несовершеннолетние, кандидаты в выборные органы (статьи 259, 268 ТК, ст. 41 ФЗ №67 от 12.06.02);

- в служебном поручении для командировки указана работа, не предусмотренная трудовым договором сотрудника.

В иных ситуациях подобный отказ считается нарушением трудовой дисциплины и влечёт соответствующее наказание.

Также нужно упомянуть, что для некоторых сотрудников предусмотрены ограничения в части их отправления в служебные командировки. Подобные ограничения прописаны в Постановлении Пленума ВС №1 от 28.01.14. В этом документе указано, что сотрудники с детьми-инвалидами и некоторые другие уязвимые категории отправляются нанимателем в командировки только с их письменного согласия. Также они предупреждаются нанимателем, что их отказ не влечёт для них дисциплинарных последствий.