Книга доходов при псн 2021

Содержание:

- Как заполнить книгу учета доходов и расходов (КУДиР)

- Способ ведения

- Общие замечания

- Правила ведения журнала учета доходов и расходов

- Что является подтверждением учета доходов

- Штрафы

- Патентная система налогообложения: что изменилось в 2021 году

- Как заполнять книгу учёта доходов на патенте

- Ответственность за неправильное ведение КУД

- Книга доходов ИП на патенте — порядок ведения

- Что является подтверждением учета доходов

- Финансовые санкции за неправильное ведение книги

- Как корректно внести данные в КУД для ИП на патенте

- Заключение

Как заполнить книгу учета доходов и расходов (КУДиР)

До 2015 года регионом для патентной системы налогообложения признавался субъект РФ — республика, край или область. Можно предположить, что доход предпринимателя на ПСН, оказывающего услуги в областном или краевом центре, должен быть больше, чем доход предпринимателя в районном центре или поселке этого же региона. Стоимость же патента для них была одинакова, но и действовал он на всей территории данного региона.

Закон № 244-ФЗ от 21.07.14 внес изменения в ст. 346.43 и 346.45 НК РФ, согласно которым с 2015 года регионом для патентной системы налогообложения является муниципальное образование, кроме патентов на автоперевозки и развозную (разносную) розничную торговлю.

Стоимость патента представляет собой фиксированную сумму, что может быть выгодным при значительных доходах, но не слишком выгодным, если доходы невелики. Налоговая ставка на патентной системе налогообложения равна 6%, а налоговой базой, с которой рассчитывают стоимость патента, является потенциально возможный годовой доход (ПВГД). Устанавливается такой доход региональными законами.

Налоговая отчетность в виде декларации для ПСН не предусмотрена. Что касается учета, то для этого режима ведется учет доходов по каждому полученному патенту в специальной книге для патентной системы налогообложения. Надо следить, чтобы общая сумма реально полученных доходов (а не потенциально возможный доход) по всем патентам не превышала 60 млн. рублей за календарный год. Впрочем, если ваши доходы превысят этот лимит, то вряд ли в этом случае вам понадобятся наши советы. Скорее, вы сами можете поделиться с нами секретами успеха.

- Отдельная книга доходов заводится по каждому из действующих у ИП патентов

- КУД создаётся в единичном экземпляре

- Время действия книги определяется одним налоговым периодом

- На каждый новый период ведётся своя книга

- Можно вести книгу и в бумажном варианте, и на компьютере (но в конце периода её нужно будет распечатывать)

- Соблюдается хронология вписываемых данных

- Вся книга заверяется печатью при условии, что она есть, подписью. Страницы нумеруются.

- Если в книге допускается ошибка, разрешено её исправлять. Но каждое исправление должно быть заверено печатью и подписью.

- Язык ведения книги — русский.

- Книгу нет необходимости заверять в налоговой инспекции.

В случае, если будут нарушены правила заполнения КУД, ИП может ожидать как штраф, так и принудительный перевод его деятельности на основную систему налогообложения.

Бухгалтерский учёт как таковой не требуется для участников патентной системы. Но всё же рекомендуется его вести. Нужно это для того, чтобы избежать внештатных ситуаций и быть готовым к любым поворотам, избежать материальной ответственности и вообще любых рисков предпринимательства.

Тем более, собственная бухгалтерия всегда была признаком развитой компании, а также способом упростить и открыть для себя все процессы внутри фирмы. Если вы поручаете ведение ответственному специалисту, то как минимум освобождаете огромный пласт времени для себя, чтобы потратить его на действительно важные для развития и получения прибыли вещи.

В итоге, ПСН — простая и удобная система, в особенности для начинающих предпринимателей. Однако даже тем, кто давно практикует себя в бизнесе не стоит безответственно относится к ведению учёта, документооборота и бухгалтерии. Штрафы и санкции ещё никому полезны не были.

Способ ведения

В 2021 году КУДиР можно вести как на бумаге, так и в электронном виде. На каждый новый календарный год открывают новую КУДиР.

Бумажная КУДиР должна быть прошнурована и пронумерована. На последней странице необходимо указать общее количество содержащихся в ней страниц и заверить подписью руководителя организации и печатью (если есть). ИП заверяет Книгу своей подписью и печатью, если она у ИП есть.

Электронную КУДиР нужно распечатывать по окончании каждого квартала. По окончании года такую КУДиР также прошнуровывают, пронумеровывают и заверяют подписью и печатью.

Общие замечания

Для того, чтобы оформление этого документа прошло без каких-либо сложностей, предпринимателям стоит знать ключевые характерные особенности книги доходов, а также юридические нормативы, которые должны учитываться в процессе ее заполнения.

Юридические нормативы

В соответствии с действующим законодательством частные предприниматели, ведущие деятельность на патентной системе налогообложения, должны вести Книгу учета доходов.

Ведение книги учета доходов может осуществляться в электронном или бумажном варианте. В том случае, если данная книга ведется в электронном виде, после окончания каждого налогового периода она должна распечатываться, нумероваться, прошиваться и скрепляться печатью или же подписью самого предпринимателя.

Главной обязанностью предпринимателей в данном случае является обеспечение полноценной, достоверной и непрерывной информации по всем видам прибыли.

При необходимости исправления ошибок в данной книге должно указываться основание, а сама корректировка в обязательном порядке подтверждается подписью уполномоченного налогоплательщика с указанием даты внесения корректировки и фирменной печати.

Бланк книги учета доходов ИП, применяющих патентную систему налогообложения:

Виды и основы расчета

Специальный налоговый режим может использоваться только по отношению к определенным видам деятельности, список которых может корректироваться в зависимости от региона и особенностей его законодательства, в связи с чем лучше заранее ознакомиться с имеющимся классификатором. Законы в отдельных регионах отличаются наличием своих правок, но в общем и целом, за последние несколько лет система достаточно активно развивается.

При этом стоит отметить тот факт, что деятельность предпринимателя не только должна входить в перечень видов, для которых предусматривается использование ПСН, но еще и соответствовать нескольким важным требованиям:

- общий доход от этой деятельности не должен быть более 60 миллионов рублей;

- общая численность сотрудников предпринимателя должна находиться в пределах 15 человек;

- обязательно должна вестись специальная книга доходов, составленная в полном соответствии с действующим законодательством;

- срок действия документа устанавливается на срок от одного месяца до одного года.

Закон о патентной системе был принят еще в 2013 году, вследствие чего неоднократно подвергался доработкам и корректировкам. Форма же книги доходов была принята в 2020 году и представляет собой отдельный документ, который обязателен для ведения законной предпринимательской деятельности.

Главные требования, которым должны подчиняться расчеты в книге доходов, следующие:

- все данные, которые в ней указаны, должны быть точными, непрерывными и достоверными;

- книга должна вестись на русском языке в полном соответствии с установленными правилами;

- книга оформляется в хронологическом порядке стандартным позиционным способом;

- книга должна включать в себя данные обо всех операциях, которые приносили предпринимателю доход на протяжении налогового периода.

Одним из наиболее важных требований является обеспечение безопасности и сохранности всей документации, в связи с чем у каждой книги должен присутствовать собственный регистрационный индекс и название. Нумерация всех страниц осуществляется по порядку для обеспечения хронологической последовательности, а в конечном итоге заполненная книга должна прошнуровываться.

Нюансы содержания и заполнения

В соответствии с правовыми нормами книга доходов для предпринимателей на патенте должна заполняться в соответствии со следующими требованиями:

- на титульном листе должно присутствовать коммерческое обозначение, а также полное ФИО предпринимателя;

- на каждом листе книги должна присутствовать нумерация и прошивка;

- в графах указываются суммы поступивших средств, а также даты и названия проведенных операций;

- на последней странице указывается общее количество листов и другая необходимая информация.

При этом допускается два варианта ведения книги доходов – в бумажном или электронном виде. При выборе первого варианта после того, как перестает действовать купленный патент или же по окончанию налогового периода предприниматель просто отправляет данный регистр в отделение Налоговой службы для проведения его проверки. При работе же с электронными файлами приходится распечатывать их для последующей отправки в налоговую.

Самое важное требование – это полное соблюдение хронологии, а также четкое указание данных без каких-либо исправлений

Правила ведения журнала учета доходов и расходов

Основной принцип внесения хозяйственно-финансовых фактов из «первички» — в порядке хронологии.

Вносить в книгу (журнал) следует операции:

- прописанные в ст.ст. 249-250 НК РФ;

- указанные в п. 1 ст. 346.16 НК;

- имеющие подтверждение первичными учетными документами.

К первичным документам, или «первичке», относятся кассовые чеки и приравненные к ним БСО, платежные поручения, банковские выписки, накладные, ордера.

Поступления фиксируются в журнале в непреложном порядке, а траты в КУДиР не записываются, если сумма расходов не играет роли при расчете налога.

Каждая последующая операция заносится в книгу с новой строки.

Обратите внимание! Момент, когда пора зарегистрировать расходную операцию, наступает не ранее чем по факту получения продукта либо услуги и перечисления поставщику окончательной оплаты. Авансовые платежи заказчиков услуг/товаров ИП, наоборот, нужно фиксировать в день прихода средств, не дожидаясь окончательного расчета

Такие поступления, как и все прочие, фиксируются кассовым методом — строго в день зачисления денег на счет либо уплаты наличными в кассу. Это касается даже получения платежей банковскими картами по эквайрингу

Авансовые платежи заказчиков услуг/товаров ИП, наоборот, нужно фиксировать в день прихода средств, не дожидаясь окончательного расчета. Такие поступления, как и все прочие, фиксируются кассовым методом — строго в день зачисления денег на счет либо уплаты наличными в кассу. Это касается даже получения платежей банковскими картами по эквайрингу.

Дополнительная информация! Если приходная операция, занесенная в книгу, в дальнейшем подлежит отмене (что подтверждается первичным документом), сумма платежа снова вписывается в графу «Доходы», но уже со знаком «минус».

На УСН (упрощенка)

Журнал учета доходов и расходов для ИП при УСН начинается с титульного листа. Здесь необходимо вписать:

- ФИО;

- ИНН;

- ОГРНИП;

- налоговый период (год, на который заведена книга);

- адрес, совпадающий с указанным при регистрации ИП в налоговом органе;

- объект налогообложения;

- банковские реквизиты.

Титулка заполняется так

Раздел I — это таблицы количеством одна на квартал. Сюда вносятся:

- порядковый номер операции;

- номер и дата первичного учетного документа;

- сведения об операции;

- сумма поступления;

- сумма траты.

Образец записей в раздел I

Расходы отражаются в книге только в том случае, если упрощенка действует по алгоритму «Доходы минус расходы».

Квартальный отчет

Когда истекает очередной квартал, в таблицу вносится итоговая сумма за эти три месяца и за весь истекший отрезок налогового периода (полугодие, 9 месяцев).

В разделы II и III при разновидности упрощёнки «Доходы» не вписывается ничего.

Раздел IV содержит данные о страховых взносах. ИП, который справляется без наемных работников, вносит суммы, уплаченные за себя. В ином случае указываются выплаты за себя и персонал.

Так вносятся сведения в раздел IV

С 2018 года бланк журнала учета содержит также раздел V, где фиксируются операции, связанные с торговым сбором. На сегодняшний день этот раздел обязаны заполнить только ИП, действующие на территории Москвы.

На ОСНО

ИП на ОСНО обязаны вести учет доходов и расходов — значит, в книге учета непременно отражаются как поступления, так и траты, сопряженные с хозяйственной деятельностью. Это объясняется тем, что применение ОСНО обязывает частного предпринимателя уплачивать НДФЛ.

Соответственно ИП должен бережно хранить всю без исключения «первичку» — не только подтверждающую законность извлеченных доходов, но и основания для понесенных расходов.

На ЕНВД

Индивидуальные предприниматели, платящие государству ЕНВД, — единственная категория занимающихся хозяйственной деятельностью физлиц, от которых заполнение журнала учета не требуется.

Соответственно налоговые органы не вправе применять к ИП на ЕНВД никаких взысканий в случае отсутствия КУДиР.

На патентной системе налогообложения

Патентная система налогообложения (аббр. ПСН) заключается в оплате хозяйствующим субъектом патента, который имеет фиксированную стоимость. Она определяется размером потенциального дохода на текущий год — показателя, зависящего в свою очередь от субъекта федерации, на территории которого оформляется патент.

Важно! Хотя ставка налога по ПСН – величина, независящая от реальных доходов и расходов, извлеченных / понесенных налогоплательщиком, он все равно обязан отражать финансово-хозяйственные факты, связанные с извлечением дохода, в КУДиР. Новый журнал учета заводится на каждый новый патент

Новый журнал учета заводится на каждый новый патент.

Что является подтверждением учета доходов

Для того чтобы разобраться какие операции являются доходами, в случае деятельности по патенту, необходимо понять, что за финансовые документы будут подтверждать прибыль, и они следующие:

- приходные кассовые ордера, если ведется кассовая книга, и субъект хозяйственной деятельности работает с наличными деньгами;

- договора, по которым получаются финансовые средства в качестве аванса или предоплаты;

- товарно-транспортные накладные, за исключением расходов;

- чеки и различные платежные поручения, которые подтверждают факт поступления денег на счет субъекта хозяйственной деятельности, за исключением каких либо понесенных расходов;

- финансовые документы по строгой отчетности, без учета расходов.

Могут также использоваться и иные документы, которых нет в вышеуказанном перечне, но они также могут служить подтверждением доходов, а не расходов.

Особое внимание нужно уделять такому виду платежей как аванс. Бывают случаи, когда на отчетный период, аванс был получен, и пошел в отчетности как прибыль

Но на следующий период, его пришлось вернуть, в таком случае он будет позиционировать сумму прибыли с минусом (расходом), на следующий отчетный период и заплатит меньше налогов.

Такой учет не противоречит ип, применяющим патентную форму предпринимательской деятельности.

Для более детального ознакомления, книгу по доходам можно скачать здесь, и ознакомится с ее образцом.

Штрафы

За нарушение сроков подачи заполненной отчётности накладываются штрафы в диапазоне от 10 000 рублей (за несущественные и разовые прегрешения) и до 30 000 (злостные нарушители). Кроме взыскания штрафных санкций распространённым методом убеждения налогоплательщиков со стороны инспекции является блокировка банковского счёта ИП.

Кроме нарушения сроков санкции могут «прилететь» и за неправильное оформление бланков и форм строгой отчётности. Минимальный размер 200 рублей.

В отношении ИП-работодателя санкции за несвоевременную сдачу отчётности отличаются разнообразием:

- За не перечисленный и не удержанный НДФЛ с зарплаты работников неминуем 20% штраф от суммы налога.

- За каждый несданный в срок документ (справка, отчёт, информационный документ) придётся расстаться с 200 рублями.

- За недостоверные данные ещё минус 500 рублей за каждый документ.

- За подделку отчётности грозит 10 000 штрафа.

Для финансового благополучия лучше не допускать все указанные случаи и контролировать сроки.

Патент для ИП избавит его от головной боли под названием «бухгалтерская и налоговая отчётность». Если не нанимать персонал, то достаточно один раз заплатить за патент, и спокойно жить весь год. Для работодателей требования к налогам и взносам серьёзнее.

Патентная система налогообложения: что изменилось в 2021 году

Книга учёта доходов и расходов

Нормы ведения КУД

Меры предосторожности

https://youtube.com/watch?v=2nOvg4HvgPY

После отмены ЕНВД на выбор остается только 4 спецрежима:

- УСН (упрощенная система налогообложения);

- ПСН (патентная система налогообложения);

- ЕСХН (единый сельскохозяйственный налог);

- НПД (налог на профессиональный доход).

Запрещено совмещать УСН и ОСН. Причина – данные СНО распространяются на весь бизнес, а не на отдельные зарегистрированные виды деятельности.

Что касается СНО для самозанятых (НПД), то никакие совмещения для данного варианта не предусмотрены.

Таким образом остается всего два варианта: ОСН или УСН с патентом.

А из-за того, что ПСН могут использовать только индивидуальные предприниматели из категории микробизнеса, только им в 2021 году будет доступна возможность совмещения СНО.

Существует также возможность использовать патент с ЕСХН, но данный вариант намного менее распространен, чем УСН + ПСН, о которых подробнее пойдет речь дальше.

Существует ряд требований, по которым должен проходить бизнес, чтобы иметь возможность совмещать упрощенную систему налогообложения и патент, а именно:

- Объем годовой выручки;

- Численность сотрудников;

- Стоимость основных средств.

Данные по лимитам для каждой СНО, а также при совмещении, приведены в таблице ниже.

Рассмотрим, как заполняется книга доходов при УСН в 2021 г. для ИП.

ИП Варламов Сергей Петрович, применяющий УСН «доходы», 14.01.2021 г. заключил договор №1 с ООО «Прогресс», согласно которому на расчетный счет ИП поступали денежные средства:

- 15.01.2021 г. по платежному поручению № 3 — аванс 90000 руб.;

- 05.04.2021 г. по платежному поручению № 128 — оплата за услуги 90 000 руб.;

- 05.07.2021 г. по платежному поручению № 159 — оплата за услуги 90 000 руб.;

- 04.10.2021 г. по платежному поручению № 191 — оплата за услуги 90 000 руб.;

- 23.12.2021 г. произведен окончательный расчет по договору, остаток в сумме 82 600 руб. был перечислен платежным поручением № 232.

С ООО «Весна» Варламов заключил договор на оказание услуг № 2 от 15.03.2021 г., после чего общество перечислило на р/с предпринимателя аванс в сумме 35 000 руб. платежным поручением № 97. Однако в дальнейшем стороны расторгли договор, акт на оказанные услуги был выписан на сумму 30 000 руб. Варламову пришлось вернуть часть полученного аванса – 5000 руб. он перечислил обратно на р/с общества 24.05.2021 платежным поручением № 12.

Также предприниматель продавал физическим лицам материалы за наличный расчет:

- 08.02.2021 на сумму 5000 руб. – ИП оформил кассовый чек № 001;

- 03.04.2021 на сумму 3500 руб. – чек № 002;

Фиксированные страховые взносы ИП перечислил в бюджет:

- 01.07.2021 г. 1% в ПФР за 2020 г. — 10000 руб. платежным поручением № 27;

- 27.12.2021 в ПФР – 32 448 руб. платежным поручением № 35, в ФФОМС 8426 руб. платежным поручением № 36.

ИП Андреев Алексей Николаевич с 01.01.2021 применяет УСН 15%. Работников у него нет. В январе 2021 г. предприниматель заключил долгосрочный договор с ООО «Вектор», по которому ему ежеквартально общество перечисляет на расчетный счет 120000 руб.

Для выполнения работ по договору ему понадобились материалы, стоимость которых он оплатил:

- 20.01.2021 на сумму 27 000 руб. платежным поручением № 1;

- 20.07.2021 на сумму 65 000 руб. платежным поручением № 3.

До перехода на УСН, в декабре 2020 г. Андреев приобрел оборудование стоимостью 120 000 руб. Так как срок эксплуатации оборудования 4 года, в первый год использования ИП списывает в расходы 50 % от стоимости – 60 000 руб., равномерными долями по 15 000 руб. в каждый квартал.

В декабре 2021 г. ИП Андреев перечисляет в бюджет фиксированные взносы за весь год:

- 8426 руб. в ФФОМС платежным поручением № 4 от 30.12.2021;

- 32448 руб. в ПФР платежным поручением № 5 от 30.12.2021.

Также 30.12.2021 ИП уплатил страхвзносы за себя в полной сумме.

Как заполнять книгу учёта доходов на патенте

Книга учёта доходов для ПСН совсем небольшая. Она состоит из титульного листа и одной таблицы со сведениями о доходах.

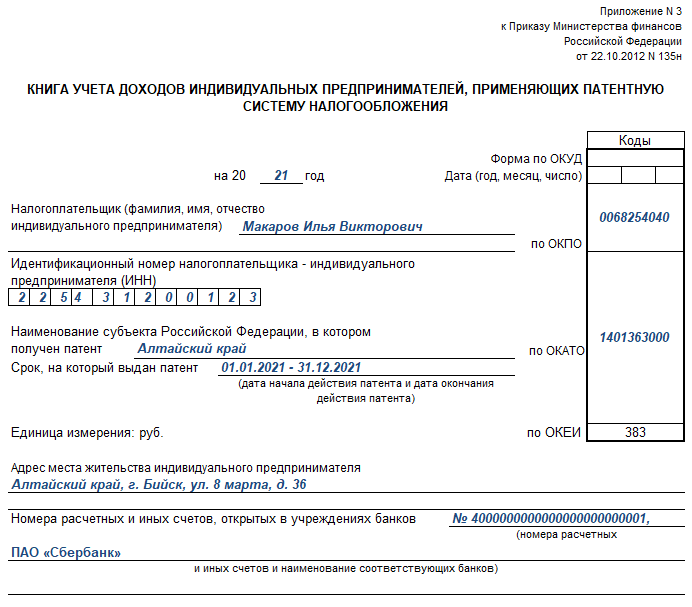

На титульном листе укажите следующие данные:

- о себе — ФИО, ИНН, адрес;

- патенте — срок действия и субъект РФ, в котором он получен;

- расчётных счетах — номер счёта и название банка;

- присвоенных кодах — ОКУД и дату по нему указывать не нужно, а ОКПО и ОКАТО можно быстро узнать в сервисе Контур.Бухгалтерии.

Узнать ОКПО и ОКАТО по ИНН

Пример оформления титульного листа книги учёта доходов на патенте

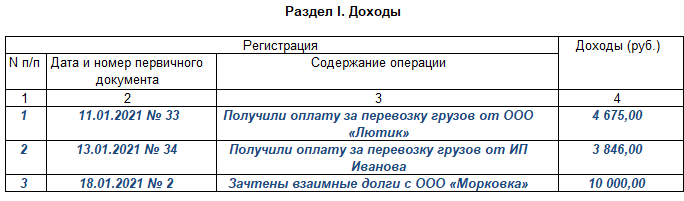

Раздел I — это таблица с доходами. Записывайте в неё все доходы от реализации, полученные по патентной деятельности. Так, не надо вносить полученный заём или возвращённый покупателем аванс, доход от другого бизнеса, который ведёте на УСН или ОСНО.

Все доходы записывайте в строго хронологическом порядке — от самого раннего к самому позднему.

Раздел включает 4 графы:

- Графа 1 — порядковый номер строки, в которую записываете данные о доходе.

- Графа 2 — дата и номер первичного документа, который подтверждает доход. Это могут быть платёжные поручения, выписки, чеки ККТ, БСО, отчёты о закрытии смены. По неденежным доходам — акт приёмки имущества или соглашение о взаимозачёте.

- Графа 3 — содержание операции, например «Получена оплата за перевозку груза из Москвы в Иваново от ООО “Лютик”».

- Графа 4 — сумма дохода по операции в рублях.

Когда закончите книгу, последней строкой подсчитайте общий доход.

Пример оформления Раздела I книги учёта доходов на патенте

Ответственность за неправильное ведение КУД

В российском законодательстве предусмотрена ответственность за неправильное ведение или не предоставление отчетности субъектами предпринимательской деятельности.

Если надзорными органами, будут выявляться какие-либо нарушения по деятельности предпринимателя, связанные с неправильным или неполным ведением учета его коммерческой деятельности, то можно получить штраф в сумме 10 тыс. рублей одно нарушение, а при обнаружении повторных нарушений, штраф может уже составить 30 тысяч рублей. Это также касается и тех, кто ее вообще не ведет отчетность по своей предпринимательской деятельности.

Из этого следует, что вся коммерческая деятельность субъектов предпринимательства, в том числе и по патенту, строго контролируется законодательством, а при нарушении действующих норм и правил, можно нарваться на штрафы. Поэтому к заполнению КУД нужно отнестись внимательно и ответственно. Для правильного заполнения отчетности, необходимо ознакомиться с правилами и образцами заполнения КУД.

Книга доходов ИП на патенте — порядок ведения

В книге учета доходов в хронологическом порядке, на основе первичных документов (приходных кассовых ордеров, бланков строгой отчетности, кассовых чеков) записываются все действия предпринимателя, приносящие доход. Учет расходов при патентной системе не ведется, следовательно, и собирать документы по расходам не имеет смысла.

Не смотря на то, что при ПСН размер дохода не влияет на стоимость патента, тем не менее, необходимо сохранять все первичные документы. При ПСН устанавливается максимально допустимый размер годового дохода, и в случае его превышения ИП теряет право применять патентную систему налогообложения. В 2021 году, так же как и в 2020 году предельный размер годового дохода составляет 60 000 000 рублей.

Если предельный размер дохода в течение календарного года будет превышен, то ИП утрачивает право применять ПСН. После наступления такого случая, ИП будет должен работать на УСН или ОСНО. Вернуться к патентной системе возможно будет только в следующем календарном году.

Книга учета доходов на патенте может вестись как в бумажном варианте, так и в электронном. В случае если вы ведете данную книгу в электронном виде, то после окончания налогового периода, т. е. после окончания срока действия патента, ее необходимо распечатать, прошить, пронумеровать и скрепить печатью, а в случае отсутствия печати — подписью предпринимателя.

Данные о количестве листов в книге фиксируются на последней ее странице.

Приказом, утверждающим порядок ведения книги, разрешено исправление допущенных ошибок. Оно должно быть мотивировано, подкреплено документально и подтверждено подписью предпринимателя с указанием даты исправления. В случае наличия у предпринимателя печати, необходимо в месте устранения ошибки поставит печать.

Порядок определения и признания доходов при действии патента установлены Налоговым Кодексом РФ, а именно статьей 346.53 п.п. 2–5.

Учитывать в книге доходы, полученные от видов предпринимательства, налогообложение которых осуществляется в соответствии с другими режимами, не надо.

Если используется два налоговых режима – к примеру, УСН и ПСН, то необходимо вести две разных книги для разделения учета хозяйственных операций.

Рассмотрим, что предоставляет собой КУДиР на ПСН в 2021 году. Согласно приложения 4 приказа Минфина России от 22 октября 2012 г. № 135н, раздел I книги включает в себя четыре графы.

В графах 1–3 записываются реквизиты первичных документов (дата, номер), подтверждающих совершение хозяйственной операции, и содержание самой операции.

В графе 4 записывается размер доходов, полученных от того вида деятельности, который указан в патенте. При этом другие доходы, полученные от видов деятельности, не подпадающих под ПСН, сюда не вносятся. При совмещении ПСН и УСН необходимо вести раздельный учет, а, следовательно, раздельные КУДиР.

Все операции отражаются в книге кассовым способом – порядок фиксации доходов определен в п. 2 ст. 346.53, то есть, по мере их, так сказать, производства. Получили деньги (наличные или безналичные) отразите их в КУДиР.

На каждый новый срок, на который получен патент, заводится новая Книга учета (п. 1.4 приложения 4 к приказу Минфина России от 22 октября 2012 г. № 135н). Если предприниматель получает новый патент вместо старого, формируется новая КУДиР.

Изменения с 2020 года

Федеральным законом от 18 июля 2019 г. N 176-ФЗ, вступление которого в силу произойдет 1 января 2020 года, для регионов появится возможность определять и объединять в группы(подгруппы) отдельные виды деятельности и выдавать для таких групп один патент. Следовательно, КУДиР можно будет вести одну на всю группу видов деятельности, а не отдельно по каждому виду. Например, конкретный регион может объединить бытовые услуги, которые относятся к строительству:

- строительство жилых и нежилых зданий;

- строительство инженерных коммуникаций для водоснабжения и водоотведения, газоснабжения;

- производство электромонтажных работ и т. д.

Выдать на эту группу один патент, рассчитав единый потенциально возможный доход и определить стоимость патента не по каждому виду деятельности, а в целом по всей группе. Для этой группы необходимо будет вести учет доходов в одной КУДиР. Но такое действие с КУДиР будет возможно, только если местные власти примут соответствующий закон.

Следовательно, в различных регионах в зависимости от решений местных властей будет зависеть, сколько КУДиР необходимо вести – одну по общей группе или несколько по каждой группе в отдельности.

Регистрировать книгу учета доходов ИП, применяющих патентную систему налогообложения, в налоговой инспекции не нужно.

Что является подтверждением учета доходов

Для того чтобы разобраться какие операции являются доходами, в случае деятельности по патенту, необходимо понять, что за финансовые документы будут подтверждать прибыль, и они следующие:

- приходные кассовые ордера, если ведется кассовая книга, и субъект хозяйственной деятельности работает с наличными деньгами;

- договора, по которым получаются финансовые средства в качестве аванса или предоплаты;

- товарно-транспортные накладные, за исключением расходов;

- чеки и различные платежные поручения, которые подтверждают факт поступления денег на счет субъекта хозяйственной деятельности, за исключением каких либо понесенных расходов;

- финансовые документы по строгой отчетности, без учета расходов.

Могут также использоваться и иные документы, которых нет в вышеуказанном перечне, но они также могут служить подтверждением доходов, а не расходов.

Особое внимание нужно уделять такому виду платежей как аванс. Бывают случаи, когда на отчетный период, аванс был получен, и пошел в отчетности как прибыль

Но на следующий период, его пришлось вернуть, в таком случае он будет позиционировать сумму прибыли с минусом (расходом), на следующий отчетный период и заплатит меньше налогов.

Такой учет не противоречит ип, применяющим патентную форму предпринимательской деятельности.

Для более детального ознакомления, книгу по доходам можно скачать здесь, и ознакомится с ее образцом.

Финансовые санкции за неправильное ведение книги

Законодательство негативно относится к различным нарушениям, связанным, с неправильным ведением отчетности. Это связано и с вышеуказанным финансовым отчетным документом. Если контролирующими органами, будут выявлены какие-либо нарушения, связанные с неправильным или неточным ведением данной книги, то можно получить первый штраф в размере 10 тысяч рублей. При выявлении повторного нарушения, это уже 30 тысяч. Это касается и тех, кто ее вообще не заводит и не ведет. Из этого следует, что патентная деятельность таких субъектов хозяйственной деятельности, как ип строго контролируется законодательством, и при малейшем нарушении, можно нарваться на солидные штрафы. Поэтому внимательность при ведении и заполнении должна присутствовать. Поэтому чтобы все было правильно, главной рекомендацией является ознакомиться с ее образцом, который можно скачать здесь.

Вообще деятельность индивидуальных предпринимателей, которые остановили свой выбор на патенте, несмотря на простоту налогообложения, связана со многими подводными камнями. Если о них не знать, то можно оказаться в неприятной ситуации, которая может привести напряженности с контролирующими органами, либо к наложению финансовых санкций. Из этого следует, что к такой деятельности нужно относиться внимательно, и если что-то не понятно прочитать данную публикацию, и обратится к вышеуказанным нормативным актам.

Как корректно внести данные в КУД для ИП на патенте

Как мы выяснили, предпринимателям лучше не пренебрегать обязанностью по заполнению КУД, тем более что никаких сложностей данный регистр не доставляет, так как он максимально прост.

Ниже рассмотрим, как заполнять книгу доходов ИП на патенте.

Регистр состоит из двух частей:

- титульный лист;

- таблица с указанием доходов.

Титульный лист

Здесь отражается общая информация о налогоплательщике:

- Ф.И.О., ИНН предпринимателя, его адрес и номер расчетного счета.

- Субъект, где выдан патент, и срок его действия (дата начала и дата окончания). При наличии нескольких патентов считаем верным указать дату начала действия первого по времени патента и дату окончания действия последнего по времени патента.

- Коды ОКТМО и ОКПО.

Доходы

Доходы вносят в хронологическом порядке кассовым методом, то есть по мере поступления денег в кассу, на расчетный счет или датой погашения задолженности иным способом. В таблице отражают следующие данные:

- порядковый номер;

- реквизиты первичного документа;

- содержание операции;

- сумму операции.

По окончании налогового периода подсчитывается суммарный доход. В КУД не отражаются доходы, полученные по деятельности, облагаемой иными налогами.

Заключение

Учетная книга по доходам, является для предпринимателя, главной формой отчетности по его коммерческой деятельности, перед госорганами. В этой книге отражаются все доходные операции предпринимателя по деятельности, на которую получен патент. Сама форма учетной книги стандартизована, общие правила как ее заполнять определены законодательно. При ведении книги следует придерживаться всех установленных правовых норм. Так как налоговая инспекция осуществляет надзор за правильностью исчисления и уплатой всех причитающихся налогов с коммерческой деятельности всеми субъектами предпринимательства, то именно с помощью контроля за учетом операций в КУД она и будет контролировать уплачиваемые ИП налоги.

Деятельность предпринимателей, в том числе и тех, что решили применять упрощенную патентную систему, несмотря на кажущуюся простоту налогообложения, сопровождается множеством законодательных тонкостей и нюансов, как и ведение любого бизнеса у нас в стране. Если них не знать, то можно оказаться в ситуации, которая будет иметь неприятные последствия в виде существенных финансовых штрафов. Кроме того, налоговики при выявлении нарушений могут запретить предпринимателю далее вести упрощенный учет, в некоторых случаях, предусмотрена практика перевода ИП на общий налоговый режим и ведение полной отчетности.

Поэтому, к ведению учетной книги, которая одновременно является и формой отчетности предпринимателя о его коммерческой деятельности, нужно отнестись ответственно и внимательно, если что-то не понятно, то возможно надо найти и прочитать дополнительную информацию, обратится к вышеуказанным нормативным актам. В нашем обзоре мы подробно рассмотрели особенности отражения доходных операций в КУД для предпринимателей на патентной системе.

Сама форма учетной книги предельно проста, но нужно знать некоторые тонкости при ее заполнении, чтобы правильно записать, потом учесть все финансовые и хозяйственные операции, и самостоятельно определить свою налоговую базу, чтобы затем правильно уплатить причитающийся налог.