Регистрация и перерегистрация ккт: образцы заявлений

Содержание:

- Как заполнить бланк заявления

- Заявление о перерегистрации ККТ

- Когда и куда подавать, чтобы зарегистрировать контрольно-кассовую технику?

- Общие причины выполнения процедуры

- Перерегистрация и самостоятельная смена настроек в ККТ

- Форма по КНД 1110021. Заявление о регистрации ККМ

- Перерегистрация ККТ в ФНС

- Титульная страница

- Заявление о снятии ККТ с учета в налоговой инспекции (форма кнд 1110021)

- Общие нюансы повторной регистрации

- Особенности карты регистрации

Как заполнить бланк заявления

Алгоритм заполнения заявления напрямую зависит от способа его подачи:

В электронном виде

В бумажном виде

Воспользуйтесь кабинетом ККТ, который размещен в личном кабинете налогоплательщика на сайте ФНС России.ВАЖНО!

Цифровое заявление подписывается усиленной квалифицированной электронной подписью. В противном случае документ нельзя отправить на рассмотрение в инспекцию

Воспользуйтесь формой, приведенной в Приложении №1 к приказу ФНС России от 29.05.2017 №ММВ-7-20/Порядок ее заполнения регламентирован в Приложении №5 к названному приказу.

ВАЖНО!

Соблюдайте общепринятые правила заполнения бумажных форм для ФНС:

заполняйте формы отдельно на каждую ККТ;

при заполнении на компьютере используйте шрифт Courier New размером от 16 до 18 пунктов;

допускается оформление как на компьютере, так и от руки;

запрещены исправления корректирующими средствами и двусторонняя печать заявления;

все графы должны быть заполнены, кроме случаев, установленных Порядком заполнения заявления.. Алгоритм заполнения заявки на перерегистрацию аналогичен правилам заполнения при первичной регистрации онлайн кассы в ФНС

Но есть исключения:

Алгоритм заполнения заявки на перерегистрацию аналогичен правилам заполнения при первичной регистрации онлайн кассы в ФНС. Но есть исключения:

- Заполняется «Код причины перерегистрации» на титульном листе. Все ячейки этого поля необходимо заполнить. Выберите причину перерегистрации и в соответствующей ячейке проставьте «1», что означает «да». Если причин несколько, то отметить необходимо их все. При этом нельзя одновременно выбрать причины «5» и «6». В остальных ячейках проставьте «2», что означает «нет» (п. 8 Порядка, приведенного в Приложении №5 к приказу ФНС России от 29.05.2017 №ММВ-7-20/).

- Не указывайте ОГРН/ОГРНИП в верхней части каждой страницы заявления, если организация является иностранной.

- Не заполняйте поля, которые предназначены для заполнения сотрудником налогового органа: сведения о регистрации ККТ в налоговом органе, количестве страниц заявки и прилагаемых к нему документов, дате представления КНД1110061 и его регистрации.

- Оставьте пустой строку 150, если организация не применяет кассу для формирования БСО в электронном виде и их печати на бумаге.

- Не заполняйте раздел 3, если фирма использует кассу без передачи в электронной форме фискальных данных в ФНС. Но в этом случае придется заполнить строчку 170 «ИНН оператора фискальных данных», проставив в ней нули.

Если оформляете заявку вручную, то сведения вписывайте в графы полей слева направо заглавными печатными буквами. В случае, когда остаются пустые графы или поля, в них проставляется прочерк.

Заявление о перерегистрации ККТ

Перерегистрация онлайн-кассы осуществляется в соответствии с заявлением пользователя, которое в общем случае подается через Личный кабинет на сайте ФНС. А если касса используется в режиме без передачи данных в ОФД — на бумаге с применением формы по приложению № 1 к приказу ФНС России от 29.05.2017 № ММВ-7-20/484@.

Скачать бланк заявления о перерегистрации ККТ (форма по КНД 1110061) можно ЗДЕСЬ.

Коды причин перерегистрации онлайн-кассы и порядок заполнения заявления можно посмотреть ЗДЕСЬ.

Направить такое заявление в ФНС нужно оперативно — не позднее одного рабочего дня, следующего за тем, в котором произошли корректировки в «изменяемых» реквизитах карточки учета кассовой техники. Например — перерегистрация онлайн-кассы при смене адреса: после переезда магазина и фактического начала торговли на новом месте с применением ККТ.

Пошаговую инструкцию по перерегистрации онлайн-кассы при замене ФН или ОФД можно скачать ЗДЕСЬ (файл PDF).

В общем случае для перерегистрации ККТ достаточно одного лишь заявления. Но есть много обстоятельств, при которых оно может сопровождаться необходимостью предоставления в ФНС ряда дополнительных документов.

Видео — перерегистрация ККТ без замены ФН:

В частности, это нужно сделать, если причина перерегистрации — замена фискального накопителя. В этом случае в ФНС необходимо передать (в общем случае через Личный кабинет):

- отчет о регистрации или об изменении параметров данной процедуры;

- отчет о закрытии фискального накопителя (если ФН не был похищен или сломан — вследствие чего нет возможности сформировать на нем данный отчет).

В случае, если воспользоваться Личным кабинетом нет возможности, то фискальный накопитель нужно принести в ФНС вместе с бумажным заявлением о перерегистрации — необходимые данные будут считаны с него специалистами налоговой инспекции.

Если ФН сломан, то его нужно передать на экспертизу изготовителю. В течение 30 дней изготовитель направит пользователю техническое заключение о состоянии устройства и уведомит об этом ФНС. Если экспертиза покажет, что техническая возможность считывания данных с накопителя имеется, то нужно будет попытаться их передать в ФНС еще раз — через Личный кабинет (или принести на считывание непосредственно в само ведомство) в течение 60 дней после подачи в ФНС заявления на перерегистрацию ККТ.

Экспертиза будет бесплатной, если поломка накопителя связана с заводским браком. Налоговый орган вправе определить дополнительный порядок действий налогоплательщика при перерегистрации онлайн-кассы в связи с выходном из строя фискального накопителя.

В течение 10 дней после получения заявления о перерегистрации ККТ специалисты ФНС должны сформировать новую карточку учета онлайн-кассы, а затем направить ее налогоплательщику — через Личный кабинет или через ОФД.

Новую карточку также можно запросить в бумажном виде при личном визите в ведомство.

Видео — перерегистрация ККТ при замене ФН:

Когда и куда подавать, чтобы зарегистрировать контрольно-кассовую технику?

В 2021 году заявление по форме КНД 1110061 оформляется для регистрации нового кассового аппарата и для внесения изменений в регистрационные данные уже зарегистрированной ККТ в 2021 — 2018 году.

Зарегистрировать кассовый аппарат необходимо в налоговой инспекции. Для этого следует направить соответствующее заявление электронно через личный кабинет на сайте налоговой службы или лично в территориальное подразделение ИФНС (№54-ФЗ от 22 мая 2003 года).

Перед подачей электронного заявления выбирается оператор передачи фискальных данных, оформляется электронная подпись (ЭЦП) на 1 календарный год.

За его продление (обновление) необходимо вносить ежегодный платеж, сумма может достигать до 3 тыс.руб. Только после совершенных действий заявление направляется по защищенным каналам связи.

Для личного посещения ФНС необходимо взять с собой документ, удостоверяющий личность. Заявление о регистрации ККТ заполняется в 2-х экземплярах, один с отметкой остается у заявителя.

По какой форме составлять?

Актуальной формой заявления на данный момент является форма по КНД 1110061.

Она утверждена приказом ФНС №ММВ-7-20/484 от 29 мая 2017 года.

В данном документе также содержится регламент заполнения бланка с целью регистрации ККТ в налоговой инспекции.

На уровне законодательства планируется в будущем дополнить форму новыми разделами, пока еще действуют прежние нормы.

Для снятия ККТ с учета применяется отдельный бланк заявления — форма по КНД 1110062.

Общие причины выполнения процедуры

Перерегистрация ККТ требуется если:

- место функционирования изделия изменилось;

- изменения адрес и места установки ККТ;

- владелец оборудования сменился;

- поменяли оператора фискальных данных (далее ОФД);

- смена фамилии предпринимателя;

- изменилось наименование компании;

- изменение режима функционирования кассовой машины;

- закончился срок действия ФН;

- изменился номер, присвоенного ФН;

- смена системы налогообложения (СНО);

- смена индивидуального налогового номера учреждения или КПП.

Как перерегистрировать кассу на другой адрес? О смене владельцем предприятия юридического адреса следует сообщить в налоговую службу, чтобы инициировать перерегистрацию устройства. Поменяется может и владелец изделия кассового типа. К примеру, предприятие прекратило свою деятельность и тогда может потребоваться перерегистрация кассы на другое юр лицо. Далее руководство перепродало ККТ другому ИП, владельцу предприятия или даже крупной компании. Это касается и смены ФИО ключевого руководителя организации или исправления некоторой информации в его реквизитах.

Руководство предприятия в праве разрывать соглашения, заключенное с ОФД. Причины этому – невозможность сотрудничества, неудачи в договоренностях и так далее. Это тоже является поводом начать процедуру. Случается, так, что ОФД изменял свои реквизиты, что подпадает под представленную тему.

В онлайн ККТ встроено несколько режимов функционирования. Таковыми являются автономный, шифрованный, обычный и так далее. Регистрация аппарата происходит с учетом выбранного режима. При его изменении, руководству нужно обратиться в налоговую службу и уведомить ответственных лиц об этом событии. Информация о новом режиме вводится в реестр, и касса продолжает работать в штатном режиме.

Перерегистрация и самостоятельная смена настроек в ККТ

При перерегистрации онлайн кассы не всегда следует вносить изменения в ее настройки собственными силами.

Обратиться к специалистам следует, не имея опыта работы со специализированным софтом. Вы можете совершить ошибку, которая повлияет на процесс отправки отчетов в Налоговую службу и/или работу оборудования.

Проведем за вас необходимые процедуры в личном кабинете на сайте налоговой.

Подача электронной заявки

Подавать заявление можно не только в бумажном формате, но и в электронном виде. Процедура подачи электронной заявки проводится через портал nalog.ru. Потребуется:

- Зарегистрироваться на сайте и получить доступ к Личному кабинету (предоставят в процессе регистрации). Выполнить регистрацию могут как юридические лица любой правовой формы, так и индивидуальные предприниматели;

- Иметь ЭП, ЭЦП или КЭП. Без квалифицированной электронной подписи процедуру не завершить.

После регистрации войдите в Личный кабинет, подключите к ПК или ноутбуку квалификационную подпись. На следующем этапе выберите из предлагаемого списка ваш сертификат электронной подписи. Сервис авторизует вас в Персональном кабинете налогоплательщика. Далее:

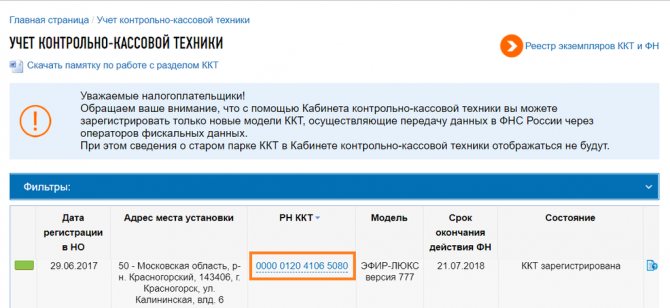

- Откройте страницу учета ККТ. Здесь вы увидите сведения обо всех зарегистрированных кассовых аппаратах. Действующая техника станет подсвечиваться зеленым.

- Выберите номер регистрации того аппарата, в данные о котором нужно внести изменения (РН ККТ), предположим, при повышении НДС до 20% с 18%.

- Всплывет окошко, в котором будет указана детальная информация об устройстве.

- Кликните на «ПЕРЕРИГЕСТРИРОВАТЬ». Откроется нужная вам страница для перерегистрации онлайн кассы без замены фискального накопителя.

- В новом всплывающем списке выберите причину перерегистрации (галочки в соответствующей строке). После удостоверьте подписью и направьте запрос.

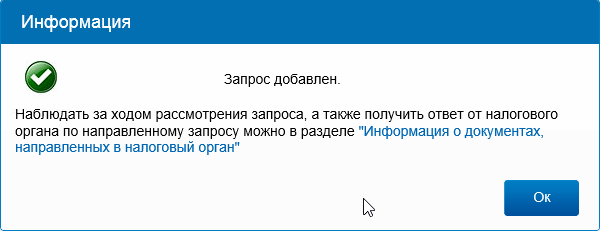

Сервис самостоятельно считает ключ КЭП. В новом окне высветится фраза о том, что ваша заявка принята. Контролировать изменения статуса обращения можно через подраздел «Нормативные акты», отправленные в налоговую службу.

Ожидайте, пока представители налоговой предоставят ответ. Уведомление будет в графе с тем же названием. Кликните на уведомление, откроется регистрационная карточка. Проверьте правильность данных (в частности ОФД), загрузите и сохраните электронный документ на компьютере.

Сотрудники налоговой сделают необходимые поправки в Книге учета оборудования. Они оформят регистрационную карту и передадут ее вам лично в руки (максимум в течение пяти рабочих дней со дня подачи заявления). Тем заявителям, которые не могут лично посетить налоговую службу и забрать карточку, она отправляется по Почте РФ с уведомлением о вручении.

Представители Налоговой службы РФ должны делать отметки в техпаспорте и учетном талоне кассового оборудования, заверять их печатями. В конечном итоге вы должны получить:

- Учетный талон;

- Техпаспорт ККТ с отметкой о новой постановке на учет;

- Новую регистрационную карту кассы.

Подача электронного заявления – самый простой и быстрый способ перерегистрации без замены ФН.

Подача «бумажного» заявления

Если по какой-то причине вы не можете подать заявку в электронном формате, вам потребуется посетить офис налоговой службы. Перед визитом рекомендуем:

- Скачать и оформить заявку на перерегистрацию. Понадобится обозначить причины процедуры;

- Приложить к заявке отчетные документы о перерегистрации ККТ.

Важно: не скрепляйте документы, используя степлер. Вы испортите бумаги, сотрудники налоговой откажутся принять их

Не стоит отправлять бумаги через Почту РФ, в том числе заказным письмом с уведомлением. Т.к. срок передачи заявления ограничен одним днем. Даже если задержка случится не по вашей вине, вы столкнетесь с ответственностью.

Сотрудники налоговой службы должны принять ваши документы, удостоверить их печатью и передать вам РК ККТ с поправками. Никаких других действий больше не потребуется.

Форма по КНД 1110021. Заявление о регистрации ККМ

Заявление о перерегистрации ККТ заполняется по форме КНД 1110061. Основные требования по ее заполнению:

- допускается внесение информации на компьютере и от руки;

- исправления, помарки, зачеркивания недопустимы;

- каждый раздел (лист) печатается отдельно, двухсторонняя печать не используется;

- скреплять документ не надо;

- дата указывается в цифровом формате через точку, к примеру, 15.01.2021;

- нумерация страниц осуществляется слева направо;

- для каждой единицы техники требуется отдельное заявление;

- иностранные фирмы не заполняют поля «ОГРН» или «ОГРИП».

Форма включает в себя 3 раздела и титульный лист. В верхней части каждой страницы юридическими лицами указываются КПП, ОГРН, ИНН, в двух свободных ячейках проставляются прочерки, частные предприниматели указывают ОГРНИП и ИНН.

Если осуществляется перерегистрация ККТ с одного филиала (обособленного подразделения) на другое, то поле «КПП» содержит значение нового адреса.

Титульный лист заявления содержит информацию о причине составления данной формы. Если поводом ее заполнения послужила перерегистрация, то в соответствующей ячейке проставляется цифра 2.

Строкой ниже указывается кодовое обозначение 1 из 8 причин перерегистрации ККТ. Если поводов для внесения изменений несколько, то они все указываются в одном бланке, составлять отдельное заявление на каждую причину не требуется.

Далее прописывается полное наименование компании в соответствии с учредительной документацией.

Например, следует написать не «ОАО», а «Открытое акционерное общество», ФИО частного предпринимателя фиксируется полностью.

Титульная страница заявления содержит цифровую кодировки 8 причин перерегистрации.

Их значения расшифровываются следующим образом:

- 1 — смена местоположения ККТ;

- 2 — изменение оператора фискальных данных;

- 3 — корректировка данных о применении кассового аппарата в составе автоматического устройства для расчетов;

- 4 — замена фискального накопителя;

- 5 — переход в режим передачи фискальных данных через оператора;

- 6 — переход в режим, не предусматривающий передачу сведений в ФНС;

- 7 — смена пользователя ККТ или его персональных сведений;

- 8 — иные причины.

Если перерегистрация онлайн кассы сопровождается заменой накопителя фискальных данных, то к бланку следует дополнительно приложить отчет об изменении параметров регистрации и о закрытии фискального накопителя.

В течение 5 дней со дня направления заявления на перерегистрацию специалистом налоговой службы формируется новая карточка регистрации кассового аппарата.

Дата формирования нового учетного бланка будет являться датой регистрации кассовой техники. После формирования карточка направляется заявителю, при наличии соответствующего заявления от владельца техники карточка может быть выдана и на бумаге.

Требования по заполнению заявления по новой форме, следующие:

- Заполняется форма от руки или на компьютере, тот и другой вариант будет верным для подачи;

- При заполнении от руки используйте только черные, синие или фиолетовые чернила;

- Не допускаются исправления, зачеркивания, использование корректирующей жидкостью или лентой;

- Каждый лист заявления распечатывается на отдельном листе, двухсторонняя печать категорически запрещена;

- Скреплять заявление не разрешается;

- Дату указываем в числовом выражении через точку: пример заполнения — «20.11.2021»;

- Нумерация страницы слева направо: 001, 002, 003 и т.д.;

- Для регистрации каждой контрольно-кассовой техники обязательно отдельное заявление;

- На каждой станице в верхней части заявления Российские компании указывают ОГРН/ОГРНИП и как на большинстве бланков установленной формы ИНН и КПП. Иностранные компании ОГРН или ОГРНИП не заполняют.

Для снятия с регистрационного учета контрольно-кассовой техники в налоговой инспекции, следует заполнить заявление, которое можно скачать здесь…

Заявление о регистрации ККТ состоит из следующих разделов:

- Титульный лист заявления состоит из 2 страниц;

- Раздел №1: включает сведения о ККТ для регистрации или перерегистрации в налоговом органе и имеет 2 страницы;

- Раздел№2: отражает информацию, в каком направлении будет использовано ККТ, данный раздел располагается на 2 страницах;

- Раздел №3: отражает сведения об операторе фискальных данных.

Перерегистрация ККТ в ФНС

Заполните и подайте заявление в ФНС по шагам:

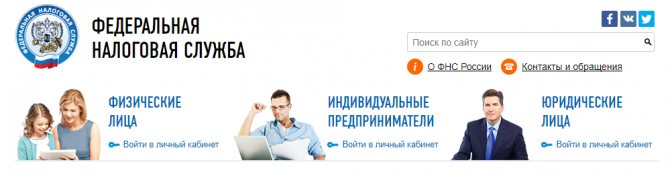

1. На сайте nalog.ru войдите в личный кабинет «Индивидуального предпринимателя» или «Юридического лица»:

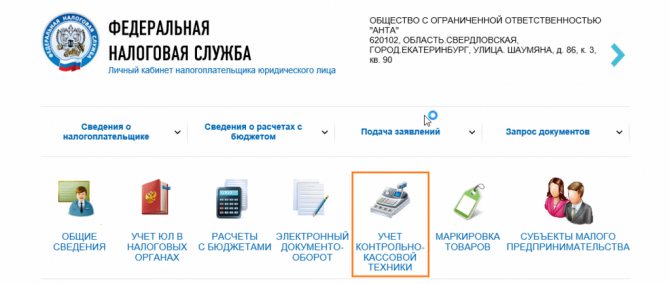

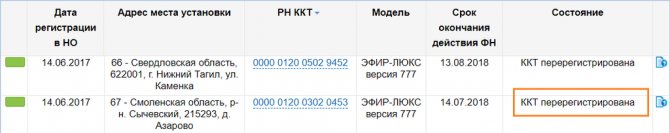

2. Перейдите в раздел «Учет контрольно-кассовой техники»:

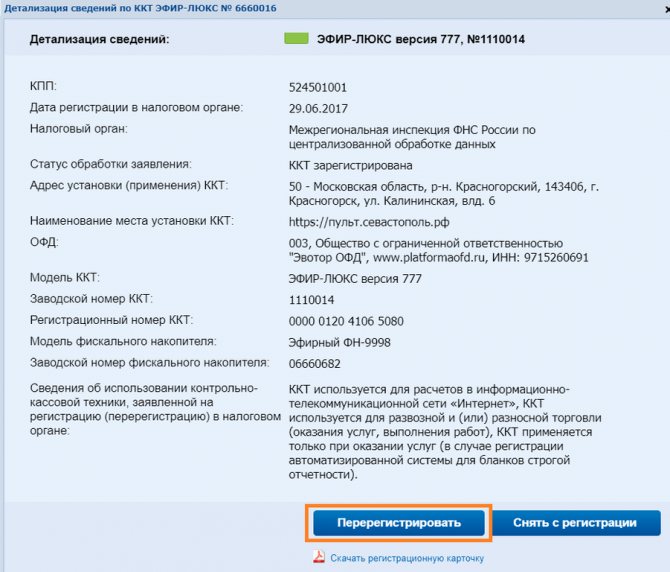

3. Нажмите на регистрационный номер кассы, которую хотите перевести на другого оператора:

4. В открывшемся окне детализации нажмите «Перерегистрировать»

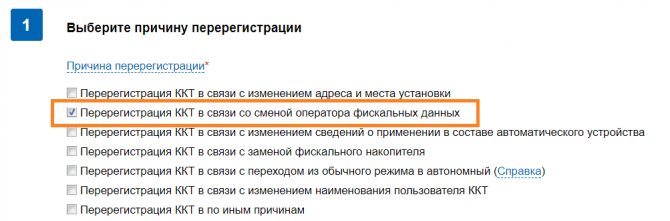

5. На первом шаге выберите причину перерегистрации — смена оператора фискальных данных:

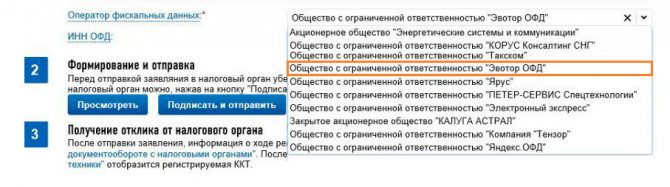

6. Затем выбираете оператора — ООО «Эвотор ОФД». Поле «ИНН ОФД» заполнится автоматически

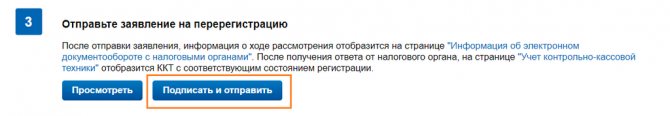

7. Подписываете и отправляете:

9. Проверить статус перерегистрации можно в разделе «Учет контрольно-кассовой техники». После завершения перерегистрации в колонке «Состояние» поменяется статус — «ККТ перерегистрирована»:

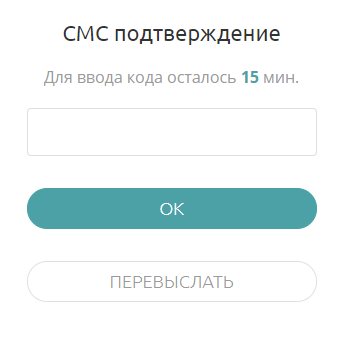

Регистрация личного кабинета «Платформа ОФД»

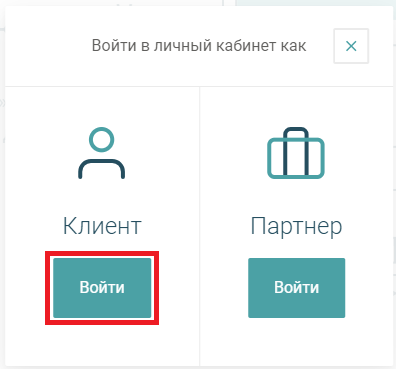

1. На сайте нажмите «Личный кабинет»:

2. В открывшейся форме нажмите «Зарегистрироваться» со стороны клиента:

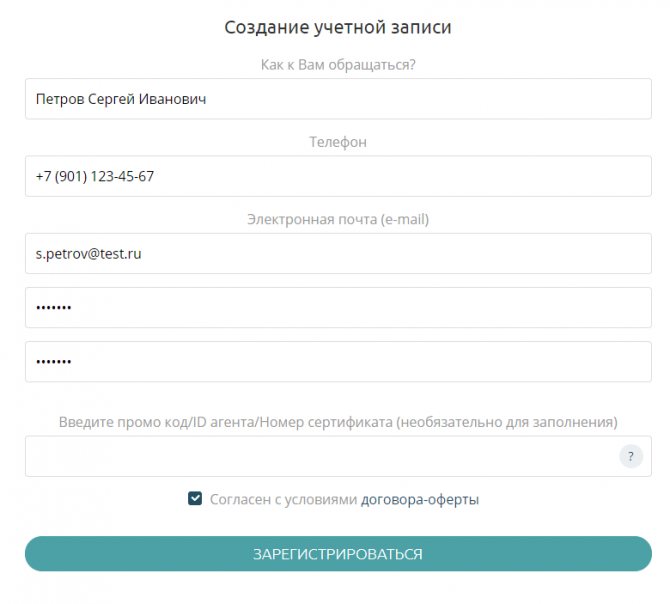

3. В браузере откроется вкладка с формой создания учетной записи. Поле «Промокод» можно оставить пустым. Ознакомьтесь с договором-офертой и нажмите кнопку «Зарегистрироваться»:

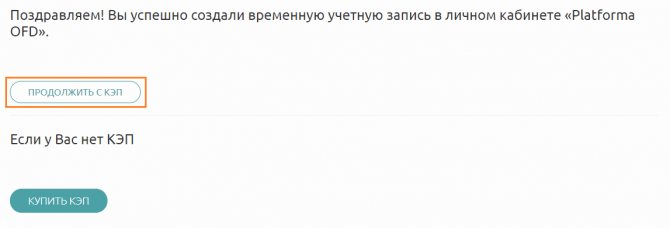

5. После ввода кодов — Вы окажетесь в Личном Кабинете. Далее, нужно закончить регистрацию с помощью Ключа Электронной Подписи (КЭП).

Нажмите «Продолжить с КЭП»:

6. В открывшемся окне — выберите нужную подпись и нажмите «Загрузить»:

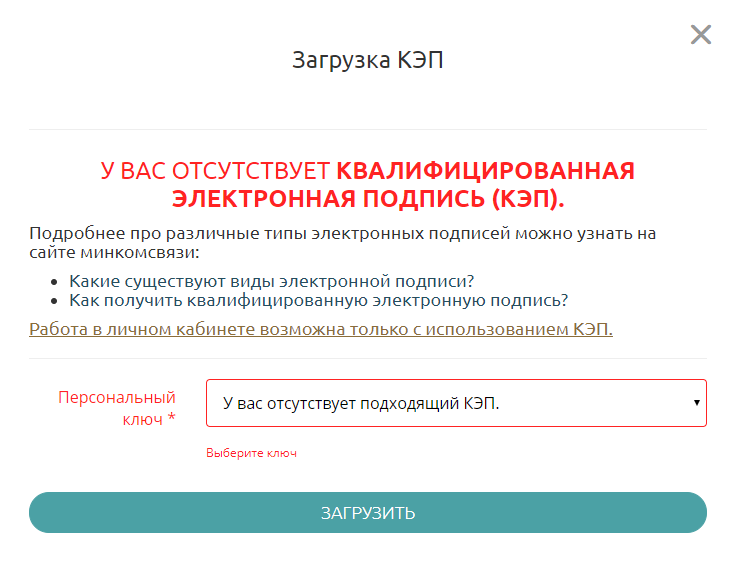

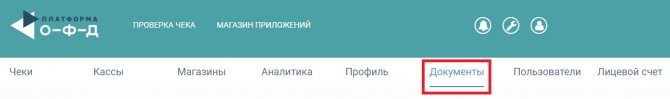

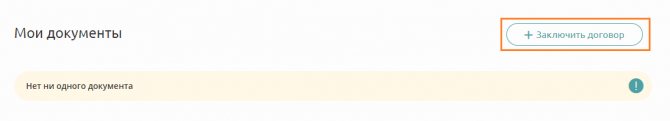

7. После завершения регистрации — перейдите в раздел «Документы»:

8. В открывшейся вкладке нажмите: «Заключить договор», заполните необходимые поля и нажмите «Добавить» внизу формы:

9. В разделе появится документ — договор на услуги ОФД. Нажмите на него и затем подпишите Ключ Электронной Подписи с помощью кнопки «Подписать»:

Регистрация Личного Кабинета закончена. Далее, Вам останется добавить ККТ в разделе «ККТ/Подключить ККТ» и произвести оплату.

Измените настройки на ККТ:

- Адрес сервера ОФД (URL / IP): ofdp.platformaofd.ru / 185.170.204.91

- Порт сервера ОФД: 21101

- ИНН ОФД: 9715260691

- Наименование ОФД: Платформа ОФД, ООО «Эвотор ОФД»

- Адрес проверки документов: www.nalog.ru

Возникли вопросы? Посмотрите инструкции в разделе «База знаний» или позвоните нам по телефону 8 (800) 100-54-00.

Титульная страница

Здесь заполнение стандартное. Сначала вписывается ИНН и КПП. Предприниматели КПП не пишут, т.к. у него их нет. Затем вносится код налогового органа, куда будет предоставляться данный документ. Далее нужно цифровым шифром указать вид документа, который отражает операцию, производимую с контрольно-кассовой техникой – чуть ниже в бланке в примечании подробно разъяснены значения цифрового кода.

После этого нужно прописать полное название организации с обязательным указанием организационно-правового статуса (ИП, ООО, ЗАО, ОАО), а также код вида экономической деятельности по ОКВЭД.

Потом нужно обязательно поставить нужную цифру в окошечке о том, кем предоставлено данное заявление и в конце в соответствующие ячейки внести номер контактного телефона (городской или мобильный – роли не играет).

Заключительный этап этого раздела: вписать 003 в «заявление заполнено на «—» страницах».

В ячейках о предоставлении копий вписать 000 – при стандартном заполнении формы копии обычно не требуются, поскольку, как правило, они предъявляются только после запроса налогового специалиста для подтверждения каких-либо внесенных сведений.

Далее заполняется только левая часть странички, поскольку правая и нижняя оформляются инспектором налоговой службы. Сначала указывается цифрой, кто подает заявление – сам руководитель организации или его представитель, а затем его полное ФИО (без сокращений). Последнее, что вписывается на титульный лист – подпись заявителя и дата заполнения бланка.

Заявление о снятии ККТ с учета в налоговой инспекции (форма кнд 1110021)

Источник/официальный документ: приказ Министерства финансов РФ от 29.06.2012 № 94н Куда сдавать: ФНС Штраф за несвоевременную сдачу: Неприменение ККТ влечет наложение штрафа до 30 тысяч рублей на организацию, 10 тысяч на руководителя

Название документа: Заявление о регистрации ККТ Формат: .xls Размер: 108 кб

Печать Предварительный просмотр В закладки

Сохранить у себя:

Процедура снятие кассового аппарата с учета важная и ответственная. Заявление подается в ФНС по месту регистрации. Специалисты налоговой службы проверят фискальную память. В ней записаны все операции: пробитие чека, возврат денег за товар и другие данные.

Для снятия ККТ с учета вам понадобится предоставить ФНС следующие документы:

- Заявление о снятия ККТ с учета по форме ФНС приказ от 9 апреля 2008 г. N ММ-3-2/152.

- Документ ККТ.

- Договор с сервисным центром на обслуживания ККТ.

- Карточка регистрации.

Причинами для отказа снятие с учета могут быть:

- Неправильно оформленное заявление или недостоверные данные, указанные в нем.

- Нахождение кассового аппарата в розыске.

- Повреждение пломб.

- Истечение срока амортизации.

Осмотр кассовой техники проводится представителем налогового органа в присутствии заявителя. Специалистом составляется акт, делаются отметка в паспорте и учетном талоне, карточке регистрации ККС и ставится печать ФНС.

С 1 июля 2021 вступили в силу изменения в Федеральном законе от 03.07.2016 № 290-ФЗ регулирующие применения ККТ и снятия их с учета. Фискальные данные с кассового аппарата передаются оператору, имеющему лицензию на оказания данных услуг, он обрабатывает их и ежедневно передает в налоговую службу.

Регламент снятия с учета кассовых аппаратов подробно рассмотрен в приказе Министерства финансов РФ от 29.06.2012 № 94н. Снятие с учета ККТ обязаны произвести за пять рабочих дней после принятия заявления налоговой инспекцией.

Заявление о снятие с учета ККТ в ФНС подается в случаях:

- Смены владельца ККТ.

- Истечения срока амортизации (за несколько дней до его окончания).

- Повреждение ККТ в результате пожара или стихийного бедствия.

- Прекращения деятельности.

- При несоответствии ККТ требованию законодательства РФ.

Штрафные санкции предусмотрены в следующих случаях:

- Неприменение ККТ влечет наложение штрафа до 30 тысяч рублей на организацию, 10 тысяч на руководителя.

- Повторно неприменение ККТ приостановка деятельности организации на 90 суток, руководитель дисквалифицируется от 1 до 2 лет.

Подробные разъяснения о модернизации ККТ даны на официальном сайте ФНС России.

Для постановки и снятие с учета используется одна форма. При снятии с учета заполняется раздел 2. На нашем сайте вы можете посмотреть:

Образец заполнения о снятии с учета ККТ.

Общие нюансы повторной регистрации

Знание нюансов перерегистрации контрольно-кассовой машины помогает владельцам компаний, а также индивидуальным предпринимателям быть более осведомленным в этом вопросе и избежать множество проблем с регулирующими государственными органами.

В общем случае нужно учитывать следующие факты:

- проводить процедуру перерегистрации можно по инициативе как владельца ККМ, так и ФНС;

- повод инициирования повторного регистрирования аппарата ФН – выход из строя или выявление нарушений в его работе;

- перерегистрация аппарата по инициативе владельца;

- обратиться нужно за 1 рабочий день до инициации процедуры снятия изделия с учета;

- нужно подождать около 5 дней, отведенных на сдачу карточки налоговыми инспекторами.

Вместе с заявлением о надобности перерегистрации ККТ налогоплательщик подает отчет о закрытии ФН. Это делается в том случае, когда причиной подобной процедуры стала кража или выходит из строя изделия. Если снятие с учета изделия является вынужденным, его работа восстановится только после устранения выявленных причин. В этом случае подается документ в виде отчета о регистрации элемента совместно с заявлением о повторной регистрации изделия.

При снятии кассы с учета и закрытии представленного элемента нужно предоставить полную информацию, хранившуюся в памяти изделия. Это требование государственной налоговой составлено для всех представителей бизнеса. В первую очередь это касается тех физических и юридических лиц, которые не имели возможность отправлять отчетность о своей деятельности через соединение с Интернетом.

Особенности карты регистрации

Достоверность предоставленных сведений налогоплательщиков проверяется профессиональными контроллерами налогового учреждения. Если все правильно, информация вводится в карточку регистрации аппарата. Датой составления карточки является датой проведения регистрации изделия.

На оформление и завершение представленных мероприятий по закону службам отведено 10 дней. Счет начинается с момента оформления перерегистрации устройства.

Карта будет направлена непосредственно налогоплательщику одним из следующих способов:

- личный кабинет контрольно-кассового изделия;

- ОФД.