Что надо знать о дюрации и выпуклости облигаций

Содержание:

- Дюрация некоторых потоков платежей

- Дюрация портфеля облигаций

- Полный состав портфеля

- Дюрация облигации: расчет, формула

- Что такое ОФЗ

- НЕ СЛЕДУЕТ СЧИТАТЬ ДЮРАЦИЮ МЕРОЙ ВРЕМЕНИ

- Дюрация портфеля облигаций

- Примеры применения на практике

- Что такое дюрация простыми словами

- Дюрация проекта

- Виды облигаций по типу купонного дохода

- Выводы

Дюрация некоторых потоков платежей

Дюрация аннуитета

Можно показать, что дюрация аннуитета, ограниченного сроком T, равна следующей величине:

Модифицированную дюрацию можно получить разделением на .

Здесь в формуле подразумевается эффективная ставка за интервал аннуитета и срок и дюрацию также в интервалах аннуитета. Если использовать годовую эффективную ставку, то для дюрации в годах формула будет такой

где — длительность интервала аннуитета в годах (доля года), — срок аннуитета в годах, — годовая эффективная ставка. При t=1 получаем прежнюю формулу.

Для вечного аннуитета формулу дюрации можно определить как предел приведенной формулы при (второе слагаемое в этом случае будет стремиться к нулю). Можно также вывести формулу непосредственно. Приведенная стоимость вечного аннуитета равна . Воспользуемся формулой через производную. Производная этой функции по , очевидно равна . Умножая эту величину на и разделив на , получим окончательно формулу дюрации:

Модифицированная дюрация, очевидно равна в этом случае .

Дюрация облигации

Для бескупонной облигации номиналом со сроком погашения текущая стоимость равна

Она же совпадает с дисконтированной стоимостью единственного платежа, поэтому её дюрация просто равна сроку облигации:

В случае купонной облигации денежный поток состоит из купонных платежей и погашения номинала. При этом погашение номинала может быть частями (амортизация) и купонная ставка может, вообще говоря, изменяться в течение срока обращения облигации. Если величину купонов обозначить , а погашения номинала , то дюрация облигации будет равна

где — цена облигации (предполагается что в качестве используется доходность к погашению облигации, поэтому ).

Формула будет иметь точно такой же вид, если вместо величины купонов использовать соответствующие купонные ставки, вместо сумм погашений номинала — доли погашений номинала, а вместо цены облигации в денежном выражении использовать стандартную цену в процентах (долях) от номинала.

При прочих равных условиях, чем больше срок погашения и (или) ниже купонная ставка и (или) ниже доходность к погашению, тем больше дюрация облигации. При прочих равных условиях чем чаще выплачивается купон, тем меньше дюрация.

В простейшем случае постоянной купонной ставки и единовременного погашения номинала в конце срока для расчета дюрации можно использовать встроенную в Microsoft Office Excel 2007 функцию ДЛИТ.

Дюрация портфеля облигаций

Дюрация портфеля – срок возврата вложенных средств, рассчитанный исходя из совокупной доходности. Простым языком – этот показатель будет отражать период, когда доходность от всего пакета перекроет сумму, которую трейдер вложил в него.

На данный показатель портфеля трейдер может повлиять. Например, если дюрация составляет 3650 дней, ее можно сократить. Для этого нужно пополнить пакет облигациями с высоким купонным доходом либо реализовать часть долговых бумаг с высокой дюрацией. После новых вычислений средневзвешенный срок сократиться, но фактически условия каждой долговой бумаги останутся прежними.

Основные особенности дюрации портфеля:

- Средства поступают потоком и, в отличие от единичной ценной бумаги, неравномерно распределены по времени.

- Независимо от срока ставки по всем облигациям портфеля меняются одинаково.

- Средняя и внутренняя ставки доходности могут отличаться.

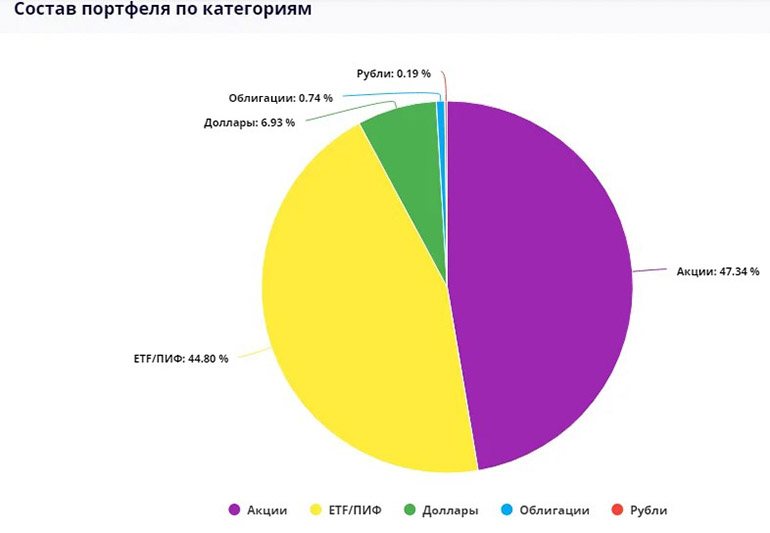

Полный состав портфеля

В портфель долларового фонда входят 25 евробондов 15 российских компаний в различных пропорциях.

Состав портфеля по категориям.

Состав портфеля по категориям.

Распределение ETF по отраслям происходит следующим образом:

- энергетика — 36%;

- финансовый сектор — 31%;

- сырье — 28%;

- промышленность — 4%;

- другое — 1%.

| Компания | Доля, % | Компания | Доля, % |

| «Газпром» | 14,2 | «Вымпелком» | 5,6 |

| Газпромбанк | 10,4 | «Лукойл» | 5,2 |

| Сбербанк | 9,5 | РЖД | 4,3 |

| ВЭБ | 8,1 | «Транснефть» | 3,4 |

| Альфа-Банк | 7,4 | «Алроса» | 3,3 |

| РСХБ | 7,1 | «Металлоинвест» | 2,8 |

| ВГБ | 6,8 | «Норникель» | 2,7 |

| ЕВРАЗ | 5,7 | Другое | 3,3 |

Дюрация облигации: расчет, формула

Величина дюрации может быть использована для характеристики многих инвестиционных инструментов, но чаще всего ее применяют для учета рисков при использовании ценных бумаг с установленным сроком обращения.

Наиболее распространенным использованием показателя дюрации является расчет дюрации облигации. Как уже было приведено выше, дюрация облигации идентична общему понятию дюрации, что представляет собой определенное количество лет, необходимое на погашение полной стоимости облигации.

Облигация является эмиссионной долговой ценной бумагой и ее рыночная стоимость может меняться в течение периода ее полного погашения.

Дюрация позволяет инвестору в полной мере оценить финансовую привлекательность облигаций на рынке ценных бумаг, учитывая сразу несколько важных показателей — срок, на который выдана облигация, ставку процента (купон), номинальную стоимость ценной бумаги. Вычисленный показатель дюрации облигации поможет инвесторам принять решение о размещении портфеля ценных бумаг с наибольшей прибылью.

Расчет дюрации ценной бумаги может быть произведен несколькими способами:

Формула дюрации — как подсчитать значение

Дюрация зависит от трех составляющих: цена, процентная ставка и срока до погашения

De = /

Где:

- De – значение эффективной дюрации облигации

- Pi- – рыночная цена при понижении ставки

- Pi+ – рыночная цена при возрастании ставки

- Pr – номинальная цена ценной бумаги

- i+ – повышенная стартовая ставка

- i— – сниженная стартовая ставка

Считать самостоятельно дюрацию облигации по формуле не нужно. Она уже подсчитана автоматически. Данные можно посмотреть в торговом терминале QUIK или в открытых источниках по облигациям: https://www.rusbonds.ru (например).

Сложность формулы заключается в том, что текущие деньги не равны завтрашним деньгам. Поэтому для точности расчётов их следует дисконтировать.

Есть также другая формула дюрации, которая учитывает еще и ставку дисконтирования:

D = / (1+i)t) + ( / (1+i)n)] / p

Где:

- n – число платежей

- t – период, требуемый для полного погашения

- M – погашение номинальной цены облигации

- C – денежные поступления процентной прибыли

- i – ставка дисконтирования

- p – рыночная цена облигации

Дюрация Маколея

Фредерик Маколей вывел формулу вычисления дюрации еще в 30-х годах прошлого столетия, однако практическое использование в России ее началось только с 1993 г.

Формула выглядит следующим образом:

- где D – дюрация,

- n – количество платежей,

- t – время, необходимое для полного погашения,

- M – погашение номинальной стоимости ценной бумаги,

- С – денежный поток процентных доходов,

- i – ставка дисконтирования,

- p – рыночная стоимость ценной бумаги

К примеру, инвестор имеет две облигации номинальной стоимостью 5000 рублей каждая, при этом одна из них с нулевым купоном (бескупонная) и сроком погашения 3 года, другая с купоном, равным 5 %, который выплачивается ежегодно, сроком погашения также 3 года.

В первом случае дюрация будет равна сроку погашения облигации, а именно 3 года, так как денежный поток процентных доходов равен 0.

Во втором случае расчет можно произвести следующим образом:

Дюрация облигации с 5 % купоном составит 2,86 года.

Модифицированная дюрация

В случае если процентная ставка доходности меняется в каком-либо временном промежутке до момента полного погашения номинальной стоимости, то необходимо использовать для расчета формулу модифицированной дюрации:

Dm= D/(1+ Cm/n)

- где Dm – модифицированная дюрация,

- Cm – доходность до погашения,

- n – количество выплат по купонам в год

Применяя предыдущий расчет, вычислим Dm= 2.86/((1+0.05/1))=2.86/1.05=2.72

Таким образом, при увеличении дохода по купону, дюрация снижается.

Однако, модифицированная дюрация применима лишь в том случае, если доходные денежные потоки с изменением процентной ставки не меняются, что в практическом применении чаще всего невозможно. Для расчета необходим более чувствительный инструмент к колебаниям ставки процента и, соответственно, доходности, каким и является эффективная дюрация.

Эффективная дюрация

При расчете эффективной дюрации облигации учитываются колебания процентных ставок как в сторону уменьшения, так и в сторону увеличения. Формула для расчета выглядит следующим образом:

- Где De – эффективная дюрация,

- Pi- — стоимость облигации при уменьшении процентной ставки,

- Pi+ — стоимость облигации при увеличении процентной ставки,

- Ро – начальная стоимость облигации,

- i+ — увеличенная начальная процентная ставка,

- i- — уменьшенная начальная процентная ставка.

Расчет эффективной дюрации применим с использование биноминального процентного дерева для исчисления стоимости облигации с учетом колебаний процентных ставок.

Что такое ОФЗ

О том, что такое облигации, мы уже рассказывали. ОФЗ — это облигации федерального займа, когда у инвесторов «занимает» деньги государство, а точнее — Министерство финансов. ОФЗ считаются самыми надёжными бумагами на российском фондовом рынке.

Вот какой путь проходят ОФЗ от Минфина до конечного инвестора.

Минфин выпускает облигации и отправляет их на аукцион. Там их раскупают крупные инвесторы, а потом продают на бирже, где облигации может купить любой желающий. Номинал облигаций при их выпуске обычно 1000 ₽. На бирже облигации торгуются в процентах от номинала, например 105 % или 95 %. Это значит, что цена облигаций будет 1050 ₽ или 950 ₽. Цена зависит от спроса и предложения: чем больше спрос, тем выше цена, и чем больше предложений, тем ниже цена облигаций.

За пользование деньгами Минфин также регулярно выплачивает проценты владельцу облигации — купоны. Купон всегда указывается в процентах к номиналу. Например, если Минфин выпускает облигации под 5 % годовых, это значит, что за год он выплатит 50 ₽.

Обычно выплаты идут 2 раза в год, через каждые 182 дня. Но количество выплат может быть и больше. В приложении ВТБ Мои Инвестиции есть облигационный календарь, в котором указаны размер купонов и периодичность выплат. Нужно зайти в раздел «Биржа» — «Облигации» — «Купонный календарь».

За время владения облигацией инвестору начисляется накопленный купонный доход (НКД). Если вы продали облигацию до того, как Минфин выплатит очередной купон, то положенные деньги всё равно получите — их вам заплатит покупатель вашей облигации.

Поясним на примере. Саша купил облигацию с купоном 65 ₽, ближайшая выплата по ней через 150 дней. Но Саша продал облигацию раньше — через 120 дней. Купон за эти 120 дней ему заплатит Катя, покупатель облигации. Вот как посчитать купонный доход:

65 ₽ : 150 дней · 120 = 52 ₽.

Значит, при продаже облигаций Саша получит на 52 ₽ больше.

Есть и бескупонные, дисконтные облигации. В таком случае доход инвестора — разница между начальной и номинальной стоимостью. Например, инвестор купил облигацию за 750 ₽, а продаст её за 900 ₽. Доход — 150 ₽.

Насколько выгодны облигации, определяет доходность к погашению. Этот параметр помогает трейдеру понять, насколько доходно вложение, если держать ОФЗ до погашения.

Еще есть понятие дюрация. С её помощью инвесторы измеряют средний срок возврата инвестиций. Если купонных платежей, амортизации и оферты нет, то дюрация совпадает со сроком до погашения облигации. Дюрация учитывает все купонные платежи, выплаченные в разное время. А также различные особенности облигации, которые могут привести к досрочному погашению (оферта) или частичному погашению в течение срока жизни облигации (амортизация).

Дюрация также помогает понять, насколько чувствительна цена облигации к колебанию процентной ставки. Если ожидается снижение уровня процентных ставок, то инвестору стоит повысить дюрацию портфеля, чтобы извлечь большую прибыль из-за роста цен. Если ожидается рост процентных ставок, то стоит снизить дюрацию портфеля, чтобы сократить потери от снижения цен.

Если вы начинающий инвестор, то рассмотрите самые простые облигации, по которым платят только купоны, а в конце срока возвращают номинал. Тогда можно просто ориентироваться на срок погашения облигаций, а не дюрацию.

Вот как найти нужную информацию в приложении ВТБ Мои Инвестиции.

На графике в приложении ВТБ Мои Инвестиции видно, как изменяется цена облигаций. Можно выбрать разные периоды: от 5 лет до 1 дня.

38,64 ₽ — это размер купона, который выплачивается держателю облигаций, а 9,13 ₽ — это купон, который уже будет начислен. 101,12 % — это процент от номинала, то есть цена, по которой вы купите ОФЗ.

Следующий купон будет начислен 1 декабря 2020 года. Погашение облигации, т. е. возврат номинала, будет 26 ноября 2024 года. До этого времени вы можете продать облигацию или держать до погашения.

13,98 ₽ — это накопленный купонный доход. При покупке цена облигации увеличится на эту сумму, а она перейдет предыдущему владельцу.

НЕ СЛЕДУЕТ СЧИТАТЬ ДЮРАЦИЮ МЕРОЙ ВРЕМЕНИ

Многие участники рынка, к сожалению, до сих пор не усвоили сути понятия дюрации, считая ее одной из мер взвешенной средней продолжительности жизни облигации. По-видимому, такая путаница происходит из-за первоначального использования термина самим Маколеем. Между тем данная интерпретация дюрации нередко приводит ее приверженцев в недоумение: действительно, как можно объяснить тот факт, что дюрация облигации с длительностью 20 лет превышает 20-летний срок? В главе 12, например, мы рассматриваем обеспеченные ипотеками облигации (collateralized mortgage obligation – СМО). У части СМО значение дюрации выше длительности соответствующих ипотек. Так, СМО может иметь дюрацию, равную 40, несмотря на то что соответствующие ипотеки, на основе которых данная облигация была создана, будут погашены через 30 лет. Кроме того, для некоторых СМО характерна отрицательная дюрация. Как объяснить этот феномен? Ответ будет несложно найти, если вспомнить, что дюрация – это аппроксимированное процентное изменение цены при малом изменении процентных ставок. Напомним, что мы предлагали рассматривать дюрацию как приближенное процентное изменение цены при изменении процентных ставок на 100 базисных пунктов. Дюрация, таким образом, говорит нам о чувствительности цены, в частности, о ценовой волатильности таких финансовых инструментов, использующих кредитное плечо, как СМО. СМО с дюрацией 40 – это не облигация, «средняя взвешенная продолжительность жизни» которой равна 40 лет. Смысл величины таков: при изменении доходности на 100 базисных пунктов цена этой облигации изменится приблизительно на 40 %. Аналогичным образом должна интерпретироваться и дюрация опциона. Колл-опцион может иметь дюрацию 20 и истекать через год. Интерпретируя дюрацию как меру продолжительности жизни опциона, инвесторы становятся в тупик перед этим странным несоответствием. В действительности, данное значение имеет следующий смысл: при изменении доходности соответствующей облигации на 100 базисных пунктов, стоимость опциона изменится примерно на 20 %.

Дюрация портфеля облигаций

Дюрация портфеля оценивается как сумма произведений дюрации каждой облигации на его долю.

Формула принимает следующий вид:

Пример расчета дюрации облигаций в составе инвестиционного портфеля представлен ниже.

Собственник капитала вкладывает средства в три долговых бумаги:

- 20% средств в облигацию с дюрацией 0,9;

- 45% – с дюрацией 1,2;

- 35% – при уровне показателя 1,5.

В этом случае совокупная дюрация портфеля составит:

0,2 * 0,9 + 0,45 * 1,2 + 0,35 * 1,5 = 1,245

Чтобы обеспечить себе максимальную доходность, инвестор постоянно оценивает состав своего портфеля

Важно производить регулярные расчеты и пересматривать его состав в соответствии с изменяющейся ситуацией.. При этом дюрация кредитного портфеля используется следующим образом:

При этом дюрация кредитного портфеля используется следующим образом:

- При предположении, что процентные ставки будут снижаться, следует повысить размер показателя. Это позволит увеличить доходность в связи с ростом стоимости облигаций.

- Если инвестор считает, что ставки вырастут, дюрацию необходимо сократить. Это поможет снизить потери от снижения стоимости.

- Если инвестор не имеет достоверного мнения о том, как будут изменяться процентные ставки, дюрацию портфеля следует максимально приблизить к сроку вложений.

Для частных инвесторов рассмотренных формул, используемых, чтобы определить дюрацию облигации, вполне достаточно. Однако если вложения осуществляются в более крупном размере и на более длительный срок, придется использовать более подробные показатели.

Примеры применения на практике

Теперь пришло время поговорить о том, для чего же всё-таки нужно знать такой параметр как ДО, и как его можно применять на практике.

Снижение риска инвестиций

Во-первых, как уже упоминалось выше, дюрация может служить мерой рискованности ваших инвестиций. Чем меньше величина дюрации (читай – срок окупаемости), тем меньше и риск потерять вложенные средства (или часть из них).

Для иллюстрации этого момента давайте рассмотрим простой пример. Представьте себе, что к вам пришли два человека, каждый с просьбой одолжить ему сумму в 1000000 рублей на срок в один год. Каждый из них готов уплачивать проценты в размере 15% годовых, но первый заёмщик готов платить проценты ежемесячно (а размере 15%/12 месяцев = 1,25%), а второй только по истечении года. Кому из них, при прочих равных условиях, вы предпочтёте одолжить деньги?

Ответ очевиден, наиболее выгодным для вас вариантом является одолжить деньги первому заёмщику, который согласен платить проценты ежемесячно. Этот вариант обладает тем неоспоримым преимуществом, что вы начинаете получать возврат инвестированных средств с первого же месяца. А это в свою очередь снижает риск инвестиций (ведь при одинаково неблагоприятном стечении обстоятельств, с первого заёмщика вы получите хоть что-то, в то время как со второго рискуете не получить вообще ничего).

Теперь перейдём к облигациям. Предположим, вы выбираете между двумя облигациями с одинаковыми сроками погашения и стоимостью. Но первая из этих облигаций предполагает выплату купонного дохода раз в месяц, а вторая только раз в год. Соответственно, ДО для первой облигации будет меньше, чем для второй (мы ведь помним, что ДО тем меньше, чем чаще выплачивается купонный доход по ней). И, следовательно, риск инвестиций в первые облигации будет меньшим, чем риск инвестиций во вторые облигации.

Зависимость ДО от процентной ставки

Облигации в целом являются довольно консервативным финансовым инструментом, то есть риск по ним и так минимален (он практически сопоставим с рисками по банковским депозитам). Поэтому дюрацию облигаций чаще рассматривают не в контексте снижения риска, а в контексте зависимости от процентных ставок.

Чтобы проиллюстрировать эту зависимость, давайте рассмотрим простой пример. Предположим, что вы приобрели, на одинаковые суммы денег, два вида облигаций одного и того же эмитента, но с разными сроками погашения. У первых срок погашения через год (ДО меньше), у вторых срок погашения через 10 лет (следовательно, ДО гораздо больше). Купонный доход по обоим видам облигаций составляет 10% годовых.

Теперь предположим, что процентные ставки в стране начали сильно расти и если сегодня выпускали облигации доходностью в 10%, то через некоторое время появляются новые облигации дающие доходность в 12%, а затем и в 15% и в 20%. Как вы думаете, при этом изменится стоимость ваших облигаций дающих 10% годового дохода? Правильно, их стоимость упадет, поскольку спрос на них значительно снизится (зачем людям покупать ваши «десятипроцентные» облигации по прежней цене, если они могут вложить деньги в более доходные бумаги).

Причём стоимость облигаций с большим значением ДО (у которых срок погашения через 10 лет) снизится гораздо больше, чем стоимость облигаций с меньшим значением дюрации (у которых срок погашения через год).

Представим теперь, что события стали развиваться диаметрально противоположным образом и процентные ставки в стране начали падать. То есть если сегодня вложить деньги под 10% годовых можно было относительно легко, то через некоторое время процентная ставка снизится до 5% и вложить деньги под те же 10% (с сохранением того же уровня риска) уже будет попросту невозможно. Очевидно, что при этом варианте развития событий, ваши облигации значительно вырастут в цене, ведь каждый предпочтёт вложить свои деньги под более высокий процент.

Причём, опять же, наиболее вырастут в цене именно облигации с большим значением дюрации (со сроком погашения через 10 лет).

Что такое дюрация простыми словами

При покупке облигации инвестор вынужден брать на себя два основные риска. Первый – это риск дефолта эмитента, второй – процентный. Суть его заключается в том, что рыночная цена облигации чутко реагирует на изменения ключевой процентной ставки в экономике. Как это работает – я писал в статье об изменении цены облигации.

При этом, чем продолжительнее срок до погашения, тем больше зависит цена облигации от процентных ставок

Например, есть 2 облигации с одинаковым купоном (неважно каким), но срок погашения одной – 3 года, а другой – 5 лет. Ключевая ставка ЦБ повысилась на 2%

Следовательно, и доходности облигаций тоже должны подтянуться. Чтобы «отыграть» разницу в доходности к погашению, 3-летняя облигация теряет в цене 2*3 = 6% от рыночной цены, а 5-летняя уже 2*5 = 10%. Конечно, пример условный, но логика понятна.

Инвестору нужно понимать, каким образом он может защититься от колебаний ставок в будущем. Именно для этого и придумали дюрацию (от англ. duration – продолжительность). Дюрация купонной облигации показывает, как соотносятся между собой процентные риски разных бумаг. Это как коэффициент P/E для акций, по которому можно сравнивать разные акции и делать какие-то выводы.

Если говорить простыми словами, то дюрация облигации – это время, через которое обладатель облигации сможет вернуть свои инвестиции обратно. Соответственно, она измеряется в днях. Если дюрация равна 350, то значит, что инвестор сможет вернуть свои вложения чуть меньше, чем через год, а потом уже не сможет беспокоиться о ставках и доходности, так как получит свое. Если же дюрация равна 1000, то для выхода в безубыток придется ждать почти 3 года.

При прочих равных облигация с менее продолжительной дюрацией привлекательнее, так как позволяет брать на себя меньшие риски.

Итак, нужно запомнить:

- чем больше значение дюрации, тем она ближе к дате погашения – следовательно, риски инвесторов в плане изменения доходности выше;

- чем меньше дюрация, тем короче срок окупаемости инвестиций и тем меньше рисков.

Таким образом, дюрация облигации отражает риск изменения процентной ставки и служит неким ориентиром для понимания, насколько бонд устойчив к штормам на рынке.

Дюрация проекта

Основы расчета дюрации в настоящее время применяются не только для оценки процентных рисков портфеля ценных бумаг, но и для расчета длительности инвестиций в различных инвестиционных проектах. Дюрация проектов, в первую очередь, поможет инвестору сделать выбор между несколькими альтернативными инвестиционными проектами с одинаковым уровнем доходности. Коэффициент дюрации будет отражать тот временной промежуток, через который инвестиционный проект начнет приносить доход.

Формула расчета дюрации проекта идентична основной формуле, выведенной Ф. Маколей. Основными показателями для вычисления будут являться также стоимость доходов и периоды получения доходов.

Коэффициент дюрации является довольно универсальным финансовым показателем, с помощью которого можно характеризовать не только доходные ценные бумаги и инвестиции, но и произвести оценку краткосрочных и долгосрочных кредитных операций.

Часто методика вычисления дюрации кредитного портфеля применяется банками. В данном случае, экономический смысл показателя дюрации активов и обязательств состоит в оценке риска влияния процентных ставок на банковский сектор. Чем ближе показатели дюрации доходности инвестиционных и кредитных операций, тем устойчивее финансовое положение организации и меньше риск негативного влияния вследствие изменения ставок процента на рынке.

В заключении хотелось бы отметить, что величина дюрации для инвестора играет важную роль. С помощью точных и правильных расчетов можно составить стратегию наполнения инвестиционного портфеля ценных бумаг, оценить имеющиеся инвестиционные проекты и избежать рисков колебания процентных ставок с целью увеличения доходности.

Виды облигаций по типу купонного дохода

Ранее в статье было наглядно продемонстрировано как работают облигации, но также было указано, что схема не является универсальной. Это связано с большим количество различных вариантов доходностей по купоном. Продемонстрируем самые распространенные:

- С фиксированной ставкой – цена не изменяется. То есть заранее указана точная цена по доходности купонов за определенный период. Такой вид бондов идеально подходит для начинающих инвесторов.

- С плавающей ставкой – напрямую привязаной к ставке ЦБ. Зависят от ставки «РУОНИА», уточнить информацию о ней можно на сайте — ruonia.ru . Узнать полную информацию об облигациях с плавающей процентной ставкой можно на сайте «Финама» — bonds.finam.ru.

- С амортизацией – это явление, при котором кроме выплаты купонов, инвестор еще периодически получает возврат части своих денег(тела долга). Таким образом, постепенно эмитент возвращает всю сумму, инвестированную в облигации, поэтапно.

- Конвертируемые — облигация, предоставляющая её владельцу право обмена на акции того же эмитента. К примеру, бонды «телеграмма» не будут погашены, а конвертируются в акции компании (Telegram планирует выход на IPO в ближайшие два года) с дисконтом в 10 или 20%.

- Дисконтные или бескупонные — заранее продается ниже номинала. Разница между ценой покупки и номиналом будет являться доходом инвестора. Дисконтные выпуски на Мосбирже встречаются крайне редко.

- Инвестиционные облигации (ИОС) — доход которых зависит от наступления заранее определенных событий. Такой вариант бондов является крайне рискованным для начинающих инвесторов.

- ОФЗ-Н — это «народные» облигации, которые не продаются на бирже. Они покупаются и продаются только через уполномоченных брокеров. – это подвид государственных облигаций, надо переместить как подраздел государственных облигаций РФ.

Термины, с которыми предстоит столкнуться при работе с облигациями:

Номинал облигации – это сумма, по которой компания-эмитент размещает, а затем выкупает облигации в конце срока их обращения. В большинстве случаев, номинал российских облигации составляет 1000 рублей.

Цена облигации – это текущая стоимость ценной бумаги. Выражается в процентах от номинала или в рублях.

Купонные выплаты – определенный заранее процент, который получает инвестор от облигации. Периодичность выплат купонов оговаривается заранее. Как правило, выплаты осуществляются 2 или 4 раза в год.

Накопленный купонный доход (НКД) — это часть процентного дохода по облигации, подсчитывается равномерно количеству дней владения, прошедших от даты выпуска купонной облигации или даты выплаты предшествующего купонного дохода. Инвестор может продать облигацию раньше времени полного погашения, но выплата по НКД все равно поступит. Биржа ведет ежедневный учет НКД у конкретного инвестора, это своего рода мини-отсечки. В зависимости от накопленного купонного дохода и стоимости продажи облигации будет зависеть доход инвестора. Узнать собственный купонный доход можно в приложении брокера, к примеру в Альфа-Инвестиции, эта опция находится в разделе «сводка».

Срок погашения или срок к погашению – это временной период, в течение которого эмитент пользуется денежными средствами инвестора и конечная дата возврата средств. Срок и направленность средств оговаривается заранее. Разделение принято проводить на сверхкороткие (до погашения которых остается меньше 1 года), короткие (от 1 до 3 лет), длинные (от 3 до 7 лет) и сверхдлинные облигации (до погашения которых остается больше 7 лет)

Обратите внимание, что эти разделения являются условными.

Дюрация облигации – среднее время, за которое инвестор полностью вернет собственные вложения в облигации. Чем меньше дюрация, тем быстрее инвестор вернет свои вложения в ценную бумагу.

ВДО – высокодоходные облигации, по которым предлагаются большие выплаты по купонам

ВДО всегда связаны с рисками, стоит внимательно изучить эмитента и понять, с чем связаны повышенные, по сравнению с конкурентами, проценты по купонам.

Выводы

Итак, пришло время подытожить всё вышесказанное. Подведём итоги по пунктам:

- Дюрация облигаций представляет собой то время, которое потребуется для окупаемости средств инвестируемых в их покупку.

- Величина дюрации прямо пропорциональна сроку погашения облигации (чем больше срок погашения, тем больше ДО).

- Величина дюрации обратно пропорциональна размеру и частоте выплат купонного дохода (то есть чем выше купонный доход по облигации и чем чаще он выплачивается, тем меньше ДО).

- Величина ДО служит одним из факторов для оценки риска инвестиций. Чем меньше ДО, тем меньше риск и наоборот, чем ДО больше, тем больше и риск.

- Если в будущем прогнозируется снижение процентных ставок, то выгоднее покупать облигации с большим сроком ДО.

- Если в будущем существует вероятность повышения процентных ставок, то предпочтение следует отдавать облигациям с меньшим сроком ДО (поскольку их стоимость будет в меньшей степени подвержена изменению).

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Инвестиции , Словарь трейдера

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.